Il prezzo del bitcoin ha vissuto un anno 2025 deludente, nonostante il raggiungimento di un nuovo massimo storico a 126.000 dollari USA durante la sessione di borsa di lunedì 6 ottobre. La delusione deriva dall’assenza di un’accelerazione finale verticale, come avvenuto nei cicli precedenti nel quarto trimestre successivo all’halving.

In termini relativi, confrontando la performance del bitcoin con le altre classi di attivi (mercato azionario, obbligazionario, valutario, delle materie prime e delle criptovalute), il bitcoin chiude il 2025 in ultima posizione con una performance annuale negativa, mentre oro, argento e indici azionari registrano forti rialzi.

Possiamo ora attenderci un rimbalzo del prezzo del bitcoin nel 2026? Esistono diversi approcci analitici e ciascuno trasmette un messaggio molto diverso. Di seguito sono presentate le tre principali ipotesi per la tendenza di fondo del bitcoin nel 2026, con le relative illustrazioni. Naturalmente aggiornerò la mia analisi su Bitcoin durante l’anno tramite il profilo Swissquote su TradingView; non esitate quindi a seguire l’account Swissquote/TradingView per essere avvisati delle prossime analisi su BTC e altcoin.

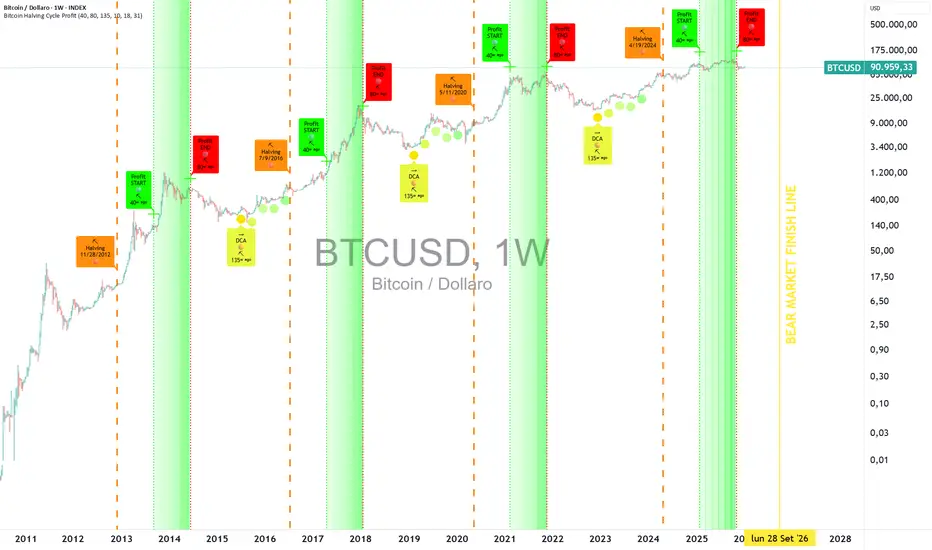

1. La teoria del ciclo di 4 anni e del suo bear market ciclico intrappola il BTC in una traiettoria ribassista fino a settembre 2026

2. Al contrario, la correlazione tra il prezzo del bitcoin e il ciclo macroeconomico (strettamente legato alla politica monetaria della FED) supporta l’ipotesi di un nuovo massimo storico nel 2026 (rapporto rame/oro e PMI manifatturiero ISM per l’economia USA)

3. Anche la correlazione tra il BTC e la liquidità globale mondiale invia un segnale rialzista per i prossimi mesi

Iniziamo dalla prima ipotesi, quella del ciclo di 4 anni, storicamente scandito dagli halving del protocollo Bitcoin. Secondo questa lettura strettamente ciclica, ogni massimo importante è seguito da una fase di correzione prolungata, talvolta violenta, che sfocia in un vero e proprio bear market della durata media di circa 12 mesi. In questo scenario, il massimo di ottobre 2025 segnerebbe la fine del ciclo rialzista iniziato nel 2022 e aprirebbe la strada a una fase di ribasso che potrebbe estendersi fino alla fine dell’estate 2026, con un minimo teorico intorno a settembre. Questa visione è coerente dal punto di vista storico, ma presuppone che il mercato continui a funzionare in modo quasi meccanico, senza tenere conto dei cambiamenti strutturali degli ultimi anni.

La seconda ipotesi si basa su un approccio macroeconomico molto più ampio. Il prezzo del bitcoin mostra infatti una correlazione crescente con il ciclo economico globale, fortemente influenzato dalla politica monetaria della Federal Reserve. Due indicatori sono particolarmente rilevanti in questo contesto: il rapporto rame/oro, spesso considerato un indicatore anticipatore del ciclo economico globale, e il PMI manifatturiero ISM per l’economia statunitense. Storicamente, quando questi indicatori riprendono a salire dopo una fase di contrazione, il bitcoin tende a entrare in una fase rialzista, talvolta con alcuni mesi di ritardo. Se questa lettura macro dovesse confermarsi nel 2026, un nuovo massimo storico del BTC non sarebbe da escludere.

Infine, la terza ipotesi riguarda la liquidità globale mondiale, un fattore chiave per tutti gli asset cosiddetti “risk-on”. Il bitcoin, in quanto asset scarso ma altamente speculativo, è particolarmente sensibile alle variazioni di liquidità. L’espansione dei bilanci delle banche centrali, il calo dei tassi reali e l’aumento della massa monetaria hanno storicamente rappresentato un potente carburante per le fasi rialziste del BTC. Diversi segnali suggeriscono ora che la liquidità globale potrebbe tornare ad aumentare nei prossimi mesi. Se ciò dovesse verificarsi, questo rafforzerebbe l’ipotesi di una prosecuzione o ripresa della tendenza rialzista del bitcoin nel 2026, indipendentemente dallo schema ciclico classico.

In conclusione, lo scenario per il bitcoin nel 2026 rimane estremamente aperto. Tra l’eredità dei cicli passati, le nuove dinamiche macroeconomiche e il ruolo centrale della liquidità globale, il mercato si trova a un bivio. Più che mai, un approccio multidimensionale appare indispensabile per comprendere correttamente la futura traiettoria del BTC.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

In termini relativi, confrontando la performance del bitcoin con le altre classi di attivi (mercato azionario, obbligazionario, valutario, delle materie prime e delle criptovalute), il bitcoin chiude il 2025 in ultima posizione con una performance annuale negativa, mentre oro, argento e indici azionari registrano forti rialzi.

Possiamo ora attenderci un rimbalzo del prezzo del bitcoin nel 2026? Esistono diversi approcci analitici e ciascuno trasmette un messaggio molto diverso. Di seguito sono presentate le tre principali ipotesi per la tendenza di fondo del bitcoin nel 2026, con le relative illustrazioni. Naturalmente aggiornerò la mia analisi su Bitcoin durante l’anno tramite il profilo Swissquote su TradingView; non esitate quindi a seguire l’account Swissquote/TradingView per essere avvisati delle prossime analisi su BTC e altcoin.

1. La teoria del ciclo di 4 anni e del suo bear market ciclico intrappola il BTC in una traiettoria ribassista fino a settembre 2026

2. Al contrario, la correlazione tra il prezzo del bitcoin e il ciclo macroeconomico (strettamente legato alla politica monetaria della FED) supporta l’ipotesi di un nuovo massimo storico nel 2026 (rapporto rame/oro e PMI manifatturiero ISM per l’economia USA)

3. Anche la correlazione tra il BTC e la liquidità globale mondiale invia un segnale rialzista per i prossimi mesi

Iniziamo dalla prima ipotesi, quella del ciclo di 4 anni, storicamente scandito dagli halving del protocollo Bitcoin. Secondo questa lettura strettamente ciclica, ogni massimo importante è seguito da una fase di correzione prolungata, talvolta violenta, che sfocia in un vero e proprio bear market della durata media di circa 12 mesi. In questo scenario, il massimo di ottobre 2025 segnerebbe la fine del ciclo rialzista iniziato nel 2022 e aprirebbe la strada a una fase di ribasso che potrebbe estendersi fino alla fine dell’estate 2026, con un minimo teorico intorno a settembre. Questa visione è coerente dal punto di vista storico, ma presuppone che il mercato continui a funzionare in modo quasi meccanico, senza tenere conto dei cambiamenti strutturali degli ultimi anni.

La seconda ipotesi si basa su un approccio macroeconomico molto più ampio. Il prezzo del bitcoin mostra infatti una correlazione crescente con il ciclo economico globale, fortemente influenzato dalla politica monetaria della Federal Reserve. Due indicatori sono particolarmente rilevanti in questo contesto: il rapporto rame/oro, spesso considerato un indicatore anticipatore del ciclo economico globale, e il PMI manifatturiero ISM per l’economia statunitense. Storicamente, quando questi indicatori riprendono a salire dopo una fase di contrazione, il bitcoin tende a entrare in una fase rialzista, talvolta con alcuni mesi di ritardo. Se questa lettura macro dovesse confermarsi nel 2026, un nuovo massimo storico del BTC non sarebbe da escludere.

Infine, la terza ipotesi riguarda la liquidità globale mondiale, un fattore chiave per tutti gli asset cosiddetti “risk-on”. Il bitcoin, in quanto asset scarso ma altamente speculativo, è particolarmente sensibile alle variazioni di liquidità. L’espansione dei bilanci delle banche centrali, il calo dei tassi reali e l’aumento della massa monetaria hanno storicamente rappresentato un potente carburante per le fasi rialziste del BTC. Diversi segnali suggeriscono ora che la liquidità globale potrebbe tornare ad aumentare nei prossimi mesi. Se ciò dovesse verificarsi, questo rafforzerebbe l’ipotesi di una prosecuzione o ripresa della tendenza rialzista del bitcoin nel 2026, indipendentemente dallo schema ciclico classico.

In conclusione, lo scenario per il bitcoin nel 2026 rimane estremamente aperto. Tra l’eredità dei cicli passati, le nuove dinamiche macroeconomiche e il ruolo centrale della liquidità globale, il mercato si trova a un bivio. Più che mai, un approccio multidimensionale appare indispensabile per comprendere correttamente la futura traiettoria del BTC.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

Отказ от ответственности

Информация и публикации не предназначены для предоставления и не являются финансовыми, инвестиционными, торговыми или другими видами советов или рекомендаций, предоставленных или одобренных TradingView. Подробнее читайте в Условиях использования.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

Отказ от ответственности

Информация и публикации не предназначены для предоставления и не являются финансовыми, инвестиционными, торговыми или другими видами советов или рекомендаций, предоставленных или одобренных TradingView. Подробнее читайте в Условиях использования.