BTC/USDT Впереди два месяца стагнации?В этой публикации предлагаю обсудить сложившуюся ситуацию на графике биткойна.

Цена биткойна удерживается выше ключевой зоны поддержки 99100-100200$, нижняя граница которой была сформирована коррекционным движением 4 ноября, что, в свою очередь, предполагает окончание давления на цену биткойна и начало формирования позиций крупных участников рынка в диапазоне от 100200 до 110000$, целью которых станет обновление абсолютного максимума.

Эмитент Tether (USDT) с 27 октября перестал вводить в обращение свеженапечатанную ликвидность, что спровоцировало это снижение цены от 116300 до 99100$. Рынок альткойнов отреагировал снижением цен валют на 25-30% в среднем, за исключением монет PoW сектора (Proof of Work). После чего мы можем наблюдать постепенное перераспределение изъятой ликвидности, как пример, резкий рост ICP от 2.9 до 9.6$ или FIL с 1.28 до 3.97$, что свидетельствует о том, что крупные участники рынка готовы выкупать объемы у ритейл-инвесторов по ценам, созданным за счёт действий ММ, собравшего ликвидность всех маржинальщиков в ночь с 10 на 11 октября.

На графике индекса USDT.D процентное значение удерживается под ключевой зоной сопротивления в районе 5.6%, что является дополнительным подтверждением развития положительного сценария на графике биткойна, в рамках которого цена не уйдет ниже минимума, сформированного 4 ноября.

Исходя из всего вышеописанного, я придерживаюсь мнения, что эмитент Tether взял преднамеренную паузу, чтобы дать время крупным игрокам выкупить объемы у ритейла после октябрьских потрясений, и печатный станок вновь заработает на полную с января 2026 года, что будет обусловлено планами ММ по началу роста цены биткойна после двухмесячного сбора ликвидности. Структура будет похожа на прошлые разворотные формации на недельном таймфрейме, которые выделены белыми эллипсами на графике. Как и в прошлые периоды, сбор ликвидности будет происходить над динамической поддержкой МА200.

Альткойны, на мой взгляд, начнут получать приток ликвидности от эмитента на пару с биткойном. Соответственно, массовое восстановление цен валют стоит ожидать, начиная с января 2026 года. Сейчас мы увидим точечный интерес институциональных инвесторов по ограниченному списку монет и секторов, из которых наиболее выделяется PoW сектор - те же монеты LTC, ETC, которые пока не показали той же динамики, что и ZEC, DASH, но могут, XVG (сейчас добавляется дополнительная пара на Бинансе с USDC), или DGB, RVN, ONT.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

Деньги

EDEN/USDT стоит ли покупать?После финального сбора ликвидности ритейл-инвесторов, состоявшегося в ночь с 10 на 11 октября, рынок предоставляет возможности для набора позиций со значительным дисконтом по множеству валют, и одной из самых рентабельных для покупки монет является EDEN (OpenEden).

Проект OpenEden — это крупнейший RWA-эмитент, токенизирующий гособлигации США с рейтингом Moody's "A-bf". На данный момент капитализация проекта составляет 28 млн $, что является, по обычаю, минимальным для новых проектов, вышедших на Binance. А учитывая, что фонд Yzi Labs (Binance) проспонсировал развитие данного проекта, есть все основания полагать, что в перспективе мы увидим рост на иксы. Учитывая десятидневную проторговку в блоке 0.13-0.18 $, для начала трендового роста до 0.32 $ (+113% с текущих значений) покупателям необходимо произвести закрепление цены на дневном ТФ выше 0.1584 $ что послужит триггером для развития восходящего тренда.

Пятница - день, когда рынок показывает своё лицоМногие думают, что главные движения случаются в понедельник, когда выходят новости и отчёты. Но опыт показывает - настоящие решения рынок принимает именно в пятницу.

К концу недели становится видно, кто на самом деле управлял процессом: фонды, банки, маркет-мейкеры. Если рынок закрывается у максимумов - значит, крупные игроки не боятся держать позиции через выходные. Если наоборот активно выходят из лонгов, значит, в воздухе тревога, и риски никто брать не хочет.

Пятничное закрытие - это не просто цифра на графике. Это итог борьбы за пять дней, лакмус на настроение. Уверенное закрытие вверх при объёмах - подтверждение тренда. А слабость в финале недели - первый звонок, что импульс выдыхается.

Розница в этот момент, как правило, спешит выйти из позиций, чтобы «не пролететь» за выходные. На этом фоне маркет-мейкеры устраивают ложные пробои, выносят стопы и возвращают цену туда, где им выгодно. И именно это движение часто становится прологом к новой неделе.

Что стоит держать в голове:

🟢 Смотрите, где проходит закрытие относительно диапазона недели. Это ваш ориентир на понедельник.

🟢 Следите за объёмами в последние часы торгов - именно там виден реальный настрой.

🟢 Если пятница завершилась импульсом без новостей, возможно, кто-то уже знает, что нас ждёт дальше.

Пятничные движения редко бывают случайными. Это не конец недели - это старт новой главы.

Как зарабатывать на патернах?А именно, падающие свечные патерны!

В конце поста я подробно описал как зарабатывать имея эти знания!

В этом материале мы разберём медвежьи свечные модели, которые сигнализируют о возможном развороте восходящего тренда и запуске нисходящего движения. Использование этих паттернов в сочетании с другими подтверждающими факторами повышает точность прогнозов и помогает эффективно управлять рисками, особенно на волатильных рынках.

Особое внимание уделим самым надёжным свечным формациям, которые могут стать основой для прибыльных шортов при падении цены.

В статье вы найдёте:

Ключевые тезисы

Что представляет собой медвежий свечной паттерн

Топ наиболее эффективных медвежьих моделей

Итоги

Ответы на частые вопросы о медвежьих паттернах в трейдинге

Вот полностью переработанный текст — с сохранением структуры и смысла, но без признаков заимствования. Все формулировки переосмыслены, повторяющиеся фразы устранены, стиль сделан единым и профессиональным:

Ключевые факты

- Медвежьи свечные паттерны часто предупреждают о возможном развороте вверху тренда и последующем падении цены.

- Такие модели, как «Повешенный» или «Падающая звезда», отражают смену баланса сил — от покупателей к продавцам.

- Грамотное использование паттернов помогает не только фиксировать прибыль, но и снижать риски при входе в шорты.

- Точность сигналов значительно возрастает, если учитывать общий рыночный контекст и подтверждение от других инструментов анализа.

Что такое медвежий свечной паттерн?

Медвежий свечной паттерн — это графическая модель, формирующаяся на локальных максимумах и указывающая на ослабление покупательского давления. В этот момент инициатива переходит к продавцам, что может привести к развороту или продолжению нисходящего движения.

Такие паттерны особенно полезны:

— для своевременного выхода из длинных позиций,

— для поиска точек входа в шорты при наличии подтверждения.

Их можно использовать как на младших таймфреймах (для внутридневной торговли), так и на старших (для свинг- и позиционных стратегий).

Список наиболее надёжных медвежьих паттернов

**Повешенный**

Один из самых ярких сигналов разворота на вершине бычьего тренда. Выглядит как свеча с небольшим телом в верхней части и длинной нижней тенью (в 2–3 раза больше тела). Верхняя тень минимальна или отсутствует.

Такая структура говорит о том, что покупатели пытались удержать контроль, но продавцы резко отбили цену вниз. Однако для подтверждения разворота необходимо дождаться следующей медвежьей свечи — без неё сигнал считается ненадёжным.

#### **Падающая звезда**

Формируется после устойчивого роста и выглядит как свеча с маленьким телом в нижней части и длинной верхней тенью (в несколько раз превышающей тело). Визуально напоминает перевёрнутый молот.

Этот паттерн показывает, что покупатели попытались протолкнуть цену выше, но встретили мощное сопротивление. Если за ним следует медвежья свеча — это чёткое подтверждение смены настроений и возможного старта нисходящего движения. Многие трейдеры используют его как точку входа в короткие позиции.

Падающая звезда

Медвежье поглощение

Медвежье поглощение — это двухсвечная модель разворота. Первая свеча бычья, отражающая краткосрочное превосходство покупателей. Вторая — крупная медвежья, чьё тело полностью накрывает тело предыдущей свечи. Это ясный признак того, что контроль над ценой перешёл к продавцам.

Паттерн формируется на вершинах восходящего тренда и часто знаменует его завершение. Для повышения надёжности сигнала трейдеры анализируют объёмы, а также используют индикаторы вроде RSI или MACD, чтобы оценить силу медвежьего импульса. Такой паттерн особенно ценен в условиях высокой волатильности: он помогает вовремя закрыть длинные позиции и открыть шорты с чётким риск-менеджментом.

Вечерняя звезда

Вечерняя звезда — трёхсвечная медвежья модель, появляющаяся на пике роста. Первая свеча — сильная бычья, подтверждающая продолжение тренда. Вторая — небольшая (часто доджи), указывающая на замедление импульса и неопределённость. Третья — уверенно медвежья, закрывающаяся ниже середины тела первой свечи, что подтверждает смену рыночных настроений.

Этот паттерн сигнализирует об ослаблении покупательского давления и росте активности продавцов. Для подтверждения трейдеры смотрят на объёмы и расположение модели относительно ключевых уровней сопротивления.

Пинцет сверху (Tweezer Top)

Пинцет сверху состоит из двух свечей с почти идентичными максимумами, формирующихся на вершине бычьего движения. Первая обычно бычья — покупатели пытаются продолжить рост. Вторая — медвежья, отражающая отказ рынка идти выше.

Одинаковые пики указывают на наличие сильного сопротивления: покупатели не могут пробить уровень, и инициатива переходит к продавцам. Этот паттерн часто предшествует развороту вниз и используется для поиска точек входа в короткие позиции.

Завеса из тёмных облаков (Dark Cloud Cover)

Это мощный двухсвечной медвежий сигнал. Первая свеча — крупная бычья, демонстрирующая силу покупателей. Вторая — медвежья, открывающаяся выше максимума первой, но закрывающаяся ниже её середины. Такое поведение цены говорит о резкой смене настроений.

Модель чаще всего формируется у уровней сопротивления, где скапливаются крупные заявки на продажу. Завеса из тёмных облаков помогает выявить ключевые зоны разворота. Однако для эффективного использования важно учитывать общий рыночный контекст и подтверждение от структуры или объёмов — это снижает риск ложных сигналов.

Завеса из тёмных облаков

Три чёрные вороны

Паттерн «Три чёрные вороны» состоит из трёх последовательных медвежьих свечей. Каждая из них открывается вблизи уровня закрытия предыдущей и заканчивается ещё ниже. Такая модель обычно возникает после устойчивого роста и сигнализирует о смене рыночной динамики в пользу продавцов.

Формируется преимущественно в зонах перекупленности, где энтузиазм покупателей иссякает. Ключевой признак силы паттерна — отсутствие или крайне малая длина верхних теней, что подчёркивает полное доминирование медвежьего давления.

Трейдеры часто используют этот сигнал для открытия шортов, особенно на старших таймфреймах. Для подтверждения стоит обратить внимание на индикаторы: RSI или MACD помогут оценить степень перекупленности и вероятность продолжения падения.

Shrinking Candles

Паттерн «Сжимающиеся свечи» появляется на вершине бычьего импульса и выражается в постепенном сокращении размера тел свечей при сохранении общего направления вверх. Это признак ослабления покупательской активности и исчерпания импульса.

Надёжность сигнала возрастает, если сжатие происходит вблизи ключевых уровней сопротивления и сопровождается ростом объёмов — это может предвещать скорый разворот.

Доджи надгробие

«Доджи надгробие» — это односвечная медвежья модель, формирующаяся на пике роста. Её особенность — совпадение цен открытия и закрытия в нижней части свечи при очень длинной верхней тени. Такая структура говорит о том, что покупатели пытались протолкнуть цену выше, но были полностью отбиты продавцами.

Если паттерн возникает у сильного сопротивления, вероятность разворота значительно выше. Подтверждением служит следующая свеча, открывающаяся ниже уровня закрытия доджи и продолжающая движение вниз. Для усиления сигнала также анализируют объёмы и показания осцилляторов.

Медвежий харами

Медвежий харами — двухсвечная модель разворота. Первая свеча — крупная бычья, отражающая силу покупателей. Вторая — небольшая медвежья, чьё тело полностью помещается внутри тела первой. Это визуальное «сжатие» указывает на потерю импульса и начало борьбы за контроль.

Паттерн формируется на вершинах трендов, в отличие от бычьего харами, который появляется у поддержки. Надёжность сигнала повышается при подтверждении — например, длинной медвежьей свечой на следующем баре или ростом объёмов. Харами эффективен на любых рынках и часто используется для входа в короткие позиции.

Заключение

Медвежьи свечные паттерны — универсальный инструмент технического анализа, применимый к акциям, валютам, сырью и криптовалютам. Они помогают вовремя распознать завершение восходящего движения и адаптироваться к новой рыночной фазе.

Для повышения точности рекомендуется комбинировать их с осцилляторами — RSI, Стохастиком или MACD. Это позволяет не просто видеть паттерн, а оценивать его силу и контекст, что критически важно для принятия взвешенных торговых решений и снижения рисков.

Вот пошаговый план, как превратить эту информацию в рабочую систему:

🔧 ШАГ 1. Преврати паттерны в правила стратегии

Не просто «вижу Падающую звезду — продаю». А чёткий алгоритм:

Пример стратегии на основе «Трёх чёрных ворон»:

Условие 1: Цена находится выше 200 EMA на D1 → тренд всё ещё бычий, но возможен откат.

Условие 2: RSI > 70 → зона перекупленности.

Условие 3: Формируется паттерн «Три чёрные вороны» на H4.

Вход: На закрытии третьей свечи.

Стоп: За максимумом первой свечи.

Тейк: 1:2 или к ближайшей зоне ликвидности.

Фильтр: Объём на каждой свече ≥ среднего за 20 баров.

👉 Такой подход превращает паттерн из «красивой картинки» в механическую стратегию.

📈 ШАГ 2. Интегрируй паттерны в твой индикатор SmartTrade

Если у тебя есть индикатор — добавь в него автоматическое распознавание ключевых паттернов:

Помечай «Падающую звезду» жёлтой иконкой,

«Медвежье поглощение» — красной стрелкой,

Но только если есть подтверждение: объём, RSI, положение относительно структуры.

💡 Важно: не просто «нашёл паттерн», а «нашёл паттерн + контекст = сигнал».

Это делает твой инструмент уникальным — не как у всех «свечные паттерны v1.0».

📢 ШАГ 3. Создавай контент-цикл в канале

Используй паттерны как основу для серии постов:

Понедельник: «Сегодня на H4 сформировалась Завеса из тёмных облаков у $63 000. Ждём подтверждения — если цена не вернётся выше $64 000, шорт с $62 800».

Среда: «Паттерн подтвердился. Заходим по плану».

Пятница: «Фиксируем 12% на шорте. Вот как работает контекст + паттерн».

👉 Это живая демонстрация, а не теория. Подписчики видят: ты применяешь знания — и зарабатываешь.

🎓 ШАГ 4. Собери мини-курс: «Паттерны как сигналы, а не картинки»

Создай короткий обучающий блок (3–5 уроков):

Урок 1: Почему 90% теряют на паттернах (ловят без контекста).

Урок 2: Как фильтровать ложные сигналы (объём, таймфрейм, фаза рынка).

Урок 3: Как комбинировать паттерны с уровнями и ликвидностью.

Урок 4: Примеры из реальных сделок (твоих).

Раздавай его в чате или как бонус за вступление — это повышает вовлечённость и доверие.

💰 ШАГ 5. Торгуй сам — и масштабируй через сигналы

Ты тестируешь стратегию на своём депозите.

Когда она стабильно приносит профит — публикуешь входы в канале (не как «сигналы», а как «вот мой план»).

Подписчики копируют → растёт авторитет → растёт доверие → растёт спрос на обучение/индикаторы.

🔑 Главное: ты не продаёшь «гарантию прибыли» — ты продаёшь систему, которую сам используешь.

🔄 Итоговая схема:

Знание паттернов

→ Превращаешь в правила + фильтры

→ Встраиваешь в индикатор / торговую систему

→ Демонстрируешь в контенте на реальных примерах

→ Обучаешь подписчиков через мини-курсы

→ Зарабатываешь на своей торговле + росте ценности канала

Хочешь — могу помочь:

Составить шаблон одной такой стратегии (например, на «Медвежье поглощение»),

Написать пост-кейс для канала,

Сделать структуру мини-курса.

Готов двигаться?

Почему важно, где сосредоточен объём?📦 Объём в хвосте свечи — скрытый разворот

Когда основной объём концентрируется в хвосте, а не в теле свечи — это важный сигнал.

Если объём появляется в хвосте свечи — значит, именно там прошла борьба. Причём победила противоположная сторона.

Продавали агрессивно → но цену выкупили и закрыли выше.

Покупали агрессивно → но цену оттолкнули и закрыли ниже.

Признаки:

– Всплеск объёма в нижнем/верхнем хвосте

– Закрытие свечи против агрессора

– Дельта не соответствует направлению свечи

– В кластере — концентрированный объём на экстремуме

Тактика:

1. Ищем свечи с длинными хвостами

2. Смотрим в кластере: где прошёл объём

3. Если он в хвосте — готовимся к смене направления

4. Вход — после первой реакции в обратную сторону

Пример:

BTC делает свечу с сильным шипом вниз до $63 900. В кластере — всплеск объёма и агрессии на этом уровне. Свеча закрывается выше. Это защита уровня. Вход в лонг на сломе микроуровня.

💡 Объём в хвосте — это следы работы крупного игрока. Там, где толпа видит «паническую свечу», профи видит точку входа.

Ethereum рост до 6500$ начинается?

Как и ранее, я придерживаюсь мыслей, что биткойн в текущий период достиг зоны интереса, откуда может наблюдаться реакция продавцов. Но на графике эфириума противоположная ситуация, так как биткойн становится нерентабельным активом для торговли. В текущий момент крупные капиталы совместно с эмитентами начинают перераспределять ликвидность в эфириум.

На фоне этого мы наблюдаем рост процентного значения индекса ETH.D и, соответственно, снижение показателя BTC.D, обусловленного тем самым перераспределением ликвидности.

На графике индекса ETH.D прослеживается потенциал дальнейшего развития восходящей тенденции вплоть до значения в 18%. Это на 40% выше текущих (13%), что свидетельствует о возможности дальнейшего развития восходящей тенденции на графике эфириума.

Если посмотреть на структуру, вырисовывающуюся на паре ETH/BTC, то потенциал роста ETH по отношению к BTC составляет +57% с текущих значений. При неизменной цене биткойна конечная фиатная цель эфириума на пике текущего тренда должна быть не менее 6580$, учитывая, что эмитенты продолжают печатать денежные средства для стимулирования тренда. Ожидаемый пик смело можно отодвинуть до 7000$.

На фоне роста цены эфириума, как и полагается, наибольший хайп получат экосистемные проекты на базе эфириума. Моими личными фаворитами являются DeFi-протоколы, такие как UNI и COMP. В L2-решения я не верю, хотя и не исключаю их рост на всеобщем подъеме.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

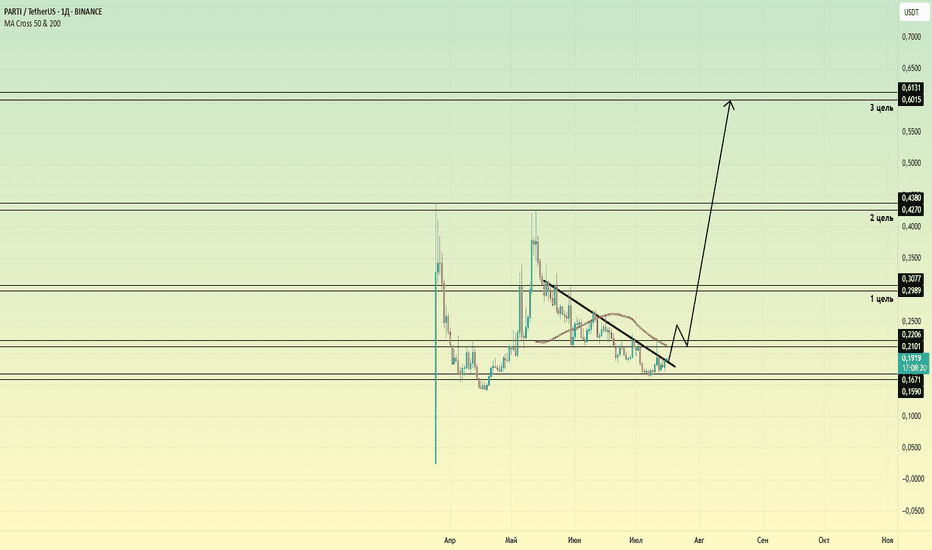

PARTI/USDT лёгкие х5PARTI (Particle network) — свежий актив, вышедший на торги в марте этого года, в фазе сбора ликвидности, когда основная амплитуда коррекции рынка альткойнов, начатая еще в декабре 2024, была пройдена.

Крупные участники рынка формируют позиции с момента листинга монеты в диапазоне до 0.25$, так как биткойн доходит до ключевой зоны, откуда ликвидность начнет перераспределяться в рынок альткойнов. PARTI может, вслед за ранее запампленным HYPER, резко вырасти в цене, достигнув 0.6$, а в пике и 1$+. В проект инвестировано 25 млн $, при рыночной капитализации 40 млн $ +. Как и в случае с HAEDAL, у PARTI есть четкий дедлайн разблокировки токенов в рынок, который назначен на 25 сентября 2025. Что будет происходить явно на гораздо более высоких фиатных значениях, нежели сейчас.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

Haedal по 1$? В этой публикации предлагаю рассмотреть токен HAEDAL проекта (Haedal protocol).

Haedal protocol является площадкой для ликвидного стейкинга SUI, получая взамен заблокированные SUI (HASUI). Можно взаимодействовать с DeFi протоколами, например, CETUS и NAVX, добавляя HASUI в пулы ликвидности.

Мы уже множество раз обсудили причины, почему я считаю, что 7 апреля было поставлено среднесрочное дно. Это не только добавление 9 апреля поддержки SUI в Ledger Live, и не только резкое увеличение делистингов отработавшего мусора, но также, что более важно, листинги десятков валют с низкой капитализацией, которые имеют потенциал показать значительный рост. В совокупности эти сигналы, помимо технической картины, которая подтверждала эти мысли, свидетельствовали о том, что вскоре после закрытия апрельской месячной свечи можно ждать, что из кормушки (с печатных станков) хлынет денежный дождь, который будет стимулировать рост как самого биткойна, так и рынка в целом.

Headal, в свою очередь, был одной из монет, выведенных на торги в апреле, конкретней 29 числа, с капитализацией в 22 млн $. Первая разблокировка объемов произойдет еще позже, чем в случае с NIL и PARTI — 29 октября 2025. И это я трактую как хорошо просчитанный ход, цель которого — дать возможность цене актива беспрепятственно расти как можно дольше, пока деньгами будет стимулироваться рынок.

С технической точки зрения Haedal готов в любой момент начать амплитудный рост до 0.25$, так как в запасе имеется 5 с половиной месяцев. Спешить с накачкой до конечной цели не станут, но думаю к октябрю фиатная цена имеет все шансы вырасти до 1$. И хочу отметить, что Binance пока не торопится добавлять фиатную пару на спот, так как это вызовет резкое увеличение интереса. Возможно, это произойдет, когда восходящий тренд уже будет задан. В любом случае присмотреться к Haedal в текущий период, на мой взгляд, будет правильным решением, ведь SUI — это явный фаворит грядущего цикла роста.

Как читать поток денег в рынок?

Ордерфлоу — это инструмент, который показывает не просто движение цены, а как именно это движение было создано. Это работа с первичным источником информации — потоком рыночных ордеров. Именно он двигает цену, а не уровни, индикаторы или свечи.

🧠 Зачем нужен анализ ордерфлоу

Рынок двигается тогда, когда кто-то готов купить по рынку дороже или продать дешевле. То есть когда возникает агрессия.

Ордерфлоу позволяет:

📌 Видеть, кто инициировал сделку — покупатель или продавец

📌 Оценивать силу этой инициативы — объём, скорость, кумулятивная дельта

📌 Понимать, где сидит лимитный контрагент — и сколько он выдерживает

🔍 Что можно считать из ленты и кластера

1. Агрессия и пассивность

Когда по рынку выкупают стакан — видно, что покупатель давит. Но если при этом цена не идёт — лимитный продавец держит уровень. Это не видно на свечах, но отлично читается в ордерфлоу.

2. Аномальный объём в узком диапазоне

Если в небольшой свечке проходит крупный объём — скорее всего, идёт накопление или разгрузка. Сами по себе свечи выглядят «пусто», но ордерфлоу показывает борьбу.

3. Разгрузка агрессии в импульсе

На пике движения — когда дельта положительная, но объёмы начинают падать — это сигнал: покупатель выдохся, лимитные ордера победили. Часто такой момент предшествует развороту.

⚙️ Основные элементы

💬 Лента (time & sales) — поток рыночных сделок: объём, цена, сторона

🧱 Footprint / Cluster — распределение bid/ask-объёмов по цене

📊 Cumulative Delta — разница между агрессивными покупками и продажами, накопленная во времени

🔄 Speed of Tape / Tape Momentum — скорость входа ордеров, важна для оценки реального давления

📌 Вывод

Ордерфлоу — это не система входов. Это система оценки контекста. Он отвечает на вопрос:

👉 Кто толкал цену?

👉 Где в рынок действительно зашли деньги?

👉 Насколько движения были подтверждены реальным спросом?

В крипте с высокой волатильностью и манипулируемыми книгами именно ордерфлоу даёт ту глубину, которую невозможно увидеть в классическом техническом анализе.

Биткойн готов отправляться на 120к? Альтсезону быть!До закрытия майской месячной свечи необходимая коррекция для начала амплитудного роста цены биткойна была произведена в полной мере. Теперь крупные участники рынка готовы вести цену до 120000$, откуда волатильность главной криптовалюты будет снижена, а цена будет гулять в условном диапазоне от 100 до 120к в течение следующих 5 месяцев для того, чтобы на рынке мог состояться альтсезон, аналогом которого можно считать период весны 2021.

Причин для начала альтсезона именно в текущий период достаточно, например:

1. Массовые чистки (делистинги) проектов на бинансе в марте-апреле этого года.

Если раньше было пару делистингов в месяц, то тут проектов 30+ бесследно исчезло за месяц. Это делается, для того чтобы при общем росте ликвидности, распределяемой в рынок, деньги не получали мертвые проекты.

2. Добавление полной поддержки SUI в Ledger Live 9 апреля.

Это было дно рынка, и это не случайность, так как SUI является нарративом будущего цикла роста валют. Именно поэтому мы видим, как спешно Binance стал добавлять проекты данного блокчейна: HAEDAL, DEEP, NAVX, HIPPO, SCA и т.д., чтобы данные проекты могли получить ликвидность из общей кормушки, показав впечатляющий рост на фоне пампа самого токена SUI до 20$.

3. Листинг десятков проектов с минимально возможной капитализацией, таких как NIL, PARTI.

Основные разблокировки таких проектов будут происходить начиная с конца сентября-октября этого года, а до тех пор разработчики не будут выводить ликвидность в рынок, чтобы цены могли беспрепятственно расти. К примеру, одна разработка игры Off the Grid от Gunzilla Games (тикет токена GUN) по меньшей мере стоила 150-200 млн$, при текущей рыночной оценке в 35 млн$ и основных разблокировках лишь в марте 2026. Можно предположить, что такие проекты, имеющие эффект низкой базы, будут использовать как маркетинговый инструмент для привлечения новых пользователей на рынок. Они будут видеть рост такого рода проектов на сотни %, и естественно захотят поучаствовать в этом празднике жизни, но не имея опыта даже на всеобщей эйфории легко потеряют деньги, выполнив свою миссию (принеся ликвидность в рынок).

4. На графике индекса USDT.D, отражающего процентную долю свободной фиатной ликвидности вне рынка, есть запас для стимуляции цены биткойна до тех самых ожидаемых 1200000$. Затем же волатильность показателя данного индекса кратно снизится по аналогии с весной 2021, что позволит эмитентам стимулировать тренд валют свеженапечатанной ликвидностью. Именно поэтому совсем недавно на Binance был добавлен стейблкойн USD1 эмитента WLFI, поддерживаемого семьей Трампа.

Исходя из всего вышеописанного, в течение следующих 5 месяцев должно произойти пару значимых событий:

1. Достижение ценой биткойна 120000$ (более вероятно уже в июне).

2. Первый откат цены биткойна от протестированных 120к будет иметь минимальное влияние на цену остальных валют.

За счёт этого мы увидим начало нисходящего тренда доминации биткойна, которое будет развиваться по мере того, как эмитенты начнут стимулировать рынок валют ликвидностью. К октябрю значение индекса BTC.D должно достичь 50%.

3. Альтсезон от 200% для тяжелых проектов (с крупной капитализацией) до 1000% с малой капитализацией, где проект имеет эффект низкой базы. Тот же токен GUN или HAEDAL предоставляющий ликвидный стейкинг токена SUI.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

ADA SHORT сетап от 06 июня 2025ADA/USDT — техническая зона сопротивления + FVG реакция

Цена подходит к кластеру уровней:

🔹 0.5–0.618 по Fibonacci

🔹 FVG зона

🔹 Уровень Sunday Open (SO LEVEL)

⚠️ Потенциальная зона реакции продавца.

При слабом импульсе и признаках выгорания — интересный сценарий на шорт в направлении 0.618–0.6184.

📌 План:

— Наблюдаем за поведением в зоне 0.6528–0.6608

— При отработке — цель в район 0.6346 / 0.618

🧠 Это не финансовый совет.

Стратегия: ждать подтверждения реакции.

BMT/USDT легкие х5Цена биткойна готова к росту до 120000$; на фоне этого валюты начнут показывать первичное движение в рамках развития среднесрочного восходящего тренда. Параллельно тому, как Бинанс экстренно подчищал мертвые проекты в марте-апреле этого года, он производил листинг валют на замену, которые получат ликвидность. Один из таких токенов — BMT, который имеет капитализацию всего 35 млн $. Цена до сих пор находится в нижней части формирования консолидационной структуры в зоне 0.075-0.016$. Учитывая общую ожидаемую динамику рынка, маркетмейкер проекта будет намерен вести цену по крайней мере до 0.5$; соответственно, лучше момента для инвестирования в данный альткойн, на мой взгляд, не представится.

Курс по макроэкономике. Урок 1. Что такое ВВП? 📘 Что такое ВВП (Валовой внутренний продукт)?

ВВП (GDP - Gross Domestic Product) - это совокупная рыночная стоимость всех конечных товаров и услуг, произведённых в стране за определённый период времени (обычно квартал или год).

📊 Как считается ВВП:

ВВП = Потребление + Инвестиции + Госрасходы + (Экспорт–Импорт)

То есть всё, что потребляется, инвестируется, тратится государством и продаётся за рубеж.

📌 Виды ВВП:

🔹Номинальный -- в текущих ценах (включает инфляцию)

🔹Реальный - Скорректирован на инфляцию, отражает реальный объём производства

🔹На душу населения - Показатель уровня жизни населения

🔹ВВП по ППС (паритет покупательной способности) - Учитывает разницу в стоимости жизни между странами

🔥 На что влияет ВВП:

1. 🏦 Экономическая политика и процентные ставки

🔵Рост ВВП сигнализирует об ускорении экономики → ЦБ может повысить ставку (борьба с перегревом, инфляцией).

🔵Снижение ВВП → стимулирующие меры: снижение ставки, запуск QE, бюджетные расходы.

2. 📉 Фондовые рынки

🔵Сильный ВВП → рост корпоративных прибылей, повышение котировок акций.

🔵Слабый ВВП → снижение продаж и прибыли → падение фондовых индексов.

🔵Сектора, наиболее чувствительные к ВВП: финансы, промышленность, циклические потребительские товары.

3. 💰 Рынок валют

🔵Рост ВВП = вероятность ужесточения денежной политики = укрепление нацвалюты.

🔵Снижение ВВП = ожидания снижения ставок = ослабление валюты.

🔵Особенно ярко это проявляется в парах с USD (например, EUR/USD, USD/JPY).

4. 🧾 Государственный бюджет и кредитный рейтинг

🔵Более высокий ВВП → рост налоговых поступлений, легче финансировать госрасходы и долг.

🔵Снижение ВВП → рост дефицита бюджета, возможное снижение суверенного кредитного рейтинга.

5. 👥 Уровень занятости и доходы населения

🔵Растущий ВВП = создание рабочих мест, рост доходов.

🔵Снижающийся ВВП = рост безработицы, падение реальных зарплат, сокращение расходов.

🌎 Почему ВВП важен для международных инвесторов и рейтингов:

🔝ВВП определяет экономический вес страны в мире, входит в расчёты таких показателей, как:

🔝Доля в МВФ, G20, рейтингах развивающихся стран

🔝Оценка кредитного риска стран (Fitch, Moody’s, S&P)

🔝Оценка долгосрочной инвестиционной привлекательности и макроустойчивости

📌Ключевые особенности интерпретации ВВП:

⚫️ВВП выше прогноза ➡️Сигнал ускорения экономики, рынок может расти.

⚫️ВВП ниже прогноза ➡️ Потенциальная рецессия, коррекция на рынках.

⚫️ВВП растёт, но инфляция низкая ➡️ Золотая середина. Лучший сценарий для фондового рынка.

⚫️ВВП падает, но инфляция высокая ➡️ Стагфляция. Сложный период для политики и рынков.

Подписывайтесь. Каждый день будет выходить новый разбор макроэкономического показателя.

APT каков потенциал монеты?В этой публикации предлагаю поговорить о потенциале монеты APT.

Цена APT с момента листинга находится в фазе сбора ликвидности в диапазоне 3-19$, где происходит формирование позиций крупных участников рынка, а также маркетмейкера проекта. На мой взгляд, цена APT не последовала примеру SUI в фазе осеннего роста лишь по причине недостаточной концентрации ликвидности в руках маркетмейкера проекта, ведь 45,5% общего предложения с 10-летним ежемесячным разлоком выделено под комьюнити. В таких условиях наиболее выгодной стратегией является длительное удержание цены APT и последующий методичный выкуп предложения, поставляемого розничными трейдерами.

Когда ликвидности не хватает, проекты часто прибегают к манипулированию настроением инвесторов посредством новостей, как было после декабрьского пика. Например, отставка генерального директора Мо Шейха 20 декабря, соучредитель Aptos Labs. Именно данная новость сформировала последующий нисходящий тренд, который был окончен поставленным минимумом 7 апреля. Хоть данные значения оказались ниже тех, что наблюдались 5 августа 2024 года, TVL блокчейна APT с того момента, по состоянию на текущий день, вырос на 133%. Проект активно развивается и обрастает прочной экосистемой, но розничные инвесторы обеспокоены общей динамикой рынка альткойнов и отдают забесценок ликвидность в руки маркетмейкера.

На мой взгляд, с 1 февраля на графике APT формируется очередная консолидационная структура, минимум которой был поставлен 7 апреля. Для подтверждения восходящей тенденции необходимо увидеть закрепление цены выше 5,45-5,6$. В этот раз велика вероятность того, что маркетмейкер начнёт поддерживать восходящий тренд собранной за 3 года ликвидностью. По ряду причин:

- Самая банальная — это то, что ему на это наконец хватит резерва;

- Вторая причина — это то, что APT стала привлекательной монетой для инвестирования на паре к биткойну, ценовые значения которой достигли стартовых (наблюдавшихся на листинге в октябре 2022 года) . На самом деле данные значения никто и не проторговывал. Был лишь секундный укол тенью, который служит маяком, сигнализирующим окончание глобальной коррекционной волны.

- Третья причина стимуляции цены APT, на мой взгляд, заключается в том, что заблокированной ликвидности инвесторов, занесших более 400 млн$, осталось всего 35%, которые полностью будут разблокированы к 12 сентября 2026 года.

Как и ранее, я придерживаюсь мыслей, что основная фаза распределения пройдет в диапазоне 75-100$, что было впервые оговорено в декабре 2023 года.

На графике доминирования APT (APT.D) видно формирование консолидационной структуры аналогично фиатному графику . То же самое с некоторым отличием по тренду можно выделить и на графике капитализации . Это связано с постепенными разблокировками циркулирующего предложения, а также отсутствием давления со стороны биткойна. Более важно то, что информация с обоих графиков взаимоподтверждает фактор окончания коррекции на фиатной паре.

Беря во внимание всю вышеописанную информацию, я решил возобновить ведение сделки по APT и считаю, что на текущем рынке APT является одной из самых недооцененных и в то же время перспективных монет. Это не только единственный конкурент SUI, разрабатываемый на базе языка программирования MOVE, но и самый быстрый блокчейн, предоставляющий самые дешевые комиссионные сборы при переводе стейблкойнов внутри сети. У APT большое будущее. Я придерживаюсь мыслей, что APT и SUI войдут в топ-10 по капитализации криптовалют — это лишь вопрос времени.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

XLM/USD Основной тренд. Таймфрейм 1 неделя. Канал по сквизам"Лучезарная звезда" от 2218) Одна из самых "тихих" криптовалют. В отличие от своего брата — клона сообщества прокаченного по ушам псевдо эзотерикой (хотя 589 никуда не денешь, что есть, то есть, это не цена))))....

Обратите внимание, что прошлые развороты вторичных трендов после существенных сбросов сквизами. Мы в данный момент находимся в нижней зоне канала, но не в самых минимальных потенциальных значениях. Не "ловите" никогда дно и максимумы, а работайте большей частью позиции вблизи этих значений и будет вам счастье и спокойствие.

Советую объединить пирамидинг (вверх) + мартингейл (вниз) в работе и вам будет безразлично куда идет цена, ведь любому направлению вы будете рады. Также рационально при накачках стопами защищать свою прибыль, но не вблизи внутридневной волатильности.

Также естественно для вашего спокойствия забыть про две вещи если у вас есть ум и сообразительность:

1) Забыть маржинальную торговлю. Работать только в споте.

2) Забыть про 1 "самую надежную в мире биржу" (диверсификация торговли и хранения).

Монета в коенмаркете: XLM

О люмене:

1) Моментальные (менее 3 сек) транзакции,

2) Условно бесплатные транзакции независимости от суммы 0,000001 $ (микро платежи 0,00001 XLM),

3) Невозможна "закупорка сети" (возвращения платежа через 30 сек если транзакция не прошла (не путайте с отправкой с бирж),

4) Смарт контакты и NFT (2022),

5) "Отмотка транзакций" (это преимущество, а не достаток для реального применения, а не спекуляций),

6) Поддержка мультивалютных транзакций.

7) Интерес к блокчейну XLM со стороны государств

И многое другое...

Грубо говоря все самые лучшее наработанные решения из тысяч временных "крипто скамов веры" за последних более 10 лет.

Кстати многие государства будут делать на данном блокчейне "переходные" фиатные валюты. Например, многострадальная Украина, но тогда когда будет "полная печаль". Создание проблемы — преподношение подготовленного решения.

Так выглядит данная важная зона на таймфрейме 1 день. Ключевая зона разворота или продолжения тренда.

Пробой локального симметричного треугольника +10% к зеркальному уровню сопротивления 0,2022.

Биткойн куда дальше?Биткойн протестировал верхнюю границу ожидаемого диапазона коррекции (78000-80000$). Недельное закрытие свечи произошло с объемным телом, что свидетельствует об окончании давления со стороны продавцов и взаимоподтверждает данное умозаключение сразу несколько факторов:

1) Удержание ключевой зоны поддержки на графике ETH в районе 2000$. Закрепление свечи ниже данного психологического уровня на недельном таймфрейме сигнализировало бы о продолжении нисходящего тренда, который не мог не сопровождаться общей негативной динамикой на рынке. Но так как этого не произошло, наиболее приоритетен вариант с переходом цены в фазу пониженной волатильности, где крупные участники рынка начнут формировать свои среднесрочные позиции перед восстановлением цены эфириума до условных 3000-3200$.

2) Тестирование и удержание ключевых зеркальных зон поддержек на индексах - TOTAL 2.62-2.65T (отражающего капитализацию всего рынка) и TOTAL3 755-769 млрд (отражающего капитализацию всех валют помимо BTC, ETH).

3) На графике индекса USDT.D была достигнута зона сопротивления в районе 5.42-5.49% на фоне изъятия ликвидности из второсортных проектов. С большой долей вероятности данная ликвидность будет перераспределена в рентабельные фундаментальные валюты BTC, ETH, LTC, ETC, XRP, XLM, AAVE и так далее, что в перспективе должно отразиться снижением индексного показателя USDT до 4-4.1%. Это, в свою очередь,спровоцирует восстановление цены биткойна как минимум до 100000$, но скорее всего на фоне снижения процентного значения индекса будет вновь запущен печатный станок эмитента Tether, и амплитуда возможного роста цены биткойна будет расширена.

Пока на ближайший период таргеты восстановления цены биткойна вплоть до 89000-90000$, при снижении волатильности по перечисленным выше индексам в среднесрочной перспективе можно ожидать подъем до обозначенных 100000$+.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

Коррекция окончена? Прогноз на март.

За прошедшие 3 дня биткойн скорректировался на 10%, коснувшись зоны 78250$. Параллельно этому движению было произведено тестирование ключевой зоны поддержки в районе 2100$ на графике эфириума.

Положительная реакция от зоны 2.61-2.64T на графике индекса TOTAL сигнализирует о том, что в дальнейшем давлении со стороны продавцов нет необходимости. Коррекция биткойна может быть окончена поставленным сегодня минимумом 78250$, при условии закрытия месяца на текущих отметках.

На графике индекса TOTAL3 аналогичная ситуация: после закрытия месячной свечи наиболее вероятно снижение волатильности, обусловленное формированием позиций крупных участников рынка перед восстановлением цен валют. Но, как и ранее, я не рекомендую торговать второсортные проекты, хоть они впоследствии могут показать рост, а сконцентрировать внимание на LTC, который будет явным лидером среди крупноликвидных монет по росту в грядущие месяцы, а также ETC, что является вторым по значимости проектом после Litecoin в POW секторе (консенсусе, на котором основан биткойн).

На графике индекса биткойн-доминирования наблюдается явная слабость, сигнализирующая о том, что фокус инвесторов будет смещаться в сторону альткойнов. Как минимум в ближайшей перспективе можно ожидать 6% снижения доминации биткойна, но очень важно понимать, за счёт чего это снижение будет осуществлено:

1) Возможно закрытие оговоренной ранее цели в районе 73700-75400. При удержании цен альткойнов это отразится снижением доминации биткойна.

2) Ряд фундаментальных валют начнёт получать приток ликвидности через ранее собранную в ходе коррекции ликвидность, которая до сих пор находится в стейблкойнах.

Это значит, что биткойн-доминация может снизиться до 55%, но это движение отразится лишь на паре десятков валют: LTC, ETC, XRP, XLM, SUI, возможно MKR, APT, AAVE, LINK, но большинство активов на рынке будет просто стагнировать в узком диапазоне движения цены.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

Биткойн готов к снижению до 73700-75400$ ? В этой публикации предлагаю обсудить сложившуюся ситуацию на рынке.

Цена биткойна импульсно пробивает ключевую зону поддержки в диапазоне 91 800-92 400$, служившей опорой в рамках 3-х месячного диапазона распределения объемов в области между 92000-106000$. Учитывая общую динамику, когда ликвидность с рынка изымается, наиболее приоритетным становится вариант снижения до зоны интереса 73 700-75 400$.

Индексы TOTAL:

1) График индекса общей капитализации (TOTAL) свидетельствует о потенциале снижения вплоть до 2.14-2.2 трлн $, что составляет -23.5% от рыночного значения индекса.

2) На графике индекса TOTAL3, отражающего капитализацию всех валют помимо биткойна и эфириума, амплитуда коррекции была расширена с обозначенных значений в прошлой публикации, а именно диапазона 683-702 млрд $ до 632-650 млрд $, что с текущих составляет -19%.

На мой взгляд, текущее снижение биткойна будет оказывать более мягкое давление на цены остальных инструментов на рынке, пока не отработает полностью. В особенности это касается LTC, цена которого может очень быстро восстановиться, так как крупные участники рынка реинвестируют в него изъятую из остальной части рынка ликвидность.

Параллельно тестированию ценовой зоны 73 700-75 400$ на графике биткойна, цена эфириума должна быть удержана выше ключевой зоны поддержки 2100$, протестированной 3 февраля.

Это, в свою очередь, будет сигнализировать о нахождении дна текущей коррекционной фазы рынка, что приведет к снижению волатильности, обусловленной формированием позиций крупных участников рынка.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

LTC/USDT Цифровое серебро может подорожать до 1000$?LTC является наиболее недооцененным активом на текущем рынке, который с 90% вероятностью получит одобрение на создание спотовых LITECOIN ETF в ближайшие месяцы.

Помимо явного позитивного новостного фона, на графике LTC/BTC произошел прорыв локальной фазы сбора ликвидности в рамках более масштабной зоны консолидации, в которой цена движется с мая 2020. Практически 5 лет крупные участники рынка накапливают LTC, обменивая свои подорожавшие в цене биткойны, и если учесть, что это началось со значений на 270% выше текущих, то логично предположить, что цели ММ располагаются выше данных отметок и, на мой взгляд, находятся в диапазоне от 0.0061 до 0.0103 (+629%). При неизменной цене биткойна на протяжении всего этого роста фиатная цена LTC должна составить от 980 до 1100$.

На мой взгляд, крупные участники рынка намеренно удерживают цену LTC в диапазоне 97-138 с 29 ноября 2024 по текущий момент, изымая ликвидность из высокорискованных низколиквидных решений, а также среднеликвидных валют, перераспределяя ликвидность в LTC, ETC, XRP, XLM и т.д. Даже изъятая ликвидность на недавнем падении из SOL будет в какой-то степени использована для поддержания тренда по LTC. В общем, происходит принудительное очищение рынка от второсортных проектов-пустышек, которые были созданы для привлечения ритейл-инвесторов к торговле криптовалютами, и такие монеты (в первую очередь мемы) продолжат и далее показывать устойчивый отток ликвидности - или же попросту терять в цене. Крупноликвидные валюты, на которые SEC получила заявки на создание спотовых ETF, начнут как губки впитывать всю эту ликвидность, так как "большие дяди" в своих сумках держат не NOT, DOGS и не STRK, ZK, а XRP, XLM, а также LTC, ETC. В том же трасте Grayscale наиболее популярными продуктами для инвестирования являются LTCN (отслеживающий курс LTC) и ETCG (отслеживающий курс ETC), но нет ни единого траста для второсортных проектов, ибо крупные капиталы никогда не понесут деньги в ненадежные валюты, коих большинство на рынке (да и трасты на них никто не будет образовывать).

Индекс доминации LTC.D подтверждает переход LTC в фазу трендового роста, и наиболее вероятно, в ближайшую неделю фиатная цена пробьется выше ключевой зоны сопротивления 134-138, и впоследствии мы будем наблюдать планомерный рост цены. Первая значимая реакция продавца может наблюдаться в диапазоне 220, но фактически верхняя граница глобальной зоны консолидации на паре LTC/BTC будет достигнута, когда произойдет перехай пика 2021 года, т.е. цена достигнет 400-440. Оттуда более рационально ждать какой-либо сильной реакции продавца, но, на мой взгляд, произойдет закрепление выше 0.0041, что подтвердит намерения покупателей вести цену еще выше вплоть до зоны 0.01 к BTC, что позволит фиатной цене достичь тех самых 980-1100$.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

Обзор рынка на период январь-март. Разбор потенциала NEO/USDT.Текущая ситуация на рынке свидетельствует о том, что в период январь-март 2025 будет происходить стагнация цен большей части альткойнов, конкретно относящихся к низколиквидным и среднеликвидным решениям. Причины тому — консолидация эфириума по отношению к биткойну в блоке 0.033-0.039, а первостепенно — план институциональных инвесторов привлечь дополнительную ликвидность к торговле теми активами, объемы которых они терпеливо годами наращивали, например, XRP, XLM, ALGO, HBAR. Но если данные фундаментальные решения уже успели показать внушительный рост с ноября 2024, то есть те, что находятся на самом старте, предоставляя возможности для входа каждому, как пример LTC, DASH, ETC, относящиеся к сектору POW с потенциалом по 500+%.

Помимо очевидного условия пампа в виде крупной ликвидности на монете, также должно быть соблюдено условие правильной технической картины, а именно - понятный диапазон сбора ликвидности, в рамках которого крупные участники рынка совместно с маркетмейкером проекта на протяжении пары лет наращивали спотовые объемы по монете. А также, что более важно, в период декабря 2024, когда мы наблюдали откат после ноябрьского роста, цену актива оставили над этим самым диапазоном сбора ликвидности, тем самым подтвердив, что вскоре монета получит приток денег, а позиции, в которых был интерес тех, кто задаёт сам тренд, уже сформированы.

Яркий тому пример — фиатный график токена NEO. На нём мы можем наблюдать окончание сбора ликвидности в диапазоне 6.2-14$, которое длилось начиная с мая 2022 и заканчивая ноябрем 2024. Несмотря на давление, оказанное на цену в период декабря, ключевая зона поддержки в диапазоне 13.5-14$, выступавшая ранее сопротивлением, была удержана. И это наиболее важное подтверждение намерений крупных участников рынка. Внимательные читатели могут заметить, что в период февраля 2024 — июня 2024 цена NEO проторговывала тот же диапазон, что и в текущий период, но это движение являлось фикцией и фактически вынудило многих поверить в то, что сбор ликвидности окончен рискнуть , а затем все потерять. Сейчас же ситуация иная из-за общей динамики фундаментальных валют, а также готовности NEO показать устойчивый рост в паре к биткойну после 3-х летней нисходящей тенденции.

Потенциал роста NEO до 436% к биткойну.

Но если сам биткойн продолжит устойчивый рост до условно 140к, амплитуда фиатного пика будет гораздо превышать показатель в паре NEO/BTC, и наиболее вероятно, цена NEO вновь преодолеет 100+$, подорожав более чем на 500%.

Если вам понравился данный обзор, жмите лайк и подписывайтесь, чтобы не пропускать новые публикации. 🤝

10 способов СОХРАНИТЬ свои ДЕНЬГИ- ИИ дал советы Вам очень понравился пост с 8 способами дохода в крипте. Теперь же поговорим о сохранение денег:

Чтобы минимизировать риски и не потерять деньги в криптовалюте, следуйте этим рекомендациям:

1. Образование: Изучайте рынок, технологии и основы криптовалют. Понимание принципов работы поможет вам принимать более обоснованные решения.

2. Дiversification (Диверсификация): Не вкладывайте все средства в одну криптовалюту. Распределите инвестиции по нескольким активам, чтобы снизить риски.

3. Установление лимитов: Определите, сколько вы готовы инвестировать и потерять, и придерживайтесь этих лимитов.

4. Долгосрочная стратегия: Избегайте паники и краткосрочных колебаний. Подумайте о долгосрочных инвестициях, основанных на фундаментальных анализах.

5. Использование стоп-ордеров: Установите автоматические ордера на продажу, чтобы ограничить потери в случае резкого падения цен.

6. Мониторинг рынка: Следите за новостями и трендами в криптоиндустрии, чтобы быть в курсе событий, влияющих на цены.

7. Безопасность: Используйте надежные кошельки и двухфакторную аутентификацию для защиты своих активов. Избегайте ненадежных бирж.

8. Избегайте эмоций: Не позволяйте эмоциям, таким как жадность или страх, влиять на ваши решения. Разработайте стратегию и придерживайтесь её.

9. Пробуйте на практике: Начните с небольших сумм, чтобы понять, как работает рынок, прежде чем инвестировать большие суммы.

10. Консультации с экспертами: Если вы не уверены в своих знаниях, рассмотрите возможность консультации с финансовыми консультантами или опытными трейдерами.

А получить консультацию опытного трейдера и наблюдать за работой абсолютно бесплатно можно в моём Tг канале. Ссылка под постом! Подписывайся