Часть 3: Эго трейдера и его ловушкиВсе мы знаем эти мысли: « Эх, если бы я тогда просто забрал прибыль… » « Зачем я подвинул стоп… » « Почему я снова зашел в сделку, хотя уже был в плюсе… » В такие моменты становится ясно: эго берёт управление на себя . Эго в трейдинге действует тихо, но настойчиво. Оно шепчет: «Эй, парнишка, ты должен быть правым. Ты не можешь отпустить эту сделку. Ты должен доказать, что видишь рынок лучше. У Пети уже миллионов тейков, а ты чего?». И именно в эти секунды мы перестаём торговать рынок. Двигаем стопы, добавляем объём, лезем в сделки без подтверждения, потому что эго боится только одного: что рынок пойдет без нас. Но рынок не знает о нашем существовании. Он просто собирает ликвидность. Каждый раз, когда мы пытаемся быть правыми вместо того, чтобы быть гибкими, мы сами себе роем яму.

Освобождение приходит, когда мы перестаем торговать ожидания (=торговать по зову эго) и начинаем торговать факты . Когда выбираем не доказать (себе и Пети), а увидеть. Не контролировать рынок, а контролировать свои реакции .

Эго хочет быть правым. Мы хотим быть стабильными.

P.s: Совет про Петю: помните, что у каждого свой путь. Единственный важный человек в вашей деятельности это вы сам.

Всем дзен

Психологиярынка

Скрытая зависимость трейдера — игла дофамина.Эмоциональные качели в трейдинге — это не просто случайные перепады настроения. Это зависимость, у которой есть биологическая основа. Ее топливо — особый механизм работы нашего мозга, который постоянно достраивает картину мира. Он часто подсовывает нам удобную иллюзию, подгоняя реальность под наши тайные ожидания и желания.

После удачной сделки или серии прибыльных, в организме возникает дофаминовый всплеск. Это состояние эйфории создает обманчивое чувство всемогущества и иллюзию предсказуемости рынка. В этот момент вы начинаете видеть только те ситуации, которые подтверждают вашу правоту и легко игнорируете риски.

Затем неизбежно наступает убыток. Он сокрушает выстроенную иллюзию контроля. Возникает сильнейший когнитивный диссонанс — мучительное противоречие между ожиданием успеха и суровой реальностью. Чтобы заглушить эту психическую боль, мозг начинает лихорадочно искать оправдания. Он жаждет не столько вернуть потерянные деньги, сколько получить новый дофаминовый пик, который затмит пережитый негатив.

Как разорвать этот порочный круг ?

Перед открытием каждой сделки четко определите, при каких условиях ваша задумка окажется неверной. Заранее решите, в какой момент вы признаете, что ваша идея не сработала. После сильных эмоциональных потрясений, как после крупной прибыли, так и после серьезного убытка, физически отдаляйтесь от графика. Сделайте перерыв, выйдите на прогулку. Дайте психике время прийти в норму.

Сознательно ищите аргументы против своей текущей позиции. Заставляйте себя видеть рынок с разных сторон, а не только через призму своей уверенности. Суть не в том, чтобы бороться с этими качелями. Бессмысленно пытаться подавить свои эмоции. Гораздо эффективнее признать их существование и просто сделать шаг в сторону, когда вы чувствуете эйфорию или хотите отыграться.

Часто после убытка просыпается не просто желание вернуть деньги, а глубинное чувство справедливости. Внутренний голос нашептывает: это была случайность, виноваты обстоятельства, несправедливые новости или просто невезение. И теперь нужно восстановить баланс, немедленно отыграться, чтобы мир снова стал правильным.

Этот голос — опасная ловушка. Рынок не обязан быть справедливым, а торговля — это не дуэль и не восстановление чести. Это математика, вероятности и управление рисками. Идя на поводу у этого чувства, вы начинаете мстить рынку за собственную потерю, совершая необдуманные сделки, лишь усугубляя ситуацию.

Не доверяйте этому чувству. Его цель — не вернуть ваши деньги, а заглушить боль от утраты контроля. Осознайте и не подчиняйтесь ему. Ваша задача — не восстанавливать мифическую справедливость, а сохранять капитал и трезвость мышления для тех сделок, где ваше преимущество будет реальным, а не вымышленным.

Настоящая торговля начинается именно в тот момент, когда вы перестаете быть заложником собственных предсказаний и превращаетесь в беспристрастного наблюдателя за рынком и самим собой.

Как дофамин заставляет терять деньги.Дорогой друг, помнишь это дивное состояние, когда сделки одна за другой приносят прибыль? Словно танцуешь с рынком в идеальном ритме, а мир наполняется особым светом. Хочется лететь выше, рискнуть и повысить объемы...

Остановись, родной. Прислушайся к себе.

Эта легкость и уверенность — древний танец нейронов в твоей голове. Тот самый механизм, что когда-то помогал нашим предкам находить новые плодородные земли, сегодня может завести тебя в опасные дебри.

Дофамин — нейромедиатор предвкушения награды — окутывает разум легкой дымкой всесилия, активируя центр удовольствия.

Адреналин — окрашивает мир в яркие цвета возможностей, сужая фокус внимания на потенциальной выгоде.

Миндалевидное тело — наш внутренний страж — засыпает под воздействием эндорфинов, притупляя чувство опасности.

Нейроны танцуют вальс успеха. Когда ты видишь растущий депозит, в твоем мозге зажигаются огни праздника:

В такие моменты активизируется мезолимбический путь — дофаминовая система вознаграждения. Синапсы усиливают передачу сигналов, создавая петлю положительного подкрепления. Префронтальная кора, отвечающая за критическое мышление, временно снижает активность — именно поэтому в состоянии эйфории мы недооцениваем риски.

Давай договоримся с самим собой — Не борись с эйфорией, перенаправь эту энергию:

После двух удачных сделок подари себе чашечку чая и просто отдохни.

Посмотри на свою сделку не вовлекаясь эмоционально, отстранись и включи режим внутреннего наблюдателя.

Заведи дневник или блог — записывай свои мысли и фиксируй состояния, не только радости, но и тревоги.

Это похоже на перезагрузку — словно выходишь из душного помещения на свежий воздух.

Не стоит ломать себя через силу. Гораздо мудрее — понять игру гормонов и мягко направлять ее в нужное русло. Пусть успех будет не головокружением, а спокойной радостью. Не бурной рекой, что несет тебя неизвестно куда, а тихой гаванью, где ты — настоящий капитан.

Как стадный инстинкт сливает ваши депозиты.Самое сложное решение на рынке — пойти против толпы. И часто — самое прибыльное. Почему же это так невыносимо сложно? Наш мозг биохимически запрограммирован бояться изгнания из племени.

Биохимия стада: Почему быть инакомыслящим — физически больно.

Когда вы открываете сделку против тренда или фиксируете прибыль, пока толпа жадничает, мозг воспринимает это как социальную угрозу. Запускается мощная нейрохимическая реакция: Активируется передняя островковая доля мозга — зона, отвечающая за физическую боль. Дискомфорт от неудачной сделке мозг воспринимает почти как реальное страдание.

Выбрасывается кортизол. Но теперь он смешан не со страхом потери денег, а со страхом изгнания. Это провоцирует сомнения и поиск подтверждения в мнении большинства.

Снижается уровень окситоцина — гормона доверия и социальных связей. Действуя в одиночку, вы лишаете мозг биохимического поощрения за принадлежность к стаду.

Мозг эволюционно защищает нас от изгнания из племени. Для него сделка против толпы — шаг к гибели.

Психология толпы: Цифровое племя на графиках.

Рыночная толпа — ваше цифровое племя. Его ритуалы:

Единомышленники в чатах: призывы купить или продать создают иллюзию правоты большинства и формируют коллективное бессознательное.

Если все покупают, значит, они знают то, чего не знаю я. Это ловушка, ведущая к покупке на хаях.

Крупные игроки — призрачные вожди цифрового племени. Они осуществляют безструктурное управление, мягко формируя общее настроение подталкивая толпу к ловушкам.

Как стать вольным трейдером?

Борьба со стадным инстинктом — это преодоление глубокой биохимической потребности в принадлежности.

Вот как перепрограммировать свою реакцию:

Распознайте рефлекс. Когда вы действуете против толпы и чувствуете тревогу, напомните себе: это древний инстинкт страха перед изгнанием.

Смените окружение. Замените паникующую толпу из чатов на мысленное племя экспертов — ваш внутренний совет Баффетта или наставника. Холодная рассудительность — ваш новый ориентир.

Сместите фокус с одобрения толпы на гордость за безупречное исполнение плана. Ваша цель — не быть правым в глазах большинства, а сохранять хладнокровие, когда другие его теряют.

Каждая осознанная сделка становится шагом к личной свободе. Преодоление стадного инстинкта открывает доступ к пониманию истинной природы рынков и собственных возможностей.

Как обмануть свой мозг и перестать терять деньги.Наш главный враг на рынке — не медведи и не быки, а коктейль из гормонов, который мозг готовит в момент стресса. Понимание этой химической реакции — ключ к контролю над своими действиями.

Химическая буря: Что происходит внутри при страхе?

В момент, когда сделка уходит в минус, организм запускает древний механизм выживания:

Миндалевидное тело (древний «сторожевой пес» мозга) сигнализирует об угрозе.

Гипоталамус активирует симпатическую нервную систему.

Надпочечники выбрасывают в кровь дозу адреналина и норадреналина.

Запускается каскад реакций, приводящий к выбросу кортизола — главного гормона стресса.

Результат этого химического шторма:

Адреналин: Учащает сердцебиение, сужает сосуды, концентрирует внимание на угрозе. Вы физически не можете думать о плане — только об убытке.

Кортизол: Блокирует работу префронтальной коры — отдела мозга, отвечающего за логику, анализ и самоконтроль. Вы буквально тупеете от страха, становясь импульсивным и неспособным к трезвой оценке.

Реакция «бей или беги» на рынке приводит к паническим сделкам и усреднению убытков.

Парадокс как антидот

Метод парадоксальной интенции — это сознательная перепрошивка этой химической реакции.

Пример:

Вы в убыточной сделке. Организм кричит «ОПАСНОСТЬ!», кортизол затуманивает мышление.

Вместо паники, вы сознательно желаете: «Я ХОЧУ, чтобы мой стоп-лосс сработал. Пусть он сработает быстро и я это приму».

Почему это работает с точки зрения биохимии?

Это осознанное, волевое действие посылает мощный сигнал обратно в мозг. Вы активируете те самые зоны префронтальной коры, которые были заблокированы кортизолом. Вы не боретесь со страхом — вы обходите его, перенаправляя мозг на выполнение конкретной, спланированной задачи.

Вы перестаете быть заложником гормонального взрыва и возвращаете себе контроль, переводя фокус с эмоциональной угрозы на холодное исполнение плана.

Страх — это химия. Управление страхом — это не магия, а контроль над своими эмоциями через осознанные действия. Парадоксальная интенция — шанс дать команду мозгу первым, пока его не захватил страх.

Морская тактика инвестора - психология богатства и риска.⚓️ Пиратский кодекс риска и роста капитала

Когда твой трюм полон золота — не обязательно рисковать всем! С увеличением депозита настоящие пираты знают, что можно уменьшать долю риска. Это словно снижать паруса в шторм — ты остаёшься под контролем, а штормовые волны рынка не сбивают с курса.

- Чем больше капитала — тем меньше процентов от него нужно ставить на кон, чтобы покрывать свои базовые нужды и быть уверенным в завтрашнем дне.

- Меньший риск — это спокойствие в душе и время наслаждаться плодами своих трудов: проводить больше времени с семьёй, путешествовать, жить жизнью настоящего корсара.

- Такой подход даёт свободу — не нужно гнаться за каждым сокровищем, потому что важна устойчивость, а не каждый залп из пушки.

- Помни — истинный пират знает, когда стоит атаковать, а когда отплыть в безопасную гавань, чтобы подготовиться к следующему рейду.

Выводы

- С ростом капитала уменьшай риск % от депозита — так остаёшься хозяином своей судьбы и рынка.

- Спокойствие и размеренный контроль — лучшее сокровище для долгого плавания по океану трейдинга.

- Помни пиратский завет: «Смелость без мудрости — путь к шторму, а мудрость — к богатству и свободе!»

🦜 Пусть твой капитанский ум ведёт тебя к спокойным и богатым берегам!

Почему правильное мышление важно в трейдинге? Безусловно, существует ещё множество аспектов, которые формируют правильное трейдерское мышление - и у каждого они могут быть своими.

Но именно эти принципы и размышления помогли мне пройти свой путь, и я считаю, что именно с них стоит начинать большинству.

Как минимум, они дадут повод задуматься. Возьмите из этого то, что откликается именно вам.

Чтобы изменить своё мышление, нужно в первую очередь признать, что оно требует работы. И я уверен - почти у всех есть, что улучшать в этом плане.

Я и сам продолжаю стремиться к максимально уравновешенному и осознанному мышлению - возможно, это путь без финальной точки, но как раз в этом и ценность: важен сам процесс развития.

На просторах интернета уже собрано столько полезных материалов, что при должном внимании ни у кого не должно происходить ликвидаций или чрезмерных рисков, способных обнулить депозит.

Но, увы, это по-прежнему случается.

Причина не в отсутствии знаний по управлению рисками.

Проблема - в внутреннем состоянии трейдера, в его подходе.

Вот почему приоритет должен быть один - безопасность, чтобы вы могли вернуться к рынку завтра.

И именно здесь мышление играет ключевую роль.

А возможно, это вообще главный элемент, без которого всё остальное не сработает.

1. Уважение к рынку начинается с здорового страха

Представляйте рынок как среду, где всё устроено так, чтобы вы ошиблись и потеряли деньги. Это не союзник и не наставник - скорее, коварный оппонент, готовый наказать за самоуверенность и халатность.

Такой взгляд помогает расставить приоритеты правильно: в первую очередь - контроль риска и сохранение капитала, а не жажда быстрой прибыли.

Но важно не перегнуть. Страх должен быть вашим фильтром, а не тормозом. Он должен удерживать от импульсивных решений, но не мешать действовать.

Такой баланс защитит вас не только от потерь, но и от переоценки своих сил в моменты успешных сделок.

2. Рыночное настроение и ошибки толпы

Один из ключевых навыков в трейдинге - умение распознавать, когда рынок охвачен страхом, а когда жадностью.

Важно научиться думать в противовес толпе: рассматривать покупки, когда большинство в панике, и проявлять осторожность, когда все безоговорочно верят в рост. Это не интуиция — это стратегия.

В этом особенно полезен волновой анализ Эллиотта: он помогает понять, на каком этапе цикла находится рынок, ведь волны отражают настроение участников.

Новости тоже играют роль, но чаще всего они уже заложены в цену заранее. Если вы хотите «покупать на слухах, продавать на фактах», вам нужно действовать до того, как рынок всё учёл.

Пример на основе волн Эллиотта:

Волна 2 - глубокая коррекция, негатив в новостях, паника. Многие сдаются и продают на дне.

Волна 3 - мощный импульс вверх, где чаще всего формируется наибольшая прибыль.

Волна 4 - фаза неопределённости и скуки, часть участников выходит.

Волна 5 - рост на эмоциях, возвращается жадность, толпа снова входит.

3) Создайте и применяйте свою торговую стратегию

Существует множество эффективных стратегий, и метод Эллиотта - лишь одна из них. Однако лично я считаю, что именно в олновой анализ Эллиотта один из лучших инструментов для оценки соотношения прибыли и риска, а также для сосредоточения на управлении капиталом.

Когда вы опираетесь на чёткую систему и анализируете сделки с точки зрения риска и потенциальной прибыли, вы способны принимать решения без эмоций. Интуиция тоже играет роль, но она приходит со временем и опытом.

Главное - чтобы система работала конкретно для вас. Пробуйте, анализируйте, корректируйте.

Если что-то не даёт результата - меняйте подход.

И помните: даже самая простая стратегия лучше, чем её полное отсутствие. У каждого трейдера должен быть как минимум чёткий торговый план.

4) Откажитесь от стремления быть правым

В трейдинге важно не доказывать свою правоту, а зарабатывать. Стремление всегда оказаться правым - это мышление новичка, и оно мешает сохранять объективность. Здесь не имеет значения, совпал ли ваш прогноз - важен результат.

Рынок устроен так, чтобы провоцировать ошибки. Люди по своей природе склонны искать подтверждение своей правоты и получать от этого эмоциональное удовлетворение. Именно это ведёт к провалу подавляющего большинства трейдеров. Причина - слабое управление рисками и неконструктивный подход.

Не нужно пытаться убедить кого-то в своей правоте. Рынок - единственный судья. Его «мнение» видно в вашей прибыли и убытках.

По этой причине лучше не афишировать свои сделки и доход. Когда вы делитесь успехами, возникает соблазн хвастаться, но про неудачи обычно молчат. А ведь важно не то, как вы выглядите, а зарабатываете ли вы на самом деле.

Трейдинг - это не забег на короткую дистанцию, а долгий путь.

Одна сделка ничего не решает. И даже высокий процент прибыльных сделок - не показатель.

Решающим фактором всегда остаётся грамотное соотношение риска и потенциальной прибыли.

5) Начинайте с небольших объёмов

На старте не рискуйте крупными суммами. Если во время торговли вы испытываете сильные эмоции - это сигнал уменьшить размер позиции. Избегайте чрезмерного использования кредитного плеча и не ставьте больше, чем можете спокойно пережить.

Работая с малым объёмом, проще сохранять холодный разум и вырабатывать стратегию, которая будет работать лично для вас.

Даже если ваш анализ безупречен, эмоции могут помешать нажать на кнопку. Когда ставки малы, принимать решения проще и рациональнее.

Со временем, когда у вас появится стабильная положительная статистика, объёмы можно постепенно увеличивать. Почти все успешные трейдеры, которых я знаю, всегда держат часть капитала в резерве - чтобы не упустить внезапную возможность или просто чувствовать себя увереннее.

Все кто дочитал до конца большие молодцы. Искренне рад за вас, что вы не ленитесь и имеете желание становится лучше с каждым днём. Ставьте лайк-ракету на этот пост и я буду чащу выкладывать такие статьи.

Статья про мышление и трансформацию Ты способен проживать новые состояния — даже если кажется, что всё в тебе уже «высечено в камне»

Мы часто воспринимаем свой жизненный опыт как нечто окончательное.

Как будто судьба уже проставила на нас печать:

«Вот кто ты. Вот как с тобой бывает. И по-другому не будет».

Но опыт - это не истина в последней инстанции.

Он не объективен и не универсален.

Он рождается из встречи:

Между тем, что происходит снаружи, и тем, в каком ты состоянии внутри.

Из этой встречи рождаются чувства — и именно они оставляют след.

А значит, не существует «чистого» опыта.

Есть только его интерпретация - твоя.

И она может меняться.

Почему это важно?

Если ты долго живёшь в определённых сценариях,

внутри тебя, скорее всего, уже сформировались устойчивые убеждения:

о себе, о мире, о том, «что для тебя работает, а что — нет».

Но важно помнить:

Эти убеждения - не факты.

Это эмоциональные отпечатки , которые хранит твоя нервная система.

Именно поэтому у тебя есть сила менять своё восприятие.

Особенно если чувствуешь, что прежний способ жить - больше не про тебя.

А как это связано с финансами?

Я сталкиваюсь с этим постоянно.

Кто-то годами пробует торговать.

Рискует слишком много.

Действует на импульсе.

Живёт в напряжении.

И в какой-то момент решает:

«Это не моё. Я просто не умею».

Но потом - он учится чему-то новому.

Меняет не только стратегию - меняет своё внутреннее состояние.

Начинает действовать с большей ясностью.

Без давления. С поддержкой и опорой. Даёт себе пространство.

И вдруг замечает:

«Всё это время дело было не во мне. А в том, как я относился — к рынку, к себе, к своим выборам».

Это не просто новый приём. Это новое переживание. И оно — переписывает образ себя.

Опыт рождается из отношений.

А отношения можно изменить.

Если смотреть шире - в терминах взаимосвязей -

становится ясно:

Ты - не фиксированная личность, которая просто копит воспоминания.

Ты - часть живой, меняющейся системы.

И то, как ты в ней присутствуешь, формирует то, что ты способен в ней пережить.

Вот почему возможна трансформация.

Не потому, что ты становишься кем-то другим.

А потому, что меняется способ твоего присутствия:

в себе, в отношениях, в мире.

Ты можешь удивить самого себя.

То, что с тобой когда-то произошло,

не означает, что ты обречён это повторять.

То, что ты когда-то считал себя неготовым, медленным, слабым или импульсивным -

не значит, что ты всё ещё такой.

Ты способен создать другой опыт -

если позволишь себе войти в контакт с жизнью из нового внутреннего состояния.

И это возможно.

И начинается не с вопроса:

«Что со мной не так?»

А с более честного и тёплого приглашения:

«А что станет возможным, если я перестрою связь — с собой, с миром и с тем, что действительно поддерживает?»

Твои переживания формируют тебя.

Но они не обязаны тебя определять.

Если ты начнёшь проживать их заново -

не только головой, но и телом, чувствами, дыханием -

начнёт открываться что-то новое.

А иногда, одного нового опыта достаточно,

чтобы переписать весь образ себя.

Захват добычи — как быстро закрыть сделку и не упустить профит.Пиратам рынка не нужны долгие раздумья — когда профит у руля, время захватывать добычу и удирать с ней до острова! Вот твоя краткая карта успеха, чтобы не упустить ни монетки с сундука.

1. Быстрая оценка ситуации

Как только видишь, что цена достигла твоего расчётного уровня (тейк-профита или сильной зоны сопротивления/поддержки) — приготовься к выходу. Не жди, когда вороны рыщут вокруг сундука, рынок может резко повернуться!

2. Использование тейк-профита

Заранее ставь фиксированный тейк-профит — это твой золотой якорь. Автоматическое закрытие сработает, даже если ты занят устранением течи на корабле! Это предотвращает жадность и экономит нервы.

3. Трейлинг-стоп — пиратский хвост следа за добычей

Если хочешь увеличить добычу, включи трейлинг-стоп. Он подвигает стоп-приказ вслед за движением цены, позволяя улавливать дополнительные прибыли, но при этом быстро закрывает позицию, если курс изменится.

4. Мониторинг новостей и рыночных сигналов

Не забывай смотреть в штурманскую трубу — новости и резкие движения могут «подрезать паруса». Быстро реагируй на изменение настроений рынка, чтобы вовремя закрыть сделку.

5. Психология — не будь жадным буканьером

Самый опасный враг — это жадность. Увидел добычу, забери её! Иногда лучше мелкий, но гарантированный улов, чем потерять всё, гоняясь за миражом.

⚓️ Итог: Быстрое закрытие сделки — это умение заранее ставить цели, использовать тейк-профиты и трейлинг-стопы, внимательно следить за рынком и вовремя принимать решение. Захвати добычу и плотно закрой сундук, пока шторм не налетел!

Пусть прибытки будут с тобой, капитан! 🏴☠️💸

Из серии психология трейдера 🧠 Как психология управляет рыночными циклами

И почему одни теряют на пике, а другие заходят в самом дне

Вам знакомо чувство, когда рынок растёт — а вы боитесь не успеть? Или наоборот — когда всё падает, и рука тянется продать всё, чтобы "спасти хоть что-то"? Это не случайность. Это — биология. И она управляет рынком сильнее, чем кажется.

Разбираем, как мозг запускает тренды и обвалы

📈 Рост рынка: гормоны, FOMO и мания

Когда цены растут, включается система вознаграждения:

🔹 Мозг выбрасывает дофамин — нейромедиатор удовольствия.

🔹 В теле — эйфория, азарт, желание "успеть урвать".

🔹 В голове — FOMO: страх упустить прибыль.

Соцсети, графики, мемы — всё это усиливает эффект.

Вы видите, как "кто-то поднял x10 на SHIB или TRUMPUSDT" — и включаются зеркальные нейроны. Нам хочется повторить.

Пример?

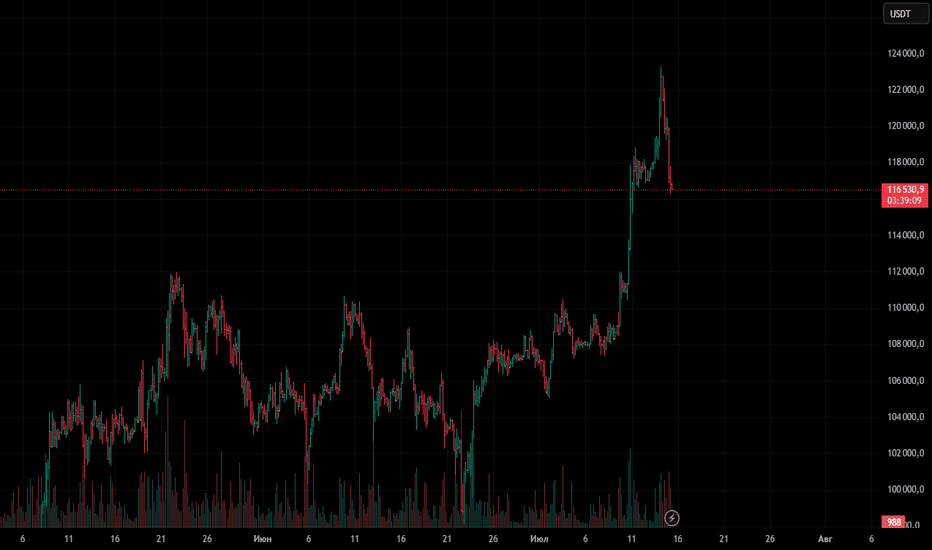

Мем-монета TRUMPUSDT.

Её рост — классика: ажиотаж, дофамин, толпа.

И что дальше?

📉 Спад рынка: страх, отрицание и паника

Когда всё разворачивается вниз — дофамин уходит, приходит страх.

В дело вступает амигдала — древняя часть мозга, отвечающая за реакцию "бей или беги".

📍 Именно она запускает панические распродажи, особенно при первых минусах.

📍 Дальше — когнитивный диссонанс: "Я верю, что монета вырастет... но она падает…"

Результат?

❌ Кто-то держит убыточную позицию до нуля.

❌ Кто-то продаёт на самом дне.

♻️ Как это использовать?

Понимать, в какой фазе сейчас рынок — эйфория или паника.

Отлавливать у себя FOMO и страх — и не торговать на эмоциях.

Использовать инструменты, которые помогают держать голову холодной.

📌 Я использую индикатор, чтобы минимизировать влияние эмоций.

Когда он показывает "⚠️ слабый шорт" или "🟢 уверенный лонг" — я не паникую, а просто действую по системе.

Демо-доступ — по ссылке в профиле.

💬 Что вы думаете?

FOMO управлял вами в последние сделки?

Пишите в комментах — обсудим, как с этим работать.

Секрет профильной торговли Почему большинство трейдеров остаются убыточными на дистанции?

Работая с трейдерами и анализируя свой опыт, я пришёл к следующему:

Основная причина, по которой люди не зарабатывают на рынке — они не понимают механику его работы.

Как бы просто это не звучало.

Большинство ограничиваются внешней стороной:

— графиком

— индикаторами

— паттернами

Они торгуют следствие , не задумываясь о причине .

Что двигает цену на рынке? Решения людей.

Цена — это принятие решения трейдерами о продаже и покупке.

Движение цены – это результат коллективного действия трейдеров: купить или продать.

Когда участники рынка массово решают покупать — цена растёт.

Когда доминирует желание продавать — цена падает.

А нейтральность формирует боковик.

Если вы понимаете где и почему другие трейдеры будут действовать, вы получаете реальное преимущество. Научиться рассматривать движение цены с точки

зрения других трейдеров и того, как движение цены влияет на их решение-вот залог успеха.

Задача профессионала — не угадывать, а просчитывать.

О чем вы думаете, открывая очередную сделку?

1. Чтобы после нашего входа в сделку цена начала двигаться

2. Чтобы она двигалась в нужном нам направлении и это движение привело к получению профита

Понимая механику рынка, мы ищем зоны, в которых другие трейдеры купят после нас, если мы торгуем в Лонг.

Потому что их консолидированные покупки создадут давление на рынок, достаточное для движения цены.

Открывая сделку в Шорт, ищем зоны, в которых другие трейдеры будут продавать после нас.

То есть, нас интересует зоны, в которых трейдеры будут принимать решения. Где они будут испытывать страх, жадность и т.д. Так мы сможем получить профит.

Наиболее эффективный вид анализа – это анализ решений трейдеров .

Поэтому стабильно работают торговые стратегии, основанные на анализе решений трейдеров, а не на догадках.

Научившись понимать рынок, вы перестанете искать волшебный Грааль. Потому как он уже будет у вас в руках .

Диверсифицируй, молокосос!Йо-хо-хо и бутылка рома! Слушайте, матросы криптового флота, как-то во время долгого, изнурительного плаванья по бушующим волнам рыночных графиков мы, лохмотья и бороды взъерошив, увидели нечто дивное — на горизонте замаячил мираж, словно призрак — остров… настоящий цифровой Эльдорадо!

Чувствовали мы, как земля будто бы под нашими ногами зашевелилась, графики вздрогнули, свечи заблестели — взломать эту иллюзию было нельзя. И вот мы ступили на берег этого загадочного острова криптовалютных чудес, где вдруг, из туманов веков, предстал перед нами Легендарный Пират Вальт Шэдоу — он, говорят, был на волнах рынка задолго до того, как появился Биток да Эфир.

Никто не видел его лица, но имя Вальта внушает страх и уважение среди тех, кто знаком с глубинами криптомира. Он — не обычный пират, а хранитель невидимой казны, цифрового хранилища, скрытого от глаз большинства. Его появление словно тень, мелькающая на ветру, он оставляет загадочные сигналы — подсказки к сокровищам.

Он поведал нам тайны, что в стихах шептали волны и ветры ⚓️

Первое правило золотодобычи — терпение, да, как у старого гальюна, без которого ни одна свеча не замаячит зелёным. Не кидайся с клинком на первую же злополучную бочку рома без крышки, а учись читать звёзды графиков — поддержка там, где паруса поднимаются выше.

Второе — «Диверсифицируй, молокосос!» — сказал он, размахивая бородой, словно бы чистя свой старый пиратский клинок. Распались на несколько судов (портфелей), чтоб лавины (обвалы) не перевернули всю флотилию сразу.

Третье — если обещают горы золота уже завтра, скорее всего, сегодня тебя ведут по острову-призраку — где сокровищ нет, а тени пляшут на песке.

И, наконец — психология, твердое как корабельный киль сердце. Кто боится волн и тратит все боезапасы в панике — тому штурвал не под силу, и он утонет в бездне ликвидности.

Из уст Пирата разлилась мудрость, как ром по дубовым бочкам: смысл прост — «кто терпелив, тот золото найдет; кто дисциплинирован — богат. Кто умеет хохотать сквозь шторм — тому и волны по зубам, и бесконечность по плечу!

Так что, братцы и сестры по ветру крипты, крепите бороды, настраивайте графики и помните — настоящий хранитель сокровищ — не тот пират, кто лезет в каждую пенящуюся волну, а тот, кто мирится с морем, танцует с ветром и уважает свою голову — тогда и шторм не страшен, и весело в плавании!

Йо-хо-хо, и пусть твой портфель будет как сундук сокровищ — полный и под замком!

---

Подписывайтесь, чтобы не пропустить новые легенды и душевные байки с палубы криптофлота! И помните — смех и здравый смысл лучшие друзья в этом зыбком море!🏴☠️🦜

Пиратский разбор — проклятие Овертона. Йо-хо-хо, юный мореплаватель финансовых волн! Запасайся ромом и слушай наставления старого кэпа, чтобы не утонуть в ловушках Окна Овертона и коллективного бессознательного!

Окно Овертона — что за зверь такой в наших морях ?

Это нечто вроде невидимого шлюза в умах общества, который определяет, какие идеи «можно», а какие «под бан» или «в утиль». Представь, что вчера идея «Купить биток на все шиши» была словно бросок в шторм — безрассудно. А сегодня такая затея кажется почти пиратской доблестью, достойной гравировки на штурмовой сабле! Это и есть смещение окна Овертона — меняются правила игры, и общество медленно перестраивается.

👁🗨 Коллективное бессознательное — невидимый штурман.

Здесь кроется тайна: под волнами сознания каждого из нас кипит океан скрытых страхов и желаний. Эти бессознательные сельдяные косяки формируют рынок, словно гигантские океанские течения. Настроение толпы, паника и эйфория — не просто эмоции, а ветер в паруса больших финансовых кораблей. Чем ярче толпа кричит «Золотой риф!», тем ближе ты к песчаному мелю.

⛈️ Когда рынок ударяет молнией по твоему портфелю.

- Манипуляторы рынка вроде пиратских капитанов (инсайдеры, крупные фонды) умело меняют окно — продвигают мысли и тренды, заставляя толпу метаться с одного курса на другой.

- Когда окно Овертона расширяется до абсурда, а коллективное бессознательное погружается в коллективный психоз — рождаются пузыри, которые лопаются с грохотом столкновений с жестокой реальностью.

Алгоритм выживания для молодого юнги⚓️

Следи за изменением окна — если вчера идея казалась шальным рейдом, а сегодня стала нормой, значит окно смещается: время оглянуться и проверить карту.

Читай волну коллективного бессознательного — паника и эйфория это сигнал к осторожности. Если все мечтают о сокровищах — значит, возможно, приближается шторм.

Не атакуй без оружия — радикальные тренды и «горячие советы» часто ведут на дно. Имей в запасе собственное видение рынка, здравый смысл и терпение.

---

Финальный тост с ромом 🥃

Трейдинг — это не просто рулетка, а игра в параллельных реальностях между разумом и бессознательным.

Понимай, когда окно Овертона раскрывает новые возможности, а когда это хитрый ход пиратов рынка. Управляй своим судном с холодной головой, сохраняй легкость и пьянящую силу веры в себя — и тогда сокровища не заставят себя ждать.

Йо-хо-хо и удачи на волнах финансового океана, брат! 🏴☠️⚓️

Пиратский рецепт выживания на биржевом море.Йо-хо, юный трейдер! Если внезапно на биржевом горизонте разразилась буря — падение рынка или кризис, — не спеши бросать штурвал! Вот как по пиратским канонам не утонуть и даже выйти с прибылью.

Слушай, морской волк! Управлять можно только по карте — полной функции управления всегда и везде, как настоящий капитан ведёт свой корабль по всем звёздам. Если где-то в твоём управлении вдруг появляются пробелы, если ты не видишь всех этапов — знай, это не твоя рука держит штурвал! Значит, кто-то другой тайно ведёт корабль, влияет на курс и управляет тобой в тени.

Настоящий пират не плывёт без полной карты и чётких указаний, потому что отсутствие частей управления — это ловушка чужих рук, желающих отнять твою свободу на биржевом море!

1. Распознать шторм и знать врага.

Первым делом, как Джим Хокинс распознал запах пиратов, ты должен осознать причину падения — кризис, паника или внезапные новости. Ни одна буря сама по себе не приходит — её причина всегда рядом. Это поможет не паниковать и выбрать правильную тактику.

2. Взор на карту — проверяем морской горизонт (фактор среды).

Не ограничивайся первичным пониманием! Делай мониторинг рынка постоянно — движутся ли волны вверх или вниз, есть ли стабильные гавани (защитные активы). В трейдинге это значит — следить за новостями, индикаторами и поведением крупных капитанов (институциональных игроков).

3. Цель — спасти корабль и, если повезёт, увеличить клад.

Твоя миссия во время штормы — сохранить капитал, храбрость и бойцовский дух. Порой выжить важнее всего! Выдели для себя конкретные цели: не паниковать, ограничить убытки, найти возможности для выгодных заходов.

4. План действий — пиратская тактика против шторма.

Здесь начинается настоящее искусство:

- Устанавливай стоп-лоссы — твои якоря, чтобы не уйти на дно.

- Используй хэджирование — это когда ты ставишь защитные пушки (опционы, фьючерсы или контракты), чтобы покрыть убытки от основных позиций. Как Лонг Джон Сильвер, бережно расставляй ловушки для врагов.

- Диверсифицируй портфель — не клади все дублоны в один сундук.

- Не паникуй и не лови падающий меч — оставь место для анализа.

5. Создаём команду союзников — инструменты и обучение.

Прокачивай свои навыки и инструментальный арсенал: обучайся, бери советы старых пиратов (опытных трейдеров), пользуйся автоматическими системами (ботами), чтоб не плыть в шторм в одни руки. Освой рынки валют, сырья, акций и защищай диверсификацией.

6. Следим за состоянием корабля — постоянный контроль.

Установи систему постоянного мониторинга: проверяй свои позиции, оценивай риски как боцман проверяет канаты и пушки перед битвой. Если ситуация меняется — будь готов перекроить план.

7. Итоги и ликвидация позиций.

Если шторм утих, а рынок начинает выравниваться — фиксируй прибыль или минимизируй остаточные убытки и ликвидируй ненужные позиции, чтобы подготовиться к следующему бою. Не забывай — в пиратских делах капитан всегда должен знать, когда сделать перерыв и отпраздновать добычу.

---

Добрый пиратский совет

Не бойся кризиса — он всего лишь шторм, через который проходят все мореплаватели перед новыми далями и богатствами!

Йо-хо-хо, и твой торговый корабль будет непобедим!

ФОМО атакует — почему страх упустить сделку рушит капитал. ФОМО — пиратский шторм в голове трейдера

ФОМО — это как внезапный шторм, что налетает на твою шхуну, вызывая страх упустить морские сокровища. Представь: все твои кореша-капитаны уже затягивают паруса и врываются в порт золотого тренда, а ты, словно потерянный матрос, стоишь на мостике и смотришь, как их корабли уплывают вдаль. В голове вспыхивает тревога — «А вдруг я тоже не попаду на пир с золотом?» — и начинается самый коварный шторм — ФОМО.

Как ФОМО крадет трезвый рассудок и запас рома 🍻

Этот подлый морской разбойник заставляет тебя прыгать в сделки без карты и правил. Вместо того чтобы выждать сигнал, смотришь на рынок, как на волнение морей, и кидаешься в воду, ныряя за плывущей мимо добычей. Порой капитаны даже дают приказ «Все на абордаж!» лишь потому, что кто-то вскрикнул «Сокровища!», а за этими криками прячется стая дельфинов.

ФОМО — вода в трюме с золотом 🏴☠️

Когда разум захватывает ФОМО, ты начинаешь скупать активы по баснословным ценам, которые не снились даже закалённым корсарам. Потерянная дисциплина — потеря золота, и если не научиться стопорить эту порывистую волну эмоций, казна быстро утонет.

Как победить ФОМО — советы от пирата с компасом и картой🧭🗺️

- Карта и компас — твоя стратегия. Не бросайся в абордаж без четкой карты (плана) и компаса (анализа рынка). Продумай входы, выходы, стопы — будь как настоящий мореплаватель, а не сорванец.

- Трезвый рассудок — крепкий ром в трюме. Перед любой сделкой задавай себе вопрос: «А что скажет пират-аналитик? Не гонюсь ли я за призрачным сокровищем?»

- Лови ветер, а не шторм. Выжидай сигналы, наблюдай за трендом, следи за объемами и научишься отличать настоящие порывы ветра от пустых бурь.

- Стопы и риск менеджмент — твои якоря. Не забывай ставить стоп-лоссы — они спасут твою казну, когда шторм эмоций накроет.

- Журнал торгов — дневник капитана. Записывай свои действия и ошибки, чтобы не попадать в похожие передряги вновь.

- Отдых — берег безопасности. Не играй в азартного корсара без сна и подготовки.

Усталость ухудшает рассудок и повышает риск поймать ФОМО.

---

ФОМО — опасный пират в твоей голове, способный потопить твою шхуну.

Не позволяй ему брать штурвал судьбы. Держи курс на свою торговую стратегию и холодную голову, не бросайся в абордаж без веских оснований. Помни: торопиться — значит утонуть в море ошибок.

Береги свою шхуну и запас рома, капитан! Только хладнокровие и дисциплина приведут тебя к настоящим сокровищам рынка.

Яррр! ⚓️💰🔥

Пиратский кодекс — охота за золотом без страха и паники !Пираты в плену страха. Как не дать этому морскому чудовищу утащить твой корабль в морскую пучину? 🛳️🛳️🛳️

Страх — это злобный морской вор 💰

Ахой, шалуны морские! Знаете, на бирже страх — это не просто дурная примета, а настоящий хищный кракен, который хватает за ноги и тянет в пучину неудач. Пират дрожа от страха, промахивается так, что крабы начинают смеяться со дна!

Представьте, что страх — это морской призрак, который вылезает из тумана, хищно рычит и шепчет: "Не плыви туда, там шторм и акула ждет!" И ты — вместо того, чтобы проверить компас и ситуации, бросаешь всё и бежишь на берег с вонючей рыбьей головой в руках. А ведь иногда именно в самый шторм рождаются настоящие сокровища!

Почему страх — плохой штурман☠️

- Он заставляет тебя слепо рубить паруса и выходить с корабля раньше времени.

Пропускаешь хорошие волны прибыли и остаёшься ни с чем.

- От страха торопишься ставить стопы и закрывать сделки, как будто у тебя сжёгся пистолет в руках.

- Он мешает учиться на ошибках, заставляя прятать голову в песок, как страус, который увидел пиратскую сову.

Как стать капитаном, который не боится привидений ?

1. Узнай врага в лицо

Пойми, что страх — это просто сигнал от твоего организма, который говорит: "Эй, тут опасно, будь осторожен!" Не убегай, а включай разум: анализируй, что именно пугает — рынок шумит, график морщится или подсознание шалит.

2. Сделай страх союзником

Вместо паники — учись использовать страх как сигнальный маяк. Если боишься потерять золото — значит, тебе важно его сохранить. Значит, пора проверить риск-менеджмент и не давать страху подталкивать тебя к необдуманным решениям. Помни друган, есть такое явление — коллективная психология: если у одного пирата в трюме страх завладел разумом, то и остальные не заставят себя ждать. Это хитрый манипулятор пытается развести весь экипаж на панические забеги по палубе! Так что держи страх под контролем, иначе весь корабль пойдет ко дну вместе с твоим золотоносным сундуком!

3. Маленькие победы — большие трофеи 🍺🍺

Начни с маленьких сделок и смотри, как страх уменьшается, когда ты видишь, что можешь выйти сухим из воды. Каждый бутыль рома за маленькую победу приближает тебя к статусу легендарного капитана!

4. Обучайся и принимай ошибки

Пираты без опыта боятся каждого волчонка, но капитан с картой и опытом — спокойно лавирует и смеётся в лицо бурям. Страх покинет тех, кто знает, что даже затяжная непогода рано или поздно кончится.

Смейся в лицо страху и держи штурвал крепче!

Пусть страх приходит и уходит, как морская зыбь, а ты — стойкий капитан, что не дрогнет даже когда на палубу льёт шквальный дождь из красных свечей. Улыбнись, возьми штурвал и скажи:

"Страх, я и тебя на ром приглашаю, а после — торговать и побеждать!" 🏴☠️🍻

---

За смелость и разумное сердце — поднимаю рюмашку тёмного рома. Вперёд, алчный хранитель финансовых сокровищ!

⚓️⚓️⚓️

От матроса до капитана — как стать легендой рынка.Ой, матросы, слушайте старого пирата!

Я много морей видал, кораблей крал и сокровищ искал. Трейдинг, как та самая легенда о сокровище семи морей — манит, зовёт, но без правильных знаний и духа настоящего пирата — потеряешься в бурях и шторме.

Трейдинг — путь к сокровищу, но берегись подводных камней

На бирже, как на семи морях, полно опасностей. Каждая сделка — словно штурм вражеского судна. Чтобы добыть золото, нужна не только смелость, но и умение.

Жадность — проклятие каждого корсара

Жадность — как русалка с запретным зельем, заманивает и губит. Захотел слишком много и вот уже твой корабль на рифах, а золото уходит в чёрную бездну. Помни, дружище, лучше маленькое, но верное сокровище, чем пирамида из воздушных замков.

Терпение — золото в сундуке терпеливого капитана

Сокровище не достаётся тем, кто кричит "Бросаем якорь!" сразу при первом порыве ветра. Терпение — это когда ты спокойно ждёшь подходящего момента, не бросаешься вперёд как налётчик. Капитан, который умеет ждать, всегда находит самый богатый остров.

Не торгуй на эмоциях — держи штурвал крепко, даже в бурю

Эмоции — это шторм, что сбивает с курса твой корабль. Злость, паника или эйфория — эти львы в тебе могут разорвать планы на куски. В трейдинге, как в плавании — держи себя в руках, не давай волнам чувств унести твой корабль в пучину убытков.

Риск-менеджмент — твоя страховка на шхуне

Завет у каждого уважающего себя пирата такой: «Лучше по чуть-чуть и с запасом, чем сразу всё в одну бочку и утонуть с сокровищами!» Или как говорят на нашей гавани — не пускай все яйца в одну трюмную сеть, а то сдул ветер и привет, кильватер!

Дисциплина — нерушимый якорь пиратского корабля

В трейдинге, как в морском плавании, дисциплина — это тот самый крепкий якорь, что не даст твоему кораблю сорваться с мели в самый неурочный час. Без неё ты — просто болтающийся щепка в океане . Не строй иллюзий о быстрых деньгах, ведь атаки на золотые клады требуют терпения и чётких правил. Настоящий пират трейдинга не идет наперекор волнам, а плотно держит штурвал, следуя плану и не даёт капризам шквала заставить себя плыть на рифы.

---

Не ищи лёгких сокровищ — учись и тренируй свой пиратский разум

Желание быстро урвать сокровища — дело гиблое, как попытка украсть меч короля без боевого опыта. В трейдинге важно постоянно шлифовать свои навыки, учиться чётко анализировать карту рынка, и тренировать психологию — твой внутренний компас. Помни, только упорство и непрерывное обучение делают из простого матроса легендарного капитана, который умело лавирует и выходит сухим из воды.

Так что, дружище, забрось иллюзии о лёгкой наживе, держи дисциплину жёстче канатов на шхуне, развивай ум и дух — и твой сундук будет полон до верху, а маяки и звёзды помогут найти верный курс!

За твои успехи — поднимаю полные рюмки рома и попутного ветра в паруса! 🏴☠️⚓️

Почему после большого профита надо делать паузу?Большинство трейдеров знают, как сложно справляться с убытками, но не все осознают, что крупная прибыль может быть не менее опасной. Эйфория от удачной сделки способна затмить разум, привести к переоценке своих способностей и, как следствие, к потере всего заработанного. В этой статье разберём, почему после крупного выигрыша стоит взять паузу и как избежать ловушки «послеуспешного» трейдинга.

Почему большая прибыль может навредить?

📌 Эффект эйфорииКогда трейдер получает крупную прибыль, в мозгу вырабатывается дофамин – гормон удовольствия. Это состояние вызывает чувство всемогущества, искажение восприятия риска и переоценку своих способностей.

📌 Снижение осторожностиПосле удачной сделки трейдеры часто начинают рисковать больше, нарушая свои же правила. Например, могут увеличивать размер позиции или входить в сделки без четкого анализа.

📌 Желание заработать ещё большеКогда прибыль уже получена, появляется соблазн повторить успех. Однако рынок не всегда даёт такие же возможности, а попытки форсировать доход ведут к ошибкам и потере капитала.

📌 Ощущение непобедимостиЧем больше успешных сделок подряд, тем сильнее иллюзия, что теперь ты «разгадал рынок». В этот момент трейдер перестаёт следовать стратегии и делает ошибки.

Что делать после крупного выигрыша?

🛑 1. Сделать паузуПосле сильного профита остановись. Уйди с рынка хотя бы на день, чтобы эмоции утихли. Не пытайся заработать ещё больше сразу же.

📊 2. Провести анализРазбери свою сделку: она была результатом стратегии или удачи? Если прибыль пришла случайно, важно осознать это, чтобы не попасть в ловушку завышенной самооценки.

🎯 3. Переключить вниманиеПотрать заработанное на что-то полезное – это поможет закрепить ощущение успеха и снизить соблазн рискованных сделок.

📉 4. Вернуться к правиламПеред следующими сделками пересмотри свой риск-менеджмент. Не увеличивай позиции только потому, что у тебя больше капитала.

Заключение

Большая прибыль – это испытание для психологии трейдера. Чтобы не потерять всё обратно, важно уметь останавливаться, анализировать и не поддаваться эйфории. Запомни: рынок всегда даёт новые возможности, но терпение и дисциплина – вот что отличает успешных трейдеров от проигравших.

NOT/USDT 1D. Актив в экостеме TON. Циклы. Психология на график.Еще один актив экостеме TON, с достаточно хорошей волатильностью. На рынок вышел в этом цикле. Один из первых активов "тапалок".

График очень напоминает другой хайп актив APTOS, который также выходил дропом и стремительно накачался, после чего откат и повторная накачка. Здесь похоже.

В основном тренде имеется потенциальный восходящий канал. С крайней накачки слив почти в ноль. Формирование нисходящего клина.

Также как и на всех активах экосистемы - присутствуют понятные циклы по 33 дня, по достижению которых происходит разворот вверх/вниз. Пока что прослеживается четка последовательность - один цикл разворот вниз, следующий - разворот вверх. Не обязательно данная последовательность должна сохраняться, но так или иначе - вблизи каждой следующей даты происходит существенное движение цены.

Все это вы также должны для большего понимания соотносить с общими рыночными циклами(где находится весь рынок целиком, в частности Биткоин, а он идет за SP500).

С конца сентября происходит пробой сопротивления нисходящего клина, но пока что нет четкого пробоя, происходит распил данной зоны сопротивления. Выделил фиолетовым на графике. Также важный для цены уровень 0.00702$, сродни DOGS. Пробой и закреп выше данного уровня - позитив для цены и скорее всего памп.

Все также как и на остальном рынке - есть временная зона накачки, в которую будет прокачен весь рынок, без исключений. Что-то раньше, что-то позже. В данный момент как раз приближается подобная временная зона.

Также важно учитывать при работе с этими монетами(NOT DOGS) - базовый актив TON, который находится в зоне поддержки своего боковика на данный момент.

Капитализация сравнительно низкая - 104 место по капитализации, 726 млн$ полная капитализация(все-таки среднеликвид больше).

По сути среднесрочно формировался нисходящий треугольник, который был ложно недавно пробит вниз и сейчас цена возвращается обратно за его сопротивление. Как правило это очень бычий сигнал в среднесрок. На графике не стал показывать, но можно визуально проследить, или если не понятно, начертите у себя на графике.

С момента начала снижения прошло около 160 дней на данный момент, что есть приемлемо для потенциальной зоны разворота, даже чуть меньше среднего, также все окей. Также слив практически в ноль с предыдущего пампа, что также позитив для будущего потенциального движения.

Чем дальше заходит рынок - тем выше риск соответственно в подобных активах с каждой последующей накачкой.

БИОХАКИНГ В ТРЕЙДИНГЕ: Дневной сон для трейдераВсем привет.

Продолжаю публиковать серию статей посвященных биохакингу в трейдинге.

Сегодня поговорим о пользе дневного сна и как улучшить его качество.

Часто торговые сессии могут проходить ночью. Особенно, в текущем цикле с открытием азиатской сессии. С ухудшением сна накапливается и усталость со стрессом - лучшим решением будет дневной сон.

Как влияет:

Влияние дневного сна на трейдера

Стресс: Достаточный дневной сон способствует улучшению реакций на стрессовые ситуации на рынке, вы будете менее вспыльчивы

Креатив: Дневной сон положительно влияет на креативное мышление и способность находить нестандартные решения

Здоровье: Помогает поддерживать общее физическое и психическое здоровье трейдера

Общий эмоциональный фон: Повышает бдительность, креативность и память

Рекомендации:

Как улучшить качество вашего дневного сна

Длительность: 20-40 минут

Когда: после 11:00-12:00 и до 15:00-16:00

Дополнительно: можно включить себе белый шум (youtube, сервисы музыки)

На этом все по поводу дневного сна

Берегите ваше здоровье, а заодно и депозиты

От вас жду реакции и поддержу

Больше полезного контента у меня на канале

Всем мир.

БИОХАКИНГ В ТРЕЙДИНГЕ: Вред синего спектра на состояние трейдераВсем привет.

Начинаю публиковать серию статей посвященных биохакингу в трейдинге.

Сегодня поговорим о вреде синего спектра на трейдера и как это проявляется в торговле, откуда синий спектр на нас воздействует и какие есть решения.

Синий спектр света — это компонент видимого человеческому глазу света с самой короткой длиной волны. Который как раз таки и оказывается негативное влияние на нас.

Влияние синего спектра на трейдера

1. Утомление и стресс: Синий спектр, особенно вечером, может вызывать утомление и стресс, что снижает концентрацию и внимание во время торговли. То есть трейдинг это и так стрессовое занятие само по себе, так мы еще и сами усиливаем эффект воздействия

2. Нарушение сна: Да, основной урон организму синий спектр наносит, именно, на сон. Избыток может сбивать циркадный ритм и ухудшить качество сна, а это уже понятное дело приводит как раз к снижению ясности мышления и концентрации

3. Эмоциональное напряжение: Синий спектр может вызвать чувство холода и депрессивное настроение. Словили вы, например, стоп. И так плохо, а тут еще и это негативное настроение подпитывается синим светом. Конечно же тут начинается принятие уже не рациональных решений в торговле

4. Снижение продуктивности: Постоянное воздействие синего спектра на глаза трейдера может вызвать вялость, мучительность и отвлечение. Поэтому важно не пялиться в график 24/7. Может не быть какой-то волатильности, что утомляет, сюда же добавляем и воздействие спектра

5. Головная боль и глазные изматывания: Избыток синего света может провоцировать появление головной боли, утомления глаз и дискомфорта. Тут думаю и пояснять не надо почему с головной болью или дискомфортом со зрением лучше не торговать

Откуда синий спектр воздействует на нас

1. Экраны устройств: Основным источником синего спектра являются экраны устройств, такие как компьютеры, ноутбуки, планшеты и смартфоны, в которые мы и так пялим сутками в вертикальные ролики, соц., сети, так еще и в графики или биржи

2. Освещение помещения: Искусственное освещение, особенно лампы и светодиодные лампы с высоким содержанием синего света

3. Естественное светлое дневное освещение: Хотя естественный свет является благотворным, синий спектр в нем содержится в большом количестве

Решение:

Ну, тут их всего да, как ни крути, но больше не придумать

1. Красные или оранжевые очки.

Очки с линзами оранжевого / янтарного / красного цвета, которые будут блокировать синий спектр, в интернете сейчас большое количество моделей на разный вкус и цвет

2. В вашем системе вы можете включить специальный режим: ночная подсветка, ночной свет

На этом все по поводу синего спектра

Берегите ваше зрение и здоровье, а заодно и депозиты

От вас жду реакции и поддержу

Больше полезного контента у меня на канале

Всем мир.

Эмоциональный трейдер — слабый трейдерТо, что вызывает сильные эмоции, то имеет над тобой власть .

Если сейчас вы испытываете различные эмоции, например:

гипнотизируете график после открытия сделки,

боитесь открывать сделки,

боитесь закрывать явно убыточные сделки,

нервничаете и закрываете сделки раньше времени,

расстраивайтесь и злитесь, когда срабатывают стоп-лосс,

злитесь, чувствуете что никак не понимаете рынок,

в отчаянии потому что долгое время не получается,

жадность от упущенной прибыли фомо и т.п.

В трейдинге эмоции это нормально. Эмоции являются частью нашей жизни.

Бывает расстраиваешься, что рынок не пошел, как хотелось бы. Или эмоционально проваливаешься потому что в очередной раз сделка пошла против после ее открытия. Начинаешь злиться.

Каждый раз, когда испытываешь сильные эмоции, - не сможешь изучить свои ошибки. Эмоции блокируют мышление. Например, разозлился, что рынок в очередной раз пошел против тебя и если постоянно на это злиться, то изучить свои ошибки не получится. В таких случаях больше реагирования, чем "посидеть подумать".

Эмоции это уже реакция. Нужно среагировать, ответить чем-то, а не для того, чтобы обдумать, принять какое-то логическое решение, проанализировать и так далее.

Мыслительная деятельность, логическая мысль блокируется, и ты не можешь ничего проанализировать.

Запираешься в том смысле, который у тебя возникает в голове.

Например, если рынок в очередной раз пошел против тебя, и ты злишься из-за этого, то получается, что ты, когда злишься из-за того, что рынок пошел против тебя, ты не видишь больше вариантов для решения.

Эмоциям нужен выход, и тогда начинается дурдом. Логика нулевая. Впадаешь в аффект. Начинаешь терять еще больше денег. Действия становятся бестолковыми.

А когда отойдешь, то можешь увидеть, что творил такой бред.

Чем вредны еще эмоциональные реакции.

Запираешься в том смысле, который придумываешь себе. Например, это рынок такой. Очень часто трейдеры говорят, - рынок такой, ничего не поделаешь.

Особенно те, которые оправдывают свои неудачи, или свои сигналы, которые у них не отрабатывают. Типа рынок такой.

Запираешь себя в этом смысле "рынок такой", с которым сделать ничего не можешь.

Находишься в этом словно некая жертва, которая бессильна и беспомощна.

Это просто пример, как происходит запирание себя внутри смысла. Эмоция возникла, ты злишься, например, и ты остаешься внутри этого смысла, и ты из него не сможешь вылезти.

В этом проблема, что практически во всех ситуациях, которые с нами возникают в трейдинге, мы в них остаемся эмоционально . И пока мы остаемся в них эмоционально, поа мы реагируем на события, ОНИ НАМ УПРАВЛЯЮТ и МЫ БЕССИЛЬНЫ.

Когда ты находишься внутри какой-то определенной проблемы, и прежде всего ты находишься эмоционально внутри этой проблемы, ты с этой проблемой ничего сделать не сможешь.

Ты не сможешь найти никакого решения, ничего для решения подобрать не сможешь.

Для решения проблемы, которая возникает, нужно выйти из нее. А чтобы выйти, нужно пережить эмоции.

Что такое пережить эмоции?

Нужно посмотреть на ситуацию со стороны, дать ей оценку. И понять, что происходит объективно .

Пока ты на эмоциях и вовлечен эмоционально, то все решения больше похожи на импульсные необдуманные действия "сделать хоть что-нибудь". Тело переживает через действия внутренние переживания.

И зачастую трейдеры начинают перебирать различные способы торговли в попытке унять боль и найти решение, чтобы наконец-то что-то получилось. Начинают перебирать разные какие-то решения, зачастую даже не осознавая, что этот подход не работает. Он лишь гасит эмоции, но фактически ничего не меняет.

Это больше похоже на последние какие-то барахтания. Перед тем, как ты, проиграешь. Тактика "Сделаю хоть что-нибудь!"

Когда хищник загоняет, грубо говоря, жертву, травоядное начинает суетиться в разные стороны, идет выплеск действия для самосохранения, но это может легко оказаться бесполезно. В итоге съеден.

Трейдинг. Здесь хищник тот трейдер, его называют "крупный игрок", который способен двигать цену в нужном ему направлении до тех пор, пока не придет такой же.

Этот трейдер более спокоен и более расчетлив. По поведению рынка он не будет дергаться туда-сюда, как делают начинающие трейдеры.

Я вижу его сильнее эмоционально, чем мы, обычные люди.

Если Представить картинку, что ты торгуешь один на один с конкретным трейдером, ты понимаешь что он тебя постоянно побеждает, а он тебя побеждает постоянно, потому что ты уязвим эмоционально. Нет ничего лучше, чем тот трейдер, который потерял рассудительность из-за эмоций. Вероятность ошибки вырастает мгновенно.

То, что вызывает сильные эмоции, то имеет над тобой власть .

Конечно, хочется конкретики "Чё делать?!"

Хороший психолог или дневник эмоций.

Дневник эмоций - это когда свои эмоции и то, что их вызвало записываешь в блокнот. Затем со стороны с ними работаешь, становишься для самого себя же, вторым человеком, поддержкой, который поможет разъяснить и помочь найти причину сильных эмоций и объяснить себе что делать.

Дневник это возможность выйти из проблемы и взглянуть на нее со стороны. Но пока носишь в себе, то из проблемы не выйти. А значит уязвимость останется навсегда.

Основная задача - перестать впадать в эмоциональные состояния.

Раньше я слышал такие советы типа - "а ты перестань расстраиваться, а ты отойди от торгового терминала". Но это не работает.

Как только окажешься опять в ситуации, которая выбивает эмоционально, то снова провалишься по эмоциям.

В свое время я работал с психологом, а вне сессий психолог дал задание вести дневник мыслей.

Нельзя решить проблемы находясь внутри проблемы!

Эмоции отключаются логику, голову!

Выложить, условно, на бумагу - это выпустить наружу и дать этому выход конструктивный вместо того, чтобы творить херню на рынке и терять деньги.

Затем посмотреть на это и дать этому оценку "что происходит"

Затем поразмышлять о решениях или причинах, почему впадаешь в состояния, например "почему испытываешь эффект упущенной прибыли?".

Пробовал разные решения, но пока дневник - лучшее решение.

Удачи в торговле!

Какие существуют типы влияния страха на трейдера помимо FOMO? Продолжаю публиковать серию статей посвященных психологии трейдинга.

После прочтения их всех, у вас уже будет понимание того:

Какие эмоции и как эти эмоции влияют на ваши торговые решения

Почему это происходит, причины возникновения

Конкретные пошаговые способы решения этих психологических проблем в трейдинге

Первую главу вы можете найти в связанных идеях к этой статье

ГЛАВА 2.

Какие есть виды страха

В этой статье расскажу о том, какие встречаются типы воздействия страха на трейдера.

Спойлер, FOMO - это только верхушка айсберга

Для чего нужно это знать?

Чтобы успешно снизить воздействие страха на наши торговые решения. Для начала нужно понимать как, именно, страх воздействует на сам и как это проявляется

Страх упустить прибыль (Fear of Missing Out - FOMO)

Трейдеры могут чувствовать страх не успеть в ракету по активу. Что цена улетит

без него. Эта эмоция может привести к тому, что трейдера заключают сделки по

очень высокой или низкой цене. Открываются по хаям/низам

Страх потери уже заработанной прибыли (Fear of Losing Profits)

Когда позиция начинает приносить прибыль, страх потерять уже заработанное

может заставить трейдера закрыть позицию раньше времени

Страх усугубления убытков (Fear of Losses Growing)

Если рынок движется против открытой позиции, трейдер может испытывать страх

перед усугублением убытков. В результате он может закрыть позицию до того, как

будет активирован стоп-лосс

Страх неопределённости

На рынке часто случаются непредсказуемые движения цен. Это может

вызвать страх и сомнения в своей торговой стратегии, побуждая трейдера

закрыть позицию преждевременно

Страх перед объективными негативными новостями

Определенные события, такие как новости о регуляции или технические

проблемы на крупных биржах, могут вызвать страх у трейдеров. В ответ на

эти новости трейдер может быстро закрыть позицию не имея на то объективной причины