Как связаны доллар, золото, нефть и фондовый рынокРазбираем межрыночные корреляции 2025: как золото, нефть, доллар, облигации и акции реагируют на ставки ФРС, инфляцию и глобальные риски.

________________________________________

Рынки двигаются не сами по себе — они реагируют друг на друга, как части одной нервной системы. Стоит где-то в системе произойти сбой — и импульс мгновенно проходит по всем активам: доллару, золоту, нефти, акциям и облигациям.

В начале 2025 года эта связь стала особенно заметна. ФРС наконец смягчила риторику, доходности облигаций пошли вниз, золото обновило исторические максимумы, а фондовые индексы снова взяли курс на рост. Всё это — не набор случайных совпадений, а пример того, как глобальный капитал переходит из режима « риск-офф» в «риск-он».

Когда доллар слабеет — рисковые активы получают дыхание. Когда доходности растут — ликвидность уходит. Когда нефть дорожает — инфляционные ожидания заставляют ФРС напрячься, а инвесторов — снова искать защиту.

Корреляции между этими активами — не магия и не теория для студентов, а реальный

инструмент для понимания того, почему рынок ведёт себя именно так.

Но есть нюанс: эти связи не постоянны. Они меняются вместе с циклами ставок, макроданными и поведением капитала. В 2020-м золото и акции росли вместе, в 2022-м — стали врагами, а в 2025-м их снова объединяет ожидание мягкой денежной политики.

Сегодня разберём, как взаимосвязаны доллар, нефть, золото, облигации и фондовые индексы, и как трейдер может использовать эти корреляции не для угадывания, а для понимания контекста рынка.

________________________________________

Корреляции рынков: как доллар, золото и облигации определяют направление фондового рынка

Если искать логику на рынке, то она чаще всего прячется не в графике акций, а в соседних окнах терминала — там, где торгуются доллар, золото и облигации. Эти три актива задают тон всему остальному. Они не просто «фон», они — нервная система финансового рынка.

Когда доллар укрепляется, риск-активы обычно начинают остывать. Деньги становятся дороже, ликвидность сжимается, фонды снижают экспозицию. Золото, напротив, растёт в периоды беспокойства — это универсальный индикатор недоверия к экономическому оптимизму. А доходности облигаций показывают, что чувствует рынок: чем выше доходность, тем сильнее страх перед инфляцией и жёсткой политикой ФРС.

В начале 2025 года 10-летние казначейские бумаги США торгуются с доходностью около 3,9 %, снизившись с пиков 2023-го, когда показатель доходил до 5 %. Это снижение стало одним из катализаторов роста фондовых индексов — вместе с ожиданиями первого снижения ставки ФРС за два года.

Такая динамика прекрасно демонстрирует «обратную связь» рынков:

падают доходности — инвесторы возвращаются в риск,

растёт доллар — ликвидность сжимается,

золото обновляет максимум — значит, кто-то из крупных игроков предпочёл перестраховаться.

Корреляции между этими активами — не жёсткие уравнения, а поведенческие паттерны капитала. В 2022 году доллар и акции двигались в разные стороны, потому что ФРС агрессивно повышала ставки. В 2024-м, напротив, доллар временно ослаб, а фондовый рынок восстановил почти весь предыдущий спад.

Ирония в том, что большинство трейдеров обсуждают графики Tesla и Nvidia, хотя поведение золота или облигаций часто заранее предупреждает о том, куда повернёт весь рынок. Технический анализ хорош, но без понимания макро-фона он превращается в навигацию без карты.

Арбитраж в трейдинге — можно ли заработать без риска — там объясняется, почему даже «безрисковые» стратегии требуют контекста и понимания взаимосвязей между активами.

В конечном счёте, доллар, золото и облигации — это не отдельные истории, а координаты одной системы. И чем лучше трейдер понимает, как они движутся относительно друг друга, тем проще определить, где сейчас центр тяжести рынка: в страхе, в осторожности или в жадности.

________________________________________

Нефть и фондовый рынок: как сырьё управляет инфляцией и настроением рынка

Если доллар — это мера доверия, то нефть — мера температуры. Когда нефть дорожает, рынок мгновенно чувствует жар. Цены на бензин растут, логистика дорожает, инфляционные ожидания ускоряются — и ФРС тут же вспоминает о своей «борьбе с перегревом».

В 2025 году нефть снова играет двойную роль: индикатор экономического восстановления и источник головной боли для центробанков. После колебаний в диапазоне $70–95 за баррель Brent стабилизировалась у отметки около 85 $, а WTI торгуется чуть ниже 80 $. По данным IEA, мировой спрос на нефть в 2024 году вырос на 1,3 млн баррелей в сутки, в основном благодаря Азии и США.

Исторически корреляция между ценами на Brent и индексом S&P 500 колеблется от +0,5 до −0,3 в зависимости от фазы цикла. Когда нефть растёт на фоне сильной экономики — это «здоровый рост». Но если рост цен вызван перебоями поставок или геополитикой — рынок воспринимает это как угрозу: чем дороже энергия, тем выше инфляция, а значит — жёстче политика ФРС.

Именно поэтому иногда нефть и акции растут вместе, а иногда — в разные стороны. Когда инфляция под контролем, дорогая нефть — знак экономической силы. Когда инфляция выходит из-под контроля, та же самая нефть превращается в виновницу падения индексов.

Ирония в том, что энергетические компании часто становятся «щитами» во время распродаж. Когда S&P 500 падает на страхах инфляции, нефтегазовый сектор, наоборот, притягивает капитал — ведь высокие цены работают на его прибыль. Поэтому для внимательного трейдера рост нефти — не всегда угроза, иногда — подсказка, куда текут деньги.

Сезонность на рынке: почему не все закономерности работают — там подробно о том, как циклы сырья и фондового рынка могут совпадать или расходиться.

Сегодня нефть — не просто сырьё, а инструмент, по которому рынок измеряет «пульс» экономики. Если Brent идёт вверх вместе с акциями — значит, мир верит в рост. Если наоборот — значит, снова кто-то нервничает насчёт инфляции.

________________________________________

Золото и облигации: как рынки определяют режим риск-он и риск-офф

Если на рынке есть хоть какой-то индикатор страха, то это золото. Когда оно растёт без видимых причин — значит, кто-то крупный перестал верить в «спокойствие». А если одновременно снижаются доходности облигаций — то капитал уже переходит в режим риск-офф.

В 2025 году золото снова подтвердило свой статус «убежища»: в марте цены обновили исторический максимум — выше 2 400 $ за унцию, на фоне ожиданий первого снижения ставки ФРС и нестабильного геополитического фона. Доходность 10-летних Treasuries при этом снизилась к 3,9 %, отступив с многолетнего пика 2023 года в 5 %. Казалось бы, классика: дешевеют облигации → растёт риск, дорожают → капитал прячется. Но, как обычно, не всё так линейно.

Золото и облигации — это два конкурирующих, но взаимодополняющих сигнала. Золото показывает уровень тревожности, облигации — цену этой тревоги. Когда доходности растут — рынок ожидает инфляцию и боится агрессивной ФРС. Когда падают — капитал ищет безопасность. Иногда оба инструмента растут одновременно, и это уже не «страх», а ожидание смягчения политики ФРС и перехода к режиму риск-он.

По данным World Gold Council, чистые притоки в золотые ETF в январе 2025 года выросли на 14 тонн — первый рост после семи месяцев оттоков. Инвесторы возвращаются в золото не потому, что «ждут катастрофу», а потому что перестают бояться ФРС.

Ирония в том, что золото часто покупают не для защиты, а для спокойствия. Оно не даёт дивидендов, не приносит купона, но зато позволяет спать, не глядя на терминал. Поэтому, когда золото растёт — это не обязательно сигнал кризиса. Иногда — просто коллективная попытка выдохнуть.

________________________________________

Как использовать межрыночные корреляции в трейдинге: практический взгляд

Все знают, что рынки связаны. Но мало кто действительно смотрит на них вместе.

Большинство анализирует графики акций, будто вокруг — вакуум. Хотя в это же время на валютном рынке доллар укрепляется, доходности растут, а золото внезапно идёт вверх. И всё это вместе уже даёт ответ на вопрос, почему ваш сетап «внезапно не сработал».

Когда вы видите, что доходности 10-леток растут, а индекс доллара обновляет максимум — это не просто фон. Это предупреждение: ликвидность дорожает, риск становится токсичнее, а значит, крупные фонды сокращают позиции в акциях.

А если наоборот — доллар мягко сдает позиции, облигации дорожают, золото спокойное — скорее всего, рынок готов включить режим риск-он. В такие дни даже слабые отчёты не ломают рост, потому что системный поток капитала работает “на” рынок, а не “против него”.

Здесь нет магии. Это всего лишь наблюдение за тем, куда текут деньги.

По данным CBOE, индекс межрыночных корреляций снизился с 0.65 до 0.42 — значит, рынки снова начали дышать по-отдельности. Это как шум в комнате: когда все кричат одновременно — не разобрать ничего. Когда шум стихает — можно различить отдельные голоса.

Проблема в том, что большинство пытается торговать корреляции, а не использовать их как навигатор. Это ошибка. Корреляция — не сигнал, а контекст. Она не говорит «входи» или «выходи», она говорит «будь внимателен, сейчас рынок реагирует вот так».

Как иронично сказал один макро-аналитик: «рынок не обязан быть логичным, он обязан быть взаимосвязанным».

С уважением - команда hi2morrow.

________________________________________

FAQ и выводы: что нужно помнить о корреляциях рынков

— Корреляции постоянны?

Нет. И это первое, что нужно усвоить. Корреляции живут циклами, как всё остальное на рынке. В периоды монетарного сжатия — активы расходятся. В периоды мягкой политики — начинают двигаться вместе. Поэтому, если вы видите, что золото и акции растут одновременно — не спешите кричать “аномалия”. Возможно, просто мир снова начал верить в дешёвые деньги.

— Можно ли торговать только по корреляциям?

Теоретически можно. Практически — нет. Корреляции не дают точку входа, они дают контекст. Это как погодный прогноз: полезно знать, что будет дождь, но всё равно нужно решить — выходить ли из дома.

— Что надёжнее: золото, нефть или облигации?

Надёжнее — не актив, а понимание, зачем он растёт. Иногда золото растёт от страха, иногда от ожиданий снижения ставок. В первом случае рынок прячется, во втором — просто расслабляется. Одно и то же движение, два разных смысла.

— Почему корреляции ломаются?

Потому что капитал переходит в новую фазу. Меняются драйверы: инфляция, геополитика, политика ЦБ. То, что работало вчера, перестаёт работать завтра. И рынок не обязан об этом предупреждать.

Всё, что мы обсуждали выше, сводится к простой мысли:

рынок — это не набор отдельных графиков, а система сосудов, по которым течёт капитал.

Когда он перетекает в акции — рождается оптимизм. Когда в облигации — приходит осторожность. Когда в золото — недоверие. Когда в доллар — страх.

Рынки

USOIL — Пробой трендовой линии и продолжение нисходящего движениНефть марки WTI (USOIL) продолжает свое снижение после пробоя важной трендовой линии на дневном графике. При текущих условиях, цена может двигаться в сторону уровня Фибоначчи 0.618 (около 58.00), что соответствует зоне сильной поддержки.

Уровни для входа и выхода:

Уровень входа на продажу:

Входа сейчас по рынку !!

-При откате к пробитой трендовой линии около уровня 70.00, с целями на уровнях 64.00 и 58.00.

Альтернативный сценарий:

При возврате и закреплении выше 72.00 возможен рост к следующей зоне сопротивления на уровне 76.00.

Фундаментальные факторы: Перепроизводство нефти и неопределенность вокруг мировой экономики усиливают давление на цену.

Технический анализ:

Пробой нисходящей трендовой линии указывает на возможность дальнейшего снижения. Уровень 58.00 — важный уровень поддержки, на котором может произойти отскок.

Итог:

Продажа от уровня 70.00 с целями на уровнях 64.00 и 58.00 выглядит оправданной в рамках текущего нисходящего тренда. Стоп-лосс выше 72.00 для ограничения риска.

Данный анализ не является финансовым советом.

Research 26.08.2025🌏 Рынки:

AMEX:SPY −0.89 −0.16% (pre/m)

NASDAQ:QQQ −0.71 −0.11% (pre/m)

🆕 Экономические новости:

08:30 США – Заказы на товары длительного пользования

10:00 США – Доверие потребителей

📈 Гэпы вверх

Реакция на отчеты/гайденс:

NASDAQ:SMTC +1.26 +2.47%

Другие новости:

NASDAQ:SATS - Sharps Technology привлекла $400 млн для покупки токенов SOL на баланс

NASDAQ:IBKR включат в индекс S&P 500 в среду после закрытия, придёт на смену NASDAQ:WBA (который скоро выкупят).

NASDAQ:TLN включат в индекс S&P MidCap 400 в среду после закрытия, придёт на смену NASDAQ:IBKR

NYSE:KNTK включат в индекс S&P SmallCap 600 в пятницу после закрытия, придёт на смену NASDAQ:PPBI

NYSE:IBM и NASDAQ:AMD объединяют усилия для создания вычислительной системы будущего

NYSE:LLY - Eli Lilly заявляет, что новая таблетка помогает пациентам с диабетом сбросить 10,5 % веса. Акции растут.

AMEX:SER - объявила, что в письменном отзыве FDA была выражена поддержка продвижения SER-252 (POZ-апоморфина) в рамках программы регистрационных клинических исследований на поздних стадиях болезни Паркинсона

📉 Гэпы вниз

Реакция на отчеты/гайденс:

NYSE:DQ −3.40 −14.23% NASDAQ:EH −1.76 −9.89%

Другие новости:

NASDAQ:PLTR - Миллиардер Стэнли Дракенмиллер продал доли своего фонда в Palantir

NASDAQ:APP - традиционно падает, если в s&p 500 включают кого угодно, но не её.

‼️ Дополнительно

Хассетт подтвердил слова Трампа о том, что правительство США будет заходить в капитал других компаний США по аналогии сделки с Intel

ТРАМП О ТОРГОВОЙ СДЕЛКЕ С Ю,КОРЕЕЙ: Я ДУМАЮ, МЫ ДОГОВОРИЛИСЬ

Korean Air закажет около 100 самолетов NYSE:BA в рамках торговой сделки - RTRS

Президент Южной Кореи Ли встретился с генеральным директором NASDAQ:NVDA

В рамках торговой сделки с США, Южнокорейские компании планируют инвестировать в американскую экономику $150 млрд, помимо ранее объявленных инвестиций в $350 млрд — Yonhap

США на неделе объявят о сделке с Японией, по которой администрация Трампа получит порядка $550 млрд в виде инвестиций — глава Минторга США Латник

Трамп пообещал повышать пошлины и вводить ограничения на поставки американских чипов в страны, которые будут взимать цифровые налоги с технологических компаний США. (например на ЕС)

Трамп уволил члена Совета управляющих ФРС Лизу Кук.

Morgan Stanley теперь ожидает, что ФРС снизит ставку на 0.25% в сентябре и декабре / ранее не ожидал снижения в этом году

CRYPTOCAP:BTC < $110 000 (недавно бил 125 000$) CRYPTOCAP:ETH < $4400 (недавно бил 5 000$)

С уважением – команда hi2morrow.

SAND/USDT: Кто реально прожмет рынок DABL DMZ или продажи?SAND/USDT

Смотрим на инструмент — классическая волатильность Сейчас цена находится в зоне интереса покупателей, плюс хорошо структурированный DMZ с подтверждающим пинбаром — интересный момент

Бычий сценарий:

Первая зона интереса покупателей на 0,2883 — зона продаж, здесь возможно аккуратное накопление

Пробив эту область и забрав ликвидность, ближайшие цели: IMB на 0,29309 продавцы до 0,3050.

Цена всегда тянется к эквилибриуму 0,30535 — это логичная цель для теста

Медвежий сценарий:

Если актив не удержится в текущей зоне, снеся построенные инструменты, пробой лонгового слома откроет путь к покупкам ниже.

Ключевые уровни для фиксации прибыли: ликвидность 0,26890 и зона интереса покупателей 0,26451.

Сценарий обратного давления возможен при активности покупок и закрытии выше текущего сопротивления.

Демонстрируем четкую структуру движения, есть точки для аккуратного входа. Можно присмотреться к активу, учитывая зоны интереса и потенциал движения.

______________________________________________

SAND/USDT

Looking at the instrument — classic volatility. Currently, the price is sitting in a buyers’ area of interest, supported by a well-structured DMZ with a confirming pin bar — an interesting setup.

Bullish scenario:

The first buyers’ interest zone is at 0.2883 — a sell zone, where cautious accumulation may occur.

Breaking through this area and taking liquidity, the next targets are: IMB at 0.29309 and sellers up to 0.3050.

Price always tends to equilibrium at 0.30535 — a logical target for a test.

Bearish scenario:

If the asset fails to hold the current zone, wiping out the built-up structure, a break of the long-side structure will open the way for deeper buys.

Key profit-taking levels: liquidity at 0.26890 and buyers’ area of interest at 0.26451.

A reverse pressure scenario is possible if buyers step in and the price closes above current resistance.

We are seeing a clear market structure, with entry points for cautious positioning. Worth watching this asset considering zones of interest and movement potential.

#SANDUSDT #CryptoTrading #Volatility #BuyZone #SellZone #DMZ #PinBar #IMB #Liquidity #Equilibrium #TradingSetup #CryptoAnalysis #BullishScenario #BearishScenario #MarketStructure #PriceAction #TradingOpportunities #CryptoSignals #AltcoinAnalysis #КриптоТрейдинг #ЗонаПокупателей #ЗонаПродаж #СтруктураРынка #Ликвидность #Цена #Волатильность #Торговля #ТрейдингИдеи #АнализКрипто

Обзор дня 21.08.2025🌏 Рынки:

AMEX:SPY −1.04 −0.16% (pre/m)

NASDAQ:QQQ −0.49 −0.09% (pre/m)

🆕 Экономические новости:

08:30 США – Первоначальные/повторные заявки на пособие по безработице

10:00 США – Продажа существующего жилья

📈 Гэпы вверх

Реакция на отчеты/гайденс:

NYSE:MNSO +1.37 +6.57% NASDAQ:NDSN +11.99 +5.62% NYSE:AEG +0.43 +5.76%

Другие новости:

NASDAQ:THAR - сообщает о результатах фармакокинетического моделирования препарата TH104 для профилактики угнетения дыхания, вызванного фентанилом и сверхмощными опиоидами, и подчеркивает его потенциальное превосходство над существующими методами лечения

NASDAQ:EVOK - объявила о получении патента США, касающегося применения назального спрея GIMOTI® (метоклопрамид) у пациентов с умеренными и тяжелыми симптомами гастропареза.

NASDAQ:CRWV - Jane Street объявила об владении долей в CRWV 5.4%

NYSE:BA - По данным Bloomberg, Boeing близок к заключению сделки с Китаем на поставку 500 самолётов, что может положить конец приостановке продаж, которая длится с 2017 года.

📉 Гэпы вниз

Реакция на отчеты/гайденс:

NYSE:COTY −0.96 −19.75% NASDAQ:BILI −0.70 −2.79% NYSE:WMT −1.60 −1.56%

Другие новости:

NASDAQ:MNDY - BofA Securities Downgrades MNDY to Neutral from Buy

‼️ Дополнительно

Ожидается, что Южная Корея объявит о новых инвестициях в размере 150 миллиардов долларов от частных компаний США во время президентской

ЕС И США ДОСТИГЛИ СОГЛАШЕНИЯ ПО СОВМЕСТНОМУ ЗАЯВЛЕНИЮ С ИЗЛОЖЕНИЕМ ТОРГОВОЙ СДЕЛКИ.

США ПОДТВЕРЖДАЮТ : 15% ПОШЛИНА НА БОЛЬШИНСТВО ТОВАРОВ ИЗ ЕС.

ЕС ПЛАНИРУЕТ КУПИТ ЭНЕРГОРЕСУРСЫ США НА СУММУ 750 МЛРД ДОЛЛАРОВ, ВКЛЮЧАЯ СПГ, НЕФТЬ И АТОМНУЮ ЭНЕРГИЮ

А ТАКЖЕ АМЕРИКАНСКИЕ ЧИПЫ ИСКУССТВЕННОГО ИНТЕЛЛЕКТА НА СУММУ НЕ МЕНЕЕ 40 МЛРД ДОЛЛАРОВ

Чиновник США: пошлины США на автомобили из ЕС могут быть снижены через несколько недель

С уважением – команда hi2morrow.

Research дня 14.08.2025 NYSE NASDAQ🌏 Рынки:

AMEX:SPY −2.55−0.40% (pre/m)

NASDAQ:QQQ −2.64−0.45% (pre/m)

🆕 Экономические новости:

08:30 США - Индекс цен производителей

08:30 США – Первоночальные/продолжающиеся заявки по безработице

📈 Гэпы вверх

Реакция на отчеты/гайденс:

NASDAQ:XPON +2.59+197.71% NASDAQ:DLO +2.70+23.10% NASDAQ:JD +0.39+1.20%

Другие новости:

NASDAQ:SNOA - объявляет о запуске производства средства от опрелостей в Walmart и других сетях США

NASDAQ:WULF - заключила долгосрочный договор аренды земельного участка в Каюге для расширения инфраструктуры высокопроизводительных вычислений / заключает с Fluidstack соглашения о хостинге ИИ на 200+ МВт и 10 лет

NYSE:BLSH – сэконд дэй вчерашней IPO

📉 Гэпы вниз

Реакция на отчеты/гайденс:

NYSE:IBTA −12.83−37.87% NYSE:COHR −20.77−18.22% NYSE:TPR −15.42−13.58% NASDAQ:NTES

−8.15−6.04% NYSE:DE −30.98−6.03% NYSE:BIRK −2.14−4.26% NASDAQ:CSCO −1.04−1.48%

Другие новости:

$BLSK – вчера объявила об намерениях продолжить листинг на бирже,

сегодня падает.

‼️ Дополнительно

Трейдеры полностью на 100% заложили снижение ставки ФРС на 0.25% на сентябрьском заседании —BBG

Бессент: ставка ФРС, вероятно, будет на 1.5 - 1.75% ниже. ФРС должна быть готова снизить ставку сразу на 0.5% на заседании в сентябре

Citron Research заявили, что акции PALANTIR "переоценены"

BTC Вчера обновил свой ATH

🏢 IPO

NYSE:MIAX – Miami International Holdings, Inc. —технологический оператор

регулируемых финансовых рынков в США и за рубежом. Управляет биржами

опционов (MIAX Options®, MIAX Pearl®, MIAX Emerald®, MIAX Sapphire™),

акций (MIAX Pearl Equities), фьючерсов (MIAX Futures, бывш. MGEX) и

международных площадок (BSX, TISEG). Владеет клиринговыми лицензиями в

США, FCM-компанией Dorman Trading и деривативной биржей MIAXdx.

Цена: $23.00 (на $2 выше верхней границы диапазона $19–$21)

Объём: 15,0 млн акций

Привлечено: $345 млн

За 12 мес. до 30 июня 2025 г.:

Выручка: $347,81 млн

Чистая прибыль: $1,79 млн

Сотрудников: 433

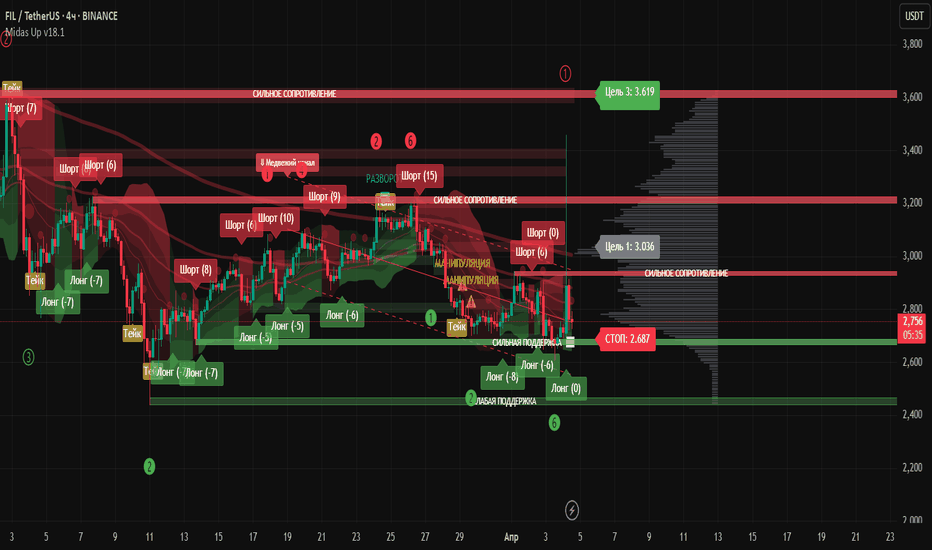

FIL: 4Ч - Анализ движения к $2.400Filecoin ( BINANCE:FILUSDT ) – Разбор 4Ч

Текущая цена: $2.746

1. Уровни

- Сопротивление: $3.200 и $3.600

- Поддержка: $2.700 (сильная)

- Поддержка: $2.400 (слабая)

2. Целевые уровни по индикатору Midas

- Цель 1: $3.036

- Цель 2: $3.619

Стоп-лосс: $2.687 .

3. Внешний фон

Дональд Трамп ввел "взаимные пошлины" для большинства стран. Китай вводит 34% пошлины на товары из США с 10 апреля.

Индекс страха и жадности: 25 пунктов (зона экстремального страха).

Американский фондовый рынок обвалился на $1.65 трлн. Активизировались 1057 BTC, неподвижных 7-10 лет.

4. Прогноз

1. Консервативный сценарий: тестирование уровня $2.700. При пробое - движение к $2.400.

2. Агрессивный сценарий: отскок к $3.036 и возможно $3.619 при изменении внешнего фона.

FIL находится в медвежьем тренде. Вероятен пробой уровня $2.700 и движение к $2.400 к середине апреля.

Буду признателен, если оставишь реакцию и подпишешься.

Какие перспективы у ЕВРО к Доллару? Разбираем график и новости!Всем привет, я торгую более 5 лет и уже 2 года публикую тут торговые идеи. Сегодня разберём валютную пару OANDA:EURUSD

Фундаментальный фон

Евро/доллар (EUR/USD) остаётся под давлением. Рассмотрим ключевые факторы, влияющие на движение пары:

✅ Монетарная политика: ЕЦБ сохраняет осторожность в вопросах повышения ставок, тогда как ФРС США продолжает придерживаться жёсткой риторики. Доллар получает поддержку из-за перспективы дальнейшего ужесточения политики.

✅ Экономические показатели:

Франция: Производственный PMI 45.3, Сервисный PMI 48.8 — оба показателя остаются в зоне спада.

Германия: Производственный PMI 45.4, Сервисный PMI 52.4 — небольшое улучшение, но в целом слабая динамика.

✅ Геополитика: Энергетическая нестабильность в Европе и ожидание новых санкций могут усилить давление на евро.

Технический анализ

📊 Ключевые уровни:

Сопротивление: 1.05000 – 1.05200 (зона продаж, где могут активизироваться продавцы).

Поддержка: 1.04000 – 1.04500 (при пробое открывается путь к 1.03500 – 1.03000).

Торговый сценарий (Медвежий приоритет)

📉 Если цена не сможет закрепиться выше 1.05000, ожидается откат к 1.04500 – 1.04000. Пробой ниже 1.04000 усилит нисходящее движение к 1.03500 – 1.03000.

⚠️ Риски: Неожиданная слабость доллара или изменение риторики ЕЦБ могут нарушить сценарий.

Вывод

Евро остаётся под давлением на фоне слабых макроданных и жёсткой политики ФРС. Технический анализ подтверждает вероятность снижения, если пара не преодолеет уровень 1.05000. Ключевые данные в ближайшие дни определят дальнейшее направление движения.

🔥 Ваши прогнозы? Делитесь в комментариях!

СВОДКА ТЕКУЩИХ ИЗМЕНЕНИЙ НА РЫНКЕ📊 Акции

Индекс Stoxx Europe 600 упал на 0,5% по состоянию на 8:07 утра по лондонскому времени.

Фьючерс на S&P 500 упал на 0,3%

Фьючерсы на Nasdaq 100 упали на 0,4%

Фьючерсы на промышленный индекс Dow Jones упали на 0,2%.

Индекс MSCI Asia Pacific практически не изменился

Индекс MSCI Emerging Markets упал на 0,6%.

💱Валюты

Евро упал на 0,2% до $1,0723.

Японская иена упала на 0,1% до 161,68 за доллар.

Оффшорный юань практически не изменился и составил 7,3072 за доллар.

Британский фунт упал на 0,2% до $1,2629.

⬜️Криптовалюты

Биткойн упал на 1% до $62 630,1.

Эфир упал на 0,7% до $3438,78.

🌍Облигации

Доходность 10-летних казначейских облигаций снизилась на два базисных пункта до 4,44%.

Доходность 10-летних облигаций Германии снизилась на два базисных пункта до 2,59%.

Доходность 10-летних британских облигаций снизилась на три базисных пункта до 4,25%.

🛒 Сырьевые товары

Нефть Brent подорожала на 0,3% до $86,83 за баррель

Спотовое золото подешевело на 0,1% до $2328,58 за унцию

💡Основные макроэкономические показатели на 02 июля 2024 года

🟠EUR

Базовый гармонизированный индекс потребительских цен (июнь)

У САМУРАЯ НЕТ ЦЕЛИ - ТОЛЬКО ПУТЬ!Путь трейдера не всегда такой простой, как этого ожидают люди. 😊💼

Трейдеру необходимо многому научиться, прежде чем он сможет увидеть положительные результаты. 📚💪 Всё это требует знаний и времени. ⏳🧠

Набирайтесь опыта, совершенствуйте навыки, будьте терпеливы и последовательны. 💡🔧 Всё это поможет прийти к положительному результату и даст безграничные возможности.

😱 Я СОТВОРИЛ ДИЧЬ! КАК ОСОЗНАННОСТЬ СПАСЕТ ВАШ ТРЕЙДИНГ 🚀Осознанность в трейдинге: ключ к успеху и преодолению стереотипов 📈💡

Дисциплина, выдержка, стрессоустойчивость, целеустремленность, умение быстро считать и принимать хладнокровные решения? Да, это важные качества для трейдера, но они являются производными, которые можно развить при желании и усердии. Однако, чтобы развить эти качества, нужно сначала осознать, что что-то идет не так. Для этого требуется ОСОЗНАННОСТЬ.

Проблема неосознанности 🌑

Многие люди живут неосознанно. Они ходят на ненавистные работы, живут с нелюбимыми людьми, жалуются на судьбу и пытаются заглушить боль в алкоголе или других веществах. Они создают вокруг себя выдуманный мир, где есть «потолок», и считают тех, кто его преодолел, везунчиками, коррупционерами или наследниками богатств.

Люди боятся выйти из своих убеждений. Даже если кто-то выбирается из рутинной работы в собственный бизнес, часто повторяются те же ошибки.

Примеры из жизни 🧩

Постоянное возвращение к устаревшим стратегиям

Один предприниматель после развала СССР привёз партию импортного товара, которая быстро распродалась. Он продолжил этот бизнес, купил Мерседес в 1992 году. Но с течением времени рынок изменился, маржа упала. В 2024 году он всё ещё пытается вернуть высокую маржу, хотя дом и Мерседес давно пришлось продать.

Другой предприниматель, акула рынка с 15-летним стажем, продолжает рекламироваться через бумажные каталоги и жалуется на стагнацию продаж, отвергая современные способы рекламы.

Параллели с трейдерами

Эти предприниматели ничем не отличаются от трейдеров, которые годами держат лонг по рынку, полагая, что «уже сильно упало, пора отрасти», или тех, кто ищет идеальную стратегию, сливая депозит за депозитом.

Осознанность как ключ к успеху 🗝️

Осознанность — это умение задать себе один простой, но важный вопрос: «Не ошибаюсь ли я?»

Это сложно, неудобно и неприятно, особенно когда вам уже 30, 40, 50, 60 лет, и вы чего-то добились в жизни. Но признание своих ошибок и осознанность открывают путь к реальным изменениям.

Ежедневная практика осознанности 🧘♂️

Важно ежедневно задавать себе этот вопрос: «Не ошибаюсь ли я?» и честно отвечать на него. Не обвиняйте рынок, маркет-мейкеров или внешние обстоятельства. Возьмите ответственность на себя:

«Поторопился»

«Хотел отыграться»

«Зачем ставить стоп, дальше некуда падать/расти»

«Хочу заработать миллион с 50 долларов и не соблюдаю риски»

«Психанул»

«Не соблюдаю свою же стратегию»

Трейдинг раскрывает все тайные пружины души. Нет, у вас не получится сразу. Неважно, кем вы были раньше — экстремалом, боксёром, разведчиком или главарём банды. Здесь жизнь начинается с нуля, и ваши прошлые достижения почти не имеют значения.

Ошибки — естественный путь к опыту 🚶♂️

Не стыдно ошибаться. Стыдно годами системно делать одни и те же ошибки, биться в закрытые двери вместо того, чтобы поискать ручку. Каждый раз, когда вы ловите стоп или ликвидацию, задавайте себе этот вопрос. В 95% случаев, вы могли избежать этой убыточной сделки. В 100% случаев, вы могли сократить убыток до минимального уровня ещё до входа в сделку.

Заключение 🌟

Не бойтесь ошибаться, бойтесь застрять в плену стереотипов «обычной жизни». В трейдинге это не работает и может навредить. В этой статье каждый читатель узнает себя — либо прошлого, либо настоящего. Начните работу над собой сейчас, в эти минуты, а не в понедельник или в августе. Работа над собой — самая трудная работа на Земле, но она принесет плоды.

🚨ВОТ ТЫ И ПОПАЛСЯ! СЕГОДНЯ ПРО ГЛУБОКИЙ А**ИЗ😂Глубокий анализ данных на Форекс: ожидание и реальность

Примерное время чтения: 4 минуты

Стратегии торговли: Как использовать глубокий анализ данных

Торговля на рынке Форекс всегда нацелена на положительный финансовый результат. Достичь его получается у тех, кто умеет эффективно использовать разнообразные данные. О том, как это сделать, даже если вы не являетесь экспертом в области статистики, рассказываем в этой статье. 📈💰

Содержание статьи:

Что такое глубокий анализ данных?

Обзор видов данных рынка Форекс

Методы глубокого анализа

Возникающие проблемы

Варианты решений для трейдеров

Чтобы понять объемы информации, с которой имеют дело трейдеры, достаточно открыть торговый терминал. Вы увидите множество инструментов, разные виды графиков и таймфреймов, новостную строку, объемы торгов и многое другое. Все это — данные. Чем лучше вы понимаете их, тем более успешной окажутся результаты ваших сделок. Поэтому торговля на Форекс — это постоянный анализ. 📊📉

Что такое глубокий анализ данных?

Речь идет о процессе изучения больших объемов данных с использованием продвинутых методик и инструментов для выявления скрытых закономерностей, корреляций и других инсайтов, которые не видны при поверхностном рассмотрении. Таким образом, чтобы добиться большего понимания, необходимо разобраться с тем:

Какая информация влияет на ситуацию на рынке Форекс.

В чем особенности методов анализа.

С какими проблемами могут столкнуться трейдеры.

Как решить эти проблемы. 🧐

Обзор видов данных рынка Форекс

Исторические цены: Главные инструменты, которые торгуются на международном валютном рынке — это, разумеется, валюты. Их взаимная стоимость все время изменяется, создавая историю цен — важнейший показатель как для общего понимания механики рынка, так и для прогнозирования на основе технического анализа.

Объемы торгов: Валюты — самый ликвидный товар в мире. Объемы торгов показывают, какое количество валюты было продано и куплено в тот или иной период. Благодаря этому, трейдер понимает, как работают спрос и предложение.

Экономические данные: Отражают текущую ситуацию в какой-либо стране или регионе и создают основу для фундаментальной оценки рынка.

Новостные данные: Представляют собой всю совокупность информации, полученной из новостных источников. Они могут вызвать резкие и значительные колебания курсов валют. 🌐💹

Методы глубокого анализа

Для глубокого анализа применяются механизмы статистики и математики, специальное программное обеспечение и машинное обучение. Статистика и математика позволяют создавать и тестировать рабочие модели на основе исторических цен. Машинное обучение — это приблизительно такая же история, но в этом случае работу осуществляют самообучающиеся алгоритмы. 📊🤖

Возникающие проблемы

Первая проблема, с которой сталкивается трейдер, — это объем и сложность интерпретации полученной информации. Кроме того, они очень разнообразны. Здесь же мы сталкиваемся с проблемой интердисциплинарности. Далеко не все трейдеры являются профессиональными математиками и специалистами по статистике. Решением может стать машинное обучение, но пока что мощность нейросетей, способность учитывать все данные и самообучаться явно недостаточны. 🤯

Варианты решений для трейдеров

Если проводить глубокий анализ самостоятельно очень сложно, а результаты его, вместе с тем, необходимы, какое же решение принять? Надо найти способ использовать результаты уже проделанной кем-то работы

Стратегии торговли на основе готовых технических индикаторов.

Первым и самым очевидным решением будет выстраивание торговых стратегий на основе готовых технических индикаторов. Ведь каждый из них — это инструмент для прогнозирования, основанный на исторических данных.

Торговля на основе фундаментальных новостей.

Альтернативный способ — переход на торговлю, основанную на фундаментальных новостях. Это включает в себя учет экономических показателей и политических новостей, которые могут вызвать резкие колебания на рынке.

Использование комбинированных стратегий.

Самым эффективным решением будет объединить эти способы в своей стратегии. Это позволит учесть как технические, так и фундаментальные аспекты при принятии решений о торговле.

Копи-трейдинг.

Еще сильнее упростить себе задачу могут те, кто выберет копи-трейдинг. Это механизм торговли, основанный на копировании сигналов и чужих сделок. Трейдер выбирает заслуживающий доверие источник информации и более сам вообще не участвует в процессе.

Судя по скорости развития самообучающихся нейросетей, можно предположить, что в скором времени трейдеры получат очень качественные и интуитивно понятные инструменты для использования в торговле. Но пока что интерпретировать результаты глубокого анализа данных нам приходится самостоятельно. Создавая свою стратегию, старайтесь использовать хорошо известные участникам рынка инструменты, которые собирают и анализируют большое количество исходных данных. 🚀💼

Akita/usdt 1d. Локальная работа.Akita/usdt 1d. Локально что происходит.

В локальном тренде сформировался нисходящий канал, цена у поддержки канала.

В самой нижней точке сформировался нисходящий клин, был ложный пробой вниз этого клина и возврат обратно. Сейчас пробили клин вверх.

Локально заходит объем, на ретесте можно пробовать заходить в сделку. Потенциал к верхней границе канала, монета низколиквидная, из-за чего двигаться может быстро.

Уровни сопротивления показаны на графике. Также обратите внимание на цикличность монеты.

Взаимосвязь % ставка ФРС + Индекс SP 500 (круп. 500 комп. США)Логарифм. Тайм фрейм на обеих графиках 1 месяц. Стоит рассматривать как индикатор крупных циклов рынков в общем.

Описывать не буду, как об этом мною уже много сказано ранее. Прослеживается взаимосвязь, что и логично, но не всегда. На это тоже есть причины, которые я озвучивал ранее.

Дорогие и дешевые деньги — регуляция роста и падения экономики США (всего мира).

Ставка ФРС , — это целевая процентная ставка, установленная Федеральным комитетом по открытым рынкам (FOMC), на основе которой коммерческие банки занимают и дают в долг свои избыточные резервы друг другу на короткие сроки (как правило, overnight).

Федеральный комитет по открытым рынкам (FOMC), орган, определяющий денежно-кредитную политику Федеральной резервной системы, собирается восемь раз в год для определения ставки по федеральным фондам.

Ставка по федеральным фондам может влиять на краткосрочные ставки по потребительским кредитам и кредитным картам, а также на фондовый рынок.

По закону банки должны поддерживать резерв, равный определенному проценту их депозитов на счете в Федеральном резервном банке. Сумма денег, которую банк должен держать на своем счете в ФРС, известна как резервное требование и основывается на процентной доле от общих депозитов банка.

Целевое значение ставки, установленное Федеральной резервной системой, достигается с помощью операций на открытом рынке. Так как ФРС не может установить точное значение ставки с помощью таких операций, реальное значение может колебаться вблизи целевого.

Ставка по федеральным фондам является одной из наиболее важных процентных ставок в экономике США, поскольку она влияет на денежно-кредитные и финансовые условия, которые, в свою очередь, оказывают воздействие на критические аспекты экономики в целом, включая занятость населения, рост экономики и инфляцию.

Индекс SP 500

S&P 500 (SPX) — фондовый индекс, в корзину которого включено 503 акции 500 избранных торгуемых на фондовых биржах США публичных компаний, имеющих наибольшую капитализацию. Список принадлежит компании Standard & Poor's и ею же составляется. Индекс публикуется с 4 марта 1957 года.

Основной тренд (долгосрочный)

SP500 индекс. Весь тренд. Юбилей 100 лет

Участок индекса во время "Великой депрессии".

SP500 индекс. Накачка перед "Великой депрессией" Код 372-69

DOGE/USDT 1D. Собака как пример хеджа и торговля в боковике.Додж как вы знаете обычно пампится перед дампом или во время дампа БТС. Следовательно он может выступать как хедж актив к биткоину. Сейчас интересная ситуация.

Сформировался нисходящий клин локально, который был пробит вверх. После этого начал формироваться горизонтальный канал накопления.

Сейчас цена в зоне поддержки данного канала накопления. Локально нисходящая трендовая. Пробой ее. Сейчас консолидация.

В данный момент вижу 2 потенциальных сценария. Ретест трендовой, то есть октат и формирование двойного дна. Или ретест ПОК(середина канала сверху и далее откат вероятно. Хотя при позитиве или отработки сценарий с пампом БТС додж может и запампится к верхней границе канала или выше. Основных варианта вижу 2.

Что-то похожее наблюдается и по другим альткоинам, особенно по тем что в каналах накопления.

Также может быть формирование более большого двойного дна в канале при позитиве. Видно на графике.

Также обратите внимание что сейчас повышен объем в моменте.

DAR/USDT 1D. Второстепенный тренд. Видео-идея.DAR/USDT 1D. Вторичный тренд. Во вторичном тренде монета пробила нисходящий тренд.

В данный момент идет попытка закрепления выше нисходящей трендовой(фиолетовая). Также на импульсе был подтвержден зеркальный уровень 0.25205$. В данный момент это уровень сопротивления.

Как будет пробой и закреп выше данного уровня, откроется потенциал движения в зону 0.666 $. Процентаж до этой зоны с учетом сквизов от уровня 0.25205 ~ 180 %.

Рационально также дождаться общей направленности по рынку перед входом в какие-либо позиции. Применимо к торговле всеми инструментами(в том числе криптовалюте). Данное направление может дать завтрашнее событие - выборы в сенат США.

Сначала идет фондовый рынок - за ним идет криптовалютный. Поэтому лучше дождаться и не лезть впереди паравоза.

ICP/BTC 1D. Дерзкий потенциал. Пара к Биткоину.ICP/BTC 1D. ICP в паре к Биткоину. С начала торговли данной пары на Бинансе, монету продавали. В пике падение с хаев составило -97.15%. Минимум на данный момент составляет 0.000196BTC за ICP. Задумайтесь об этом значении - 3 нуля и 196(что в сумме даст 16 ). Об этом числе не однократно упоминал, здесь не сложно. Также здесь значение сами три числа - 196, что есть перекачка энергия(материя в духовное). Это для тех, кто понимает или хочет разбираться - на торговлю так сильно не влияет(можно торговать не понимая этого).

Окей. В какой-то момент после снижения, цену попытались остановить и началась консолидация, которая сформировала горизонтальный канал. Это все происходило летом 2021 года. В октябре того же года, данный канал был пробит вниз и началось затяжное нисходящее движение, сформировавшее нисходящий канал. Цена по-прежнему двигается в этом нисходящем канале. На данный момент цена у поддержки данного канала. Про минимум выше.

Также сейчас тот уровень поддержки, который был при консолидации, выступает зеркальным сопротивлением, ретест которого явно виден на графике. Уровень сначала был поддержкой, но после его пробоя и подтверждения стал сопротивлением(он стал сопротивлением и без его подтверждения).

Зимой 2021-2022 года начал также формироваться нисходящий клин на данной монете. Цена сейчас у поддержки данного клина. Если будет пробой клина(сопротивления) - открывается потенциал к сопротивлению нисходящего канала. Если будет подход к сопротивлению данного канала - есть потенциал его пробития). В случае пробития нисходящего канала - нисходящий вторичный тренд, который есть сейчас, сменится на восходящий. В таком случае откроется потенциал к зеркальному сопротивлению 0.000940(что в сумме дает 13).

Также обратите внимание на индикатор относительной силы - RSI. На данном индикаторе сформировался симметричный треугольник, который на время был пробит вниз. Сейчас индикатор вернулся в рамки данного треугольника. Внимание за сопротивлением треугольника - важная зона. Если будет пробоя данного сопротивления - есть потенциал движения индикатора вверх(как следствие движение вверх цены). Также на этом же индикаторе видим сформировавшуюся бычью дивергенцию глобально(тройная) и локально - обычная бычья дивергенция. Дивергенция означает, что цена обновила свои минимумы, в то время как индикатор показывал минимум выше предыдущего. Подробнее можете загуглить. Если называть вещи более корректно - то это конвергенция, так как происходит схождения - цена и индикатор сходятся(как бы сужение).

Окей. В случае, если вторичный тренд сменяется на восходящий и мы пробиваем ближайший уровень сопротивления(зеркальный уровень 0.000940) - есть очень дерзкий потенциал на данной монете. Потенциальные цели для отработки показал на графике. Учитывайте, что это пара к Биткоину, следовательно здесь также имеет значение колебания цены самого Биткоина. Но здесь и преимущество - зарабатывая Биткоины(торгуя в паре к Биткоину), вы зарабатываете вдвойне - на курсе монеты к Биткоину и на курсе самого Биткоина, при условии конечно же, что вы умеете торговать.

Подумайте также, какое предназначение имеет данная монета - Internet Computer. Соотнесите это с событиями, которые сейчас происходит в мире(угроза отключения электричества в Америке и возможно не только, также хакерские атаки и тд.) Подумайте, как эти вещи могут быть взаимосвязаны(проект и события).

+ Также стоит отметить объем, который прошел на крайнем снижение. Обратите внимание, какой крупный объем "покупателя" зашел на рынок на крайнем падении. Также стоит обратить внимание(интересно), что цена не задержалась долгое время ниже предыдущего минимума и показал мощный импульс. Повод задуматься.

Потенциальные цели для снижения показал на графике(предположение не более). Монета весьма интересная для работы. критика в комментариях приветствуется(любая).

DXY 1W. Среднесрочный тренд. Индекс бакса.DXY 1W. Недельный график индекса доллара.

На недельной графике индекса доллара видим сформировавшуюся параболу, которая была пробита вниз.

В данный момент разворачивается локальный нисходящий тренд. Напомню, если 3 типа трендов:

1. Основной(в нашем случае Месяц) -восх

2. Вторичный(неделя) - коррекция к основному(нисх)

3. Локальный(День) - может быть коррекцией ко вторичному.

Зоны поддержек и сопротивления обозначил на графике. Ниже индекс - лучше чувствуют рынки. Выше индекс - рынкам "хуже".

EOS/USD 1D. Локально. Бычья бабочка.На EOS/USD 1D локально сформировалась бычья бабочка.

Одна из разновидностей гармонических паттернов.

Сейчас цена примерно у минимумов данной формации. Потенциал хороший около 125%.

Такой же паттерн недавно локально сформировался на Биткоине, после чего был рост локально(там минутные графики).

Более среднесрочно ЕОС стоит сейчас у сопротивления своей нисходящей(показана на графике).

Всем Попутного тренда! Или как плыть по Волнам! Ч.2

Всех приветствую! Продолжаем тему объёмную, которую не напишешь в одну статью. Продолжим с яхты, а точнее можно просто иметь лицензию на управлению ей и выбирать и плавать на разных, как по типу тест драйва, перед покупкой:) и поэтому пока мы плаваем - ищем пути быстрее и четче и лучше работать на рынках.

Что подразумеваю под плыть по Волнам? Может сразу на ум прийти кто уже в теме, что это скорее что-то из волн Эллиота. Но это не так. Я его труды Уважаю и читал не один раз. Еще теория Хаоса Билла Вильямс хороша в этом плане и вообще другие книги, но о них как-то в другой раз напишу, которые очень подошли и дали понимание, что в них написано, после годов трейдинга, особенно когда потерял и слил депозит и думаешь, что дальше и как. Сдаться или расти. Учиться или принять слабость. Закалить себя и понять, что при каждом шаге и ошибке ближе свет, и позитивный результат или зайти в бездну алкоголя и улетучившейся мечты?.... вот такие вот дает жизнь интересные моменты)

Но мы о волнах других. Это больше как серфинг. Им не занимался, только по фильмам понял, что и как. Итак, мы может предположить место волны, это Рынок, длительность и силу волн играет История графика, Сила волны - в процентах отклонения цены или для простого в тиках, а потом если удобнее - еще и процентное отклонение для понимания движения. Что для нас требуется - это хорошо держать себя при хорошем движе, четко стоять на доске до окончания волны или уйти спрыгнуть, чтобы нас не унесло и не прибило. А это можно посмотреть как вход, выставление стопа и выставления лимита, или трейлинг-стопа.

О чем это я? Как Вход в волну мы можем использовать разного рода индикаторов или комбинаций свеч или уровни поддержки/сопротивления трактовать, а стопы смотреть по хаям или лоу ближайшем или дальним .... а о лимитах взятия волны это пропорция прибыли к убытку. С Них наверное тут и поговорим. Многие советуют давать прибыльность своей сделки мин 2:1 - и это можно на примере монетки (Решка орел) посмотреть. Там отчетливо видно, что если будет ниже прибыльность то смысл все же есть, но рост будет долгий, конечно если это будет так всегда игра стоит в нее играть. А если 1:1 или 0,8: 1 - то увы... это как на бинарных или чем-то еще таким пахнет ужасным разводом...

Но продолжим. Если 2 к 1 и у Вас прибыльность 45% на 55 уб. - то это будет 90 % + и 55 % - = 35 %. Убыточность будет варьироваться в районе половине процентов 17,5% (не меньше ( когда торговые системы создавал и проходил было около того)). Если довести прибыльность до 3 к 1му - то это уже при 30% и 70% уб у Вас будет прибыльность 20%. Убыточность 15-20%. В этом случае когда больше прибыльность - то это называю системы с возможностью дать себе Прощение за несовершенство, Проще говоря дать себе возможность ошибиться.

Поэтому при построении систем очень важно учитывать этот фактор.

Дальше смотрим варианты как входы выполнить. Это может быть свечные комбинации по типу Больших инсайд баров или Внешний захват с инсайдом или разворотные комбинации. Они могут проходить на уровнях сопротивления или процентном отклонении от года инструмента (сложное на первый взгляд) но рабочее. Или середина между ЕМА или еще. Это можем разобрать на вебинаре если интересно будет, то тогда ставь лайк, подписка тут и на ТГ канал и будем разбирать все подробно.

А стопы это искусство, которое практикой и ошибками дает понятие куда и как ставить и зачем. )

В след части расскажу следования этой теории и как на практике можно будет использовать, а подробнее что и как могу рассказать в личных переписках на ТГ канале моем. Так что с Вас лайк. Всем Добра и Мирного Неба!

DXYИндекс долара в ставнении с биткоином

Если индекс долара пробьет отметку 100, следующие цели будут 103-106, а может и 115, что повлечет за собой крах рынков(все будет вызвано повышениям ставок ФРС).

bitcoin ниже 25тисяч, SPY ниже 4тисяч.

Будьте максимально аккуратны в инвестициях сейчас. Нужен хороший мани менеджмент. Все удачи

GOLD - крупные дяди закупаются. Скоро кризис❓ 😨😨На графике золота видно, что цена находится глобально в симметричном треугольнике. При этом локально скорее всего происходит аккумуляция.

В случае пробоя и обновления уровня 1835$, тренд сменится на восходящий. И это будет лучшая возможность для покупки.

Если вы проанализируете рынок акций, крипты и другие, то вы поймете, что сейчас максимальная перегретость везде. Страны не смогут вечно печатать деньги для поддержки стабильности и сильная коррекция уже близко. По этому , большие дяди начали аккумулировать хедж позиции в золоте.

Пишите в комментариях все ваши вопросы и инструменты, анализ которых вы хотите видеть.

P.S. Всегда делайте свой анализ перед сделкой. Ставьте стоп лосс. Фиксируйте прибыль частями. Выводите прибыль в фиат и радуйте себя и близких