Кроме теханализа

Ethereum (ETH) обвал на 500-700$? SOLANA 2.0?Может ли случиться какой-то чёрный лебедь у Эфира и отправить его ниже 1000$?

Скажем так, к 500–700$? Я думаю, легко. Многие поверили в него по 7000–10000$, все скупают его на HOLD к этим отметкам, даже люди, которые не связаны с криптой. Просто закупают эфир, считая его безопасным и что он даст консервативных 3–4 икса. Даст? Как думаете?

Солану тоже никто не ждал на 10 долларах, когда она пробивала ATH на 300$, но после этого все выходили с неё и кричали LUNA 2.0. Но, увы, она всех наказала и пустой ракетой полетела сама. Вера появлялась у многих, когда она была уже под 200$.

Жду обвал Эфира, такой, в который не верят многие. Там они распродадут портфели, и на панике нужно будет покупать, а не хоронить, как Солану.

LA. Накопление перед большим движениемНа графике отчётливо виден диапазон консолидации — цена накапливает потенциал для следующего сильного движения. Локально сформирован медвежий флаг, внутри которого цена сейчас и находится, поэтому приоритет по активу остаётся шортовый.

Рассматриваю продажи с целями:

0.24$ — первая зона отработки

0.2$ — основная цель движения

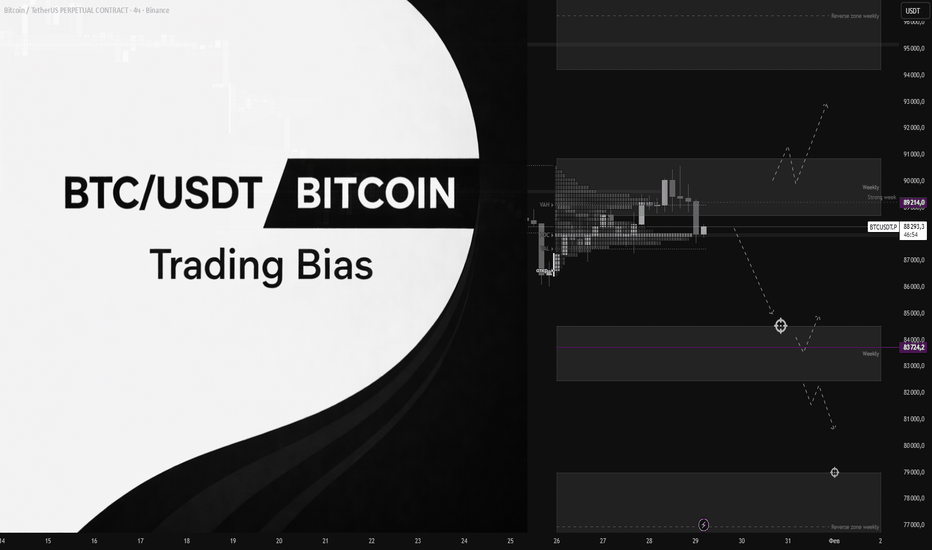

Bitcoin (BTCUSDT) – торговый план на неделю | до 2 февраля🔥 Bitcoin (BTCUSDT) – торговый план на неделю | до 2 февраля

Неделя открылась ниже важного уровня 89 214,

при этом сам важный уровень расположен ниже точки контроля

Такая конфигурация указывает на доминирование продавца

и формирует шортовый контекст на неделю.

Пока цена удерживается ниже 89 214,

приоритет остаётся за движением вниз.

План на неделю (шорт)

Основная цель:

– нижняя недельная зона 84 541 – 83 724

В этой области ожидаю:

– фиксацию части шорт-позиций,

– возможную реакцию покупателей.

Переоценка шортового контекста будет актуальна

только при возврате и принятии цены выше 89 214.

До этого момента лонги не рассматриваю.

Если идея была полезной поддержи 🚀 и подпишись.

Не является торговой рекомендацией. Соблюдайте риск-менеджмент.

Зеркало циклов: золото на финише — биткоин на старте🔥 Макро-фрактал перелива капитала: Биткоин ↔ Золото

С 2011 по 2021 год мы наблюдали уникальный 10-летний мега-бычий аптренд биткоина. Это был не просто рост — это была эпоха становления нового класса активов, экспоненциальное расширение, в ходе которого BTC прошёл путь от экспериментального инструмента до глобального финансового феномена.

📈 В этот же самый период золото находилось в противоположной фазе:

— длительное накопление,

— затяжная к оррекционно-боковая структура,

— вымывание нетерпеливых участников,

— отсутствие импульса и интереса со стороны толпы.

Именно эту фазу золота с 2011 года мы сейчас видим у биткоина — она выделена красным прямоугольником. Это не крах и не конец, а классическая пауза большого цикла.

🧩 Фрактал зеркальных циклов

Сейчас рынок показывает чистейший макро-фрактал:

🔶 Золото

Перешло из многолетнего накопления в мега-аптренд.

Импульс, расширение, эйфория — всё только начинается.

Это финальная фаза 10-летнего бычьего цикла на золоте, который, по структуре, логично завершается в конце 2026 — начале 2027 года.

🔴 Биткоин

После мега-аптренда 2011–2021 вошёл в длительную коррекционно-накопительную фазу,

абсолютно аналогичную той, в которой золото находилось после 2011 года.

Рынок «переваривает» рост, сбрасывает спекулятивный перегрев и подготавливает базу под новый импульс.

⏳ Точка синхронизации циклов: 2026–2027

И здесь сходится всё:

⏱ На золоте заканчивается 10-летний бычий цикл → начинается коррекция

[* ]⏱ У биткоина по циклам завершается медвежья / накопительная фаза

🔄 Капитал снова начинает перетекать — из защитных активов обратно в риск

💥 Именно в этот момент биткоин выходит из накопления и входит в новый мега-буллран, по масштабу сопоставимый с движением 2011–2021 , но уже на другом уровне капитализации и принятия.

🚀 Что это означает

Биткоин не слабый — он ждёт завершения чужого цикла

Золото сейчас выполняет роль «магнита капитала», как BTC в прошлом

После завершения золотого аптренда:

золото → коррекция

крипта → экспансия

Мы увидим отработку того же фрактала , но уже на биткоине

Рынки не умирают — они чередуются.

Биткоин дал миру 10 лет роста, теперь настала очередь золота.

Когда золото завершит свой путь —

крипта станет следующим эпицентром взрывного движения.

Именно поэтому 2026–2027 — это не конец, а точка перезапуска главного бычьего цикла в крипте.

Зеркальный уровень: повтор 2022 или идеальный лонг?В 2022 году BTC вышел выше зеркального уровня 46k$, закрепился — и рынок выглядел максимально бычьим.

По логике ТА после ретеста ожидалось продолжение роста к 55k$+ , но вместо этого цена резко развернулась вниз. Лонги выше уровня стали ловушкой ликвидности, а падение полностью отработало восходящий канал с тестом предыдущего ATH (чуть ниже), после чего началась консолидация и новый буллран.

Сейчас ситуация почти зеркальная.

Цена вышла и закрепилась выше зеркального уровня 95k$, находясь в восходящем канале. Классический сценарий предполагает лонги после отката с целями 101–106k$ — именно это делает зону опасной.

Если рынок повторит сценарий 2022 года, текущий выход выше 95k$ может быть финальной заманухой.

Сетап слишком очевиден, а историческая аналогия предупреждает о возможной ловушке. Без эйфории — именно здесь рынок часто действует против большинства.

В 2022 году дно было сформировано на полном потенциале отработки восходящего канала , что идеально совпало с тестом предыдущего ATH (чуть ниже него) . Это было не случайное падение, а технически выверенное завершение медвежьей фазы, после которого рынок перешёл в консолидацию и затем — в новый буллран.

Если смотреть на текущую структуру, картина выглядит крайне похоже.

Полная отработка нынешнего восходящего канала проецируется в зону 58–60k$ , что снова совпадает с тестом предыдущего ATH (чуть ниже уровня). Именно эта область выглядит наиболее логичным кандидатом на формирование дна цикла.

Дополнительно, моя предыдущая идея по рыночным циклам указывает ровно в эту же зону как на вероятную точку завершения коррекции.

Более глубокий сценарий также возможен, но даже в негативном варианте предельная зона риска ограничивается областью около 40k$.

👉 Таким образом, базовый сценарий — 58–60k$ как дно, с возможным кратковременным проколом только в случае усиленного давления.

LTC / USDT | D1LTC / USDT | D1 ну выглядит слабо, слили его локально

Ключевая зона на графике — 72.

Пока цена торгуется выше — это поддержка и попытка удержать диапазон.

Но пробой и закреп ниже 72 полностью меняют сценарий.

Что вижу по структуре

• Цена не смогла удержаться выше 79–80

• Серия lower high — давление продавца сохраняется

• Покупатель слабый, отскоки выкупаются всё хуже

72 — последняя опора диапазона.

Торговая идея

📌 Шорт ТОЛЬКО после закрепа ниже 72

Не тень, не прокол — закрытие дневной свечи под уровнем.

После подтверждения:

• структура ломается вниз

• рынок выходит из боковика

• открывается пространство для импульса

🎯 Цели по снижению:

• 63–65 — первая зона

• при ускорении — 58–55

Чего НЕ делаем

• не шортим внутри диапазона

• не заходим на эмоциях

• не пытаемся угадать дно

👉 Есть закреп — есть сделка. Нет закрепа — наблюдаем.

Приора на февральТекущий контракт кажет макс-объём в путах, показывая веру в снижение.

И цена идёт ниже 2500. Но в конце месяца, на экспире, ей будет стрёмно закрываться ниже 2500.

Следующий контракт, кажет макс-объем в коллах, вангуя рост.

Поэтому, под конец февраля, можно планировать рост до лета. Если планы не именятся.

BTC 1D EXIT Pump 2.0Смотрю на структуру по альтам — поддержки сыпятся одна за другой, нормального дна не видно. Рынок может продолжать лить куда угодно и сколько угодно.

Единственное, на что сейчас можно рассчитывать — краткосрочный отскок на движении битка. Альты могут чуть приподняться, но если не случится чуда, сценарий дальше один — продолжение жесткой разгрузки.

Маркет-мейкер в текущих условиях работает максимально грязно: никакой читаемой структуры, никаких внятных зон выхода.

Остаётся действовать прагматично — фиксироваться по альтам на росте битка в районе 86 500–88 000, независимо от того, где именно окажется цена конкретных монет.

Дальше — только наблюдение. Когда ММ решит, что хватит давить рынок, он может устроить хаотичные, спекулятивные движения уже в рамках медвежьей фазы. Но это чистое казино, и лезть туда без необходимости смысла нет.

Гораздо разумнее переждать, сохранить капитал и готовиться к следующему тренду.

Отдельный вопрос — конец года. Регуляторное давление усилится, и далеко не все активы этот период переживут. Рынок станет заметно чище, но и заметно жестче.

SOL / USDT — SHORT ниже 117SOL / USDT — SHORT ниже 117

117 — ключевая поддержка. Пробой = слом структуры.

Вход:

Шорт при закрепе ниже 117, ретест 117–118 — добор.

Цели:

• 105 → ~10% движения → 100% (10x) / 200% (20x)

• 100 → ~15% → 150% / 300%

• 95 → ~19% → 190% / 380%

Стоп:

Закреп выше 120–121 — сценарий отменяется.

Итог:

Ниже 117 приоритет шорт, возможен импульс на ликвидность.

Лонги — только после отскока коррекции и подтверждения для роста.

DYOR.

ORDI USDT — шорт ниже 3,439ORDI / USDT — шорт ниже 3,439

Уровень 3,439 — ключевая поддержка. Ниже него рынок уже не держат

Сценарий:

Закреп ниже 3,439 → приоритет шорт

Ретест уровня снизу — идеальная точка добора

Любые попытки роста ниже уровня — повод для продаж

Цели:

2,80 — первая зона фиксации

2,30–2,10 — основная цель по импульсу

1,50–1,20 — экстремальная цель при ускорении и панике

Стоп:

Выше 3,60–3,65 (возврат и закреп обратно в диапазон — сценарий отменяется)

Контекст:

Тренд нисходящий, хаи понижаются, покупатель не защищает уровни. Ниже 3,439 рынок может уйти в режим свободного падения — ликвидности снизу достаточно.

Итог:

Шорт приоритетен, лонги — только для скальпа и строго ниже рисков.

DYOR.

USDC.D и USDT.D Зачем нужно за ними следить?Анализ доминации USDC (USDC.D) является критически важным дополнением к общей картине ликвидности, особенно для оценки действий институционального капитала и американских трейдеров. В отличие от USDT, который часто ассоциируется с розничным объемом и офшорными биржами, USDC традиционно считается «регулируемым» стейблкоином.

Роль USDC.D в анализе потоков капитала

Индикатор USDC.D показывает процент общей капитализации крипторынка, приходящийся на стейблкоин от Circle. Его динамика дает следующие сигналы:

1) Институциональный Risk-Off: Резкий рост USDC.D при стагнации или падении USDT.D часто указывает на то, что крупные игроки и фонды выходят из позиций в «безопасную гавань». Это более серьезный медвежий сигнал, чем локальные колебания USDT.

2) Арбитражные окна: Расхождение (дивергенция) между USDT.D и USDC.D может указывать на переток ликвидности между юрисдикциями или подготовку к крупному закупку на спотовых рынках (например, Coinbase).

3) Очистка рынка: Если USDC.D снижается одновременно с ростом TOTAL (общей капитализации), это подтверждает приток «умных денег» в риск-активы (BTC и топовые альткоины).

Технические параметры и корреляции

При работе с USDC.D я рекомендую обращать внимание на следующие паттерны:

Корреляция с BTC: Обычно USDC.D имеет обратную корреляцию с BTCUSD в районе −0.8,−0.9-0.8, -0.9−0.8,−0.9

Если BTC падает, а USDC.D не растет пропорционально (в отличие от USDT.D), это может означать, что капитал не выходит в стейблы, а переливается в другие альткоины или BTC просто теряет доминацию без общего бегства в кэш.

[* ]Уровни фильтрации ложных пробоев: Когда USDT.D пробивает локальный уровень поддержки вниз, я всегда смотрю на USDC.D. Если USDC.D остается в боковике или растет, вероятность ложного пробоя и последующего «сквиза» вверх по доминации стейблов крайне высока.

Интеграция в общую матрицу

Подтверждение дна по BTC: Если USDC.D достигает исторического уровня сопротивления (например, зоны предыдущих пиков коррекции) и на графике отрисовывается медвежья дивергенция по RSI (на 1D или 1W), это один из мощнейших сигналов на долгосрочный лонг по BTC.

Risk-Management: Резкий вертикальный рост USDC.D — сигнал к немедленному подтягиванию Stop-Loss по всем фронтам, так как это свидетельствует о дефиците ликвидности на покупку.

Резюме :

Я использую USDC.D как индикатор качества тренда. Рост рынка, сопровождаемый синхронным падением и USDT.D, и USDC.D, является истинным (Organic Growth). Если падает только USDT.D, а USDC.D растет — мы видим лишь временную ротацию капитала, а не глобальный Bull run.

OP short сетап от 31 января 2026#OP

SHORT

Диапазон входа 0.2760 0.2800

Логика:

Цена находится в нисходящей структуре после импульсного снижения. Ожидается коррекционный откат в зону интереса и реакция на снятие 0,5 FVG. Эта область выступает магнитом ликвидности и зоной реакции, откуда логично ожидать продолжение движения по тренду вниз.

Аргументы:

OB 1h 🔹 FVG 🔹 ЗИ 🔹 SO 🔹 ликв🔹FIBO 4

План:

Ждем заход цены в диапазон 🔜 подтверждение на МТФ 🔜 вход в сделку

Цели:

🎯 первая цель 0.2527

🎯 среднесрочная цель 0.2450

⛔ стоп лосс над уровнем 0.2800 (не более 2,5 процента от точки входа)

⚡️ риск ≤ 1 2 процента от депозита

Почему серебро и золото резко упали: взгляд с рынкаЗа последние дни мы стали свидетелями серьёзного падения цен на драгоценные металлы, причём особенно сильно пострадало серебро: от своего пика оно упало примерно на 39 % с контракта в ~$121,7 за унцию и завершило день с нисходящим движением близко к -30 %, что является необычайно сильным снижением — настолько редким, что такие движения случаются раз в несколько десятилетий.

Первым и важным фактором, который стоит упомянуть, стал рынок фьючерсов и контрактов. Перед падением рынок был перегрет спекулятивными длинными позициями: многие участники ставили на дальнейший рост цен на золото и серебро. Когда началось движение вниз, это стало триггером для широкой фиксации прибыли и усиления продаж. В условиях высокой концентрации «бумажных» контрактов любая коррекция многократно усиливается за счёт механики деривативов — именно это и наблюдалось в последние сессии.

Также нельзя исключать влияние напряжения в поставках металлов по контрактам, особенно на рынке серебра, где физическое предложение часто играет важную роль для цены: даже небольшие перебои с доступом реального металла могут усиливать неуверенность среди трейдеров.

Ещё один важный фактор — регуляторная ситуация в Китае. В последние недели появились сообщения о том, что экспорт серебряного металла из Китая был ужесточён или ограничен, что влияет на глобальный баланс предложения и спроса. Несмотря на то что такие меры обычно отражаются на физическом рынке с задержкой, сама новость усиливает нервы трейдеров, особенно в условиях спекулятивной активности.

📌 США: Budget, Shutdown и рынки

В основе многих недавних движений на финансовых рынках лежала бюджетная неопределённость в США. В последние недели Конгресс и Сенат вёл сложные переговоры о федеральном бюджете на следующий финансовый год, и сроки утверждения бюджета серьёзно давили на рынки, поскольку именно бюджет определяет финансирование огромной части экономики и государственных служб.

📌 Факты на текущий момент:

В конце января 2026 года Сенат США проголосовал за крупный бюджетный пакет, который финансирует большую часть федерального правительства до конца сентября, но предусматривает лишь краткосрочное продление финансирования для Министерства внутренней безопасности (DHS) на дополнительные недели.

Однако, поскольку Палата представителей была в прерывании до начала следующей недели, бюджетный пакет был передан туда слишком поздно, чтобы избежать временного частичного шатдауна. В ночь на 31 января 2026 года частичная приостановка работы правительства США началась.

Ожидается, что это shutdown продлится лишь несколько дней (~2-3 дня), после чего Палата представителей соберётся и утвердит бюджетный пакет, и shutdown будет завершён, как только законопроект будет подписан и утверждён.

Такая ситуация — высокая политическая неопределённость и боязнь временной остановки правительства — усиливает риск-настроения на рынках, особенно в краткосрочной перспективе, и напрямую влияет на котировки защитных активов, таких как драгоценные металлы.

🔁 Что такое каскад ликвидаций простыми словами

Одно из ключевых явлений, которое мы видели на рынке серебра во время падения, — это «каскад ликвидаций». Для человека, не связанного с торговлей на бирже, это можно объяснить так:

Когда цена начинает резко падать, одни участники начинают фиксировать прибыль или закрывать позиции из страха дальнейшего снижения — это называется паническими продажами.

Эти продажи приводят к снижению цены, что в свою очередь заставляет автоматические торговые системы и брокеров закрывать позиции других трейдеров, которые держали ставки на рост (лонги).

Когда такие позиции закрываются, это генерирует новые продажи по рынку, усиливая давление на цену.

Всё это происходит как цепная реакция, что и называют каскадом ликвидаций: чем сильнее рынок падает, тем больше систем и трейдеров автоматически закрывают позиции, подливая масла в огонь.

🪙 Почему серебро упало сильнее золота

Серебро — уникальный актив, потому что оно одновременно:

Безопасный актив №2 после золота (защитный металл, в который бегут в моменты неопределённости),

Промышленный металл, крайне чувствительный к циклическому спросу (электроника, энергетика, фотоэлектрические материалы).

Когда рынки встряхиваются и инвесторы бегут из рискованных активов, золото играет роль «убежища». Серебро же — хоть и защитное, — сильно зависит от промышленного спроса. В условиях макро-волатильности спрос на промышленный металл падает, что усиливает нисходящую динамику серебра по сравнению с золотом.

📌 Итоги

📉 Перегретый рынок фьючерсов и большое количество спекулятивных длинных позиций усилили падение цен на золото и особенно на серебро.

🛠️ Проблемы с поставками и регуляции в Китае добавили неопределённости.

🏛️ Бюджетная неопределённость в США и временный shutdown создали стресс для рынков.

🔻 Каскад ликвидаций усугубил снижение цен.

📦 Серебро, будучи не только защитным металлом, но и промышленным сырьём, отреагировало более агрессивно, чем золото.

Важно зафиксировать ещё один момент, который многие сейчас упускают.

Когда актив — серебро — растёт каждую неделю на 10–20 % в течение почти двух месяцев, начиная с конца ноября, — это не «здоровый тренд».

👉 Это классический пузырь, который в итоге лопается.

Именно это мы и увидели.

При этом важно:

❗ лопнувший пузырь ≠ начало затяжной коррекции.

Фундаментально ничего критичного не изменилось:

дефицит серебра по-прежнему существует,

добыча и производство не успевают за промышленным спросом,

производство батарей, чипов и солнечных панелей продолжает расти и будет расти дальше,

а для всего этого серебро — один из ключевых металлов.

Честно говоря, тот рост, который мы видели ранее, выглядел нездоровым: слишком быстрым, слишком односторонним, слишком перегруженным плечами и ожиданиями.

Поэтому для меня это не «конец истории»,

а разгрузка перегретого рынка.

Рынок убрал лишнее напряжение, лишние плечи и лишнюю эйфорию.

👉 А это часто и создаёт условия для более устойчивего движения дальше, уже без пузыря.