Кроме теханализа

ESPORTS: ТреугольникПосле восходящего импульса цена перешла в фазу консолидации: волатильность заметно сократилась, и на графике сформировалась фигура треугольник, что указывало на накопление позиции.

В дальнейшем произошёл импульсный пробой верхней границы формации, подтверждающий продолжение восходящего тренда. Лонг возможен уже на пробое

Цели по движению:

0.70 $

0.90 $

ZEC: жду модель для входаПо активу ZEC планирую поискать лонговые позиции на снятие компрессии ликвидности выше

Анализ текущей ситуации:

Здесь видим, как цена движется в восходящем тренде, но локально мы торгуемся в боковике. На таком движении у нас формируется локальная компрессия ликвидности, которая выступает магнитом для цены

Где искать сетап?

Учитывая такое движения, я предполагаю, что мы можем увидеть еще один локальный перелой с захватом 0.5 1D FVG. Только после такого движения можно будет переходить на младший тайм и искать модель для входа

Поэтому кидаем алерт на локальный перелой и просто ждем

Обзор биткоина на эту торговую неделю 05.01 - 11.01Всех с новым годом!, обзор биткоина на эту торговую неделю, новый год начался очень хорошо биток начал перекрывать зоны которые оставлял все это время и мой спот начал радоваться, и я конечно тоже)

Технический анализ

В данный момент мы сняли ликвидность на 92950 и к сожалению не получили пока что реакции, значит смотрим за зоной на 94250, если от туда будет реакция можно смело шортить, цели благо для этого есть, 1 это имбаланс понедельника цель 91600, следующая зона, ликвидность на 90746 от которой я бы пробовал лонговать, но вероятность что от 94250 мы развернемся мала, идут прям активные покупки и бы рассматривал лонги по альтам которые пытаются догнать биткоин, если будет намек на шорт от верней зоны, я конечно напишу

Update $TSLA for January 5, 2026В пятницу в NASDAQ:TSLA сработал NO PATTERN: пробой нижней границы дневной зоны истощения продавцов – 442.44. Акция пробила очень важный месячный уровень 444.0 5, ниже которого месячный флоу смещается вниз. То, что мы увидели в пятницу, очень похоже на экзост. Для подтверждения NASDAQ:TSLA должна закрыться выше 434.21 как минимум.

Месячный флоу продавцы пытаются сменить. Недельный и дневной флоу за продавцами, которые по-прежнему сильные.

Сегодня ключевая зона 442.59-444.05 , где 442.59 – дневной уровень поддержки и 444.05 – месячный уровень (актуален до конца января). Флоу наверх от этого уровня может быть быстрый: для сохранения тренда на старших ТФ (месячный и выше) покупатели не должны допустить, чтобы 444.05 стал сопротивлением.

Пока ключевая зона – поддержка, я ожидаю рост до 450.96 , которая по умолчанию – сопротивление. Покупатели могут пробить этот уровень. В этом случае NASDAQ:TSLA может сходить до 452.81 . Пробой 452.81 (недельный уровень поддержки, выступающий сейчас в роли сопротивления) будет означать, что NASDAQ:TSLA возвращается в недельный рендж (а сейчас это trend down). Нужно оценивать флоу в этих зонах. Удержание любого уровня сопротивления может привести к развороту (рипы продают, когда флоу за продавцами). След-й уровень сопротивления 455.78 (дневной).

В случае если ключевая зона 442.59-444.05 станет сопротивлением, возможны дипы в зону 434.21-435.30 , которая является очень сильной поддержкой (верхняя граница дневной и недельной зон истощения продавцов). Если будет дип, я ожидаю, что его выкупят. Причем сделать это могут выше 435.30 . Чем ближе к экзост зоне окажется цена, тем выше вероятность «выкупа».

Дополнительные уровни:

460.13-460.60 – очень сильная зона сопротивления.

464.98 – очень сильный уровень сопротивления (недельный)

470.32 – extremely strong resistance (недельный уровень)

429.39 – extremely strong support (нижняя граница дневной зоны истощения)

Соблюдайте риски, используйте стопы.

Обзор дня 05.01.2025🌏 Рынки:

AMEX:SPY +2.44 +0.36%(pre/m)

NASDAQ:QQQ +4.54 +0.74%(pre/m)

🆕 Экономические новости:

10:00 США – Занятость в обрабатывающей промышленности ISM

10:00 США – Индекс деловой активности в производственном секторе ISM

📈 Гэпы вверх

Реакция на отчеты/гайденс:

Другие новости:

Нефтегазовые компании связанные с США в гэп-апе (подробнее в "Дополнительно"): NYSE:VLO NYSE:PBF NYSE:CVX NYSE:PSX EURONEXT:SU NSE:HAL NASDAQ:WFRD NYSE:SLB NASDAQ:MBLY NYSE:CVX NYSE:COP NYSE:XOM NYSE:TS NYSE:OXY

Инвесторы вкладывают средства в акции компаний, занимающихся ядерными разработками, следуя обещанию администрации Трампа о «ядерном возрождении» в 2026 году. NYSE:SMR NYSE:OKLO ; частично NASDAQ:IREN

Прорыв биткоина поднимает акции криптовалют и майнеров на премаркете NASDAQ:MSTR NASDAQ:COIN NASDAQ:MARA / Goldman стал быком по акциям Coinbase NASDAQ:COIN

Фонд Wealth Insiders выделил NASDAQ:INTC как перспективную компанию для инвестирования.

NASDAQ:ASML : Брокерская фирма Aletheia Capital назвала планы по расширению инвестиций и модернизации производственных мощностей ключевыми факторами, подтверждающими её более позитивный прогноз. Получила двойной апгрейд.

NYSE:VRT : Barclays повысил рейтинг VRT с нейтрального до выше среднего. Банк заявил, что недавняя волатильность создала привлекательную точку входа, а спрос поддерживается ростом инфраструктуры центров обработки данных и искусственного интеллекта.

NASDAQ:SNDK вслед за NASDAQ:MU бьёт хаи.|

NYSE:TSM получила годовую экспортную лицензию США, чтобы сохранить производство и чипов в Китае / растёт дальше на фоне повышения прогнозов

📉 Гэпы вниз

Реакция на отчеты/гайденс:

Другие новости:

NASDAQ:BIDU - Китайская технологическая компания подала заявку на Гонконгскую фондовую биржу, чтобы разместить на ней акции подразделения по производству чипов для искусственного интеллекта Kunlunxin. Этот шаг вновь пробудил интерес инвесторов к стратегии Baidu в области искусственного интеллекта и потенциальной выгоде от этого подразделения.

Нефтегаз не связанный с США падает: NYSE:EQNR NYSE:SSL NYSE:BP NYSE:SHEL

‼️ Дополнительно

США успешно провели полномасштабный удар по Венесуэле, Мадуро вместе с женой был захвачен и вывезен из страны — Трамп

После спецоперации в Венесуэле, США смогут взять под контроль 20% мирового рынка нефти, составить конкуренцию ОПЕК+ и влиять на рынок нефти сильнее, чем когда либо, считают эксперты

- Трамп заявил, что американские нефтяные компании инвестируют миллиарды долларов в Венесуэлу для восстановления ее энергетической инфраструктуры.

*Венесуэла обладает крупнейшими в мире доказанными запасами нефти — 303 миллиарда баррелей (17% от мировых запасов).

Китай активно накачивает свою систему ликвидностью

Власти КНР в конце 2025г подтвердили, что в 2026г будут продолжать активно стимулировать экономику

В 2025 году американские ETF привлекли рекордные $1,48 трлн (почти 6 млрд долларов в день) - это на 28% больше рекорда за предыдущий год.

Минутки с прошлого заседания FOMC:

- Некоторые из членов ФРС видели, что риск повышения инфляции усиливается

- Некоторые сочли целесообразным сохранить ставки на прежнем уровне "на некоторое время"

- Большинство считает, что дальнейшее снижение ставок, вероятно, будет целесообразным с течением времени

- Протоколы заседания ФРС показывают, что большинство членов ФРС ожидают дополнительного снижения ставок — BBG

Трамп и Маск снова любят друг друга — мониторинг

- SpaceX планирует провести в этом году крупнейшее в истории IPO

- Neuralink в этом году планирует начать массовое производство мозговых имплантов и запустить полностью автоматизированные операции

- xAI получает подряды Пентагона

- Роботакси и роботы Tesla шагают по США

- Starlink накрывает мир

Маск уже начал финансировать предвыборные кампании республиканцев перед промежуточными выборами 2026г и отказался от создания своей собственной политической партии.

С уважением – команда hi2morrow.

Лонг 3000пп. SIПривет, трейдер .

bias: Цена нащупала поддержку в виде дейли ордерблока и теперь бежит в ордерфлоу h1 с целями на дневном графике в виде daily FVG.

price target: В свою очередь, дейли FVG находится возле пула ликвидности в виде хая от 19 дек., который собственно и является таргетом текущего движения.

long entry: Ожидаю вход на касании h1 breaker (оранжевый прямоугольник).

Пока. Удачи.

Cysic (CYS) - ожидания выше 1$.Для меня эта монета выглядит многообещающе. С текущих не особо хочется входить, есть некоторые аргументы за первостепенное снижение к 0.2–0.25$, и после — полноценный разворот.

Для себя обозначил цели: 0.8$, 1.2$, 1.9$.

Если 0.5$ будет пройдено, я войду по рынку в лонг, а пока буду терпеливо выжидать.

TRUSTA AI (TA): что тут у нас? Оживление или ОмертвлениеНу оявно двигается на манипуляциях, опасно. Шансы показать такой же рост как вначале был возможен, сейчас даже схематически очень похожая картина как было вначале, посмотрим.

Неактуально будет если пойдёт обновлять минимум 0.019$

Низколиквид очень опасен, подумайте сто раз, перед тем как входить

Tutorial (TUT): Продолжение роста Binance проектовОдин из проектов экосистемы Binance. Вчерашний памп Broccoli, возможно, послужил триггером и активизировал похожие проекты — потенциал для выхода выше текущих уровней присутствует. Торговля выглядит оправданной. Небольшой откат к 0.016 $ вполне возможен. Цели по движению: 0.022 $ и 0.026 $.

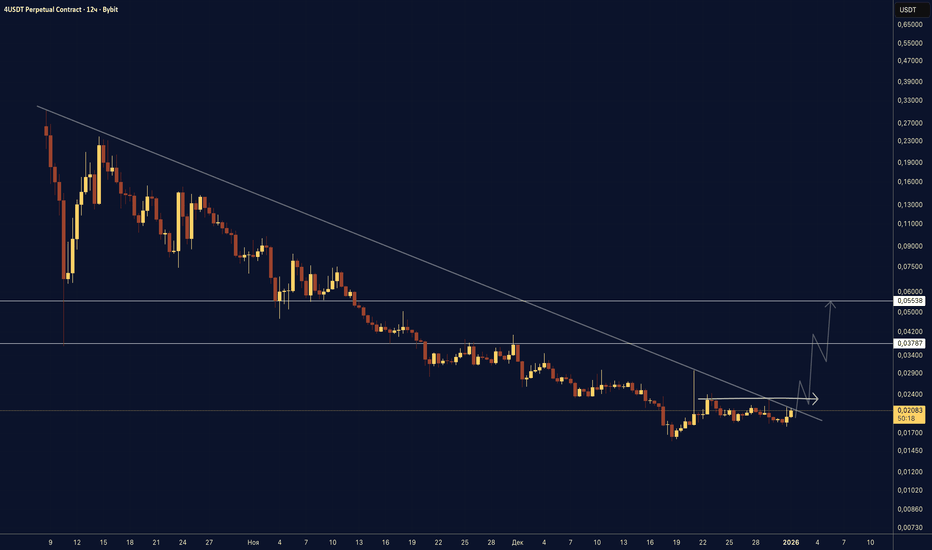

4: Памп Broccoli оживил проекты binance?Проект экосистемы Binance, который имеет все шансы показать рост как минимум на 50%. Ключевой уровень, сдерживающий дальнейшее движение вверх, — 0.024 $.

Оптимальная стратегия — дождаться уверенного пробоя и закрепления выше этого уровня, после чего рассматривать вход в лонг. Цели по росту: 0.037 $ и 0.055 $.

BROCCOLI: манипуляция рынка или ранняя стадия ап-тренда?Вчерашнее движение BROCCOLI шокировало многих, однако главный вопрос остаётся открытым: пойдёт ли цена заполнять оставшийся сверху фитиль?

Я рассматриваю два сценария:

1️⃣ Бычий сценарий.

Если дневная свеча закроется выше красного уровня, можно рассматривать открытие лонга с целью в районе 0.042 $ (синяя стрелка).

2️⃣ Медвежий сценарий.

Пока цена находится в красной зоне и ниже неё, это остаётся медвежьим сигналом. В таком случае текущее движение может оказаться лишь манипуляционным всплеском, после чего цена способна пойти на обновление локальных минимумов.

Итог:

До тех пор, пока цена не закрепится выше красной зоны с закрытием хотя бы дневной свечи, лонг не рассматривается. При нахождении ниже уровня — приоритет за шортом.

ZBT: Медвежий канал отработка.После импульсного роста цена ушла в консолидацию внутри восходящего канала. Сейчас наблюдается попытка пробоя его нижней границы, что может привести к снижению.

Цели внизу: 0.10 $ и 0.083 $.

При этом возможен коррекционный откат к зоне 0.14–0.145 $ перед дальнейшим движением вниз.

Возрождение мемкоинов: рынок на пороге нового цикла?После завершения ажиотажа в ноябре 2024 года доминирование мемкоинов относительно рынка альткоинов планомерно снижалось, достигнув в декабре 2025 года своего исторического минимума. Примечательно, что аналогичные значения фиксировались непосредственно перед началом предыдущего масштабного ралли.

Статистика и показатели

Для оценки ситуации используется соотношение рыночной капитализации ведущих альткоинов и наиболее ликвидных мемкоинов:

Ноябрь 2024 года: показатель составлял 0,11 (доля мемкоинов — 11% от общей капитализации альткоинов).

Декабрь 2025 года: значение упало до 0,032.

Текущая динамика

За последние несколько дней тренд начал меняться: основные мемкоины демонстрируют уверенный рост. Несмотря на то, что делать окончательные выводы о полноценном «камбэке» пока преждевременно, текущая активность может служить важным сигналом для спекулятивно настроенных инвесторов.

Примечание:

Работа с подобными активами требует повышенной осторожности и строгого соблюдения правил риск-менеджмента.

Mitigation Block: Механика защиты капитала📊 Генезис формации

Mitigation Block представляет собой зону ордерблока, который был импульсно пробит ценой без предварительного снятия ключевой внешней ликвидности (swing high/low). В отличие от Breaker Block, формирующегося после активной манипуляции с экстремумами, Mitigation Block возникает внутри локальной структуры. Этот паттерн указывает на неспособность уровня удержать цену и немедленную смену приоритета в потоке ордеров.

🧠 Психология исполнения

Механика отработки основана на действиях крупных участников, оказавшихся в «ловушке» после пробоя блока. При возврате цены к этой зоне «запертые» трейдеры агрессивно закрывают свои убыточные позиции в безубыток. Этот массовый выход из рынка создает мощный встречный поток ордеров (например, продажи при возврате к пробитому бычьему блоку), формируя устойчивый уровень сопротивления.

🔍 Торговая тактика

Точка входа фиксируется строго на первом ретесте пробитого Mitigation Block. Этот уровень используется для безопасного присоединения к уже сформировавшемуся импульсу. Эффективность паттерна максимальна в середине трендового движения, когда основное направление рынка уже подтверждено старшим таймфреймом.

📌 Резюме

Mitigation Block — это инструмент работы с потоком ордеров, основанный на принципе минимизации институциональных убытков. Торговля от этой зоны позволяет использовать энергию выходящих из рынка денег для входа в сильное трендовое движение с высокой точностью.