DEGEN: 50-80% можно заработать.Мемкоины действительно оживились и по структуре движения сейчас очень напоминают импульс, который мы видели в марте 2025: резкий выход из локальной базы, ускорение на объёмах и быстрый ретест уровней. Однако важно понимать — это спекулятивная фаза, а не начало долгосрочного тренда.

Что происходит сейчас

Движение носит импульсный характер — типично для мемкоинов

Рост в основном подпитывается FOMO и краткосрочной ликвидностью

Фундаментальных изменений нет, значит цикл может быть коротким

цели: 0.0021$, 0.0027$

Кроме теханализа

Венесуэла: нефть, энергия и смена глобального балансаВенесуэла долгое время была частью антиамериканского контура: партнёр России, логистический узел Ирана, политический раздражитель в Западном полушарии.

Антинаркотическая риторика — витрина для:

Конгресса

общественного мнения

латиноамериканских союзников

Реальный приоритет — геоэкономика.

Венесуэла владеет крупнейшими подтверждёнными запасами нефти в мире — ~300 млрд баррелей. Это больше, чем у Саудовской Аравии. При этом география идеальная: Западное полушарие, короткая логистика, отсутствие проливов типа Ормуза, которые можно перекрыть войной или шантажом.

США уже являются:

№1 производителем нефти и газа в мире

крупным экспортёром энергии

Контроль венесуэльского направления даёт:

📉 Дополнительный рычаг давления на OPEC+

возможность сглаживать или усиливать ценовые циклы

🌍 Снижение роли Ближнего Востока как «энергетического центра мира»

Ослабление России и Ирана без прямого военного конфликта

⚡ Усиление энергетической автономии США и союзников

Венесуэльская нефть — это не «быстрые баррели».

Инфраструктура разрушена, нефть тяжёлая, нужны годы инвестиций.

Именно поэтому это стратегический актив, а не спекулятивный ресурс.

ИИ, дата-центры, чипы — всё это:

колоссальное потребление электроэнергии

рост спроса на стабильные и дешёвые источники энергии

Без дешёвой энергии гонка ИИ невозможна.

Нефть и газ остаются фундаментом энергобаланса, даже при росте «зелёных» технологий.

👉 Инвестиционный вывод

Энергетика — классический защитный сектор, наравне с фармой и продовольствием ,но

❌ не замена фарме и продовольствию

✅ а дополнение к ним

Это сектора, где:

спрос сохраняется даже в кризисы а государства напрямую заинтересованы в их стабильности.

Инвестиции в компании, работающие с нефтью и энергетической инфраструктурой, — это ставка не на хайп, а на структурный спрос ближайших десятилетий.

BNB жду откат и сильный Лонг!BNB снова зашёл в зону, где быки по истории неизменно включаются — $900.23–$825.19.

Именно здесь рынок уже начал давать первые признаки реакции: на дневном таймфрейме намечается разворотная модель, будто актив готов перехватить инициативу у медведей.

Но самое интересное — впереди.

С 10 по 16 декабря ожидается усиление волатильности: выход отчёта по рынку труда США и заседание ФРС создадут идеальные условия для резкого движения. И тут возможны два пути:

Консервативный: локальный откат с возвратом на тест ключевого объёма около $850 — зоны, где ранее накапливалась ликвидность.

Агрессивный: ещё один «ловец слабых рук» — пробой и закрытие ниже $790.92 (предыдущий минимум), чтобы собрать остатки стопов перед мощным разворотом.

Как только коррекция исчерпает себя, целью первого отскока становится диапазон $1051–$1138 — туда цена устремится, чтобы перезагрузить верхнюю ликвидность.

⚠️ Сценарий отменяется, если BNB закрепится ниже $775. В этом случае структура ломается, и медведи поведут актив искать более глубокие уровни для сбора ордеров — а значит, все бычьи расчёты придётся пересматривать.

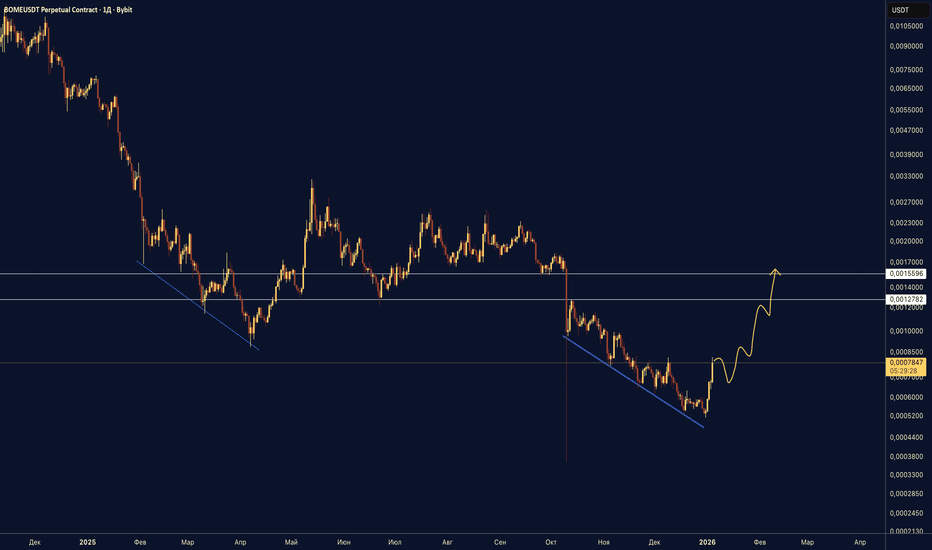

BOME: мини мем-сезонАнализируя график марта 2025 года, когда мемкоины демонстрировали динамичный рост и уверенное восстановление в течение месяца, можно предположить, что сейчас рынок также находится на стадии оживления по схожей структуре.

При реализации этого сценария BOME может показать движение к следующим целям:

0.0012 $

0.0015 $

BRETT: Повторение графикаТекущая структура графика во многом повторяет ситуацию марта 2025 года: после затяжного нисходящего движения цена перешла в фазу накопления, которая тогда завершилась взрывным ростом на 2–3 икса.

Ожидаю отработку аналогичного сценария и в этот раз. На фоне общей рыночной обстановки мемкоины демонстрируют повышенную волатильность и импульсную динамику, что усиливает вероятность резкого движения вверх.

Цели по росту:

0.029 $ — первая цель

0.037 $ — следующая цель

Сценарий остаётся актуальным при сохранении структуры накопления и отсутствии обновления локальных минимумов.

TARS AI (TAI): Нисходящий клинВолатильность постепенно снижается, цена сжимается внутри бычьего клина, что указывает на фазу накопления перед движением.

Пробой верхней границы клина станет триггером для продолжения роста и может отправить цену к следующим целям:

0.05 $ — ближайшая цель

0.08 $ — основная цель

Сценарий будет оставаться в силе до тех пор, пока цена удерживается внутри формации и не происходит пробой вниз с закреплением.

BTC коррекция и продолжение ростаВот он и вынос стопов, о котором мы говорили.

Долго ждать пришлось, здесь взял тоже небольшую сумму шорта и посмотрим , что будет. Часто идет реакция от середины имлаланса.

Хотя вижу на некоторых биржах шортов очень много, но внизу масса гэпов и ликвидности.

Стоп логично выносить на 94000$

Не считаю сильно критичным упустить 2-4 % роста. В случае стопа будем делать выводы)

Зачем трейдеру менять рынок, не меняя стратегию➡️ Абсолютно не важно, чем именно ты торгуешь. Фьючерсы, акции, крипта, индексы, сырьё — разницы по большому счёту нет. Везде ведь одно и то же. Ликвидность, волатильность, комиссии, риск, психология решений. Везде похожие инструменты, похожие ошибки и примерно одни и те же грабли.

Единственное реальное отличие — состояние рынка. Он активный или вялый. Есть движение или его почти нет. Если ты оказался в инструменте, где объёмы падают и волатильность сжимается, тебе будет тяжело. Даже если ты опытный и аккуратный, вытащить результат из мёртвого рынка сложно.

И наоборот. Если рынок живой, с трендовым движением и интересом участников, тебе повезло . Даже с ошибками шанс на результат там выше.

Если ты сейчас торгуешь и у тебя ничего не получается, первое, что стоит сделать — посмотреть по сторонам. А рынок вообще живой? А движение есть? А объёмы? Если ответы отрицательные, то, возможно, лучшее, что можно сделать — сменить инструмент или сегмент.

Высший пилотаж в торговле — это сменить рынок, не меняя саму стратегию. Вчера ты сидел в контракте на Природный Газ, а сегодня смотришь монеты на Бинансе. Вчера пытался работать в боковике, сегодня переходишь туда, где есть динамика. Подход при этом не меняется, меняется только среда.

И да. Нет ничего глупее в трейдинге, чем упираться в то, в чем просто нечего делать.

План по EUR/USD на ближайшие неделиПривет

Рассмотрим возможные трейдовые сэт-апы по Евро на ближайшее время (от недели к месяцу по времени)

Глобально - евро вс еще идет за лонговым плано в зону гэпа на $1.20

Там логично ждать потенциальный хай и корекцию

Исходя из этого все, что локально - это поиск лонговых точек входа.

Сейчас цена в шортовой структуре и я жду спуск еще к зоне гэпа на $1.66

Собственно там и лонг со стопом за лой на $1.61 и тейками ближе к хаю сентября

Lime - для тех, кто любит риск)Токен мелкокап ( капитализация менее 4 млн $), имеет свой кошелек внутри приложения аналогичного телеграмму, зарабатывает на продаже подписок, а так же показу рекламы в своей встроенной игре уже более 1 года.

Деньги на памп у разрабов с куда большей вероятностью имеются, но разумеется, гарантией это не является. Нужная фаза рынка + потенциальное наличие денег у собственника - шансы на успех имеются.

Аллокация в портфеле более 0.5% в таких проектах это супер риск. Но если уж и выбирать *казино* в которое занести копеечку, то хотя бы то, которое на рынке давно, имеет заработок и продукт.

Цели роста заранее обговаривать бессмысленно, но исходя из разумных возможностей по капитализации - вплоть до 1 $ за токен это не кажется невозможным. Причем прочтите это правильно - это лишь вероятность, а не гарантия, и подобные проекты действительно очень похоже на рулетку, даже с учетом всех вышеперечисленных факторов.

Биткойн, 4 янв, ВсПятница рисанула следующие макс-прибавки объемов:

70к, +50 путов, поддержка;

100к, +85 коллов, сопротивление;

88к, текущий страйк.

День закрылся ростом, выше текущего. Выхи продолжают рост, а технари, вангуют снижение от 90к!

Сб, даже до текущего не дошла и двигает на север! Вс, двигает также.

Фишка в том, что открытый интерес, больше в коллах, чем в путах.

Поэтому и заливки объемов, больше в коллах, чем в путах.

В сопротивление льют больше, чем в поддержку, а цена растет! Так, будет весь январь, а в конце двинет обратно, т.к. на экспире взыграют залитые объемы.