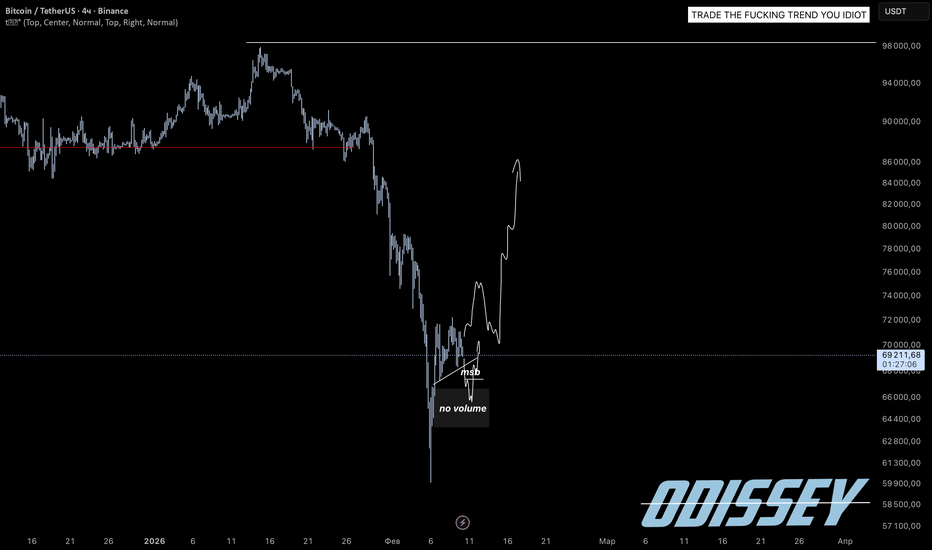

esports. Скорее всего укатают актив.На ряде монет уже была похожая картина: медленный рост вверх, затем консолидация — и после неё резкий импульсный обвал.

Сейчас структура выглядит схожей, поэтому стоит быть осторожными. В таких фазах цену могут быстро укатать вниз без внятных откатов и шансов на отскоки.

-70-80% потенциал.

Кроме теханализа

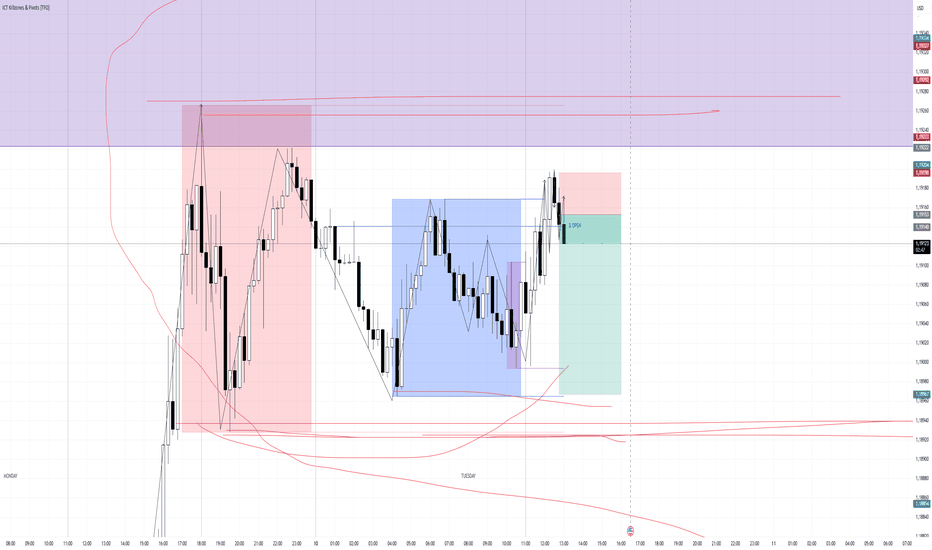

IS GBP ON THE EDGE. 5,000 POINTS DOWN OR A TRAP FOR SHORTERS?Ladies and gentlemen, on the British pound this is not “just a market” right now.

It’s a chess game with a major player.

A new options month has begun.

Price has hit the upper boundary of the range — 1.3700.

This is not a zone to “just watch.” This is a decision zone.

But there are expectations above 1.38–1.40.

What can be done:

Open hedge short positions. And I emphasize — specifically an OPTIONS HEDGE.

Buy Call x2

Sell Futures х1

Why now?

Because:

📍 We’re at the upper boundary.

📍 The structure is almost a copy of September.

📍 The Skew indicator shows calls are overpriced.

📍 Historically, after a setup like this, the market dropped ~500 points.

In September it was:

Rally → Drop → Correction → Minus 500 points.

Now:

Rally → Sharp drop → Correction…

Familiar scenario? Very.

Top of the range — 1.37

Bottom of the range — 1.32

The same ~500 points of potential movement.

But!

If price continues to rise — the hedge gives you flexibility.

You can exit at breakeven and reopen higher.

If the market drops immediately — you’re already in the game, not chasing the train.

Now I’m curious about your opinion 👇

Do you believe in a 500-point move down, or will the market break the statistics?

Дисбаланс цены: Логика заполнения FVG🧠 Механика ценового разрыва

Fair Value Gap (FVG) — это трехсвечная формация, возникающая в моменты агрессивного доминирования одной из сторон рынка. Дисбаланс формируется, когда между максимумом первой свечи и минимумом третьей свечи (в медвежьем сценарии — наоборот) образуется пустое пространство. Этот разрыв указывает на отсутствие рыночного равновесия: цена двигалась слишком быстро, не успев предложить ликвидность обеим сторонам. Алгоритмы стремятся вернуть актив в эту зону для эффективного распределения ордеров, что делает FVG сильнейшим магнитом для цены.

🔍 Типология и сила зон

Качество FVG определяется скоростью выхода и контекстом. Имбаланс, возникший при сломе структуры (MSS), имеет наивысший приоритет. Рынок часто перекрывает зону частично (на 50%, уровень Equilibrium) или полностью (Full Fill). Если цена мгновенно реагирует на касание границы FVG, это подтверждает сохранение мощного трендового импульса. Затяжное нахождение внутри зоны или её полное поглощение без реакции свидетельствует о слабости движения и возможной смене приоритета.

📌 Практическое применение

Трейдеры используют FVG не как самостоятельный сигнал, а как область для поиска входа в синхроне с основным направлением. Вход осуществляется при возврате цены в зону дисбаланса, когда стоп-лосс выносится за пределы первой свечи паттерна. Комбинация FVG с ордерблоком (Order Block) создает «зону слияния», которая значительно повышает вероятность успешной отработки сделки, минимизируя риск ложного срабатывания.

📈 Резюме

Эффективная торговля невозможна без понимания зон неэффективности, так как именно FVG определяет наиболее вероятные цели для коррекционного движения и последующего импульса.

CADJPY вероятность 80% закрыть день выше открытия дня Основные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD BUY 53

2 AUDCHF BUY 60

3 AUDJPY BUY 73

4 AUDNZD SELL 60

5 AUDUSD BUY 53

6 CADCHF BUY 60

7 CADJPY BUY 80

8 CHFJPY SELL 53

9 EURAUD SELL 67

10 EURCAD SELL 67

11 EURCHF BUY 53

12 EURGBP SELL 53

13 EURJPY BUY 53

14 EURNZD SELL 67

15 EURRUB SELL 67

16 EURUSD SELL 53

17 GBPAUD SELL 73

18 GBPCAD SELL 60

19 GBPCHF SELL 53

20 GBPJPY SELL 53

21 GBPNZD SELL 73

22 GBPUSD SELL 73

23 NZDCAD BUY 53

24 NZDCHF BUY 60

25 NZDJPY BUY 67

26 NZDUSD BUY 53

27 USDCAD SELL 53

28 USDCHF BUY 80

29 USDJPY BUY 53

30 USDRUB SELL 60

31 XAGUSD SELL 60

32 XAUUSD SELL 67

33 NASDAQ100 BUY 53

34 S&P500 BUY 67

35 DOW30 SELL 53

36 RTSI BUY 53

37 AFLT SELL 60

38 BRENT BUY 53

39 BTCUSD SELL 63

40 COPPER SELL 80

41 WTI SELL 53

42 DAX BUY 53

43 GAZP SELL 53

44 GMKN BUY 53

45 HEATINGOIL BUY 53

46 LKOH BUY 67

47 MTSS BUY 67

48 NATURALGAS BUY 53

49 NVTK BUY 53

50 PALLADIUM SELL 60

51 PLATINUM SELL 60

52 ROSN BUY 67

53 SBER BUY 53

54 COCOA SELL 60

55 COFFEE SELL 67

56 CORN SELL 60

57 SOYBEANS SELL 53

58 SUGAR BUY 60

59 WHEAT BUY 53

60 USD Index BUY 67

61 NIKKEI225 BUY 73

62 USDPLN SELL 53

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

16:30 МСК - ожидания укрепления доллара США USD

16:30 - ожидания частичного укрепления CAD

18:30 - ожидания частичного падения стоимости нефти

22:00 - ожидания частичного укрепления доллара США USD

Важные события текущей недели:

Четверг - ВВП Британии. Резервы ЦБ РФ. Данные рынка труда США. Данные рынка недвижимости США

Пятница - % ставка + ИПЦ РФ. ИПЦ США (задержка). Отчеты CFTC

Всем желаю профитов и отличного настроения на весь день!

Когда спот ждёт снижение ниже какого-то уровня, он заливает вСпот активировал ставки продавцов, ожидающих снижение ниже 5000.

Достав текущий страйк (5080), стремительно умчал на 5000, где видна куча залитых путов.

Заливки путов видны и пониже. А коллов совсем не видно. Значит, рост никто не ждет.

- февраль, михует.

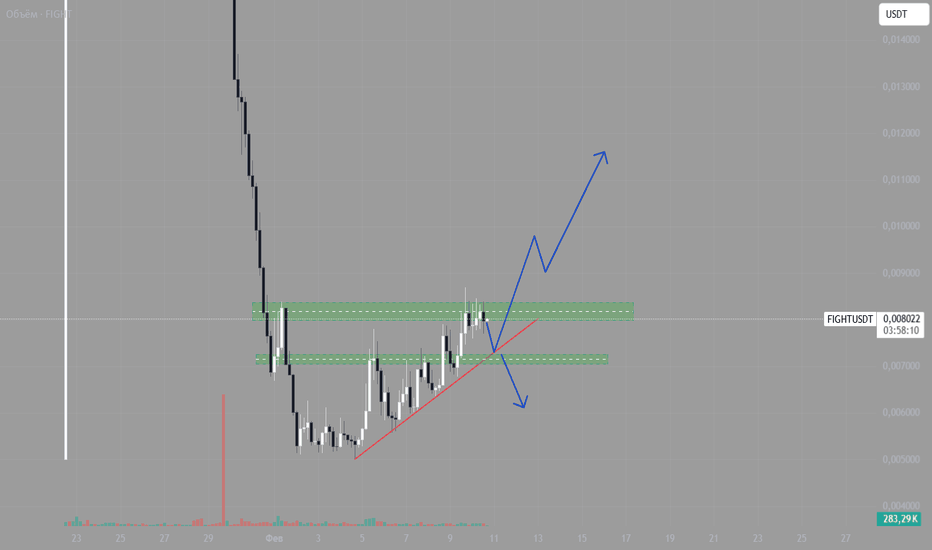

FIGHT РАЗБОР ТОЧКИ ВХОДАПосле листинга актив показал глубокую коррекцию — прошла фаза первичной разрядки и перераспределения. Сейчас начинают постепенно заходить объёмы, и на графике формируется более чистая техническая структура, что создаёт условия для спекулятивной работы от лонга.

🔹 Торговая идея

Интерес представляет сценарий с заходом цены в район 0.0074 и формированием там локальной реакции покупателя. При подтверждении отскока планирую открыть лонг.

🛑 Стоп — сразу под первым значимым лоем, в области 0.0068. Это уровень, ниже которого текущая локальная структура ломается.

🎯 Цели по движению

Основной ориентир — зона выше 0.01. В этом диапазоне планирую зафиксировать большую часть позиции, а оставшийся объём перевести в сопровождение со стопом в безубыток, на случай продолжения импульса.

❌ Отмена сценария

Если цена быстро уходит ниже красной нисходящей трендовой и одновременно теряет обозначенную зону поддержки, лонговая идея полностью теряет актуальность — структура будет указывать на продолжение снижения.

Сетап спекулятивный, поэтому ключевое — чёткая реакция от уровня и строгий контроль риска.

Обзор дня 10.02.2026🌏 Рынки:

AMEX:SPY +0.57 +0.08%(pre/m)

NASDAQ:QQQ +0.92 +0.15%(pre/m)

🆕 Экономические новости:

08:30 США – Цены на экспорт/импорт

08:30 США – Розничные продажи

10:00 США – Производственные запасы

Администрация Трампа собирается освободить Бигтехи, в том числе NASDAQ:AMZN , NASDAQ:GOOGL и NASDAQ:MSFT , от предстоящих пошлин на микрочипы — FT (если тайваньская NYSE:TSM возьмет на себя инвестиционные обязательства в США.)

📈 Гэпы вверх

Реакция на отчеты/гайденс:

NYSE:SPOT NASDAQ:DDOG NYSE:RACE NYSE:SPGI NASDAQ:MAR NYSE:OSCR NASDAQ:HAS

Другие новости:

NASDAQ:CRDO предварительный гайденс (Компания ожидает значительного роста и прогнозирует увеличение выручки более чем на 200 % по сравнению с прошлым финансовым годом)

NYSE:RNG заменит MIL:HI в S&P600 на закрытии в среду 11 февраля. ( MIL:HI закрытие торгов (поглощение)

NASDAQ:ALAB вырос на 46% за 3 дня перед отчётом, который будет сегодня после закрытия рынков.

NYSE:SNAP получила 2 апгрейда подряд после отчёта.

NYSE:SNOW : По мнению аналитиков, недавняя распродажа в рамках «SaaSpocalypse» привела к тому, что акции оказались сильно недооценены, что спровоцировало волну оппортунистических покупок.

NYSE:TSM укрепляет свои позиции благодаря инвестиционному плану на 2026 год в размере 45 миллиардов долларов США и кадровым перестановкам / TSMC - продажи в январе 2026г = +36.8% г/г / компания отмечает продолжающийся сильный спрос на ИИ

📉 Гэпы вниз

Реакция на отчеты/гайденс:

NYSE:SPGI NASDAQ:UPWK NYSE:WCC NASDAQ:FISV NASDAQ:SAIA NYSE:HOG NYSE:AMTM NASDAQ:INCY NYSE:KO NYSE:CVS NYSE:BP NYSE:WMB

Другие новости:

Акции NASDAQ:TECX упали после того, как NYSE:AZN отказалась от препарата на основе релаксина для лечения заболеваний сердца, сославшись на сомнения в его эффективности. NASDAQ:TECX тестирует — похожий препарат на основе релаксина для лечения аналогичных заболеваний сердца.

NYSE:NVO намерена подать в суд на онлайн-платформу телемедицины, которая массово продвигает более дешевые и не одобренные аналоги препаратов для снижения веса от $HIMS.

NYSE:CRM сообщила об ещё одном раунде сокращений включая разработчиков продуктов искусственного интеллекта Agentforce.

‼️ Дополнительно

Хассет выступает по ТВ и готовит американцев к слабому отчету по рабочим местам (Non-Farm Payrolls) в эту среду 11 февраля / говорит, что цифры выйдут "мягкими", призывает не паниковать

Goldman прогнозирует рост экономики США на 2.9% в этом году, выше консенсусного прогноза в 2.4%

Трамп: США могут добиться роста ВВП на 15%, если Уорш будет выполнять свою работу так, как нужно (недавно Трамп обещал 20% роста экономики, уже 15% и то если)

Администрация Трампа хочет, чтобы Бигтехи подписали новое соглашение в области центров обработки данных (ЦОД), которое направлено на то, чтобы расширение ЦОД не приводило к росту стоимости электроэнергии для американцев — Politico (возможно из-за этого акции из энергосектора бьют хаи)

🏢 IPO

AMEX:JAGU – Jaguar Uranium Corp., инкорпорирована в Британской Колумбии (Канада). Pre-revenue компания, занимающаяся разведкой урана в Латинской Америке. Бизнес на ранней стадии — цель найти и подтвердить запасы, после чего проект либо продаётся, либо развивается дальше с партнёрами.

Основной актив — Berlin Project в Колумбии, потенциально крупное месторождение урана с сопутствующими металлами. Проект выгодно расположен рядом с источниками энергии и транспортной инфраструктурой. В Аргентине компания развивает ещё два проекта — Laguna и Huemul. Выручки нет, компания убыточна — это типично для разведочных майнеров.

Ключевые операционные масштабы:

— 3 разведочных проекта (Колумбия и Аргентина)

— Pre-revenue стадия

— Фокус на уран и критические минералы

— Минимальная операционная команда

— Основана в 2006 году

Цена: $4.00

Объём: 6,250,000 акций

Привлечено: $25,000,000 (IPO, NYSE American)

За 12 мес. до 31 декабря 2024 г.:

Выручка: $0

Чистая прибыль: –$5.76 млн

Сотрудников: 3

Похожие публичные компании: NYSE:CCJ , AMEX:UEC , AMEX:UUUU , AMEX:DNN , NYSE:NXE , AMEX:URG

📋 Список задействованных тикеров:

NASDAQ:AMZN NASDAQ:GOOGL NASDAQ:MSFT NYSE:TSM NYSE:SPOT NASDAQ:DDOG NYSE:RACE NYSE:SPGI NASDAQ:MAR NYSE:OSCR NASDAQ:HAS NASDAQ:CRDO NYSE:RNG MIL:HI NASDAQ:ALAB NYSE:SNAP NYSE:SNOW NASDAQ:UPWK NYSE:WCC NASDAQ:FISV NASDAQ:SAIA NYSE:HOG NYSE:AMTM NASDAQ:INCY NYSE:KO NYSE:CVS NYSE:BP NYSE:WMB NASDAQ:TECX NYSE:AZN NYSE:NVO NYSE:HIMS NYSE:CRM AMEX:JAGU

С уважением – команда hi2morrow.

S&P 500: медвежья дивергенция на Renko + что говорит ончейн BTCПриветствую! На дневном Renko графике S&P 500 сформировалась медвежья дивергенция по RSI.

Исторически такие сигналы:

• часто → дают коррекции

• редко запускают полноценный медвежий рынок

Renko фильтрует шум, поэтому дивергенции здесь более «чистые», но отрабатываются с лагом (несколько недель). Важно учесть, что дивер уже сформирован.

🔎📊 Что это означало в прошлом

По истории S&P:

🔹 дивергенции чаще всего → коррекции –5…–12%

🔹 реже → более глубокие снижения –15…–20%+

🔹 полноценный медвежий рынок начинался только при совпадении с ухудшением ликвидности

🧐 То есть сам по себе сигнал = повышенный риск отката, а не обязательный крах.

📝 BTC: что говорят ончейн метрики

Картина вообще НЕ «медвежья».

1️⃣ MVRV

Вблизи нейтральной зоны

→ рынок не перегрет

→ до эйфории далеко

Обычно это фаза накопления/начала тренда, а не вершины.

2️⃣ SOPR

Колеблется около 1.

Здоровая консолидация.

3️⃣ Exchange reserves

Запасы BTC на биржах продолжают снижаться

→ предложение сокращается

→ давление продаж уменьшается

Это структурно бычий фактор среднесрока.

Также Mayer Multiple (очищенный) недавно был ≈ −1.5 — это уже не «просто ниже среднего», а статистическая зона капитуляции.

📌 Как это всё сочетается

Получается интересная картина:

S&P: дивергенция → риск локальной коррекции

Ончейн показывает накопление, не распределение.

🎯 Вывод

Вероятный сценарий:

• SnP500 → коррекция/боковик

• crypto → остаётся в фазе накопления/раннего risk-on

Если история повторится и будет снижение, такие периоды с учетом возможности сохранения позитивных макро-условий (ликвидность сейчас поддерживает рынок) часто становятся точками входа в риск-активы, а не точками выхода.

💫Идея будет обновляться, подпишитесь, чтобы следить за обновлениями 💫

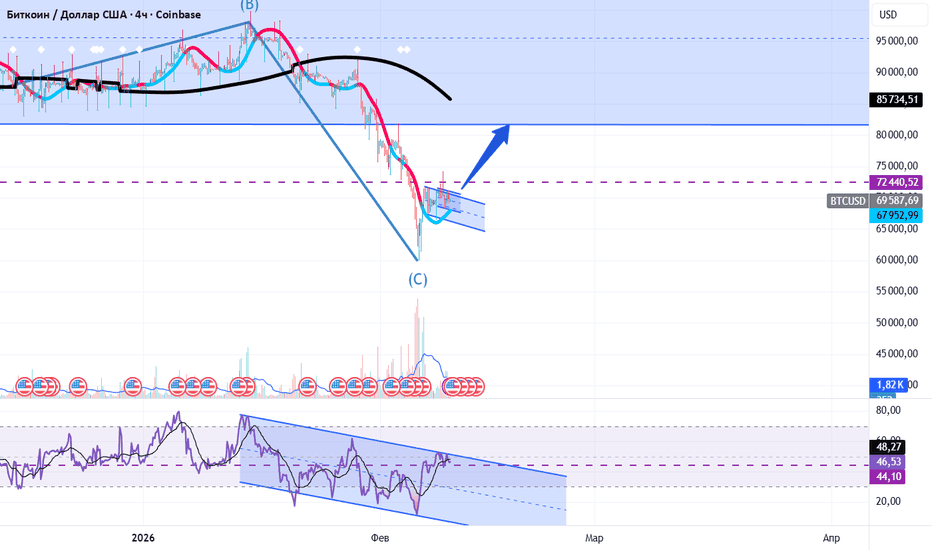

Дно биткоина 2026: зона перепроданности Итак кратко: биткоин вошёл в редкую зону перепроданности 📉 — такие области уже появлялись лишь дважды и совпадали с макро-днами 🚀 Это не гарантия разворота, но сильный знак для покупателей и держателей 💪

Начиная с прошлой недели мы двигаемся в зону, где цена обычно «подталкивается» к снижению 😬, а затем разворачивается 📈 История Coinbase показывает: перепроданность случалась в 2018 и 2022 годах и была близка к самым низким точкам 🔥 Это не означает, что теста ниже не будет — теоретически можно увидеть 50–60 тысяч или даже 42 тысячи при определённых обстоятельствах 😅 — но наиболее вероятный сценарий сейчас — минимум в районе 60–65 тысяч 🎯 Это подтверждают и недавние выводы моделей ИИ (Claude, Opus), которые при анализе недельного графика и объёмного профиля выделили контрольную точку около 64k 🧠

Факторы психологии рынка тоже важны: нынешний цикл не был эйфоричным, поэтому глубочайшего обвала, похожего на 2017 год, ожидать не стоит 🙅♂️ Скорее всего, мы входим в зону накопления с возможным кратковременным откатом — не катастрофой, а возможностью для долгосрочных входов 🤑

Итог:

Мы в редкой зоне перепроданности — сигнал, но не гарантия дна ⚠️

Основной ожидаемый диапазон дна: 60–65k, теоретически возможны 50k или 42k 📊

ИИ‑анализ и объёмный профиль указывают на контрольную точку около 64k 🎯

Рынок склонен к накоплению; масштабного обвала пока не вижу 🚀

Мы просто сделаем это — к чёрту чувства! 😈🔥

К чёрту ваш комфорт. Тернистый путь, будто аура Belfort

Свой концентрат

Сможет ли Moog доминировать в новую эру обороны?Компания Moog Inc. вступила в 2026 год с трансформационным импульсом, показав рекордные результаты за первый квартал, которые превзошли ожидания аналитиков на 19%, а скорректированная прибыль на акцию составила $2,63. Выручка выросла на 21% в годовом исчислении до $1,1 млрд, а портфель заказов компании превысил $5 млрд, что обеспечило беспрецедентную прозрачность будущих потоков доходов. Эти исключительные показатели обусловлены глобальным циклом перевооружения: руководство повысило прогноз прибыли на акцию на весь 2026 год до $10,20, а акции взлетели до новых максимумов в районе $305.

Помимо финансовых показателей, Moog стратегически позиционирует себя как техно-индустриальный лидер, а не традиционный производитель. Партнерство компании с Niron Magnetics по разработке приводов на основе нитрида железа без использования редкоземельных элементов устраняет критические уязвимости в цепочке поставок, поскольку Китай контролирует около 90% мирового рынка переработки редкоземельных металлов. Этот шаг к независимости цепочки поставок в сочетании с передовой системной интеграцией через такие партнерства, как сотрудничество с Echodyne в области интегрированных систем вооружения, демонстрирует эволюцию Moog от поставщика компонентов до поставщика оборонных технологий полного спектра. Все операционные сегменты одновременно достигли рекордных квартальных продаж, при этом сектор «Космос и оборона» лидирует с ростом на 31%.

Компания извлекает выгоду из многочисленных благоприятных факторов, включая новые цели НАТО по расходам на оборону в размере 5% ВВП, Стратегию трансформации закупок Министерства обороны США, которая отдает предпочтение высокоэффективным компаниям, и переход к оборонным системам с поддержкой ИИ. Благодаря программам модернизации C-130 Hercules, технологиям гиперзвуковых ракет и агрессивному портфелю патентов, охватывающему автономную навигацию и робототехнику, Moog позиционирует себя на пересечении механической точности и цифровых инноваций. Несмотря на тарифные препятствия и инфляционное давление на контракты с фиксированной ценой, скорректированная операционная маржа компании в 13,0% и консервативный коэффициент кредитного плеча 2,0x обеспечивают финансовую устойчивость для поддержания этой технологической трансформации в 2026 году и в дальнейшем.

ARC. Большой рост близится? Бычья структура на графикеНа графике формируется классический паттерн “чашка с ручкой” — структура выглядит чисто и читаемо. Примечательно, что аналогичный сетап уже появлялся ранее на другой монете и отработал в полный рост, что усиливает доверие к текущему сценарию.

Цена консолидируется перед импульсом — накопление перед выстрелом. При подтверждении пробоя ожидаю ускорение движения.

🎯 Ближайшие цели: $0.2 и $0.4.

Структура бычья, рынок готовится сказать своё слово 🚀

wHITEWHALE. Шорт позиция под уровнемШорт имеет смысл рассматривать при пробое цены ниже выделенного уровня. В прошлые разы после такого пробоя цена уверенно шла к следующему уровню — 0.075$, который и выступает целью для текущей шорт-позиции при входе в данный диапазон.

Пока цена удерживается выше уровня — остаёмся вне рынка и просто наблюдаем, без открытия позиций.

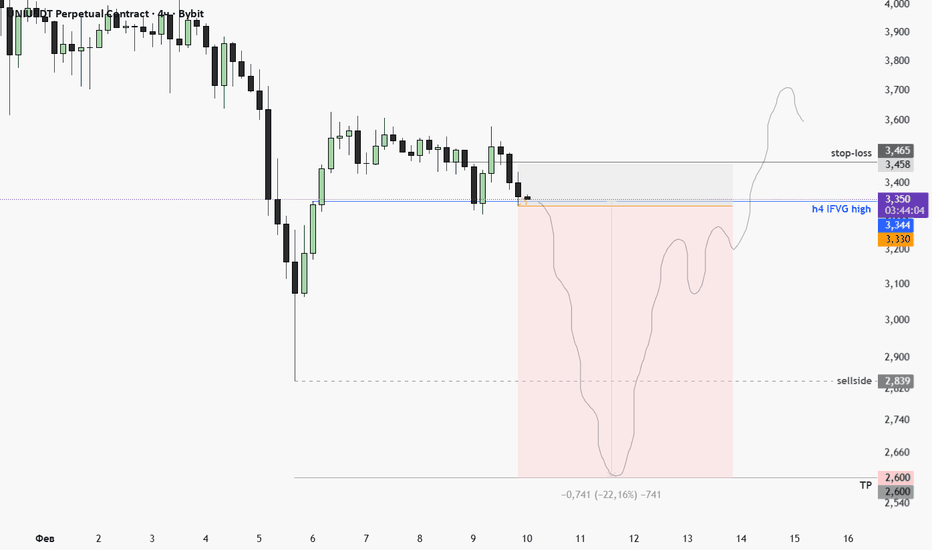

Продолжение снижения. UNIПривет, трейдер.

- Цена сформировала брейкер бло к на таймфрейме 4ч.

- Т.о., прогнозирую реакцию вниз с целями в виде recent low (см. отметку Sellside на графике) и, maybe, вплоть до уровня $2.6100

Спасибо за внимание. И удачной недели

p.s: ожидаю очередные резкие заявления на фоне напряженности США / Иран. Это лишь мое субъективное предположение

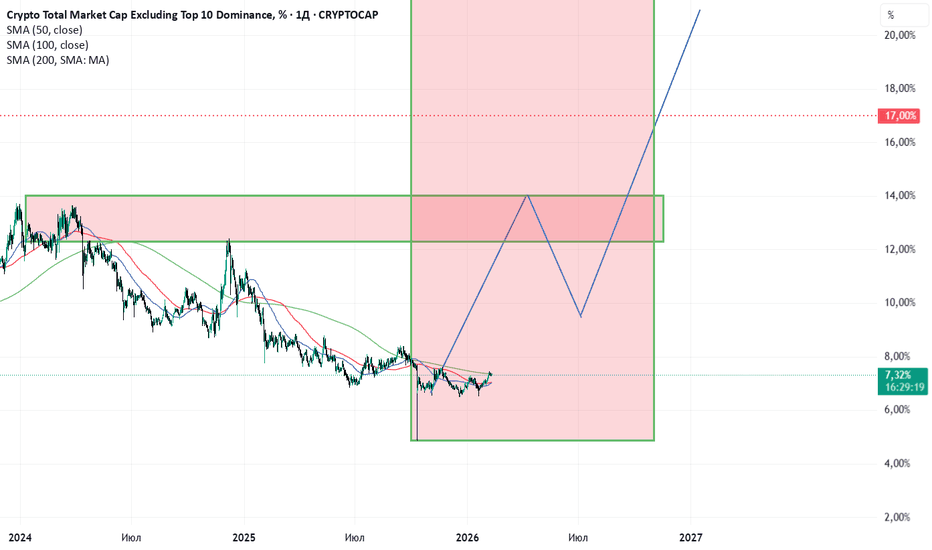

Рассел2000, OTHERS.D что происходит и чего ждать далее📊 Russell 2000 и Others: точка, где решаются следующие движения

В этом видео я подробно разбираю Russell 2000 — и делаю это не «задним числом».

Если открутить ленту назад, к 10 октября, то становится очевидно:

буквально каждое движение, которое рынок показал после этой даты, мы с вами заранее обсуждали и полностью отработали.

Без преувеличений.

Без подгонки графика.

Факт за фактом.

Теперь логичный вопрос — что дальше?

Но ключевая часть этого разбора даже не в самом Russell 2000.

Главный фокус — доминация Others.

📌 Почему это важно:

как сейчас выглядит структура доминации Others и почему именно ближайшие две недели могут стать определяющими

Мы находимся в точке, где рынок либо:

получает импульс и развивает сильное движение здесь и сейчас,

либо снова уходит в затяжную фазу без расширения по рисковым активам.

Цели разворота для BTC/USDTПривет

Поскольку разворот на Биткоине становится все очевиднее и очевиднее - стоит рассмотреть цели потенциального разворота.

Напомним, что Биткоин развернулся в ожидаемой зоне (выделенной квадратом)

И уже по откупу на 15мин ТФ было понятно, что можно ждать отскок.

Если говорить про открытия лонга - я бы рассмотрел такой сэт-ап.

Либо если будет выход из текущего ренджа.

Думаю очевидно, что цель для разворота это $87к - первый более-менее существенный объем сверху

Касательно может ли выше - не думаю.

BTC: прогноз на I кв. 2026Прошлый пост на английском не набрал ни просмотров, ни комментариев.

И это СТРАННО, учитывая, насколько прогноз был своевременен и точен.

Видимо, не один я ставил на коррекцию и для большинства это не было инсайтом.

Ну или пост никто не увидел...

Энивей. Новый прогноз перспективы биткоина выглядит так: отскок до 80к до конца I кв. 2026.

Аргументация:

1.Активная гонка за ИИ-доминирование (речь о том, что многие участники просто сожгут кэш по дороге и вероятно, уйдут с рынка. Победителей будет немного, как и во времена дот.ком, но они получат очень "вкусный" пирог) буквально высасывает кэш из рисковой части портфелей крупных фондов. Логично, что до биткоина деньги не доходят.

2.Слишком большой навес фондов над физическим объемом актива (биткоина). Ситуация напоминает навес в золоте, но у биткоина есть отсечка. В любом случае, рынок перегрели ликвидностью и рынок логично ушел в коррекцию. Сейчас, после оттока, я ожидаю аккуратных покупок.

3.Ситуация на рынке нервная из-за позиции ФРС и конфликта Трампа с Пауэллом. Все ждут лета и снижения ставок.

4.Глобально для биткоина изменений нет, но есть осторожность, отсюда и умеренный прогноз на рост.

Если я что-то упустил, у вас есть возможность написать об этом в комментариях.

EURUSD вероятность 87% закрыть день ниже открытия дняОсновные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD BUY 60

2 AUDCHF BUY 53

3 AUDJPY BUY 53

4 AUDNZD BUY 53

5 AUDUSD SELL 53

6 CADCHF SELL 67

7 CADJPY BUY 53

8 CHFJPY SELL 53

9 EURAUD SELL 60

10 EURCAD SELL 60

11 EURCHF SELL 60

12 EURGBP SELL 87

13 EURJPY SELL 60

14 EURNZD SELL 53

15 EURRUB SELL 67

16 EURUSD SELL 87

17 GBPAUD BUY 60

18 GBPCAD BUY 67

19 GBPCHF BUY 53

20 GBPJPY SELL 53

21 GBPNZD BUY 53

22 GBPUSD SELL 60

23 NZDCAD SELL 60

24 NZDCHF SELL 53

25 NZDJPY SELL 60

26 NZDUSD SELL 67

27 USDCAD BUY 67

28 USDCHF BUY 67

29 USDJPY SELL 67

30 USDRUB SELL 67

31 XAGUSD BUY 60

32 XAUUSD BUY 53

33 NASDAQ100 BUY 73

34 S&P500 BUY 73

35 DOW30 BUY 53

36 RTSI SELL 60

37 AFLT SELL 60

38 BRENT SELL 53

39 BTCUSD FLAT 50

40 COPPER SELL 53

41 WTI SELL 53

42 DAX SELL 60

43 GAZP SELL 73

44 GMKN SELL 67

45 HEATINGOIL SELL 53

46 LKOH SELL 53

47 MTSS BUY 53

48 NATURALGAS SELL 67

49 NVTK SELL 60

50 PALLADIUM SELL 53

51 PLATINUM BUY 53

52 ROSN BUY 60

53 SBER SELL 53

54 COCOA SELL 67

55 COFFEE SELL 53

56 CORN SELL 67

57 SOYBEANS SELL 67

58 SUGAR BUY 67

59 WHEAT SELL 53

60 USD Index BUY 60

61 NIKKEI225 SELL 60

62 USDPLN BUY 53

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

16:30 МСК - ожидания ослабления доллара США USD (задержка)

18:00 - ожидания частичного ослабления доллара США USD (задержка)

Важные события текущей недели:

Среда - Данные рынка труда США (задержка). Запасы сырой нефти

Четверг - ВВП Британии. Резервы ЦБ РФ. Данные рынка труда США. Данные рынка недвижимости США

Пятница - % ставка + ИПЦ РФ. ИПЦ США (задержка). Отчеты CFTC

Всем желаю профитов и отличного настроения на весь день!

DJI - 10.02.2026 - Dow Jones - 50 000 > 52 533📈 Dow Jones преодолел отметку в 50 000: Что это значит для крипторынка?

Друзья, рынок акций демонстрирует впечатляющий отскок: 6 февраля 2026 года индекс Dow Jones Industrial Average впервые в истории превысил 50 000 пунктов, прибавив более 1200 пунктов (+2,5%).

Это событие сигнализирует о восстановлении аппетита к риску среди инвесторов после недавней коррекции, вызванной опасениями вокруг расходов на ИИ и геополитических рисков.

🔈 Влияние на криптовалюты: Смешанный прогноз с акцентом на волатильность

Крипторынок, как типичный рисковый актив, уже отреагировал: Bitcoin ( #BTC ) отскочил с минимума около $60 000 до $70 000 (+11% за день) — это самый значительный суточный рост с марта 2023 года. Аналогично подросли Ethereum (ETH) и другие альткоины. Корреляция с tech-сектором (Nasdaq +2,2%) играет ключевую роль: сильные отчеты от Nvidia (+7–8%) и Amazon подтолкнули крипто-related акции, такие как Coinbase (+13%) и MicroStrategy (+26%).

🕯 Позитивные факторы:

🔼 Risk-on настроения: Если Dow удержит уровень, BTC может протестировать $80–90k в ближайшие недели, добавив $300–500 млрд к капитализации рынка.

⚠️ Волатильность: Несмотря на отскок, BTC -8% за неделю и -50% от пика в $126k. Оттоки из ETF (-$434 млн) и ликвидации ($2,67 млрд) давят вниз.

Сентимент: Индекс Fear & Greed в "extreme fear". Если ИИ-риски вернутся или тарифы Трампа усилятся, крипто может упасть до $50 -55 k.

🗣️ Ключевые факторы и их влияние (февраль 2026):

🔼 Risk-on от Dow: +10–15% отскок (BTC +11% за день).

🔼 Tech-корреляция: Inflow от лидеров (Coinbase +13%).

⚠️ Ликвидации: Давление вниз ($2,67 млрд убытков).

🔖 Macro-факторы: Смешанно (Fed cuts vs. tariffs).

Итог: В ближайшие недели (февраль–март) ожидается отскок крипто на 10–20%, если акции стабилизируются.

Но без новых катализаторов возможен откат.

Цель: > 52 533

ARKM: локальный сетапПод локальную коррекцию по активу ETH, я также буду брать в работу альту, так как некоторые графики (актив ARKM) довольно таки неплохо выглядят на продолжение восходящего тренда

Где искать сетап?

В данном случае мне бы хотелось увидеть небольшое снижение цены к выделенному 4h RB, который сейчас выступает в качестве зоны интереса для открытия лонговых позиций. Также можем заметить, что на блок падает зона дискаунта по коррекции ФИБО, что усиливает разворотную зону

Поэтому кидаю алерт на тест указанного блока и буду искать модель для входа с целью снятия ликвидности выше