Bingx

#BTC Следим за формирующейся моделью в отскоке!CRYPTOCAP:BTC

Друзья, приветствую! 🤝

❇️ Цена продолжает двигаться к серому уровню сопротивления 📈 В идеале отскок хотелось бы увидеть в область жёлтого блока, там же остался не закрытый ГЭП в районе 93К.

❇️ В случае обострения военного конфликта между США и Ираном есть риск увидеть новую волну снижения

#BTC/USD — идея на шорт от сопротивленияЦена после импульсного падения формирует коррекционный откат и подходит к зоне сопротивления. Общая структура остаётся медвежьей.

Шорт от области 88 600–88 900 (зона предыдущей поддержки → сопротивление)

Основное давление сохраняется ниже MA50 / MA100

Текущий рост выглядит как коррекция, а не разворот

Цели:

TP1: 87 000

TP2: 86 300–86 200 (зона ликвидности и предыдущих минимумов)

Стоп можна чуть выше поставить.

DYOR.

#XAUUSD / BTC (месячный таймфрейм)1. Долгосрочный тренд

Пара XAU / BTC находится в многолетнем нисходящем тренде.

Это означает, что золото системно проигрывает биткоину с 2013–2014 годов.

Каждый крупный бычий цикл BTC сопровождался новым импульсом падения XAU/BTC.

2. Текущая структура

Цена ниже скользящей MA (красная линия) → глобально тренд остаётся bearish.

Текущий рост — это коррекционный отскок, а не разворот тренда.

Исторически такие отскоки заканчивались продолжением снижения.

3. Контекст через BTC

На нижнем графике видно, что BTC находится в сильном макро-аптренде.

В такие фазы рынок обычно:

выводит капитал из «тихих гаваней» (золото),

перераспределяет его в риск-активы (биткоин).

#SEIUSDT — давление продавцов сохраняетсяSEI продолжает движение в устойчивом нисходящем тренде. Цена торгуется ниже ключевых скользящих средних, а любые отскоки пока выглядят как коррекционные. Последний импульс вниз подтвердил слабость покупателей.

Ключевая зона внимания сейчас — 0.10–0.07, где ранее формировался спрос.

Будущий сценарий

При пробое и закреплении ниже 0.10 высока вероятность снижения в зону 0.075–0.07

От этой области возможен технический отскок, но без подтверждения разворота

Для смены структуры рынку нужно возвращаться выше 0.18–0.20, что пока маловероятно

RSI находится вблизи 30–33

Это указывает на перепроданность, но без явной бычьей дивергенции

Возможен краткосрочный отскок, но сигнал слабый

MACD остается ниже нулевой линии

Пока это лишь замедление падения, а не разворот

SEI остается под контролем продавцов. Основной сценарий — продолжение снижения к зоне спроса, где стоит искать реакцию рынка. Разворот возможен только при появлении объема и подтверждающих сигналов.

DYOR.

#BERAUSDT — Возможен откат?После сильного нисходящего тренда цена пришла в зону локального спроса 0.55–0.60, где появился первый откат. Пока движение выглядит как коррекционный отскок в рамках медвежьего тренда, а не разворот.

Ключевая зона для реакции — 0.67–0.78, где сходятся уровень сопротивления и динамическое давление со стороны скользящих.

При удержании поддержки 0.55–0.60 возможен отскок к 0.70–0.78

Основное сопротивление — зона 0.83–1.03, выше которой понадобится закрепление, чтобы говорить о смене тренда

Пока цена ниже MA — приоритет у коррекционных движений

RSI вышел из зоны перепроданности

Сейчас в районе 40–45, что говорит о слабом восстановлении без импульса

Для продолжения роста нужен выход выше 50

MACD Линии MACD пока ниже нуля → сигнал коррекционный, не разворотный

Пока рассматриваю текущее движение как отскок после сильного падения. Для подтверждения разворота рынку нужно закрепляться выше ключевых сопротивлений. До этого момента — осторожность и работа от уровней.

DYOR.

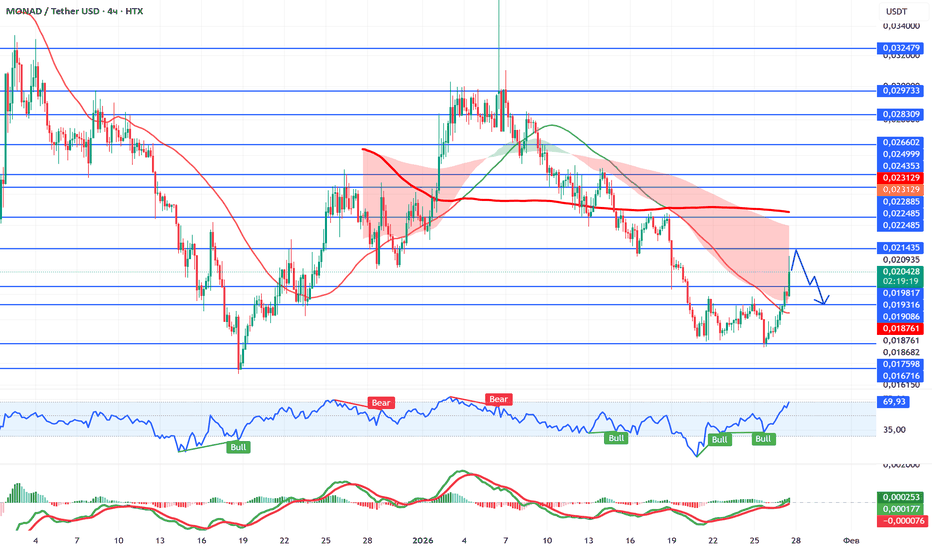

#MONAD / USDT — попытка выхода из локального днаПосле снижения цена отскочила от зоны поддержки 0.0185–0.0190 и импульсно вернулась выше 0.0200. Движение выглядит как технический отскок в рамках нисходящего/бокового тренда.

Ожидаю откат к зоне 0.0200–0.0198 с повторной попыткой роста

📉 RSI вышел в зону перекупленности (~70), что повышает вероятность локальной коррекции или консолидации

📊 MACD разворачивается вверх и сокращает медвежью гистограмму — первый сигнал на ослабление давления продавцов

Рынок продолжает закладывать ожидания по экосистеме и будущим апдейтам, но фундамент пока не поддержан сильным инфоповодом

Текущий рост — это реакция от поддержки, а не подтверждённый разворот.

Для среднесрока нужен пробой и удержание выше ключевых сопротивлений.

DYOR.

#HYPE — попытка разворота после глубокой коррекции?Цена после затяжного снижения сформировала локальное дно и начала восстановление от зоны поддержки. Текущий рост выглядит как коррекционный, но при закреплении выше ближайших уровней возможен более сильный отскок.

Базовый сценарий: консолидация и движение к зоне 25–27 с ретестом нисходящей EMA

Альтернатива: при слабости и отказе от роста — возврат к 21–22 и повторный тест лоев

RSI: вышел из перепроданности и держится выше ~45

Формируется бычья дивергенция — сигнал в пользу локального отскока

Hyperliquid остаётся одним из самых обсуждаемых DEX-перп проектов

Высокие объёмы торгов и активность трейдеров поддерживают интерес к токену

DYOR.

#1INCH в поиске локального дна?Консолидация 1INCH после снижения

Цена 1INCH продолжает двигаться в нисходящем диапазоне и сейчас торгуется у важной зоны поддержки. Импульса на разворот пока нет — рынок выглядит слабо, возможен либо короткий отскок, либо еще одно снижение перед попыткой восстановления.

📉 RSI в нейтрально-низкой зоне, без признаков перекупленности.

Появляются локальные бычьи реакции, но подтверждённого разворота пока нет.

📈 MACD остаётся в отрицательной зоне, импульс снижения ослабевает.

Для роста нужно подтверждение в виде разворота гистограммы и сигнальных линий.

Сценарий отскока возможен от текущих уровней, но без подтверждения по индикаторам риск продолжения снижения сохраняется.

DYOR

AAVE: Short?С сентября цена систематически не обновляет максимумы. Последний пик был сформирован относительно недавно, после чего рынок снова протестировал зону поддержки.

Цена находится в фазе коррекции после импульсного снижения. Текущий рост выглядит как технический откат в нисходящем тренде, без подтверждения разворота.

Учитывая, что цена возвращается к этому уровню уже в четвёртый раз, вероятность его пробоя со временем возрастает.

В такой структуре более безопасной зоной для поиска шорта выглядит диапазон 163–173, поскольку текущий локальный отскок может ещё некоторое время продолжаться.

Пока рассматриваю движение как коррекционное внутри нисходящего сценария.

DYOR.

#BRENT Куда ждём нефть в перспективе?❇️ Предполагаю, что на истории графика не хватает пятой импульсной волны

❇️ После коррекции в волне iv есть восходящая пятиволновка, в таком случае после отката цены в область обозначенного жёлтого блока следует ожидать развития движущей волны как минимум в область 300$ 📈

❇️ Коррекция может растягиваться долго (или усложниться до треугольника в волне iv), но если есть желание на этом заработать в перспективе, то можно присмотреться к акциям нефтяных компаний, желательно с дивидендами 👍

#BTC Наблюдаем плановый отскок!❇️ Ранее после укомплектования нисходящего импульса ожидал увидеть отскок 📈

❇️ В данный момент наблюдаю за формирующейся восходящей структурой и ожидаю движения цены в область жёлтого блока, где буду смотреть на сформировавшуюся структуру и уже от этого делать выводы готов актив продолжить рост по зелёному сценарию📈, либо же увидим продолжение снижения 📉

#ETH После отката ожидаю продолжение отскока!❇️ Актив двигается согласно ожиданиям 👌

❇️ На индикаторе появилась слабость в виде медвежьей дивергенции, поэтому есть вероятность увидеть откат 📉

❇️ В перспективе так же ожидаю после укомплектованного нисходящего импульса увидеть отскок в область жёлтого блока 👍

Mantle: Удерживает структуру, жду реакцию от поддержкиЦена находится в коррекции после импульсного роста и остаётся внутри восходящего канала. Текущая зона выглядит как область потенциального интереса покупателей. Базовый сценарий — формирование локального дна и попытка движения к верхним уровням диапазона.

RSI: опустился в нейтрально-перепроданную зону (~40)

Давление продавцов ослабевает, возможен технический отскок при возврате выше 45

Будущий сценарий:

Консолидация над поддержкой с последующим движением к 1.00–1.08

Пробой поддержки отменит лонг-сценарий и откроет путь к нижней границе канала

Проект остаётся в фокусе рынка за счёт масштабируемости и активности DAO

Фундаментально актив выглядит сильнее большинства альтов в фазе коррекций

Работа только от подтверждений и реакции цены на уровень.

DYOR.

ADA/USDT: Возможный отскок после импульсного сливaADA находится в нисходящем движении после сильного импульса вниз. Цена тестирует зону поддержки и пытается сформировать локальную базу. Базовый сценарий — консолидация с возможным техническим отскоком к ближайшим уровням сопротивления.

RSI: в зоне перепроданности (~33), продавцы постепенно теряют инициативу

Возможен отскок при возврате RSI выше 40

MACD: в отрицательной зоне, но импульс падения замедляется

Сближение линий может указывать на фазу стабилизации

Пока структура остаётся слабой, падение без откатов маловероятно. При закреплении выше локальных уровней можно рассматривать краткосрочные лонги.

Торговля только от подтверждений.

DYOR.

#APT/BTC — зона капитуляции?APT/BTC находится в сильном нисходящем тренде и торгуется вблизи исторических минимумов. Цена зажата в узком диапазоне, что часто предшествует импульсному движению. Базовый сценарий — формирование локального дна с постепенным выходом вверх.

RSI: вблизи зоны перепроданности (~30), давление продавцов ослабевает

Наблюдается бычья дивергенция — возможный ранний сигнал разворота

MACD: в отрицательной зоне, но гистограмма начинает сокращаться

Потеря медвежьего импульса может привести к фазе накопления

Пока структура остаётся слабой, но удержание текущей поддержки и закрепление выше локальных уровней откроет потенциал для восстановления против BTC.

DYOR.

#PENGU: Подготовка к отскоку или продолжению коррекции?После сильного импульсного роста цена находится в фазе глубокой коррекции и торгуется у важной зоны поддержки. Текущая структура больше напоминает консолидацию с возможным добором ликвидности ниже перед попыткой восстановления.

RSI: держится вблизи зоны 35–40, признаков перекупленности нет

Формируется бычья дивергенция — продавцы теряют инициативу

MACD: всё ещё в отрицательной зоне, но давление снижается

Гистограмма выравнивается — возможная подготовка к развороту импульса

Основной сценарий — короткий прокол поддержки с последующим возвратом в диапазон. Закрепление выше локальных уровней откроет путь к восстановлению, в противном случае коррекция может затянуться.

DYOR

#SOL/BTC у зоны ключевой поддержкиПара SOL/BTC находится в нисходящей структуре и торгуется у зоны поддержки. Текущее движение больше похоже на накопление перед выбором направления. Основной сценарий — попытка добора ликвидности ниже с последующим отскоком.

RSI: удерживается вблизи 40, без глубокой перепроданности

Появляются локальные бычьи дивергенции — давление продавца ослабевает

MACD: остаётся в отрицательной зоне

Гистограмма сжимается, что может указывать на подготовку к смене импульса

Приоритет — наблюдение за реакцией от поддержки. Закрепление выше локальных уровней откроет потенциал для роста, в противном случае возможен финальный добор вниз.

DYOR.

#SHIB у зоны поддержки — Возможен осткок?Цена SHIB находится в зоне локальной поддержки после сильного снижения. Пока структура остаётся слабой — движение больше похоже на консолидацию перед следующим импульсом.

RSI: держится ниже 50, без явной перепроданности

Попытки роста быстро затухают — импульс остаётся слабым

MACD: в отрицательной зоне

Гистограмма не даёт уверенного бычьего сигнала, momentum остаётся медвежьим

Пока приоритет — наблюдение за реакцией от поддержки. Для лонга нужно подтверждение силы, иначе сценарий снижения остаётся.

DYOR

#CAKE: Возможный отскок от локальной поддержкиЦена находится в зоне локальной поддержки после затяжного снижения. Сейчас наблюдаем консолидацию под динамическим сопротивлением — сценарий на отскок возможен, но подтверждения пока нет.

RSI: вышел из локальной перекупленности и держится ниже уровня 50

Импульс слабый, но без глубокой перепроданности — потенциал для отскока сохраняется

MACD: остаётся в отрицательной зоне

Гистограмма сокращает медвежий импульс — возможное формирование локального разворота

Пока сценарий умеренно нейтральный: либо отскок от поддержки, либо ещё один слабый прокол перед движением выше.

DYOR.

#BTC: дивергенция на максимумахBitcoin продолжает двигаться в устойчивом восходящем тренде и торгуется в зоне исторических максимумов. При этом цена консолидируется под сопротивлением, что указывает на возможную паузу или локальную коррекцию перед следующим импульсом.

📉 RSI формирует нисходящую дивергенцию при обновлении максимумов цены — сигнал ослабления импульса.

Индикатор остаётся выше 50, что сохраняет глобально бычью структуру, но указывает на риск отката.

Тренд остаётся восходящим, однако входы на хаях требуют осторожности. Более безопасный сценарий — ждать коррекцию или подтверждённый пробой с удержанием.

DYOR

#TRX — возможна коррекция? 12ч ТФПосле сильного восходящего импульса TRX подошёл к зоне сопротивления и начал терять momentum. Цена удерживается выше ключевых уровней, но без продолжения роста возможен откат в область поддержки для набора ликвидности.

📉 RSI вышел из зоны перекупленности и снижается, что говорит об ослаблении покупательского давления.

Пока остаётся выше критических значений — сценарий глубокой коррекции не подтверждён.

📈 MACD формирует медвежье пересечение, гистограмма уходит в минус.

Сигнал указывает на возможную коррекцию или переход в консолидацию.

Приоритет — наблюдение за реакцией цены у ближайших поддержек. Возобновление роста возможно только после подтверждений.

DYOR.