Биткоин уверенно восстанавливается в начале года!BTCUSDT прочно удерживается на линии восходящего тренда и формирует структуру с более высокими минимумами, чем предыдущие. Текущий боковой диапазон выступает в качестве спроса, указывая на то, что покупательское давление остается под контролем. Поскольку BTC удерживается выше этого диапазона, предпочтительно продолжение восходящего тренда и повторное тестирование предыдущего пика.

После резкого падения ордера на продажу были сняты с рынка. В настоящее время это фаза консолидации – поглощение предложения. Ордера на покупку следует активно вводить, поскольку цена больше не реагирует глубокими падениями. Колебания внутри диапазона больше похожи на встряхивание, чем на распределение.

Макроэкономические показатели укрепляются:

Риск-настроения начала года вернулись, и денежные потоки продолжают благоприятствовать криптовалютам. Ожидания мягкой денежно-кредитной политики в среднесрочной перспективе и институциональные потоки капитала продолжают поддерживать BTC.

➡️ Приоритет отдавайте ордерам на покупку, исходя из сценария прорыва из зоны консолидации, с целью достижения верхнего пика.

Биткоин (Криптовалюта)

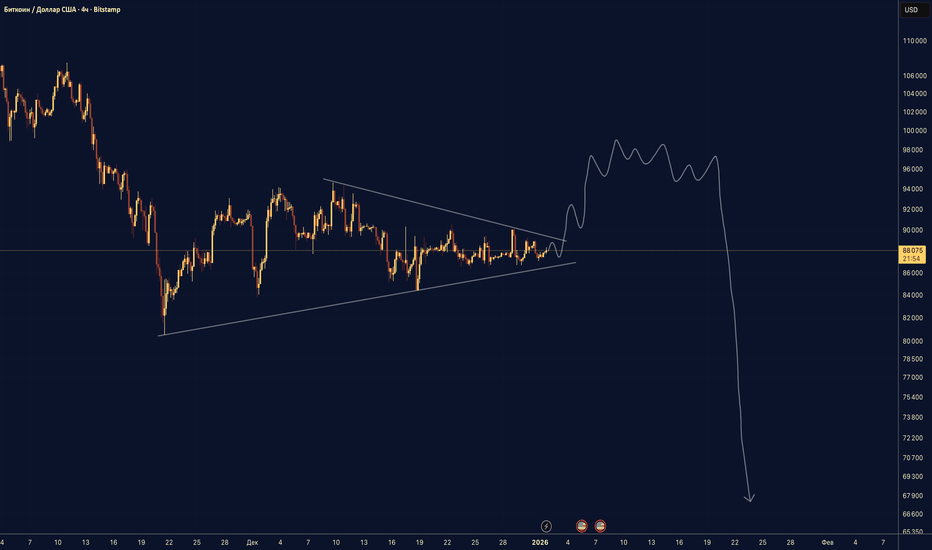

Bitcoin BTC: 98-100k$ -> начало медвежьего трендаНа графике формируется треугольник, реализацию которого я ожидаю в зоне 98–100 тыс. $. Именно там, по моему сценарию, состоится тест недельной скользящей MA50, после чего может начаться полноценная фаза реализации медвежьего рынка 2026 года.

Это полностью укладывается в мой основной сценарий по BTC, который я описал и подробно разобрал в аналитике на TradingView:

Свежий обзор по Битку и Эфиру на 03.01.2026🪙 Пока вы доедаете новогодние салаты, Биткоин KUCOIN:BTCUSDT #btc сделал 5 попытку пробоя важного уровня 89876. Увидели реакцию продавца снова и тут силы исчерпались. Следующей 4х часовой свечой пробиваем. 💪

Важно! Не просто пробить, а закрепиться. Всё к этому думаю и ведет. Ведь чем больше попыток пробоя, тем уровень становится слабее.

🪙 Эфир #eth куда увереннее пробивает 3063 с 3 попытки. При этом обратите внимание, что реакции продавца нет совсем. Как например на битке было. К тому же минимумы повышаются, явное поджатие и пробой. Если закрепляемся, то путь вверх открыт.

Хорошо так же показывают себя монетки в секторе мемов.

#pepe показывает рост почти на 50% за 1,5 дня. И за хедлайнером тянутся остальные монеты.

Ну а я сегодня долил еще немного в депо и купил #floki и #ton

#BTC. НЕ ВЕДИТЕСЬ НА РОСТ! НАС ВНОВЬ СОЛЬЮТ! ОБЗОР ОТ 02.01.2026BINANCE:BTCUSDT 4H

В новом году я считаю, что Биткоин начнёт с высокой волатильности, ожидая роста, но консолидация продлится дольше, и произойдёт захват ликвидности в районе поддержки на уровне 85500$, после чего мы увидим дальнейший рост.

DYOR.

#BTC. КОНЕЦ ГОДА ДОЛЖНЫ ЗАКРЫВАТЬ ПОД 100000$. ОБЗОР ОТ 14.12.25BINANCE:BTCUSDT.P 4H

Ожидаю увидеть некоторый откат с текущих.

Сейчас идёт консолидация. Биткоин в краткосрочной перспективе немного медвежий.

Ожидаю повторный тест восходящей трендовой линии, затем начнётся медленный рост вверх.

В основном этот рост произойдёт после нескольких дней, когда мы пробьем верх нисходящую трендовую линии (скорее всего после выхода данных по рынку труда 16 декабря).

Как только это произойдет, ожидайте роста альткоинов.

DYOR.

#BTC. ХОМЯКАМ ЧИТАТЬ НЕ РЕКОМЕНДУЕТСЯ! ОБЗОР ОТ 01.01.2026BINANCE:BTCUSDT.P 6H

И снова Биткоин продолжает колебаться в боковом диапазоне.

87000$ - 86000$ - зона лонг-позиций.

90200$ - 92000$ - зона шорт-позиций.

Всё остальное - шум.

Я уже разместил лимитный ордер на покупку, посколько мы всё ещё находимся близко к нижней границе диапазона.

Просто жду, когда он будет исполнен.

DYOR.

#BTC. 12-ЛЕТНИЙ ТРЕНД ПРОДОЛЖАЕТСЯ!? ОБЗОР ОТ 01.12.26BINANCE:BTCUSDT.P 1M

⚡️12-летний тренд продолжится?

На месячном графике биткоина можно найти 12-летнюю восходящую трендовую.

Биткоин лишь 4 раза касался её, после чего зачастую показывал уверенный восходящий импульс ↗️

Как думаете, повторится ли история?

DYOR.

BTC: Год начался! Боковик, сжатие и цели на 1-ю неделю 2026Салют, крипто-коммандос! NeuralTraderingPro врывается в новый 2026 год с горячим анализом прямо из цифровых окопов! 🥳🚀 С Новым Годом, трейдеры! Пусть он принесет нам жирные профиты, стальные нервы и побольше зеленых свечей! Наша последняя встреча в конце 2025 года прошла под знаком медвежьего давления. Я ставил на дальнейшее сползание, но рынок, измотанный праздниками, решил взять паузу и ушел в глухую оборону. Ни сильного падения, ни роста мы не увидели — цена застряла в узком коридоре, как и предупреждали аналитики, из-за низкой ликвидности. Что ж, затишье — это лишь подготовка к новому движению! Давайте посмотрим, что изменилось и чего ждать от первой торговой недели нового года. Пристегните ремни!

---

📉 ИТОГИ ПРОШЕДШЕЙ НЕДЕЛИ (25.12 — 01.01)

Прошедшая неделя была похожа на затишье после бури. После падения в 20-х числах декабря, цена на BTC/USDT впала в "боковик" или флэт-движение. Мы торговались в очень узком диапазоне примерно между 86,500 USDT и 89,600 USDT. Объемы торгов были крайне низкими, что типично для рождественских и новогодних праздников. Мой медвежий прогноз на пробой 85,000 не оправдался, но и быки не смогли проявить себя. Рынок просто взял передышку, набираясь сил перед следующим большим движением.

---

🔍 ТЕХНИЧЕСКИЙ АНАЛИЗ (01.01.2026)

📈 ГРАФИК 1D (Дневной) — Великое бездействие

На дневном графике царит неопределенность. Цена зажата между скользящими средними, не решаясь выбрать направление. Линии Боллинджера сужаются, что часто сигнализирует о скором всплеске волатильности. Индикатор RSI болтается у нейтральной отметки 50, показывая полное равновесие сил между покупателями и продавцами. Гистограмма MACD практически на нулевой отметке, подтверждая отсутствие какого-либо импульса.

Вывод: Рынок "спит". Дневной график кричит нам: "Жди!". Крупные игроки еще не вернулись с каникул, и рынок ждет триггера, который задаст вектор на ближайшие недели.

⏱️ ГРАФИК 4H — Пружина сжимается!

Четырехчасовой график — самый интересный! Здесь мы видим классический боковик и так называемое "сжатие" (Squeeze) линий Боллинджера. Цена движется в горизонтальном канале, а скользящие средние SMA_20 (синяя) и SMA_50 (оранжевая) переплелись в тугой узел. Это верный признак того, что рынок накапливает энергию для мощного выстрела. Вопрос лишь в том, куда он будет направлен. RSI и MACD также подтверждают флэт, колеблясь вокруг своих нулевых значений.

Вывод: Готовится сильное движение. Пробой верхней или нижней границы этого боковика, скорее всего, определит тренд на ближайшую неделю. Задача трейдера — не гадать, а быть готовым действовать по факту пробоя.

🔥 ГРАФИК 30m + СТАКАН ОРДЕРОВ — Битва за $88,000

Младший таймфрейм показывает локальную картину. После небольшого падения 31 декабря, цена пытается восстановиться. Но самое интересное — в стакане ордеров:

🟢 ПОДДЕРЖКА: Прямо под текущей ценой выросла настоящая "Китайская стена"! Заявка на покупку объемом 14.2 BTC на сумму свыше 1.25 миллиона долларов на уровне 87,985 USDT! Это огромная ликвидность, которая не даст цене легко упасть. Продавцам придется приложить титанические усилия, чтобы пробить эту защиту.

🔴 СОПРОТИВЛЕНИЕ: Выше по стакану мы видим лишь небольшие заявки на продажу, разбросанные по разным уровням. Нет ни одной крупной "стены" сопротивления, сопоставимой с той, что стоит на покупку.

Вывод: Прямо сейчас быки имеют явное локальное преимущество. Этот мощный ордер на покупку действует как магнит и сильная опора для цены. Пока он в стакане, резкого падения ждать не стоит.

---

📰 ФУНДАМЕНТАЛЬНЫЙ ФОН: Надежды 2026 против разочарований 2025

Новости сегодня рисуют картину битвы мнений, что идеально отражает боковик на графике.

1. 🐂 ETF набирают обороты (en.coinotag.com). Самая сильная новость! В биржевые фонды на Биткоин (ETF) пошли новые притоки капитала, что говорит о растущем интересе со стороны крупных, институциональных инвесторов. Это мощнейший бычий фактор на долгосрок. Влияние: СИЛЬНО ПОЗИТИВНОЕ 🐂🐂.

2. 🤔 Дискуссии о развороте (en.coinotag.com, invezz.com). Весь рынок спорит: достигли ли мы дна, и начнется ли отскок в 2026 году? Аналитики указывают как на бычьи прогнозы, так и на слабые технические сигналы. Это говорит о полной неопределенности в умах инвесторов. Влияние: НЕЙТРАЛЬНОЕ 🤔.

3. 🐂 "Быть медведем — глупо" (ambcrypto.com). Некоторые публичные личности, как например политик Бо Хайнс, открыто заявляют, что ставить против Биткоина в 2026 году — это глупость. Такие заявления подогревают позитивные настроения в толпе. Влияние: ПОЗИТИВНОЕ 🐂.

4. 🐻 Кровавый финал года (coindesk.com). Издания подводят итоги 2025, напоминая, что ожидаемый "новогодний фейерверк" превратился в "кровавую баню". Это служит холодным душем для чрезмерных оптимистов и напоминает о рисках. Влияние: НЕГАТИВНОЕ 🐻.

Итог: Фундаментальный фон подтверждает техническую картину. Рынок замер, переваривая неудачи прошлого года и с надеждой глядя на позитивные сигналы нового, в первую очередь — на приток денег в ETF.

---

🎯 ПРОГНОЗ НА НЕДЕЛЮ (01.01 — 08.01)

Рынок находится в точке максимальной неопределенности, пружина сжата до предела. Технически мы во флэте. Однако мощная поддержка в стакане и позитивные новости об ETF-притоках немного смещают чашу весов в сторону быков. Прорыв из текущего боковика определит всё. Мой предыдущий медвежий сценарий отменяется, ситуация теперь 50 на 50, с легким бычьим перевесом.

Вероятность: Long 📈 (55%) / Short 📉 (45%)

---

🎯 ЦЕЛИ НАВЕРХ (Куда могут выстрелить быки):

1. 🐂 90,000 USDT (Верхняя граница боковика и важный психологический уровень).

2. 🐂 92,500 USDT (Предыдущий значимый максимум, цель в случае уверенного пробоя).

3. 🐂 95,000 USDT (Следующий психологический рубеж).

🔻 ЦЕЛИ ВНИЗ (Куда могут продавить медведи):

1. 🐻 86,500 USDT (Нижняя граница боковика, пробой которой станет сильным медвежьим сигналом).

2. 🐻 85,000 USDT (Крупный уровень поддержки и недавнее дно, основная цель медведей).

3. 🐻 84,000 USDT (Следующая остановка в случае панических продаж).

---

💡 ТОРГОВЫЕ ИДЕИ

LONG-ИДЕИ (В ожидании бычьего прорыва):

1. Long-Idea (Пробой консолидации):

Вход: Buy Stop 90,100 (Покупка на импульсном пробое верхней границы боковика).

Стоп: 89,300.

Тейк: 91,500 → 92,500.

2. Long-Idea (Отскок от поддержки):

Вход: Limit Buy 86,800 (Покупка у нижней границы канала в расчете на отскок).

Стоп: 86,200.

Тейк: 88,000 → 89,000.

SHORT-ИДЕИ (Если пружина выстрелит вниз):

1. Short-Idea (Пробой поддержки):

Вход: Sell Stop 86,400 (Продажа на пробое нижней границы боковика для продолжения падения).

Стоп: 87,200.

Тейк: 85,200 → 84,500.

2. Short-Idea (Ложный пробой "Фейкаут"):

Вход: Limit Sell 89,800 (Продажа в зоне верхней границы, если видим, что пробой не удался и цена возвращается в канал).

Стоп: 90,600.

Тейк: 88,500 → 87,500.

---

🛡️ РЕКОМЕНДАЦИИ

Друзья, сейчас не время для азартных игр! Рынок в режиме ожидания, и скоро будет сильное движение. Не пытайтесь угадать направление — торгуйте по факту пробоя ключевых уровней. Учитывая сжатие волатильности, ставьте стоп-лоссы чуть шире, чтобы вас не выбило случайным "сквизом". Помните золотое правило: "Тренд — твой друг". Как только тренд определится — следуйте за ним!

Желаю всем нам профитной первой недели нового года! Пусть рынок будет к нам благосклонен!

💎 Если этот детальный разбор был для вас полезен, поддержите его ракетой 🚀 и подписывайтесь, чтобы вместе ловить лучшие движения 2026 года! Вместе мы — сила! 💰

#Btc — готовится запускать салюты на Новый год?!🟡 #Btc — готовится запускать салюты на Новый год?!

Биткоин под Новый год продолжает накапливать объёмы у верхней границы консолидации, буквально дыша в спину сопротивлению в районе $90.000.

Сверху отчётливо видны длинные красные фитили, которые выступают в роли магнитов для цены. Именно в этих зонах сосредоточены стопы и ликвидации широкоплечих шортистов, и рынок традиционно стремится забрать эту ликвидность.

🚀 Предполагаю, что в ближайшее время может последовать очередная попытка пробить уровень $90,000. При этом не стоит исключать вариант краткого движения ниже, учитывая скопление хвостов и стопов под текущим диапазоном.

BINANCE:BTCUSDT BYBIT:BTCUSDT OKX:BTCUSDT MEXC:BTCUSDT

Тем не менее, в текущих условиях я больше склоняюсь к сценарию пробоя вверх. А вы? 👇

2026: Биткоин взорвёт рынок? Волны и циклы на графике!Всем доброго дня!

С наступающим 2026 годом. Всем добра, счастья, мира!

В этом обзоре я рассмотрел текущий цикл Биткоина с 2017 года. Рассказал о своем плане и видении рынка на 2026 год.

Разобрал Биткоин на разных тф, рассмотрел все сценарии локальной структуры.

Всем удачи в принятии решений.

Bitcoin на распутье: пауза или новый импульс?Bitcoin сейчас проходит через фазу боковой коррекции после того, как не смог удержаться на предыдущих максимумах. Это движение вызвано не одним фактором, а сочетанием денежных потоков, рыночной психологии и фиксации прибыли на завершающем этапе краткосрочного роста.

С точки зрения потоков капитала, ряд институтов и компаний, ранее открыто поддерживавших Bitcoin, замедлили или временно приостановили покупки, проявляя осторожность после стремительного роста цены. Это усилило краткосрочное давление, особенно среди краткосрочных трейдеров и на рынке деривативов.

В то же время долгосрочный институциональный спрос никуда не исчез. Некоторые крупные фонды и корпорации продолжают накапливать BTC на коррекциях, что говорит о сохранении уверенности в долгосрочном бычьем сценарии. Именно поэтому Bitcoin не переходит в фазу обвала, а лишь проходит контролируемую коррекцию.

С макроэкономической точки зрения рынок криптовалют в целом зависит от ожиданий по процентным ставкам и глобальной ликвидности. Пока надежды на смягчение денежно-кредитной политики сохраняются, Bitcoin продолжает рассматриваться как долгосрочный альтернативный актив, несмотря на краткосрочные колебания.

Если смотреть на рыночную структуру, последние снижения выглядят коррекционными, а не разворотными. Цена очищает рынок от FOMO-позиций и балансирует спрос и предложение перед формированием более чёткого направления.

В данный момент BTCUSDT не находится в фазе прямолинейного роста, но и признаков завершения долгосрочного восходящего тренда пока нет. Это рынок терпения: оба ключевых сценария, показанные на графике, остаются актуальными, и пробой в любую сторону может открыть сильную торговую возможность.

Я склоняюсь к бычьему сценарию — а каково ваше мнение?

BITCOIN (BTC): Отрабатываем фрактал! 99-100k$ -> 35k$Сейчас рынок отрабатывает фрактальную модель движения 2021–2022 годов. Для полноценного подтверждения и формального старта медвежьего рынка необходим ретест 50-недельной скользящей средней. Фактически медвежья фаза уже началась в момент, когда цена уверенно ушла ниже этой скользящей, однако для завершённости технической картины логично ожидать возврат к ней.

На данный момент 50-недельная скользящая проходит в районе 99–100 тыс. долларов, и именно эта зона выглядит ключевой для потенциального ретеста.

Целевые ориентиры в рамках медвежьего рынка:

первая зона снижения — 55 000$;

ключевая область предполагаемого дна — 35 000 - 30 000$.

Если провести параллели с предыдущими циклами, картина выглядит достаточно схожей. В 2018 году также был пробой 50-недельной скользящей с последующим коррекционным движением порядка 63–68%. Если экстраполировать среднее значение коррекции на текущий цикл, то логичное дно медвежьего рынка находится не ниже зоны ~30 000 $.

Быки продолжают терпеть неудачи в той же зоне.BTCUSDT продолжает неоднократно отталкиваться от зоны предложения 89–90 тыс. м. Два последовательных пробоя вершины без последующего продолжения указывают на явное ослабление покупательского давления. Цена вернулась в зону равновесия, и на 2-часовом таймфрейме продолжается боковое движение.

Если BTC не сможет вернуть себе зону предложения, логичным сценарием будет продолжение коррекции в зону низкой ликвидности ниже; область около 85 тыс. м является потенциальной точкой притяжения цены.

Распределение или просто пауза перед более крупным движением?

👉 Каково ваше мнение — согласны или не согласны?

#BTC. МЫ В ФИНАЛЬНОЙ ФАЗЕ КАПИТУЛЯЦИИ! ОБЗОР ОТ 18.05.2025BINANCE:BTCUSDT.P 4H

☄️ Инфляция в США снижается.

Показатели по индексу потребительских цен вышли весьма позитивнее ожиданий:

Фактический: 2.7%;

Ожидание: 3.1%;

Предыдущий: 3.0%.

Вполне закономерная реакция - Биткоин и фондовый рынок в моменте отросли, а индекс доллара США (DXY) идет вниз ✔️

Что касается технического анализа, то по моему субъектиному мнению коррекция постепенно подходит к завершению. На нас ожидает контрольная добивка. Предполагаемое движение изобразил на графике.

DYOR.

$BTCUSDT ПРОДОЛЖИТ ТЯНУТЬ РЫНОК. ИДУ В ШОРТ ПОЗИЦИИ!BINANCE:BTCUSDT

Биток сейчас живет на сплошных манипуляциях, мои ожидания на приход к 90к реализовали но опять показали поглощение всего роста. Сверху у нас засел сильный продавец и ближайшая цель, это все таки прийти в зону 86к$ за BTC. Так как там уже скопилась огромная зона ликвидаций и упустить такой лакомый кусочек, ну уж очень тяжело.

+ данная гипотеза ложится на коррекцию альтов, которую я сейчас веду по рынку. Новый год поднесет нам коррекции, но 2026 год надеюсь станет финальным)

С вас ракеты, с меня обзор рынка и хорошие сетапы.

DYOR

BTCUSDT Текущая ситуация по БиткоинуБиткоин снова столкнулся с сильным недельным сопротивлением в зоне 89682-90395. От этой области цена уже в очередной раз отбилась и снизилась более чем на 3%. Это подтверждает, что продавцы активно защищают данный уровень и не дают цене пройти выше.

Сейчас рынок по-прежнему находится в фазе накопления. Снизу цену удерживает дневная поддержка в районе 84740, которая остается ключевой опорой для покупателей. Пока эта зона держится, говорить о сильном падении рано.

Однако важно отметить, что крупные продавцы сейчас доминируют по объемам. Их основная задача - постепенно продавливать цену ниже, набирая больше объемов и формируя потенциал для выхода из накопления вниз. Это делает движение вверх в данный момент сложным и ограниченным.

Для покупателей ситуация выглядит иначе. Область поддержки 84740 остается основной зоной интереса. В случае снижения цены именно здесь следует ожидать активную защиту и попытки удержать рынок от дальнейшего падения.

Таким образом, цена зажата между сильным сопротивлением сверху и поддержкой снизу. Продавцы пока имеют преимущество, но ключевая поддержка еще не сломана. Дальнейшее движение будет зависеть от того, какая из сторон первой возьмет контроль.

Что Будет с Крипторынком в 2026 году?! Новогодний обзор До нового года 3 дня, поэтому сегодня подведем итоги года для крипторынка. Он был не простым, начался он крайне хорошо - пришёл проприктовый президент в США, рынок летел наверх, но во второй половине года всё изменилось... Так что же нас ждёт в следующем 2026 г.?!

Об этом обо всём в сегодняшнем еженедельном Обзоре по рынку!😉

Всех с Наступающим Новым Годом! 🎄

BINANCE:BTCUSDT BINANCE:ETHUSDT

Обзор по Биткоину на 29.12.2025 ⚡️Уже 4-я попытка выйти выше не увенчалась успехом для BINANCE:BTCUSDT 😱

Продолжают мурыжить народ

Мы всё еще в области агрессивных продаж. Пока не выйдем выше 89876 и не закрепимся, говорить о лонгах рано. График на стороне медведей

Ждем открытия Америки. Может там что проявится. Нам по-прежнему необходимо резкое восстановление как показал.

#btc #bitcoin #крипта #криптовалюта

BCH - дополнение к моему долгосрочному обзору.BINANCE:BCHUSDT.P

Мой долгосрочный обзор. Сделка которая в плюсе и тянется по сей день.

Так вот сейчас возможно хорошая возможность войти тем, кто не хочет ждать месяцами.

У нас образовался прекрасный лонговый 4H FVG, от него смотрим реакцию. Закреп - входим. Провалились ниже минимумов - игнорируем идею.

Всё очень просто. Ближайшая цель 700$+

BTC - возможный локальный сценарий.BINANCE:BTCUSDT.P

Считаю сегодняшний выход типичной манипуляцией на открытии недели. Что бы я хотел видеть, чтобы можно было залететь в шорт.

1 - свпинуть всю шорт ликвидность, снять стопы которые стоят за всем понятными уровнями.

2 - поехать к нижней границе диапазона и снять как минимум всю лонг ликвидность.

3. Возможно цена потом поедет к 83к, по моему плану, где я буду набирать длинную лонг позицию вплоть до 96-98к

BITCOIN (BTC): Нужен тест скользящей и можно падать! (99-100k$)Всё, что остаётся дождаться для полной картины и начала bear market, — это тестирование 50-й недельной скользящей (красным цветом отмечена)

На тесте недельной скользящей можно набирать шорт.

Она на данный момент проходит примерно на 99000 - 100 000$

Bitcoin — важное обновление по идее и ключевые сценарии движенияПриветствую всех.

В этом видео я разбираю Биткоин и даю обновление по основной идее, подробно показываю логику, ключевые уровни и варианты развития сценариев.

Буду благодарен за ваши лайки и комментарии — важно услышать ваше мнение и видение по BTC.