BTC план работы. От 21.07.25Сегодня на Азии были хорошие покупки с инверсией шортового FVG и образованием лонгового FVG, где я бы рассматривала покупки с целями повторного тестирования часового имба в диапазоне 119520.0-120104.8 и OB на 120240.9.

В случае провала зоны лонгового FVG будет отмена идеи. Но пока всё указывает на то, что лонги дадут. Поэтому смотрю внимательно за указанной в анализе зоной.

Btcusdanalysis

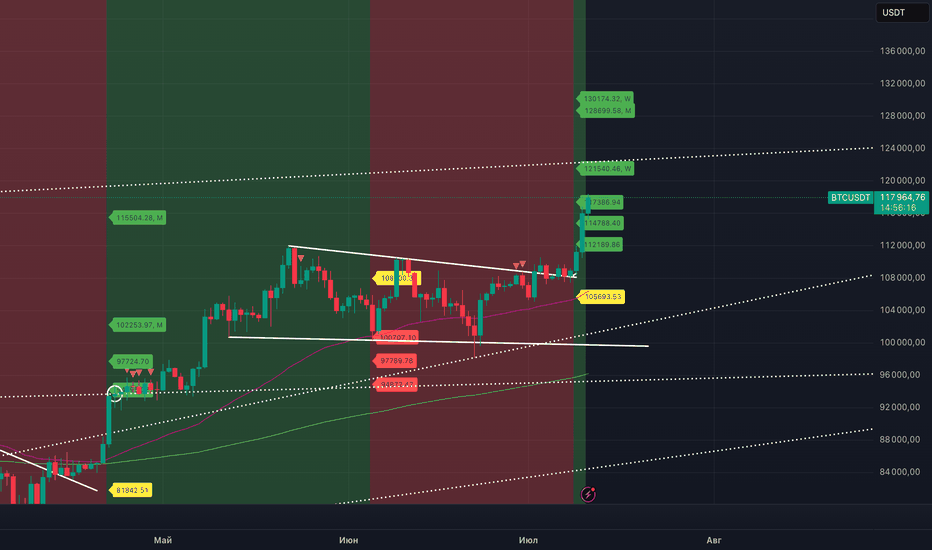

Мысли по рынку. Шикарный профит на ATH.Биткоин покорил новый ATH = более 123к$. Год назад мы были в районе 50к$. Кто-то из вас вообще верил, что такое возможно? Пишите в комменты! 😱

Сейчас биток ушел в коррекцию и начал формировать понятную структуру, в которой можно будет открывать новые позиции.

💰 Глобальная цель: 140+ и надежда на светлое ламповое, но я бы предпочел ламБовое будущее. 😅 Но что будет до момента истины – вопрос открытый.

По своему строению структура похожа на октябрь-ноябрь 2023.

Мой лонг находится в очень жирном плюсе, до пика Risk Reward был 1:26.

Фиксировать позицию планирую на перехае ~ 125к$, но лишь с условием добора на коррекции. Хотелось бы добрать позу в зоне 112-114к$, о которой говорил на стриме в пятницу, но есть подозрение, что такого ретеста не произойдет.

🔹 По Эфиру: картина аналогична. В клубе держим 2 позиции:

1️⃣- Среднесрочную сделку с уровня 1600$ не вижу смысла трогать, если только добрать на коррекции.

2️⃣- Локальную позу планирую торговать по тому же принципу, что и биток.

Профит уже хороший настолько, что психологически хочется преждевременно фиксануть, поэтому, чтобы придерживаться плана, бью себя по рукам! 🚀

По альткоинам: тягомотина – она же консолидация продолжается, но по моему индикатору волатильности есть подтверждение на недельном таймфрейме. В ближайшее время жду развязку. 🧶

Двигаемся по плану, задача: не спешить раньше времени и разумно набирать позиции в среднесрок, всегда имея точку инвалидации. Трейдинг требует быть терпеливым.

А всех, кто прислушался и забрал этот рост – сердечно поздравляю! 🥰

Торговый сценарий от ИИ по монете BTC

📈 **BTCUSDT ЛОНГ СЕТАП (17.07.2025)**

🔹 **Таймфреймы:** 1D / 6H / 2H

🔹 **Тренд:** Уверенный восходящий, структура не ломается

🔹 **Инструменты:** SMC, EMA, Volume Profile

---

📌 **ВХОД:**

* **Основной:** 118600 — подтверждённый BOS, ретест и реакция

* **Добор:** 115000–115500 — зона FVG + CHoCH + объёмный кластер

📍 **Стоп:** 113700

▫️ Расположен под 200 EMA (2H) и структурной поддержкой

▫️ **Риск:** \~4.1%

---

🎯 **ЦЕЛИ:**

* **TP1:** 121800 — ликвидность сверху

▫️ **Профит:** \~2.7%

* **TP2:** 125500 — ликвидность над консолидацией

▫️ **Профит:** \~5.8%

---

🧠 **Подтверждения:**

* EMA 50/200 → бычье расположение на всех ТФ

* Объёмы поддерживают зону входа и добора

* POC совпадает с зоной лимитного входа

* Структура сохраняется, сигналы синхронны

---

📊 **Вероятность сценария:** **75–80%**

🔄 **Альтернатива:** При пробое 113700 вниз — смена сценария, цель 108000 (объём + POC)

---

💬 Готов сетап — лонг на ретесте или с текущих. Добор — строго по плану, стоп — под структурой. Торгуй по системе, не по эмоциям.

ЛОНГ или ШОРТ? Я показал всё! Вот где фиксировать #BTCСвежая #bitcoin analysis в эфире! Обсуждаем текущую ситуацию, чтобы понять, будет ли остановка роста или это #btc выход из ренжа. Разберем, что происходит на рынке #crypto и как это может повлиять на #bitcoin.

Приятного просмотра и не забудь заглянуть под видео ...

BTC строго по техническому анализу на H4!Дорогие коллеги, доброго времени суток!

Биткоин продолжает уверенный рост, однако на недельном таймфрейме формируется дивергенция, сигнализирующая о возможной перекупленности актива. Безусловно, на рынок влияют политические и геополитические факторы, но давайте разберём техническую картину.

Ключевые моменты:

1. Слом структуры на H4 – возможен переход в коррекционную фазу.

2. Коррекция до уровня 0,5 по Фибо – уже наблюдается реакция цены.

3. Формирование "лесенки" – указывает на постепенное накопление ликвидности снизу.

4. Ордер-блок на H4 – зона, где рынок может принять решение о дальнейшем движении.

Три возможных сценария:

1. 🟢 Оптимистичный (зелёный):

- Цена продолжает движение "лесенкой" и не снимает ближайшую ликвидность.

- После теста ордер-блока ждём слома структуры на M5-M15.

- Вход либо на пробое, либо на коррекции.

2. 🟡 Нейтральный (жёлтый):

- Отбой от уровня ~0,618 Фибо без явного слома структуры.

- Остаёмся вне сделки до новых сигналов.

3. 🔴 Бычий (красный):

- Цена без коррекции обновляет максимумы, игнорируя дивергенцию.

Важно: не является инвестиционной рекомендацией! Торгуйте осознанно и управляйте рисками!

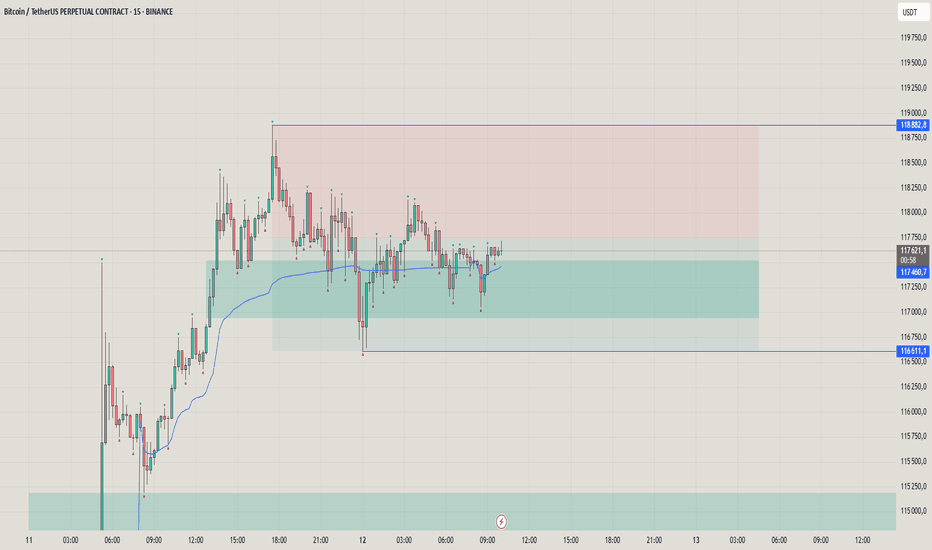

BTC: новые показатели локальной силы покупателейКурс BTC только что вернулся в устойчивый аптренд на часовом ТФ. С ретестом закрепившись выше EMA 50 этого же ТФ. Курс на сейчас 119 000$.

Базовые цели: 118 934$ (отработана), 119 676$, 120 418$.

С утра в чате при цене в районе 118 200$ обратили внимание на силу покупателей на 15-минутном ТФ. И пока этот сигнал - отрабатывает и наращивает темп роста. Получая подкрепление по аптрендам на 30-минутном, 45-минутном, часовом ТФ. Вчерашнее решение закрыть шорт в минимальный плюс было верным даже несмотря на то, что в моменте цена сквизом ходила ниже.

ТЕМ НЕ МЕНЕЕ, сильно удивимся, если в ближайшие дни #BTC покажет новый максимум. Наше ожидание - это именно рендж, диапазон которого еще предстоит оценить. Причина таких ожиданий - обилие меток потенциального хая, включая Strong signal, + снижение 14-15 июля, показавшее силу продавцов.

Исторически после таких сигналов (и даже с меньшим количеством меток хая) наступало затяжное и выматывающее боковое движение на неделю и больше.

Напомним, что при этом у BTC уже третья метка потенциального хая на дневном ТФ (первая из них была в день нового ATH и со Strong signal). И вторая метка на 3-дневном ТФ.

Важные горизонтальные уровни сверху от текущей цены:

- 119 796$,

- 121 425$,

- 121 914$.

Поддержки по горизонтальным уровням - указаны на скрине.

Может ли этот ренж быть сломлен? Да, но тогда речь о новой фазе параболического роста в рамках буллрана.

Мы в любом случае не возвращаемся в лонг-позицию по #BTC, пока цена не вернется в устойчивый аптренд на 2-часовом, а скорее даже 3-часовом ТФ. Риск ренджа по первой криптовалюте - это причина, по которой вчера в экспериментах с #фьючерс_сделка был выбран #ETH, а не #BTC. Даже с учетом того, что локально эфириум более перекуплен и точку входа во вчерашнем лонге нельзя было назвать прямо-таки идеальной. Эфириум разберем отдельно.

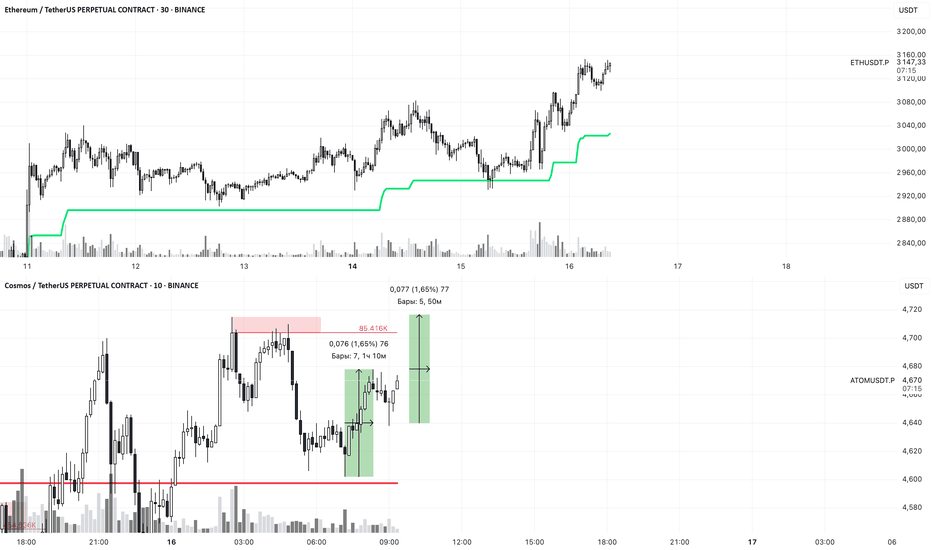

ATOM в лонг! Идеи для торговли внутри дня по импульсу!Взял в работу сейчас BINANCE:ATOMUSDT.P

Торгуем внутри дня, больше информации в видео, риск определяем каждый для себя сам. Есть импульс и защита, сейчас получаем от него отбой. Также выразил свое мнение по BINANCE:BTCUSDT.P

Считаю что мы увидим 120к в ближайшее время. И идет формирование на лонг, бетонируют уровень на данный момент.

Приятного просмотра. Делитесь с друзьями ценной информацией.

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. Сказанное в видео не является фин. рекомендацией!

В своих обзорах я предоставляю аналитику рынка- те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Всем профита! Ваш #VSTrade

BTC перешел в устойчивый даунтренд на часовом ТФ, набираем шортЦена BTC переходит в устойчивый даунтренд на часовом ТФ и мы начинаем набирать шорт.

Как видно по скрину, тренд роста на этом ТФ шел с 8 июля и курса 108 832$. Тренд был настолько сильным, что не забрал только две дополнительные цели, а развернулся только на третьих по счету Strong signal потенциального хая. От теста трендовой по хаям 2017 и 2021 годов.

Базовые цели снижения:

- 119 475$,

- 118 744$,

- 118 013$.

Важная поддержка, которая отделяет цену #BTC от достижения этих целей - EMA 50 часового ТФ. Она тестируется за сегодня уже не первый раз и если будет пробой - не исключаем, что цели будут забраны импульсом.

По целям для коррекции также рекомендуем посматривать на горизонтальные уровни, которые определил наш второй индикатор.

В шорт пока внесли треть от возможной суммы. 30$ в позицию и 90$ - доп. ликвидность. 125 плечо. Методично, четко по стратегии. Ожидаемая цена ликвидации - 123 345$.

Наращивание будет по мере подтверждения даунтрендов на более старших ТФ. А о закрытии в минус всерьез подумаем, если цена вернется в устойчивый аптренд на 45-минутном ТФ. Посмотрим по обстоятельствам. Сделка в нынешних условиях, даже не смотря на огромное количество Strong signal потенциального хая остается контртрендовой. Это стоит учитывать.

Мы сейчас рискуем 10% от депозита экспериментальной рубрики #фьючерс_сделка, в рамках которой на сегодня раскачали 130$ до около 1100$ за 8 сделок. 6 из которых были прибыльными, а 2 - убыточными.

#BTCUSDT. Зоны покупки и продажи. Пиратский набросок по зонам торговли ☠️

Курс к добыче ставим в зоны покупки — 87-104. Там грузимся, готовимся к отплытию!

Зона продажи — 156-189, там забираем сокровища и ставим паруса на выход.

Не забывай: профит — как сундук с золотом, быстро закрывай сделку, не упускай добычу! Вперёд к выгоде и морю возможностей! ⚓️💰

BTC на ближайшее время. От 15.07.25По Фибо достигли потенциала 122898.5, после чего произошел резкий откат с образованием шортовых POI. Отметила две области, от который буду рассматривать позиции в шорт и в лонг.

В шорт от h4 OB до 1d FVG. В лонги, если мы раньше доберёмся до дневного имба, цели буду корректировать исходя из ситуации. Но потенциальный перехай от этой зоны я вообще не исключаю.

Точно знаю, что сейчас нас скорее всего ждёт пила по битку и максимально непонятные движения, как это бывает после достижения ATH.

Будьте внимательны!

BTC/USDT еженедельный обзор. Это конец?✔️ Уверенное закрепление над прошлым ATH бычьей свечой на недельном таймфрейме

🟢 Отрицательная кумулятивная дельта (-$291 млн). Показатель сильнейшего тренда - продажи на $9 млрд не смогли его развернуть

🟢 Пока тренд продолжают шортить - будем расти

🟢 Неплохие шансы на понижение ставки и смену главы ФРС в этом месяце

🟢 Скрытый QE уже идет, скоро запустят явный

🟠 Коррекции все равно будут

🟠 Настроения близкие к эйфории

🔴 Динамическое сопротивление на недельном RSI

🔴 “Перегретый” фондовый рынок

🔴 Трамп продолжает давить тарифами

🧠 В голове плотно закрепилось мысль, что биткоин стоит больше 100 000$. Следующий этап - закрепить другую цифру. Каков шанс, что она будет ниже?

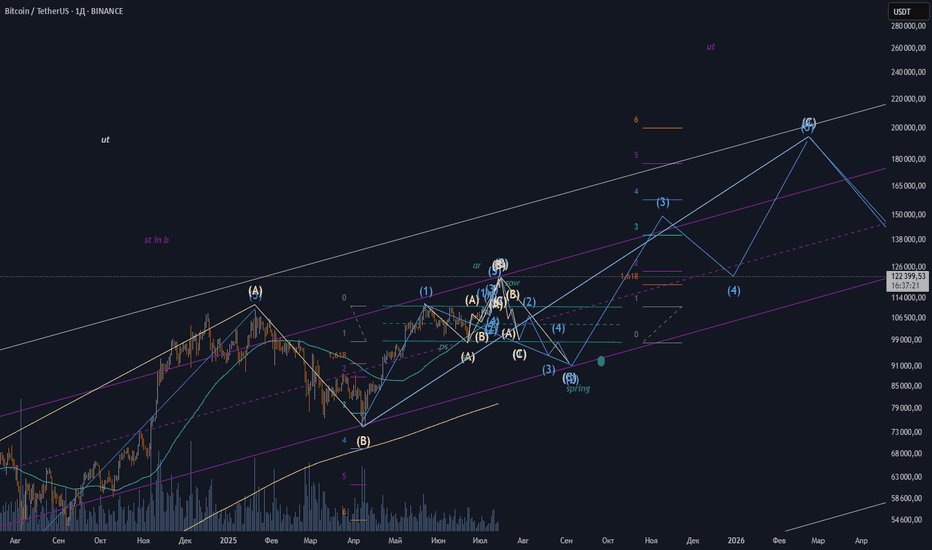

Почему биткоин может стоить 200К$ в следующем годуВ ролике привожу аргументы почему биткоин может достигнуть цены в 200k$ в следующем году.

Локально жду снижение до 91000 к сентябрю.

В первую очередь обусловленно это тем, что пока нет ни намека на заходные объемы на продажи. Мы двигаемся в четком сильном восходящем ордер флоу, это смарт мани.

Если проводить анализ по Эллиоту, то тоже можно увидеть не достающую волну С, но вот цель этой волны пока две - это или 200k$ или 300k$ к 27 году.

Вайкофф показывает аналогичную картину, что дополняет другие инструменты и показывает объмную картину.

Но надо помнить, что биткоин находится в своей последней старшей степени волне роста и в любой момент может случиться коллапс и он упадет, по моим расчетам, до 500$ за монету, конечно это фантастика на данный момент, но и цена в 100k$ за биткоин тоже была фантастикой несколько лет назад.

Я бы советовал воздержаться от покупок биткоина, а по маленьку присматриваться к шортам, но после подтверждения понятных сетапов.

Спасибо за внимание!Поставьте пожалуйста лайк этому видео и подпишитесь, если вам было интересно и полезно:)

#btc #bitcoin #биткоин #trading #трейдинг #анализрынка #Вайкофф #Wyckoff #Elliotwave #ewa #ВолныЭллиотта #SmartMoney #Инвестиции #ФондовыйРынок #обучение #tradingeducation

BTCUSDT: импульсный рост на хаях💸 BTCUSDT: импульсный рост на хаях

👀 Что видим на графике:

- Цена в мощном аптренде, выше всех EMA (50/100/200)

- Сильный рост практически без коррекций

- Стохастик в зоне сильной перекупленности

- На недельном ТФ находимся в восходящем канале ( верхняя граница - $125 000)

❗️Рынок перегрет, импульс может замедлиться.

🧐 Возможные сценарии:

1. Откат к зоне поддержки: на графике отметила 3 основные поддержки.

Хорошая зона для набора лонга.

2. Пробой и движение к $120 000+:

Если цена закрепится и импульс продолжится без отката - сопротивление только на круглых уровнях.

‼️ Лонг с текущих - лотерея . Жду откат или консолидацию. Стохастик при этом разгрузится.

🎯 Цели : $120 000 / $125 000 (в случае продолжения тренда)

Стоп за уровни поддержки

Все три цели дневного ТФ по BTC достигнуты, что дальше?Все три базовые цели устойчивого аптренда BTC на дневном ТФ - отработали. Сегодня цена достигла третей цели 117 386$, а новый максимум составил 118 404$.

Давление покупателей сохраняется, оно выразительное и "полнотелое", что хорошо видно на 15-минутном ТФ. Где, как видите, устойчивый аптренд начался вчера с курса 111 472$ и продолжается до сих пор.

Курс прошел уже две группы Strong signal потенциального хая. Каждый раз, как видно, это приводило только к временным ренджам и коротким просадкам.

Говорили и повторяем, что по нашей оценке даже пытаться шортить, пока цена в устойчивом аптенде на 15-минутном ТФ - это самоубийственно для депозитов медведей.

Самым значимым сигналом к коррекции были и остаются Strong signal потенциального хая на 8-часовом ТФ. В этом часе открылась свеча уже с третьей такой меткой.

По идее хай, который будет поставлен в следующие 7,5 часов, может оказаться максимумом на ближайшие дни. Принеся с собой, в бычьем сценарии, рендж аналогичный тому, что были 23 апреля и 8-9 мая (показываем на отдельном скрине).

Ну а в медвежьем - наконец-то коррекцию всего активного роста с 9 июля.

Наша лонговая экспериментальная #фьючерс_сделка со 125 плечом на сейчас в +886% прибыли. С учетом обстоятельств (роста с постоянным обновлением ATH в последние дни) - закрывать его по своей стратегии мы планируем не раньше сигнала устойчивого даунтренда на 30-минутном ТФ от нашего индикатора. Даже если этот сигнал придет ощутимо ниже текущего курса. Мы просто действуем по стратегии с учетом исторических максимумов.

#BTC UPDATEBINANCE:BTCUSDT.P

👀Расширяющийся клин всё-таки пошёл в отработку и это не являлось распределением, шорт мой ушёл по стопу, как и говорил следующая зона набора шорта 119-125к по недельной лонговой фибе, но брать я буду только уже от подтверждения слома хотя бы на часе. Пока что смотрю лонги от отката. То что встречаются стопы - это норма. Издержки любого бизнеса

📊Зоны набора ближайшие:

🔵113500 - 15 минут структура (2 скрин) не собранная ликва, торговля только в уведы, так как могут сделать прокол для сбора хоть какой-то лонговой ликвы

🟢111400-110700 - часовая структура с хорошим снятием ликвы внутри, что делает последний лой сильным, поэтому за него можно прятать стоп

🟢109600-108100 - 4ч структура - уровень ретеста расширяющегося клина, пока что самая надёжная твх из ближайших

🚀 ПОДДЕРЖИТЕ ИДЕЮ РАКЕТОЙ 🚀

Анализ Bitcoin: ключевые уровни и сценарии движения

#### **Текущая ситуация**

Bitcoin приближается к значимому сопротивлению, сформированному ордер-блоком с существенными объёмами продаж. Однако высока вероятность пробоя вверх до зоны **$110 000**, после чего может начаться коррекция для завершения текущего цикла.

#### **Основные сценарии**

1. **Пробой вверх и захват ликвидности**

- Над уровнем **$110 000** находится крупная ликвидность, которая может стать целью покупателей.

- После тестирования этой зоны возможен откат, так как многие трейдеры (особенно менее опытные) начнут открывать лонг-позиции, ожидая продолжения роста.

- Однако снизу также накопилась ликвидность, что увеличивает шансы на резкую коррекцию.

2. **Коррекция и точки входа**

- Если Bitcoin достигнет **$110 000** и откатится, это может дать хорошие возможности для входа в короткие позиции (шорт).

- Важно следить за **доминанцией Tether (USDT)**: если она достигнет **4,59%**, возможен разворот с сильным импульсом вниз для BTC .

- Коррекция может продлиться до

3. **Альтернативный сценарий**

- Если уровень **4,59%** по USDT не удержит и доминанция провалится ниже, Bitcoin может продолжить рост вплоть до **$125 000**.

---

### **Точки входа и риск-менеджмент**

#### **Уровни для входа в шорт (Short):**

- **ТВХ1:** **109 998,8**

- **ТВХ2:** **111 861,5**

- **ТВХ3:** **113 972,6**

#### **Тейк-профиты (Take-Profit):**

- **ТП1:** **105 440,0**

- **ТП2:** **102 888,9**

- **ТП3:** **101 569,5**

- **ТП4:** **99 810,1**

- **ТП5:** **98 226,8**

- **ТП6:** **96 643,4**

- **ТП7:** **94 708,1**

- **ТП8:** **92 157,1**

- **ТП9:** **89 254,3**

- **ТП10:** **84 856,0**

#### **Стоп-лосс (Stop-Loss):**

- **117 667,2**

---

### **Важные замечания**

- **Риск-менеджмент критичен** – распределяйте капитал так, чтобы даже при срабатывании стопа убытки не превышали допустимый процент.

- **Следите за объёмами и доминошницей USDT** – они могут подтвердить или опровергнуть сценарий.

- **Гибкость важнее** – если рынок поведёт себя иначе (например, пробьёт $110 000 без отката), будьте готовы пересмотреть стратегию.

Этот анализ – не готовый торговый сигнал, а вероятный сценарий, основанный на текущих рыночных условиях. Всегда проверяйте контекст перед входом в сделку.

**Торгуйте осознанно и управляйте рисками!** 🚀

Биткоин - важная зона поддержки. 🚀 #BTCUSDT | Обзор и план на неделю

Биткоин продолжает консолидацию над контртрендовой линией.

Пока это выглядит как один из признаков готовности продолжить восходящее движение с пробоем 110,000$ и выше.

💡 При этом сохраняется вероятность локальной коррекции в зону 107,000 — 107,500$, которая может спровоцировать небольшой паник-сейл с быстрым откупом и выходом к новому ATH.

📌 Я продолжаю удерживать LONG от 105,800$ и усиливаю позиции в альткойнах на фоне стабильного BTC.

⚠️ Думаю, нас ждёт интересная и волатильная неделя. Будьте осторожны с рисками — сохраняйте дисциплину и холодный расчет 🫡

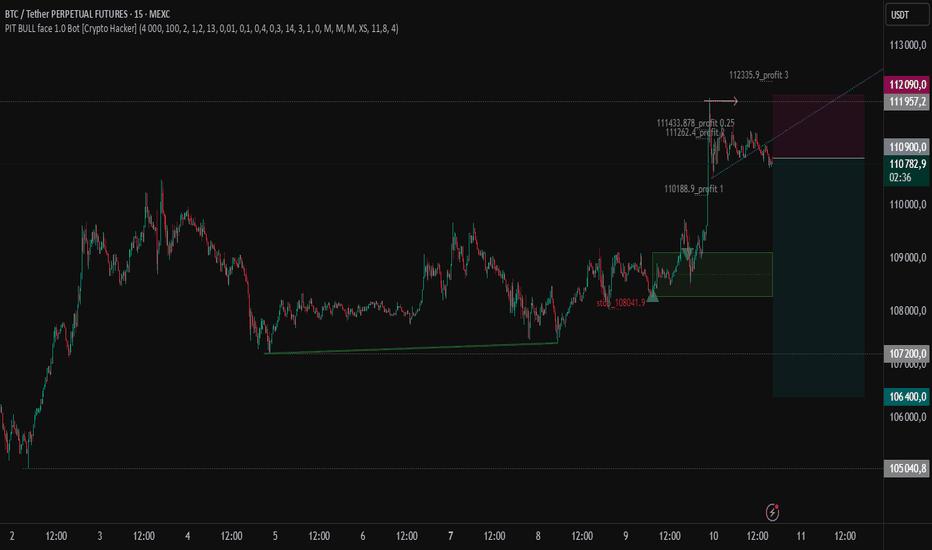

#BTC Сетап на Фьючерсы (с пояснением)SHORT #BTCUSDT from $110 900 stop loss $112 090

15m TF. Старший таймфрейм показывает новую работу с уровнем ATH. Был установлен новый пик, но цена не закрепилась на этом уровне. Это может указывать на манипулятивный характер текущей волны роста.

С одной стороны, происходит активация условных ордеров розничных трейдеров на пробой в лонг. С другой стороны, может быть попытка снять ликвидность с шорт позиций сразу за уровнем ATH.

На 30-минутном графике сформирован блок покупок, который уже подтверждён и отработан по двум потенциалам. Создана локальная трендовая линия, которая была пробита вниз, формируя зеркальный уровень.

Если при тестировании этого уровня подтвердится наличие продавца, то может последовать отскок и нисходящая коррекционная волна.

Диапазон для входа в позицию: 110900 - 111200. Стоп-лосс следует устанавливать в соответствии с выбранной стратегией и вашим риск-менеджментом.

Цели для прибыли: 109100, 108200, 107300 и 106400.

Если понравился сетап, ставьте ракеты 🚀

BITCOIN: ВЗРЫВ НА ПОДХОДЕ | Вот где шортить и лонговать!Биткоин обновил исторический максимум, но не стоит паниковать! В этом видео я расскажу, почему многие упустили возможность купить #bitcoin по выгодной цене. Обсудим текущую ситуацию на рынке #crypto и сделаем #bitcoin analysis.

Понравилось видео? Твоя торговля становиться лучше? напиши об этом в комментариях! и подпишись на канал

BTC коррекционный сценарий. От 4.07.25Вчера я детально описала свои мысли по BINANCE:BTCUSDT.P Сильно картина не поменялась, цена всё таки забрала эквилы и ушла в откат.

Но у нас образовалась довольно сильная шортовая зона в виде h4 FVG, от которой можно искать позиции на продолжение откатного движения до 0.5 по Фибо и в случае дальнейшего погружения всё-таки до теста и заполнения нетестированного дневного FVG.

В Америке праздники, ближайшие дни, если Азия не даст хороших движений, будем болтаться в боковике.