Halloween TOTAL3 повторяет фрактал февраля — жуть как интересно!Разбор - CRYPTOCAP:TOTAL3 #TOTAL3

📌 Описание актива:

#TOTAL3 #OTHERS — индексы, отражающие совокупную капитализацию альткоинов. TOTAL3 показывает общее состояние рынка без BTC и ETH, а OTHERS — динамику мелких альтов. Отличные метрики, чтобы понять настроение рынка в целом 📊

📊 Разбор графика:

Halloween как-никак — надо жути нагнать 😈 и страшные сказки рассказать, а будет ли это сказки или нет :D покажет время)

Посмотрим метрики TOTAL3 и OTHERS 👇

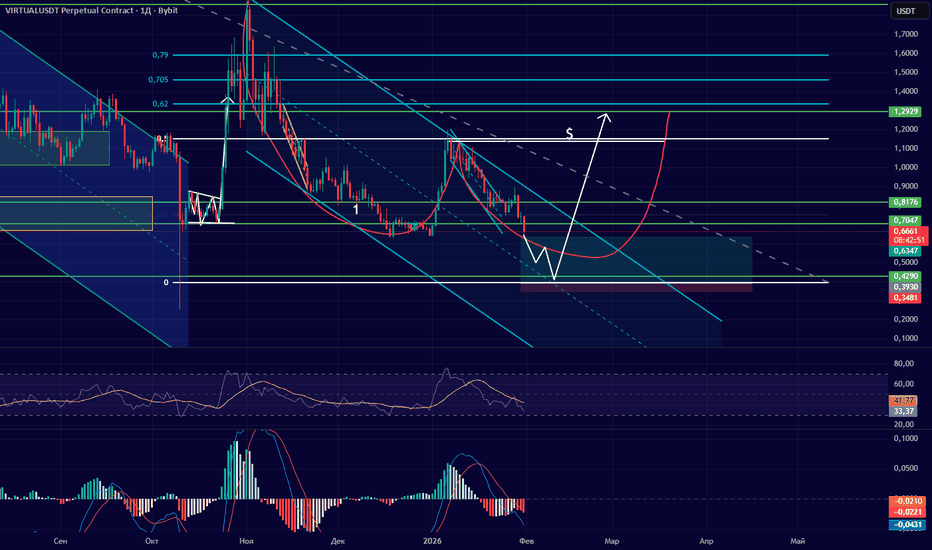

📉 Скрин 1 — TOTAL3:

Первым в список попадает TOTAL3 с похожим фракталом.

Честно — я такое скипаю, нам всё равно, мы торгуем всё, что даёт рынок.

Но поделюсь ситуацией: мощный слив в феврале, потом длительное накопление, ещё один дамп, трижды обновили лои с коррекционными откатами — и только потом увидели импульсный рост вверх.

Сейчас похожая история — мощный сквиз вниз и снова накопление.

Картинки максимально схожи. Кто любит фракталы — ваш выход. Повторится ли сценарий? 👀

📊 Скрин 2 — Боллинджер:

Индикатор на дневном ТФ также уходит в сужение, как и в прошлый раз.

📈 Скрин 3 — TOTAL3 (недельный ТФ):

Видим большой боковик. На сливе был тест поддержки 824 с моментальным откупом и текущей остановкой.

Если формируется боковик, а сверху была девиация — можно ожидать её и снизу.

Это даст тест уровней 620–600, откуда возможен мощный откуп всего рынка.

Но перед этим — паника и страх. Хотя куда уж больше 😅

📉 Скрин — #OTHERS (месячный ТФ):

Ранее уже попадал под разбор. Большой боковик, цена двигается хаотично.

Сверху был ложный прокол и возврат в структуру — теперь ждём схожую формацию снизу?

Прокол структуры, тест поддержек крупного ТФ 112 + BUY-зона — и ракета в космос 🚀

🎯 Итог:

Просто поделился графиками.

Оба индекса на старших ТФ не выглядят слишком позитивно.

Нарисуют ли такую картину? Неизвестно. Не хотелось бы 😅

Если это произойдёт — будет фееричный паник-сейл.

Главное — быть готовыми: ставим уведомления и выкупаем всё, что движется и не движется 💪

Страшилки в Halloween — это нормально.

Это же всё сказки… или нет? 👻

⭐ Поддержите идею — ваши “ракеты🚀” мотивируют делать больше разборов!

Графические паттерны

Почему ходлить Эфир невыгодно? Сегодня, 31 января, произошёл прорыв линии поддержки паттерна, который в классическом техническом анализе называется «прямоугольник».

Целевой зоной графической фигуры является уровень 0.027 биткоина за один эфир.

Другими словами, поведение ценовой модели на графике ETH/BTC указывает на более активное обесценивание альткоина по сравнению с биткоином.

BNB - спекулятивный план и карта уровней + сетапов на 2026 годBINANCE:BNBUSDT.P - в продолжение январского видео-обзора, где рассматривал уровни и ключевые поддержки БНБ, состояние актива и его преимущества против рынка в целом - публикую карту Старших уровней и зон - полагаю, может хватить на 2026 год, если уровни закончатся раньше, сделаю апдейт).

📊 Беру в этом году БНБ в регулярный трейд - снова, в составе группы топ-активов, которые регуляррно торгую в обе стороны среднесрочно + с которыми работаю локально, БНБ подходит и для того и для другого.

Локальные идеи и мтф-торговля - будет выходить отдельными идеями, скорее всего в составе обзоров по альте.

🔼🔽 Сейчас : зашортили слом от 1138, эту идею опубликовать не успел, шорт не дотянул по пути выбило. Продолжили трейд в шорт от уровня 959 - из январского обзора, сейчас в шорте + выставлен локальный лонг от свинг-зоны 730-773. Расписал в прошлой идее.

🔎 На будущее, отложки которые могут сработать в любой момент, что характерно для БНБ - резкие сквизы по ключевым уровням, иногда под общее движение рынка, иногда "самостоятельно", поэтому трейды планирую ставить заранее :

- есть один большой недельный уровень 555 - 700 , который можно разбить на две отдельные зоны интереса - по верхней зоне объема и по ПОК+нижней зоне объема

🟢 первая зона уровни опорные 653-692 и страховочный 623, ниже уже начинается ПОК

🟢 вторая зона ПОК = 598 и уровень на нижней границе = 555, защиты отдельной у этой зоны нет, только по лоям 470-500-510

🎯 ниже есть длинный сквиз, на тотальный дамп или просто на будущее, для любителей (как я) нетандартных снайпер-сетапов - это старший месячный/3месячный лой БНБ, и основная защита тренда, пока цена выше этого лоя БНБ сохраняет лонг-тенденцию на Старшем ТФ. Внутри есть пара уровней, один внутри тни второй чуть ниже шпильки, 391-431 - в 2024 году держал там снайпер закуп, но цена не вернулась на ретест, сетап актуален

🔴 Шорт зоны на данный момент выделяю 3:

🟡 ближайшие хаи и зона возможной Верхней Границы, если встанем здесь в структуру = 930-1000

🔴 основная зона - зона слома в шорт + ликвидность = 1088-1138

🟡🎯 мелкий слом возле атн, где при возврате и "отмене" всех шорт-сопротивлений ниже - буду работать по факту, может быть хорошая твх на реакцию как миниум = 1275-1295

❕ можно рассматривать вход по факту, но я выделил совокупно заранее риски на лонги БНБ, разделив их по зонам интереса + страхующий всю это лонг-лудку шорт. Так же - можно взять один широкий сетап по зоне интереса с общим стопом а усиление позиции искать по факту по реакции при формировании 1-4ч разворота.

❗️Шорты - пока не ставлю заранее, возможно выставлю , но буду работать при приближении к шорт-зонам и возможно при появлении новых.

🟢 LONG 1 : 653 - 692 + 🟡 защита 623

🟢 LONG 2 : 555 - 598

🎯 LONG снайпер : 391 - 431

🟡 SHORT 1 : 938 - 992

🔴 SHORT 2 : 1088 - 1138

🎯 SHORT по факту мтф от АТН разворота : 1275 - 1294

💰 Цели : основные цели - встречные лонг и шорт зоны, дополнительные/промежуточные - по факту прихода к зонам интереса, т.к. по пути может еще много сформироваться уровней

❗️ Дисклеймер:

Для фьючерсов — ВСЕГДА использую стопы, по факту реакции от уровня перевожу сделку в безубыток. При распиле уровня или пробое с закреплением — ищем выход в б/у и новые точки входа. При торговле спотовых сделок — вхожу без стопов, но на конкретный заранее определённый общий риск на каждую сделку. При начале набора позиции "с текущих" желательно использовать не более 30–50% от общего объёма средств, выделенных на сделку

ETH/BTC: Пробой треугольника. Финальная капитуляция эфира?На текущий момент пара демонстрирует развитие сложной коррекционной связки, где после завершения первой фазы (W) формируется связующая волна (X) в виде нисходящего зигзага ABC.

В рамках этого зигзага мы видим завершенную волну A и длительную консолидацию в волне B, которая приняла форму симметричного треугольника.

Импульсный выход вниз из этой фигуры подтверждает начало финальной волны C в составе (X), целью которой является достижение зоны ликвидности в районе 0,02998 и уровней Фибоначчи 0.5 ($0,02772$) - 0.618 ($0,02495$).

Точкой отмены данного сценария и «спасательным кругом» для быков станет возврат цены выше максимума волны E треугольника, что укажет на ложный пробой, однако текущий индикатор RSI подтверждает наличие запаса хода для реализации полноценного медвежьего импульса.

Зигзаг с треугольником в волне B - это классика, которая часто ставит финальную точку в затяжных падениях. Поэтому если это действительно так, то совсем скоро эфир откроет приятное окно возможностей для обогащения криптанов)

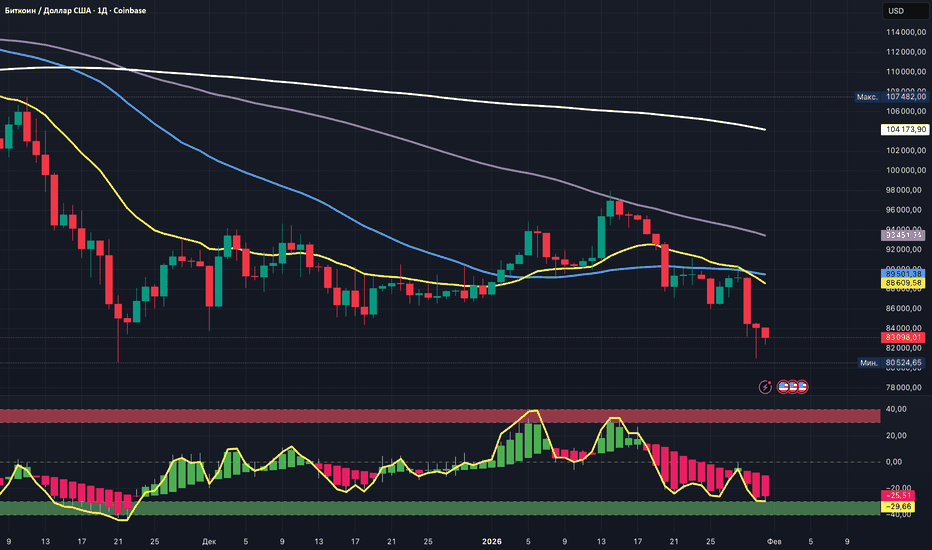

BTC ЖДЕМ ПЕРЕЛОЙ И ВЫНОС ДО 70КОх, как же мерзко сейчас выглядит биток. Сломали все позитивные варианты развития событий и метим в зону 74-77к для постановки 5 волны падения. Пока не лезу в рынок. Для меня важно понимать структурное окончание коррекции и когда начнем показывать ясность по развороту цены.

Буду ждать прихода цены в зоны интереса и дальше принимать решения.

ДОМИНАЦИЯ USDT НАС ЖДЕТ КОЛЛАБС И БЕДА! К ЧЕМУ ГОТОВИТСЯ?CRYPTOCAP:USDT.D

Вот и пробили мы один из важных уровней и пока продолжаем уверенно двигаться вверх, в ход пошла реализация очень неприятного сценария и пока мы 1000% будем двигаться в сторону перекрытия недельного имбаланса сверху, пока не буду стремится к попыткам развернуть график, а буду ждать новых данных, которые помогу мне принять уже ключевые решения.

ATOM ИЩЕМ ЛОНГИ ТОЛЬКО ОТ ПОДТВЕРЖДЕНИЯ! ОБЗОР COSMOSBINANCE:ATOMUSDT

К сожалению по изначальному плану не дали нам ни пробития ни закрепления и пока можно только вести структуру, что идет снижение в зону последего имбаланса и после его перекрытия уже присматриваться к каким-то реакциям, к лонгам буду искать вход только от пробоя трендовой и по хорошему от ретеста, сейчас какие либо позиции по ATOM не рассматриваю.

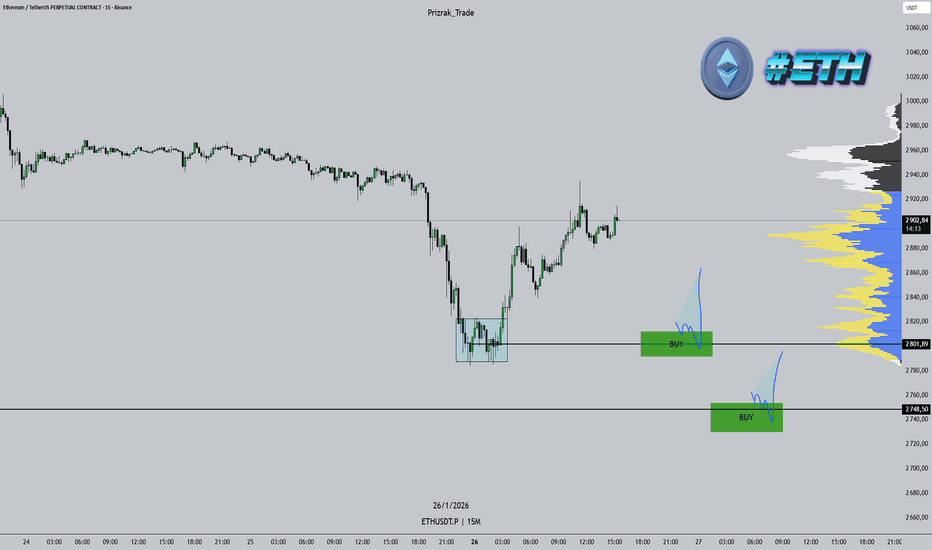

Обновили лой от 21 ноября. Что ждем по ETH?Локальный обзор на ETHUSDT от 31.01.2026. Только мое мнение без воды и финансовых рекомендаций.

Сняли всю ликвидность с лоев, начиная с 21.11.25. Сформировали дивергенции по объемам на М15, Н1 и сейчас формируем на Н4. Получаем реакцию покупателей на каждом локальном лое + с рынка вынесли огромное кличество плечей за крайние 2 дня.

Ожидаю коррекцию по падению и ретест уровня справедливой цены на 2930. Сильно хочется увидеть съем ликвидности на 3050-3060, но об этом говорить пока рано.

Всем успешной торговли!

#ETH — импульс есть, ФОМО нетРазбор - BINANCE:ETHUSDT.P #ETH

Описание актива:

Ethereum (ETH) — базовый актив для всей альт-экосистемы, DeFi и L2. Часто показывает агрессивные импульсы после снятия ликвидности на МТФ и даёт точные ТВХ внутри дня.

📊 Разбор ситуации:

— Получили агрессивный рост после теста МТФ уровня 2800

— Лонги без изменений, позиции в рынке есть

— ФОМО отсутствует, работаем строго от уровней

— Приоритет — внутридневные лонги ниже текущей цены

🔹 План по лонгам (внутри дня):

1️⃣ Первый трейд (МТФ):

— 📍 Диапазон интереса для открытия лонг позиций: 2812 – 2790

2️⃣ Второй трейд (ниже, запасной сценарий):

— 📍 Диапазон интереса для открытия лонг позиций: 2754 – 2730

— Последние МТФ уровни для внутридневной торговли

🎯 Стратегия:

С прошлого обзора ничего не изменилось — сценарии те же.

Лонги уже есть, новые входы только от уровней, можно совместить один трейд по рискам

Работаю в обе стороны

——

❗ Для фьючерсов: после реакции от уровней фиксируйте часть профита и переводите позицию в безубыток.

🚀 Поддержите идею — закиньте “ракеты🚀” в комментарии!

#ETH — лучший интрадей-план от уровнейРазбор - BINANCE:ETHUSDT.P #ETH

Описание актива:

Ethereum (ETH) — крупнейшая смарт-контракт платформа и фундамент всей DeFi-экосистемы.

📊 Разбор ситуации:

— С прошлой идеи четко идём по сценарию

— Уровни поддержки отрабатываются корректно

— Шорты тейкаются, лонги дают забрать профит внутри дня

— Локально работа идёт от МТФ 5–15м

— Текущая позиция уже в профите ≈ +4% рынок

— Дальше так же интрадей, без фантазий

🔹 План по лонгам (интрадей):

1️⃣ Первый трейд (ближайший):

— Уровень 5–15м ТФ

— 📍 Диапазон интереса: 2812 – 2800

— ⚠️ Важно: уровень выходного дня

— На CME нет четкой структуры на этом ТФ + основной тренд нисходящий

— Работа: либо через уведомления / либо с частью профита текущего трейда

2️⃣ Второй трейд (ниже):

— Последний уровень для работы внутри дня

— Уровень 15м ТФ

— 📍 Диапазон интереса: 2754 – 2730

👉 Эти два трейда можно:

— совмещать / торговать выборочно

— либо работать строго через уведы — как комфортно

— Это последние лонги по ETH на МТФ

— Ниже — пустота и уровни старших ТФ

— По ним: сценарии уже многократно разбирались

— Сейчас — интрадей от уровней

——

❗ Для фьючерсов: после реакции от уровней фиксируйте часть профита и переводите позицию в безубыток.

🚀 Поддержите идею — закиньте “ракеты🚀” в комментарии!

RIVER - Я ЗА БЕЛЫЙ ПЛАН (31.01.2026)Извините за кучу Фибо, но я в них нуждался) Актив идет в нисходящей динамике. В ближайшее время ожидаю сбор ликвидности в районе 25$, там можно набирать лонг, я закинул лимитку ниже( в район зоны 0.79 от глобального Фибо). Основной целью будет выступать огромный ордерблок.

Берите в 3 раза меньше маржи на эту сделку , тк видите сами какой стоп и тейк.

Не фин. совет - делайте анализ сами. Буду благодарен за ракеты!

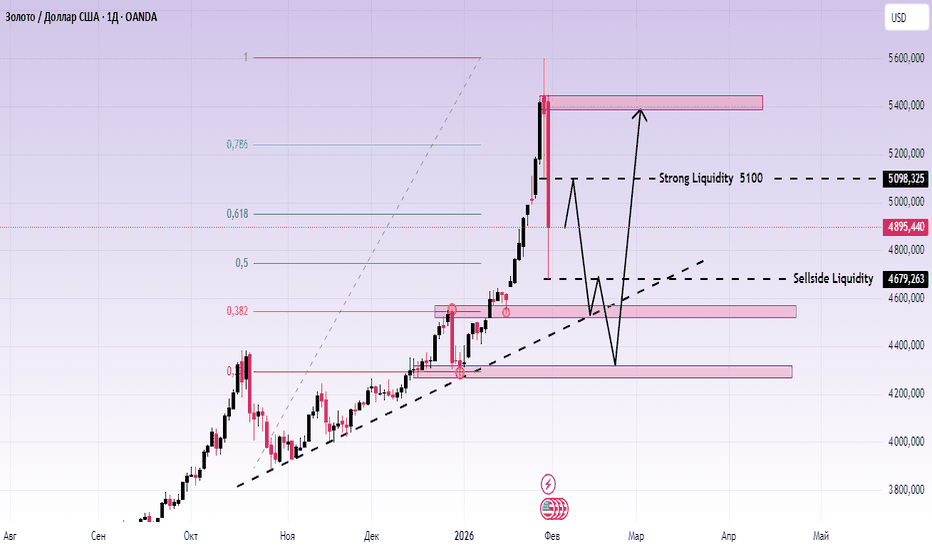

XAUUSD – Д1 Среднесрочный прогнозXAUUSD – D1 Прогноз на Среднесрочную Перспективу: Сброс Волатильности Перед Следующим Структурным Движением | Лана ✨

Золото только что испытало резкое и агрессивное распродажу от максимумов, что отмечает ясный переход от расширения к фазе сброса волатильности. Хотя более широкий бычий тренд еще не был полностью опровергнут, действия цен теперь указывают на то, что рынок вступает в процесс среднесрочного ребалансирования, где ликвидность и структура будут играть решающую роль.

На этом этапе внимание смещается от краткосрочного шума к ключевым дневным уровням, которые определят направление следующего колебания.

📈 Структура на Высоких Таймфреймах (D1)

Сильный вертикальный восходящий импульс сопровождался глубоким коррекционным свечой, указывая на распределение и фиксацию прибыли на премиум-уровнях.

Цена пробила краткосрочную поддержку по импульсу, но все еще торгуется выше основной структуры тренда на высоких таймфреймах.

Такое поведение типично после длительного ралли, когда рынок нуждается во времени, чтобы поглотить предложение и сбросить позиции, прежде чем выбрать следующее среднесрочное направление.

Текущая структура благоприятствует развитию диапазона или коррекционному колебанию, а не немедленному продолжению к новым максимумам.

🔍 Ключевые Дневные Зоны для Наблюдения

Основная зона сопротивления: ~5400 – 5450

Эта область представляет собой сильное верхнее предложение. Любое восстановление в эту зону, вероятно, столкнется с продавцом и должно рассматриваться как зона реакции, а не зона пробоя.

Сильный уровень ликвидности: ~5100

Ключевой магнит для цены. Принятие выше или отклонение ниже этого уровня сильно повлияет на среднесрочный настрой.

Зона ликвидности на стороне продаж: ~4680 – 4700

Это критическая цель по снижению, где находятся стоп-ордеры и незаполненная ликвидность.

Зона покупки с высокой ликвидностью: ~4290

Основная зона спроса на высоких таймфреймах. Если цена достигнет этой зоны, это завершит глубокую коррекцию в рамках более широкого бычьего цикла и откроет дверь для среднесрочного накопления.

🎯 Среднесрочные Сценарии Торговли

Сценарий 1 – Коррекционное Восстановление, Затем Давление Продаж (Основной):

Цена может попытаться отскочить к 5100 или даже к зоне сопротивления 5400–5450. Пока цена остается ниже этого сопротивления, ралли скорее всего будут коррекционными, предоставляя возможности для переоценки шортов или снижения длинной позиции.

Сценарий 2 – Продолжение Коррекции:

Невозможность вернуть 5100 увеличивает вероятность продолжения движения вниз к 4680–4700, где находится ликвидность на стороне продаж.

Сценарий 3 – Глубокий Сброс и Структурная Покупка:

Если импульс вниз ускорится, движение к зоне высокой ликвидности 4290 будет представлять собой полный среднесрочный сброс. В этой области могут вновь войти сильные покупатели и где может начаться формирование следующей нарративы на длинные позиции.

🌍 Рыночный Контекст (Среднесрочный Взгляд)

Такие резкие дневные движения часто происходят в период макро переоценки и смещения настроений, заставляя рынок сбалансировать ожидания. В таких условиях золото, как правило, колеблется между зонами ликвидности, а не чисто движется в одном направлении.

Это делает терпение и исполнение на основе уровней более важными, чем предсказание.

🧠 Перспектива Ланы

Рынок больше не находится в фазе "покупай каждую просадку".

Это переходная среда, где золоту необходимо завершить свою работу с ликвидностью, прежде чем разовьется следующий устойчивый импульс.

Лана остаётся нейтральной к осторожной в среднесрочной перспективе, сосредоточив внимание на реакциях в дневных зонах ликвидности, а не на эмоциональном настрое.

✨ Позвольте структуре сброситься, позвольте ликвидности очиститься и ждите, когда рынок покажет свои карты.

XAUUSD (H4) – Обзор недели от ЛиамаXAUUSD (H4) – Еженедельный обзор Лиама

Восходящий тренд под давлением, но не сломан | Сосредоточьтесь на повторных тестах и реакциях

Краткое резюме

Золото пережило резкое коррекционное движение после длительного восходящего тренда. Последняя распродажа сломала крутой краткосрочный восходящий тренд, но цена не подтвердила полного разворота тренда на H4.

На данном этапе рынок переходит в фазу ребалансировки. На следующую неделю преимущество заключается не в предсказании направления, а в торговле реакциями на ключевых структурах, уровнях Фибоначчи и FVG.

Обзор рыночной структуры

Предыдущий восходящий тренд потерял импульс после вертикального расширения.

Цена пробила ниже агрессивной трендовой линии, сигнализируя об истощении тренда, но не о его автоматическом развороте.

Текущая ценовая динамика предполагает коррекционную структуру с потенциалом для развития диапазона или возобновления тренда после ребалансировки ликвидности.

➡️ Сентимент остается нейтральным к восходящему, в зависимости от реакции цены на ключевых уровнях.

Ключевые технические зоны на неделю

Основная зона покупки при повторном тесте: область повторного теста трендовой линии около 4850 – 4900. Эта область уже показала реакцию и является первой точкой принятия решения для покупателей.

Фибоначчи 0.618 / ключевая зона реакции: 5030 – 5050. Пивотный уровень средней области. Принятие выше благоприятствует продолжению; отказ сохраняет цену в коррекции.

Согласование FVG + Фибоначчи: 5235 – 5260. Это зона значительного дисбаланса. Если цена поднимется в эту область, ожидайте сильной реакции и двухсторонней торговли.

Зона низкой ликвидности / стоимости: область 4540. Это остается более глубоким направлением вниз, если более высокие уровни не удерживаются, и коррекция расширяется.

Еженедельные сценарии (стиль Лиама: торгуйте уровнем)

Сценарий A – Повторный тест трендовой линии удерживается (восходящее продолжение)

Если цена продолжает оставаться выше зоны повторного теста трендовой линии и формирует более высокие минимумы:

Ожидайте восходящего продолжения к 5030 → 5235.

Пробитие и принятие выше зоны FVG откроет потенциал продолжения вверх.

Логика: Это подтверждает движение как здоровую коррекцию в рамках более широкого восходящего структурного движения.

Сценарий B – Отказ от средней области (расширенная коррекция)

Если цена не сможет вернуть и удержаться выше 5030 – 5050:

Ожидайте волнообразного, коррекционного ценового действия.

Риск смещается к более глубокому откату в 4540.

Логика: Неспособность удержать зону 0.618 сохраняет рынок в режиме ребалансировки.

Сценарий C – Тест FVG и отказ

Если цена резко поднимется в 5235 – 5260:

Эта зона благоприятствует реакции и фиксации прибыли.

Принятие выше требуется для любого устойчивого восходящего продолжения.

Логика: Зоны FVG после сильных распродаж часто действуют как точки распределения или реакции перед решением о направлении.

Ключевые заметки на неделю

Волатильность остается высокой после распродажи — ожидайте ложных пробоев.

Избегайте торговли в средней области без подтверждения.

Позвольте цене подтвердить принятие или отказ на уровнях, прежде чем принимать решение.

Это неделя для терпения и исполнения, а не для уверенности.

Еженедельный фокус:

Сохранит ли золото повторный тест трендовой линии и восстановится выше, или потерпит неудачу на зоне 5030–5050 и уйдет глубже в стоимость?

— Лиам

HYPE твх в лонг на дневных свечахЕсть такая стратегия, которая называется FibDiv. Вот буквально сейчас она отработала на криптовалюте HYPE. Я не буду вдаваться глубоко в тонкости этой стратегии. Объясню самые элементарные вещи.

Сперва хочу объяснить причину, почему это работает. Во всех школах и курсах всем будущим трейдерам и инвесторам это преподают. После окончания школ, курсов и университетов бывшие ученики идут работать на биржу. Многие начинают управлять крупным капиталом. Другие начинают настраивать торговые алгоритмы.

Суть того, на чем я буду пытаться зарабатывать, заключается вот в чем. Есть правило трех свечей. Они могут быть как "зелеными", так и "красными". После трех свечей происходит пуллбэк. Он может быть как ложным, так и истинным. Поэтому всегда ОБЯЗАТЕЛЬНО нужно ставить стоп, если вы заходите в сделку по правилу трех свечей.

Есть несколько трейдеров, которые используют эту стратегию в своей торговле и за которыми я наблюдаю. Винрейт у них 70 - 80 % из 100. То есть намного выше классического 60 из 100.

Рост начался от 20.50. После трех свечей был первый пуллбэк от 23.50. Заходить в лонговую сделку нужно было от 22 со стопом под 20.

Затем были следующие три свечи. Если бы мы зашли в сделку, то риск на прибыль был бы один к десяти , а то и больше.

Далее идет наглядный сетап, на котором я объясняю и на котором мне удалось забрать более 10 % движения. Рост начался от 22 , было 3 дневных свечи и пуллбэк начался от 34.50 . Соответственно вход в лонговую сделку нужно было искать от 28 и ниже.

Так как сейчас медвежий рынок, не факт, что будут еще 3 лонговых свечи вверх. Но на этих двух сетапах можно было забрать хорошую прибыть.

Если вы на меня подписаны, то в следующий раз при входе в сделку, неважно лонговую или шортовую, я буду упоминать, что захожу в сделку по правилу трех свечей.

На всякий случай хочу пояснить, что эта стратегия без индикаторная.

31-1-26 ПОЛНЫЙ ОБЗОР КРИПТО РЫНКА, МЕДВЕЖИЙ ТРЕНДНа ВСЕХ таймфраймах все активы в моем списке наблюдения в МЕДВЕЖЬИМ ТРЕНДЕ. На большых таймфраймах все в Медвежьем тренде.

Мой список обзорa; #BTCUSD #BCHUSD #ETHUSD #ETCUSD #ADAUSD #TONUSD #SOLUSD #XRP #LTC #BNB

Благодарен за лайки и комментарии!

Всем большой удачи!

ЗОЛОТО: Ловушка для быков или конец мега-боковика?На графике XAUUSD отчетливо видна структура широкого бокового диапазона, который формировался на протяжении последних месяцев. Недавний агрессивный импульс вверх к отметке 5365.513 выглядел как попытка истинного пробоя, однако последующая динамика цены и всплеск объема указывают на классический UTAD (Upthrust After Distribution) или ложный пробой верхней границы.

Технические аргументы:

Реакция на уровень: Цена моментально встретила сопротивление на уровне 5365.513, сформировав свечу с длинным верхним фитилем («пин-бар»). Это сигнализирует об отсутствии покупателей по более высоким ценам и активном входе продавца.

Возврат в диапазон: Текущая красная свеча поглощает предыдущий рост, что подтверждает ложный характер выхода. В таких случаях целью движения обычно выступает как минимум середина боковика, а чаще — его противоположная граница.

Уровни поддержки: Первая серьезная преграда для медведей находится в зоне 4411.345 – 4345.458. Это зеркальные уровни, которые ранее выступали сопротивлением и теперь будут протестированы как поддержка.

Торговый план: Работаем от верхней границы боковика в расчете на возвращение к средним значениям волатильности.

Вход (Sell Limit): 5365.513

Стоп-лосс: 5600.000 (защита за локальным максимумом)

Тейк-профиты: распределены по ключевым ликвидным зонам боковика для фиксации прибыли при достижении уровней 4786, 4193 и 3255.

Резюме: Пока цена находится ниже уровня 5365, приоритет остается за шорт-позициями. Идея будет недействительна при закреплении дневной свечи выше уровня стоп-лосса, что отменит сценарий ложного пробоя и укажет на продолжение параболического роста

RIVER - ЗДЕСЬ ХАЙПУЮ ТОЛЬКО Я. ВЫ ЖДАЛИ! (28.01.2026)Жду ретеста актива к зоне 0.5 от последнего импульса. Выделите в половину меньше маржи от обычного для входа в эту сделку.

Не фин. совет - делайте анализ сами. Буду благодарен за ракеты!

Сейчас все чаще стал публиковать идеи у нас в закрытой команде. Все подробности в моем тгк. Ссылка в шапке профиля.

BTC: закрытие месяца перед выбором направленияПосле такого закрытия пятницы не стоит ждать фейерверков.

Базовый сценарий на выходные — торговля в диапазоне 80–85k.

Сегодня ещё и закрытие месяца, так что сюрпризы возможны — но чаще это не импульс, а финальная зачистка позиций.

Металлы задали тон рынку.

Серебро и золото ушли в коррекцию — и это тянет за собой остальные активы. Поэтому до понедельника, скорее всего, увидим затишье в волатильности.

📉 За последние 24 часа ликвидировано 132 642 трейдера

Общий объём — $547.3 млн

Из них: ~78% лонги, ~22% шорты

Рынок продолжает давить вниз — без истерик, но последовательно.

Пока рано говорить о глобальном медвежьем тренде.

Сначала нам нужно увидеть тест $80 000. А уже там рынок покажет характер.

Техническая картина

Неделя закрывается неприятно:

Показали небольшой откуп — и всё замерло.

На недельном ТФ обновление минимума ноября выглядит так, будто ещё чуть-чуть — и его просто снимут.

По ликвидности:

Жирный уровень сидит в районе $84 800 – $84 900.

Ирония в том, что BTC туда даже не дошёл — нас развернули ровно от бывшей поддержки $84 500, которая теперь стала зеркальным сопротивлением.

Отскок есть.

Пробоя нет.

Базовый сценарий:

📦 Ренж между $82 000 – $84 000

Низкая волатильность.

Возня.

И классический отбор денег у пушистых друзей 🐹

Ключевые уровни:

• Удерживаем $83 000 → шанс на повторный тест $84 500

• Не проваливаем $81 800 на выходных → готовимся работать уже со следующей недели

На выходных могут дать жару, закрытие месяца

И в воскресенье вечером рынок может «подать голос».

Фундаментальный фон: теперь рынок читает не СМИ, а вероятности

Если раньше мы ориентировались на заголовки, то сейчас в игру всерьёз вошёл Polymarket.

Он ещё в январе закладывал Кевина Уорша как будущего главу ФРС.

Теперь — интереснее другое:

🟠 СМИ пишут о возможном ударе по Ирану даже в эти выходные.

Polymarket даёт:

• До 13 февраля — 41%

• В эти выходные — не более 14%

Важно понимать:

Удар по Ирану = краткосрочный обвал рынков.

Второй риск — шатдаун США

Вероятность шатдауна Polymarket оценивает в 83% в ближайшие дни.

Это тоже негатив для рынков.

Но — ожидаемый. А значит, часть уже в цене.

По факту Лой не обновлён.

Под ним — жирная ликвидность. Очень жирная.

Два сценария:

1️⃣ Снимаем лой → резкий возврат в боковик

Фейк-пробой, сбор стопов — и обратно в диапазон.

Если так — дорога открыта минимум к 95–96k.

2️⃣ Закрепляемся ниже

Тогда без иллюзий: путь ведёт в зону интереса покупок,

которая стоит без теста ещё с лета 2024 года.

Таймфрейм: D1

Рынок сейчас не про героизм.

Он про терпение.

Про холодную голову и работу от уровней.

#BTC #Bitcoin #BTCUSDT #Crypto #Cryptocurrency #Trading #PriceAction #SmartMoney #MarketStructure #Liquidity #RangeMarket #WeekendTrading #SMC #TechnicalAnalysis #TraderLife

Silver Concept 1990 - 2026В отличие от золота очередной виток роста в серебре начался в 1990 году. И, судя по разметке, учитывая вариант треугольника в четвертой волне меньшей степени, не хватает еще одного обновления максимума в этом десятилетии. Коррекция на 75 со 122 отличный ключевой уровень, более, чем достаточный по глубине, но не по содержанию для продолжения окончания долгого роста.

Забыл добавить, график в логарифме.