Выиграют ли роботы гонку США за минералы?Компания Nauticus Robotics (NASDAQ: KITT) сменила курс со спекулятивной компании в сфере энергетических услуг на стратегический актив, находящийся на пересечении национальной безопасности и ресурсной независимости. Трансформация компании сосредоточена на автономной подводной робототехнике, предназначенной для добычи критически важных минералов с глубоководного морского дна. Это ответ на почти полную монополию Китая (контроль более 80%) на редкоземельные элементы, необходимые для оборонных систем и перехода к зеленой энергетике. После указа президента Трампа в апреле 2025 года, объявившего минералы морского дна «ключевым интересом национальной безопасности», Nauticus обеспечила кредитную линию под акции на сумму 250 миллионов долларов и объявила о выходе на рынок глубоководной разведки полезных ископаемых, позиционируя себя как технологический инструмент для интересов США в условиях так называемой «Голубой холодной войны».

Технологическое преимущество компании основывается на ее проприетарной платформе Aquanaut — автономном подводном аппарате-трансформере, который переходит от обтекаемого крейсерского режима к режиму зависания для выполнения работ. Аппарат оснащен электрическим манипулятором Olympic Arm и операционной системой ToolKITT. Этот технологический стек обеспечивает снижение затрат на 30–40% по сравнению с традиционными пилотируемыми операциями за счет отказа от дорогостоящих судов поддержки и замены человеческого труда автономными системами. Недавно Nauticus достигла важных рубежей, включая успешные испытания на глубине 2300 метров, восстановление соответствия требованиям NASDAQ (декабрь 2025 года) и интеграцию своего программного обеспечения в телеуправляемые необитаемые подводные аппараты (ТНПА) сторонних производителей, что подтверждает как технические возможности, так и коммерческую жизнеспособность. Лицензирование ToolKITT для модернизации существующих подводных аппаратов представляет собой возможность получения высокомаржинального дохода от тысяч уже эксплуатируемых активов.

Однако значительные риски реализации сдерживают этот стратегический потенциал. Компания потратила 134,9 миллиона долларов в 2024 году и получила лишь 2 миллиона долларов выручки в третьем квартале 2025 года, сильно полагаясь на разводняющее акционерное финансирование через свою кредитную линию в 250 миллионов долларов (с ограничением в 19,99% акций). Переход к глубоководной добыче остается непроверенным в коммерческом масштабе. Разведка конкреций существенно отличается от добычи, а нормативная база продолжает меняться на фоне экологических споров. Nauticus сталкивается с конкуренцией со стороны хорошо капитализированных китайских государственных предприятий и традиционных гигантов дноуглубительных работ, одновременно выполняя требования кибербезопасности (соответствие CMMC) для оборонных контрактов. Компания остается под статусом «Мониторинга комиссии» NASDAQ до декабря 2026 года, и любое будущее нарушение повлечет за собой немедленный делистинг. Успех зависит от синхронного масштабирования технологий, получения государственных контрактов и благоприятной политической динамики, что делает Nauticus ставкой с высокой степенью неопределенности: сможет ли автономная робототехника действительно разрушить контроль Китая над критически важными минералами, выжив на шатком пути к прибыльности.

Criticalminerals

Станет ли серебро самым критически важным металлом десятилетия?Фонд iShares Silver Trust (SLV) находится на пересечении трех беспрецедентных рыночных сил, которые фундаментально трансформируют серебро из денежного хеджа в стратегический промышленный императив. Признание Геологической службой США (USGS) серебра «критическим минералом» в ноябре 2025 года знаменует исторический регуляторный сдвиг, активирующий механизмы федеральной поддержки, включая финансирование Министерства энергетики почти на 1 млрд долларов и 10% налоговые льготы на производство. Этот статус ставит серебро в один ряд с материалами, необходимыми для национальной безопасности, что может спровоцировать накопление запасов государством, конкурирующее напрямую с промышленным и инвестиционным спросом на те же физические слитки, которыми владеет SLV.

Уравнение спроса и предложения выявляет структурный кризис. Учитывая, что 75-80% мирового производства серебра является побочным продуктом других горнодобывающих операций, предложение остается опасно неэластичным и сконцентрировано в нестабильных регионах Латинской Америки. На Мексику и Перу приходится 40% мировой добычи, в то время как Китай агрессивно обеспечивает прямые поставки в начале 2025 года. Экспорт серебра из Перу вырос на 97,5%, причем 98% уходит в Китай. Это геополитическое перепозиционирование истощает западные хранилища, угрожая механизму создания и погашения паев SLV. Между тем, хронический дефицит сохраняется: прогнозируется, что рыночный баланс ухудшится с -184 млн унций в 2023 году до -250 млн унций к 2026 году.

Три технологические революции создают неэластичный промышленный спрос, способный поглотить целые цепочки поставок. Технология твердотельных батарей Samsung на основе композита серебра и углерода, запланированная к массовому производству к 2027 году, требует около 1 кг серебра на аккумулятор электромобиля емкостью 100 кВт·ч. Если всего 20% из 16 млн ежегодных электромобилей перейдут на эту технологию, это поглотит 62% мирового предложения серебра. Одновременно центры обработки данных ИИ требуют непревзойденной электро- и теплопроводности серебра, а переход солнечной индустрии на элементы TOPCon и HJT использует на 50% больше серебра, чем предыдущие технологии, при этом спрос в фотовольтаике, как ожидается, превысит 150 млн унций к 2026 году. Эти сходящиеся суперциклы представляют собой технологическую ловушку, где производители не могут заменить серебро без потери критической производительности, что вынуждает рынок к исторической переоценке стоимости, превращая серебро из дискреционного актива в стратегическую необходимость.

Platinum Market 2025: Deficit and Hydrogen BoomМир идет во сне к платиновой катастрофе?

Глобальная экономика вступает в опасную эпоху, определяемую ресурсным национализмом, когда альянс БРИКС+ фактически консолидировал контроль над критически важными минералами, включая подавляющую часть первичного производства платины. По мере углубления геополитической фрагментации Запад сталкивается с серьезной стратегической уязвимостью, сильно завися от таких противников, как Россия и Китай, в поставках металлов, необходимых для «зеленого перехода». Эта зависимость усугубляется использованием торговли в качестве оружия: экспортный контроль над другими стратегическими минералами уже сигнализирует о том, что платина — металл, критически важный для водородных топливных элементов и электролиза, — может стать следующей целью в надвигающейся стратегии «сырьевого картеля».

Одновременно рынок борется с серьезным структурным дефицитом предложения, который, по прогнозам, достигнет критических 850 000 унций к 2025 году. Этот дефицит вызван коллапсом первичного производства в Южной Африке, где разрушающаяся энергетическая инфраструктура, нестабильность трудовых ресурсов и логистические сбои душат добычу. Ситуация усугубляется «обрывом переработки»: экономическое давление снижает утилизацию старых автомобилей, истощая вторичные линии поставок именно в тот момент, когда наземные запасы стремительно тают.

Несмотря на эти шоки предложения, спрос готов к цунами, движимому водородной экономикой, где платина является незаменимым катализатором для электролизеров с протонообменной мембраной (PEM) и тяжелых транспортных средств на топливных элементах. Хотя инвесторы исторически рассматривали платину через узкую призму двигателей внутреннего сгорания, устойчивый спрос со стороны гибридных автомобилей и строгие нормы выбросов Евро-7 гарантируют, что использование в автомобильном секторе остается высоким. Более того, прогнозируется, что водородный сектор будет расти с ошеломляющим среднегодовым темпом (CAGR) в 32% до 2030 года, создавая совершенно новый структурный спрос, который нынешняя цепочка поставок не может удовлетворить.

В конечном итоге в статье утверждается, что платина оценена рынком крайне неверно и торгуется с глубоким дисконтом, несмотря на ее стратегическую необходимость и монетарную ценность как твердого актива. Сочетание разрушения предложения, геополитического рычага и экспоненциального «зеленого» спроса сигнализирует о наступлении «платинового суперцикла». Учитывая, что кибервойна создает дополнительный невидимый риск для горнодобывающей инфраструктуры, а Китай агрессивно обеспечивает патентное доминирование в водородных технологиях, окно для приобретения этого недооцененного актива закрывается, позиционируя платину как потенциально главную сделку предстоящего десятилетия.

Сможет ли одна компания бросить вызов монополии Китая?Lynas Rare Earths Limited (OTCPK: LYSCF / ASX: LYC) вышла на передний план как стратегический противовес западного мира китайскому доминированию в редкоземельных минералах, позиционируя себя как критическую инфраструктуру, а не просто горнодобывающую компанию. Как единственный значимый производитель разделенных редкоземельных элементов вне китайского контроля, Lynas поставляет материалы, необходимые для передовых систем обороны, электромобилей и технологий чистой энергии. Трансформация компании отражает срочную геополитическую необходимость: западные страны больше не могут терпеть зависимость от Китая, который контролирует почти 90% глобальной мощности по рафинированию редкоземельных элементов и ранее удерживал 99% обработки тяжелых редкоземельных. Эта монополия позволила Пекину использовать критические минералы как дипломатический рычаг, побудив США, Японию и Австралию вмешаться с беспрецедентной финансовой поддержкой и стратегическими партнерствами.

Слияние правительственной поддержки подтверждает незаменимую роль Lynas в безопасности цепочек поставок союзников. Министерство обороны США выдало контракт на 120 миллионов долларов для отечественной способности разделения тяжелых редкоземельных в Техасе, в то время как правительство Японии предоставило 200 миллионов австралийских долларов финансирования для обеспечения приоритетных поставок NdPr до 2038 года. Австралия обязалась выделить 1,2 миллиарда австралийских долларов на Резерв критических минералов, а американские чиновники изучают участие в акциях стратегических проектов. Этот государственно-поддержанный капитал фундаментально меняет профиль рисков Lynas, стабилизируя доходы через оборонные контракты и суверенные соглашения, выходящие за рамки традиционной волатильности рынка товаров. Недавнее размещение акций компании на 750 миллионов австралийских долларов демонстрирует уверенность инвесторов в том, что геополитическое выравнивание перевешивает циклические опасения по ценам.

Технические достижения Lynas укрепляют ее стратегический ров. Компания успешно достигла первого производства разделенных оксидов тяжелых редкоземельных — диспрозия и тербия — вне Китая, устраняя наиболее критическую уязвимость западных военных поставок. Ее собственный контур разделения HREE может производить до 1500 тонн ежегодно, в то время как высокосортное месторождение Mt Weld обеспечивает исключительные преимущества по стоимости. Партнерство октября 2025 года с американской Noveon Magnetics создает полную цепочку поставок от шахты до магнита с использованием проверенных не-китайских материалов, решая узкие места в нижнем потоке, где Китай также доминирует в производстве магнитов. Географическое разнообразие в Австралии, Малайзии и Техасе обеспечивает операционную избыточность, хотя проблемы с разрешениями на объекте Seadrift раскрывают трение, присущее принудительному быстрому промышленному развитию на союзной территории.

Стратегическая значимость компании, пожалуй, наиболее ярко демонстрируется ее нацеливанием в операции влияния DRAGONBRIDGE — кампании дезинформации, поддерживаемой китайским государством, использующей тысячи фейковых аккаунтов в соцсетях для распространения негативных нарративов о объектах Lynas. Министерство обороны США публично признало эту угрозу, подтвердив статус Lynas как прокси национальной обороны. Это враждебное внимание, в сочетании с надежной защитой интеллектуальной собственности и правительственными обязательствами по защите операционной стабильности, предполагает, что оценка Lynas должна учитывать факторы за пределами традиционных метрик горнодобычи — она представляет коллективную ставку Запада на достижение минеральной независимости от все более напористого Китая.

Может ли одна шахта на Аляске перестроить мировую власть?Nova Minerals Limited стала стратегически критическим активом в обостряющейся конкуренции за ресурсы между США и Китаем, с акциями компании, взлетевшими более чем на 100% и достигшими 52-недельного максимума. Катализатором стал грант в размере 43,4 миллиона долларов от Министерства войны США в рамках Закона о производстве для обороны на разработку отечественного производства военного антимона на Аляске. Антимон, минерал критической важности 1-го уровня, необходимый для оборонных боеприпасов, брони и передовой электроники, полностью импортируется США, в то время как глобальный рынок контролируют Китай и Россия. Эта острая зависимость, вкупе с недавними ограничениями Китая на экспорт редкоземельных металлов и антимона, возвысила Nova от компании-разведчика по добыче до приоритета национальной безопасности.

Двойная стратегия активов компании предлагает инвесторам доступ как к суверенно-критичному антимону, так и к высокосортным запасам золота на проекте Estelle. С ценами на золото, превышающими 4000 долларов за унцию на фоне геополитической неопределенности, быстроокупаемый золотой месторождение RPM Nova (прогнозируемый срок окупаемости менее года) обеспечивает ключевой денежный поток для самофинансирования капиталоемкой разработки антимона. Компания получила поддержку правительства на полностью интегрированную цепочку поставок на Аляске — от шахты до военной фабрики-рафинарии, обходя узлы переработки под иностранным контролем. Эта вертикальная интеграция напрямую решает уязвимости цепочек поставок, которые политики теперь расценивают как угрозы уровня военного времени, что подтверждается переименованием Министерства обороны в Министерство войны.

Операционное преимущество Nova проистекает из внедрения передовой технологии сортировки руды с использованием рентгеновской передачи, достигающей повышения сорта в 4,33 раза при отбраковке 88,7% отходов. Это инновация снижает капитальные затраты на 20–40% на воду и энергию, уменьшает объем хвостов до 60% и усиливает экологическое соответствие, критически важное для навигации по регуляторной среде Аляски. Компания уже получила разрешения на использование земель для своей рафинарии Port MacKenzie и на пути к начальному производству к 2027–2028 годам. Однако долгосрочная масштабируемость зависит от предлагаемой дороги West Susitna Access Road стоимостью 450 миллионов долларов, с экологическим одобрением, ожидаемым зимой 2025 года.

Несмотря на получение эквивалентной валидации от Министерства войны, как у коллег вроде Perpetua Resources (рыночная капитализация ~2,4 миллиарда долларов) и MP Materials, текущая корпоративная стоимость Nova в 222 миллиона долларов указывает на значительную недооценку. Компания приглашена на брифинг для правительства Австралии перед саммитом Альбанез–Трамп 20 октября, где безопасность цепочек поставок критических минералов стоит на первом месте в повестке дня. Это дипломатическое повышение, в сочетании с Инициативой безопасности и устойчивости JPMorgan на 1,5 триллиона долларов, ориентированной на критические минералы, позиционирует Nova как краеугольный камень инвестиций в независимость западных цепочек поставок. Успех зависит от дисциплинированного выполнения технических вех и обеспечения крупных стратегических партнерств для финансирования предполагаемого полного развития в 200–300 миллионов австралийских долларов.

Может ли Китай превратить редкоземы в оружие?Доминирование Китая в переработке редкоземельных элементов (REE) превратило эти стратегические материалы в геополитическое оружие. Хотя Китай контролирует около 69% глобальной добычи, его истинный рычаг в переработке, где он владеет более 90% мировой мощности и 92% производства постоянных магнитов. Экспортные ограничения Пекина на 2025 год используют эту удавку, требуя лицензий на технологии REE, используемые даже за пределами Китая, эффективно расширяя регуляторный контроль над глобальными цепочками поставок. Эта «длиннорукая юрисдикция» угрожает ключевым отраслям от производства полупроводников до оборонных систем, с немедленным воздействием на компании вроде ASML, сталкивающиеся с задержками поставок, и американских производителей чипов, спешащих проверять свои цепочки поставок.

Стратегическая уязвимость проникает глубоко в западную промышленную мощь. Один истребитель F-35 требует более 900 фунтов REE, а подводные лодки класса Вирджиния 9200 фунтов. Обнаружение китайских компонентов в американских оборонных системах иллюстрирует риск для безопасности. Одновременно революция электромобилей гарантирует экспоненциальный рост спроса. Спрос только на моторы EV прогнозируется на уровне 43 килотонн в 2025 году, обусловленный распространением синхронных двигателей с постоянными магнитами, которые фиксируют мировую экономику в постоянной зависимости от REE.

Западные ответы через Закон ЕС о критических сырьевых материалах и стратегическое финансирование США устанавливают амбициозные цели диверсификации, но отраслевой анализ раскрывает суровую реальность: риск концентрации сохранится до 2035 года. ЕС стремится к 40% отечественной переработке к 2030 году, но прогнозы показывают, что три ведущих поставщика сохранят хватку, вернувшись к уровням концентрации 2020 года. Этот разрыв между политической амбицией и физическим исполнением проистекает из мощных барьеров: вызовы экологических разрешений, огромные требования к капиталу и стратегический сдвиг Китая от экспорта сырья к производству высокодоходных продуктов на последующих этапах, захватывающих максимальную экономическую ценность.

Для инвесторов ETF VanEck Rare Earth/Strategic Metals (REMX) служит прямым прокси геополитического риска, а не традиционного товарного воздействия. Цены на оксид неодима, упавшие с 209,30 долларов за кг в январе 2023 года до 113,20 долларов в январе 2024 года, прогнозируются на подъем до 150,10 долларов к октябрю 2025 года волатильность вызвана не физическим дефицитом, а регуляторными объявлениями и милитаризацией цепочек поставок. Инвестиционная тезис опирается на три столпа: монополия Китая в переработке, преобразованная в политический рычаг; экспоненциальный спрос на зеленые технологии, устанавливающий прочную ценовую поддержку; и западная промышленная политика, гарантирующая долгосрочное финансирование диверсификации. Успех будет на стороне компаний, создающих проверенные, устойчивые цепочки поставок на этапах последующей переработки и производства магнитов за пределами Китая, хотя высокие затраты на безопасные поставки, включая обязательный аудит кибербезопасности и экологическое соответствие, обеспечат повышенные цены на обозримое будущее.

Одна шахта в Айдахо способна сломать контроль Китая над США?Компания Perpetua Resources Corp. (NASDAQ: PPTA) стала ключевым игроком в стремлении США к минеральной независимости благодаря проекту Stibnite Gold в Айдахо. Компания привлекла значительное финансирование в размере 474 млн долларов, включая инвестиции от Paulson & Co. и BlackRock, а также более 80 млн долларов от Министерства обороны США. Эта поддержка отражает стратегическую важность проекта, цель которого — добыча золота и сурьмы, восстановление старых горнодобывающих объектов и создание более 550 рабочих мест в сельских районах Айдахо.

Геополитическая обстановка резко изменилась в пользу Perpetua после того, как Китай в сентябре 2024 года ввёл ограничения на экспорт сурьмы. Китай контролирует 48% мирового производства сурьмы и 63% импорта США. Запрет Пекина на поставки в США выявил критические уязвимости цепочек поставок. Проект Stibnite является единственным внутренним источником сурьмы в США, что позволяет Perpetua потенциально обеспечивать 35% потребностей страны и снижать зависимость от Китая, России и Таджикистана, которые вместе контролируют 90% мировых поставок.

Стратегическое значение сурьмы выходит далеко за рамки обычных горнодобывающих товаров: она является важнейшим компонентом оборонных технологий, включая ракеты, приборы ночного видения и боеприпасы. В настоящее время США располагают запасами всего 1 100 тонн при годовом потреблении 23 000 тонн, что подчёркивает острую нехватку. В 2024 году мировые цены на сурьму выросли на 228% из-за дефицита, а конфликты на Украине и на Ближнем Востоке усилили спрос на оборонные материалы.

Проект объединяет экономическое развитие с восстановлением окружающей среды, используя передовые технологии для низкоуглеродных операций и сотрудничая с компаниями, такими как Ambri, для разработки систем хранения энергии на основе жидкометаллических аккумуляторов. Аналитики установили среднюю целевую цену для акций PPTA на уровне 21,51 доллара, а недавний рост котировок на 219% отражает уверенность рынка в стратегическом положении компании. По мере того как переход к чистой энергетике увеличивает спрос на критически важные минералы, а политика США придаёт приоритет внутреннему производству, Perpetua Resources находится на пересечении национальной безопасности, экономического развития и технологических инноваций.

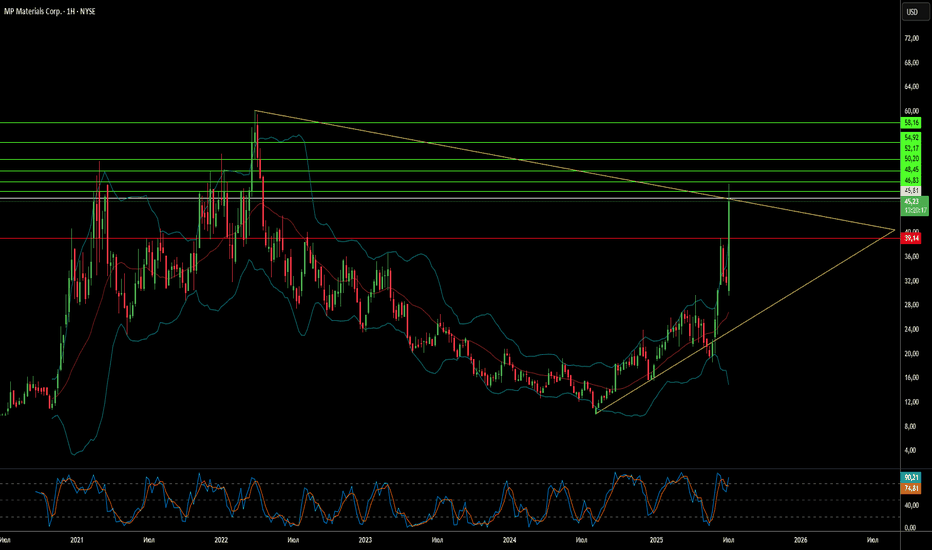

Могут ли минералы стать опорой национальной безопасности?Компания MP Materials значительно укрепила свои позиции на рынке: её акции выросли более чем на 50% после заключения ключевого партнёрства с Министерством обороны США. Это многомиллиардное соглашение, включающее инвестиции в размере $400 млн в акционерный капитал, дополнительное финансирование и кредит на $150 млн, направлено на создание устойчивой внутренней цепочки поставок магнитов на основе редкоземельных элементов в США. Цель этого стратегического партнёрства — снизить зависимость страны от иностранных источников этих критически важных материалов, необходимых для передовых технологий в оборонной и коммерческой сферах, от истребителей F-35 до электромобилей.

Партнёрство подчёркивает важную геополитическую задачу: снижение зависимости от почти монопольного положения Китая в глобальной цепочке поставок редкоземельных элементов. Китай доминирует в добыче, переработке и производстве магнитов и уже использовал это преимущество, ограничивая экспорт на фоне обострения торговых споров с США. Эти действия выявили уязвимости США и необходимость в независимости, что побудило Пентагон разработать стратегию «от шахты до магнита», направленную на достижение самодостаточности к 2027 году. Значительные инвестиции Минобороны и его новая роль крупнейшего акционера MP Materials указывают на значительный поворот в промышленной политике США, направленной на противодействие влиянию Китая и укрепление экономического суверенитета в ключевом секторе.

Ключевым фактором финансовой привлекательности и долгосрочной устойчивости сделки является 10-летняя гарантированная цена в $110 за килограмм для ключевых редкоземельных элементов, что значительно выше исторических средних показателей. Эта гарантия не только обеспечивает прибыльность MP Materials даже в условиях возможных рыночных манипуляций, но и снижает риски реализации амбициозных планов расширения, включая новые мощности по производству магнитов на 10 000 тонн в год. Такая финансовая и рыночная стабильность превращает MP Materials из поставщика сырья, подверженного рискам, в стратегический национальный актив, привлекающий частные инвестиции и создающий важный прецедент для защиты других критически важных цепочек поставок минеральных ресурсов в Западном полушарии.