Зарождение нового цикла.BITSTAMP:BTCUSD пробил уровень 50% коррекции от максимальной цены октября 2025 года. Это сигнализирует нам о полном сломе тренда и начале снижения к уровню - обычно до -80% от хая. На мой взгляд, в следующие месяцы сформируется откатное движение перед походом цены к нижней границе.

Cycle

СТРАХ И ПАНИКА. Где конец? И как тут связана Япония?!📉 Разбор рынка. Где конец пролива? #analysis

Льемся очень-очень дерзко и если вы в долгосроке топите за лонги, то для вас есть хорошие новости, о них поведаю чуть позже. Также разберу биток, эфир, ену, тотал2, расскажу о своих планах относительно торговли и объясню, почему Япония причастна к проливу.

BINANCE:BTCUSD

🏳 CRYPTOCAP:BTC d1 - Изначально пролив казался крайне банальным, так как не пустили выше 118к и начали топтать ликвидность по обе стороны, готовясь к обратному движению. Но дали пролив ниже 110k и вот тут уже гораздо интереснее.

❗️ Суть в том , что по логике мы должны были дать реакцию от 110-111к и пойти вновь расторговывать боковик, ведь в ином случае, нас будут давить ниже текущего локального лоя ( <107k ), так как геп на 109 был уже перекрыт. И тут ничего не остается, кроме того, как смотреть за реакцией рынка от 103k - 105k и оттуда пробывать лонги.

BINANCE:ETHUSD

🏳 CRYPTOCAP:ETH d1 - Эфирку также сильно пролили, но здесь было уже очевидно. Оставив ликвидность по обе стороны боковика, а после сняв SIBI + OTE сверху, цене уже ничего не оставалось, кроме как идти снимать 4к. Но по эфиру настроение более бычье, чем по битку.

⚡️ Есть снятие 4050$ , ff FVG BISI. Готовлюсь к крупным покупкам от 3830$ ( если после свипа дадим закреп над 3900$) или от 3730$ - зона Demand.

Тут кратко:

- CRYPTOCAP:TOTAL 2 осталось 2-3% до конечной цели, оттуда спокойно можно рассматривать лонги по альт-рынку.

- MIL:ENA Сняли крупный пул и есть хорошая реакция покупок на лтф, готовлюсь к лонгам.

Теперь к Японии : Доходность облигаций в Японии достигла рекордного уровня. Уже писал, к чему это приводит в прошлом посте.

Рост доходности облигаций → инвесторы видят высокий гарантированный доход с мин. рисками → инвесторы выводят ликвидность с рисковых активов.

И вероятно, это главная причина сквиза по рынку, азиаты выводят бабки с рынков. По показателям, экономика в Японии под сильной угрозой и именно поэтому, они могут начать продавать казначейские облигации в США, что приведет к сильному росту доходности облигаций уже в США, что приведет к полному пи**цу на нашем и фондовом рынке.

➕ Присмотритесь к графикам на 1ч или 15м и ответьте, благодаря какой торговой сессии, мы льемся уже 5 день подряд).

🚩 Финал + хорошая новость : Хорошая новость для лонгистов заключается в том, что график даже близко не похож на конец цикла/буллрана, а лишь на громадную манипуляцию перед чем-то большим. Разгружают вообще всех лонгистов и будут разгружать, пока вера не закончится, а потом будут палки на +200% по битку, эфиру, так как бабки все таки начнут печатать. учитывая ситуацию с Японией. Если же Трамп не глупец, ведь в ином случае увидим рецессию..

Трамп стал «центром внимания» всех, когда вошел в комнату «1930»Поразительные параллели между тарифами Трампа 2025 года и Законом о тарифах Смута-Хоули 1930 года

Недавняя торговая политика при второй администрации президента Трампа имеет поразительное сходство с противоречивым Законом о тарифах Смута-Хоули 1930 года как по подходу, так и по потенциальным последствиям. Эти параллели предлагают важные исторические уроки о протекционистской торговой политике.

Протекционистские основы и сфера действия

Обе торговые инициативы разделяют фундаментально протекционистские мотивы, направленные на защиту американской промышленности от иностранной конкуренции. Закон Смута-Хоули увеличил импортные пошлины примерно на 20% с первоначальной целью защиты борющихся американских фермеров от европейского сельскохозяйственного импорта. Аналогичным образом, торговая повестка Трампа 2025 года явно направлена на «отвод Соединенных Штатов от интеграции в мировую экономику и направление страны к тому, чтобы стать более самодостаточной».

То, что начиналось как целевая защита в обе эпохи, быстро расширилось по охвату. В то время как Закон Смута-Хоули изначально был сосредоточен на защите сельского хозяйства, лоббисты отрасли вскоре потребовали аналогичной защиты для своих секторов. Тарифы Трампа следовали аналогичной схеме, начиная с определенных секторов, но быстро расширяясь, чтобы затронуть широкий спектр импорта, с прогнозируемыми тарифами, превышающими $1,4 трлн к апрелю 2025 года — почти в четыре раза больше $380 млрд, введенных во время его первой администрации.

Конкретные примеры тарифов

Примечательны подходы параллельной реализации:

Трамп ввел 25%-ный мировой тариф на стальную и алюминиевую продукцию с 12 марта 2025 г.

Трамп повысил пошлины на весь китайский импорт до 20% 4 марта 2025 года.

Трамп ввел 25% пошлины на большинство канадских и мексиканских товаров

Закон Смута-Хоули увеличил общие импортные пошлины примерно на 20%

Закон Смута-Хоули повысил средний налог на импорт иностранных товаров примерно до 40% (после принятия закона Фордни-Маккамбера 1922 года)

Глобальное возмездие и экономические последствия

Возможно, самое поразительное сходство — это международная реакция. Тарифы Смута-Хоули вызвали ответные меры со стороны более чем 25 стран, что резко сократило мировую торговлю и усугубило Великую депрессию. Тарифы Трампа 2025 года уже вызвали ответные пошлины со стороны основных торговых партнеров:

Китай ответил 15%-ными пошлинами на американский уголь и сжиженный природный газ, а также 10%-ными пошлинами на нефть и сельскохозяйственную технику.

Канада ввела 25% пошлины на товары США стоимостью около 30 млрд канадских долларов

Евросоюз объявил о введении пошлин на потребительские товары США на сумму 4,5 млрд евро и на сталь и сельскохозяйственную продукцию США на сумму 18 млрд евро.

Экспертное противодействие

Обе политики столкнулись со значительным противодействием со стороны экономических экспертов. Более 1000 экономистов призвали президента Гувера наложить вето на закон Смута-Хоули.

Тарифы Трампа 2025 года? Реакция еще формируется...

Потенциальное экономическое воздействие

Исторические данные свидетельствуют о необходимости проявлять осторожность. Закон Смута-Хоули «теперь широко обвиняется в усугублении тяжести Великой депрессии в США и во всем мире». «Более смелое вмешательство» Трампа также несет «потенциально сейсмические последствия для рабочих мест, цен, дипломатических отношений и мировой торговой системы».

Эти поразительные параллели между торговой политикой, разделенной почти столетием, показывают, что экономический национализм и ответные торговые циклы остаются постоянными проблемами в международной торговле, и исторические уроки остаются актуальными и сегодня.

Влияние на фондовый рынок

Просто посмотрите на график..

💡 К слову говоря, вернуться к "потерянному" в середине июня 1930 года до-тарифному уровню индекс S&P500 смог только спустя 20 с половиной лет в начале 1950х, уже после окончания Второй мировой войны, а вернуться к "пробитой" на введении тарифов линии тренда - спустя 55 лет, приблизительно в середине 1980-х годов.

💡 В период с конца 1928 года и в следующие 10 лет из Промышленного индекса Доу Джонса выбыли все до единого 30 компонентов, будучи замененными новыми к концу 1930-х годов. Фактически, к началу Второй мировой войны это был уже совсем новый индекс и совсем другой рынок.

--

С наилучшими пожеланиями,

Ваша любимая исследовательская группа @PandorraResearch 😎

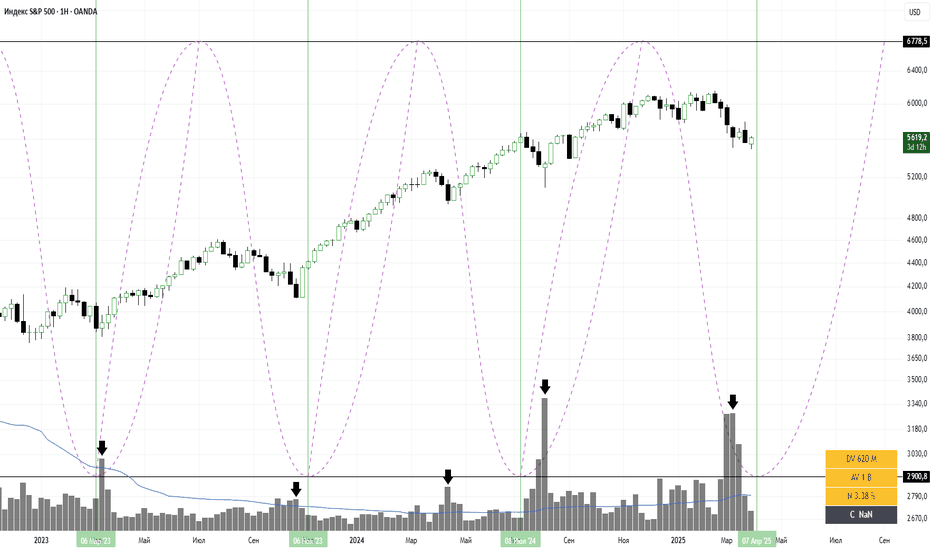

Цикл Ларри Вильямса (долгосрочно)Долгосрочный цикл Ларри Вильямса. Основывается на его многолетней работы относительно: доходности акций, уровней оценки компаний, настроений инвесторов, сезонности компаний. Снижение доходности #Spx500 пришелся на вторую половину 2024г., накопление, по мнению аналитика, ожидается апрель 2025г., выход с консолидации вторая половина апреля, начало мая. Также отмечаю всплески кульминационного объёма в области впадин цены актива. Ранее, сегодня, опубликовал идею среднесрочную, наложение двух ТФ усиливают сигнал, по личной статистики Вильямса, 70% успеха. Всем удачи и хороших графиков!

Цикл Ларри Вильямса (долгосрочно)Долгосрочный цикл Ларри Вильямса. Основывается на его многолетней работы относительно: доходности акций, уровней оценки компаний, настроений инвесторов, сезонности компаний. Снижение доходности #Spx500 пришелся на вторую половину 2024г., накопление, по мнению аналитика, ожидается март-апрель 2025г., выход с консолидации вторая половина апреля, начало мая. Всем удачи и хороших графиков!

Бу! Испугался? Не бойся, я не медведь, я всего лишь AVAX.В уже таком далеком январе 2023 года я уже публиковал одну из первых своих для общего взора. Выглядела она примерно так:

Текст

1W. TF IOF: Скрин #1

2D. Volume and range structure: Скрин #2

Несмотря на всеобщую панику и реки крови вокруг, сегодня мне хотелось бы обновить эту идею, так как считаю её более чем актуальной. Возможно, кому-то из читающих она поможет сбалансировать собственный портфель и минимизировать убытки, возникшие на фоне последнего падения.

Не буду повторять скучные и мало кому интересные технические особенности и сетевые параметры протокола Avalanche. Хочу лишь подчеркнуть, что в данный момент мы вновь вернулись к dPoC-уровню, совпадающему с global PoC, но уже в качестве поддержки. Кроме того, важно отметить, что текущая цена находится непосредственно над ключевым с точки зрения формирования IOF BPR-диапазоном (или же в диапазоне месячного breaker / квартального OB), что, в совокупности с волновыми гармониками растяжения C of global 2, указывает на вероятно крайнюю key-point зону в рамках обозримого жизненного цикла актива.

Ничего не понял и хочешь попроще? Окей. Выбранная область поддержки может считаться ключевой: либо цена получает от неё реакцию и запускает новый макроцикл роста, либо здесь не задерживается, и тогда придётся говорить о глобальной депрессии актива — чего, собственно, фундаментально пока не подтверждает ни один аргумент.

Доминация BTC. Исторические ориентиры.Еще в апреле отметил уровень 57,21% как потенциально разворотный для доминации обращая внимание на зеркальный уровень сентября 2020 г. от которого доминация начала последнюю волну роста. Данная волна не сформировала Higher High (восходящая структура не была подтверждена) и далее последовало значительное падение доминации в 2021 г. (начался "альтсезон"). Такие уровни, оттолкнувшись от которых индекс перестает двигаться согласно текущему тренду и после меняет направление движения, называют Mitigation Block (MB). 4 месяца доминация была рядом, но не касалась этого уровня, но вчера на панических настроениях связанных с Японией и угрозой рецессии в США произошел обвал на рынке, доминация коснулась указанного уровня и получила реакцию. Не знаю как будет развиваться дальнейшая ситуация в мировой экономике и отработает ли данный уровень как разворотный, но по всей логике развития событий, по таймингам и циклам, все идет к тому, что в ближайшее время альткоины начнут отбирать часть капитализации рынка у BTC. Почему? Ведь так было ранее: через 40-80 недель после халвинга цена BTC достигала своего пика, однако цена альткоинов росла намного быстрее, поэтому доминация обваливалась в этот период, что и продемонстрировано на графике в диапазонах, выделенных зеленым цветом. Так работает цикл заработка денег в крипте. Посмотрим как будет в этот раз. Но почему бы нам не ориентироваться на опыт?

XLMUSD. Логика движения ценыЕсли внимательно посмотреть на график движения цены в паре XLMUSD, можно увидеть достаточно четкую картину: наибольшие объемы были проторгованы в 2 диапазонах около 0,08$ и 0,11$, образуя таким образом бимодальное распределение (с двумя ярко выраженными пиками, зонами интереса больших игроков). При этом диапазон 0,09$ ранее цена по какой-то причине постоянно прошивала, что вверх, что вниз не задерживаясь (обратите внимание, на графике в этом диапазоне были только одинокие длинные зеленые и красные свечи). Однако последние 4 месяца цена двигается строго в данном диапазоне 0,08-0,10, заполняя накопившийся дисбаланс цены. Вот почему цена находится именно там, где она находится сейчас и эта область как по мне заполняется явно не для того, чтобы после последовало импульсное движение вниз. Об этом далее.

Далее, если обратить внимание на индикатор WaveTrend, который подгоняет движение цены под вероятностное распределения в виде волны (график движется в диапазоне от -1 до 1, где -1 это практически невозможное отклонение цены вниз (например 0), а 1 - практически невозможное отклонение цены вверх), можно заметить, что волна цены xlm - это симметричная синусоида с периодом 3,5 - 4 года. И в текущий момент волна находится в положении зарождения движения в положительную часть графика (то есть роста). В предыдущие периоды в такой момент следовало импульсное движение вверх. Например импульсный рост цены в прошлом цикле начался как раз в ноябре 2020 г., а до этого цена также двигалась в рамках узкого диапазона с маленькой амплитудой, как и сейчас . Т.к. монета очень техничная, график подсказывает, что в ближайшие 2 месяца есть высокая вероятность увидеть первую волну импульсного роста для XLM. Как будет в реальности посмотрим, но, учитывая техничность движения цены в прошлом, стоит ожидать и техничность движения в будущем.

BTC Анализ сезонных тенденций на финансовых рынкахПервый и простой индикатор от Shark Trading в публичном доступе и лекция о преимуществах использования индикатора времён года, так же Вы можете ознакомиться с ней на портале Tradingview и поддержать лайком:

Уважаемые трейдеры!

Индикатор времён года представляет собой мощный аналитический инструмент, который помогает вам лучше понять рынок и принимать более информированные решения. Он не только обеспечивает визуальное отображение различных сезонных изменений, но и помогает выявить закономерности и тенденции, которые могут быть незаметны при обычном анализе.

Важной особенностью данного индикатора является возможность настройки цветовой гаммы и прозрачности для каждого сезона, а также выбора южного или северного полушария. Это позволяет настраивать индикатор в соответствии с вашими предпочтениями и аналитическими потребностями.

С помощью индикатора времён года вы сможете:

1. Лучше понимать текущее состояние рынка: Отображение сезонных изменений помогает вам лучше ориентироваться в текущем положении рынка и определять потенциальные торговые возможности.

2. Выявлять тенденции и цикличность: Анализ сезонных изменений позволяет выявлять повторяющиеся паттерны и циклы на рынке, что помогает прогнозировать его дальнейшее движение.

3. Оптимизировать торговлю: Знание сезонных тенденций позволяет вам оптимизировать свою торговую стратегию и принимать более обоснованные решения о входе и выходе из сделок.

4. Улучшать аналитические навыки: Работа с индикатором времён года помогает вам развивать свои аналитические навыки и улучшать понимание рынка.

______________________________________________________

Здравствуйте, дорогие трейдеры! В данной торговой идее будет представлен обзорный индикатор времён года. Настройки индикатора времён года позволяют изменить цвет и прозрачность каждого сезона, а также имеют функцию выбора полушария — южного или северного. Кроме того, в этот индикатор включён дополнительный индикатор тренда, который отображает направление движения цены.

В соответствии с цветовой кодировкой:

- Зима обозначена синим цветом.

- Лето представлено зелёным цветом.

- Осень обозначена оранжевым цветом.

- Весна обозначена жёлтым цветом.

Все элементы на графике определённого цвета будут отнесены к соответствующему сезону. Например, трендовые линии или уровни, обозначенные синим цветом, будут ассоциироваться с зимним временем.

______________________________________________________

Зима

Разъяснение движения цены в зимнее время года:

1. Цифра 1 и синяя линия обозначают максимум цены биткойна. Обратите внимание, что они всегда формируются на максимумах, что является закономерным.

2. Цифра 2 и синяя линия обозначают минимум цены именно в зимний период времени. Это действительно минимум цены и нижняя точка в цикле.

3. Цифра 3 и синяя линия обозначают локальный максимум после пробоя которого начинается рост цены к линии номер 1, которая выступает в качестве глобального сопротивления.

4. Цифра 4 обозначает последний зимний цикл перед пробоем глобального максимума. Следует отметить, что в 2017 году сопротивление было пробито не сразу — сначала это произошло весной, а затем в начале 2018 года максимум был установлен и рост актива произошёл зимой.

Дополнительно стоит отметить, что цифры 1 формируют максимум, цифры 2 формируют минимум, и так как тренд является нисходящим, то его линию я обозначила синим цветом.

______________________________________________________

Лето

Теперь давайте рассмотрим график поведения цены летом. Чтобы сделать ситуацию более наглядной, я оставила на графике нисходящий тренд синего цвета. Повторюсь, что элементы, отображенные зеленым цветом на графике, относятся именно к летнему периоду.

1. Цифра 1 обозначает на графике первый летний период! Цена а этот период находится 90% времени в зажатом диапазоне, однако стоит отметить, что в начале, середине или в конце могут возникать импульсивные движения. Таким образом, 90% времени цена находится в зоне низкой волатильности, а остальные проценты — в зоне повышенной волатильности.

2. Цифра 2 на графике отображает второй летний период, в которых наблюдается закономерность: с начала летнего периода цена стремится вверх, а с конца — вниз. Поэтому я обозначила это время дугой, и в этом есть закономерность. Следует отметить, что в период нисходящего тренда с 2014 по 2016 годы ситуация после нисходящего тренда отличается от ситуации в 2018 и 2023 годах, когда после пробоя нисходящего тренда происходят изменения в расположении этой ситуации на основе волнового анализа и цены самого актива.

3. Цифра 3 отображает третий летний период! В этот период направление движения цены вверх и потом вниз, что формирует коррекцию на восходящем тренде. Следует отметить, что в этом движении все минимумы постепенно повышаются, а максимумы, обновляя все предыдущие локальные максимумы цены актива. В этот период наблюдается повышенная волатильность и импульсные движения, при этом цена актива в большинстве времени находится в диапазоне с минимальной волатильностью, а некоторых участках волатильность не превышает 1-2%.

4. Под цифрой 4 обозначен четвертый летний период, который имеет общее направление вверх. В этом периоде движение является агрессивным восходящим. Начиная с первого месяца до середины лета, цена движется вниз, формируя коррекцию на восходящем тренде. Далее, в течение следующего месяца, цена двигается агрессивно вверх, обновляя максимумы цен. Показатель волатильности в этот период аномально высокий, подобно жаркому июльскому лету.

Дополнительно: Исходя из движения цены в летний период, мы можем предположить, что здесь проявляются фракталы, которые мы можем использовать в своих интересах для получения прибыли.

______________________________________________________

Shark Trading - Мы приглашаем вас ознакомиться с более подробной статьёй об этом индикаторе и попробовать его использовать на практике. Этот инструмент может стать незаменимым помощником в вашей торговле и помочь достичь новых высот в вашей карьере трейдера. Не упустите возможность улучшить свои результаты - изучайте и применяйте индикатор времён года уже сегодня!

KWEB LONG1. Видим 2 бриллианта (бриллиант в бриллианте) у нижней границы восходящего (фиолетового) канала. Сигнал к покупке.

2. Удалось выделить цикл длинной 756 дней (25 мес), согласно которому сейчас цена у основания цикла. Сигнал к покупке.

3. Все основные осцилляторы находятся в зонах перепроданности и подают сигналы в лонг.

4. Надо помнить о сопротивлении локального нисходящего тренда (оранжевый).

*При этом фундаментальный фон в китае пока негативный.

Я зашел в лонг со скользящим стоп-лоссом под нижней гранью малого бриллианта. После пробоя и/или ретеста верхней грани большого бриллианта, а потом и оранжевого сопротивления - докуплю. На случай падения цены - меня спасёт мой скользящий приказ на продажу.

Не совет. Не финансовая рекомендация.

Drawdown S&P500 как визуализация нового рыночного цикла1. Каждый отдельный цикл, образующийся при обвале индекса, с течением времени формирует гиперболу – новая коррекция меньше предшествующей ей. Со временем дисперсия «затухает», в асимптотическом смысле: если в марте 2020 S&P 500 продемонстрировал эксцесс с глубиной более 30%, то с ноября того же года его коррекция не превышала 4,5%. Интересный факт: по мере сглаживания глубин, характеризующие степень коррекций, в фокусе наблюдаемого графика MA (50) цементирует свою позицию и выступает в качестве плацдарма для отскока индекса вверх к новым максимумам.

2. Чем продолжительнее цикл восстановления индекса (и его достижений новых ATH), тем большую глубину отката он формирует при эволюции нового цикла:

A. Cycle: 01.2018 – 10.2018 (10 month) – max drawdown -10,2%

B. Cycle: 10.2018 – 02.2020 (16 month) – max drawdown -20,3%

C. Cycle: 02.2020 – (?) – max drawdown -30,3%

3. Экстремальное значение глубины просадки в каждом цикле имеет связь с разностью между новым и предшествующим ему из прошедшего цикла максимумами индекса:

А. Cycle: 2960 – 2880 = 80 п. - max drawdown -20,3%

B. Cycle: 3410 – 2960 = 450 п. - max drawdown -30,3%

C. Cycle: 4440 – 3410 = 1030 п. - max drawdown ?

Немного из истории S&P 500:

- С октября прошлого года не было 5% отката, это одна из самых длинных полос за всю историю существования индекса – с 1950 года происходило в среднем около трёх отдельных откатов по 5% в год;

- Коррекция на 10% не производилась с марта 2020 года – с 1950 года индекс имеет в среднем ровно одну 10% коррекцию в год.

Эволюция нового цикла уже заложена в системе, вопросы лишь в том, когда и насколько динамично это произойдёт? Числа дают ответы.

SP 500Я показал здесь три экономических цикла. Каждый из которого состоит из: оживление, подъем, спад, депрессия.

Как мы видим на графике, на данный момент мы находимся в зоне спада. Сейчас в данный момент происходит самое настоящее надувание пузыря и последняя попытка сделать исторический максимум. После того как хозяева денег (ФРС) и их слуги крупнейшие банки США это сделают, они же будут производить обесценивание нефти и соответственно укрепление доллара как мировой резервной валюты.

В настоящее время мы живем в 21 веке, но пользуемся технологиями 20-ого. В 2000 не произошел тот самый переход. По этому мой прогноз, что в последующие 5 лет произойдет смена финансовой, политической образовательной и технологической системы мира. А мы с вами это свидетели этих перемен. Всем мира и добра, люди 21-ого века!

С уважением EXCAVO

GBPUSD: Долгосрочный взгляд: Не рано ли хранить?С момента последнего обзора пара сделала существенное падение, вместо ожидаемого треугольника. Волновая структура во время падения была похожа на импульс, развитие которого затормозилось на второй половине, существенно смазав структуру. В результате движение от 1.5818 - на часовых графиках выглядит плохо, с точки зрения импульса. Аналогично плохо выглядело движение от 1.5929 от середины июня. Такая последовательность может говорить о развитии плоской коррекции в волне у . Таким образом, GBPUSD может ждать неплохое ралли с целями в область 1.615, что является типичным уровнем для вторых волн: 0.618 х волна ((1)) .

Вопрос для обсуждения к фундаменталам: возможен ли рост этой пары, при движении пары евродоллар вниз?

Пока оставляю альтернативный вариант предусматривающий заходные волны (1) - (2) - 1 - 2 . Данный сценарий лучше коррелирует с моим взглядом на пару EURUSD. Сценарий станет рабочим при пробитии уровня 1.517

GBPUSD: Среднесрочный обзор Затяжная коррекция по валютным рынкам, по всей видимости, близится к концу. Текущая картинка становится всё более определённой, но по прежнему остаётся несколько сценариев для развития.

Основной сценарий - паре осталось завершить две волны в треугольнике: (е) в у в ((2)) , которые могут затянуться до октября месяца. После чего должно начаться затяжное и глубокое падание в виде волне ((3)) .

Другой сценарий, в длительной перспективе, рисует хорошие возможности для быстро и резкого падения рынка уже в ближайшие дни до первых уровней 1.474 = волна (1) х 1.618. Такое развитие событий возможно, при условии, что верхи от 18 июня при цене 1,592 были концом коррекции волны ((1)) и после был сделан импульс вниз до 1,532 (1) , затем корректирующая волна (2) .

Ещё один сценарий, который имеет место быть - волна х в форме треугольника от 14 мая этого года. Этот вариант может оставаться рабочим вплоть до пробития низов 1,516 от 1 июня