Способна ли интеграция спасти CVS или потопить её?CVS Health сталкивается с опасным слиянием рисков, которое угрожает её вертикально интегрированной бизнес-модели. Дочерняя компания по управлению фармацевтическими льготами (PBM) Caremark подвергается усиленному регуляторному контролю, поскольку законодатели нацелены на непрозрачные структуры rebate и механизмы ценообразования с наценкой, лежащие в основе прибыльности PBM. Одновременно взрывной рост высокозатратных препаратов GLP-1 для снижения веса создал беспрецедентное давление на формуляры. Решение CVS исключить Zepbound от Eli Lilly в пользу Wegovy от Novo Nordisk, основанное исключительно на цене, обернулось полным провалом. Lilly публично вывела своих сотрудников из плана PBM CVS и перешла к конкуренту Rightway Healthcare, сигнализируя о глубоком рыночном скепсисе относительно способности CVS балансировать контроль затрат с клиническими результатами. Этот уход подтверждает опасения, что крупные работодатели всё чаще готовы отказаться от "большой тройки" PBM в пользу прозрачных альтернатив.

Стратегия поглощений компании оказалась экономической катастрофой: CVS зафиксировала ошеломительный списание в 5,7 млрд долларов на goodwill для Oak Street Health в третьем квартале 2025 года, фактически признав, что активы первичной медицинской помощи были сильно переоценены. Эта огромная корректировка подрывает основную тезису о том, что вертикальная интеграция страхования (Aetna), PBM (Caremark) и предоставления ухода создаёт синергетическую ценность. Тем временем операционные маржи erode с нескольких направлений: 833 млн долларов на судебные издержки от прошлых бизнес-практик, снижение ставок выдачи дженериков по мере того, как дорогие брендовые препараты GLP-1 вытесняют дженерики, и структурная реальность, при которой прочная патентная защита препаратов GLP-1, продлевающаяся до 2040-х, устраняет традиционный рычаг PBM в виде угрозы конкуренции дженериков.

CVS сталкивается с дополнительными системными уязвимостями в геополитической, технологической и научной сферах. Зависимость компании от активных фармацевтических ингредиентов из Китая и Индии подвергает её рискам сбоев в цепочке поставок, тарифов и обязательных, но дорогих внутренних производственных мандатов. Её обширная интегрированная инфраструктура создаёт привлекательную единственную точку отказа для кибератак, усугубляемую инвестицией в 20 млрд долларов в технологии для дальнейшего соединения всех сегментов. Наиболее критично, фармацевтические производители обладают беспрецедентным рычагом благодаря продлённой эксклюзивности патентов на прорывные терапии GLP-1, без значительного облегчения от дженериков на 15–20 лет, заставляя CVS вечно выбирать между исключением превосходных препаратов и потерей клиентов или принятием покрытия, которое серьёзно erode маржи.

Пока CVS не продемонстрирует устойчивое удержание клиентов PBM среди крупных работодателей, успешную интеграцию активов здравоохранения без дальнейших списаний и жизнеспособную стратегию для навигации по регуляторной атаке на традиционную экономику PBM, инвестиционный профиль остаётся фундаментально проблематичным. Уход Lilly — это больше, чем потеря одного клиента; он раскрывает структурную хрупкость бизнес-модели, которая всё больше расходится с рыночными требованиями к прозрачности, клинической адекватности и технологическим инновациям.

Drugs

Могут ли машины переписать ДНК открытий?Recursion Pharmaceuticals переопределяет границы биотехнологий, позиционируя себя не как традиционного разработчика лекарств, а как платформу глубоких технологий, основанную на искусственном интеллекте и автоматизации. Ее миссия: разрушить печально известную медленную и дорогостоящую модель исследований фармацевтической отрасли — модель, которая может требовать до 3 миллиардов долларов и 14 лет для одного одобренного препарата. Через свою интегрированную платформу Recursion стремится превратить эту неэффективность в масштабируемый двигатель глобальных инноваций в области здравоохранения, где ценность создается не разовыми продуктами, а скоростью и воспроизводимостью самого открытия.

В основе этой трансформации лежит BioHive-2, проприетарный суперкомпьютер, работающий на архитектуре DGX H100 от NVIDIA. Эта вычислительная мощь позволяет Recursion проводить биологические эксперименты с такой скоростью, которой конкуренты не могут достичь. В сотрудничестве с CSAIL MIT Recursion совместно разработала Boltz-2, биомолекулярную базовую модель, способную предсказывать структуры белков и аффинность связывания за секунды, а не недели. Открыв исходный код Boltz-2, компания эффективно сформировала научную экосистему вокруг своих стандартов, предоставляя доступ сообществу, сохраняя при этом истинный барьер: свои проприетарные биологические данные и инфраструктуру.

Помимо технологической мощи, растущий клинический портфель Recursion подтверждает концепцию процесса открытия, управляемого ИИ. Ранние успехи, включая REC-617 (ингибитор CDK7) и REC-994 (для церебральных кавернозных малформаций), иллюстрируют, как вычислительное прогнозирование может быстро создавать жизнеспособные кандидаты в лекарства. Способность компании сокращать кривую времени выхода на рынок не только повышает прибыльность; она фундаментально переопределяет, какие заболевания можно экономически целиться, потенциально демократизируя инновации в ранее игнорируемых терапевтических областях.

Однако с такой силой приходит стратегическая ответственность. Recursion теперь действует на пересечении биобезопасности, суверенитета данных и геополитики. Ее приверженность строгим рамкам соблюдения и агрессивное расширение глобальной интеллектуальной собственности подчеркивают ее двойную идентичность как научного и стратегического актива. Поскольку инвесторы и регуляторы внимательно следят, долгосрочная ценность Recursion будет зависеть от ее способности превращать вычислительную скорость в клинический успех — превращая некогда невозможную мечту об открытии лекарств с помощью ИИ в операционную реальность.

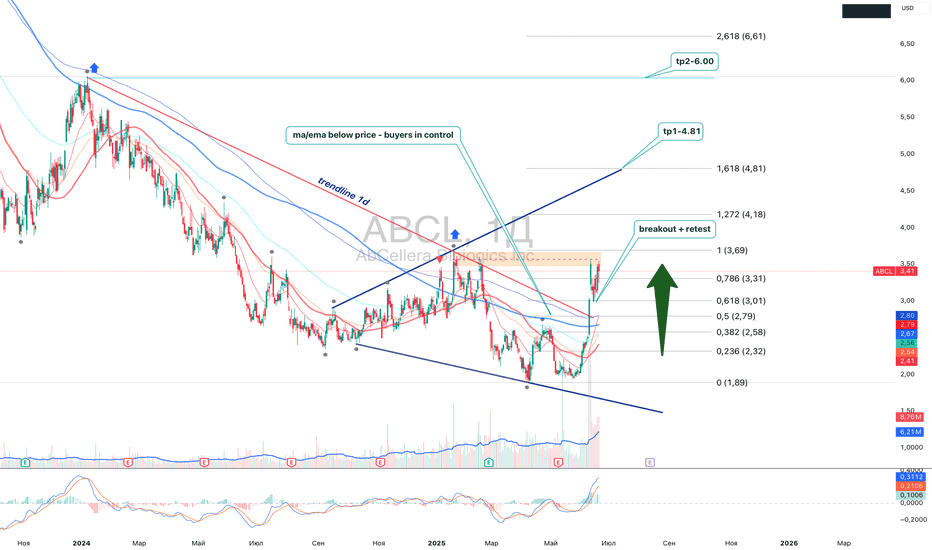

ABCL: Когда биотехнологии не только лечат, но и радуют кошелек!Привет, коллеги-инвесторы и просто любители пощекотать нервишки на бирже!

Сегодня у нас на повестке дня (и на графике) — акция AbCellera Biologics Inc. (ABCL), которая, похоже, решила доказать, что и на дне бывает жизнь, а потом и вовсе устроить вечеринку с прорывом!

Как видите, наш герой ABCL долгое время играл в "прятки с трендовой линией", демонстрируя завидную стойкость в падении, прямо как ваш диван после рабочего дня. Однако, если присмотреться, то "ma/ema below price" сигнализировала, что покупатели, словно тайные агенты, уже взяли контроль над ситуацией, готовясь к решающему броску.

И вот оно, свершилось! Недавний "breakout + retest" — это не просто технический термин, это настоящий побег из "медвежьей" тюрьмы с последующей проверкой на прочность. Цена не только пробила сопротивление, но и вернулась, чтобы убедиться, что оно действительно сломлено. Это как если бы вы вышли из дома, забыли ключи, вернулись, взяли их, а потом снова вышли – только на бирже это признак силы и решимости!

Теперь, когда пыль улеглась, и трендовая линия "1d" осталась позади, наши взгляды устремлены вверх. Цели? Конечно! "tp1-4.81" и "tp2-6.00" — это не просто цифры, это потенциальные точки, где можно будет похлопать себя по плечу и сказать: "Я же говорил!". А "2,618 (6,61)" — это уже для самых смелых и терпеливых, кто готов дождаться истинного танца быков.

В общем, ABCL, похоже, перевернул страницу своей истории, сменив грустные баллады на оптимистичные танцевальные хиты. Но помните, друзья: рынок — штука капризная, и даже самые красивые графики могут преподносить сюрпризы. Так что, действуем с умом, не забываем про риски и, конечно же, наслаждаемся процессом! Удачных торгов!

Совместное преимущество: Секрет инноваций Pfizer?Успех Pfizer в биофармацевтической отрасли опирается на сочетание внутренних ресурсов и стратегического подхода к внешнему сотрудничеству. Такой проактивный подход, охватывающий различные технологические направления, стимулирует инновации в деятельности компании. От партнерства с QuantumBasel и D-Wave для оптимизации производственного планирования с использованием квантового отжига до сотрудничества с XtalPi для инновационного моделирования кристаллических структур лекарств с помощью искусственного интеллекта — Pfizer демонстрирует реальные преимущества межотраслевого взаимодействия. Эти инициативы подчеркивают приверженность компании передовым технологиям, которые повышают эффективность, ускоряют отбор потенциальных лекарственных кандидатов и в конечном итоге улучшают результаты лечения пациентов, укрепляя конкурентные позиции Pfizer.

Статья раскрывает конкретные примеры партнерских проектов Pfizer. Центр Pfizer Healthcare Hub во Фрайбурге служит катализатором, связывая внутренние задачи компании с внешними инновациями. Успешное применение квантового отжига в планировании производства позволило значительно сократить время и ресурсы. Кроме того, сотрудничество с XtalPi существенно уменьшило время, необходимое для определения трехмерной структуры потенциальных молекул лекарств, сделав процесс их отбора быстрее и эффективнее. Эти проекты иллюстрируют стратегический подход Pfizer к использованию знаний и технологий внешних партнеров для решения сложных задач в разработке лекарств.

Помимо этих инициатив, Pfizer активно участвует в развитии квантовых вычислений, осознавая их революционный потенциал для разработки лекарств, клинических исследований и персонализированной медицины. Сотрудничество с технологическими лидерами, такими как IBM, и другими фармацевтическими компаниями отражает отраслевой интерес к возможностям квантовых технологий. Хотя эта область пока находится на ранних стадиях, активное участие Pfizer в экосистеме сотрудничества позволяет компании оставаться на передовой будущих медицинских прорывов. Эта приверженность синергии — от фундаментальных исследований до вывода продуктов на рынок — отражает убежденность Pfizer в ценности сотрудничества для достижения значимых успехов в фармацевтической отрасли.

Инвестируем в биотехнологического гиганта CelgeneНа данный момент Celgene является одной из наиболее стабильных компаний биотехнологического сектора с более, чем 30 летней историей. На сегодняшний день компания фокусируется на разработке лекарств для лечения рака и воспалительных заболеваний. Celgeneне только разрабатывает собственные продукты - она также сотрудничает cдругими производителями лекарственных средств для вывода продуктов на рынок.

Акции Celgene с октября 2017 года находятся в понижательном тренде, потеряв почти 40% своей стоимости. Это произошло из-за того, что компания отменила исследования по лечению болезни Крона и сообщила о результатах третьего финансового квартала, которые оказались хуже, чем ожидалось. 4 мая этого года компания представит результаты первого квартала, и мы ожидаем, что они смогут побить ожидания аналитиков, так как продукция компании продолжает хорошо продаваться.

Единственной потенциальной угрозой на пути Celgene является появление большого количества дженериков на рынке раньше, чем ожидает компания. Но, скорее всего, компания сможет достичь определённых договоренностей с конкурентами, как это уже произошло с компанией Natco Pharma по поводу выпуска аналога бестселлера компании, препарата Ревлимид, пачка которого в России стоит больше 200 тыс. руб. Другие популярные продукты компании, такие, как Помалист и Отезла, показали рост продаж на 23% и более процентов в 2017 году. Кроме этого, ожидается, что скоро компания получит одобрение на выпуск лекарства от рассеянного склероза, который, как ожидается, также станет хитом продаж.

Аналитики ожидают, что выручка компании будет расти на 20% ежегодно в течении следующих пяти лет. Учитывая будущие денежные потоки, реальная стоимость акций компании находится на уровне $118 за штуку. Показатель цена/прибыль находится на уровне 17, что ниже среднего по рынку. Также у компании очень неплохая доходность на акцию ( EPS), равная 5.25. При этом стоит отметить, что сейчас у компании достаточно высокий уровень долга, превышающий чистую стоимость активов более, чем на 40%. Учитывая репутацию компании, как одного из лидеров сектора, мы ожидаем, что компания восстановит свои позиции в 2018 и последующих годах. Акции компании стабилизировались в районе $90 за акцию и есть все шансы для начала нового восходящего тренда. Brokstr рекомендует покупать акции компании Celgene на долгосрочную перспективу. На интервале 12 месяцев ожидается рост, не менее, чем на 30%.

brokstr.com

У инвесторов Revance морщины...только от улыбок.

Выдающийся рост показала компания Revance Therapeutics, Inc. Ее акции открылись гэпом вверх на 30% и выросли по итогам дня на 41%. С начала года котировки Revance прибавили уже 133%. По динамике акций с начала года Revance входит в топ-10 лучших биотехнологических компаний.

Revance Therapeutics - (NASD: RVNC) — американская биотехнологическая компания. Капитализация $943 млн., выручки пока не имеет, убыток $60 млн. Год основания — 1999, число сотрудников — 83, штаб-квартира в Калифорнии.

Причиной биржевого ажиотажа стали новости об успешных испытаниях второй фазы препарата Interim. Заявляется, что препарат Interim (RT002) может превзойти известный Botox Cosmetics, выпускаемый гигантом Allergan. Interim показал лучшие результаты по сравнению с плацебо и с ботоксом.

более подробно читайте на нашем сайте:

www.ivao.com

Aлкотрейдинг:Инвесторы Alkermes попали в зависимость от роста котировок

По итогам октября индекс Nasdaq Biotechnology прибавил 7,6%, что позволило ему выйти “в плюс” по динамике с начала года. С начала года индекс прибавляет 7,33% на фоне роста индекса “широкого рынка” S&P 500 за тот же период на 0,99%.

Одним из лидеров роста в последнюю неделю месяца стала компания Alkermes. За неделю ее акции выросли на 17%, за месяц на 20,85%, за год на 40%. За 4 года акции компании выросли в 5 раз! Сейчас котировки Alkermes находятся вблизи исторических максимумов.

На прошлой неделе компания выпустила отчет за 3 квартал, который оказался лучше ожиданий. Несмотря на то, что компания остается убыточной, убыток по сравнению с прошлым кварталом сократился на треть — со $120 до $81 млн… Также компания предоставила позитивные данные о ходе клинических испытаний нового препарата ALKS 8700.

Alkermes — ирландская фармацевтическая компания. Продукция Alkermes использует новые молекулы и инновационные технологии, нацеленные на лечение распространенных заболеваний, в том числе центральной нервной системы (ЦНС), наркомании, и диабета. Капитализация $10,8 млрд., выручка $640 млн., убыток $81 млн… Число сотрудников: 1300.

Более подробно читайте на сайте:

www.ivao.com

Тарим TARO PHARMACEUTICALКак насчёт покупки компании-производителя дженериков в идеальный момент?

Тренд Ваш друг? А что используете в качестве фильтра, наверняка ЕМА? Технические фильтры тренда неплохи, но не всегда дают хорошие возможности для входа. Для компании TARO EMA не особо нужна, и вот почему: P/E 10.85, рентабельность собственных средств 39,8%, ежегодный в течение 5 лет (!) рост выручки и прибыли, отсутствие долговой нагрузки, cash на счету в размере 920 млн. долларов при 6,15 млрд. капитализации, прогноз дальнейшего роста прибыли.

А тут ещё разнообразные уровни поддержки, линии локального тренда и прочие технические ништяки.

Строго покупка, стоп можно на 134,08, таргет по сопротивлению сформировавшегося восходящего канала ~181.6, доходность/риск 3,6.

Этот союз фундаментала и техники заключен на небесах.