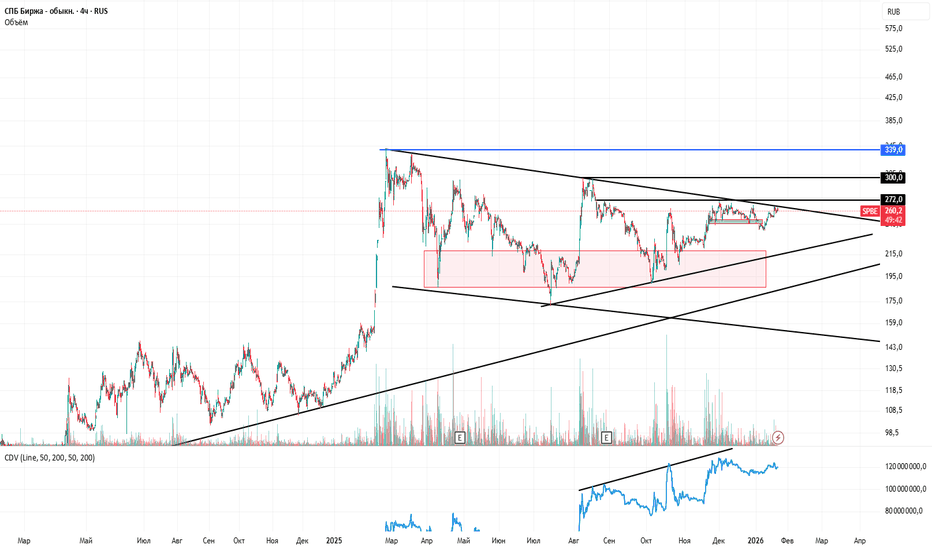

Идея по SPBEПо данной акции, подошли к верхней наклонки, объём который вытолкал цену остался внизу. Есть расхождение по дельте Рыночные покупки агрессивные но есть скрытый продавец который не даёт цене расти. Вижу сценарий и он новостной если переговоры будут успешные и будет конкретика попытаемся пойти наверх нооо это навряд ли. Я думаю новости будут опять размытые и нижние объёмы который толкали цену будут разгружаться, а это шорт. Но даже при негативе мы можем заколоть наклонку и уйти в погружение. Вот примерные мысли по данной акции. Всё смотрим в моменте за ранее заходить в позицию опасно так как могут вынести в обе стороны причём не хило так как RUS:SPBE наторговка уже сформировала достаточного топлива что бы рвануть вниз либо вверх. Ждём новости.

Фундаментальный анализ

XAUUSD – H1: Сильный трендXAUUSD – Технический обзор H1: Риск продолжения вблизи максимумов на фоне нарастающей геополитической напряженности | Лана ✨

Золото продолжает торговаться в сильной бычьей структуре, с ростом цены вдоль восходящей трендовой линии. Тем не менее, по мере приближения рынка к верхним зонам сопротивления, ценовое движение указывает на то, что ралли может входить в более чувствительную фазу, где риск продолжения и волатильность увеличиваются.

📈 Рыночная структура и ценовое движение

Краткосрочный тренд остается бычьим, с тем, что цена уважает восходящую трендовую линию.

Недавние ценовые действия показывают сильные импульсные покупки, за которыми следуют незначительные откаты — признак агрессивного спроса.

Однако сейчас цена торгуется близко к верхней границе торгового канала, где продолжение роста часто становится менее эффективным и более реактивным.

Текущая структура благоприятствует продолжению, но риск увеличивается по мере того, как цена отдаляется от справедливой стоимости.

🔍 Ключевые технические зоны на H1

Немедленная зона сопротивления / реакционная зона: 4987 – 5000

Эта область представляет собой краткосрочный потолок, где цена может колебаться или формировать временную консолидацию.

Зона продаж (область продолжения): 5053 – 5070

Премиальная зона, где рост становится все более расширенным и фиксирование прибыли или коррекционные реакции более вероятны.

Ключевые зоны поддержки и справедливой стоимости ниже:

4663 – 4629 (предыдущее принятие + структурная поддержка)

4595 – 4570 (глубокая зона справедливой стоимости в соответствии с уровнем Фибоначчи)

Эти нижние зоны остаются важными контрольными точками, если цена переходит от расширения к коррекции.

🎯 Торговые сценарии

Основной сценарий (продолжение роста):

Если цена консолидируется выше 4987 и принимает более высокие уровни, рынок может расшириться в зону 5053–5070. Любое движение в эту область должно быть внимательно отслеживаемо на наличие сигналов истощения, а не погони за поздним прорывом.

Альтернативный сценарий (откат к структуре):

Неудача удержаться выше 4987–5000 может привести к коррекционному движению обратно к 4663–4629, где покупатели могут снова войти на лучшей цене.

Лана предпочитает ждать реакций в ключевых зонах, а не гнаться за ценой, когда она уже расширена.

🌍 Геополитический контекст (Почему волатильность важна сейчас)

Недавние отчеты указывают, что авианосная ударная группа USS Abraham Lincoln вошла в Индийский океан с ожиданиями движения к Аравийскому морю в ближайшие дни. Увеличенное военное присутствие США на Ближнем Востоке amid тревогами по поводу возможной эскалации с участием Ирана добавляет слой геополитической неопределенности.

Исторически такие события склонны:

Увеличивать краткосрочную волатильность золота

Поддерживать золото как хедж, одновременно вызывая резкие колебания фиксации прибыли

Этот фон подчеркивает важность управления рисками и терпения, особенно когда цена торгуется вблизи премиальных зон.

🧠 Перспектива Ланы

Золото остается бычьим, но не каждая бычья фаза является хорошим местом для покупки.

Поскольку цена растет в премиальные и зоны расширения, Лана сосредотачивается на структуре, справедливой стоимости и реакции, а не на эмоциональном импульсе.

✨ Уважайте тренд, управляйте риском продолжения и позвольте цене прийти к вашим уровням.

XAUUSD (H3) – План ЛиамаXAUUSD (H3) – План Лиама

Поздняя стадия расширения | Ищите распределение и реакции на продажу

Краткое резюме

Золото резко выросло и теперь торгуется на поздней стадии бычьего расширения, находясь вблизи премиумных цен после нескольких импульсивных движений.

На макроуровне политические комментарии из Европы подчеркивают структурный сдвиг в глобальной власти:

Влияние Европы ослабевает, пока обсуждения между США и Россией обходят Брюссель.

БРИКС и ШОС сейчас представляют более половины мирового населения.

Призывы к возобновлению энергетического сотрудничества ЕС и России подчеркивают долгосрочную неопределенность в геополитическом позиционировании Европы.

Этот фон поддерживает золото структурно, но на текущих уровнях риск смещается в сторону распределения, а не чистого продолжения.

Макро контекст (поддерживающий, но асимметричный риск)

Глобальный баланс сил продолжает смещаться с Запада на Восток, усиливая долгосрочный спрос на твердые активы.

Тем не менее, большая часть краткосрочной геополитической премии уже учтена после недавнего вертикального движения.

Результат: продолжение восходящего тренда возможно, но риск/вознаграждение теперь в пользу реакционных продаж, а не новых покупок.

➡️ Заключение: не противодействуйте макротренду, но и не гонитесь за ценой.

Технический взгляд (H3 – на основе графика)

Золото остается в более широком восходящем тренде, но действия цены показывают признаки замедления и потенциального распределения вблизи максимумов.

Ключевые уровни с графика:

✅ Премиум зона продаж: 5000 – 5050 (верхний диапазон / зона распределения)

✅ Зона реакции на продажу: 4920 – 4950 (локальные максимумы / зона отклонения)

✅ Поддержка для бычьего отката: 4700 – 4750 (фиб + структура)

✅ Основная ликвидность / глубокая поддержка: 4350 – 4450

Цена торгуется далеко выше равновесия, увеличивая вероятность поворота обратно к стоимости или ликвидности на стороне продажи.

Торговые сценарии (стиль Лиама: торгуйте уровнем)

1️⃣ Сценарии ПРОДАЖ (приоритет – поздняя реакция)

А. ПРОДАТЬ в премиум / зоне распределения

✅ Продажа: 5000 – 5050

Условие: четкое отклонение / потеря импульса на M15–H1

SL: выше максимума

TP1: 4920

TP2: 4750

TP3: 4450 (если распределение расширится)

Логика: Поздние ралли часто формируют округлые вершины или паттерны распределения перед тем, как направиться вниз. Эта зона благоприятствует определенным рисковым шортам, а не покупкам на прорыве.

B. ПРОДАТЬ на более низком максимуме / реакции

✅ Продажа: 4920 – 4950

Условие: неспособность удержать максимумы + медвежий сдвиг на меньших временных интервалах

TP: 4750 → 4450

Логика: Эта область действует как зона реакции внутри диапазона распределения — идеальна для тактических продаж.

2️⃣ Сценарий ПОКУПКИ (вторичный – только стоимость)

ПОКУПАТЬ только на глубоком откате

✅ Зона покупки: 4350 – 4450

Условие: захват ликвидности + сильная бычья реакция

TP: 4700 → 4920

Логика: Это первая область, где долгосрочные покупатели получают четкое преимущество по соотношению риск/вознаграждение. Нет интереса к покупке выше стоимости.

Ключевые заметки

Поздние тренды наказывают нетерпеливых.

Избегайте входов в середине диапазона.

Ожидайте ложных прорывов вблизи максимумов.

Подтверждение > убежденность.

Каков ваш уклон здесь:

продажа распределения рядом с максимумами или терпеливое ожидание более глубокого отката в зону стоимости 4700–4450?

— Лиам

VVV - Жду ракету + Фундаментал. (Спекулятивно).Коллеги, обратите внимание.

По данным on-chain аналитики, маркетмейкер Wintermute с 16 декабря 2025 года продолжает наращивать позиции в токене VVV. Давайте рассмотрим его фундаментальные основы, для понимания открытия сделки (спекулятивно или в портфель).

☑️ Содержание статьи:

▪️ Наблюдение за кошельком маркетмейкера

▪️ Фундаментальный анализ VVV

▪️ Когда покупать

👉 Наблюдение за кошельком маркетмейкера

Наблюдаю постоянное пополнение кошелька маркетмейкера монетой VVV с 16 декабря 2025 г.

👉 Фундаментальный анализ VVV

Данные на: 24.01.2026

Проект: Venice (VVV)

Тикер: VVV

Стоимость (Price): 3.079 USD

Рыночная капитализация (Market Cap): 135,250,819.61 USD

Полная капитализация (FDV): 240,642,303.26 USD

1. Описание проекта

Venice (VVV) — это проект, предлагающий приватную и нецензурируемую альтернативу популярным приложениям на базе искусственного интеллекта (ИИ). Он фокусируется на использовании открытого исходного кода ИИ-технологий, подчеркивая конфиденциальность пользователей. Проект работает на сети Base и позиционирует себя как инструмент для доступа к ИИ без ограничений, типичных для мейнстримных платформ.

Назначение и миссия: Основная цель — предоставить приватный доступ к ИИ-инструментам без цензуры. Уникальное торговое преимущество — интеграция стейкинга токенов VVV для минтинга внутренней валюты DIEM, используемой для оплаты API-доступа к ИИ.

Уникальность по сравнению с существующими: В отличие от централизованных сервисов (например, ChatGPT), Venice использует открытый код и децентрализованную модель. Однако, похожие подходы есть у конкурентов (Bittensor, Render). Слабая сторона: зависимость от Base может ограничивать масштабируемость.

Оценка основателей и команды: Данные о конкретных основателях ограничены, прозрачность низкая. Информация о предыдущих успехах команды отсутствует. Дорожная карта включает интеграции ИИ-моделей без четких сроков.

Актуальность проблемы: Конфиденциальность в ИИ — растущая потребность. Общий рынок ИИ оценивается в ~$390 млрд к 2025 году, но сектор децентрализованного ИИ значительно меньше (~$10 млрд). Текущая аудитория и точные метрики неизвестны. Потенциал роста высокий в условиях хайпа вокруг ИИ, но риски включают конкуренцию и регуляторное давление.

Слабые стороны: Отсутствие детальной документации, потенциальная уязвимость к атакам на Base. Проект запущен в 2025 году.

2. Анализ технологии

Инновационность: Архитектура основана на Base для децентрализованного ИИ-доступа. Интеграция стейкинга для API не является уникальной (аналоги есть у Render). Используются модели ИИ, такие как GLM 4.7.

Активность разработки: GitHub репозиторий не указан, данные о коммитах и контрибьюторах отсутствуют. Качество кода и открытость: документация слабая, litepaper отсутствует.

Основные конкуренты: Сектор — ИИ и Base-экосистема. Ключевые конкуренты: Render (RENDER, фокус на GPU для ИИ, большая капитализация) и Bittensor (TAO, децентрализованная ИИ-сеть). Отличия: Venice проще для приватного ИИ, но не имеет значительных технологических преимуществ.

Вывод: Технология базовая с низкой или неизвестной активностью разработки.

3. Рынок и конкуренты

Размер проблемы: Рынок приватного децентрализованного ИИ оценивается в $5-10 млрд.

Конкуренты: Render (функционал: GPU-рендеринг, большое сообщество) и Bittensor (технология: peer-to-peer ИИ, высокий рост). Партнерства Venice неизвестны, в отличие от конкурентов.

Темпы роста: TVL Venice отсутствует, в то время как конкуренты демонстрируют значительные показатели.

Потенциал: В бычьем рынке может показать рост x5-10 при условии сохранения хайпа вокруг ИИ.

Прибыльность: Проект не генерирует значительный доход, капитализация может считаться переоцененной.

Вывод: Рынок перспективен, но Venice существенно отстает от конкурентов по ключевым метрикам.

4. Инвесторы и Партнерства

Данные о раундах: Информация не найдена.

Анализ: Отсутствие известных инвесторов и венчурного финансирования является негативным сигналом и снижает доверие.

Выводы: Низкий интерес со стороны институциональных инвесторов ослабляет позиции проекта.

5. Токеномика

Применение: Стейкинг для минтинга DIEM (оплата ИИ-API).

Max Supply: Нет.

Circulating: 43,926,865.74 VVV.

Total: 78,155,993.27 VVV.

Market Cap: $135 млн.

Изменение предложения: Эмиссия 8 млн токенов ежегодно, сократится на 25% до 6 млн с 10.02.2026.

Распределение: Данные недоступны.

Спрос и предложение: Предложение растет (эмиссия 6-8 млн/год). Спрос формируется стейкингом и использованием в ИИ. Сжигание отсутствует.

График разблокировки: Не найден. Оценочное ежемесячное давление: ~$1.5 млн.

Инфляция/дефляция: Инфляционная модель с запланированным снижением эмиссии.

Сравнение с конкурентами: Уступает по контролю над предложением (например, Render — дефляционная модель).

Вывод: Токеномика инфляционная с потенциалом улучшения, но отсутствие данных и слабый спрос создают риски.

6. Сообщество и Соц. Активность

Сводка: Сообщество малочисленно (ориентировочно: Twitter ~10k, Discord ~5k). Активность низкая, посты редкие. Настроения нейтрально-положительные.

Метрика: 3/10 — слабое и малоактивное сообщество.

Выводы: Низкие социальные показатели ограничивают потенциал вирусного роста.

7. Новости, события, анонсы

Запланированное снижение эмиссии на 25% с 10.02.2026 (позитивный фактор).

Интеграция модели ИИ GLM 4.7.

Функция стейкинга для доступа к API.

Влияние: Снижение эмиссии может оказать положительное влияние на цену в условиях бычьего рынка.

8. Вывод по проекту

Общая оценка: 4/10 — слабые стороны в области команды, технологий, сообщества и финансирования. Потенциал связан исключительно с хайпом вокруг ИИ при высоких рисках.

Рекомендуется рассматривать только для спекулятивных стратегий с высоким риском.

Прогноз: Максимальная капитализация в пике альтсезона может достичь $1 млрд.

👉 Когда покупать

Стратегия автора:

В своей работе я ориентируюсь на ожидание подтверждающих сигналов роста, анализ ключевых уровней и вход в позицию на основе комплексной оценки данных. Стратегия выхода строится по аналогичным принципам.

Данный материал представляет собой личное мнение и анализ автора и не является финансовой рекомендацией.

Всем удачи и взвешенных решений на рынке!

#ETH. ЭФИР МОЖЕТ ПОКАЗАТЬ ХОРОШИЙ ОТСКОК! ОБЗОР ОТ 24.01.2026BINANCE:ETHUSDT.P 1D

Замечаю ту же закономерность, что и у Биткоина, на этот раз на #ETH, и она гораздо четче.

Цена формирует более высокие минимумы, пока что это похоже на треугольный паттерн.

Логика та же:

Для сохранения целостности этой структуры мы должны формировать только более высокие минимумы.

Пока мы НЕ сформируем еще один минимум ниже 2780$, структура может удерживаться.

В идеале, мы не должны пробить уровень 2870$.

Самое глупое здесь было бы открыть шорт-позицию в ожидании пробоя. Сейчас нет смысла это делать на минимумах.

Хорошо, что #BTC и #ETH выровнены. Пока цена остается в этом восходящем канале, и быки здесь имеют преимущество.

DYOR.

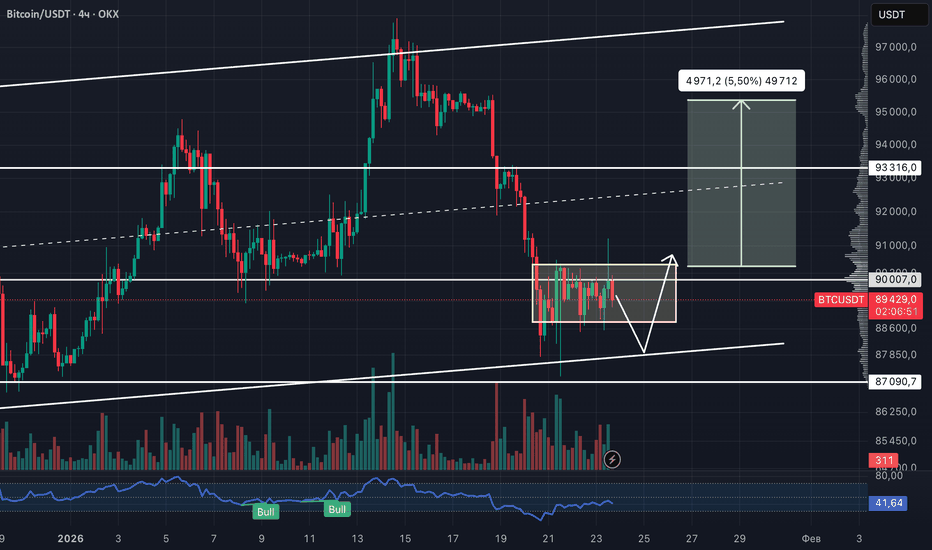

#BTC. ЛУЧШИЙ ТРЕЙДЕР В СНГ ВЕЩАЕТ ДЛЯ ЛЮДЕЙ! ОБЗОР ОТ 23.01.2026BINANCE:BTCUSDT 4H

Все напуганы, поскольку цена, похоже, готова установить новый минимум.

Однако это может быть просто ловушка.

Формирующаяся на дневном графике восходящая канальная структура пока держится.

И даже если цена в конечном итоге обвалится, скорее всего, перед этим произойдет небольшой отскок до 92000$.

На 4H TF цена колебалась в течении 48 часов, при этом большую часть времени оставаясь выше 89000$

Быстрое падение до 88000$ всё еще возможно, но я склоняюсь к бычьему сценарию из-за восходящего канала на 1D TF как на #BTC, так и на #ETH.

Я точно НЕ буду шортить на данный момент.

DYOR.

Как правильно рассчитать лот для безопасной торговли?Расчёт размера позиции: лот по стопу и риску 1% без шаманства

Новички обычно делают так: "Ну, открою-ка 0.1 лота, там разберёмся". А потом рынок "разбирается" с депозитом. Виноваты не свечи, а математика, которой не было.

Давай по-честному, по-простому, без формул на полэкрана. Как посчитать лот так, чтобы:

- риск был 1% депозита

- стоп стоял там, где надо по технике, а не "где поместился"

Шаг 1. Определяем риск в деньгах

Берём депозит. Пусть у тебя:

Депо 1 000$

Риск на сделку 1%

1% от 1 000$ = 10$

Это максимум, который ты готов потерять в одной сделке. Всё, эта сумма священна, её не трогаем.

Шаг 2. Ставим стоп не по хотелке, а по уровню

Сначала анализ, потом лот.

Например, ты покупаешь акцию по 100$, логичный стоп под уровнем - 95$.

Значит, если купишь ОДНУ акцию и тебя выбьет по стопу:

Риск на 1 акцию = 100 - 95 = 5$

Шаг 3. Считаем размер позиции

Нам нужно уложиться в те самые 10$ риска.

Формула из разряда "даже на салфетке посчитать можно":

Размер позиции = Риск в деньгах / Риск на единицу инструмента

В примере:

10$ / 5$ = 2 акции

Итог:

- Покупаешь 2 акции по 100$

- Стоп на 95$

- Если выбьет, потеряешь те же 10$, то есть 1% депозита

Без магии, без шаманов, только калькулятор.

Шаг 4. То же самое для любого рынка

Логика всегда одна:

1) Сначала находишь вход и место для стопа по графику

2) Считаешь, сколько денег ты теряешь на 1 единице инструмента, если цена идёт до стопа

3) Делишь свой риск (1% депо) на эту сумму

4) Получаешь размер позиции

Примеры:

- Фьючи: риск на 1 контракт = стоп в пунктах × цена пункта

- Форекс: риск на 0.01 лота = стоп в пунктах × цена пункта для этого инструмента

Дальше всё то же самое: риск / риск на единицу = объём.

Шаг 5. Типичные ошибки новичков

Вот где депозиту больно:

- Сначала выбирают лот, потом подтягивают стоп "чтобы не много потерять"

Итог: стоп в никуда, рынок его сносит даже чихнув.

- Двигают стоп дальше, лишь бы "не выбило"

Итог: риск уже не 1%, а 3-5%, а там и до слива рукой подать.

- Считают в процентах от цены, а не от депозита

Типа "поставлю стоп 2% от цены". Если плечи и большой объём - депо может схлопнуться куда сильнее этих 2%.

Возможно, я ошибаюсь, но стоп в 1% от депозита, поставленный не по уровню, а "куда влезло", хуже, чем вообще без стопа. Потому что создаёт иллюзию контроля, а на деле это тот же рандом.

Мини-чеклист перед входом в сделку

Перед тем как нажать "купить", спроси себя:

1) Где логичный стоп по графику, если идея окажется неверной

2) Сколько денег я теряю на одной единице инструмента до этого стопа

3) Сколько составляет мой 1% от депозита сейчас

4) Какой объём даёт мне ровно этот риск

5) Нравится ли мне соотношение стопа и потенциала движения

Если хоть на одном пункте начинаешь "подгонять" под хотелки - лучше не входить. Рынок отлично чувствует, где ты халтуришь.

И да, позиция, рассчитанная по стопу и риску 1%, выглядит скучно. Зато депо с ней живёт долго. А на рынке выживает не тот, кто угадывает больше всех, а тот, кто сливает меньше всех.

Слёзы Свободы. Давайте заставим Америку снова Продавать.За последнее десятилетие фондовый рынок США значительно превзошел мировые фондовые рынки, за исключением Соединенных Штатов.

Это расхождение в доходности стало одной из определяющих черт глобального инвестирования с 2015 года, причем американские акции, особенно акции технологических компаний с большой капитализацией, во многом обусловили превосходство.

Годовая доходность (2015–2025)

AMEX:SPY , Индекс S&P 500 (США):

За последние десять лет индекс S&P 500 показал среднюю годовую доходность в размере 13,8%.

NASDAQ:ACWX , MSCI All World ex US (МИР БЕЗ США):

Мировые акции за пределами США приносили в среднем 4,9% годовых за тот же период

Годовая разбивка

Год | SPX | Мир без США | Профицит США

2024 23,9% 4,7% +19,2%

2023 23,8% 17,9% +5,8%

2022 -19,6% -14,3% -5,4% (!)

2021 26,6% 12,6% +14,0%

2020 15,8% 7,6% +8,2%

2019 30,4% 22,5% +7,9%

2018 -6,6% -14,1% +7,5%

2017 18,7% 24,2% -5,5% (!)

2016 9,8% 2,7% +7,1%

2015 -0,7% -3,0% +2,3%

Ключевые факторы производительности

Превосходство США

Доминирование рынка США во многом было обусловлено быстрым ростом технологических гигантов (таких как Apple, Microsoft, Amazon и Alphabet), которые извлекли выгоду из сильного роста прибыли, охвата мирового рынка и значительного притока инвесторов.

Неудовлетворительная международная динамика

Рынки за пределами США столкнулись с такими препятствиями, как многочисленные удушающие санкции и пошлины, замедление экономического роста, политическая неопределенность (особенно в Европе), укрепление доллара США и снижение влияния быстрорастущих технологических секторов.

Разрыв в оценке

К 2025 году американские акции будут считаться относительно дорогими по сравнению с их международными аналогами, которые могут предложить более привлекательную оценку в будущем.

Недавние сдвиги (тенденция 2025 г.)

С начала 2025 г. международные акции начали опережать S&P 500, а европейские и азиатские акции вновь стали вызывать интерес инвесторов. Факторы включают оптимизм по поводу восстановления экономики Китая и высокие показатели в европейском оборонном и технологическом секторах.

Долгосрочная перспектива

Исторический контекст

Хотя последнее десятилетие благоприятствовало акциям США, так было не всегда. Например, в 2000-х годах международные акции превзошли американские после краха доткомов.

Вес рынка в долевом выражении

США приходится около 60% капитализации мирового фондового рынка и около 25% мирового ВВП, поэтому ее показатели оказывают существенное влияние на мировые индексы.

Заключение

В период с 2015 по 2025 год годовой доход на фондовом рынке США почти в три раза превысил доходность мировых рынков без учета США, в первую очередь за счет опережающей динамики акций технологических компаний с высокой капитализацией.

Хотя эта тенденция сохранялась большую часть десятилетия, начало 2025 года показывает признаки потенциального сдвига, когда международные акции начинают сокращать разрыв в показателях. Инвесторам следует помнить о различиях в оценках и циклической природе лидерства на мировом рынке.

Основная техническая диаграмма соотношения США/без учета США указывает на то, что происходит грандиозный разворот.

--

С наилучшими "слёзными" пожеланиями,

Ваша любимая исследовательская группа @PandorraResearch 😎

Как находить акции-бриллианты? Алгоритм Грэма-БаффетаВот **самый простой пошаговый алгоритм** поиска акций с высоким потенциалом роста. Этот метод отсекает лишний шум и фокусируется на поиске компаний, которые (а) качественно зарабатывают деньги и (б) стоят дешевле своей реальной стоимости.

Алгоритм основан на синтезе классического стоимостного инвестирования (Бенджамин Грэм) и поиска устойчивых конкурентных преимуществ (Уоррен Баффет, методология Morningstar).

---

### Шаг 1. Грубый отсев (Скрининг)

Вам не нужно анализировать тысячи компаний вручную. Используйте скринер акций (например, Finviz, TradingView или скринеры брокеров), чтобы оставить только те, что имеют математический шанс на рост.

**Установите следующие фильтры:**

1. **Размер (Capitalization):** Small или Mid Cap (малая или средняя капитализация). У небольших компаний математически больше пространства для кратного роста, чем у гигантов.

2. **Рентабельность (ROIC или ROE):** $> 15\%$.

* *Обоснование:* Компания создает стоимость, только если рентабельность инвестированного капитала (ROIC) превышает затраты на этот капитал (WACC). Если ROIC высокий, компания эффективно превращает деньги в новые деньги.

3. **Долговая нагрузка (Debt/EBITDA):** $< 3.0$ (идеально $< 2.0$).

* *Обоснование:* Низкий долг снижает риск банкротства в кризис.

4. **Мультипликатор PEG (P/E к росту):** $< 1$.

* *Обоснование:* Это простой способ найти «рост по разумной цене». Если PEG меньше 1, значит, вы платите мало за высокие темпы роста прибыли.

---

### Шаг 2. Тест на «Экономический ров» (Moat)

Из оставшегося списка выберите компании, бизнес которых вы можете понять. Затем задайте один главный вопрос: **«Почему конкуренты не могут отобрать у этой компании прибыль?»**

Ищите один из 5 признаков «рва» (защиты бизнеса), которые гарантируют долгосрочный потенциал:

1. **Нематериальные активы:** Есть ли у компании бренд, патент или лицензия, позволяющие продавать дороже конкурентов? (Пример: фармацевтика, люксовые бренды).

2. **Затраты на переключение:** Сложно ли клиенту уйти к конкуренту? (Пример: корпоративное ПО, экосистемы банков).

3. **Сетевой эффект:** Становится ли сервис ценнее, когда к нему приходят новые пользователи? (Пример: соцсети, маркетплейсы).

4. **Преимущество по издержкам:** Может ли компания производить дешевле всех благодаря уникальному доступу к ресурсам или масштабу?.

5. **Эффективный масштаб:** Работает ли компания на нишевом рынке, где второму игроку просто не выжить? (Пример: аэропорты, трубопроводы).

**Правило:** Если «рва» нет — пропускаем. Высокая прибыль без защиты быстро исчезнет из-за конкуренции.

---

### Шаг 3. Экспресс-оценка справедливой цены

На этом этапе нужно понять, торгуется ли акция со скидкой. Самый простой способ — использовать **формулу Бенджамина Грэма** для растущих компаний.

**Формула:**

$$V = \frac{EPS \times (8.5 + 2g) \times 4.4}{Y}$$

* **EPS:** Прибыль на акцию за последние 12 месяцев (TME EPS).

* **8.5:** Базовый коэффициент P/E для компании без роста.

* **g:** Ожидаемый темп роста прибыли на ближайшие 5–7 лет (будьте консервативны, берите прогноз аналитиков или уменьшите исторический рост на 30%).

* **4.4:** Безрисковая доходность (базовая ставка).

* **Y:** Текущая доходность надежных корпоративных облигаций (рейтинг AAA). В России можно использовать доходность длинных ОФЗ или корпоративных облигаций высокого рейтинга.

**Результат (V):** Это внутренняя стоимость акции в долларах/рублях.

---

### Шаг 4. Проверка на «Запас прочности»

Сравните полученную стоимость ($V$) с текущей ценой на бирже ($P$).

* **Правило:** Покупайте только в том случае, если текущая цена ($P$) **на 30–50% ниже** рассчитанной стоимости ($V$).

* *Обоснование:* Этот разрыв (Margin of Safety) защитит вас от ошибок в расчетах и непредвиденных проблем на рынке. Если вы ошиблись в прогнозе роста, дисконт не даст вам уйти в глубокий минус.

---

### Шаг 5. Поиск катализатора (Почему она вырастет?)

Недооцененная акция может оставаться дешевой годами («ловушка стоимости»). Чтобы потенциал реализовался, нужен драйвер. Проверьте наличие одного из факторов:

1. **Байбэк (Buyback):** Компания активно выкупает свои акции, увеличивая прибыль на оставшиеся бумаги.

2. **Рост дивидендов:** Компания стабильно повышает выплаты (сигнал уверенности менеджмента).

3. **Смена ожиданий:** Компания побила прогнозы аналитиков в последних кварталах (рынок часто ошибается в оценке длительности периода сверхприбыли).

### Итоговый чек-лист (Можно распечатать)

1. **Скрининг:** Small/Mid Cap, ROIC > 15%, Debt/EBITDA < 3.

2. **Бизнес:** Есть ли понятный «ров» (бренд, сеть, технологии)?

3. **Цена:** Справедливая цена по формуле Грэма > Текущей цены на 30%?

4. **Здоровье:** Денежный поток (FCF) положительный?

5. **Решение:** Если везде «ДА» — актив имеет высокий потенциал.

SOL - проспал точку входа. Буду ждать новую.BINANCE:SOLUSDT.P

Мой предыдущий обзор:

Ставил алерт, не хватило каких-то микро-центов до уведомления. Конкретно от точки входа была реакция на +6%

Буду пропускать, или искать вход локально после формирования модели. Глобально смотрел бы еще пониже. Обновляю обзор.

Таймфрейм: 1 ДЕНЬ. Много не снятой ликвидности. Поставил алерты. Буду ожидать снятия компрессии и только потом уже искать максимально длинную свинговую позицию.

BTC по $107,000 в 2026? Техническое подтверждение разворота.Приветствую, трейдеры! 👋

«Коллеги, прежде чем перейти к графику, давайте посмотрим на фундамент. Почему зона, в которой мы находимся, интересна "Умным деньгам" в 2026 году?

Дефицит предложения (Supply Shock): По данным Glassnode, балансы BTC на биржах продолжают снижаться. Мы находимся в фазе пост-халвинга, когда "шок предложения" начинает влиять на цену максимально сильно. Свободных монет для покупки на OTC-рынке становится меньше.

Институциональный спрос (ETF Flows): Крупнейшие фонды (BlackRock, Fidelity) продолжают удерживать позиции. Любые глубокие коррекции (как сейчас к уровню 78.6%) используются ими для ребалансировки портфелей и докупки актива по скидке.

Макроэкономика: Глобальный индекс ликвидности (M2) показывает рост. Биткоин, как губка, впитывает эту ликвидность. Текущая коррекция — это лишь высадка "слабых рук" перед следующей фазой роста.

Риски: Единственное, что может задержать рост — это укрепление индекса доллара (DXY) выше 105 пунктов, но пока мы видим слабость доллара, что позитивно для крипты».

Биткоин (BTC) находится в решающей зоне. Мы видим идеальное слияние (конфлюэнс) гармонических паттернов и концепции Smart Money. Рынок дает возможность зайти в сделку с отличным соотношением Риск/Прибыль.

📊 Технический анализ:

Гармоническая Синхрония: На 4-часовом таймфрейме сформировались сразу два бычьих паттерна — Shark (Акула) и Cypher (Сайфер). Такое дублирование сигналов кратно усиливает вероятность отскока.

Золотая зона (OTE): Актив скорректировался ровно к уровню 0.786 по Фибоначчи. Статистически — это зона «Оптимального Входа» (OTE), откуда чаще всего происходят глубокие развороты тренда.

Манипуляция (Turtle Soup): На дневном таймфрейме (1D) сформирована бычья модель «Черепаший суп». Маркет-мейкер снял стопы, но не пустил цену ниже, что говорит о силе лимитного покупателя. Важно: минимумы структуры больше не обновляются, давление продавцов иссякло.

🔑 Триггеры для входа и Структура (ChoCH):

Глобально: Смена характера тренда (ChoCH) на дневке уже произошла после пробоя уровня 93 130$. Тренд восходящий.

Локально (Точка входа): Чтобы подтвердить окончание коррекции и открыть уверенные лонги, нам нужен закреп цены на 4H выше 90 600$. Это сформирует локальный ChoCH и откроет путь наверх.

🎯 Цели и Торговый план:

Цена стремится перекрыть зоны дисбаланса (FVG):

Первая цель: Перекрытие неперекрытых дневных FVG и тест медвежьего Ордер Блока (OB) в районе 95 170$.

Глобальные цели: Зона расширения 1.41 – 1.61 по Фибоначчи. Это диапазон 104 000$ — 107 000$.

🎬 Подробную логику сделки и психологию рынка разобрал в видеообзоре!

Дисклеймер: Не финансовая рекомендация. DYOR.

Не забывайте подписываться и ставить лайк! 👍 Что ждете в 2026 от Биткоина? $150k увидим? Пишите в комменты! 👇

#USDCAD OANDA:USDCAD

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена открытия: 1.37389

▪️Тейк профит: Открытый

▪️Стоп лосс: 1.36780

▪️Актуален: До отмены

▪️Комментарий:

Рассмотрим сценарий по валютной паре USDCAD. На данный момент цена актива показывает локальное снижение котировок после отскока от области 1.3892-1.3898, которая выступила в роли сопротивления. На текущем снижении был ретест области поддержки 1.37763-1.37831, однако выше был сформирован новый уровень 1.38527, после чего цена продолжила снижение, и сейчас мы наблюдаем пробитие данной поддержки. Потенциал дальнейшего снижения при текущей формации незначительный - вплоть до области 1.37328-1.37223. Это ключевой диапазон поддержки, сформированный на старшем таймфрейме, который, как правило, в приоритете. Более того, при формировании данного диапазона была аккумуляция крупного ордер-блока - одного из самых крупных за последнее время, что подтверждает интерес покупателей к данной зоне. USDCAD сейчас сохраняется фундаментальный сценарий в пользу лонг-позиции. Доллар США получает поддержку на фоне устойчивых макроданных и ожиданий, что ФРС будет дольше удерживать жёсткую денежно-кредитную политику. В то же время канадский доллар остаётся под давлением из-за слабости цен на нефть, которая является ключевым экспортным ресурсом Канады. Дополнительным негативом для CAD выступают слабые данные по рынку труда и замедление экономической активности внутри страны. Дифференциал процентных ставок по-прежнему в пользу доллара, что поддерживает carry-стратегии в USD. С учетом данной информации попробуем рассмотреть точку входа на покупку от границы ключевой области поддержки.

Про риски: Стоп-лосс изначально размещаем за нижнюю границу поддержки с учетом ложного пробоя. Такая манипуляция дает дополнительную защиту и ограничивает риск. После открытия ордера ожидается возвращение котировок как минимум к текущим ценовым значениям - к уровню 1.37831, где после ретеста мы перенесем стоп-лосс без убыток. Далее, с большой вероятностью, после закрепления цены выше уровня 1.37831 откроется диапазон свободного роста (зона imbalance) до следующего уровня сопротивления 1.38527, где мы зафиксируем часть прибыли.

Про цели: Если смотреть более глобально, потенциал роста будет сохраняться до области сопротивления 1.3892-1.3898.

Берем во внимание тот фактор, что актив сейчас сильно перепродан, а данная область сопротивления уже неоднократно тестировалась в прошлом. Соответственно, есть вероятность как истинного пробоя данного диапазона, так и ложного пробоя. С учетом данной информации предлагаю Take Profit оставить открытым и понаблюдать за динамикой цены. В любом случае потенциал хороший, соотношение риска к прибыли удовлетворительное.

Дату истечения на открытие ордера не выставляем. Как только уйдет в работу - будет сопровождение позиции. Сценарий соответствует всем правилам торгового алгоритма. Будем действовать. Всем профита и финансового благополучия🤝

Эфир по 5000$ в первой половине 2026 года! Хочу поделиться своей логикой, почему в текущем цикле я считаю ETH одним из самых сильных активов на дистанции первого полугодия 2026 года. Речь не о краткосрочных движениях и не о попытке угадать локальное дно или вершину. Речь о понимании среды, в которой рынок будет находиться в ближайшие месяцы.

Первый и, на мой взгляд, ключевой фактор - это политический цикл в США.

Для Трампа предстоящие промежуточные выборы в ноябре - вопрос не просто рейтингов, а вопрос личного будущего. Потеря позиций республиканской партии в конгрессе создаёт слишком много рисков и неопределённости, которые рынки традиционно не любят.

В таких условиях политика действующей администрации почти всегда становится более мягкой. Государство старается поддерживать экономику, фондовый рынок и в том числе рынок криптовалют. Простыми словами - не создают напряжения, пытаясь привлечь голоса неопределившихся на свою сторону.

Второй важный момент - это ФРС.

Мы ожидаем смену главы регулятора в мае 2026 года и с высокой вероятностью новый руководитель будет более лоялен администрации.

Это не обязательно означает агрессивное снижение ставок. Иногда для рынков уже достаточно того, что ставки не повышают и не ужесточают условия.

Даже сохранение мягкой политики в условиях давления со стороны инфляции будет восприниматься как позитив для риск-активов.

А Эфир это в первую очередь риск-актив с высокой чувствительностью к ликвидности.

Третий фактор - это регуляторная ясность.

Рынок криптовалют годами находился в серой зоне. закон Clarity Act и связанные с ним инициативы могут впервые дать понятные правила игры.

Да, этот закон уже несколько раз откладывался, но он никуда не исчез. Его принятие - вопрос времени и политической целесообразности.

Как только появится понятная правовая база, крупный капитал сможет заходить в рынок гораздо проще и в гораздо больших объёмах.

Четвёртый момент - это сам Эфир как актив.

В отличие от большинства альткоинов, ETH не просто объект спекуляций.

Это основа всей экосистемы:

DeFi, L2, NFT, токенизация активов, корпоративные блокчейн-решения - всё это в первую очередь завязано на ETH

По сути, ETH это инфраструктурный актив крипторынка.

Важным фактором остаётся и стейкинг ETH

В периоды роста интереса к сети мы регулярно видим увеличение очередей на вход в стейкинг, что говорит о готовности крупных игроков блокировать капитал на длительный срок.

Это показывает, что ETH всё чаще воспринимается не как инструмент для быстрой торговли, а как долгосрочный инвестиционный актив.

Чем больше монет уходит в стейкинг, тем меньше их остаётся в свободном обращении, что со временем усиливает давление со стороны спроса.

ИТОГО

Политический цикл, ожидания по ФРС, регуляторные решения, рост институционального интереса, дефицит предложения - всё это может совпасть именно в первой половине 2026 года.

В такие периоды рынок обычно входит в фазу ускорения.

Не постепенного роста, а именно импульсных движений, которые потом называют «почему я не купил по 2600»

Моя ставка на Эфир основана не на одном факторе и не на эмоциях.

Это совокупность макроэкономики, политики, регуляции, структуры рынка и поведения капитала. Пока эта картина остаётся целостной, я продолжаю рассматривать ETH как один из ключевых активов текущего цикла.

Это не финансовый совет и не гарантия результата.

Это мой личный сценарий, основанный на том, как я вижу рынок сейчас.

Биткоин и Эфириум: прогноз, сценарии и скальпинг-сетапыВ этом видео разбираем текущую ситуацию на крипторынке:

технический анализ Биткоина (BTC) и Эфириума (ETH), ключевые уровни, от которых рынок может развернуться, и основные сценарии движения цены в ближайшее время.

Также в видео:

актуальные скальпинг-сетапы по ENSO, SOL и XRP с логикой входов и реакций от уровней;

разбор важных новостей и макрофакторов, влияющих на рынок;

влияние геополитики (США, Иран, Гренландия) на настроение инвесторов и криптовалюты.

Видео подойдёт как для активных трейдеров, так и для тех, кто хочет лучше понимать, что сейчас происходит с рынком и как действовать в текущих условиях.

BYBIT:ENSOUSDT.P BYBIT:BTCUSDT.P BINANCE:BTCUSDT.P BYBIT:ETHUSDT.P CRYPTOCAP:BTC.D BINANCE:SOLUSDT.P BINANCE:XRPUSDT.P

#SUI. ПРАКТИЧЕСКИ НИКАКИХ ШАНСОВ НА СПАСЕНИЕ! ОБЗОР ОТ 23.01.26BINANCE:SUIUSDT 1W

По структуре рынок всё ещё не выглядит готовым к устойчивому росту. Текущие движения больше похожи на локальную передышку после импульсного снижения, чем на разворот. Цена застряла ниже ключевых сопротивлений 1.72$–1.90$, и пока этот диапазон не возвращён - говорить о силе преждевременно.

Основной интерес для набора ликвидности по-прежнему расположен ниже.

Зона 1.117$ – 0.760$ остаётся приоритетной областью внимания - именно здесь сосредоточена историческая реакция и объёмы, откуда рынок уже демонстрировал спрос. Не исключаю, что цену туда ещё протащат, особенно если общее давление на рынок сохранится.

Сценарий вижу следующим:

— возможный добой вниз с финальным снятием стопов,

— формирование базы в зоне интереса,

— и только после этого попытка более внятного восстановления с целями выше 1.72$ → 2.33$.

Тем, кто держит спот, важно быть готовыми к продолжению просадки по портфелю - это не ошибка, а часть текущей фазы рынка. Здесь решает не спешка, а терпение и понимание структуры. Лучшие точки редко дают без давления на нервы.

DYOR.

Бедность - это выбор. Нищета — это не состояние банковского счета, а патоген в прошивке. Инфекция, которая передается через рукопожатия, кухонные разговоры и общие гены. Это вирусный софт, который заставляет человека добровольно выбирать путь в никуда.

Никто не мешает мелкому клерку тратить вечера не на пиво с сериалами, а на изучение востребованного навыка, чтобы через пять лет вырасти в топ-менеджера. Ничто не препятствует жителю депрессивного городка освоить удаленную профессию и зарабатывать в валюте, вместо того чтобы строчить в комментариях, что «всё разворовано» и «честным путем не подняться». Единственный барьер — это ментальные блоки, страх ошибки и святая уверенность, что «социальные лифты отключены за неуплату». Эту заразу он подцепляет от своего окружения, которое живет по принципу «не жили богато — нечего и начинать».

Бедность — это наследственная патология. Дети годами впитывают философию жертвы, потому что их дед верил, что большие деньги бывают только у воров, а мать убеждала, что «лучше синица в руках и стабильные 30 тысяч». Людям десятилетиями прививают ментальную кастрацию: не проявляй инициативу, не высовывайся, будь как все. Если ты видишь человека, который вечно «на мели», — его дети, скорее всего, будут копировать те же паттерны, обсуждая за общим столом, как мир несправедлив к их семье.

Это парализующий вирус. Он заставляет тебя мониторить плохие новости и подписываться на паблики, где смакуют очередной кризис. Там тебе услужливо объяснят, почему сейчас «не время» для стартапа, почему рынок перенасыщен и почему инвестиции — это лохотрон (но одновременно - это те, кто любит "БЫСТРОДЕНЬГИ", 100% годовых и т.д.). Главное — замереть. Ждать, когда санкции отменят, когда налоги снизят, когда придет «нормальный» начальник или упадет наследство. Что угодно, лишь бы не брать ответственность на себя. Ведь если признать, что ты сам кузнец своего болота, придется признать, что ты просто ленив и труслив. Удобнее верить, что в твоем пустом кошельке виновата мировая закулиса, ретроградный Меркурий или сосед-олигарх, который «всё скупил».

Бедность — болезнь коллективная. Как паразиты создают колонии, так и неудачники сбиваются в стаи. Им жизненно необходима поддержка таких же «обиженных судьбой», чтобы вместе оправдывать свое бездействие. Если в твоем кругу общения только те, кто жалуется на жизнь, ты никогда не увидишь возможностей. Стоит кому-то из этой системы попытаться вырваться и начать зарабатывать, стая тут же начнет кусать за пятки: «Тебе что, больше всех надо?», «Всё равно прогоришь!». Болото не терпит тех, кто учится плавать.

Лечится это жестким карантином. Первым делом — полная изоляция от носителей вируса. Выжигай из контактов нытиков и «экспертов по несправедливости». Смена инфополя, холодный расчет и жесткая дисциплина. Нужно буквально перепрошивать мозг, блокируя мысли о неудачах еще на подлете. Сначала будет ломать, как при детоксе, возникнет чувство вины перед «старыми друзьями», но это цена выздоровления. Просто возьми за правило: никогда не слушай советов от тех, чья жизнь тебе не нравится. Делай ровно наоборот — и результат тебя гарантированно удивит.

Закончу цитатой, которая полюбилась мне еще во времена студенчества:

"Великий князь в общественном туалете

"В конце 1940-х годов на одной из постоянных баз геологических экспедиций был исключительно грязный общественный туалет. Но, разумеется, не это, привычное для всех, обстоятельство привлекало общее внимание, а то, что на базу, в составе одной из экспедиций, должен был приехать потомок древнего княжеского рода.

«Мы-то, ладно, потерпим, — шутили геологи, — но что будет делать Его светлость?!».

«Его светлость», приехав, сделал то, что многих обескуражило: спокойно взял ведро с водой, швабру и аккуратно вымыл загаженную уборную...

Это и был поступок истинного аристократа, твердо знающего, что убирать грязь — не стыдно, стыдно — жить в грязи."

Из книги "Как воспитывали русского дворянина".

Как вы понимаете, грязь может быть не только в физическом плане, но и ментальном😉 Если что, у меня есть телеграмм.

Пузырь в золоте и отличная альтернатива.Читатели Sponsr знают, что я вышел из золота в конце 2025 года. Я настойчиво писал о нем с конца 2023-го и вышел не просто так.

Во-первых, средний AISC (совокупные затраты на добычу) по золоту сейчас находится на уровне 2200–2300 долларов за тройскую унцию. Я бы прикрепил график, но условия платформы не позволяют этого сделать, поэтому придется просто поверить. На данный момент 90% добывающих компаний имеют маржу практически в 100%.

Мне стало интересно посмотреть взаимосвязь между ценой золота и AISC. также, к сожалению, не могу прикрепить график (но в телеге у меня он есть).

На текущий момент отклонение цены золота от полной стоимости добычи — практически двукратное. В последний раз такое было в 2011 году, около пика, при запущенном печатном станке. Я не говорю о том, что золото обязательно должно упасть. Но когда актив уходит в «космос» и глобально превращается в «горячий пирожок» — мне дико некомфортно. В ценах на золото сейчас огромное FOMO, страх и куча других эмоций. Что будет, когда они стихнут? 2200–3000 долларов — это фундаментальное дно. А значит, мы легко можем откатиться туда.

В конце 2024 года я писал материал на Sponsr под названием «Для тех, кто не успел»? Я тогда писал о серебре как альтернативе. Даже не представлял, что получится такой результат. (кто-то брал его себе, а?) Из серебра, кстати, я тоже вышел.

Если у вас тоже есть сильное FOMO (страх упущенной выгоды) по золоту, то теперь появилась отличная альтернатива. И нет, я не имею в виду биткоин (хотя и он тоже). Крайний такой забег по золоту наблюдался в период с 2001 по 2011 год, тогда цена выросла с 366 до 1800 долларов. Текущий цикл стартовал в 2015–2018 годах (выбирайте любой, точно никто все равно не скажет), и цена так же выросла с 1200 до 4800.

Но главное в этой истории то, что альтернатива пока еще себя никак не показала. В свете происходящего она все больше напоминает мне сжимающуюся пружину (иксы неизбежны!). И эта альтернатива — акции развивающихся рынков. На графике ниже представлена динамика золота (свечной график) и акций EM (синяя линия):

В остальном данная альтернатива мне нравится больше, чем металлы. Как минимум потому, что она приносит дивиденды. А еще потому, что FOMO до нее еще не добралось. А еще долгосрочная корреляция между EM и Gold - почти 0,5, что достаточно много!

Обратите внимание, как активы, словно попкорн, стреляют по очереди. А бедные инвесторы бегают по кругу, упуская одно за другим. Я могу оказаться не прав, конечно. Хотя, кому я вру. Конечно же, я буду прав. Просто нужно немного подождать.

И лучший способ избежать эмоциональных ловушек - это следовать плану. Инвестиции - это про систему, дисциплину и время😉

#RIVER. ДЛЯ ВСЕХ ЖЕЛАЮЩИХ ЕГО ПОШОРТИТЬ! ОБЗОР ОТ 17.01.2026MEXC:RIVERUSDT 8H

Интересная монета, которая сейчас находится в восходящем тренде.

Оно постоянно находит дно каждый раз.

Пока всё хорошо, я склоняюсь к бычьему сценарт., потому что нет причин торговать против тренда.

Кстати, эта монета очень волатильна. Поэтому будьте осторожны, если решите ею торговать.

DYOR.

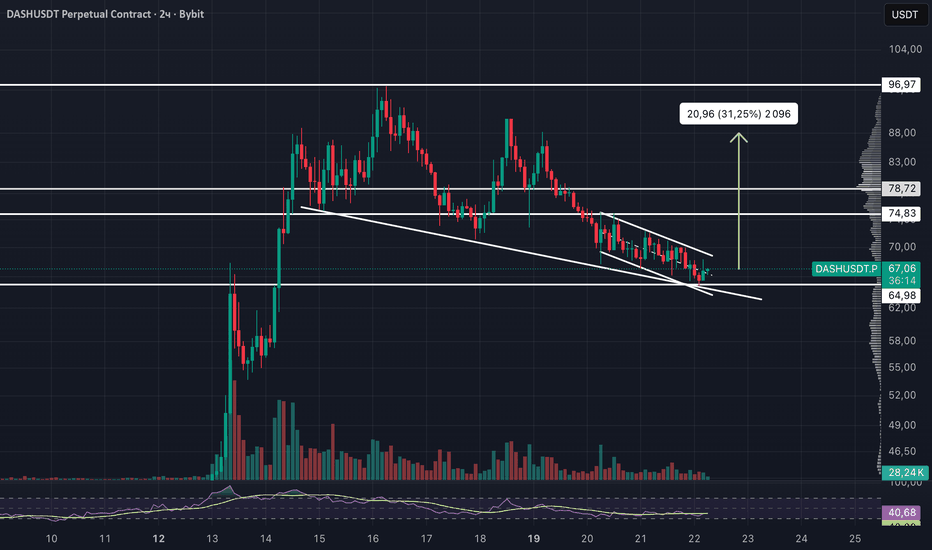

#DASH. ВОЗМОЖНО МЫ ПОЛУЧИМ ХОРОШИЙ ОТСКОК! ОБЗОР ОТ 22.01.2026BINANCE:DASHUSDT.P 2H

Интересная закономерность на графике #DASH.

Судя по моему опыту и анализу предыдущих аналогичных графиков, весьма вероятно, что нас ждет хороший рост.

Это не сделка, которую я собираюсь совершить, а просто идея. Моё лично наблюдение, которым делюсь с Вами.

DYOR.

#XRP. ЧТО ЖДАТЬ ОТ АКТИВА С ОГРОМНЫМ ПОТЕНЦИАЛОМ? ОБЗОР ОТ 23.01BINANCE:XRPUSDT.P 1D

Рынок сделал то, что обычно делает перед продолжением движения: снял ликвидность и остудил лишний оптимизм.

После прихода к МА100 и прокола зоны максимального объёма ~2.4130$, цену без сантиментов вернули обратно в область, где сидит реальный интерес покупателя.

Сейчас #XRP стоит прямо на нижней границе ключевой зоны спроса - 1.9200$. Это конкретная область, откуда актив уже не раз разворачивался. Для меня это не ожидание идеала, а рабочая ситуация: рынок даёт шанс зайти без погони за ценой.

Я начинаю набор позиции с текущих.

Если продавцов ещё протащат ниже - отлично, я к этому готов. Лимитные заявки стоят в районе 1.7694$ - 1.7212$, там находятся предыдущие локальные минимумы и потенциальная точка капитуляции слабых рук.

По целям всё предельно ясно: первый внятный ориентир - возврат в зону сопротивления 2.7384$ - 3.1196$. Именно туда логично тянуть цену при любом признаке восстановления рынка.

В общем и целом, паники нет, структура жива, риск контролируемый. Здесь либо берёшь позицию осознанно, либо потом догоняешь выше - выбор каждый делает сам.

DYOR.