Может ли ключевой игрок мира пережить свой успех?Taiwan Semiconductor Manufacturing Company (TSMC) находится на беспрецедентном распутье, контролируя 67,6% глобального рынка литейного производства, сталкиваясь с экзистенциальными угрозами, которые могут перестроить всю технологическую экосистему. Финансовые показатели компании остаются прочными, с доходом во втором квартале 2025 года в размере 30,07 млрд долларов и ростом чистой прибыли более чем на 60% по сравнению с предыдущим годом. Однако эта доминирующая позиция парадоксально сделала её самой уязвимой единственной точкой отказа в мире. TSMC производит 92% самых передовых чипов в мире, создавая риск концентрации, при котором любое нарушение может вызвать глобальную экономическую катастрофу с потерями более 1 трлн долларов.

Основная угроза исходит не от прямого китайского вторжения на Тайвань, а от "стратегии анаконды" Пекина по постепенному экономическому и военному принуждению. Это включает рекордные военные полёты в воздушное пространство Тайваня, практические блокады и около 2,4 млн ежедневных кибератак на тайваньские системы. Одновременно политика США создаёт противоречивые давления - предоставляя миллиарды в субсидиях по закону CHIPS для поощрения американской экспансии, администрация Трампа отозвала экспортные привилегии для китайских операций TSMC, заставляя проводить дорогостоящую реорганизацию и индивидуальные требования к лицензированию, которые могут парализовать объекты компании на материке.

Помимо геополитических рисков, TSMC сталкивается с невидимой войной в киберпространстве, с более чем 19 000 учетными данными сотрудников, циркулирующими в даркнете, и сложными атаками, спонсируемыми государством, направленными на её интеллектуальную собственность. Недавняя предполагаемая утечка технологии процесса 2 нм подчёркивает, как китайские ограничения на экспорт переместили поле битвы от доступа к оборудованию к таланту и краже коммерческих секретов. Ответ TSMC включает систему защиты IP с двойным треком на базе ИИ, которая управляет более чем 610 000 каталогизированными технологиями и расширяет рамки безопасности на глобальных поставщиков.

TSMC активно строит устойчивость через стратегию глобальной экспансии стоимостью 165 млрд долларов, создавая передовые фабрики в Аризоне, Японии и Германии, сохраняя технологическое преимущество с превосходными выходами на передовых узлах. Однако эта стратегия снижения рисков обходится дорого - операции в Аризоне увеличат стоимость пластин на 10-20% из-за более высоких затрат на рабочую силу, и компания должна ориентироваться в стратегическом парадоксе диверсификации производства при сохранении наиболее передовых исследований и разработок, сосредоточенных на Тайване. Анализ заключает, что будущее TSMC зависит не от текущих финансовых показателей, а от успешного выполнения этого сложного баланса между поддержанием технологического лидерства и смягчением беспрецедентных геополитических рисков в всё более фрагментированном глобальном порядке.

Globaleconomy

Омрачила ли геополитика перспективы бразильского рынка?Индекс Bovespa, основной фондовый индекс Бразилии, сталкивается с серьезными препятствиями из неожиданного источника: нарастающей геополитической напряженностью с США. Недавнее решение американской администрации ввести 50% тариф на большинство бразильского импорта, сославшись на продолжающееся судебное преследование бывшего президента Жаира Болсонару, вызвало значительную неопределенность. Этот шаг, объяснённый США как реакция на предполагаемые «нарушения прав человека» и подрыв верховенства закона в судебной системе Бразилии, выходит за рамки обычных торговых споров, переплетая экономическую политику с внутренними политическими вопросами. Президент Бразилии Луис Инасиу Лула да Силва решительно отверг такое вмешательство, подчеркнув суверенитет Бразилии и готовность вести переговоры по торговле, но не по вопросам судебной независимости.

Экономические последствия этих тарифов многогранны. Хотя ключевые сектора, такие как гражданская авиация, энергетика, апельсиновый сок и очищенная медь, получили исключения, ключевой экспорт, такой как говядина и кофе, подвергся полной 50% пошлине. Производители мяса в Бразилии ожидают убытков более $1 млрд, а экспортеры кофе прогнозируют серьезные последствия. Goldman Sachs оценивает эффективную тарифную ставку около 30,8% от стоимости бразильского экспорта в США. Помимо прямой торговли, спор подрывает доверие инвесторов, особенно учитывая существующий профицит торгового баланса США с Бразилией. Угроза ответных мер со стороны Бразилии может усугубить экономическую нестабильность и еще больше повлиять на индекс Bovespa.

Конфликт также распространяется на технологическую сферу, добавляя сложности. Санкции США против судьи Верховного суда Бразилии Александре де Мораеса, который курирует дело Болсонару, напрямую связаны с его распоряжениями в отношении социальных сетей Икс и Rumble за распространение предполагаемой дезинформации. Это вызывает озабоченность по вопросам цифровой политики и свободы слова, а некоторые аналитики утверждают, что регулирование американских техногигантов - это торговая проблема, учитывая их экономическое значение. Кроме того, несмотря на то что аэрокосмическая промышленность (Embraer) получила освобождение от тарифов, влияние на высокотехнологичный сектор и опасения по поводу защиты интеллектуальной собственности, ранее отмеченные USTR в отношении бразильской системы патентной защиты, способствуют осторожности инвесторов. Все эти переплетенные геополитические, экономические и технологические факторы создают нестабильные перспективы для индекса Bovespa.

Почему апельсиновый сок стал дороже?Цены на апельсиновый сок стремительно растут, оказывая влияние как на потребителей, так и на экономику в целом. Этот рост обусловлен сложным сочетанием геополитических конфликтов, макроэкономических факторов и серьёзных экологических проблем. Понимание этих взаимосвязанных причин позволяет оценить нестабильность мирового рынка товаров. Инвесторам и потребителям важно осознавать факторы, влияющие на стоимость повседневных продуктов, таких как апельсиновый сок.

Геополитические изменения играют ключевую роль в удорожании. США недавно ввели 50%-ный тариф на весь импорт из Бразилии, который вступит в силу с 1 августа 2025 года. Это политически мотивированное решение связано с позицией Бразилии по делу бывшего президента Жаира Болсонару и её сближением с государствами БРИКС. Бразилия доминирует на рынке экспорта апельсинового сока, обеспечивая более 80% мировых поставок и 81% импорта в США с октября 2023 по январь 2024 года. Новый тариф увеличивает стоимость импорта, снижает рентабельность для американских компаний и может привести к дефициту продукции.

Помимо тарифов, ситуацию усугубляют макроэкономические факторы и климатические катаклизмы. Рост стоимости импорта способствует инфляции, что может заставить центральные банки сохранять жёсткую денежно-кредитную политику. В условиях инфляции покупательная способность населения снижается. Производство апельсинов также находится под угрозой: болезнь «зеленения» цитрусовых уничтожает плантации во Флориде и Бразилии, а ураганы и засухи дополнительно сокращают урожаи. Эти климатические и политические факторы поддерживают высокий спрос на фьючерсы апельсинового сока, что указывает на вероятность дальнейшего роста цен.

Под вопросом ли будущее мексиканского песо?Недавно введенные США санкции против трех мексиканских финансовых учреждений - CIBanco ull, Intercam Banco и Vector Casa de Bolsa - спровоцировали важную дискуссию о стабильности мексиканского песо и сложной динамике американо-мексиканских отношений. Вашингтон обвиняет эти организации в отмывании миллионов долларов для наркокартелей и содействии платежам за прекурсоры фентанила. Это первое применение нового законодательства, направленного на борьбу с фентанилом. Хотя указанные учреждения контролируют менее 3% банковских активов Мексики, этот шаг имеет значительный символический вес и побуждает к переоценке перспектив песо. Правительство Мексики во главе с Клаудией Шейнбаум оперативно отвергло обвинения, потребовав конкретных доказательств и инициировав собственные расследования, включая временный надзор за CIBanco и Intercam для защиты вкладчиков.

С экономической точки зрения мексиканское песо находится в неоднозначной ситуации. До санкций песо (MXN) демонстрировало заметную устойчивость, укрепившись по отношению к доллару благодаря высоким процентным ставкам в Мексике и активной торговле с США. Однако различия в монетарной политике - снижение ставок Banxico на фоне жесткой позиции Федеральной резервной системы США - могут создать давление на песо. Хотя аналитики не видят серьезных системных рисков для финансовой системы Мексики, санкции вносят неопределенность. Это вызывает опасения относительно возможного оттока капитала, роста издержек на соблюдение нормативных требований для других мексиканских банков и снижения доверия инвесторов, что может негативно сказаться на курсе песо.

С геополитической точки зрения санкции подчеркивают усиление кампании США против оборота фентанила, которая теперь тесно связана с более широкими торговыми и безопасностными разногласиями. Угрозы Дональда Трампа ввести тарифы на мексиканский импорт для борьбы с наркотрафиком подчеркивают нестабильность двусторонних отношений. Санкции - это решительный политический сигнал из Вашингтона, демонстрирующий намерение бороться с кризисом фентанила по всем направлениям, включая финансовые потоки. Это дипломатическое напряжение, наряду с продолжающимися сложностями в сферах миграции и безопасности, создает сложный фон для курса USD/MXN. Несмотря на прочные межправительственные связи между США и Мексикой, подобные вызовы испытывают прочность сотрудничества и могут повлиять на курс песо в среднесрочной перспективе.

Неопределенность: Неожиданный союзник доллара?Недавнее укрепление доллара США (USD) по отношению к израильскому шекелю (ILS) наглядно демонстрирует устойчивую роль доллара как валюты-убежища в условиях нарастающей геополитической напряженности. Эта тенденция особенно заметна на фоне обострения конфликта между Ираном, Израилем и США. В периоды глобальных потрясений инвесторы традиционно обращаются к доллару как к символу стабильности, что приводит к его укреплению по сравнению с более волатильными валютами, такими как шекель.

Ключевым фактором роста спроса на доллар является нестабильная ситуация на Ближнем Востоке. Сообщения о возможной военной операции Израиля против Ирана, а также активные меры США — такие как разрешение на добровольный выезд семей военнослужащих и подготовка к частичной эвакуации посольства в Багдаде — указывают на готовность Вашингтона к возможной реакции Ирана. Жесткие заявления иранских официальных лиц, угрожающих американским военным базам и утверждающих, что у них есть разведданные о ядерных объектах Израиля, еще больше усиливают региональные риски. Это побуждает инвесторов искать более надежные активы, такие как доллар.

Геополитическую нестабильность усугубляет тупик в ядерных переговорах между США и Ираном. Проблемы касаются не только ключевых вопросов, таких как обогащение урана и снятие санкций, но и самого процесса переговоров, в успех которых обе стороны верят всё меньше. На последнем заседании Совета управляющих МАГАТЭ США и их европейские союзники приняли резолюцию, осуждающую Иран за невыполнение обязательств. Это усилило дипломатическое давление и повысило вероятность новых санкций или расширения иранской ядерной программы, что также способствует восприятию нестабильности и укреплению доллара.

Эскалация напряженности оказывает ощутимое экономическое воздействие, усиливая стремление инвесторов к надежным активам. В результате цены на нефть резко растут из-за возможных перебоев в поставках, а иранский риал стремительно обесценивается по отношению к доллару. Предупреждения морских властей о росте военной активности в стратегически важных водных путях отражают нарастающую обеспокоенность рынков. В такие периоды капитал естественным образом перетекает к активам с низким риском, и доллар США, подкрепленный крупнейшей экономикой мира и статусом глобальной резервной валюты, становится главным受益цем. Эта динамика перехода к надежным активам во время региональных конфликтов с участием ведущих мировых держав неизменно укрепляет позиции доллара.

Напряжённость на Ближнем Востоке и нефтяной кризисМировой рынок нефти переживает серьёзные потрясения на фоне сообщений о возможной военной операции Израиля против ядерных объектов Ирана. Эта угроза спровоцировала заметный рост цен на нефть, отражая глубокую обеспокоенность участников рынка. Главная озабоченность связана с риском значительного сокращения поставок иранской нефти, которая составляет важную часть мирового предложения. Ещё более тревожной является перспектива ответных действий Ирана, включая возможную блокаду Ормузского пролива — ключевой морской артерии, через которую проходит значительная доля мировой нефти. Такой сценарий мог бы вызвать беспрецедентный шок предложения, сравнимый с резкими скачками цен во время прошлых кризисов на Ближнем Востоке.

Иран добывает около 3,2 миллиона баррелей нефти в сутки, и его роль на мировом рынке выходит за рамки объёмов производства. Экспорт нефти, преимущественно в Китай, играет ключевую роль в экономике страны, и любое нарушение поставок будет иметь серьёзные последствия. Полномасштабный конфликт может вызвать цепную реакцию экономических последствий: резкий рост цен на нефть ускорит глобальную инфляцию и потенциально спровоцирует рецессию. Несмотря на наличие резервных мощностей, они окажутся недостаточными в случае длительного сбоя или блокады Ормузского пролива. Страны-импортёры нефти, особенно развивающиеся экономики, столкнутся с сильным экономическим давлением, тогда как крупнейшие экспортёры, такие как Саудовская Аравия, США и Россия, получат значительные финансовые выгоды.

Помимо экономических последствий, конфликт серьёзно дестабилизирует геополитическую обстановку на Ближнем Востоке, подорвёт дипломатические усилия и усилит региональную напряжённость. С геостратегической точки зрения внимание будет сосредоточено на обеспечении безопасности ключевых морских путей, что подчёркивает уязвимость глобальных энергетических цепочек поставок. В макроэкономическом плане центральные банки столкнутся с непростой задачей: сдерживать инфляцию, не подавляя экономический рост, что увеличит спрос на защитные активы. Текущая ситуация подчёркивает хрупкость мирового энергетического рынка, где геополитические события в нестабильных регионах могут иметь немедленные и масштабные глобальные последствия.

На грани: Какие тени сгущаются над будущим Nvidia?Хотя Nvidia остаётся ведущей силой в революции искусственного интеллекта, её стремительный рост сталкивается с усиливающимся давлением геополитики и проблемами в цепочках поставок. Недавние экспортные ограничения США на продажу её передового AI-чипа H20 в Китай привели к значительным убыткам в размере $5,5 миллиарда и ограничили доступ к важному рынку. Эти меры, обусловленные соображениями национальной безопасности на фоне нарастающего технологического соперничества между США и Китаем, подчёркивают прямые финансовые и стратегические риски, стоящие перед полупроводниковым гигантом.

В ответ на такую нестабильную обстановку Nvidia начала стратегическую диверсификацию производственной базы. Компания запускает масштабную инвестиционную инициативу, объём которой может достичь $500 миллиарда, с целью создания инфраструктуры ИИ и мощностей по производству чипов на территории США. Это включает в себя важные партнёрства с такими компаниями, как TSMC с мощностями в Аризоне, Foxconn с мощностями в Техасе и другими ключевыми игроками, чтобы повысить устойчивость цепочки поставок и справляться с торговыми трениями и потенциальными тарифами.

Несмотря на эти активные шаги, основное производство Nvidia по-прежнему сильно зависит от Taiwan Semiconductor Manufacturing Co. (TSMC), расположенной в Тайване. Такая концентрация связана с серьёзными рисками, особенно учитывая геополитическую напряжённость вокруг острова. Потенциальный конфликт, который нарушит работу заводов TSMC на Тайване, может привести к катастрофическому глобальному дефициту полупроводников, остановке производства Nvidia и серьёзным экономическим последствиям по всему миру, оцениваемым в триллионы долларов. Преодоление этих взаимосвязанных рыночных, логистических и геополитических рисков — ключевая задача, определяющая будущее Nvidia.

FedEx: Баланс или Рискованный Шаг?Недавняя динамика рынка подчеркивает серьезное давление на FedEx, поскольку этот логистический гигант сталкивается с экономической неопределенностью. Резкое падение цены акций последовало за решением компании снизить прогноз по выручке и прибыли на 2025 финансовый год. Руководство объясняет это ослаблением спроса на услуги доставки, особенно в ключевом секторе B2B, что вызвано спадом в производственной экономике США и сохраняющимся инфляционным давлением. Эти события указывают на более общие экономические опасения, которые влияют на потребительские расходы и заставляют компании проявлять осторожность.

В ответ на эти вызовы FedEx перешла к более консервативной операционной стратегии, сократив капитальные затраты на предстоящий финансовый год. Этот шаг отражает усиленное внимание к управлению издержками и повышению эффективности, поскольку компания адаптируется к текущей экономической ситуации на своих основных рынках. Подобное изменение курса направлено на приведение расходов в соответствие с пересмотренными прогнозами по выручке.

Однако такая осторожность на внутреннем рынке контрастирует с амбициозной стратегией расширения FedEx в Китае. Несмотря на геополитическую напряженность, компания активно инвестирует в увеличение своего присутствия: строит новые операционные центры, модернизирует существующие хабы и увеличивает частоту рейсов для улучшения связности. Этот двойственный подход подчеркивает главную дилемму FedEx: поиск баланса между текущими экономическими трудностями и оперативными корректировками на родине, при одновременном преследовании долгосрочной стратегии роста на ключевом международном рынке в условиях глобальной неопределенности.

Взлетят ли цены на нефть на фоне войны на Ближнем Востоке?Цены на нефть готовы к резкому скачку, если Израиль и США начнут военную операцию против Ирана. Прогнозы указывают на диапазон от 85 до 95 долларов за баррель, со средней оценкой примерно в 90 долларов. Этот прогноз, основанный на рыночной динамике по состоянию на 17 марта 2025 года, отражает потенциал значительных сбоев в поставках, вызванных ключевой ролью Ирана как производителя нефти, обеспечивающего около 2,5 миллиона баррелей в день.

Ормузский пролив, критически важный маршрут, через который проходит 20% мирового потока нефти, может стать точкой взрыва, если Иран решит ответить, что усилит волатильность цен и привлечет пристальное внимание инвесторов и аналитиков.

Эскалация геополитической напряженности лежит в основе этого прогноза, при этом исторические прецеденты подчеркивают риски. События, такие как атаки на нефтяные объекты Саудовской Аравии в 2019 году, которые временно сократили поставки на 5 миллионов баррелей в день и вызвали скачок цен на 10 долларов, демонстрируют чувствительность рынка к нестабильности на Ближнем Востоке. Атака на Иран может вдвое сократить его добычу или угрожать проливу, что потенциально приведет к росту цен на 15-37,50 долларов за баррель, хотя избыточные мировые мощности и устойчивость спроса могут ограничить рост. Недавние экономические стимулы Китая, увеличившие розничные продажи на 4%, а переработку сырой нефти на 2,1%, обеспечивают некоторую поддержку спроса, однако американские тарифы и прогнозируемый избыток предложения в 600 000 баррелей в день в 2025 году создают противодействующие силы.

Аналитики ожидают кратковременный скачок цен с возможностью превышения 100 долларов за баррель, если конфликт перерастет в закрытие Ормузского пролива, как предполагают модели Управления энергетической информации и оценки Eurasia Group и Deutsche Bank. Однако появляется неожиданная деталь: исторические данные о гражданской войне в Ливии в 2011 году и инциденте в Саудовской Аравии в 2019 году показывают, что цены могут стабилизироваться в течение нескольких месяцев, если сбои окажутся временными, что смягчит долгосрочные последствия. Этот хрупкий баланс между шоками предложения и корректировками рынка оставляет нефтяной рынок на распутье, требуя пристального наблюдения за геополитическими событиями и их экономическими последствиями.

В заключение, потенциальная атака на Иран представляет собой сценарий с высокими ставками для цен на нефть, вероятно, подталкивая их к диапазону 85-95 долларов со средней точкой в 90 долларов, обусловленной рисками предложения и геополитическими премиями. Хотя краткосрочная волатильность может проверить верхние пределы, способность рынка адаптироваться, поддерживаемая избыточными мощностями и тенденциями спроса, предполагает возвращение к равновесию со временем. Инвесторы должны сохранять бдительность, поскольку исход зависит от масштабов и продолжительности конфликта, что делает этот момент ключевым для мировых энергетических рынков.

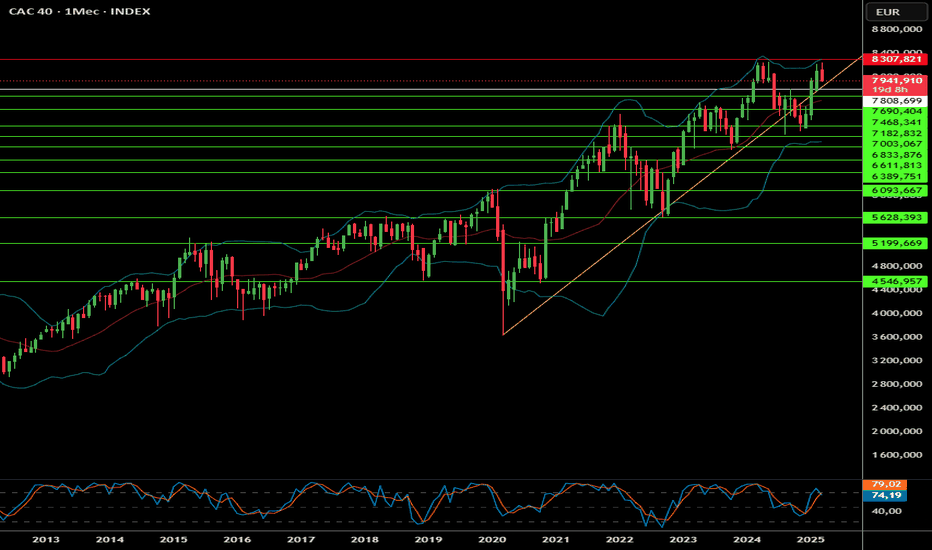

Сможет ли экономика Франции бросить вызов гравитации?Индекс CAC 40, ведущий фондовый индекс Франции, демонстрирует экономическую мощь страны, опираясь на таких глобальных гигантов, как LVMH и TotalEnergies. Благодаря их масштабному международному присутствию, эти транснациональные корпорации придают индексу значительную устойчивость, позволяя ему справляться с внутренними вызовами. Однако за этой кажущейся стабильностью скрывается более глубокая и сложная реальность. Под поверхностью экономика Франции сталкивается с серьезными структурными проблемами, которые могут подорвать её долгосрочный успех, превращая CAC 40 одновременно в символ надежды и источник уязвимости.

Франция сталкивается с множеством внутренних факторов, угрожающих её экономической стабильности. Стареющее население, средний возраст которого составляет 40 лет — один из самых высоких среди развитых стран, — сокращает трудовые ресурсы и увеличивает нагрузку на систему здравоохранения и пенсионное обеспечение. Государственный долг, по прогнозам, достигнет 112% ВВП к 2027 году, ограничивая бюджетные возможности, а политическая нестабильность, включая недавний правительственный кризис, мешает проведению необходимых реформ. Дополнительным вызовом остается иммиграция. Иммигранты, особенно из Африки и Ближнего Востока, испытывают трудности с интеграцией в жестко регулируемый рынок труда, где доминируют профсоюзы и строгие нормы. Это не только усложняет использование иммигрантов для восполнения нехватки рабочей силы, но и создает социальное напряжение, добавляя новые сложности в экономические проблемы Франции.

Экономическое будущее Франции висит на волоске. Устойчивость CAC 40 дает определенный запас прочности, но долгосрочное процветание зависит от способности страны решать эти системные проблемы — демографический спад, бюджетные ограничения, политический тупик и интеграцию мигрантов. Чтобы сохранить свое мировое влияние, Франции необходимы смелые реформы и инновационные подходы — сложная задача, требующая решимости и дальновидности. В то время как страна пытается примирить свои богатые традиции с вызовами современной экономики, перед ней встает критический вопрос: сможет ли Франция преодолеть эти препятствия и обеспечить себе процветающее будущее? Ответ на этот вопрос будет важен не только для самой Франции, но и для всего мира, который внимательно следит за её судьбой.

Империя Apple: карточный домик на кремниевом фундаменте?Apple Inc., технологический гигант стоимостью свыше 2 триллионов долларов, выстроила свою империю на фундаменте инноваций и неумолимой эффективности. Однако за этим внешним блеском скрывается тревожная уязвимость: критическая зависимость от Taiwan Semiconductor Manufacturing Company (TSMC) в производстве передовых полупроводниковых чипов. Эта зависимость от единственного поставщика, расположенного в геополитически нестабильном регионе, подвергает Apple колоссальным рискам. Стратегия, обеспечившая компании стремительный взлет, одновременно превратила её судьбу в заложницу одного хрупкого "корзины" — Тайваня. Что же произойдет, если эта "корзина" даст трещину?

Неопределенное будущее Тайваня, находящегося под растущим давлением Китая, лишь усугубляет эти риски. В случае возможной аннексии острова Китаем, производство TSMC может остановиться в одночасье, парализовав выпуск продукции Apple. Неспособность компании диверсифицировать базу поставщиков сделала её триллионную империю уязвимой. Между тем, попытки TSMC снизить риски путем открытия заводов в США порождают новые сложности. В случае захвата Тайваня, США могут конфисковать эти активы и передать их конкурентам, таким как Intel. Это вызывает тревожные вопросы: кто в действительности будет контролировать будущее этих производственных мощностей? И что станет с инвестициями TSMC, если они послужат укреплению позиций конкурента?

Положение Apple — это микрокосм глобальной технологической отрасли, страдающей от чрезмерной концентрации производства полупроводников. Попытки переноса производственных мощностей в Индию или Вьетнам меркнут в сравнении с масштабами Китая, а антимонопольные расследования в США, такие как проверка Министерства юстиции в отношении доминирующего положения Apple на рынке, создают дополнительное давление. Американский закон CHIPS направлен на возрождение отечественного производства, однако зависимость Apple от TSMC затрудняет достижение этой цели. Главный вывод очевиден: устойчивость должна возобладать над эффективностью, иначе вся экосистема рискует рухнуть.

Apple стоит на распутье. Сможет ли компания выстроить более гибкую и адаптивную модель будущего, или её империя рухнет под бременем собственных стратегических решений? Ответ на этот вопрос может не только определить судьбу Apple, но и изменить глобальный баланс технологической мощи. Что произойдет, если "чипы" — в буквальном и переносном смысле — перестанут вставать на свои места?

Что кроется за уходом Chevron из Венесуэлы?В неожиданном геополитическом маневре администрация Трампа аннулировала лицензию компании Chevron на деятельность в Венесуэле, начиная с 1 марта. Это решение резко контрастирует с политикой администрации Байдена, которая условно разрешала Chevron продолжать операции в стране в надежде на содействие проведению свободных выборов. Помимо наказания Венесуэлы за невыполнение демократических критериев, этот шаг отражает более широкую стратегию США по увеличению внутренней добычи нефти и снижению зависимости от иностранных источников энергии. Chevron, гигант с более чем вековой историей работы в Венесуэле, теперь сталкивается с потерей важного источника дохода, что заставляет задуматься о сложном балансе между корпоративными амбициями и национальными интересами.

Последствия для Венесуэлы представляются серьезными и потенциально опасными. Chevron обеспечивала около четверти добычи нефти в стране, и ее уход, по прогнозам, приведет к сокращению доходов Венесуэлы на 4 миллиарда долларов к 2026 году. Этот экономический удар угрожает возобновлением инфляции и дестабилизацией страны, которая и без того находится на грани восстановления, обнажая сложные связи между присутствием американских корпораций и государствами, находящимися под санкциями. Для Chevron отзыв лицензии превращает ранее прибыльный актив в геополитическое бремя, ставя компанию перед серьезным испытанием на устойчивость. Этот конфликт интересов заставляет задуматься об истинной цене ведения бизнеса в условиях политической нестабильности.

На международной арене это решение оказывает влияние на энергетические рынки и дипломатические отношения. Цены на нефть уже отреагировали колебаниями, указывая на возможное сокращение поставок. В то же время другие иностранные компании, работающие в Венесуэле, оказываются под угрозой вторичных санкций. По мере того как США ужесточают свою конфронтационную политику, энергетическая отрасль готовится к серьезным изменениям, которые затронут геополитические альянсы и глобальную энергетическую безопасность. Является ли уход Chevron лишь разменной монетой в более крупной стратегической игре, или же он предвещает сейсмический сдвиг в мировом балансе сил? Ответ на этот вопрос может переопределить границы влияния и контроля над энергетическими ресурсами в ближайшие годы.

Может ли турецкая лира «танцевать» с долларом?Турция находится на критическом этапе своего экономического пути, балансируя между фискальной политикой и денежно-кредитной политикой для стабилизации турецкой лиры по отношению к доллару США. Страна перешла на стратегию внутреннего финансирования, значительно увеличив выпуск государственных облигаций Турции для борьбы с растущей инфляцией и расходами на обслуживание долга. Этот подход, хотя и обеспечивает относительную стабильность, ставит перед Турцией сложную задачу: найти баланс между стимулированием роста и контролем инфляции – своего рода танец, требующий точности и дальновидности.

Решение Центрального банка Турции снизить процентные ставки на фоне растущей инфляции демонстрирует расчетливый риск и стратегический оптимизм. Банк стремится поддерживать экономическую активность, одновременно обеспечивая стабильность цен, стремясь к снижению инфляции в среднесрочной перспективе, при этом допуская ее временный рост. Этот поворот в политике, в сочетании с акцентом на внутреннем финансировании, не только направлен на снижение внешней уязвимости, но и проверяет устойчивость турецкой экономики перед лицом глобальных экономических потрясений, включая влияние таких международных политических событий, как выборы в США.

В мире, полном экономической неопределенности, стратегия Турции по поддержанию стабильного кредитного рейтинга при прогнозируемом снижении инфляции представляется интригующей. Способность страны привлекать инвестиции и управлять своим долгом, особенно в условиях изменения глобальной денежно-кредитной политики со стороны таких ключевых игроков, как Федеральная резервная система США и Европейский центральный банк, станет испытанием для ее экономического управления. Этот сценарий побуждает читателей глубже задуматься о том, как Турция может использовать свою экономическую политику не только для выживания, но и для процветания в нестабильной глобальной экономике.

Таким образом, загадка курса обмена USD/TRY превращается в увлекательное исследование экономической стратегии, где каждое политическое решение – это ход в большой игре финансовых шахмат. Попытка Турции балансировать свой бюджет, "танцуя" с долларом, бросает вызов традиционной экономической логике и поднимает важный вопрос: может ли страна действительно контролировать судьбу своей валюты на глобальном рынке?

Является ли золото абсолютной гаванью безопасности в 2025 году?В динамичном мире финансов золото вновь заняло центральное место, достигнув рекордных показателей на фоне спекулятивных покупок и геополитической напряженности, создающей сложную картину вокруг его стоимости. Рост цен на этот драгоценный металл – не просто реакция на рыночные тенденции, а глубокое отражение глобального экономического ландшафта. Инвесторы все чаще рассматривают золото как оплот стабильности среди океана неопределенности, чему способствуют продолжающиеся конфликты на Ближнем Востоке и стратегические действия центральных банков. Это явление заставляет нас переосмыслить традиционные роли инвестиционных активов в защите капитала от международной нестабильности.

Инаугурация Дональда Трампа на пост президента внесла дополнительную интригу на рынок золота. Первые шаги его администрации, в частности, задержка введения агрессивных тарифов, привели к тонкому балансу между инфляционными ожиданиями и силой доллара США. Аналитики ведущих финансовых институтов, таких как Goldman Sachs и Morgan Stanley, сейчас анализируют, как политика Трампа может повлиять на инфляцию, решения Федеральной резервной системы и, в конечном итоге, на траекторию золота. Это пересечение политики и рыночной динамики поднимает важный вопрос о том, как политические решения могут изменить экономический ландшафт.

Растущий спрос Китая на золото, проявляющийся в активном росте торгов золотыми ETF, подчеркивает более широкую тенденцию к инвестированию в сырьевые товары, поскольку традиционные активы, такие как недвижимость, теряют привлекательность. Постоянные закупки золота Народным банком Китая свидетельствуют о стратегическом намерении диверсифицировать резервы, сокращая зависимость от доллара США, особенно на фоне глобальных экономических санкций. Этот стратегический поворот одной из крупнейших экономик мира поднимает важный вопрос: являемся ли мы свидетелями фундаментальной перестройки мировой финансовой системы, где золото занимает центральное место?

По мере приближения к 2025 году роль золота выходит за рамки простой инвестиции – оно становится символом экономической устойчивости и геополитической дальновидности. Взаимосвязь между инфляцией, монетарной политикой и международными отношениями не только влияет на цену золота, но и вынуждает инвесторов адаптировать свои стратегии в постоянно меняющемся рынке. Сможет ли золото сохранить свой статус абсолютного убежища, или новые экономические парадигмы изменят его привлекательность? Этот вопрос побуждает нас глубже изучить историческое значение металла и его будущее в мире, где уверенность – это редкая роскошь.

Сможет ли стратегия Китая переопределить глобальную роль меди?В динамичном мире глобальных сырьевых рынков медь становится увлекательным примером экономической взаимосвязи и стратегического управления. Недавние события привели к росту цен до $8,971.50 за метрическую тонну, благодаря амбициозной инициативе Китая по выпуску казначейских облигаций на сумму $411 миллиардов – шагу, который может изменить траекторию металла на международных рынках. Однако движение цен – это лишь часть более сложной истории, которая бросает вызов традиционной рыночной мудрости.

Взаимодействие между фундаментальными факторами предложения и геополитическими силами создает увлекательный нарратив. Несмотря на устойчивый физический спрос и низкие запасы в Китае, рынок сталкивается с падением на 19% с пика мая, подчеркивая хрупкий баланс между текущей рыночной динамикой и более широкими экономическими факторами. Это напряжение усугубляется потенциальным влиянием торговой политики США при администрации избранного президента Трампа, добавляя еще один слой сложности в уже многогранную **рыночную структуру**.

Наиболее захватывающим является трансформация роли меди в глобальной экономике. В то время как традиционные драйверы спроса, такие как строительство недвижимости, демонстрируют слабость, ключевая роль металла в **энергетическом переходе** открывает новые горизонты возможностей. С ростом продаж электромобилей и расширением инфраструктуры возобновляемой энергии, медь находится на перекрестке **традиционной и зеленой экономики**. Эта эволюция, наряду со стратегическими стимулами Китая и реакцией рынка на изменения в предложении, свидетельствует о том, что история меди в 2025 году и далее станет историей адаптации, устойчивости и стратегической значимости в глобальном экономическом ландшафте.

Может ли кризис в Южной Корее стать сигналом новой экономики?В драматическом повороте событий, напоминающем турбулентность 2009 года, южнокорейская вона опустилась до исторических минимумов, преодолев критический порог в 1450 вон за доллар США. Этот сейсмический сдвиг на валютных рынках — не просто числовая отметка, а сложное взаимодействие глобальных изменений в денежно-кредитной политике и внутренних политических динамик, способное изменить наше понимание уязвимости развивающихся рынков в глобально взаимосвязанном мире.

Недавнее снижение ставки, сопровождающееся сигналами о возможном ужесточении денежно-кредитной политики в будущем (так называемое "ястребиное снижение") создало интересный парадокс: снижая ставки, Федеральная резервная система одновременно сигнализировала о более консервативном подходе к будущим сокращениям, чем ожидали рынки. Эта тонкая позиция в сочетании с внутренними политическими потрясениями в Южной Корее после кратковременного введения президентом Юн Сок Ёлем военного положения создала сочетание неблагоприятных факторов, включая изменение мировой денежно-кредитной политики и внутренние политические потрясения, создав условия для серьезного кризиса, бросающий вызов традиционным представлениям о стабильности валют в продвинутых развивающихся экономиках. Позиция воны как самой слабо выступающей валюты Азии в этом году вызывает серьезные вопросы о устойчивости региональных экономических моделей перед лицом сложных глобальных вызовов.

Особенно интересно наблюдать за реакцией властей Южной Кореи, которые применили нестандартные меры по стабилизации рынка, включая расширенную линию валютного свопа с Национальной пенсионной службой на сумму 65 миллиардов долларов. Этот адаптивный подход демонстрирует, что современное экономическое управление требует все более креативных решений для поддержания стабильности в эпоху, когда традиционные инструменты денежно-кредитной политики могут быть недостаточны. По мере того как рынки переваривают эти изменения, ситуация становится убедительным примером того, как развитые экономики балансируют между рыночными силами и регуляторным вмешательством в условиях все более непредсказуемой глобальной финансовой среды.

Кофейный кризис: угроза глобальной экономикеНа фоне высокой волатильности глобальных товарных рынков, кофейный рынок столкнулся с беспрецедентным кризисом. Климатическая нестабильность превратила привычный утренний ритуал в геополитическую и финансовую игру. Кофейный рынок стал ярким тому подтверждением. Резкий рост цен на кофе - это не просто цифра в статистическом отчете. В 2024 году цены на арабику взлетели более чем на 80%, побив многолетние рекорды.

Бразилия и Вьетнам, крупнейшие производители кофе в мире, столкнулись с экстремальными погодными условиями. Сильнейшая за 70 лет засуха и непредсказуемые дожди создали идеальный шторм, угрожающий поставкам кофе. Это также обнажило хрупкость глобальных цепочек поставок сельскохозяйственной продукции. Крупные трейдеры, такие как Volcafe, прогнозируют уже пятый год подряд дефицит поставок, что ставит под сомнение устойчивость мирового рынка кофе.

Кофейный кризис - это не изолированный случай. Он отражает более широкую проблему: уязвимость нашей глобальной экономики перед лицом климатических изменений.

Выживет ли австралийский доллар в условиях совершенного шторма?В сложном экономическом ландшафте австралийский доллар находится на критическом перепутье, сталкиваясь с сочетанием экономических вызовов, угрожающих его стабильности. Слияние таких факторов, как осторожная денежно-кредитная политика Федеральной резервной системы, экономические трудности Китая и внутренние экономические давления в Австралии, создает совершенный шторм неопределенности, бросая вызов традиционным экономическим предположениям и стратегиям инвесторов.

Текущая ситуация представляет собой сложную экономическую ситуацию, где геополитическая напряженность, решения центральных банков и макроэкономические индикаторы пересекаются с беспрецедентной сложностью. Прогнозы предполагают, что австралийский доллар может снизиться до 62 центов по отношению к доллару США к началу 2025 года, что свидетельствует о более глубоких структурных проблемах австралийской экономики. Деликатная балансировка Резервного банка Австралии—управление устойчивой инфляцией, поддержание экономического роста и реагирование на глобальные экономические изменения—олицетворяет сложные вызовы современной денежно-кредитной политики.

Этот экономический нарратив выходит за рамки чисел, отражая значительное испытание на устойчивость и адаптивность. Инвесторы и экономические стратеги сталкиваются с уникальным моментом трансформации, когда традиционные экономические модели подвергаются испытанию глобальной динамикой. Взаимодействие денежно-кредитной политики США, экономических вызовов Китая и внутренней экономической стратегии Австралии создает комплексную аналитическую задачу, требующую сложного анализа и перспективного подхода.

По мере того как глобальный экономический ландшафт продолжает развиваться, путь австралийского доллара становится микрокосмом более широких экономических преобразований. Это не просто история о колебаниях валюты, а свидетельство сложной, взаимосвязанной природы глобальных финансовых систем—где каждое решение, от политики центральных банков до геополитических стратегий, может вызвать волновые последствия на международных рынках. Истинная мера экономической силы заключается не в избежании вызовов, а в способности справляться с ними с пониманием, гибкостью и стратегическим видением.

Может ли форинт изменить свою судьбу?Венгерский форинт находится в критической ситуации, отражая глубокие экономические процессы, выходящие за рамки обычных колебаний обменных курсов. Постоянное снижение его стоимости – потеря 59% по отношению к доллару США за последнее десятилетие – это не просто статистическое отклонение, а результат сложной борьбы страны за сохранение денежного суверенитета, разработку эффективной экономической стратегии и интеграцию в глобальную финансовую систему.

Это не просто история о девальвации валюты, а анализ взаимосвязи между экономической политикой и политическими целями.

В центре внимания находится вопрос о переходе на евро, который становится все более актуальным. Эксперты сомневаются в целесообразности сохранения независимой валюты, которая, по их мнению, систематически неэффективно управляется. Динамика форинта выявляет более глубокие структурные проблемы: хотя ослабление валюты временно стимулировало экспорт, оно одновременно скрывало основные проблемы конкурентоспособности и увеличивало экономические риски для страны.

Текущая ситуация представляет собой наглядную иллюстрацию сложного баланса между национальным суверенитетом и глобальной экономической интеграцией. Возможный переход к более мягкой денежно-кредитной политике может либо еще больше дестабилизировать валюту, либо открыть новые возможности для экономической переоценки, делая этот момент стратегически значимым.

Столкнувшись с этими сложными денежными вызовами, путь форинта становится метафорическим инструментом, через который мы можем рассмотреть более широкие вопросы экономической адаптации, политической воли и национальной экономической стратегии. Ближайшие месяцы покажут, примет ли Венгрия трансформационные денежные реформы или продолжит двигаться по своему текущему неопределенному пути – решение, которое может иметь последствия далеко за пределами страны и предложить ценные инсайты в сложную динамику экономик развивающихся рынков в условиях все более взаимосвязанного глобального финансового ландшафта.

Пересмотрит ли индекс доллара глобальное экономическое равновесиПересмотрит ли индекс доллара глобальное экономическое равновесие?

В сложной системе международной торговли и геополитической стратегии индекс доллара выступает ключевым индикатором, прокладывающим путь через бурные воды экономической неопределенности. Статья раскрывает, как этот финансовый маркер отражает глубокие последствия предложенных США тарифов, демонстрируя сложное взаимодействие валют, торговых отношений и глобальных рыночных настроений, выходящее далеко за рамки чисел.

Предложенные тарифы, направленные на ключевых торговых партнеров, такие как Канада, Мексика и Китай, – это не просто экономическая политика, а стратегический ход, способный вызвать значительные сдвиги в мировой торговле. Рост индекса доллара, свидетельствующий об укреплении американской валюты, одновременно обнажает хрупкий баланс международных экономических отношений. Потенциальные последствия затрагивают цепочки поставок, потребительские рынки и дипломатические отношения, вызывая сомнения в послевоенной торговой парадигме и вынуждая страны в режиме реального времени пересматривать свои экономические стратегии.

Помимо непосредственных рыночных реакций, эти события поднимают более широкий вопрос о соотношении экономического суверенитета и взаимозависимости. Предложения по тарифам бросают вызов давно установленным многосторонним соглашениям, что может ускорить трансформацию подходов к экономическому сотрудничеству. Хотя немедленное воздействие проявляется в колебаниях валют и рыночной волатильности, долгосрочные последствия могут изменить глобальную экономическую архитектуру, вынуждая переоценить роль доллара как основной мировой резервной валюты и проверяя на прочность международные торговые сети.

Сломает ли самая стабильная валютная пара свой 20-летний шаблон?Рынок валютных операций находится на переломном этапе, поскольку стабильность пары евро-доллар, казавшаяся незыблемой, подвергается серьезному испытанию. Сочетание факторов, включая возвращение протекционистских торговых политик, рост геополитической напряженности в Восточной Европе и различие в монетарной политике ведущих центральных банков, создает сложную ситуацию для валютного рынка. В результате евро достиг минимумов, не наблюдавшихся с октября 2023 года, что заставило финансовых аналитиков пересмотреть свои долгосрочные прогнозы.

Более того, нынешняя ситуация вписывается в более широкий экономический контекст. Если ранее угрозы паритету евро-доллара возникали из-за отдельных кризисов, то сейчас речь идет о структурных изменениях в мировой экономике. Аналитики Deutsche Bank предполагают, что реализация новых торговых политик может существенно изменить международные потоки капитала и привести к снижению курса евро ниже паритета. Такой сценарий может оказать значительное влияние на современную историю валютного рынка.

Интересно, что эти события разворачиваются на фоне традиционно слабого периода для доллара. Однако, сложившаяся ситуация ставит под вопрос преобладание сезонных факторов и заставляет задуматься о формировании новой парадигмы на валютном рынке. Ответ на этот вопрос может изменить инвестиционные стратегии и пересмотреть существующие модели прогнозирования.

Таким образом, ближайшие месяцы обещают стать одним из самых динамичных периодов в истории валютного рынка.

Является ли финансовая крепость России на зыбучих песках?Трансформация финансовой системы России оказалась глубокой и всеобъемлющей. Некогда тесно интегрированная с мировыми рынками, денежно-кредитная система Москвы сейчас переживает кардинальную перестройку, сталкиваясь с бурей международной изоляции. Этот сдвиг несет в себе глубокие последствия не только для России, но и для основ глобального финансового порядка.

В центре этой трансформации находится Центральный банк России. Его глава, Эльвира Набиуллина, оказалась в эпицентре беспрецедентного кризиса. Борясь с инфляцией на фоне стремительного роста процентных ставок, она сталкивается с возрастающим недовольством российской деловой элиты. Это редкое явление в стране, где корпоративные голоса традиционно оставались приглушенными, подчеркивает тот тонкий баланс, который должен соблюдать Центральный банк, стремясь стабилизировать рубль и обеспечить экономический рост в условиях жестких западных санкций.

Финансовая система России продемонстрировала удивительную способность к адаптации, налаживая новые международные партнерства и разрабатывая альтернативные платежные механизмы. Однако эти изменения имеют свою цену: увеличение транзакционных издержек, снижение прозрачности и ограниченный доступ к мировым рынкам переопределяют экономический ландшафт страны. Поведение потребителей также претерпело изменения: россияне все чаще переходят на наличные расчеты и активы, номинированные в юанях, что свидетельствует об отходе от традиционных западных финансовых систем.

По мере того как Россия прокладывает новый путь, последствия затрагивают не только ее границы. Перестройка ее финансовой архитектуры формирует новые модели устойчивости к санкциям, появление параллельных банковских сетей и возможную перенастройку мировых валютных торговых схем. Уроки, извлеченные из опыта России, могут повлиять на будущее международных экономических отношений, бросая вызов устоявшимся представлениям о стабильности глобального финансового порядка.

Биткоин. Халвинг. Вопреки большинству макрофакторамBITSTAMP:BTCUSD

Добрый день, дорогой!

Это будет не столь теханализ, который, вероятно, все привыкли здесь читать. Сколь, больше, записка мечтателя-фундаменталиста, который верит в развитие будущего большим образом, чем работающий ежесекундно станок с печатью Авраама Линкольна.

Наверное, многие из круга тех, кто следит за крипторынком, знают о загадочной (или не совсем) закономерности, о некой цикличности глобального движения биткоина.

Потрясающая технология деления вознаграждения, для главных звеньев работоспособности того, чем мы с вами пользуемся. И вот, кажется, начинают пользоваться и внедрять повсеместно, многие страны, а не только юные энтузиасты. Некое "глобальное принятие" – дает огромный толчок в сторону дефицита предложения, которое, в силу воздействия плюсом таких факторов, как недавнее одобрение ETF, ускоряется и становится более очевидным.

Немного о макрофакторах, которые важны на мой взгляд.

ВВП США сегодня – 23 трлн$

Госдолг США сегодня – 34 трлн$

Долларов напечатали за последние годы столько, сколько не было за крайние десятилетия

Базовые показатели трендовой инфляции растут

Расходы на оборонную и военную промышленность растут. Внешняя политика напряжена

Это, конечно, лишь малый список неприятных моментов.

Но основываясь лишь на нем, будет ли, со временем, казаться капитализация биткоина в 3-5 трлн$ – большой?

Давайте плюсом взглянем на ограниченную эмиссию в 21 млн монет. Сюда добавим утерянные монеты в размере 30%. И вишенкой – купленные фондами на сегодня, около 1 млн монет.

Несмотря на надутый пузырь в экономике сша и мировой инфляции, на события, которые ежеквартально жаждут содрогнуть мир, возможно именно в этом активе можно найти спасение от тех бед, которые дышат мировой экономике из-за спины.

Ближайшие 5-10 лет перестройка рынка может стать неожиданной и "бесшовной" Такой, в которой привычный анализ придется перевернуть и раскоррелировать со всем устоявшимся. Перестройка, в которой основная масса торгуемого актива, окажется в руках больших ребят (в прочем, как и всегда), которые с удовольствием задают собственные тренды и диктуют правила игры.

Возможно, это все ошибка. И старый добрый дед биткоин, как всегда, высадит завтра всех нас. Но если милосердие в этой технологичной душе есть, то я покупаю!)

"Сейчас рынки ведут себя в большей степени как казино, чем когда я был молод". - Уоррен Баффет, 24 февраля 2024 года (его состояние увеличилось на 60% с 2022 года).