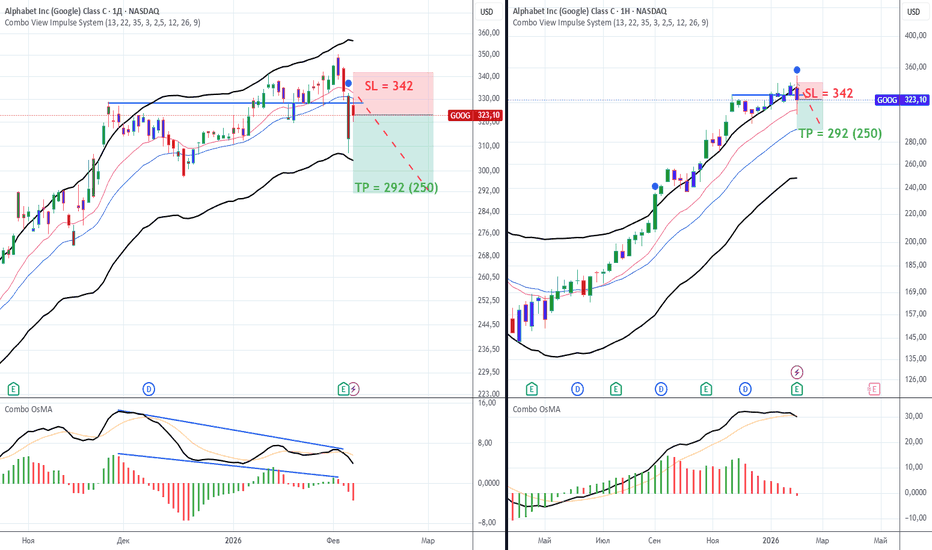

Alphabet (Goog) продажа дневной таймфрейм4 февраля сформировался сигнал на продажу по Alphabet (Google). На дневном графике уровень 328 цена тестировала несколько раз: 25 ноября и в период с 8 января по 4 февраля. После позитивного отчёта цена в итоге опустилась ниже этой отметки. На дневном графике наблюдается двойная дивергенция.

В то же время на недельном графике видно, что линия MACD пересекается с сигнальной линией, что указывает на возможную коррекцию. На этой неделе импульсная система Александра Элдера показывает синий цвет, что допускает открытие коротких позиций.

Фундаментально Google, вероятно, будет расти на дистанции, поэтому не стоит идти против долгосрочного тренда. Однако в отчёте указано, что компания планирует потратить около 175 миллиардов на инвестиции в инфраструктуру для искусственного интеллекта — это примерно шесть квартальных прибылей на текущий момент. Вопрос в том, даст ли эта инфраструктура ощутимый прирост прибыли.

Поэтому первая цель — ориентировочно 292, вторая — 250. Стоп-лосс стоит поставить примерно на расстоянии двух ATR, около 342. Соотношение потенциальной прибыли к риску составляет 1,7 к 1 для первой цели и 3,9 к 1 для второй. Не забывайте соблюдать правила управления рисками.

4 лютага сфармаваўся сігнал на продаж па Alphabet (Google). На дзённым графіку цана некалькі разоў тэставала ўзровень 328: 25 лістапада і ў перыяд з 8 студзеня па 4 лютага. Пасля пазітыўнай справаздачы цана ў выніку апусцілася ніжэй гэтай адзнакі. На дзённым графіку назіраецца падвойная дывергенцыя.

У той жа час на тыднёвым графіку відаць, што лінія MACD перасякае сігнальную лінію, што паказвае на магчымую карэкцыю. На гэтым тыдні імпульсная сістэма Аляксандра Элдэра паказвае сіні колер, што дапускае адкрыццё кароткіх пазіцый.

Фундаментальна Google, імаверна, будзе расці ў доўгатэрміновай перспектыве, таму не варта ісці супраць трэнду. Аднак у справаздачы сказана, што кампанія плануе выдаткаваць каля 175 мільярдаў на інвестыцыі ў інфраструктуру для штучнага інтэлекту — гэта прыкладна шэсць квартальных прыбыткаў на бягучы момант. Пытанне ў тым, ці дасць гэтая інфраструктура адчувальны прырост прыбытку.

Таму першая мэта — прыкладна 292, другая — 250. Стоп-лос варта паставіць прыкладна на адлегласці двух ATR, каля 342. Суадносіны патэнцыйнага прыбытку да рызыкі складаюць 1,7 да 1 для першай мэты і 3,9 да 1 для другой. Не забывайцеся выконваць правілы кіравання рызыкамі.

#Goog — с чем связан столь стремительный рост?🔵 #Goog — с чем связан столь стремительный рост и как долго он продолжится?!

Акции компании Google с лета 2025 года продолжают стремительно расти и обновлять ATH. Основной драйвер — активное развитие и внедрение решений в сфере искусственного интеллекта.

К сентябрю 2025 года функция Nano Banana в приложении Gemini сгенерировала более 5 миллиардов изображений, обогнав по загрузкам ChatGPT в App Store. Интерес к продуктам на базе ИИ продолжает расти, и экосистема развивается быстрыми темпами.

🚀 На этом фоне я считаю, что цена готовится к продолжению ралли с обновлением исторических максимумов.

NASDAQ:GOOG LSE:GOOG TSX:GOOG BMV:GOOG BIVA:GOOG BCS:GOOG

Однако для более чистого движения вверх логично было бы перекрыть два ярко выраженных красных фитиля в районе $300 — именно там сосредоточена ликвидность, которая пока удерживает актив. 🎳

Boston Dynamics и Google представили гуманоидного роботаВы когда-нибудь задумывались, как будет выглядеть настоящий помощник на заводе будущего? На CES 2026 Boston Dynamics и Google представил робота Atlas, теперь с интеграцией Google DeepMind Gemini Robotics.

Сначала это выглядело как привычное шоу: трюки, прыжки, балансировка. Но в этот раз робот делал больше, чем просто впечатлял публику — интеллект Atlas с Gemini анализировал объекты, выбирал безопасный путь и принимал решения в реальном времени.

Почему это важно? Потому что это не просто очередной робот для демонстраций. Atlas с Gemini — это шаг к машинам, которые смогут работать рядом с людьми на заводах и в логистике, а не ограничиваться лабораторными тестами.

В этой статье вы узнаете, как работает связка Atlas + Gemini, где её будут применять, какие ограничения остаются и какие риски важно учитывать при внедрении гуманоидных роботов.

Что именно представили Boston Dynamics и Google

Если коротко, инженеры показали несколько ключевых новшеств, которые превращают Atlas из “робота для шоу” в помощника для промышленности:

Atlas теперь видит и понимает объекты благодаря интеграции Gemini Robotics — система оценивает форму, положение и безопасные действия для каждого предмета.

Механика стала ещё точнее: Atlas уверенно балансирует на неровной поверхности, выполняет сложные манипуляции руками и ногами, что делает его пригодным для работы с разнообразными объектами.

На заводах Atlas сможет поднимать и переносить детали, сортировать компоненты и выполнять базовую логистику. Система обучения на реальных объектах позволяет роботу адаптироваться к незнакомым предметам и нестандартным ситуациям.

Практический совет: если вы внедряете робота на производстве, думайте не только о механике, но и о комбинации с ИИ — именно это позволит Atlas реально выполнять задачи, а не только повторять трюки.

Почему Atlas — не просто “робот, который умеет трюки”

Сила Boston Dynamics — тело и механика

Atlas уникален именно благодаря техническому телу. Он балансирует, координирует движения рук и ног и может работать в условиях, где обычные роботы просто сломаются.

На практике это выглядит так: робот Atlas перемещается по заводу с неровным полом, обходя людей и препятствия, и аккуратно работает с объектами разного веса и формы. На демонстрации Google представил робота Atlas, и он поднял коробку, повернул её и поставил на полку без вмешательства человека.

Представьте, что на складе одновременно движется 50 коробок разного размера — и Atlas решает, как их распределить, не останавливая процесс. Это экономит время и снижает риск травм.

Слабое место гуманоидов — “мозг”

Даже самый совершенный механический робот ничто без интеллекта. Традиционные гуманоиды ограничены заранее запрограммированными действиями. Новый объект или нестандартная ситуация часто становятся проблемой.

Здесь на помощь приходит Google DeepMind Gemini Robotics. Она позволяет роботу:

- видеть и распознавать новые объекты;

- понимать, что с ними делать;

- адаптироваться к неожиданным ситуациям.

Но важно помнить: полная автономность пока недостижима. Atlas с Gemini учится и развивается, но всё ещё требует контроля в сложных условиях.

Совет для внедрения: всегда создавайте сценарии для нестандартных задач и тестируйте робота на реальных объектах, а не только в лаборатории.

Что даёт Gemini Robotics: простыми словами

Если Atlas — это тело, то Gemini Robotics — мозг. Она превращает механическую платформу в полноценного помощника, способного реально работать на заводе.

Простыми словами процесс работы можно описать так: он видит, понимает и выбирает действие.

- Видит: камеры и сенсоры фиксируют всё вокруг — детали, людей, объекты. Робот Atlas не просто видит, он оценивает, как с предметом безопасно взаимодействовать.

- Понимает: Gemini анализирует данные, выбирает безопасный маршрут и оценивает риски.

- Выбирает действие: Atlas решает, какой захват или движение будет эффективным и безопасным, и выполняет его в реальном времени.

Совет: для ускоренного обучения робота используйте объекты разного размера и формы. Чем разнообразнее данные, тем быстрее Atlas адаптируется к настоящим условиям.

Где это будут тестировать и зачем тут Hyundai

Главный полигон для робота — заводская среда Hyundai. Это реальные условия, приближённые к производственной линии:

Atlas учится ориентироваться среди пыли, шума и хаоса, корректно манипулировать объектами разной формы и веса, а также работать рядом с людьми без риска травм.

На тестовом участке робот поднимает коробки с разной начинкой, сортирует их и переносит в нужное место — всё безопасно и без остановки процесса.

Практический совет: начинайте с пилотных участков, создавайте безопасные зоны для экспериментов и фиксируйте ошибки. Так обучение проходит быстрее, а внедрение безопаснее.

Испытания на заводах Hyundai позволяют отточить алгоритмы Gemini и подготовить Atlas к повторяемым и нестандартным задачам.

Ограничения и риски

Google представил робота Atlas с ИИ, и даже он не заменяет человека. Основные ограничения:

- Безопасность: ошибки возможны при взаимодействии с людьми или сложными объектами.

- Ошибки восприятия: сенсоры и Gemini могут неправильно распознать объект или ситуацию.

- Цена и масштабирование: производство и обслуживание робота остаются дорогостоящими.

- Ответственность: кто отвечает за ошибку — производитель, оператор или ИИ? Вопрос пока открытый.

Практический совет: всегда планируйте дублирующий контроль и проверки при работе Atlas на заводе. Безопасность превыше всего.

Atlas с Gemini — это инструмент, а не полноценный заменитель человека. Его внедрение требует тщательного планирования, тестов и обучения на реальных объектах.

Например, сенсор Atlas на производственной линии Hyundai мог бы ошибочно принять легкий ящик за препятствие — и именно контроль операторов предотвращает остановку линии.

Вывод

Что произошло? Boston Dynamics и Google представили робота Atlas с интеграцией Gemini Robotics, способного действовать в промышленной среде с высокой автономностью.

- Что это меняет? Гибрид «механика + ИИ» становится практичным для заводов и логистики, а не только для демонстраций на выставках.

- Что дальше? Пилотные испытания, обучение на настоящих объектах и разработка стандартов безопасности— это следующий шаг перед массовым внедрением.

Совет читателю: следите за пилотными проектами и анализируйте, какие задачи робот решает эффективно — это покажет реальный потенциал ИИ в промышленности.

Мусолим замусолиный Пузырь1️⃣ «ИИ‑пузырь»

Под этим термином понимают переоценку активов и компаний, связанных с искусственным интеллектом, особенно стартапов и технологических гигантов.

Сейчас мы наблюдаем признаки: высокая капитализация компаний, быстрый рост котировок, массовые публикации в медиа о «революционном ИИ», но при этом реальный доход пока не всегда растет пропорционально.

Почему это опасно:

Такой рынок выглядит стабильным и растущим, но при внешнем шоке (кризис, макроданные, геополитика) движение может резко развернуться.

Деньги текут между одними и теми же игроками — рост акций может быть не связан с реальной экономикой или спросом, а лишь с финансовыми «играми» внутри круга. Создается иллюзия движения капитала, бурного роста и ликвидности. На самом деле часть рынка просто вращается в кругах, а новые деньги заходят только частично.

2️⃣ Проблема ИИ-стартапов сегодня в том, что они требуют колоссальных объёмов энергии и вычислительных мощностей, а это автоматически делает их чрезвычайно затратными и по факту убыточными. Большинство компаний, работающих в сфере ИИ, живут не за счёт прибыли, а за счёт постоянных раундов финансирования и веры инвесторов в то, что когда-то эти убытки окупятся.

OpenAI за первое полугодие 2025 года получила выручку около $4,3 млрд, но при этом её убыток составил ≈ $2,5 млрд — из-за сверхдорогой инфраструктуры, затрат на вычисления, персонал и прочие операционные расходы.

Все это безобразие невозможно масштабировать бесконечно. Нельзя просто взять и построить тысячи дата-центров — физически, технологически и энергетически это нереально,нужно еще несколько сотен электростанций (где и за какие деньги их строить???а влияние на экологию???) Каждая новая ИИ-модель требует больше чипов, больше охлаждения, больше электричества, и эта траектория уже вышла за пределы того, что можно поддерживать старыми методами.

Если США и крупные тех-гиганты хотят сохранить лидерство или даже монополию в сфере ИИ, им придётся решить ключевой вопрос:

🔋 Энергия.

ИИ будет расти только настолько, насколько позволит энергетическая инфраструктура. Сегодняшние мощности уже работают на пределе. А потребности Nvidia, OpenAI, Google и Amazon растут быстрее, чем страна успевает строить электростанции.

То есть проблема не в чипах, не в моделях и не в программистах — а в том, что миру банально не хватает электричества, чтобы поддерживать такой уровень вычислений.

ИИ-гонка упрётся не в технологии, а в энергетику.

И у кого будет энергия — у того будет ИИ.

Инвесторы это понимают — и всё равно продолжают вливания. Логика простая: если ИИ действительно станет новой индустриальной революцией, то выигрыш будет несоразмерно выше текущих расходов. Но пока — это дорогое и рискованное ожидание будущей окупаемости.

Мы уже видели похожий сценарий во время пузыря доткомов. Тогда деньги несли буквально во всё, что хоть как-то было связано с интернетом. Пузырь лопнул — тысячи компаний исчезли. Но из этого хаоса вышли те, кто позже стал фундаментом современной экономики: Microsoft, Amazon, eBay, Qualcomm, Cisco и, конечно, Nvidia, которая сейчас стала символом ИИ-эры.

ИИ-рынок сегодня в похожей точке:

📌 огромные ожидания,

📌 огромные затраты и убытки,

📌 высокая концентрация капитала,

📌 вера, что из сотен проектов выживут лишь единицы — и они станут новыми монополистами.

3️⃣ Итог

Мы имеем ИИ‑пузырь: активы сильно переоценены.

И круговое инвестирование: деньги крутятся между тех‑гигантами, создавая иллюзию роста.

В совокупности это создает сильную нестабильность рынка, где реальные риски недооценены.

Меняет ли тихий гигант Кремниевой долины правила ИИ?Broadcom стала ключевым, но недооценённым архитектором революции искусственного интеллекта. Пока потребительские ИИ-приложения захватывают заголовки, Broadcom работает на инфраструктурном уровне: разрабатывает заказные чипы, контролирует сетевые технологии и управляет корпоративными облачными платформами. Компания занимает 75% рынка заказных ИИ-ускорителей, эксклюзивно сотрудничает с Google по тензорным процессорам (TPU) и недавно заключила крупную сделку с OpenAI. Позиция «оружейного барона» ИИ подняла капитализацию Broadcom до 1,78 трлн долларов, сделав её одной из самых дорогих полупроводниковых компаний мира.

Стратегия компании опирается на три столпа: доминирование в заказном кремнии через платформу XPU, контроль частного облака благодаря покупке VMware и агрессивный финансовый инжиниринг. Техническая экспертиза Broadcom в критически важных областях (SerDes, продвинутые методы упаковки чипов) создаёт мощные барьеры для конкурентов. Ironwood TPU v7, созданный для Google, обеспечивает выдающуюся производительность благодаря жидкостному охлаждению, огромному объёму памяти HBM3e и высокоскоростным оптическим интерконнектам, позволяющим тысячам чипов работать как единая система. Вертикальная интеграция от проектирования кремния до корпоративного ПО создаёт диверсифицированную модель доходов, устойчивую к рыночной волатильности.

Тем не менее Broadcom сталкивается с серьёзными рисками. Зависимость от TSMC создаёт геополитическую уязвимость, особенно на фоне роста напряжённости в Тайваньском проливе. Торговые ограничения США-Китай сжали некоторые рынки, хотя санкции также консолидировали спрос у соответствующих требованиям поставщиков. Кроме того, компания несёт долг более 70 млрд долларов от покупки VMware, требующий агрессивного снижения долговой нагрузки, несмотря на сильные денежные потоки. Спорный переход VMware на подписную модель ценообразования, хоть и финансово успешен, вызвал недовольство клиентов.

Взгляд в будущее: Broadcom отлично позиционирована для продолжения строительства ИИ-инфраструктуры до 2030 года. Смещение к нагрузкам inference и «агентивным» ИИ-системам благоприятствует специализированным интегральным схемам (ASIC) вместо универсальных GPU — это основная сила Broadcom. Портфель патентов обеспечивает как наступательные доходы от лицензирования, так и оборонную защиту партнёров. Под жёстким руководством гендиректора Хока Тана компания демонстрирует беспощадную операционную эффективность, фокусируясь исключительно на самых ценных корпоративных клиентах и избавляясь от непрофильных активов. По мере ускорения развёртывания ИИ и перехода предприятий на архитектуры частного облака уникальное положение Broadcom, охватывающее заказной кремний, сетевую инфраструктуру и ПО виртуализации, делает её незаменимым, хотя и почти невидимым, двигателем эпохи ИИ.

Может ли одна компания контролировать будущее вычислений?Google осуществил стратегическую трансформацию от цифровой рекламной платформы к поставщику полнофункциональной технологической инфраструктуры, позиционируя себя для доминирования в следующей эре вычислений через проприетарное оборудование и прорывные научные открытия. Стратегия вертикальной интеграции компании опирается на три столпа: кастомные тензорные процессоры (TPU) для нагрузок ИИ, прорывы в квантовых вычислениях с верифицируемыми преимуществами и возможности открытия лекарств, удостоенные Нобелевской премии, через AlphaFold. Этот подход создает мощные конкурентные барьеры, контролируя фундаментальную вычислительную инфраструктуру вместо зависимости от товарного оборудования.

Стратегия TPU иллюстрирует модель блокировки инфраструктуры Google. Разрабатывая специализированные чипы, оптимизированные для задач машинного обучения, Google достиг превосходной энергоэффективности и масштабируемости производительности по сравнению с универсальными процессорами. Сделка компании на миллиарды долларов с Anthropic по развертыванию до одного миллиона TPU превращает потенциальный центр затрат в генератор прибыли, блокируя конкурентов в экосистеме Google. Эта техническая зависимость делает миграцию на конкурирующие платформы финансово невыгодной, обеспечивая, что Google монетизирует значительную долю рынка генеративного ИИ через свои облачные сервисы независимо от того, какие модели ИИ преуспеют.

Достижение Google в квантовых вычислениях представляет парадигмальный сдвиг от теоретических бенчмарков к практической полезности. "Верифицируемое квантовое преимущество" чипа Willow демонстрирует ускорение в 13 000 раз по сравнению с классическими суперкомпьютерами в симуляциях физики, с немедленными приложениями в картировании молекулярных структур для открытия лекарств и материаловедения. Тем временем AlphaFold обеспечивает quantifiable экономический эффект, снижая затраты на разработку лекарств фазы I примерно на 30% — с более чем 100 миллионов долларов до 70 миллионов долларов на кандидата. Isomorphic Labs заключила партнерства с фармацевтическими компаниями почти на 3 миллиарда долларов, подтверждая этот высокомаржинальный поток доходов, независимый от рекламы.

Геополитические последствия глубоки. Google обладает вторым по величине количеством патентов на квантовые технологии в мире, с стратегическим ИС, охватывающим ключевые технологии масштабирования, такие как тайлинг чипов и коррекцию ошибок. Этот портфель интеллектуальной собственности создает технический узкий проход, позиционируя Google как обязательного партнера по лицензированию для стран, стремящихся развернуть квантовые технологии. В сочетании с двойным использованием квантовых вычислений для коммерческих и военных приложений доминирование Google выходит за рамки рыночной конкуренции к инфраструктуре национальной безопасности. Это слияние проприетарного оборудования, научных прорывов и контроля ИС оправдывает премиальные оценки, поскольку Google переходит от циклической зависимости от рекламы к незаменимому поставщику инфраструктуры deep-tech.

Уолл стрит взлетает: 5 секретных турбин роста для #S&P 500 и #NQРекордное закрытие индексов 21 июля обеспечило мощное «комбо»: скачок #Google и поддержанный им сильный старт сезона отчётности, одновременный рост #Apple (+0,6 %), #Amazon (+1,4 %), а также #Microsoft, #Meta Platforms, #Nvidia - всё это накладывалось на ставку рынка на скорое снижение ставок ФРС и надежду, что Вашингтон с Брюсселем смягчат тарифный конфликт, поэтому совокупный эффект этих драйверов подтолкнул #S&P500 и #NQ100 к новым максимумам.

5 мегадрайверов, которые могут удержать #S&P 500 и #NQ100 на взлётной полосе до конца 2025:

1. AI капекс и монетизация ИИ сервисов: Крупнейшие облачные провайдеры наращивают инвестиции в вычислительные кластеры и ген ИИ решения. Растущая линейка платных AI продуктов (Google Gemini, Microsoft Copilot+ Apps, Amazon Bedrock) начинает приносить ощутимую выручку, повышая консенсус оценки прибыли «Magnificent 7».

2. Смягчение ДКП ФРС: Если инфляция продолжит дрейфовать к 2 %, июль–сентябрь могут принести первое снижение ставки за цикл. Падение доходностей 10 летних UST на каждые 25 б.п. исторически добавляло ~2 % к мультипликатору #NQ100 .

3. Рекордные байбэки и дивиденды: Компании #S&P 500 держат на балансе $3,5 трлн. После налоговых льгот на репатриацию зарубежных прибылей в начале года совет директоров ряда мегакэпов одобрил ускоренные выкупы, что механически поддерживает котировки.

4. Отступление тарифных рисков: Потенциальные сделки США–ЕС и США–Мексика снимают угрозу 20–50 % пошлин, заложенных в оценки, и разблокируют CAPEX в промышленности и полупроводниках — секторах с высокой долей #NQ100 .

5. Устойчивый потребитель и услуги: Безработица остаётся вблизи 4 %, расходы домохозяйств растут на 2–3 % г/г. Это поддерживает сегменты e commerce, стриминга и рекламу «платформ», которые формируют до 40 % веса #NQ100 и ~28 % #S&P 500 .

Рекордные уровни #S&P 500 и #NQ100 — не случайный всплеск, а результат сочетания сильных корпоративных отчётов, ожиданий снижения ставок и надежд на торговую разрядку. Если пять вышеперечисленных драйверов реализуются хотя бы частично, у индексов есть все шансы удержаться на высоте и даже обновить исторические максимумы к концу года. Аналитики FreshForex считают, что нынешние ценовые уровни способны запустить новое ралли, а текущая рыночная картина открывает привлекательные возможности для входа как в индексы #S&P 500 и #NQ100 , так и в CFD на акции.

BITCOIN + GOOGLE TRENDS. ИНДИКАТОР ХАЙПА В РЫНКЕGOOGLE TRENDS + "криптовалюта".

Это как индикатор "хайпа" в рынке. Тобишь когда высокий показать - многие вводят в поиске "криптовалюта", ну и когда на низких значениях (как сейчас на 28) значит люди очень мало вводят и интересуются криптовалютой.

На данный момент этот индикатор на историческом дне, начиная с декабря 2022 года (ещё медвежка и биткоин по 17к$). В декабре индекс был 34.

В рынке хайп и много людей вводят запросы об криптовалюте - значит мы в зоне распределения и пора скидывать позиции.

В рынке тишина и нету интереса - идёт активный набор позиций. Сейчас исторический минимум, я думаю всем понятно к чему это?

Сможет ли Ironwood от Google Свергнуть Титанов ИИ?Google сделал стратегический шаг в конкуренции на рынке аппаратного обеспечения для ИИ, представив Ironwood — седьмое поколение тензорного процессора (TPU). Выйдя за рамки универсальных ускорителей ИИ, Google разработал Ironwood специально для инференса — ключевой задачи выполнения обученных моделей ИИ в больших масштабах. Этот подход отражает ставку на «век инференса», где важны не только обучение моделей, но и стоимость и эффективность их развертывания. Это становится решающим фактором для корпоративного внедрения и прибыльности, бросая вызов таким гигантам, как NVIDIA и Intel.

Ironwood демонстрирует значительный прогресс в вычислительной мощности и, что особенно важно, в энергоэффективности. Его главное преимущество — улучшенное соотношение производительности на ватт: высокая вычислительная мощность и значительно увеличенная пропускная способность памяти по сравнению с предыдущим поколением. Google заявляет о почти двукратном росте эффективности, что снижает энергопотребление и эксплуатационные расходы в масштабных ИИ-системах. Благодаря десятилетнему опыту разработки TPU и вертикальной интеграции, Google создал оптимизированный аппаратно-программный комплекс, который обеспечивает преимущество в общей стоимости эксплуатации.

Сфокусировавшись на эффективности инференса и используя интегрированную экосистему с сетью, хранилищем и ПО, таким как Pathways, Google стремится захватить значительную долю рынка ИИ-ускорителей. Ironwood — это не просто чип, а основа для передовых моделей Google, таких как Gemini, и будущих многоагентных ИИ-систем. Эта стратегия напрямую конкурирует с доминированием NVIDIA и амбициями Intel, показывая, что борьба за лидерство в инфраструктуре ИИ всё больше зависит от экономики развертывания.

Google Технический анализ:

Уровни Фибоначчи 0.5–0.618 традиционно являются сильной зоной для набора позиций, так как они часто совпадают с зонами ретеста предыдущих трендов и психологически значимыми уровнями. В этом диапазоне можно ожидать:

Увеличение объема лимитных ордеров на покупку

Снижение волатильности перед возможным разворотом

Формирование паттернов продолжения/коррекции (например, флаги или гармонические структуры)

Фундаментальные драйверы:

Торговая политика Трампа (если он будет избран) с высокой вероятностью приведет к:

Решорингу производств – возврату части предприятий из Азии и Европы в США из-за повышенных тарифов. Это может создать:

Рост локальных инвестиций в промышленность

Увеличение спроса на B2B-услуги (логистика, сырье)

Маркетинговый бум – компании будут активно рекламировать "американское" производство, что:

Увеличит расходы на digital-рекламу (прогноз +15-20% в 2025 по eMarketer)

Повысит спрос на таргетированную рекламу в Google, где мы занимаем сильные позиции

Риски:

Переоценка сроков решоринга (процесс может занять 3-5 лет)

Ужесточение конкуренции в Google Ads (рост CPC)

Альтернативные платформы (TikTok, Retail Media Networks)

Вывод:

Комбинация технических уровней и фундаментальных предпосылок создает благоприятные условия для инвестиций в рекламный сектор с фокусом на Google-решения.

Идея на акции GOOGLGOOGL: цена у верхней границы диапазона.

Для лонга смотрим пробой границы или вход

от теста. Цели: 210,48; 216,58; 226,12.

Шорт рассмотрим в случае расторговки

диапазона как распределения. Вход на пробой

или от теста линии льда, либо после закрепления

под нижней границей диапазона. Цели: 175,69;

169,51.

Могут ли ИИ раскрыть секреты строительных блоков жизни?В значительном шаге вперед в области биотехнологий ученые представили MassiveFold — революционную адаптацию AlphaFold от Google DeepMind, которая трансформирует наше понимание структуры белков. Эта инновационная система достигла того, что ранее считалось невозможным: сократила время предсказания структуры белков с месяцев до нескольких часов. Объединив параллельную обработку с передовыми методами оптимизации, исследователи Университета Лилля и Университета Линчёпинга создали инструмент, предоставляющий широкому кругу исследователей доступ к одной из мощнейших научных возможностей.

Последствия этого достижения охватывают множество отраслей, включая разработку лекарств и устойчивое сельское хозяйство. Способность MassiveFold быстро расшифровывать структуры белков — фундаментальных строительных блоков жизни — ускоряет возможности разработки новых лекарств, повышения урожайности сельхозкультур и создания более эффективного биотоплива. Особенно важно то, что эта система доступна: она эффективно работает как на скромных вычислительных устройствах, так и на передовых инфраструктурах GPU, что делает её доступной для исследовательских команд по всему миру.

Особый интерес представляет реальные приложения MassiveFold. На престижных испытаниях CASP15-CAPRI по слепому предсказанию структур белков система показала выдающуюся точность, иногда превосходя своего предшественника AlphaFold3. Этот успех, наряду с открытым исходным кодом, указывает на то, что мы вступаем в новую эру биологического понимания, где тайны структуры белков — а значит и основные механизмы жизни — становятся всё более доступными для научного изучения. По мере развития этой технологии она обещает открыть новые возможности во всем: от лечения заболеваний до охраны окружающей среды, потенциально революционизируя наш подход к решению самых насущных вызовов человечества.

GOOGLE.Возможен полёт!Приветствую , на таймфрейме 1D формируется паттерн перевёрнутые Голова и Плечи , ключвой командой к открытию лонга будет служить пробой Зоны Слияния Сопротивлений , а именно Шея, 0.5 Фибоначчи , МА100.Если опираться только на сам паттерн ,то нам достаточно увидеть пробой и закрепление цены выше шеи фигуры , но в данной зоне есть еще несколько довольно весомых сопротивлений и из-за этого я отметил именно ЗОНУ .

Пока ожидаю пробой Ззоны и закрепление цены , после буду рассматривать лонг, по мере измения ситуации , буду вещать здесь.

Благодарю за лайки и комментарии.

#APPLE. Великолепная "Семёрка" превращается в сказочные "Пять""Заголовки удваивают размер событий", - так в свое время сказал Джон Голсуорси, английский прозаик и драматург, автор знаменитого цикла «Сага о Форсайтах», лауреат Нобелевской премии по литературе (1932).

А когда событий - по несколько на дню, эффект может оказаться и вовсе снежным комом.

Так, накануне Европейская комиссия наложила на Apple штраф в размере почти 2 миллиардов долларов за предполагаемое злоупотребление своим доминирующим положением в распространении приложений для потоковой передачи музыки через свой App Store. Этот штраф, являясь одним из крупнейших антимонопольных наказаний когда-либо наложенных в ЕС, положил конец многолетнему расследованию.

Комиссия обнаружила, что Apple наложила ограничения на разработчиков приложений, запрещая им информировать пользователей iOS об альтернативных и более дешевых услугах подписки на музыку, доступных за пределами приложения. Эта практика была признана незаконной в соответствии с антимонопольными правилами ЕС.

Но на этом новости не заканчиваются.

В этот супервторник 5 марта Дональд Трамп должен "зафиксировать" выдвижение своей кандидатуры в президенты США от Республиканской партии. И это может стать плохой новостью для акций «Великолепной семерки» — Microsoft, Meta Platforms**, Alphabet, Amazon.com, Nvidia, Apple и Tesla — если Трамп в конечном итоге снова станет президентом США.

Речь идет о новых планах Трампа по тарифам на Китай. В феврале бывший президент заявил, что в рамках своей кампании по избранию кандидатом от республиканской партии он введет тарифы в размере 60% и более на импорт китайских товаров в США, а также общий тариф в размере 10% на все импортируемые товары. Предложение Китая приведет к тому, что тарифы будут намного выше, чем нынешний средний сбор США на китайские товары, который был поднят примерно до 19% во время первого срока Трампа .

Не все члены «Великолепной семерки» одинаково подвержены влиянию Китая. Apple и Tesla наиболее сильно зависят от второй по величине экономики мира в своих цепочках поставок. Так, от 90% до 95% всей продукции Apple производится в Китае, при этом Foxconn является крупнейшим в мире производителем iPhone.

Кроме того, около 20% продукции производителя электромобилей Tesla поступает из Китая, хотя большая часть продукции предназначена для местного рынка.

Microsoft и Meta** меньше всего подвержены китайской аллокакции. У Microsoft также самая низкая доля доходов из Китая, за ней следует Google (Alphabet).

Это предполагает сужение "Великолепной семерки" до просто "Сказочной пятерки".

Тем не менее, все крупные американские компании с транснациональными операциями, вероятно, будут в той или иной степени подвержены риску. Например, многие сторонние продавцы Amazon импортируют свои товары из Китая. Введение таких тарифов может также усилить конкуренцию и, следовательно, цены на производственные мощности в странах за пределами Китая, таких как Вьетнам и Индия.

В целом общие риски в "Великолепной семерке" могут стать источником беспокойства.

Реальный ущерб может быть меньше. Apple, например, получила в 2019 году серию льгот, чтобы избежать 15%-ного тарифа на свои флагманские продукты, включая линейку iPhone, iPad и MacBook. Между тем, американские компании уже снизили свою зависимость от Китая. Импорт США из Китая в 2023 году сократился на 109,1 миллиарда долларов до 427,2 миллиарда долларов. Впервые за 17 лет Китай не стал основным источником импорта, уступив первое место Мексике.

Компании «Великолепной семерки» были среди тех, кто диверсифицировал цепочки поставок за пределы Китая. Так, Apple планирует, что около 25% мирового производства iPhone будет сосредоточено в Индии в течение следующих двух-трех лет. Google, принадлежащая Alphabet, также планирует в этом году начать производство смартфонов Pixel в Индии. Такие шаги, вероятно, будут ускорены в соответствии с запланированными Трампом тарифами, что повлечет за собой расходы на строительство дополнительных заводов и обучение необходимой рабочей силы.

Китай, скорее всего, отреагирует на новые тарифы своими ответными мерами. Это может иметь особое значение для производителей чипов Nvidia (NVDA) и American Micro Devices (AMD).

Столкнувшись с очень высокими тарифами, и будучи потесненным Мексикой в американском импорте, Китай может перейти от своей прежней стратегии пропорционального и взвешенного возмездия к более жестким мерам, таким как ограничения на экспорт редкоземельных минералов, которые могут оказать большее влияние на американский бизнес, если не вызвать новый кризис индустрии полупроводников.

Редкоземельные элементы используются при производстве чипов и сборке электроники, включая смартфоны и компоненты электромобилей, такие как магниты, что делает их особенно важными для Apple, Tesla и Nvidia.

Особенно это важно, учитывая что на долю Китая приходится около 90% производства редкоземов, по данным Оксфордского института энергетических исследований, который утверждает, что страны "Коллективного Запада" вряд ли смогут сместить китайское лидерство в редкоземах как минимум до конца десятилетия 2020-х.

Вероятно "Великолепная семерка" не станет единственной жертвой, если Трамп победит и продолжит свою прежнюю сагу по тарификации Китая.

Однако учитывая что акции "Семерки" сейчас составляют почти 1/3 всей стоимости фондового рынка США, это означает, как минимум высокую концентрацию риска и повышенную чувствительность в случае его реализации в тех или иных аспектах.

В технических аспектах, акции Apple (AAPL) продолжают двигаться в границах большого восходящеего канала, находясь с марта 2009 года выше своей 5-летней EMA.

Финансовый мультипликатор Цена/ Продажи (P/S) является своего рода ограничителем роста акций при том, что верхняя граница, то есть 8-кратная величина P/S мультипликатора является всеисторическим максимумом для акции производителя яблочной продукции, подчеркивая важность наблюдений за продажами компании.

Вспомогательный индикатор RSI(55) на дневном таймфрейме находится в длительной дивергенции по отношению к траектории цены, указывая, как минимум, на замедление траектории и темпов роста в последние годы в акциях Apple.

// Деятельность Meta Platforms Inc**, включая продукты Facebook** и Instagram**, признана экстремистской и запрещена в РФ.

Метка ** означает упоминание организации и ее продуктов, запрещенных в РФ.

Долгосрочно о акции GoogleВсем привет !

Отметил очень важную зону от которой можно легко понимать в долгосрочной перспективе чего ожидать , по данному инструменту NASDAQ:GOOG , повышенной вероятности роста или падения

Цели отметил тоже на графике

О рисках - ниже есть две важные ссылки , настоятельно рекомендую к просмотру

Всем успешных торгов !

👋 Акции Alphabet Inc — Попытка бегства из медвежьего капканаАмериканская компания Alphabet Inc. накануне опубликовала отчет о прибылях и убытках и заявила об увеличении чистой прибыли и выручки во втором квартале, завершившемся в июне.

Кроме того, компания сообщила, ее главный финансовый директор Рут Порат займет пост президента и главного инвестиционного директора Alphabet и Google с 1 сентября 2023 года.

При этом Порат временно останется на посту CFO Alphabet и Google, пока не будет найден ее преемник.

Согласно отчетности компании, чистая прибыль составила $ 18,4 млрд или $ 1,44 на акцию по сравнению с $ 16 млрд или $ 1,21 на бумагу годом ранее.

Выручка между тем возросла с $ 69,7 млрд годом ранее до $ 74,6 млрд, что также оказалось выше прогнозов рынка в $ 62,06 млрд. Выручка от облачных вычислений при этом выросла на 28% по сравнению с прошлым годом.

Сундар Пичаи, генеральный директор Alphabet и Google, сделал заявление:

«Наши продукты и компания, показали хорошие результаты в этом квартале. Наше постоянное лидерство в области искусственного интеллекта и наше превосходство в инженерии и инновации обеспечивают следующую эволюцию Поиска и улучшают все наши услуги.

С пятнадцатью продуктами, которые каждый из которых обслуживает полмиллиарда человек, а шесть из них обслуживают более двух миллиардов человек, у нас много возможностей».

Комментации Рут Порат, финансового директора Alphabet и Google:

«Наши финансовые результаты отражают постоянную устойчивость в поиске с ускорение роста доходов как в поиске, так и в YouTube, а также динамика в облаке.

Мы продолжаем инвестировать для роста, при этом уделяя первоочередное внимание нашим усилиям по долгосрочной реорганизации нашей базы затрат в масштабах всей компании и созданию потенциала для обеспечивать устойчивую ценность в долгосрочной перспективе».

Как было объявлено 20 апреля 2023 г., Компания объединила часть Google Research (команда Brain) и DeepMind для значительно ускорения прогресса в области искусственного интеллекта (ИИ).

Группа под названием Google DeepMind отражается в рамках нераспределенных корпоративных расходов Alphabet, начиная со второго квартала 2023 года.

Акции Google выросли более чем на 6 процентов на предрыночных торгах в среду, с возможностью дальнейшего роста при пробое и закреплении выше 125-долларового сопротивления в формирующейся R-ГиП структуре.

GOOGL - цена претерпела разворот.На текущей неделе был опубликован ряд корпоративных отчетов по компаниям США, где слабые данные привели к падению цен акций ряда крупных компаний.

Так, цена акций Alphabet, материнской компании Google пережила худший день с марта 2020 года, когда компания сообщила о выручке, которая оказалась ниже оценок аналитиков.

С технической точки зрения, в результате роста текущего года цена достигла уровня отката по Фибоначчи 78,6% к падению прошлого года, где на максимумах на недельном тайм-фрейме сформировала формацию типа "восходящий клин", который завершился нижненаправленным его пробоем, реализовав формацию как разворотную.

Таким образом, с технической точки зрения, в настоящий момент, получен технический сигнал к развороту восходящего тренда текущего года, где, в среднесрочной перспективе, можно ожидать возможное дальнейшее снижение цены инструмента и переход ее в диапазонную проторговку уровней в рамках широкого диапазона текущего года в районе уровней с экстремумами 141-85$.

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

GOOGL - цена достигла первых целей восстановления.Предыдущие прогнозы по Googl, предполагающие рост цены инструмента сработали, и за две крайние недели цена претерпела мощный рост и достигла первых идентифицированных в прогнозах целей восстановления в районе уровней 122-125$ (123$ на экстремуме).

В наcтоящий момент можно отметить, что указанная зона уровней является значимой областью экстремумов поддержкой - сопротивлением прошлого года, где рост цены может приостановиться и последовать ее некоторый откат, при том, что восстановление цены текущего года составило уже примерно 61,8% отката по Фибоначчи к снижению прошлого года.

В этой связи, есть смыл в частичном фиксировании длинных позиций по инструменту, а следующим техническим сигналом к продолжению роста может стать последующий пробой и закрепление цены выше указанных уровней.

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

Данные по инфляции подталкивают рынок к росту?На уходящей неделе вышла очередная порция статистики.

В этот раз рынок получил пакет данных по инфляции. К радости многих, отчет показал ее замедление. Ожидалось, что инфляция будет в районе 5%, а она составила 4,9%.

Отметим, что с 2021 году годовая инфляция пересекла черту в 5% в первый раз. Уменьшение CPI связано с падением цен на энергоресурсы, в том числе на топливо всех типов.

Новости о сокращении добычи странами ОПЕК+, которые вышли в апреле, сначала подняли цены на нефть, но после роста опасений по рецессии они вновь пошли вниз.

Цены на автомобили с пробегом также продолжили падать. Зато цены на транспорт и жилье сильно выросли. Рост цен на жилье продолжает настораживать, так как это один из главных катализаторов роста цен.

Чего ожидать?

Стоит возрадоваться и открывать шампанское? Вряд ли. Сейчас обычный CPI не является надежным показателем инфляции, так как он очень волатильный и постоянно корректируется задним числом. Более точным в этом отношении является базовый CPI, а вот он как раз находится на примерно том же уровне, что и в конце 2022 года, что свидетельствует о том, что инфляция все еще остается проблемой.

К тому же, Джером Пауэлл на каждом заседании отмечает, что признаков победы над инфляцией регулятор не наблюдает, и что еще ни разу не было такого, чтобы Core CPI был ниже прогнозов.

Что происходит на рынке сейчас?

Техногиганты продолжают вставать с колен. Несмотря на риск рецессии, Microsoft достигла годового максимума, GOOGL вырос более чем на 4% благодаря успехам в области искусственного интеллекта, а Amazon добавил 3.35%.

Тем не менее, на рынке много неопределенности, и связана она не только с геополитикой, но и новостями по поводу потолка госдолга США и дефолта штата Калифорния. Чем ближе к 1 июня, тем больше будет возрастить волатильность на рынках из-за темы госдолга. Если, конечно, вопрос не будет решен раньше.

В сложившейся ситуации многие инвесторы предпочитают оставаться вне рынка.

Мы -в лонге

Тем не менее, мы не боимся удерживать позиции открытые по фьючерсам на индекс S&P 500 и опционов на эти фьючерсы.

Кроме того, наш Инвестиционный портфель периодически пополняется различными акциями, перспективными с точки зрения роста, по нашей оценке.

Разумеется мы их так же работаем как прямыми покупками, так и через деривативы.

🌧🌧 Акции Alphabet: на Брайтон-Бич опять идут дождиAlphabet шокировала Уолл-стрит "неожиданным замедлением" своего основного бизнеса в области поисковой рекламы в прошлом квартале, что привело к значительному снижению прибыли и падению ее акций почти на 10% в среду 26-10-2022, отчитавшись о доходах и убытках за III квартал 2022 года.

И эта слабость не предвещает ничего хорошего как сектору цифровой рекламы, так и всей экономике США в целом.

Доходы Google Search выросли примерно на 4%, или примерно вдвое меньше ожидаемого аналитиками темпа роста в 8%. Между тем, доходы от рекламы на YouTube упали на 2% до 7,1 млрд долларов, а доходы от сети Google упали на 2% до 7,9 млрд долларов.

Руководители Alphabet обвинили в этом сложный экономический фон, необычно сильный рост в третьем квартале 2021 года и рекламодателей в таких секторах, как страхование, кредиты, ипотека и криптовалюты, которые тратят меньше.

«В такие трудные времена рекламодатели тщательно оценивают эффективность своих бюджетов», — сказал главный бизнес-директор Google Филип Шиндлер во время телефонного разговора о прибылях и убытках.

Давление на расходы на цифровую рекламу в Alphabet не слишком удивительно, учитывая мрачные экономические перспективы.

Инфляция достигла 40-летнего максимума в 9,1% в июне и оставалась выше 8% в сентябре.

Стремясь сдержать дальнейший рост цен, ФРС повысила процентные ставки практически в начале года до диапазона от 3% до 3,25% сегодня и дала понять, что в следующем году они могут приблизиться к 5%.

Более высокие ставки делают сбережения более привлекательными, чем траты или инвестиции, и делают займы денег более дорогими для компаний и потребителей.

Хотя эти эффекты могут сдерживать инфляцию, они также могут сказываться на экономическом росте, существенно увеличивая риск рецессии.

В техническом плане, акции Alphabet продолжают терять высоту, закрепляясь ниже 100 долл. за акцию, финализируя схлопывание многолетнего технологического пузыря.