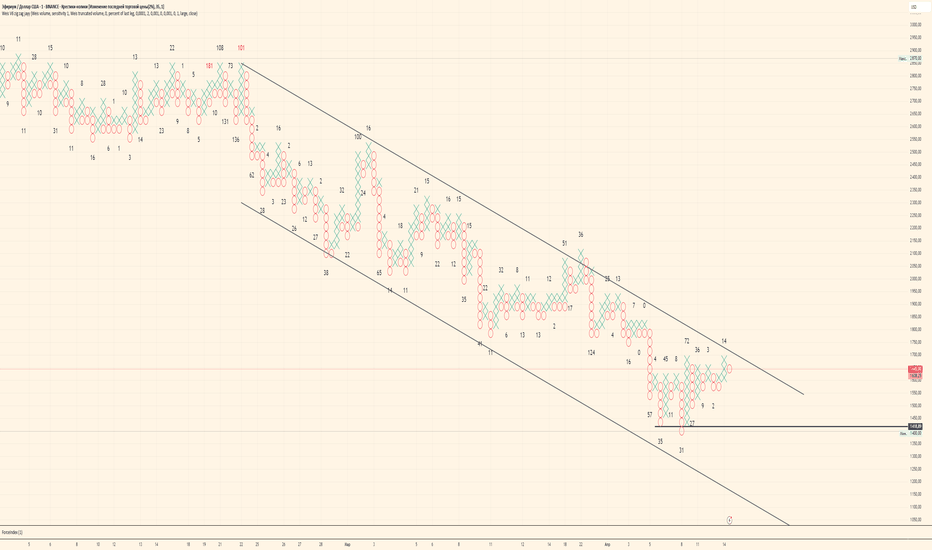

DOT Цели для фьючерсов на текущую неделю и спотВ данном видео обзоре отметил для Вас условие недельной ценовой структуры, уровень смены тренда. Подробно объяснил поведение цены в лонговой и шортовой зоне этой торговой недели. Рассмотрел все имеющиеся паттерны на графике цены. Наглядно показал как ставятся цели по волатильности и чего ожидать в следующем гиперцикле роста (общий обзор) и обозначил конкретные цели.

- Инструкция спотовой торговли!

Помните, что вы должны самостоятельно принимать все торговые решения.

Тренд Ваш друг! Поэтому в каждом обзоре я указываю условие тренда и способы его определения. Пользуйтесь с профитом.

(Мнение автора может не совпадать с Вашим и это хорошо! Думайте всегда своей головой!)

Гармонические паттерны

ВИДЕО-УРОК: ЧТО ТАКОЕ ОРДЕРБЛОК И КАК ЕГО ТОРГОВАТЬ🤝Всем привет, сейчас в интернете очень много разных мнений по поводу того как надо использовать ордер-блок, много разных понятий по поводу того, что это такое

📚В уроке рассказал как использую это лично я. Дал несколько нюансов, которые остальные трейдеры не рассказывают, всё для вас

🚀Если хотите больше таких видео, то давайте соберем максимальное количество ракет 🚀

Так же у меня на канале много других обучающих видео и статей, поэтому советую перейти и ознакомиться, особенно новичкам

Давайте вместе по торгуем потренируемся Трейдинг — это профессия, требующая не только знаний, но и постоянного развития навыков. Как и в любом деле, успех в торговле на финансовых рынках зависит от подготовки, дисциплины и умения адаптироваться к изменяющимся условиям. Тренировка навыков торговли — это ключ к стабильной прибыли и минимизации рисков.

О концепции SMART MONEY и ICTКонечно! Вот черновик статьи для блога или канала на тему псевдогуру в трейдинге:

---

# 🎭 Псевдогуру в трейдинге: как их распознать и не попасть в ловушку

Мир трейдинга — это не только графики, уровни и стратегии. Это ещё и рынок мнений. И, к сожалению, среди действительно опытных практиков, которые делятся знаниями, есть и те, кого можно смело назвать **псевдогуру**.

Они привлекают сотни и тысячи подписчиков, обещают лёгкие деньги и «секреты рынка», но в итоге дают лишь иллюзию контроля, не приводящую к результату. В этой статье разберём, кто такие псевдогуру, как их распознать и почему следование за ними опасно.

---

## 🔮 Кто такие псевдогуру?

Псевдогуру — это те, кто:

- **Обещает точные прогнозы** на рынок без ошибок

- **Показывает только прибыльные сделки**, скрывая убытки

- **Создаёт образ «успешного миллионера»**, чаще всего через показные фото и фейковые стейтменты

- **Акцентирует внимание на быстром заработке**, а не на системности и рисках

- **Не обучает мышлению**, только «даёт сигналы» или «волшебные индикаторы»

---

## ⚠️ Почему это опасно?

1. **Развивается зависимость от чужих мнений** — трейдер не учится самостоятельно анализировать рынок.

2. **Формируется иллюзия лёгкости** — кажется, что рынок предсказуем и прост, пока не случается реальная просадка.

3. **Вы теряете не только деньги, но и время** — вместо развития системного подхода гонитесь за “магией”.

4. **Пропадает критическое мышление** — трейдер начинает верить в прогноз, даже если он против логики.

---

## 🧠 Как отличить псевдогуру от настоящего наставника?

| Признак | Настоящий практик | Псевдогуру |

|-----------------------|-------------------------------|-------------------------------------|

| Демонстрация убытков | Да, как часть работы | Нет, только «вверх» и «в плюс» |

| Образ жизни | Умеренный, с фокусом на деле | На показ, ради продаж |

| Ответы на вопросы | Аргументированные, по сути | Размытые, «авторитетные» лозунги |

| Подход к обучению | Развитие логики и мышления | Готовые сигналы и кнопка «бабло» |

| Источник прибыли | Трейдинг + обучение | Только обучение или сигналы |

---

## 💡 Что делать начинающему трейдеру?

- Учитесь **анализировать самостоятельно** — не ищите «готовых рецептов».

- Сравнивайте **разные подходы**, но ищите логику, а не обещания.

- **Читайте книги**, в том числе классические работы — Вайкофф, Ван Тарп, Марк Дуглас.

- **Сомневайтесь**, даже в том, что кажется авторитетным.

- Помните: **рынок — это не место волшебства, а поле логики, анализа и дисциплины**.

---

## 📌 Вывод

Следование за псевдогуру в трейдинге — это путь в никуда. Он ведёт к разочарованию, убыткам и, часто, к полному уходу с рынка. Настоящая сила трейдера — в понимании процессов, а не в чужих сигналах.

Развивайте мышление. Ищите суть. Учитесь видеть не «красивую картинку», а реальность.

Много на моем канале ютуб

История о скауте и ручье (по методу Вайкоффа)Вот история в стиле метода Вайкоффа, где поведение рынка представлено через метафору мальчика-скаута, прыгающего через ручей. Эта история поможет легко понять механику пробоя уровня и фазу "spring" — ключевого момента в методе Вайкоффа.

🧢 История о скауте и ручье (по методу Вайкоффа)

Жил-был мальчик, настоящий бойскаут. Он был храбрым и любопытным. Каждый день он исследовал леса, и вот однажды он подошёл к ручью, который преграждал путь.

Он знал: по ту сторону ручья начинается новый интересный участок — полный ягод, приключений и, возможно, даже сокровищ. Но чтобы попасть туда, надо перепрыгнуть.

Он встал у края воды... и замер.

Он смотрел, оценивая, достаточно ли у него силы, сможет ли он перепрыгнуть. Это была аккумуляция — он набирался решимости.

Он сделал шаг назад, чуть отошёл от берега. Кто-то подумал бы — "Он ушёл!" Но нет. Это был spring — ложный пробой, последнее тестирование слабости, перед прыжком.

Затем он разбежался и прыгнул.

И в момент, когда его ботинки оторвались от земли — это был переход от фазы накопления к импульсу. Он уже не смотрел назад. Его тело летело над ручьём — он сломал сопротивление.

Он приземлился на другом берегу, чуть споткнулся, проверил — всё ли в порядке, оглянулся — и уверенно пошёл дальше. Это была фаза теста — рынок проверяет, действительно ли он готов двигаться выше.

И теперь он шаг за шагом начал своё движение вглубь леса — в тренд вверх.

📈 Что это значит в терминах Вайкоффа:

Этап Рыночное поведение Скаут

Аккумуляция Покупки крупного игрока Скаут стоит у ручья

Spring Ложный пробой вниз Шаг назад

Test Проверка слабости продавцов Приземление, проверка

Mark-up Рост цены Поход вглубь леса

Эта история помогает понять: ложные пробои (spring) — это не провал, а часть плана. Это подготовка к движению, когда медведи теряют контроль, а быки набирают силу.

**Принцип "Усилие против результата" по Вайкоффу

⚖️ **Принцип "Усилие против результата" по Вайкоффу — как рынок говорит с тобой**

Один из мощнейших инструментов в арсенале трейдера — это **наблюдение за соотношением усилия (объема) и результата (движения цены)**. Этот принцип — **одна из основ методики Ричарда Вайкоффа**, и он актуален на любом рынке, включая крипту.

---

🔍 В двух словах:

> **"Если есть усилие, но нет результата — кто-то сопротивляется."**

> Это может быть крупный участник, защищающий свою позицию. И если ты это видишь — у тебя в руках **ключ к развороту или остановке тренда**.

---

📊 Что такое **усилие** и **результат**?

- **Усилие** — это **объем**, сколько энергии вложено в движение.

- **Результат** — это **само движение цены** (длина бара, пробой, направление).

---

📉 Примеры из практики:

1. **Большой объем, а цена почти не двигается**

- Быки давят, но цена не растёт — значит, **продавец удерживает уровень**.

- Часто это признак **скрытой дистрибуции** перед разворотом вниз.

2. **Маленький объем — а цена резко растёт**

- Это говорит о **пассивности продавца**. Покупатель даже не напрягается — рынок "легкий".

- Чаще всего — продолжение роста.

3. **Импульс вверх, но закрытие внизу бара**

- Объем высокий — покупатели пытались поднять цену.

- Но продавец "съел" всё усилие — результат отсутствует или отрицательный.

- Это может быть сигнал **исчерпания спроса**.

---

### 📘 Как применять в торговле:

- Сравнивай **объём и цену** на ключевых уровнях: поддержки/сопротивления, пробоях, в конце трендов.

- Следи за свечами с длинными тенями и аномальными объёмами.

- Анализируй, **соответствует ли движение цене объему**, или что-то «не складывается».

---

💡 Мудрость Вайкоффа:

> “Всё, что происходит на графике — это борьба между спросом и предложением.

> Объём показывает намерение, а цена — результат.”

---

---

SPRING WYCKOFF Spring — это финальная медвежья ловушка в конце торгового диапазона, которая сигнализирует о готовности рынка двигаться вверх. 1

Суть концепции: цена падает ниже определённого уровня поддержки, но быстро возвращается в первоначальный торговый диапазон. Неподготовленному человеку может показаться, что рынок рушится, но на самом деле такое падение часто означает конец нисходящего тренда.

Методология объемного анализаСегодня делаем разбор Британского Фунта в рамках концепции Объемного анализа рынка , статьи по которому я выкладываю у себя на сайте для знакомства начинающих трейдеров с этой концепцией. Рассмотрим живой пример данной концепции на графике обсудим основные паттерны концепции и сделаем основные выводы о ее применении.

С чего начинается трейдинг?В данном ролике трейдер Игорь Арапов рассказывает про свой опыт в торговле , как он пришел в трейдинг , как обучался трейдингу, про свои результаты и экспертизу , так же рассказывает о своем ресурсе посвященному бесплатному обучению трейдингу - для начинающих и каким видом анализа пользуется и почему.

Заметка о Re-Raid. Когда тебя пересвипнёт? Сделка на 6800$.Показал заметку про логике ре-рейда. Когда можно ожидать пересвип и заработать на этом. Недавно закрыл шорт по евро суммарно на 6800$ (лайв+челленджи).

Делюсь от души, отрабатывала уже ни раз, пользуйся!

А ты ставь ракету, если полезно)

Полную логику сделки рассказывал в предыдущих планах на протяжении трёх видео еще до того, как всё случилось. Посмотри в прикреплённых