NVIDIA: разворотная структура на дневном графике.По акциям NVIDIA Corporation на дневном таймфрейме после устойчивого восходящего тренда сформировался разворотный паттерн «Голова и плечи» 📉

Текущая структура указывает на вероятность развития нисходящего движения при подтверждении сценария. Ключевым будет поведение цены относительно линии шеи и реакции рынка после её отработки.

🎥 Больше информации — в видео.

Буду благодарен за лайки 👍 и комментарии 💬.

Гармонические паттерны

ETH. Момент сейчас!Мои лимитные ордера в районе 2200 - 2150 собраны и на мой взгляд мы готовы стартовать в приличный отскок!

Так, как если взглянуть локально уже есть множество хвостов откупа с приличным обьемом.

Цели отскока вижу в район 2450 - 2500 , с возможностью захода к 2600.

Простая и отточенная система торговли, присоединяйся !

WTI Потенциальная эскалация военного конфликта по оси США - Иран - Израиль формирует условия для структурного шока нефтяного рынка. Ключевым катализатором станет сценарий перекрытия либо серьёзных атак на Ормузский пролив - стратегический маршрут, через который проходит около 20% мировых поставок нефти.

Даже частичная дестабилизация пролива запускает цепную реакцию: рынок мгновенно закладывает дефицит предложения, рост страховых премий, удорожание фрахта и формирование панического спроса. Фактический объём выпадающих баррелей вторичен - первичен разрыв доверия к устойчивости глобальных поставок.

США, несмотря на усиление контроля над частью нефтяных потоков, включая восстановление влияния на нефтяной сектор Венесуэлы, не обладают возможностью оперативно компенсировать выпадение объёмов из региона Персидского залива. Стратегические резервы и cвободные мощности ОПЕК способны лишь сгладить краткосрочный дефицит, но не устранить системный дисбаланс.

Дополнительным фактором глобальной эскалации становится возможный конфликт Китая и Тайваня. Нарушение судоходства и цепочек поставок в Азиатско-Тихоокеанском регионе приведёт к резкому росту логистических издержек, стоимости страхования и времени доставки. Это создаст вторичную волну инфляционного давления и усилит ажиотажный спрос на нефть и нефтепродукты как со стороны государств, так и со стороны корпораций, стремящихся зафиксировать поставки.

В таких условиях нефть перестаёт быть просто сырьём и становится финансовым активом кризиса.

Ключевой технический триггер - снятие максимумов в районе $125 за баррель. Закрепление выше данного уровня означает переход рынка в режим ценового разрыва, при котором традиционные модели спроса и предложения теряют актуальность. В этом сценарии открывается ценовой коридор $200–270, формируемый не фундаментом, а масштабом геополитического риска и скоростью распространения паники.

Движение в указанном диапазоне будет сопровождаться экстремальной волатильностью, резкими импульсами и откатами, а также активным вмешательством регуляторов. Однако исторически именно такие фазы формируют максимальные ценовые экстремумы.

BNB после ATH: охлаждение рынка или начало глубокой коррекции?BNB обновила исторический максимум — 6 октября цена вышла выше $1223. Движение было резким, эмоциональным и перегретым. Под ценой осталось огромное количество неотработанной ликвидности, и рынок почти всегда к ней возвращается. Сейчас это главный контекст.

Мы пролились вместе со всем рынком и стоим на поддержке, как и BTC. Локально напрашивается коррекция — не потому что «всё плохо», а потому что рынок нужно остудить после сквиза. На дневном таймфрейме пока нет разворотных моделей.

Фон шумный: трейдеры снова недовольны биржей и манипуляциями, CZ, как обычно, делает своё дело, рынок живёт по своим законам. Эмоции участников — не аргумент. Аргумент — ликвидность и структура.

На таком фоне цели коррекции выглядят логично. Зона $600 — первая серьёзная область интереса. Ниже, в районе $504, стоит мощный пул ликвидности. Именно туда цена может быть «доставлена», если рынок решит разгружаться по-взрослому.

Лично мне хотелось бы увидеть коррекцию к шортовому слому собрать ликвидность, закрыть оставленные имбалансы и уже оттуда продолжить движение в район $690. Это был бы здоровый сценарий с точки зрения структуры и поведения крупного игрока.

Но есть и более жёсткий вариант. Если текущая поддержка, за которой сосредоточен крупный пласт ликвидности, не будет удержана, её пробой может запустить каскад ликвидаций. Тогда движение вниз станет резким и агрессивным, без красивых ретестов.

С другой стороны, закреп выше $900 снова открывает дорогу к работе по целям выше, в зоны интереса, которые уже обозначены на графике. Там рынок снова будет решать — продолжение тренда или ещё одна волна разгрузки.

Итог простой: BNB в сильном тренде Сейчас решается не вопрос «расти или падать», а вопрос формы — через здоровую коррекцию или через жёсткий пролив с ликвидациями.

#BNB #BNBUSDT #Binance #Crypto #CryptoMarket #TradingView #PriceAction #SmartMoney #Liquidity #MarketStructure #ATH #Breakout #SupportResistance #TechnicalAnalysis #DayTrading #SwingTrading #CryptoTrading #Altcoins #RiskManagement #Imbalance #OrderBlock #TrendAnalysis #MarketSentiment #Whales #Institutional #Volatility #Reversal #Correction #Bearish #Bullish #FinancialMarkets #Investing #TradingLife

Возможно сформируются локальные Лонги#BTCUSDT #обзор

За прошедшие сутки BTC снял ключевой уровень на отметке 74508.

Капитализация рынка 2.57 трлн., индекс доминирования 60.93%.

Индекс страха и жадности - 14 (Чрезвычайный страх).

Цена сняла ключевой уровень, и сейчас по-хорошему нельзя уходить ниже, так как это будет означать продолжение нисходящего движения.

Пока у нас есть свип, можно рассматривать сценарии Лонг позиций, для этого нам нужно на 4ч закрепиться выше чем 79360, и инвертировать проблемную зону в виде 1Д IMB, только тогда мы можем говорить про восстановление цены в район ~90000.

Фундаментально масло в огонь подливают BTC ETF. Мало того что в последнее время мы наблюдаем сильнейшие оттоки, так ещё и ситуация у держателей выглядит напряжённой. По оценкам, средняя цена входа BTC ETF находится в районе 86000, что формирует текущий убыток около ~12%. В случае дальнейшего снижения цены это может спровоцировать массовые погашения ETF, усиливая медвежье давление на рынок.

Индексы в США вчера закрылись падением.

На момент закрытия на Нью-Йоркской фондовой бирже Dow Jones снизился на 0.34%, индекс SP500 упал на 0.84%, индекс NASDAQ опустился на 1.43%. Индекс доллара опустился на 0.27% до 97.23.

Шатдаун в США завершён. Сейчас рынки находятся в режиме ожидания: завтра выйдут данные по безработице в США, а в пятницу ключевой отчёт по рынку труда (Non-Farm Payrolls).

_____________________________

Всем хорошего дня и профитов!

GBPUSD: скидка перед доставкой в верхний FVG и разворотомНа 4H после снижения рынок собрал ликвидность снизу и сейчас подтягивается к середине диапазона (0.5). По разметке ближайший ход — небольшой откат вниз (дисконт), чтобы добрать позицию, и уже затем импульс вверх с целью протяжки в премиум.

Сверху отмечен ключевой магнит — FVG в районе 1.377–1.379, куда и закладывается доставка. Там логично ждать реакцию продавца и переход в сценарий снижения: после касания FVG стрелками показан разворот с возвратом вниз к области около 1.369. Пока цена ниже премиума, идея остаётся “поднять в зону дисбаланса и продать реакцию”, а не покупать середину. DYOR.

XAGUSD: рост в FVG как финальный ребаланс перед возвратом к 0На 4H после резкого импульса вниз рынок собирает базу и держится в районе 0.5. По разметке приоритет — через небольшую просадку, затем протяжка вверх в сторону уровня 1 и тест верхнего FVG (область около 104–108). Это выглядит как ребаланс/снятие неэффективности после распродажи, а не как старт нового тренда.

Дальше на скрине отмечен сценарий “вверх — и обратно вниз”: после реакции в FVG и в зоне 1 ожидается разворот с продолжением снижения в сторону уровня 0 (район 72–74). То есть ключевая мысль — дать цене забрать ликвидность сверху/закрыть гэп, и только потом смотреть на шорт-идею по подтверждению разворота. DYOR.

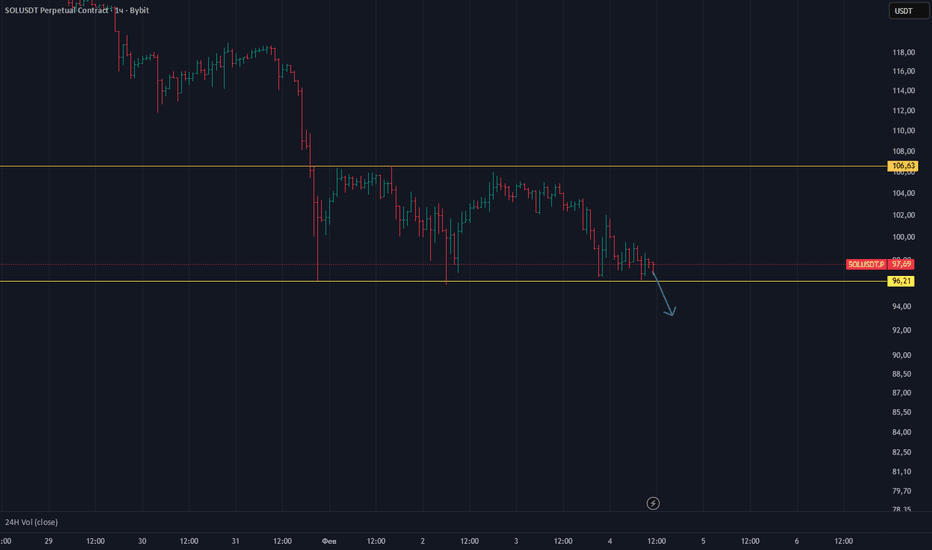

SOLUSDT: добор ликвидности под 0 → импульс в премиум и FVGНа 4H цена сдвигается вниз и подходит к зоне 0 — по разметке это уровень, под которым ожидается финальный добор ликвидности. Логика сценария простая: короткий прокол ниже 0, после чего разворот и возврат в диапазон с протяжкой к 0.5 и далее в премиум к отметке 1.

Сверху остаётся незакрытая FVG (область около 112), и именно она выглядит основной целью на ребаланс после снятия лоев. Пока рынок не сделал вынос под 0, рост будет оставаться “в воздухе” — для лонгов нужен факт забора ликвидности и реакция покупателя на возврате. DYOR.

Bitcoin что дальше — разгрузка или ещё один вынос?Вчера биткоин локально обновил минимум и дошёл до района 72 800, откуда появился первый внятный отклик покупателя. Рынок ждал хотя бы паузы или технического отката в сторону 79–80k, а вместо этого получил очередные 700+ млн ликвидаций за сутки. Давление сняли жёстко и без сантиментов.

Теперь ключевой вопрос — это будет разгрузка в рамках краткосрочного боковика или всё-таки дадут сходить чуть выше для нормального сброса позиций. На старших таймфреймах картина мне не нравится: пока это больше похоже на отскок после съёма ликвидности, а не на разворот тренда. Хотя движение в зону 82–84k по-прежнему логично смотрелось бы для полной «перезагрузки» рынка. Мы застряли на полпути, и повторный тест 74k всё ещё могут дать.

С пика около 126 000 в октябре 2025 года BTC за 120 дней упал более чем на 53 000. Рыночная капитализация стерта больше чем на $1,1 трлн, и сейчас цена примерно на −42% ниже исторического максимума. Рынок исполнил то, чего боялись и одновременно ждали — тест зоны $73 000 с обновлением недельного лоя. Посмотрите на точность доставки: ровно в «круглое число», где стояли стопы, и резкий выброс обратно. Классическая работа по ликвидности.

Такой V-образный разворот — знак хороший, если его смогут продолжить и удержать. Пока ощущение, что импульс выдыхается, многое решит американская сессия. Биткоину нужно было коснуться глобальной зоны ликвидности 2024–2025 годов. Прокол $73k выбил последних «верующих в рост» в панику. Это и есть капитуляция. И то, что рынок пока не продолжает падать, — уже плюс.

Зона поддержки сейчас в районе $75 500–76 000. Смотрим, удержит ли её цена.

Сопротивление ближайшая цель $ 79000- 80000. Не нравится, что цена не может вернуться выше тела дневной свечи в районе 78 700 — там сейчас явная стена. Главная битва снова будет за $80 000.

По настроениям: страх сменился недоверием. Рынок любит расти так, чтобы большинство сомневалось и боялось заходить. На вечернем проливе альта к битку устояла и не обновила минимум июня 2025 года — это важная деталь. Инфополе, как обычно, орёт про капитуляцию майнеров и цели по 30k. На рынке может случиться что угодно, исключать ничего нельзя.

Но после серии таких движений рынку банально нужно перевести дыхание. Вопрос только — где и в какой форме: либо через боковик с ещё одним снижением, либо покупатель наконец покажет зубы и мы увидим рост с коррекционной структурой. Металлы уже начали тихо восстанавливаться. Было бы логично, если биткоин попробует последовать их примеру.

#BTC #BTCUSDT #Bitcoin #Crypto #CryptoMarket #TradingView #PriceAction #SmartMoney #Liquidity #Capitulation #MarketStructure #SupportResistance #TrendAnalysis #TechnicalAnalysis #DayTrading #SwingTrading #CryptoTrading #Altcoins #RiskManagement #Volume #Breakdown #Reversal #BearMarket #Bullish #Bearish #MarketSentiment #Whales #Institutional #OnChain #Volatility #Macro #FinancialMarkets #Investing #TradingLife

МКБ: время ловить дно? Ключевые уровни на ближайшие дни!МКБ. Кто еще любит подбирать банки у нижней полки, пока толпа смотрит с испугом со стороны? Сейчас бумаги потихоньку отходят от недавнего дна, а весь банковский сектор снова в фокусе из‑за ожиданий по ставке и дивидендам по данным рынка. Возможно, я ошибаюсь, но именно такие тихие фазы часто становятся стартом для следующего импульса.

На 4‑часовом графике МКБ держит зону поддержки около 6.0 и рисует аккуратное дно после затяжного слива. Индикатор типа RSI вышел из перепроданности и смотрит вверх, по профилю объема ниже воздуха почти нет, а вот над 6.5 начинается плотный объемный "карман", следующая насыщенная зона - около 7.3-7.4 и выше к 8.3.

Я для себя вижу так:

✅ основной сценарий - удержание 6.0 и движение сначала к 6.45-6.5, дальше при пробое жду поход в район 7.3+. Сам набираю лонг от текущих, часть фиксации планирую ближе к 6.5.

⚠️ альтернатива - если цену продавят ниже 6.0, сценарий роста ломается, тогда логично ждать перетеста более низкой поддержки и уже там заново искать разворот, а не геройствовать против тренда.

ЕТН: Уровни и перспективыАнализ графика на тф 3д.

Цена протестировала горизонтальный уровень ($2111) от 21 июня 2025, но локальный минимум пока не обновился. RSI =30, это зона переподанности. Есть скрытая бычья дивергенция, но она может быть сломана при обновлении минимума.

Перспективы

Эфириум пока неплохо держится, но при дальнейшем снижении цены ВТС (если оно будет), цена ЕТН тоже долго не простоит и уйдет на нижние уровни:

-1700

-1500

-1300

Долгосрочный прогноз по ЕТН остается позитивным. В 2026-2027 при зеленом рынке есть большая вероятность увидеть рост до $10k за монету.

💬 Как вам ЕТН? Еще держите? Напишите в комментариях к идее.