MICEX Index

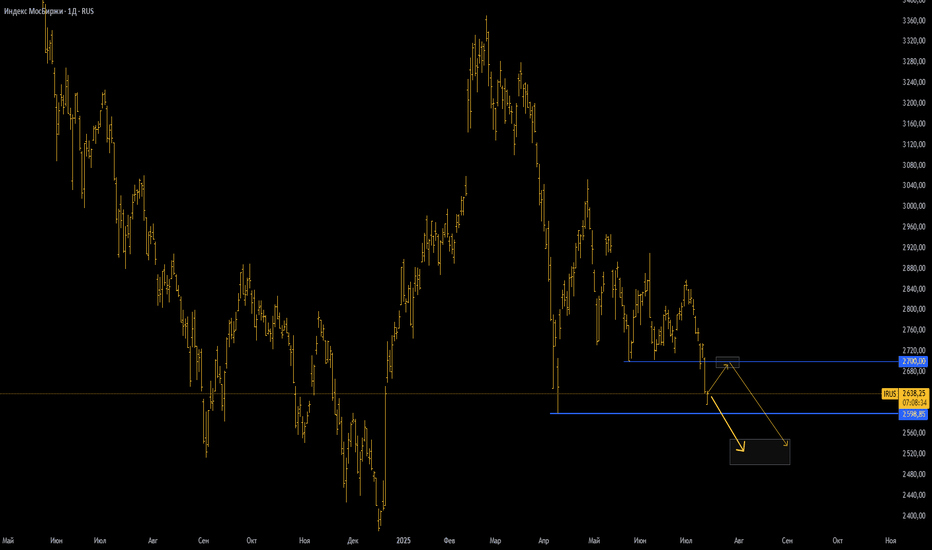

IRUS2- Ложный пробой уровня 2600 станет сигналом к началу роста.Всем привет!

Давайте договоримся сразу: рассматриваем только чистый график. Никакой геополитики, макростатистики и прочего шума. В последнее время этого слишком много. Только цена и уровни.

Индекс Мосбиржи уже более полугода находится в боковом диапазоне 2600-3000 пунктов. Сейчас цена вновь приближается к ключевой нижней границы этого "коридора".

Я ожидаю увидеть классический сценарий "ложного пробоя" уровня 2600 пунктов с последующим резким возвратом внутрь диапазона и началом роста к его верхним границам.

Примерную разметку представил на графике. Если после " ложного пробоя" сформируются свечные паттерны " Молот или Поглощение", то эти сигналы станут подтверждением гипотезы.

Первый тейк у верхней границы диапазона, остальные зоны обозначил на графике.

Не забывайте проводить собственный анализ и всем успешной торговли.

[IMOEX] - Российский рынок горит. Углы Ганна.Индекс ММВБ пробивается все возможные углы и скользящие и, вероятно, выходит вниз из боковика с целью теста зона вибрации на 2300.

Всё-таки решение с начала года было верное — оставаться преимущественно в кеше.

Тем не менее в конце лета я рассчитывал на рост некоторых активов, которые его так и не продемонстрировали.

Поэтому зафиксировал убыток и сижу дальше, аккуратная балансируя валютный портфель и подкупая порционно доллары.

Текущее падение — это ни что иное, как реализация рисков о которых я писал весь год (да и предыдущий):

• Продолжение и обострение войны между Европой и Россией;

• Диверсионные действия ЦБ РФ по подрыву экономической системы России через манипулирование валютным рынком и некомпетентное регулирование ключевой ставкой.

[IMOEX] - Российский рынок на грани фола.Сегодня принял решение закрыть в плюс позиции полностью.

Покамест российский рынок выглядит слабовато, если смотреть по акциям в частности, да и по индексу в целом.

Поэтому следуя своему принципу "не влюбляться в позицию", сократил риски на РФ рынке.

Если говорить конкретно о технике, то меня не устраивает слабая реакция на множество скользящих, к которым сейчас пришла цена по индексу ММВБ.

+ мы помним, что сентябрь традиционно слабый месяц для риск-активов.

Когда увижу, что покупатель снова в рынке - вернусь, куплю, докуплю.

А пока что всё также сижу стратегически в кеше и жду по рынкам хорошую распродажу, чтобы частично задействовать накопленный кеш. Как минимум под среднесрочный отскок.

Что будет с холдерами активов в таком случае - боюсь представить.

Но обязательно (в случае отработки моего медвежьего сценария) разберу закономерность их ошибочных действий в 2025 году для наглядного примера работы психологии.

Не для злорадства, а для того, чтобы вы - подписчики не повторяли их ошибок и лучше понимали себя и рынок, который перестал быть местом лёгких и быстрых денег.

Сколько веревочке не виться, а конец всегда будетДрузья, добрый день. В этом ресурсе наше последнее обновление по российскому рынку было почти месяц назад, что достаточно давно, в отличие от нашего телеграмм канала, где мы регулярно обновляем разметки по всем типам активов, если это необходимо, а так же даем множество обучающих материалов и много много всего интересного, подписаться можно по ссылке в шапке профиля.

На макростатистике подробно останавливаться не будем, отечественный рынок на данный момент интересует только инфляция, инфляционные ожидания.

Инфляция по сегодняшним цифрам составила 0,02% с 19 по 25 августа против дефляции 0,04% неделей ранее. Однако рынок на это отреагировал слабо, что в общем ожидаемо, цифры при устранении погрешностей остаются около 0, так же стоит понимать, что сезонно инфляция должна была начать расти как раз на этой неделе, что и произошло. Инфляционные ожидания в июле же выросли до 13,5% с 13% месяцем ранее. Тут скажем вещь, которую говорили уже несколько десятков раз: ставка будет продолжать снижаться, и снижаться быстрыми темпами, инфляция и ожидания никаким образом на это не влияют, цикл обусловлен совершенно другими факторами.

Чего же ожидать от ближайшего заседания? На данный момент консенсус составляет снижение ставки на 2 п.п, до 16%, и спорить мы с ним не будем, так же считаем, что это наиболее вероятный сценарий.

Если же разговаривать про геополитику, на данный момент идет сборка всех предложений различных сторон по мирному урегулированию в одну конфетку. Занимается этим госсекретарь США, Марко Рубио, и закончит он в четверг, тоесть завтра. Однако, на фоне переговоров по сектору Газа, заявлений от американской стороны по российско-украинскому треку в четверг не ожидается, более вероятны высказывания в пятницу-выходные. Обратим внимание, что мы говорим про американскую сторону, остальные стороны противостояния могут что-нибудь сказануть и завтра, им будет разослан документ сразу по мере готовности. Ожидания от заявлений и самого документа у нас положительные в силу экстремально негативного сентимента у физических лиц и роста рынка на таком сентименте без значимых новостей, что в свою очередь говорит о закупках со стороны инсайдеров/институционалов.

Если же говорить о разметке, мы считаем, что волна 4 завершена, и на данный момент мы находимся в самом зарождении волны 5 с минимальными целями на обновление максимума, а оптимальными на то место, где у нас стоит тейк.

Всем добра и прибыли 🤝

[IMOEX] - Трамп. Путин. Индекс ММВБ.Вчера на очередных новостях встречи Трампа и Путина российский рынок хорошо подрос. Меня это порадовало, так как в шорт я покамест не играю на нашем рынке (будучи на отдыхе), а вот ряд интересных историй на покупку отыгрываю.

В частности индекс выглядит не так плохо, но "есть к чему стремиться". Цена по прежнему не может пройти плеяду скользящих, но что позитивно для быков - индекс торгуется над глобальными углами.

Да, 11 июля был ложный пробой этих углов, что заставило меня думать о дальнейшем снижении.

Оптимальным и сбалансированным решением, на мой взгляд, сейчас является покупка ряда акций (например, #ALRS , #RUAL из публичных идей) на умеренную долю депозита.

Что касается фундаментала, то мою позицию вы знаете. Потенциальное перемирие станет временным для России и Европы.

Очень страшно из АмерикиДрузья, добрый день. Сегодня поговорим про российский рынок, которые последние несколько дней знатно лихорадит.

Кстати регулярные разборы американских, российских, китайских и вообще всяких рынков можно найти в нашем телеграмм канале, там же обучающие материалы, индикаторы и много чего еще, а самое главное все совершенно бесплатно. Подписаться можно по ссылке в шапке профиля.

Начнем стандартно с небольшого макроэкономического разбора. Ставка ЦБ на крайнем заседании рынок немного утихомирила, как мы обсуждали в день заседания, широкими массами ожидалось снижение на 300 б.п., тоесть до 17%. Пресс-конференция была более-менее нейтральная, с легким уклоном в сторону позитива. Мы с вами много раз обсуждали, что на данный момент решения по ставке диктуются не макроэкономикой, а фискальными и политическими процессами, поэтому по поводу возможности снижения на следующем заседании волноваться не стоит.

Инфляция в период с 22 по 28 июля составила -0,05%, в годовом выражении 9,02% против 9,17% неделей ранее. Как мы тоже уже несколько раз говорили, отклонения в сотые доли процента от 0 можно абсолютно справедливо списывать на погрешность, Но в любом случае, данные позитивные, уже несколько недель стоим на 0% при устранении погрешностей. Безработица без сюрпризов, медленно сползает, последние данные составили 2,2%.

В то же время Центробанк усиленно продолжает закупать валюту в попытках ослабить рубль, что пока имеет достаточно переменный успех. По рублю мы свой основной прогноз сохраняем: считаем, что пик составлен и далее нас ждут исторические минимумы. Однако, альтернативный сценарий с походом на 45 рублей за грязную зеленую бумажку, который на данный момент кажется маргинальным, пока не отменен, и имеет шансы на исполнение.

Теперь к главной теме недели - угрозам Дональда Фредовича ввести пошлины против РФ и ее партнеров. Мы считаем, что есть два сценария: либо пошлины не будут введены вообще, либо будут введены, но с огромным количеством исключений. За первый вариант говорит широко известный TACO эффект, достаточно интересные пробросы в СМИ о возможности «огромных экономических сделок» для умиротворения России, а так же активные попытки наладить торговую сделку с Китаем, на который в случае исполнения угроз пошлины прийдется наложить, и этим соотвественно перечеркнуть все переговоры. За второй вариант те же тезисы о торговых отношениях с Китаем, зависимость США от импорта титана и ядерного топлива из РФ. Мы больше склоняемся к тому, что какие-то пошлины введены будут, но с большим количеством исключений, например: на нефть для Китая, на титан и ядерное топливо. Реакция рынков скорее всего будет умеренно-негативная.

И наконец к разметке. Считаем, что мы находимся в среднесрочной начальной диагонали в составе волны 1, а именно в самом начале ее волны iii, в которой будем переживать все танцы с бубнами по поводу новых санкций.

Индекс Мосбиржи - Рост будет, но позже...Всем привет!

К вашему вниманию линейный график индекса московской бирже W1.

Напомню, что линейный график учитывает только цену закрытия и тем самым нейтрализует рыночный шум.

На недельном таймфрейме у нас сформирован треугольник, и выход из которого я ожидаю увидеть ближе к концу этого года.

За основной сценарий рассматриваю выход наверх. Пробой вниз маловероятен и возможен в условиях лютого новостного негатива, при котором фондовый рынок будет волновать нас в меньшей степени.

На горизонте ближайших месяцев нас скорее всего ожидает широкий боковик с нижней границей 2200 пунктов, и верхней границей 3200 пунктов.

Пошлины Трампа. Итоги Анонс введения 100% пошлин против России и стран, покупающих её нефть, оказался настолько разрушительным, что новость уже исчезла с первых полос Bloomberg .

⚔️ Конфликт будет продолжаться на изнеможение:

Украина получит новое оружие, но из-за отсрочки вторичных санкций Россия продолжит продавать нефть и финансировать СВО.

📉 В долгосрочной перспективе пошлины всё же окажут влияние:

Риски вторичных санкций могут заставить Индию и Китай требовать больший дисконт на нефть, что потенциально ударит по нефтегазовым доходам РФ.

📈 Тем не менее, для фондового рынка это позитив:

Рынок видит, что жесткие меры откладываются, а значит — геополитика ВРЕМЕННО отходит с первого плана.

Теперь основное влияние (ближайших 50 дней) это ключевая ставка и решение по ее значению 25 июля, заложат основную конъюнктуру рынка.

Интересный момент:

В конце недели — дивидендные отсечки по бумагам RUS:SNGSP RUS:SBER RUS:TRNFP

Локально это может вызвать небольшую коррекцию по индексу RUS:IRUS и дать возможность протестировать уровень поддержки 2700 пунктов .

После чего ожидаю постепенное восходящее движение по Индексу.

Пора ли переходить из акций в облигации?Друзья, добрый день. Посмотрим на российский рынок, который последнюю неделю крайне ощутимо падал, но далее резко вырос на позитивных новостях от заокеанских коллег. Однако не новостями едиными, с макроэкономической точки зрения тоже происходит много интересного.

Кстати регулярные разборы американских, российских, китайских и вообще всяких рынков можно найти в нашем телеграмм канале, там же обучающие материалы, индикаторы и много чего еще, а самое главное все совершенно бесплатно. Подписаться можно по ссылке в шапке профиля.

Начнем с макроэкономики. С инфляцией все не супер однозначно, с одной стороны за июнь инфляция составила 0,2% мм и 9,4%-9,41% гг, что является минимумом за последние месяцы, с другой в июле она будет очевидно выше банально из-за сезонных факторов, что тем не менее может напугать рынок. ВВП находится на уровне 1,4%, что конечно после данных прошлых двух лет выглядит не очень, но если посмотреть на картину шире, даже выше среднего значения с 2010х. По поводу ставки поговорим другой раз, но как затравочка: ожидаем наиболее позитивного (для фондового рынка) из возможных сценариев.

Основной риск текущей ситуации - быстро растущие дефициты, которые за первое полугодие составили 3,69 триллиона рублей, или 1,7%, что практически равно плану на весь год, в котором заложено 3,8 триллиона. И тут мы вернемся к тезису из названия. Такие дефициты с крайне высокой долей вероятности повлекут дополнительные размещения ОФЗ, что создаст дополнительное давление на облигационный рынок. Конечно это немного однобокий взгляд на процесс, но все же его стоит держать в голове.

Теперь о геополитике. Думаем все ждали страшного и ужасного заявления Дональда Фредовича в прошедший понедельник, ждал его и рынок, который за неделю упал более чем на 6%. А в понедельник вышел Агент Краснов, и дал России 60 дней на решение разногласий военным путем, как российская сторона и просила. Тут конечно используем возможность сказать "А мы же говорили!", но конечно в торговле сентимент рынков тоже стоит как минимум учитывать, важны не только факты. Продолжение этих историй оцениваем так: с вероятностью более 70% по истечении 50ти дней будут новые переговоры, скорее всего уже финальные. С вероятностью 30% по истечении 50ти дней срок ввода пошлин сдвинется например еще на 50 дней.

И наконец разметка. Считаем, что среднесрочно с высокой долей вероятности дно поставлено. Конечно обидно, что не удержали структуру треугольника, но наша ставка на РТС отработала, там никаких стопов не было. По основному индексу ждем снижения в составе волны {2}, из которой зайдем на отработку {3}, а может и далее.

Индекс Московской биржи. СнижениеТрамп анонсировал 14 июля "важное заявление" заявление о России.

На фоне не удовлетворенностью по переговорам, Трамп уже заявил о плане поставок Украине наступательного оружия и иной военной поддержки. Вероятнее всего помимо санкций относительно России, сегодня прозвучат угрозы о пошлинах и вторичных санкциях странам, которые покупают Российскую нефть ( в классическом стиле поднять ставки, а затем по мере продвижения переговорного процесса снизить их ).

Технически индекс уже уже снизился и торгуется над уровнем поддержки ~2600 пунктов.

Предполагаю его скорый прокол вниз и снижение к зоне 2550 - 2500 пунктов.

Если заявление будет агрессивное, то это может уже произойти от текущих цен, в ином сценарии цена сперва совершит технический отскок вверх к уровню 2700 пунктов, от которого уже произойдет дальнейшее снижение.

Альтернативный и менее вероятный сценарий: Заявление окажется менее агрессивным, а ЦБ РФ 25 июля снизит ставку на 200 - 300 Б.П., что даст топливо для пробоя уровня 2700 вверх. Но пока данный сценарий рассматриваю менее вероятным. И ожидаю дальнейшее снижение на Российском фондовом рынке.

Обзор рынка : 10 компаний РФ, способных превзойти индекс!В этом обзоре я рассматриваю 10 наиболее интересных российских компаний из различных секторов, включая технологии, строительство и другие. Эти акции, по моему мнению, обладают потенциалом показать положительную динамику и обогнать общий индекс рынка. Не забывайте проводить собственный анализ и всем успешной торговли.

Индекс гос.облигаций ОФЗ (бондмаркет). Ключевое пробитиеВ текущем году, и в прошлом, начиная с мая 2024 года, нашей 💖 Командой @PandorraResearch уже рассматривался ряд идей, с предпочтениями в пользу длинных позиций по облигационному рынку, в сопоставлении с раздутым пузырём на рынке акций.

Представленный основной график RUS:RGBITR - это индекс гос. облигаций ОФЗ (агрегированный бонд маркет) "полной доходности" (купонные выплаты целиком реинвестируются в покупку дополнительных ОФЗ), который прекрасно сочетает в себя сравнительно невысокие риски ценовых колебаний, присущие mid-term облигациям (до пяти лет); доходность к погашению, сопоставимую с вкладами; и кроме того возможность разместить капитал под заранее известные доходность и денежный поток (купонные выплаты), на сроки, превышающие типичные сроки депозитов, предлагаемых кредитными организациями.

Более подробно о составе индекса можно узнать на сайте российской биржи .

Техническая картина в индексе на квартальном разрезе указывает по итогам II квартала и в целом I полугодия 2025 года на уверенный ценовой пробой уровня 5-летнего сопротивления, выступавшего препятствием к росту с середины 2020 года.

Траектория индекса уверенно следует выше траектории простой 10-летней средней скользящей, с возможностями дальнейшего 2-кратного роста.

--

С наилучшими пожеланиями,

@PandorraResearch Team 😎

Фондовый рынок vs Долговой. Переобуваемся и опять делаем деньгиВ новом 2025 году мы продолжаем рассматривать многим полюбившуюсю Стратегию, представленную сравнительным анализом ключевых финансовых индексов российского фондового рынка:

- индекса акций Московской Биржи "полной доходности" (MCFTR) , включающего в себя на данный момент 47 холдингов;

- индекса МосБиржи гособлигаций полной доходности (RGBITR) , состоящего из 26 компонентов.

Техническая картина указывает на привлекательность текущего момента для того, чтобы сменить дизайн своих инвестиций и полностью выйти из позиций в российском рынке акций в позиции по банковским вкладов и ОФЗ, поскольку рынок акций выглядит снова таким же дорогим, как и несколькими месяцами ранее мрачного 2022 года.

Предыдущие публикации сравнительного анализа (см связанные идеи) были летом 2022 года, на новостном фоне о невыплате дивидендов ПАО Газпром, а также год назад на выходе эпического отчета того же, упомянутого нами ПАО Газпром.

Как говорится, история не повторяется, но может иметь рифму.

👉 Мы продолжаем уверенно смотреть на российский бонд-маркет в горизонте до 1 года, а также в горизонте от 1 года до 3 лет.

👉 Почему?! Да всё потому же, что рубль - это инвестиция, Карл.

//

Мороз, оледенивший кровь,

Твоя холодная любовь -

Все вспыхнет в сердце благодарном,

Ты все благословишь тогда,

Поняв, что жизнь — безмерно боле,

Чем quantum satis Бранда воли,

А мир — прекрасен, как всегда.

Александр Блок, 1911

--

С наилучшими пожеланиями,

Исследовательская группа @PandorraResearch 😎

Антихрупкий портфель для российского инвестора: 50/50 BTC/IMOEXВсем хай. Сегодня хочу поделиться одной нетривиальной, но потенциально крайне эффективной идеей: распределение капитала 50/50 BTC и IMOEX.

Почему BTC? Техническая картина выглядит великолепно.

На недавней коррекции из-за Трампа и Маска цена отскочила от $100k - важного психологического уровня.

RSI улетал в зону ~26, оттуда появился сильный покупатель, который уже на следующий день полностью выкупил падение.

Цена чётко коснулась MA50 и отскочила. Классика бычьего тренда.

Таргет аналитиков на текущий год $120-$150k (13-40%).

Игнорировать такие точки входа непозволительно.

Почему IMOEX?

Сразу скажу: я скептически отношусь к российскому рынку. Лично мне сложно на нём зарабатывать. Но сейчас — уникальный «суррогат ситуаций», который стоит учесть:

В пятницу понизили ставку на 1%. Разница между 21% и 20% ничтожно мала, но инфляция начала весомо замедляться, чтобы ЦБ понизил ставку. Это создаёт предпосылки для ухода части денег из ОФЗ и вкладов в акции.

Курс USDRUB на p2p ~78. Государство теряет нефтяные доходы, и, чтобы их вернуть, у него два пути: ужесточить налоги или ослабить рубль. Но при этом, на фоне потенциального "перемирия или мира", возможен и приток иностранного капитала, который даст обратный эффект — укрепление рубля.

С точки зрения ТА, IMOEX выглядит сильно. Уже полгода индекс формирует треугольник - классическая зона аккумуляции перед импульсом. Вопрос лишь куда именно.

Таргет аналитиков сильно варьируется от сценариев геополитики и макроэкономики. Но апсайда в рынке много. Как говорится у нас на дэске "иксы генерируются".

Почему 50/50?

Потому что неопределённость — главный игрок сейчас.

BTC — хедж от девальвации и геополитики.

IMOEX — ставка на снижение ставок, рост российского рынка и умеренный оптимизм в RU комьюнити.

Вместе они создают антихрупкий портфель, который будет работать и в случае ослабления рубля, и в случае его стабилизации.

Плюс — при такой структуре очень удобно ставить стопы. Всё чётко читается по технике, как по BTC, так и по индексу. Посмотрите на графики.

Четкий стоп по BTC - ниже $100k (-6% от текущей цены)

Четкий стоп по IMOEX - ниже 2600 п. (-7% от текущей цены)

Быть вне рынка, когда всё дешево — тоже позиция. Но она может оказаться самой дорогой.

[IMOEX] - Заседание ЦБ РФ и индекс ММВБ по углам ГаннаСегодня в 13:30 (МСК) ЦБ РФ объявит о решении по ключевой ставке.

В преддверие этого события, давайте взглянем на технике по индексу ММВБ:

Цена зажата между глобальным и среднесрочным углами Ганна. Опорные уровни ~2750$ и ~3020$. Пробой и закрепление ниже / выше одного из уровней придаст "огонька" для импульса.

Как я действую в текущей ситуации: сокращал / закрывал короткие позиции, которые формировал ещё в мае. Выкупал небольшим объёмом интересные идеи в портфель. Например, очень хорошо выглядят #ALRS, #VTBER. Какие ещё акции - пишу в #platinum и #gold.

Естественно, если ставка будет пониже хотя бы на 1 п.п., то рынку это очень понравится. Другой вопрос, что это мало, чем поможет российской экономике в целом, но об этом сейчас не будем.

Индекс гос. облигаций ОФЗ (3 — 5 лет). Технические аспекты ростаВ минувшие несколько лет году нашей командой аналитиков уже рассматривался ряд идей, с предпочтениями в пользу длинных позиций по облигационному рынку, в сопоставлении с периодически раздуваемыми пузырями на рынке акций.

Представленный основной график RUS:RUGBITR5Y - это индекс гос. облигаций ОФЗ (3 -5 лет) "полной доходности", который прекрасно сочетает в себя умеренные риски ценовых колебаний, присущие облигациям с выбранным периодом ( от 3-х до 5 лет); доходность к погашению, сопоставимую с вкладами; и кроме того возможность разместить капитал под заранее известные доходность и денежный поток (купонные выплаты), на сроки, превышающие типичные сроки депозитов, предлагаемых кредитными организациями.

Более подробно о составе индекса можно узнать на сайте российской биржи .

В разрезе отдельно взятых выпусков обращают на себя внимание уверенные многочисленные пробои медвежьих трендов, сформировавшихся еще порядка 5 лет назад, в середине 2020 года, при том что средняя 5-летняя по выпускам может выступать техническим сопротивлением, по ее достижении.

Техническая картина в самом индексе указывает на уверенное следование траектории графика выше траектории 10-летней простой ср.скользящей, а также на повторную попытку технического пробоя 5-летнего сопротивления, с возможностями дальнейшего роста.

Мы вернемся к идее по итогам первого полугодия, в конце июня 2025 года.

Подписывайтесь, ставьте 🚀🚀и оставляйте ваши комментарии. 👇👇

С нами интересно! 🔥🔥🔥

--

С наилучшими пожеланиями,

Ваша любимая @PandorraResearch Team 😎

Чем бы дитя не тешилось, лишь бы не вешалосьДрузья, добрый день. Последние несколько дней индекс неуклонно снижался, а вместе с ним так же неуклонно снижались настроения российских инвесторов. Все из-за плохой геополитики и средних сигналов от ЦБ. Давайте попробуем разобраться, насколько все плохо и может действительно по российскому рынку стоит капитулировать.

Напоминаем, что у нас есть телеграмм канал, там много всего интересного и полезного: обучение, разборы и индикаторы, а главное все абсолютно бесплатно. Подписаться можно по ссылке в шапке профиля.

Итак, геополитический фон последние пару недель был действительно не самым лучшим, тут и угрозы введения новых санкций со стороны Трампа, хотя это скорее даже не угрозы, а аккуратные предупреждения. До масштаба угроз их раздувает продемократический CNN, которому характерна антироссийская позиция. В целом к возможности введения санкций наша команда относится крайне скептически, так как это перечеркнет весь прогресс, достигнутый Америкой и Россией, сейчас это неинтересно никому, кроме разве что отдельно взятых европейских стран.

От ЦБ тоже позитивных новостей не дождешься. Регулятор продолжает давать умеренно жесткие сигналы, которые пугают рынок. Хотя всем немного и чуть больше чем немного разбирающимся в экономике абсолютно понятно, что регулятор ДОЛЖЕН снижасть ставку на ближайшем заседании, при ее сохранении последствия для экономики могут быть абсолютно непредсказуемыми, но совершенно точно катастрофичесими.

И наконец, беда с дивидендами крупнейших российских эмитентов рынок тоже напугала, хотя это и было ожидаемо в рамках текущей совсем не радужной экономической ситуации.

По технике ничего неожиданного тоже не произошло, мы пошли по альтернативному сценарию, который наша команда в своих идеях обозначала уже очень давно. Итак, мы скорее всего завершили падение в составе волны 2, которая приняла форму двойного зигзага и начали острожное восхождение в самом начале волны 3. Думаем запрыгнуть в уходящий поезд идея крайне неплохая, ведь риск оставляет всего 5%, а потенциальная прибыль более 20%. Решать вам!

Всем добра и прибыли.