MSFT USВ настоящее время акции Microsoft демонстрируют прекрасный паттерн Бэтмена : пробили наклонную линию тренда, протестировали её повторно и повторно протестировали на уровне 50 SMA.

Однако вчера рынок поднял акции выше уровня поддержки 490–493, и трейдеры могут попытаться сыграть на отскок, увидев ложный пробой.

Открывать длинные позиции в такой ситуации, как минимум, очень опасно.

Microsoft (MSFT)

Catch-up trade в техсекторе: почему тишина — это не слабостьПока большинство секторов обновляют максимумы, крупные технологические компании выглядят «скучно» — без резких движений, без хайпа, без эйфории.

И именно в этом сейчас кроется ключевая идея.

🔍 Что мы видим на графике XLK

Техсектор последние месяцы движется в боковике, формируя классическую фигуру продолжения — пеннант:

* диапазон сужается

* волатильность падает

* спрос и предложение временно приходят в баланс

Такие структуры — это не про слабость.

Это фаза накопления энергии внутри уже существующего восходящего тренда.

📈 Почему это важно

В сильных рынках лидеры редко падают резко.

Чаще они:

* останавливаются

* «переваривают» предыдущий рост

* и дают рынку время подготовиться к следующему импульсу

Исторически пеннант в ап-тренде чаще всего разрешается вверх, по направлению основного движения.

⚠️ Где риск

Риск появляется только в одном случае — если цена ломает структуру и уходит вниз, превращая консолидацию в разворот.

Пока этого не произошло, текущий боковик — это не повод для паники, а потенциальная точка продолжения тренда.

🎯 Catch-up trade

Когда рынок уже ушёл далеко вперёд, а лидеры временно отстают, возникает классический catch-up trade — догоняющее движение в активах, которые:

* остаются в восходящем тренде

* но ещё не сделали новый импульс

Именно так сейчас выглядит крупный техсектор.

🧠 Вывод для новичков

Не каждый боковик — это слабость.

Иногда это просто пауза перед следующим шагом.

Рынок редко кричит о возможностях.

Чаще он сначала молчит.

MSFT: продавец удерживает инициативуПривет трейдеры и инвесторы!

Пока на месячном таймфрейме свеча ещё не закрыта (до закрытия остаётся около 5 дней), на 14-дневном таймфрейме свеча продавца от 2 января закрылась внутри инициативы продавца.

Это означает, что продавец вернул цену обратно в боковик на этом ТФ. И эта свеча с самым большим объемом с марта 2025. А значит вправе ожидать продолжения инициативы продавца.

При этом первая цель — уровень 50% торгового диапазона 450.12 — уже достигнута.

Дальше наблюдаем, как будет развиваться ситуация.

Теперь посмотрим дневной ТФ.

Инициатива продавца.

Снизу последней инициативой продавца был бар продавца с хорошим объемом, который еще большим объем поглотил покупатель. И можно ожидать дальше развития покупателя. Если бы не один момент, что в этом баре покупателя ключевой объем был набран сверху этого бара выше начала инициативы продавца 463.15 (голубая полоса на графике). Что может означать и бычью ловушку.

Где целесообразно искать долгосрочные покупки я писал в предыдущем обзоре.

Прибыльных сделок!

Этот анализ основан на методе Initiative Analysis (IA)

Ротация или начало проблемы? Одна из ключевых тем этого года - ротация капитала.

Важно понять: ротация ≠ падение рынка. Чаще всего это перераспределение денег внутри рынка, и именно здесь трейдеры совершают основные ошибки.

📌 Что мы видим сейчас

Великолепная Семерка ( CBOE:MAGS ) с сентября прошлого года практически не растёт и не падает.

Цена стоит в диапазоне и корректируется через время, а не через цену.

👉 Важно знать: когда рынок не падает, но долго не растёт - это консолидация, а не слабость.

Такая структура часто характерна для сильных восходящих трендов, где рынок «переваривает» прошлый рост перед следующим импульсом.

Именно поэтому многие «вершины», которые выглядят убедительно, в итоге оказываются ложными.

Если диапазон будет пробит вверх, деньги могут вернуться в мегакэпы и стать топливом для следующей волны роста всего рынка.

⚠️ Где появляется риск

На относительном графике ( CBOE:MAGS против AMEX:SPY ) ситуация выглядит хуже:

лидеры рынка уже пробили вниз многомесячный диапазон.

Важно понимать разницу:

* 🔹 Временная относительная слабость - нормальна во время ротаций

* 🔻 А вот пробой долгого диапазона у крупнейших компаний - предупреждающий сигнал.

В бычьем рынке именно лидеры должны удерживать структуру.

Если они начинают «переворачиваться» - это то, за чем стоит внимательно следить.

🧠 Чему это учит

* Рынок может быть сильным, даже если лидеры стоят во флэте

* Консолидация ≠ разворот

* Но относительная слабость лидеров - это ранний сигнал, а не шум

📍 Вывод:

Пока рынок выглядит конструктивно, но вопрос лидерства остаётся открытым.

Следующее движение CBOE:MAGS даст ответ:

это была пауза перед ростом - или начало более глубокой перестройки.

Великолепная Семерка ловушка для медведей?🔄 Нарратив «Рынок растет только на 7 акциях» официально сломан. Сегодня эти бумаги отстают от широкого индекса. Великолепная семерка ( CBOE:MAGS ) пробила вниз многомесячный паттерн «Голова и Плечи» по отношению к S&P 500 ( AMEX:SPY ). Это подтверждает факт ротации капитала из мегакэпов в остальной рынок.

🐂 Но парадокс в том, что именно эта слабость может стать фундаментом для нового бычьего импульса.

⚙️ Посмотрите на Технологический сектор ( AMEX:XLK ) в целом. Он находится в фазе экстремального сжатия (coiling). Учитывая доминирующий тренд, шансы на выход вверх статистически выше.

💥 Если AMEX:XLK пробивает сопротивление, то относительная вершина и пробой в CBOE:MAGS будут аннулированы. А рыночная аксиома гласит: несостоявшиеся медвежьи паттерны часто приводят к самым сильным движениям вверх.

👀 Медведи, которые шортят «Семерку» на пробое, рискуют стать топливом (Short Squeeze) для следующего витка роста. Следим за развязкой в $XLK.

Технологический сектор: Сжатие пружины перед импульсомАнализ ситуации:

Технологический сектор ( AMEX:XLK ) подходит к точке принятия решения. Как видно на графике, цена сжимается в узком диапазоне, приближаясь к апексу (вершине) многомесячного симметричного треугольника.

Техническая картина:

- Сжатие (Coil): Мы наблюдаем классическое сжатие волатильности. Цена зажата между нисходящей линией сопротивления и восходящей поддержкой.

- Ключевая поддержка: Сектор успешно сформировал повышающийся минимум (Higher Low) на отметке 139.32, что выше ноябрьского минимума (133.74). Это подтверждает наличие спроса на более высоких уровнях.

- Контекст рынка: Пока техи консолидировались, ширина рынка улучшилась - равновзвешенный индекс S&P 500 ( AMEX:RSP ) обновляет максимумы. Этот здоровый фон поддерживает вероятность выхода AMEX:XLK вверх.

Фундаментальный вес:

Важно помнить про структуру ETF. Всего три компании - NASDAQ:NVDA (15.1%), NASDAQ:AAPL (13.2%) и NASDAQ:MSFT (11.6%) - занимают около 40% веса индекса. Пробой в XLK означает движение в «Большой тройке».

Торговый план:

- Триггер: Наблюдаю за пробоем нисходящей трендовой линии на повышенном объеме.

- Риск-менеджмент (Стоп): Уход цены ниже структурной поддержки 139.32 отменит бычий сценарий.

- Позиция: На данный момент - вне рынка. Жду развязки у апекса фигуры.

Успешной всем торговли!

Топ компонентов: NASDAQ:NVDA NASDAQ:AAPL NASDAQ:MSFT NASDAQ:AVGO NASDAQ:PLTR NASDAQ:AMD NASDAQ:MU NYSE:ORCL NASDAQ:CSCO NYSE:IBM

MSFT: риск ловушки для покупателя у верхней границы диапазонаНачало нового года — удачное время взглянуть на годовой и месячный таймфреймы.

Привет трейдеры и инвесторы!

Годовой график.

На годовом таймфрейме сохраняется инициатива покупателя. Диапазон годовой инициативы:

нижняя граница — 213.43,

верхняя граница — 555.45,

уровень 50% инициативы — 384.44.

Отдельно стоит выделить уровень 349.67 — это верхний край предыдущей инициативы покупателя на годовом графике. Ретест его уже был и теперь актуальный уровень - 344.79. Данный уровень является важной структурной зоной поддержки в случае более глубокой коррекции.

Также важно отметить, что у свечи предыдущего года минимальный диапазон, в котором было проторговано не менее 50% объёма, расположен в верхней части свечи. Фактически вся эта зона находится выше предыдущего годового максимума, что указывает на устойчивый интерес покупателя на высоких ценах.

Месячный график.

На месячном таймфрейме боковик, сформированный ещё в 2024 году. В марте–апреле 2025 года произошла манипуляция нижней границы боковика — ложный пробой на увеличенном объёме с последующим возвратом цены в диапазон.

В результате сформировалась зона покупателя с верхней границей 402.15. Также выделяется сманипулированный уровень 385.58, который практически совпадает с 50% годового торгового диапазона (384.44). Это усиливает значимость области и делает её интересной для поиска долгосрочных покупок.

Покупатель смог вывести цену за верхнюю границу боковика (468.35), но не смог развить инициативу. Конструкция, сформированная выше верхней границы боковика (468.35), по своей структуре очень похожа на манипуляцию (ложный пробой). Несмотря на то, что ранее мы отмечали устойчивый интерес покупателя на высоких ценах, в текущем контексте он может оказаться ловушкой для поздних покупателей.

Выше верхней границы боковика все свечи с увеличенным объёмом являются свечами продавца, что указывает на его давление и отсутствие дальнейшего результата со стороны покупателя.

В случае возврата цены внутрь боковика первым сопротивлением станет уровень 450.12 (50% диапазона). Если данный уровень не удержит цену, возрастает вероятность закрытия гэпов снизу с движением в область 402.15–385.58, где имеет смысл внимательно отслеживать паттерны для долгосрочных покупок.

Прибыльных сделок!

Этот анализ основан на методе Initiative Analysis (IA).

Рынок на максимумах: Великолепная семерка возвращаются в игруВсе четыре ключевых индекса США закрыли неделю на исторических максимумах.

Вчера с утра - мощный гэп вверх, и рынок снова напомнил, кто здесь хозяин.

📈 Лидерами дня и недели стали малые компании (Small-Caps),

но и мегакэпы (компании с самой большой капитализацией) показали впечатляющее движение.

ETF Magnificent 7 ( CBOE:MAGS ) - тот самый индекс семи технологических гигантов -

совершил прорыв в “образцовом” стиле, обновив максимум впервые за месяц.

Цена вырвалась выше сопротивления $66,50, оставив за спиной чёткую фигуру Импульсный Гэп - сигнал силы, который часто открывает новый импульс роста.

📊 И теперь - кульминация сезона:

на следующей неделе отчёты пяти из “Великолепной семёрки”:

NASDAQ:MSFT , NASDAQ:META , NASDAQ:GOOGL - в среду,

а NASDAQ:AAPL и NASDAQ:AMZN - в четверг.

💬 Всё внимание - на корпоративные отчёты.

Если цифры не подведут, рынок может сделать шаг туда, где ещё не был даже на пике эйфории 2021-го.

Хороших всем выходных!

Отчет хороший, но динамики акций нет.#US #Invest #MSFT

После публикации отчёта акции MSFT резко выросли до отметки $555, а рыночная капитализация достигла $4,1 трлн.

Это произошло благодаря тому, что отчёт значительно превзошёл ожидания по ключевым показателям.

Последний квартальный отчёт показал рекордные результаты.

Выручка за квартал составила $76,4 млрд (рост на 18% в годовом исчислении).

Чистая прибыль составила $27,2 млрд (рост на 24% в годовом исчислении).

EPS составила $3,65, что превзошло ожидания аналитиков.

Однако акции падают и уже находятся ниже уровня, зафиксированного до публикации отчёта.

Капитальные затраты были увеличены до 24,2 млрд долларов США (рост на 27% в годовом исчислении).

На 2026 финансовый год руководство прогнозирует дальнейший рост капитальных затрат (более 30 млрд долларов США только в первом квартале).

Операционные расходы увеличились на 6% в годовом исчислении благодаря инвестициям в ИИ и инженерные разработки.

Прочие расходы компании за квартал составили 1,71 млрд долларов США, что частично связано с убытками по инвестициям в акционерный капитал (вероятно, в OpenAI).

В ходе телефонного разговора с инвесторами руководство компании предупредило участников рынка о дальнейшем сокращении маржи в краткосрочной перспективе и более высоких, чем ожидалось, капитальных затратах на инфраструктуру ИИ.

Соответственно, это ставит под сомнение будущую прибыльность как самих инвестиций, так и будущих результатов компании в целом, которые будут опубликованы в будущих отчётах.

Профессиональные инвесторы начали корректировать свои модели DCF в соответствии с новыми данными.

С точки зрения «технологического» сектора, мы наблюдаем ослабление динамики на рынке в целом.

Очевидно, как комментарии компании прервали восходящий тренд, наблюдавшийся в последние месяцы.

Мы ожидаем дальнейшего охлаждения настроений по акциям, закрытия очередного гэпа снизу и снижения цены до $400-420.

Уолл стрит взлетает: 5 секретных турбин роста для #S&P 500 и #NQРекордное закрытие индексов 21 июля обеспечило мощное «комбо»: скачок #Google и поддержанный им сильный старт сезона отчётности, одновременный рост #Apple (+0,6 %), #Amazon (+1,4 %), а также #Microsoft, #Meta Platforms, #Nvidia - всё это накладывалось на ставку рынка на скорое снижение ставок ФРС и надежду, что Вашингтон с Брюсселем смягчат тарифный конфликт, поэтому совокупный эффект этих драйверов подтолкнул #S&P500 и #NQ100 к новым максимумам.

5 мегадрайверов, которые могут удержать #S&P 500 и #NQ100 на взлётной полосе до конца 2025:

1. AI капекс и монетизация ИИ сервисов: Крупнейшие облачные провайдеры наращивают инвестиции в вычислительные кластеры и ген ИИ решения. Растущая линейка платных AI продуктов (Google Gemini, Microsoft Copilot+ Apps, Amazon Bedrock) начинает приносить ощутимую выручку, повышая консенсус оценки прибыли «Magnificent 7».

2. Смягчение ДКП ФРС: Если инфляция продолжит дрейфовать к 2 %, июль–сентябрь могут принести первое снижение ставки за цикл. Падение доходностей 10 летних UST на каждые 25 б.п. исторически добавляло ~2 % к мультипликатору #NQ100 .

3. Рекордные байбэки и дивиденды: Компании #S&P 500 держат на балансе $3,5 трлн. После налоговых льгот на репатриацию зарубежных прибылей в начале года совет директоров ряда мегакэпов одобрил ускоренные выкупы, что механически поддерживает котировки.

4. Отступление тарифных рисков: Потенциальные сделки США–ЕС и США–Мексика снимают угрозу 20–50 % пошлин, заложенных в оценки, и разблокируют CAPEX в промышленности и полупроводниках — секторах с высокой долей #NQ100 .

5. Устойчивый потребитель и услуги: Безработица остаётся вблизи 4 %, расходы домохозяйств растут на 2–3 % г/г. Это поддерживает сегменты e commerce, стриминга и рекламу «платформ», которые формируют до 40 % веса #NQ100 и ~28 % #S&P 500 .

Рекордные уровни #S&P 500 и #NQ100 — не случайный всплеск, а результат сочетания сильных корпоративных отчётов, ожиданий снижения ставок и надежд на торговую разрядку. Если пять вышеперечисленных драйверов реализуются хотя бы частично, у индексов есть все шансы удержаться на высоте и даже обновить исторические максимумы к концу года. Аналитики FreshForex считают, что нынешние ценовые уровни способны запустить новое ралли, а текущая рыночная картина открывает привлекательные возможности для входа как в индексы #S&P 500 и #NQ100 , так и в CFD на акции.

Microsoft — интересная зона для набора на долгосрокЦена Microsoft уверенно движется в восходящем канале и в очередной раз подошла к его верхней границе. Согласно методике Билла Вильямса, это один из сильнейших сигналов на продолжение тренда и момент для входа в покупку.

Даже если произойдёт откат — это будет возможность для добора, а не повод для выхода.

Фундаментально Microsoft остаётся одним из самых сильных активов на рынке:

Лидер в сфере AI (партнёрство с OpenAI, рост Azure)

Стабильная выручка и уверенный рост прибыли

Дивиденды и сильный баланс

Технологический гигант с глобальным присутствием

Покупаю на спот частями, уверен в силе тренда. При снижении до 370–340$ буду добирать объём.

Среднесрочная цель — 550$ и выше.

Что обеспечивает устойчивый рост Microsoft?Microsoft стабильно подтверждает лидерство на рынке благодаря высокой капитализации и стратегическим шагам в области искусственного интеллекта. Проактивный подход компании к ИИ, особенно через облачную платформу Azure, делает её ключевым центром инноваций. В настоящее время Azure поддерживает широкий спектр передовых моделей ИИ, включая Grok от xAI, а также решения от OpenAI и других лидеров отрасли. Эта инклюзивная стратегия, движимая видением генерального директора Сатьи Наделлы, направлена на превращение Azure в основную платформу для новых ИИ-технологий, предлагая надёжные соглашения об уровне обслуживания (SLA) и прямую оплату за использование моделей.

Интеграция ИИ глубоко пронизывает экосистему продуктов Microsoft, значительно повышая производительность бизнеса и возможности разработчиков. Новый агент программирования на базе ИИ от GitHub оптимизирует разработку программного обеспечения, автоматизируя рутинные задачи и позволяя программистам сосредоточиться на решении сложных проблем. Кроме того, Microsoft Dataverse превращается в мощную и безопасную платформу для ИИ-агентов, используя такие функции, как поля подсказок и сервер протокола контекста модели (MCP), чтобы преобразовать структурированные данные в доступные знания, готовые для запросов. Гармоничная интеграция данных Dynamics 365 в Microsoft 365 Copilot ещё больше объединяет бизнес-аналитику, предоставляя пользователям всестороннюю информацию без необходимости переключения контекста.

Помимо основного программного обеспечения, облачная платформа Azure предоставляет ключевую инфраструктуру для масштабных проектов в строго регулируемых отраслях. Например, Метеорологическая служба Соединённого Королевства успешно перенесла свои суперкомпьютерные операции в Azure, повысив точность прогнозов погоды и продвигая климатические исследования. Аналогично, финский стартап Gosta Labs использует защищённую и соответствующую стандартам среду Azure для разработки ИИ-решений, автоматизирующих ведение медицинских записей, что значительно снижает административную нагрузку в здравоохранении. Эти стратегические партнёрства и технологические достижения подчёркивают ключевую роль Microsoft в развитии инноваций в различных отраслях, укрепляя её позиции как лидера на глобальном технологическом рынке.

[MSFT] - Майкрософт и новое обществоВ марте я обозначал среднесрочную поддержку по бумага Майкрософта. Она была пробита вниз. Более того - облако из ЕМА, от которого, как правило, алгоритмы добирают позиции перешло в медвежью формацию.

Через локальный откат к ~400$, полагаю, падение продолжится к углу магниту на ~290$. Следующая цель - это сильнейшая поддержка и угол на ~180$, что составляет ~50% вниз от текущих отметок.

Как думаете, если такие мастодонты, как Майкрософт обесценятся вдвое, то что будет с мировой экономикой, базирующейся на технократической парадигме?

Правильно! Она будет перетекать в русло реальной экономики, военной направленности, в неофеодализм. При этом механизм CBDC (экономический контроль за населением) будет неизбежно внедряться. Но это будет просто элементом, инструментом контроля, а не ядром или сущностью новой системы.

Что делать? Продолжать делать упор на реальные активы, избегать крупных вложений в "циферки на экране", которые по существу зависят от электричества, т.е. энергии. Надеяться на лучшее, но готовиться к худшему, ведь серьёзные пертурбации только начинаются.. и в этом есть свои плюсы и минусы..

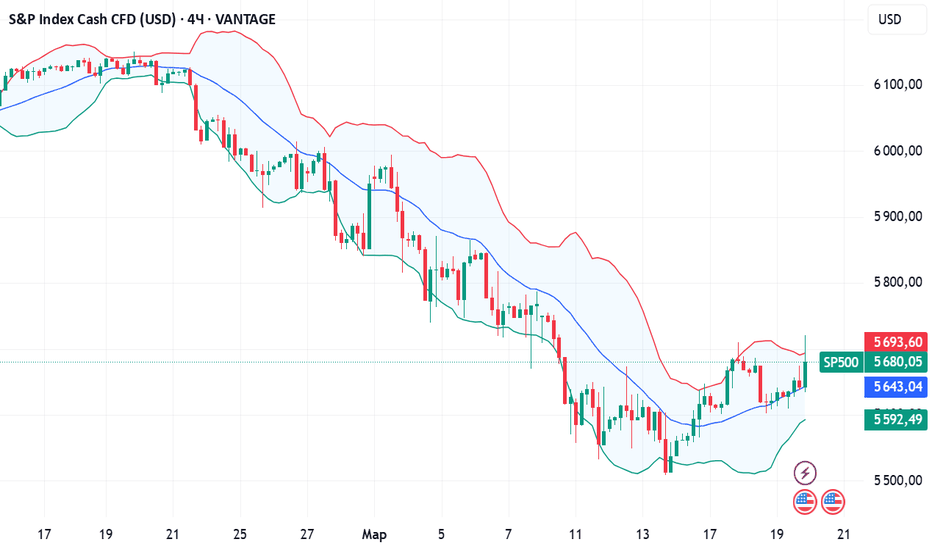

Резкий разворот на рынках СШАНа фоне волатильности и неопределенности на рынках, в минувшую неделю американские фондовые индексы пережили резкое падение. Индекс Dow Jones (#DJI30) упал на 3,5%, S&P 500 (#SP500) снизился на 4,1%, а Nasdaq-100 (#NQ100) потерял 5,5%.

Инвесторы начали беспокойно реагировать на новые экономические данные, включая рост инфляции и ожидания повышения процентных ставок, что привело к распродаже акций и снижению ключевых фондовых индексов. Особенно заметное падение было в технологическом и потребительском секторах, где такие компании, как Apple и Tesla,

потеряли около 6-7% своей стоимости.

Однако с 13 марта 2025 года индексы начали восстанавливаться: #DJI30 прибавил 2,3%, #SP500 увеличился на 2,5%, а #NQ100 вырос на 3,1%.

Рост американских фондовых индексов в последние дни был обусловлен рядом факторов , каждый из которых способствовал восстановлению уверенности среди инвесторов. Рассмотрим основные причины подробнее:

• Улучшение данных по безработице: Экономические данные о рынке труда в США также сыграли важную роль в росте индексов. Уровень безработицы в стране снизился до 3,4% в феврале 2025 года, что является рекордно низким показателем за последние десятилетия. Это свидетельствует о высоком уровне занятости и устойчивости экономики, что вселяет оптимизм в инвесторов и поддерживает рост фондовых рынков.

• Стабилизация инфляции и ожидания по процентным ставкам: Хотя инфляция в США всё ещё остается на высоком уровне, последние данные показали замедление её роста. Снижение инфляционного давления дало инвесторам надежду, что Федеральная резервная система (ФРС) может замедлить темпы повышения процентных ставок. Это было воспринято как сигнал о возможной стабилизации экономической ситуации, что положительно сказалось на фондовых индексах.

• Рост потребительских расходов: Одним из важнейших драйверов роста стали данные о потребительских расходах. В первом квартале 2025 года потребительский спрос в США показал хорошие результаты, что является важным индикатором экономической активности. Рост расходов на товары и услуги поддерживает стабильность бизнеса и способствует повышению доходов компаний, что, в свою очередь, стимулирует рост их акций.

• Отсутствие новых геополитических рисков: В последние недели на международной арене не было крупных геополитических кризисов или новых угроз, что также оказало положительное влияние на финансовые рынки. Отсутствие серьезных рисков позволило инвесторам сосредоточиться на экономических данных и корпоративных отчетах, что способствовало росту фондовых индексов.

• Позитивные корпоративные отчеты:

• #Microsoft (MSFT): Акции Microsoft выросли на 4,2% после публикации сильных квартальных отчетов, показавших рост доходов от облачных сервисов и программного обеспечения.

• #Google (GOOGL): Котировки Alphabet поднялись на 3,7%, поскольку компания продемонстрировала рост доходов от рекламы и улучшение прогнозов на будущие кварталы.

• #Apple (AAPL): Акции Apple выросли на 2,9%, поддержанные сильными продажами новых продуктов и ростом выручки от сервисов.

• #Tesla (TSLA): Цена акций Tesla увеличилась на 5,6%, что связано с отчетом о росте объемов продаж электромобилей и оптимистичными прогнозами по прибыли в следующем квартале.

Эти компании показали значительный рост на фоне улучшенных финансовых показателей, что укрепило доверие инвесторов и способствовало восстановлению фондовых индексов на фоне волатильности.

Таким образом, несмотря на падение индексов на прошлой неделе, сейчас ситуация на фондовом рынке США показывает признаки восстановления и может предвещать более позитивную динамику в ближайшие недели.

Смогут ли техногиганты сохранить лидерство в ИИ и независимость?В постоянно меняющемся мире искусственного интеллекта Microsoft находится в точке бифуркации, бросая вызов традиционным представлениям о технологических партнерствах и инновациях. Недавние стратегические шаги этой технологической корпорации представляют собой яркий пример того, как лидеры рынка могут одновременно укреплять свои возможности в области ИИ, уменьшая зависимость от ключевых партнеров. Этот деликатный баланс может изменить будущее корпоративного ИИ.

Развитие Microsoft подчеркивается растущим доверием Уолл-стрит: Loop Capital повысила целевую цену до $550, что отражает сильный оптимизм рынка. Это доверие основано не только на спекуляциях, но и на значительных инвестициях в размере $42,6 миллиарда, выделенных на облачную и ИИ-инфраструктуру в третьем квартале 2024 года. Финансовые результаты компании подтверждают этот позитивный прогноз: прибыль постоянно превышает ожидания, а выручка увеличивается на впечатляющие 16% в годовом исчислении.

Особенно интересной стратегия Microsoft выглядит благодаря её взвешенному подходу к партнерствам и инновациям. Сохраняя стратегический альянс с OpenAI, компания активно диверсифицирует своё портфолио ИИ, разрабатывая собственные модели и изучая возможности интеграции с третьими сторонами. Этот многогранный подход, в сочетании с поддержкой крупных инвесторов и стратегическими действиями инсайдеров, указывает на компанию, которая не просто адаптируется к изменениям, но активно формирует будущее корпоративных решений в области ИИ. Остаётся вопрос не в том, сохранит ли Microsoft лидерство на рынке, а в том, как её стратегическая эволюция переопределит границы между партнёрством и независимостью в эпоху ИИ.

Идея на акции MSFT💡MSFT — цена вышла за границу диапазона ренакопления, затем вернулась на тесты к линии крик.

⬆️ Для лонга нужен хороший откуп с текущих значений, с возвратом выше границы диапазона. Цели: 466,72; 496,63.

⬇️ Шорт рассмотрим после закрепления под МА200 и локальной трендовой, либо от тестов. Цели: 389,33; 369,99.

Amazon на волне ростаНа этой неделе Amazon ( NASDAQ:AMZN ) удивила нас: после публикации квартальной отчётности акции подскочили на +6.4% в пятницу и на +5.4% за неделю. Amazon удерживает четвёртую позицию в индексе S&P 500, уступая Microsoft ( NASDAQ:MSFT ), и остаётся лидером в секторе Consumer Discretionary. Но не всё так просто - эта неделя для NASDAQ:AMZN была, мягко говоря, нервной.

Качели Amazon: от медвежьих к бычьим сигналам

Мы все увидели хаотичные скачки акций на протяжении всей недели. Сначала NASDAQ:AMZN выросла в цене в среду, упала в четверг и снова рванула вверх в пятницу. Такие колебания даже «перечеркнули» классический медвежий островной разворот, который сменился бычьим разворотом.

Интересно, что Amazon сейчас находится вблизи рекордного уровня, но перед ней стоит своеобразная «стена Безоса» на уровне $200. Основатель компании Джефф Безос планирует продать 25 миллионов акций по лимитной цене $200 до конца 2025 года. Надо сказать, что часть он уже продал сразу после выхода квартальных отчетов. Только за июль он продал около 8 миллионов акций, и при объёме торгов почти в 100 миллионов акций в день его продажи оказывают заметное влияние на рынок.

Надо быть осторожным с оптимизмом

Хотя Amazon и нивелировала медвежий сигнал за счёт бычьего разворота, акции всё ещё сталкиваются с сопротивлением из-за продаж Безоса. Сопротивления есть и с точки зрения технического анализа, которые тоже мешают нам настраиваться позитивно. Иронично, но если бы не эта «стена» в виде акций, которые он выставляет на продажу, вполне вероятно, что на следующей недели мы бы увидели новый исторический максимум для $AMZN.

Максимума не видно, а я начинаю сократить свои объемы и фиксировать прибыль.

Успешной всем торговли!

Apple на новый высотах!Все внимание было приковано к Nvidia ( NASDAQ:NVDA ) после того, как акции достигли рекордных максимумов две недели назад. Однако, есть еще одна акция, которая сейчас важнее NASDAQ:NVDA и также достигает новых высот.

Вчера NASDAQ:AAPL закрылся на рекордном уровне впервые за три месяца. Акция пробивает горизонтальное сопротивление на уровне $235 и продолжает расти, формируя восходящий треугольник с поддержкой по трендовой линии.

Главный вопрос состоит в том, получится ли укрепится выше сопротивления или же начнется коррекция. И насколько она будет широкая.

Важно отметить, что компания представит отчетность на следующей недели, в четверг, 31 октября.

Успешной всем торговли!