BTC - кратко и по делу на эти выходные. Боковик продолжаетсяВ этом видео отметил на графике важный уровень для ориентира по тренду в боковике: уровни поддержки/сопротивления, целевые зоны и смоделировал варианты поведения цены на ближайшие дни с учетом локальной зоны риска.

Приятного просмотра. Делитесь с друзьями ценной информацией ссылаясь на источник.

BINANCE:BTCUSDT

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

Осцилляторы

TON - детальный обзор до 17 февраляВ этом видео отметил на графике важный уровень для ориентира по тренду: уровни поддержки/сопротивления, целевые зоны и смоделировал варианты поведения цены на ближайшие дни с учетом локальной зоны риска.

Приятного просмотра. Делитесь с друзьями ценной информацией ссылаясь на источник.

OKX:TONUSDT

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

ASTER - смотрится позитивнее всех, но есть нюанс!В этом видео отметил на графике важный уровень для ориентира по тренду, уровни поддержки/сопротивления, целевые зоны и смоделировал варианты поведения цены на торговую неделю-две.

Нюанс заключается в том, что на осцилляторе Vilarso Trend актив слишком перегрет на графике 4ч. Стоит ожидать коррекцию.

Приятного просмотра. Делитесь с друзьями ценной информацией ссылаясь на источник.

MEXC:ASTERUSDT

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

Сегежа: боковик или взлет? Ключевые уровни на ближайшие дни!Сегежа. Кто еще, как и я, смотрит на этот боковик и думает: ну когда уже полетит? По данным рынка, после свежих комментариев менеджмента о разгрузке долга интерес к бумаге снова поднимается, но пока цену держат в узком диапазоне. Для спекулянтов это золото: чем дольше флет, тем жестче потом выстрел.

На 4-часовом графике четкий коридор 1.15-1.32, сейчас торгуемся прямо в середине. По профилю объема основной кластер сделок как раз здесь, поэтому цена вязнет. RSI сверху рисует понижающиеся вершины при боковом движении цены - продавец понемногу поджимает, жду откат к нижней границе диапазона.

Мой базовый сценарий - пролив к 1.16-1.15 и там буду искать лонг с коротким стопом под минимум диапазона, цель возврат в зону 1.30-1.32 ✅. Альтернатива: если вместо пролива цену резко уведут выше 1.28 и закрепят на 4H, тогда шорт-идея отменяется и можно будет ловить пробой вверх с прицелом на 1.43. Сам пока вне позиции, жду либо теста поддержки, либо уверенного выхода вверх. Возможно, я ошибаюсь, но игнорировать такую расстановку объемов и дивергенцию по RSI я бы не стал ⚠️.

Самолет: настало время для покупок? Ключевые уровни на сегодня!Самолет. Кто еще смотрит на этот застройщик и думает: не пора ли его подбирать с пола? По данным рынка, весь сектор под давлением из-за разговоров вокруг господдержки ипотеки, поэтому бумагу хорошенько встряхнули. Сейчас как раз тот момент, когда паника стихает, а цена зависла у интересного уровня.

На 4-часовом графике Самолет прижат к поддержке 830-840, это нижняя граница зоны максимальных объёмов справа и прошлые дневные лои. RSI болтается около перепроданности и пытается развернуться вверх. Возможно, я ошибаюсь, но выглядит так, будто продавцам уже не хватает топлива, а лонгисты тихо подбирают под уровнем.

✅ Основной сценарий: пока 830 держится, жду отскок в зону 900-920, там логично часть фиксировать, а дальше по ситуации можно смотреть на 1000 как расширенную цель. ⚠️ Альтернатива: если 830 пробьют и закрепимся ниже, дорога открывается к 800-780, туда и буду перестраивать план. Сам пока вне позиции, хочу увидеть реакцию на уровень, ложный пробой с быстрым выкупом станет для меня сигналом на вход.

NEAR: когда же долгожданный отскок? Ключевые уровни на сегодня!NEARUSDT. Кто уже устал смотреть на это медленное сползание под доллар и ждёт, когда же наконец дернет вверх? По данным рынка, последние дни по альтам продолжается фиксация прибыли, но по NEAR давление продавцов заметно стихло - цена встала в узкий боковик прямо под уровнем 1.

На 4-часовом графике всё ещё уверенный даунтренд, но последние свечи собираются в сужающийся клин в зоне 0.95-1.00. Горизонтальные объёмы показывают жирный кластер выше, в районе 1.05-1.20, а под текущей ценой объёмная пустыня. MACD начинает разворачиваться вверх, RSI вылезает из перепроданности - выглядит как подготовка к коррекционному отскоку, а не к новому сливу. Возможно, я ошибаюсь, но именно такие унылые консолидации часто становятся стартом самых злых коротких ралли.

Мой основной сценарий: лонг из текущего диапазона с целью захода цены в зону 1.10-1.20, где сидит основной объём и должны активироваться продавцы ✅. Стоп логично прятать под поддержкой 0.90 - если её пробьют и закрепимся ниже, откроется дорога к 0.84-0.80, там уже буду искать шортовый вариант. Сам пока вне позиции, жду пробоя нисходящей локальной линии на 4ч и подтверждения объёмом ⚠️.

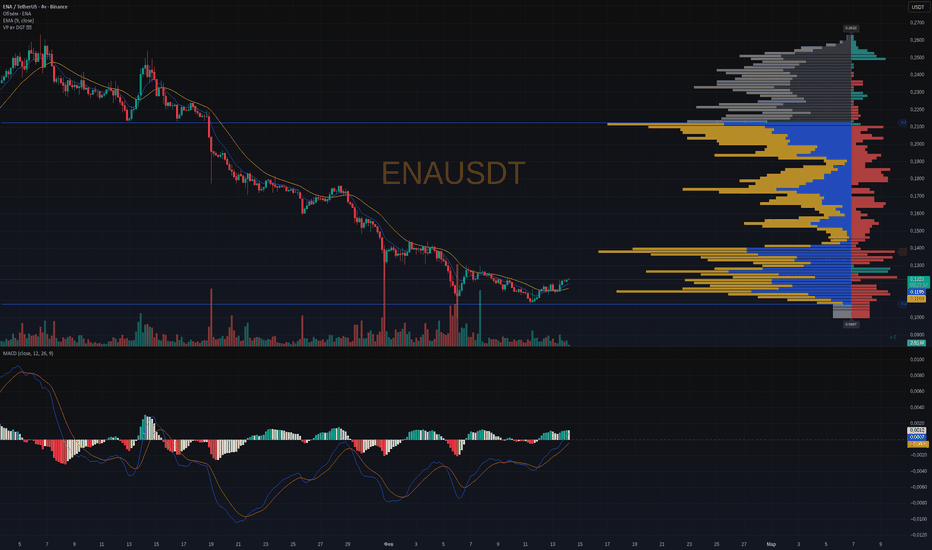

ENAUSDT: разворот в ожидании или новый обвал? Ключевые уровни!ENAUSDT. Кто еще смотрит на этот график и думает: ну не может же монета падать вечно? По данным рынка вокруг проекта снова пошел шум, обсуждают доходность и перспективы развития, а после свежих комментариев профильных источников по сектору альтов интерес спекулянтов заметно оживился. Как раз тот момент, когда толпа еще в шоке, а цена уже потихоньку разворачивается.

На 4H видно: затяжной даунтренд притормозил, цена закрепляется выше скользящих, MACD развернулся вверх, а RSI вылез из перепроданности. Объемный профиль показывает жирную зону интереса в районе 0.13-0.145 и следующую "полку" выше, ближе к 0.20, где раньше шла активная торговля. Возможно, я ошибаюсь, но именно так обычно выглядят старты тех самых ракет, в которые потом все заходят в середине полета.

✅ Основной сценарий: жду откат/консолидацию над поддержкой 0.118-0.120 и движение к 0.135, а при закреплении выше - к 0.18-0.20. ⚠️ Если поддержку 0.11 продавят на объеме, лонг-идея ломается и тогда дорога снова открыта к 0.10 и ниже. Я сам пока без позиции, наблюдаю за реакцией на 0.12 и буду заходить только после уверенного удержания уровня.

HANG SENG: снова разочарование? Ключевые уровни на сегодня!Hang Seng China Enterprises Index. Кто ещё устал от китайских горок, но всё равно продолжает кататься? По данным рынка, сегодня снова прошли новости о возможных мерах поддержки акций из Китая, но фьюч на индекс вместо ралли получил продажи - рынок явно не верит обещаниям на слово.

На 4H цена ушла под плотный объёмный уровень в районе 9 150 - это сейчас сильное сопротивление. Объёмы на пробое сверху вниз выросли, Боллинджер раскрывается, а RSI сползает ниже середины, что больше похоже на начало импульса, чем на финал коррекции. Возможно, я ошибаюсь, но картинка напоминает классический слив после ложной надежды.

✅ Мой основной сценарий: жду откат к зоне 9 100 - 9 150 и оттуда шорт с целями 8 900 и при развитии движения 8 750. ⚠️ Альтернатива: если цена закрепится выше 9 200 на 4H, сценарий снижения ломается, тогда буду искать уже лонги от отката. Сам пока вне рынка по этому инструменту - жду аккуратного ретеста сопротивления, без погонь за ценой.

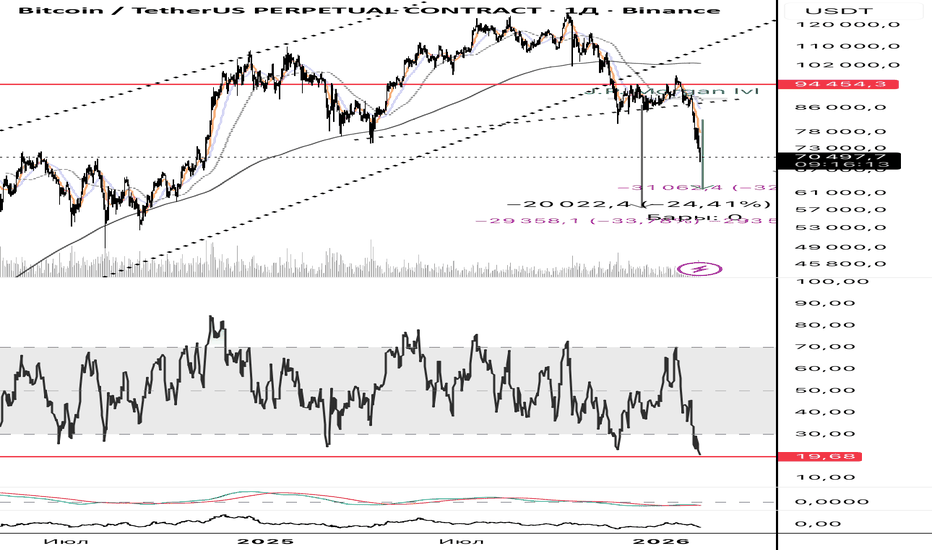

Периоды BTC и RSI у нижней границы! 12.02.2026Это работа не того как я хочу и не того как я думаю что будет, это попытка абстрагироваться от этого и слушать чисто логику цифр, даже если она мне и не нравится или я не согласен...

А цифры хоть порой и бывают логичны, но они не обязаны всегда ходить строем на рынке, однако частенько именно это они и делают:

Обратите внимание на RSI параллельные две линии образующие канал, и как только он касается верхней грани - это пик или окончание импульсной фазы(бирюза).

Касание нижней - исторически или дно или почти дно и хорошее время для покупки. Сейчас мы уже в 3-й раз подходим к этой отметке и судя по углу атаки, RSI коснётся её уже в феврале, однако по логике цифр (геометрическая прогрессия красных периодов - в апреле.

Далее, цена, красных периодов по геометрической прогрессии будет иметь значение около 57000 - дно этой коррекции. В жёлтом периоде аккумуляции может быть ещё ниже -47000.

То есть исходя из этой логики цифр, осталось добить туда и коснуться нижней грани канала RSI как раз, в феврале или апреле?

Аналогично с увеличением баров и третья жёлтая. И третья бирюзовая, только с уменьшением, по времени баров.

Историческая статистика цифр нам предиктит: нудятину: 47000-167000 на 4 года. Расстроятся и быки видящие биток выше 200К и медведи смотрящие на 30К.

BTC и прогулка по топ-7 альтам на эти выходные. Будет боковик!В этом видео предоставил для вас уровни поддержки/сопротивления по тренду на падающем рынке. Данные рассчитаны на эти выходные и ближайшие торговые дни.

На эти выходные ожидается формирование ценового диапазона в боковике и поэтому, смоделировал для вас варианты поведения цены как схему для работы по уровням топ-7 монет:

BTC, ETH, SOL, XRP, LTC, TON, LINK

Приятного просмотра. Делитесь с друзьями ценной информацией ссылаясь на источник.

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

UNI: ожидания пробоя или падения? Ключевые уровни на сегодня!UNI

Кто еще ждет, когда этот динозавр проснется, а пока только наблюдает за сливом? По данным рынка, сейчас снова обсуждают давление регуляторов на DeFi и комиссии в экосистеме, поэтому интерес к монете заметно подостыл - на новостях цену просто продавили вниз.

На 4-часовом графике устойчивый даунтренд: скользящие смотрят вниз, цена болтается под плотным кластером объема в районе 3.6-3.8. Основная ликвидность сверху, снизу почти пустота по объему - дорога к поддержке 2.8 открыта. MACD разворачивается вниз, RSI слабый, без явной перепроданности, так что запас хода у продавцов еще есть. Возможно, я ошибаюсь, но это больше похоже на паузу перед следующим сливом, чем на разворот.

Мой базовый сценарий: шорт с прицелом на тест 2.8, дальше - по реакции цены ✅. Если покупатели чудом вытянут цену выше 3.6 и закрепимся над 3.8, то сценарий ломается и можно ждать перехвата к 4.1 и выше. Я сам пока вне позиции, жду либо отката к 3.6 для входа в шорт, либо уверенного пробоя 3.8, чтобы не ловить ножи ⚠️.

Мечел: готовимся к коррекции? Ключевые уровни на сегодня!Мечел. Кто еще любит эти американские горки на угле и металле, как я? По данным рынка, сегодня снова обсуждают перспективы металлургов и возможные меры поддержки отрасли, бумага дернулась, но глобально цена так и сидит в широком боковике - нервишки щекочет, но тренда нет. Самое время присмотреться, пока толпа зевает.

На 4-часовом графике цена топчется под сильным сопротивлением 77, где уже не раз били по рукам покупателям. Объемный профиль показывает плотную зону сделок ниже, в районе 66-70, а RSI рисует медвежьи сигналы - импульс выдыхается. Возможно, я ошибаюсь, но картинка больше похожа на подготовку к сливу, чем на старт ракеты.

✅ Основной сценарий: вижу шанс на коррекцию сначала к 70, затем к области 66-64.2, где жду реакцию покупателей и уже там буду искать лонг с понятным риском. Альтернатива: если вдруг цену на объеме вытянут и закрепят выше 77, дорога открывается к 84.5 - в этом случае сценарий шорта отменяю и буду смотреть покупки. Пока сам вне позиции, просто караулю пробой и подтверждение.

Где у биткоина дно? Анализ 1M ТФ!📉 Пробой вниз недельной МА100 (смотрите эту идею) обвалил биткоин. За 2 недели цена упала на ~30% и ряд трейдеров начали говорить о покупке биткоина.

Достиг ли биткоин дна? Будет ли эта покупка правильной - на самом дне?

🧐 Анализ BTC на месячном таймфрейме пока не подтверждает окончание нисходящего тренда и говорит в пользу продолжения падения.

Осциллятор, который я использую для анализа перекупленности и перепроданности, направлен вниз. На основании исторического поведения, дно биткоина наступает тогда, когда осциллятор разворачивается в зеленой зоне от определённой сильной поддержки. В 2018 году такой поддержкой была недельная МА200, а в 2022 году - недельная МА350.

Если планировать покупку биткоина как инвестицию, то время для инвестирования еще не наступило! Историческое дно у биткоина наступит когда осциллятор опустится в зеленую зону и и развернется от сильной поддержки, которой может выступить, например, недельная МА350 на ~45.000! Всем удачных торгов!

🚀 Поддержите идею — ваши “ракеты” мотивируют делать больше хороших идей!

Механика истощения рыночного импульса/Дивергенция RSI🧠 Природа расхождения данных

Дивергенция представляет собой критическое несоответствие между ценовым графиком и показаниями осциллятора Relative Strength Index. В здоровом тренде экстремумы цены и индикатора подтверждают друг друга. Когда цена формирует более высокий максимум (HH), а RSI показывает более низкий максимум (LH), на рынке возникает медвежья дивергенция. Это прямое свидетельство замедления притока торгового объема и снижения силы покупателей, несмотря на инерционный рост котировок.

🔍 Методология идентификации

Для криптоактивов наиболее информативны скрытая и классическая дивергенции. Классическая сигнализирует о предстоящем развороте тренда, тогда как скрытая указывает на его продолжение после коррекции. Важно анализировать зоны перекупленности (выше 70) и перепроданности (ниже 30). Появление дивергенции именно в этих экстремальных зонах кратно повышает вероятность отработки сигнала, так как указывает на математический предел текущего рыночного усилия.

📌 Синхронизация с контекстом

Дивергенция не является самостоятельным сигналом к открытию сделки. Она служит подтверждающим фактором при достижении ценой сильных уровней сопротивления или зон предложения (Supply Zones). Оптимальная точка входа формируется в момент пересечения индикатором RSI своей сигнальной линии сверху вниз, что фиксирует окончательный слом восходящего импульса.

📈 Резюме

Использование дивергенции RSI позволяет трейдеру вовремя распознать фазу распределения активов и выйти из позиции до начала масштабного падения цены.

Разворотные свечиАктив формирует разворотные свечи в зоне сопротивления. Также можно увидеть различного рода дивергенции на дневном ТФ по RSI. Мы, конечно, можем сделать ещё один тест средней диапазона и проколоть недавний максимум — от этого никто не застрахован. Пока цена торгуется ниже средней диапазона, настроен по-медвежьи.

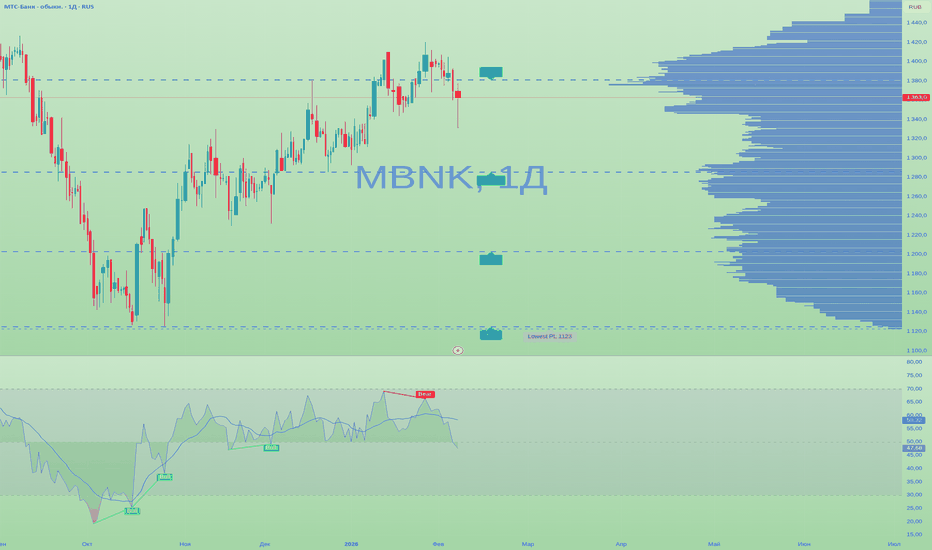

МТС: коррекция уже не за горами? Ключевые уровни на ближайшие днМТС-Банк. Кто тоже смотрит на этот банк и думает: не время ли бумагам подышать вниз? По данным рынка сейчас обсуждают свежие отчеты и планы по росту бизнеса, на новости цену разогнали вверх, но дальше она словно уперлась лбом в потолок.

На 4-часовом графике четко виден отказ от зоны 1380 и сильный объем справа именно в этом диапазоне - сверху продавец сидит плотно. RSI рисует медвежью дивергенцию: цена обновила хай, а индикатор уже нет, что часто становится стартом нормальной такой коррекции. Возможно, я ошибаюсь, но именно такие "идеальные" банки часто становятся лучшими шортами на нашем рынке.

Мой план сейчас простой ✅ основной сценарий - коррекция в район 1285, а при пробое этой поддержки не удивлюсь ходу к 1203 и даже 1125. ⚠️ Альтернатива - если цену снова выкупят и закрепят выше 1380, тогда дорога открывается к новым хаям, и медведям лучше уйти в сторонку. Я сам пока вне позиции, жду уверенного ухода ниже текущих уровней, чтобы заходить в шорт по плану.

Лучшие индикаторы TradingView: топ-10 для новичков и профиЛучшие индикаторы TradingView: топ-10 для новичков и профи (крипта, форекс, акции)

Сразу скажу честно, так сказать, по-трейдерски: лучшего индикатора не существует) Есть лучший на конкретную задачу. Один нужен, чтобы четко определить тренд, другой - чтобы не купить “на потолке”, третий - чтобы поставить стоп не “на авось”.

Мой рабочий принцип очень простой: использую сборку топ индикаторов, максимум перестраховываюсь, чтобы они отвечали на разные вопросы (тренд, импульс, волатильность, объем). Тогда график не превращается в новогоднюю елку, а в голове не возникает шум!

--------------------------------------------------------------------------------------------

Вот моя подборка Топ-10 индикаторов TradingView , которые реально закрывают 90% задач

1) Скользящие средние (SMA, лучше EMA)

Если трейдинг - это дорога, то EMA - это разметка.

Как я использую:

EMA 20/50/200 для понимания - рынок бычий или медвежий. Цена выше EMA - чаще работаю от лонга, ниже - осторожнее. Почему 4, а не одна - так вижу все тренды сразу: краткосрочный, среднесрочный, долгосрочный.

2) VWAP и Anchored VWAP (AVWAP)

Это прям “профессиональная линейка” для оценки справедливой цены с учетом объема. Особенно кайф на интрадей и на ключевых точках (лоу, хай, пробой). TradingView отдельно объясняет, что "Anchored VWAP" строится от выбранной точки и показывает среднюю цену, взвешенную по объему.

3) Volume Profile (Профиль объемов / горизонтальные объемы / VRVP / Visible Range Volume Profile)

Если уровни - это “полки”, то Volume Profile показывает, где реально торговали, а не где нам кажется. VRVP в TradingView считает профиль объема в видимом диапазоне, то есть по актуальному участку графика. Хотя я иногда ставлю фиксировано за конкретное количество свечей. Тут поиграть с настройками под свой стиль торговли.

4) RSI

Это база! Старый добрый “термометр” импульса. Я не ищу им “перекупленность ради шорта”. Я смотрю:

-есть ли импульс на пробое

-есть ли дивергенции возле уровней

5) MACD

Удобен как фильтр “тренд есть или это дерготня”. Особенно на старших ТФ, когда не хочется угадывать по одной свече, а хочется подстраховаться.

6) Bollinger Bands

Боллинджер - это про волатильность: рынок “сжался” или “раздулся”. Люблю для моментов, когда цена долго стоит в узком диапазоне и потом делает выстрел. Можно предугадать памп или дамп)

7) ATR

ATR - не про входы. ATR - про адекватные стопы и тейки. Если стоп меньше среднего движения - его просто “слижет”, а вы станете кормом для рынка.

8) Supertrend

Очень понятный трендовый индикатор на базе ATR: помогает ловить смену тренда и логично сопровождать позицию. TradingView прямо говорит, что Supertrend основан на ATR и может помогать со стопами.

9) Ichimoku Cloud

Когда нужен “комбайн”: тренд, динамические уровни, зоны. Да, визуально он страшный, но в реальной работе часто дает чистую картину “в тренде или в болоте”.

10) OBV (On Balance Volume) или просто Volume

Объем - это топливо. OBV помогает заметить, что объем “подтекает” раньше цены. Иногда цена стоит, а OBV ползет - и ты понимаешь, что кто-то аккуратно набирает.

✅ Ключевой вывод: лучший сетап - это когда один индикатор показывает тренд, второй - импульс, третий - риск (стоп).

--------------------------------------------------------------------------------------------

3 мои готовые связки , проверенные временем (чтобы вам не изобретать велосипед)

1) Тренд-свинг:

EMA 50/200 + Supertrend + ATR

2) Интрадей от “справедливой”:

VWAP/AVWAP + VRVP (Volume Profile) + RSI (как фильтр импульса)

3) Выстрел из сжатия:

Bollinger Bands + Volume + MACD (подтверждение)

--------------------------------------------------------------------------------------------

Частые ошибки , которые сливают депозит быстрее, чем “новости по рынку”

⚠️ 5-7 индикаторов на графике и все “про одно и то же”

⚠️ вход “потому что RSI 30”, без уровня и контекста

⚠️ стоп наугад, без ATR/структуры

--------------------------------------------------------------------------------------------

Итак, лучшие индикаторы TradingView - это не “магия”, а грамотный набор: тренд + импульс + риск, и ты уже на голову выше толпы.

Спасибо за внимание! Буду рад вашей ракете, если было полезно, а также вашей связке индикаторов в комментариях, соберем народный топ)

Золото: коррекция или разворот? Ключевые уровни на ближайшие дниCASH-SETTLED GOLD FUTURES. Кто там говорил, что золото скучное? По данным рынка, после последних комментариев ФРС о возможном смягчении политики и на фоне геополитической нервозности фьюч снова в центре внимания. На новостях нас встряхнуло, но цена удержалась над ключевой зоной покупателей, и это уже заявка на продолжение движения.

На 4ч графике виден сильный кластер объёмов в районе 11 650-11 700 - от него и пошёл текущий отскок. Сейчас торгуемся около 12 300, возле средней полосы Боллинджера, а сверху маячит плотное сопротивление 12 800. RSI вылез из перепроданности и не обновил минимум - намекает на бычью дивергенцию и интерес крупных игроков. ✅ Ключевые уровни: поддержка 11 650-11 700, сопротивление 12 800.

Мой план такой: основной сценарий - искать лонг на откате к 12 100-12 200 с целями 12 800 и дальше 13 200 при уверенном пробое. Стоп логично прятать под 11 650, ниже зоны объёмов. ⚠️ Если вдруг продавят и закрепятся ниже 11 650, тогда дорога может открыться к 11 000, там уже буду смотреть новые точки входа. Сам пока вне рынка, жду откат - и да, возможно, я ошибаюсь, но эта коррекция больше похожа на тряску слабых рук, чем на начало медвежьего рынка по золоту.

Европлан: приземление или новый старт? Ключевые уровни на сегоднЕвроплан. Кто успел запрыгнуть в этот ракетный взлет после новости о сильных результатах и ожиданий щедрых дивидендов? По данным рынка, интерес к бумаге сейчас на максимуме - не удивительно, после такого вертикального импульса многие боятся остаться без праздника.

На 4-часовом графике цена уперлась в плотный объемный уровень около 650 - тут толстая "стенка" продавцов. RSI лез в перекупленность и начал загибаться вниз, при этом цена топчется в боковике - классический намек на выдохнувшийся импульс и возможную коррекцию. Возможно, я ошибаюсь, но кажется, что дивиденды уже в цене, а выше начнется аттракцион для поздних покупателей.

✅ Основной сценарий: жду откат в зону 608, а при пробое вниз - к 575, там уже интересно подбирать в лонг по тренду. ⚠️ Альтернатива: если цену выносят и закрепляют выше 655 на объеме, дорога открыта к новым хаям, и тогда буду искать вход после ретеста сверху. Сам пока вне позиции - жду, кого рынок накажет первым: шортистов или тех, кто зашел по самым верхам.

TON - детальный обзор до 9 февраляВ этом видео отметил на графике важный уровень для ориентира по тренду, уровни поддержки/сопротивления, целевые зоны и смоделировал варианты поведения цены на эту торговую неделю.

Приятного просмотра. Делитесь с друзьями ценной информацией ссылаясь на источник.

OKX:TONUSDT

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

Smart Money против BTC: Почему цикл может быть завершен. Дорогие друзья, добрый день!

Сегодня — масштабный разбор текущей ситуации по BTC. Главный вопрос: достигли ли мы пика текущего цикла?

Мой анализ показывает, что мы либо уже находимся на пиковых значениях, либо очень близки к ним.

Ключевые аргументы:

1. Скопление ликвидности в нижней зоне — выступает сильным магнитом для цены.

2. Формирование ордер-блока на недельном таймфрейме . Обратите внимание, как на дневном TF сбор ликвидности был выполнен максимально профессионально.

3. Ожидаемый слом структуры — для меня это станет дополнительным подтверждением смены тренда.

4. Медвежья дивергенция — в рамках концепции Smart Money сформировался классический паттерн "Трёх вершин".

Мой план действий:

1. Вход в позицию — после подтверждения слома структуры буду искать полноценную Short позицию.

2. Фиксация прибыли — частичный тейк-профит с возможным удержанием небольшой позиции для более глубокого движения.

3. Перевод в безубыток — после достижения TP1.

Желаю всем прибыльных сделок и успешного трейдинга!

Важно: не является инвестиционной рекомендацией!

Платина: медвежья разворотная ловушка? Ключевые уровни на сегоднПлатина. Ну что, кто успел прокатиться на этой горке от 1600 к почти 3000 и обратно вниз? По данным рынка, после свежих комментариев по ставкам и слабых ожиданий по спросу со стороны автопрома интерес к платине заметно остыл,Today цена как раз отбилась от плотного кластера продавца в районе 2340 - момент, когда рынок чаще всего раздаёт ошибки.

На 4-часовом графике видим четкий разворот: резкий слив, затем отскок ровно к бывшей поддержке 2340, где по горизонтальным объёмам сидит крупный игрок, и снова разворот вниз. Цена закрепилась под этим уровнем, Bollinger зажался, RSI не может вернуться выше 50 - классика для медвежьего отката. Возможно, я ошибаюсь, но текущий отскок вверх выглядит как чистый медвежий ретест перед следующим сливом.

✅ Мой базовый сценарий - продолжение снижения в зону 2000, а если эту поддержку продавят, дорога открыта к мощному объёмному узлу в районе 1750-1700. Стоп по идее логично прятать чуть выше 2340, где уже доказали своё присутствие продавцы. Альтернатива: пробой и закрепление выше 2340 на 4H отменяет шорт и даст шанс лонгам в сторону 2500+. Я сам сижу в умеренном шорте и буду частично фиксировать как раз у района 2000.