XAU: откат после выноса — сначала FVG снизу, затем ложный рост иНа D1 по золоту после импульсного роста рынок дал резкий сброс и сразу вернулся в зону консолидации. Внизу отмечен широкий FVG — ближайшая зона дисбаланса, куда логично дать протяжку для ребаланса/добора перед следующей фазой движения. Разметка предполагает сценарий с заходом в этот FVG, затем импульсным откатом вверх к локальным верхам (снятие ликвидности сверху), после чего — разворот и агрессивное продолжение снижения вплоть до более глубоких уровней. Ключевая проверка — реакция после возврата вверх: если рост быстро поглотят и цену снова вернут под область баланса, приоритет остаётся за снижением как продолжением распределения после выноса. DYOR

Идеи нашего сообщества

09.02 | [BTC – SHORT] Вход в С по тренду D1Таймфрейм контекста: H1

Таймфрейм входа: M1

Контекст

Биткойн формирует коррекционное восходящее движение после импульсного снижения.

Основное направление тренда остаётся в шорт по D1 и H4, коррекция рассматривается как подготовка к продолжению нисходящего импульса.

Гипотеза

Ожидаю снятие европейской ликвидности (9:00–11:00 МСК) — ложный вынос максимумов с быстрым возвратом внутрь диапазона.

Следить буду за реакцией в зоне продаж H1 (три уровня отмечены на графике).

После снятия ликвидности планирую вход в шорт на M1 при подтверждении: ложный пробой, импульсное поглощение, смена структуры.

Цели (потенциал движения)

Цель 1: ближайший локальный лой (первая зона ликвидности снизу).

УБИРАЮ РУКИ, если:

Цена не собирает европейскую ликвидность — сценарий не активируется.

Рынок уходит агрессивно в лонг без подтверждения на M1 — сигнал пропускаю, без участия.

Техническая логика

Коррекционный рост внутри нисходящего тренда часто сопровождается сбором стопов над локальными максимумами Европы.

Снятие ликвидности создаёт топливо для возобновления импульса вниз по направлению тренда D1.

План — работать от зоны продаж H1 после ложного выноса, с прицелом на обновление локальных минимумов.

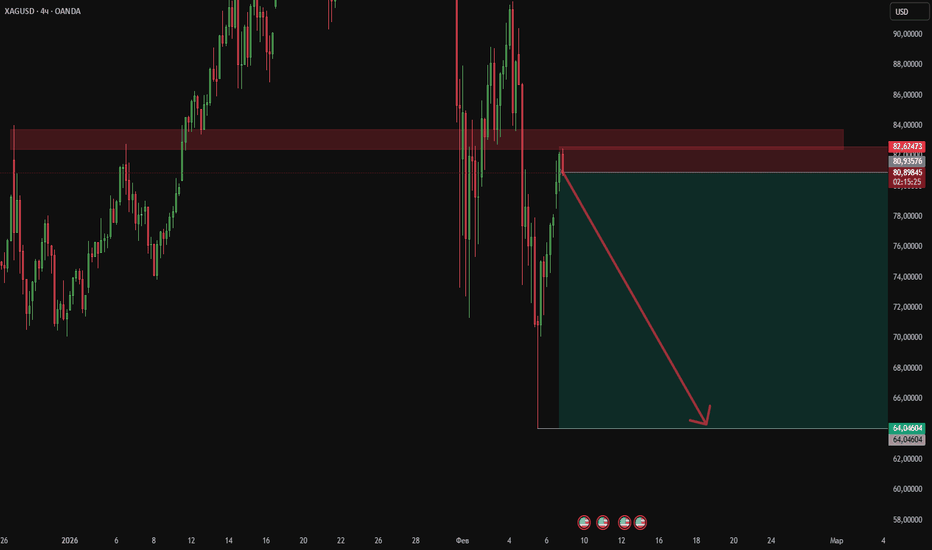

XAG: откат в mid-range FVG, затем разворот и вынос ниже лоевНа D1 по серебру после резкого импульсного слива цена закрепилась в середине диапазона и сейчас торгуется вокруг нижней части зоны 0.5. Сверху выделены крупные области FVG (mid/premium), которые остаются магнитом для отката и снятия ликвидности на хаях диапазона. При этом сценарий на разметке предполагает сначала небольшой заход вниз (добор ликвидности), затем импульс вверх в верхние FVG с реакцией/отказом от зоны. После митигирования дисбаланса сверху ожидается разворот и продолжение снижения в сторону области 0 — как минимум до нижних целей под локальными минимумами. Ключевой триггер — поведение в верхнем FVG: принятие выше сломает идею разворотного отката, слабая реакция и возврат под 0.5 оставят приоритет за продажами после снятия ликвидности сверху. DYOR

Аналитика: обзор рынка и прогнозы

📈 ЧТО БЫЛО?

На прошлой неделе снижение по биткоину продолжилось. Кульминация продаж пришлась на пятницу, 6 февраля: цена достигла локального минимума в районе $60 000, после чего последовал отскок.

В ходе снижения наблюдались значительные объемы со стороны продавцов. Повышенная плотность продаж сохранялась вплоть до уровня $71 000, где сформировалось первое сопротивление. В ходе коррекции произошло поглощение продаж по дельте. В результате текущая рыночная структура все больше напоминает локальный боковик.

💼 ЧТО БУДЕТ: ИЛИ НЕТ?

На данный момент объемы снизились, выше располагается зона продаж. Основным сценарием остается возможность снижения с тестом ближайшего уровня, где ранее наблюдалась активность покупателей — $67 300. Рассматривать покупки можно при ложном пробое этого уровня или при тесте зоны интереса покупателей ниже диапазона $65 000-$63 000, где были зафиксированы максимальные объёмы.

Общая рыночная структура остается неоднозначной. С одной стороны, уверенное закрепление выше $71 000 на таймфрейме 4Ч позволит рассматривать накопленные объемы как основу для лонговых позиций. С другой стороны, дневной таймфрейм указывает на сохраняющуюся нисходящую тенденцию, которая может получить дальнейшее развитие.

Зоны покупок

$65,000-$63,000(максимальные объемы)

$72,200-$56,000(дневная зона покупок)

Зоны продаж

$72,500-$75,200(давление продаж)

77,800-79,200(накопленные объемы)

$82,000-$85,500(объемные аномалии)

$87,600-$90,500(накопленные объемы)

📰 ВАЖНЫЕ ДАТЫ

На этой неделе следим за следующими макроэкономическими событиями:

• 10 февраля, вторник, 16:30 (GMT+3) — публикация объема и базового индекса розничных продаж США за декабрь;

• 11 февраля, среда, 16:30 (GMT+3) — публикация средней почасовой заработной платы, изменения числа занятых в несельскохозяйственном секторе, а также уровня безработицы в США за январь;

• 12 февраля, среда, 10:00 (GMT+3) — публикация ВВП Великобритании за IV квартал 2025 года и за декабрь;

• 12 февраля, среда, 16:30 (GMT+3) — публикация числа первичных заявок на получение пособий по безработице в США;

• 12 февраля, среда, 18:00 (GMT+3) — публикация данных о продажах на вторичном рынке жилья США за январь;

• 13 февраля, пятница, 16:30 (GMT+3) — публикация индекса потребительских цен США за январь.

*Публикация не является финансовой рекомендацией. Принимайте решения, опираясь на собственный опыт.

#аналитика

МосЭнерго: где купить перед новым ралли? Ключевые уровни на сегоМосЭнерго. Кто успел прокатиться на этом ралли почти без откатов? По данным рынка, интерес к энергетике подогревают ожидания по дивидендам и доходам компаний, и бумага цепляется за свежие хайы. Самое время глянуть, где тут точка входа для тех, кто проспал старт.

На 4-часовом графике цена топчется под максимумом около 2.70 в узком коридоре, а по объёмному профилю сверху воздух - настоящая зона разрыва. Основные кластеры объёма ниже, в районе 2.25-2.30 и далее 2.00-1.90 - там сидят сильные покупатели. RSI сползает из перекупа, но пока выше нейтрали, тренд остаётся бычьим, идёт обычная разгрузка. Возможно, я ошибаюсь, но шортить такую конструкцию сейчас - как вставать перед трамваем ради трёх копеек.

✅ Базовый сценарий: жду коррекцию к 2.30 с возможным проколом до 2.20-2.10, там для меня зона для набора лонга с целью обновления хая в районе 2.70 и выше. ⚠️ Если цена провалится и закрепится ниже мощной объёмной области 2.00, маршрут меняется - дорога открыта к 1.90, и тогда лонги буду смотреть уже там. Сам сейчас держу только часть позиции и добирать не спешу, жду нормальный откат к сильным уровням вместо погони за рынком.

Euro Stoxx 50: новые вершины или последний рывок? Актуальные целИндекс Euro Stoxx 50. Кто еще наблюдает, как Европа рисует новые вершины, пока все спорят про рецессию в ЕС? По данным рынка, инвесторы отыгрывают ожидания смягчения политики регулятора, и индекс штурмует локальные максимумы прямо сейчас, поэтому момент для идеи горячий как стаканчик утреннего эспрессо.

На 4-часовом графике SX5E цена снова прижалась к верхней границе Боллинджера после отката к середине канала - типичный бычий сценарий. Ближайшее сопротивление в районе 6050 уже несколько раз останавливало покупателей, но каждый откат становится все более мелким. RSI держится выше середины диапазона, давление покупателей не спадает, так что я смотрю в сторону лонга, хотя, возможно, я ошибаюсь, и это будет последний выдох перед коррекцией.

Мой базовый план - лонг по факту уверенного закрепления выше 6050 с потенциальным ходом к 6120 и выше 🚀 Стоп логично прятать под поддержкой 5980, где проходит середина Боллинджера.

✅ Основной сценарий: пробиваем 6050 - получаем импульс продолжения тренда.

⚠️ Альтернатива: если уйдем ниже 5980, жду более глубокий откат к 5920, сам в этом случае останусь вне рынка и перезайду уже от нижней границы канала.

HYPE готовится к выстрелу.По HYPE ожидаю продолжение восходящего движения.

Сейчас цена удерживается выше локальной поддержки, структура выглядит как набор позиции перед импульсом вверх.

Основной сценарий:

• Пока цена держится выше зоны ~31–32 — приоритет за ростом.

• Ожидаю движение в зону снятия ликвидности 38–40.

• Далее — продолжение импульса в верхний диапазон 44–45.

Фиксация прибыли:

• Частичную фиксацию планирую в районе 38–40.

• Основную фиксацию — в зоне 44–45,

#UNI Предполагаю двойной зигзаг в коррекции! Полагаю, что в коррекции развивается двойной зигзаг и ожидаю, что цена продолжит снижение в область красно-синего блока где достигают своего равенства волны и (синий блок) и (A) и (С) of (красный блок), где буду наблюдать за формированием разворотной формации 👌

NAS100/NDX100/Ustech100 09.02.26NAS100/NDX100/Ustech100 насдак выглядит интересно для локальной, внутридневной сделки в лонг, двигается коррекционно к BISI 4ч. В котором есть 1ч триггер-фрактал. Нужно дождаться отката и далее подождать 15м VC в лонг.

Если текущий BISI 4ч не предоставит объем и будет инвалидирован, тогда уже на старший 1д тф вернусь и на нем буду ждать подтверждения в свинг шорт

GBPUSD 09.02.26GBPUSD фунт уже находится в SIBI 1д, снял 4ч триггер, но пока очень сомнительно рисует 1ч VC. Никак не может пробить уровень 1ч снр и за крепиться телом 1ч свечи ниже этого уровня. Возможно через 14 минут все же создаст 1ч снр, но скорее всего я пропущу вход в шорт от это снра, потому что DXY еще не дошел до 1д имба. (они двигаются зеркально друг от друга). Соответственно если DXY дойдет от 1д имба, фунт может сделать еще ререйд и тогда снова подожду 1ч VC

#XRP Восходящий импульс укомплектован, развивается коррекция!🟡 Из треугольной формации увидели выход в пятую импульсную волну, у которой хватило сил лишь минимально обновить хай волны (iii) и видимо в таком виде восходящий импульс был укомплектован.

🟡Структура последующего снижения пока непонятна, но склонен ожидать развития коррекции, которая в перспективе поглотит весь импульсный рост (красный пунктир) 📉

#SUI Где ждать разворот?Текущее снижение цены от хая - либо тройка ABC(красный счёт), либо формирующийся импульс, где ставится волна (iii) (синий счёт).

🟠В данный момент ожидаю увидеть снижение цены в область нижнего жёлтого блока с формированием бычьей дивергенции на индикаторе. В таком случае как минимум буду ожидать отскок в область верхнего жёлтого блока 👌

Ротация ликвидности ФРС держит золото в диапазонеOANDA:XAUUSD – H1

Золото остается в контролируемом диапазоне после явной распродажи ликвидности со стороны продавцов. Рынок сформировал бычий CHoCH от минимумов, после чего последовал BOS вверх, подтверждающий краткосрочное структурное изменение. Однако текущее движение вверх все еще является коррекционным, с тем, что цена сейчас торгуется в премиум-территории, где ожидается распределение умных денег.

Это не трендовый рынок. Ценовое действие нацелено на ротацию между ликвидными пулами: выброс → переоценка → реакция.

Контекст Рынка – Горячие Новости Сегодня

Волатильность золота сегодня обусловлена:

Неопределенностью в отношении пути изменения ставки ФРС

Чувствительностью USD перед макроданными США

Движениями доходности, влияющими на краткосрочные потоки

Этот фон поддерживает ротацию на основе ликвидности, а не продолжение пробоя.

Структура Рынка и Чтение Ликвидности

Ликвидность со стороны продавцов уже выброшена

Бычий CHoCH подтвержден от минимумов

BOS сигнализирует о коррекционном расширении вверх

Четкие зоны премии и скидки в игре

Между дневной уклон остается ротационным.

Ключевые Торговые Сценарии

🔴 Установка на продажу по премии – Скалпинг Фейд

ПРОДАТЬ ЗОЛОТО: 5309 – 5311

SL: 5320

Конфлюенция:

Премиум-цены внутри диапазона

Предыдущее сопротивление / зона распределения

Индукция ликвидности выше недавних максимумов

Ожидание:

Отказ от премии → ротация обратно к равновесию.

🟢 Установка на покупку со скидкой – Реакционно-ориентированный вход

КУПИТЬ ЗОЛОТО: 4834 – 4832

SL: 4824

Конфлюенция:

Глубокая зона скидки

Предыдущее выбрасывание ликвидности и база спроса

Идеально для реакции, а не для слепого входа

Купить только после незначительного подтверждения на LTF (CHoCH / BOS).

Уклон и Исполнение

Между дневной уклон: Диапазон / ротационный

Ликвидность сконструирована с обеих сторон

Терпение важнее предсказания

📊 Смотрите больше последних анализов на @Wendy_Grace

USDJPY 09.02.26USDJPY йену в идеале хочу увидеть чуть ниже к 4ч триггеру и только потом буду ждать подтверждений на 1ч тф. Как раз в это время и DXY может дойти до BISI 1д, но не исключаю, что йена может с текущих пойти. В этом случае хочу увидеть 1ч VC (FVG)

Также не забываем про FTA: SIBI 4ч. Он может отправить цену к стопу, поэтому нужно брать позицию с RR 1к1 и закрывать 50% на FTA, тогда можно будет спокойно тянуть сделку на перехай

GER40/DAX40/GER30 09.02.26GER40/DAX40/GER30 лимитка в свинг лонг все еще актуальна, цель пока не сняли. Может уйти с текущих и снять цель, потому что коррекция по своей сути уже была. Но пока локально его в лонг не смотрю. Если все же сходит за лимиткой, то буду добирать позицию с 1д VC

Для свинг RR низкий, поэтому было принято решение установить тейк с потенциалом 1к2. Но все сделки я фиксирую 1к1 50% - это спасает от 70% стопов

BTCUSD 09.02.26BTCUSD биток все есть для входа в шорт. Пришли в микро имбаланс 1д, в нем сняли 4ч триггер и создали -RB 4ч. В RB есть 1ч триггер в роли IDM (магнита для цены). Можно от него ставить лимитку. Я заходил по рынку, чтобы сделки не совпадали (за это проп компании банят)

Также не исключаю вариант, если будет стоп, тогда очень хочу увидеть цену к имбу недельному и снова от него буду ждать подтверждения в шорт

В лонгах я не участвую - это контр трендовое движение. Как доставят цену к недельному имбу и доставят ли, меня не интересует, но сначала использую 1д имб для шорта

#ETH Альтернативы волнового подсчёта Друзья, приветствую! 🤝

Ранее полагал, что волна iv сформировалась в виде треугольника и ожидал развития пятой импульсной волны 📈

🟠После формирования восходящей пятиволновки из треугольника и обновления ATH предположил, что пятая может быть укомплектована в виде КДТ 👌

🟠По итогу в данный момент вариант с КДТ стал неактуальным и с позиции дневного ТФ, либо волна (v) у нас укомплектована в текущем виде и коррекция будет более длительной и глубокой (красный сценарий).

🟠Либо есть более позитивный сценарий, что коррекция в волне iv формируется в виде бегущей плоскости (синий счёт), после которой последует развитие волны (v) (жёлтый сценарий).

🟠В любом случае ожидаю формирование разворотной модели и отскок в жёлтый блок, по его характеру и структуре будем смотреть, какая формируется модель 👌

Long $RAGRНа часовом графике (H1):

Цена отскочила от внутридневной поддержки 120,58 RUB и закрепилась выше 121,00 RUB, демонстрируя краткосрочную силу покупателей.

Локальный максимум 121,22 RUB является ближайшим сопротивлением для пробоя.

На дневном графике (D1):

Акция находится в коррекции после снижения, но сформировала свечу с длинной нижней тенью у важного уровня поддержки 119,02–119,26 RUB, что может сигнализировать о возможном развороте.

Индикаторы (например, RSI) показывают перепроданность, создавая предпосылки для технического отскока.

Ключевое сопротивление для восстановления — 123,00–124,70 RUB (уровень открытия и максимумы предыдущих сессий).

Соотношение риск/прибыль 1к3

#RAGR #Pycarpo #акции #ТрейдингИдея #лонг #TradingView #RUS

#технический_анализ #ритейл

Сoinranger|GBPUSD. Неопределенность около 1.36325🔹Разметка по уровням остается актуальной

🔹DXY делает небольшой откат. До 96.95 его еще можно рассматривать как откат. Фунт при этом может показывать рост до 1.36325

🔹Сегодня вечером в 16 30 UTC+3 данные по продажам ритейла. Редко способствуют развороту доллара

По уровням:

Вверх

1.39161 - первое удлинение вверх

1.38389 - полный набор вверх

1.37970 - первая волна вверх

Вниз

1.36540 - полный набор вниз

1.35645 - первое удлинение вниз

1.34956 - второе удлинение вниз

Смотрим на 16 30, есть вероятность продолжения рост DXY и падения фунта.

---------------

Поделитесь своим мнением в комментариях!