Доллар слабеет - Евро растет. Обзор EUR/USDРассмотрели 2 сценария движения цены на дневном ТФ. Отметили ключевые зоны, и то как новости по доллару могут повлиять на график.

Отдельно стоит отметить рыночный фон. По данным настроений, розничные трейдеры ожидают ослабление доллара на фоне глобальных событий, что усиливает ожидания укрепления евро. Это не сигнал, а дополнительный контекст, который важно учитывать при работе с графиком.

На текущий момент ключевым остаётся поведение цены отмеченной зоне. Реакция на уровень и подтверждение объёма подскажут, какой из сценариев рынок выберет дальше.

Идеи нашего сообщества

ETH у нижней границы диапазона. Здесь решается дальнейшее движенПо ETH сейчас рассматриваю движение к нижней границе недельного ренджа — район 2770–2760.

Эта зона для меня ключевая. Ожидаю там реакцию и смотрю, удержат ли уровень.

Если покупатель появится — возможен отскок и разворот.

Если зону не удерживаем, сценарий на обновление лоя остаётся в работе.

Пока без суеты, жду реакцию цены на уровне.

Волновой анализ нефти марки Brent – 28 января 2026 г. Нефть марки Brent прорвала уровень сопротивления 66,00

- Возможен рост до уровня сопротивления 68,00

Нефть марки Brent недавно прорвала область сопротивления между уровнем сопротивления 66,00 (который разворачивал цену с октября) и линией сопротивления нисходящего дневного канала от августа.

Прорыв уровня сопротивления 66,00 совпал с прорывом 38,2% коррекции Фибоначчи нисходящей ABC-коррекции (B) от июня.

Ожидается, что нефть марки Brent продолжит рост до следующего уровня сопротивления 68,00 (цель для завершения активной импульсной волны 3).

Глобальный, и локальный, план по EUR/USDПривет

Рынок движется и время посмотреть детально на Евро.

Если посмотреть структурно, то Евро движется в неком глобальном рассширяющемся ренже и, по-моему мнению, следующая глобальная цель - это прошлые хаи на недельном ТФ и $1,25 цена.

Чуть локальнее - на дэйли ТФ цена закрыла гэп и уперлась в прошлые хаи.

Логично ждать создания локального отката. Грубо говоря: откат --> аккумуляция --> движение вверх.

Откат может быть вплоть до $1,12 и это никак не повлияет на лонговую структуру.

Поэтому стоит либо шортить с текущих

Либо искать лонги значительно ниже.

Единственное, что стоп на лонги придется ставить значительно ниже, до $1,12, поэтому нужно менеджить риски.

Волновой анализ серебра – 28 января 2026 г.

- Серебро прорвало круглый уровень сопротивления 100,00

- Возможен рост до уровня сопротивления 117,85

Серебро недавно прорвало область сопротивления на пересечении круглого уровня сопротивления 100,00 и линии сопротивления резкого восходящего канала дневного канала от начала января.

Прорыв уровня сопротивления 100,00 ускорил активную краткосрочную импульсную волну 5, которая принадлежит сильной импульсной волне (C) от октября.

Ожидается, что серебро продолжит рост до следующего уровня сопротивления 117,85 (который сформировал дневную «Падающую звезду» ранее в этом месяце).

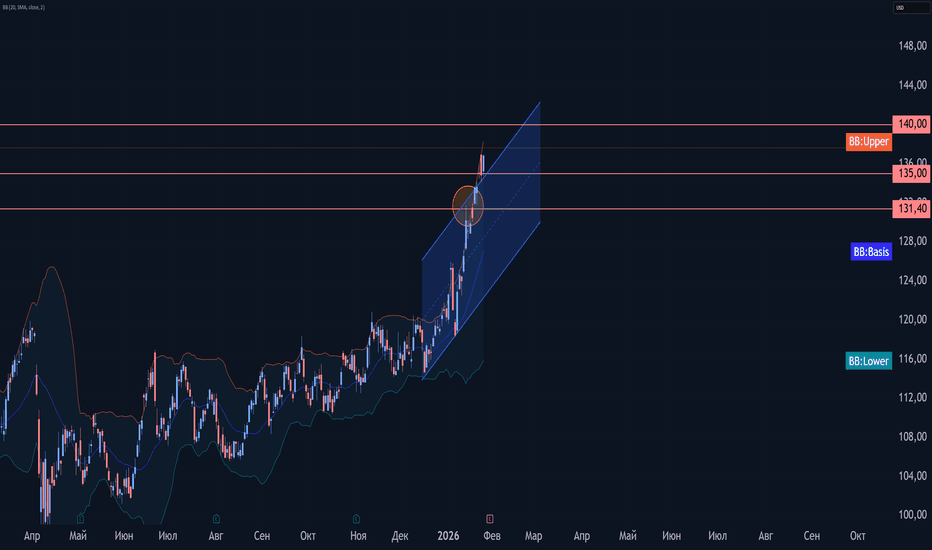

Волновой анализ Exxon Mobil – 28 января 2026 г.

- Exxon Mobil растет в импульсных волнах iii и 5

- Возможен тест уровня сопротивления 140,00

Акции Exxon Mobil резко выросли за последние несколько торговых сессий, прорвав уровни сопротивления 131,40 (пересекающийся с восходящим дневным каналом от декабря) и 135,00.

Прорыв этих уровней сопротивления ускорил активные импульсные волны iii и 5, которые принадлежат промежуточной импульсной волне (C) от августа.

Учитывая сильный дневной восходящий тренд, можно ожидать, что Exxon Mobil протестирует следующий уровень сопротивления 140,00 (цель для завершения активной импульсной волны (C)).

Волновой анализ BNB – 28 января 2026 г. BNB развернулась от зоны поддержки

- Возможен рост до уровня сопротивления 950,00

Криптовалюта BNB недавно развернулась вверх от зоны поддержки между ключевым уровнем поддержки 870,00 (который разворачивал цену с начала января) и нижней дневной полосой Боллинджера.

Уровень поддержки 870,00 был дополнительно усилен линией поддержки восходящего канала от ноября и 61,8% коррекцией Фибоначчи восходящего импульса от декабря.

Ожидается, что криптовалюта BNB продолжит рост до следующего уровня сопротивления 950,00 (который остановил предыдущую импульсную волну i).

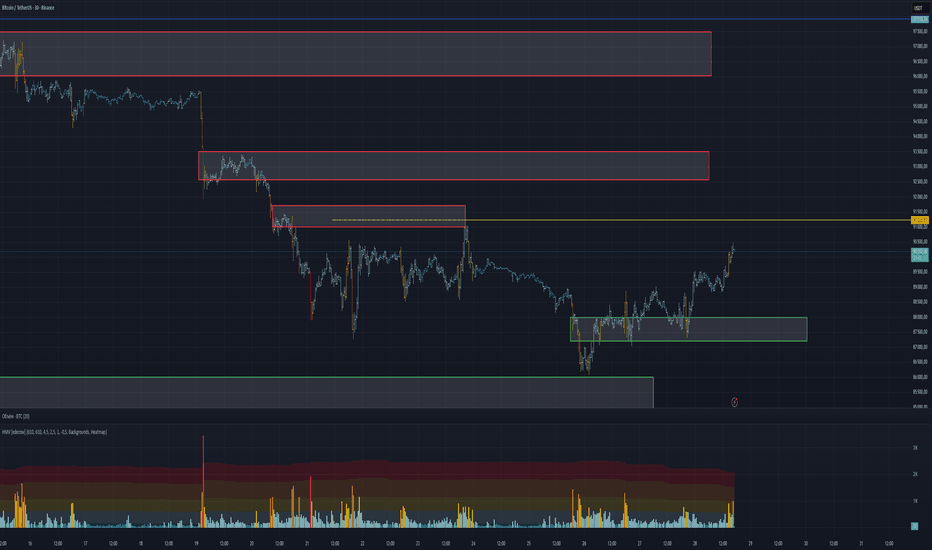

Анализ BTC/USDT. Исполнение локального сценария

Всем привет! На связи трейдер-аналитик CryptoRobotics, и это ежедневный анализ.

Вчера биткоин начал реализовывать обозначенный ранее лонговый сценарий и закрепился выше объёмной зоны $88,000–$87,200.

Сейчас на часовом таймфрейме можно наблюдать рост объёмов вместе с увеличением дельты, что может указывать на наличие лимитной плотности и активность покупателя на текущих ценах.

Потенциал движения остаётся прежним — ожидаем как минимум тест технического уровня $91,240. Однако, исходя из текущей структуры, перед продолжением роста возможна локальная коррекция.

Зоны покупок

$88,000–$87,200 (удержание цены покупателем)

$86,000–$84,800 (аномальная активность)

$84,000–$82,000 (сильные объёмные аномалии)

Зоны продаж

$92,600–$93,500 (объёмные аномалии)

$96,000–$97,500 (давление продаж)

$101,000–$104,000 (накопленные объёмы)

Публикация не является финансовой рекомендацией.

Юань ИНТРАДЕЙ. Боковик с приоритетом покупокДобрый день, друзья!

на часе боковик закладывают, вчерашний шорт отработали до предпоследней цели, почти достали 11,10, думаю кольнут туда ближе к 10 мск, и вверх включатся к 214

вторая зона 145 на тесте сверху

на 049 основной объем покупателя, но пока туда не пустят, 11,10-11,093 удержит в лонг

RUS:CR1! RUS:CNYRUB.P

GBPUSD Buy (м30)Вход от зоны покупок.

Увидела возможность поставить мал. стоп, поэтому решила войти.

Вход опасный тем, что после сильного импульсного движения может быть глубокая корр.

Но, на D1 вижу потенциал движения еще вверх, поэтому допустила возможность этой сделки.

Buy=1.37813

s/l=1.37772

t/p 1=1.38688

t/p 2=1.40000

Вход по м5:

МТС: куда движемся дальше? Ключевые уровни на ближайшие дни!Мобильные ТелеСистемы. Кто уже успел прокатиться на этом спокойном, но упрямом "телеком-локомотиве"? По данным рынка, интерес к бумаге держится на фоне ожиданий по дивидендам и отчетности, но сегодня видно, как часть игроков начала фиксировать прибыль - цена застыла под локальным максимумом.

На 4-часовом графике бумага уперлась в зону 228-230 - здесь явное сопротивление. RSI резко вывалился из перекупленности вниз, продажи проходят на повышенном объеме, а цена прижалась к скоплению средних. Похоже, быки чуть перегнули палку и назрела локальная передышка вниз.

Мой основной сценарий - коррекция в район 220-218, где проходит сильная поддержка и там уже искать аккуратный лонг с целью возврата к 230 и, при хорошем рынке, выше ✅. ⚠️ Если цена вдруг протащит 230 вверх без отката и закрепится над уровнем - сценарий "подбор на просадке" отменяется, буду рассматривать пробойной вход по тренду. Сам пока вне позиции: возможно, я ошибаюсь, но именно сейчас дивидендные истории выглядят перегретыми, так что я не спешу ловить ножи, а жду своих точек.

Ждем новости, а это? Pro BTC:

🔼 График закрыл ГЭП, показал не плохую динамику роста на объемах, закрепились выше 88000 нашей важной поддержки и подошли уже к 90200 где след уровень, наклонная локальная + уже рядом 200 МА, должны пробивать и идти к 91400, но далее может последовать возврат под МА со снижением ниже, если не удержимся выше МА и 90400, а риски с учетом новостного фона большие, потенциал роста же остается как минимум 93800-94200, глобальная ликвидность сейчас вся там.

Риски:

🔽 Если Наши друзья наговорят негатива поедем к зонам ликвидности, но уже локальным, это 87200 и соответственно 85700 на перелой крайней зоны, с проколом к 85200, а если Иран вы понимаете тут 83800-84000 можем пощупать, ниже возможно только сквизом прокол к 78800 при совсем негативе и ответам Ирана.

🕯 Бонусом у нас закрытие месячной свечи и битва Быков и Медведей усиливается. Как итог есть 2 расклада прокол сейчас и уход к 94000 с текущих и коррекция потом более глубокая, либо проторговка, отсутствия сил пробить уровень, в случае случае 91400 и далее спуск с текущих, на текущий момент картина такая, по ходу дела будет меняться исходя из новостей и событий, в лучшую или нет сторону соответственно. Пока структура графиков мне нравится и всё показывает, как минимум на локальный да Рост.

Подписывайся, ставь Лайки!

Эталон позиция Лонг!Вот и дождались триггера для формирования волны к уровню 46 (уровень февральских событий 2022)!

Ожидаю дорисовки двойного дна на недельном и месячном таймфрейме и выход наверх для пробития уровня 95 (Март 2020). Затем можно будет говорить и о 150 рублях (уровень февраля 2020). Магнитом 🧲, который притягивает цену вверх является 95 (Март 2020).

В данным момент стоим в накоплении и тестируем уровень 46 (Февраль 2022), до этого уже был тест данного уровня в ноябре 2025.

Видел плиту на 3 млн. лотов и это лишь часть заявок. Значит крупные игроки созрели идти наверх.

Остаётся ждать и набирать позицию для пробития уровня 46 рублей!

В накоплении стоим 4-5 месяцев, что довольно долго и пора бы уже выходить наверх!

Думаю пробьём уровень февральских событий 2022 года и пойдём тестировать сопротивление 95 (уровень Марта 2020).

BTC..D Доминация пойдёт в верх?Доминация удерживается выше ключевой зоны ~59.5%

Цена закрепилась выше MA / средних, структура выглядит как продолжение ап-тренда

Верхняя цель по графику — ~60.0–60.2%, где проходит сильное сопротивление

Тренд: локально восходящий, после коррекции получили откуп

RSI: в районе 50 — нейтральная зона, есть пространство для движения вверх

MACD: слабый, но положительный импульс — без явной дивергенции

Если BTC.D идёт к 60%+

→ альты будут под давлением, особенно mid / low caps

→ но без пробоя вниз 59% — это лишь пауза, не альтсезон

🧩 Вывод

Пока BTC.D выше 59–59.5%, ставить на массовый рост альтов рискованно

Для полноценного движения альтов нужно чёткое снижение доминации вниз

DYOR.

Винрейт против процессаМы почти все начинали одинаково: искали “правильный сигнал”, считали процент попаданий и радовались, когда винрейт растёт. Это естественно — нас так учили везде: прав/не прав, сдал/не сдал, угадал/не угадал.

И вот тут наша общая ловушка: мы переносим школьную модель на рынок. Как будто рынок — это тест, где есть правильный ответ, а наша задача — найти его пораньше и почаще.

Но рынок устроен иначе: он меняет режимы. И в момент смены режима “правильность” часто перестаёт быть главной валютой. Иногда мы можем быть правы по идее — и проиграть по реализации. А иногда можем быть “неправы по объяснению” — и выжить за счёт управления.

Поэтому нам нужна другая точка сборки: не “быть правыми”, а оставаться управляемыми, когда условия меняются.

Эту рамку можно назвать Система Оператора: система управления решениями, где цель — не угадать состояние среды, а держать устойчивость процесса.

1) Почему винрейт нас обманывает

Винрейт даёт ощущение контроля, потому что он:

простой;

понятный;

похож на привычную модель обучения;

быстро подкрепляет эмоцией (“я прав!”).

Но винрейт почти ничего не говорит о главном:

как система переживает серию неблагоприятных условий;

как она реагирует на смену режима;

сколько стоит ошибка исполнения/волатильности/перехода;

где наши лимиты и почему мы их нарушаем.

Винрейт тренирует “угадать”, а рынок требует управлять.

2) Что заменяет винрейт: двойная норма

Чтобы уйти от угадывания, нам нужна “норма” в двух смыслах:

Статика (Запад): порог, критерий, 1/0.

Что считается фактом? Что считается ошибкой? Что считается выполнением протокола?

Это слой дисциплины и проверки.

Динамика (Восток): баланс и восстановление.

“Здоровье” системы — не отсутствие отклонений, а способность вовремя компенсировать перекос и вернуться в рабочее состояние.

Иначе говоря:

порог говорит “что нельзя”,

восстановление говорит “что делать, когда условия изменились”.

3) Почему это не новая философия: люди давно сшили это вместе

Полезно помнить: это не “новая эзотерика”. Логика синтеза давно проявлена в западной традиции — просто разными словами:

Лейбниц дал язык формализации: двоичность как алфавит фиксации фактов (0/1).

Без алфавита нет проверки, нет передачи, нет дисциплины.

Бор показал, что описания зависят от режима: иногда нужны разные, даже противоположные описания, которые дополняют друг друга.

Это фундамент мысли “одна модель не обязана работать везде”.

Юнг удерживал идею процесса и целостности: важны переходы, компенсации, контекст во времени.

Устойчивость — не в одном правиле, а в связях и динамике.

Вывод:

алфавит без процесса = хрупкость; процесс без алфавита = туман.

Синтез уже сделан — осталось перестать мерить себя винрейтом и начать строить протокол.

4) Как выглядит “Система Оператора” в трейдинге

У неё два слоя:

Проверяемость

что считается фактом;

что считается ошибкой;

что считается выполнением правила.

Процессность

карта режимов и переходов;

заранее описанные реакции на смену условий;

критерии, по которым мы понимаем: “это наша ошибка” или “это режим поменялся”.

Если есть только первый слой — получаем хрупкую систему: одно правило ломается, и всё разваливается.

Если есть только второй — получаем “чувство рынка”, которое невозможно проверить и передать.

5) Минимальные требования (допуск) вместо веры в сигнал

Чтобы это работало, нам нужны минимальные условия:

дисциплина протокола (одинаково в хорошие и плохие дни);

верифицируемость действий (любой шаг объясним правилом);

контроль риска как гигиена выживания;

границы и восстановление (лимиты + быстрый возврат в рабочий режим);

журнал и обратная связь (отделять случайность от смены условий);

приоритет структуры над “талисманами” (паттерны сами по себе не спасают);

регулярная практика и калибровка.

Секрет тут простой и неприятный: работа, работа и работа.

Заключение

Винрейт — это статистика “правоты”.

Рынок оплачивает не правоту, а устойчивость процесса.

Если мы хотим реальную систему, вопрос должен звучать не “сколько у нас % правильных входов?”, а:

“Остаёмся ли мы управляемыми, когда режим меняется?”

Если нужно, следующим постом можно развернуть конкретику: как отличать “ошибку процесса” от “смены режима” за 5 минут — без философии, только протокол.

Ожидаю коррекции цен на золото для покупки.Ожидаю коррекции цен на золото для покупки.

Сегодня был действительно безумный день: золото успешно пробило отметку в 5300 долларов.

За последнюю неделю цены на золото почти каждый день достигали новых исторических максимумов.

Очевидно, рыночные настроения накалились, и отметка в 5400 долларов уже не за горами.

Ключевые торговые моменты на сегодня:

1: Рынок остается бычьим, и период консолидации (5300-5250 долларов) весьма вероятен.

2: Графики показывают, что диапазон 5210-5230 долларов является идеальной точкой входа для покупки.

3: Сегодняшний прирост превысил 200 долларов, поэтому коррекция на 60-80 долларов находится в пределах нормы. Если коррекция достигнет 100 долларов, диапазон 5210-5230 долларов предоставит отличную возможность для покупки.

4: В настоящее время движение цен на золото непредсказуемо, возможны значительные повышения или понижения. Хотя риски открытия длинных позиций по золоту чрезвычайно высоки, и рынок, вероятно, достиг своего пика, это в основном связано с борьбой за власть между центральными банками. Действуйте по ситуации.

5: В настоящее время фондовые рынки Азии, Европы и США демонстрируют синхронный восходящий тренд. Премьер-министр Таиланда прямо запретил населению играть на понижение золота. Хотя Таиланд не может контролировать динамику цен на золото, это отражает национальную позицию, политическую позицию.

6: Действительно ли решения других центральных банков сложнее, чем решения президента Таиланда? Даже несмотря на то, что Таиланд — небольшая страна.

7: В настоящее время, за исключением Трампа, ни одно правительство в мире не осмеливается допустить резкого падения цен на золото; это факт.

8: Вы сомневаетесь в надежности Трампа, но разве все президенты — обычные люди? Если бы вы руководили страной с долгом, превышающим 35 триллионов долларов, стали бы вы следовать установленным процедурам для решения проблемы долга? Единственный способ решить проблему долга — начать всё сначала. Мошенничество, нарушение правил, создание проблем — вот как Трамп выживает. Если ему нужны деньги, он получит их любыми средствами.

9: В Китае только один из тысячи может стать государственным служащим. Что это значит? Это значит, что те, кто идёт в политику, — это элита элит, обладающая необычайной коллективной мудростью и эмоциональным интеллектом. Поэтому, когда страна объявляет о политике и институтах, не стоит сомневаться в их обоснованности. Даже если эти политики и институты кажутся иррациональными, это решения, разработанные умными людьми. Вам не нужно сомневаться в решениях, принятых группой талантливых людей. Поэтому нам не нужно гадать, что планирует аналитический центр президента; нам просто нужно следовать их указаниям и позволить событиям развиваться своим чередом.

10: Вы считаете себя умнее 1000 человек? Если да, то вам бы не хватало денег? Конечно, нет.

11: Мы ставим под сомнение Трампа, восхищаемся мы им или критикуем, но мы не можем быть им. Он может игнорировать правила и бросать вызов миру; мы же можем только следовать за ним. Это всего лишь эмоциональный импульс; нам просто нужно плыть по течению, предпринимать соответствующие действия и внимательно следить за изменениями.

Краткое содержание:

Деньги — самый умный продукт. Куда текут деньги? Туда мы и должны следовать — в этом суть торговли.

Я продолжу делиться сигналами в режиме реального времени на своем общедоступном канале. Надеюсь, никто не пропустит последние рыночные тенденции, анализ в реальном времени и торговые стратегии. Подписывайтесь на меня, и я терпеливо отвечу на любые ваши вопросы.

#USDCAD OANDA:USDCAD

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена открытия: 1.34935

▪️Тейк профит: Открытый

▪️Стоп лосс: 1.33453

▪️Актуален: До отмены

▪️Комментарий:

Итак, продолжаем рассматривать сценарий по валютной паре USDCAD. Ранее мы уже рассматривали точку входа в лонг при тесте фундаментального диапазона поддержки 1.37223-1.37328. Тогда цена не отработала по сценарию - после ретеста данный диапазон был пробит, актив закрепился ниже и продолжил снижение котировок. Такое развитие событий является нормальным элементом рыночной структуры. Текущее падение по USDCAD достаточно серьезное. Последний раз подобные ценовые значения наблюдались еще в 2024 году. В целом, если смотреть на валютный рынок, мы видим сильный рост евро, аномальное укрепление австралийского и новозеландского долларов и, соответственно, давление на USDCAD. Все это напрямую связано с резким падением индекса доллара DX. Однако важно понимать, что индекс доллара - это эталон мировой резервной валюты, и подобные движения не могут продолжаться бесконечно. Более того, индекс доллара подошел к ключевому историческому уровню поддержки 95.695, где уже был зафиксирован ретест с ложным пробоем и последующим закреплением выше. При такой формации часто формируется восходящая коррекция, так как подобные зоны выступают в роли дисбаланса. Соответственно, рост индекса доллара с высокой вероятностью спровоцирует коррекционное восходящее движение и по USDCAD, а также коррекцию по другим валютным парам. Дополнительно сегодня формируется крайне важный кульминационный день. В фокусе рынка - решение ФРС по процентной ставке, пресс-конференция ФРС, а также выступление Дональда Трампа. Параллельно по канадскому доллару ожидается решение по процентной ставке, которое, по прогнозам, останется без изменений. Все это создает условия для повышенной волатильности. С большой вероятностью перед началом роста USDCAD мы можем увидеть финальный спекулятивный импульс вниз - сбор ликвидности и высадку последних продавцов, после чего рынок может перейти к коррекционному росту. Ниже текущей цены сформирован ключевой диапазон поддержки 1.34800-1.34777.

От границы данного диапазона сегодня рассматриваем точку входа в покупку лимитным ордером.

Про риски: Стоп-лосс изначально размещаем по правилам торгового алгоритма за следующей областью поддержки 1.34516-1.34546 с учетом ложного пробоя и повышенной новостной волатильности. Такая манипуляция дает дополнительную защиту и ограничивает риск. После открытия ордера на импульсном движении ожидается возврат цены к текущим значениям и закрепление выше области 1.35827-1.35895. После ретеста данного диапазона переносим стоп-лосс в безубыток. Такая тактика защитит открытую позицию.

Про цели: После закрепления выше уровня 1.35895 откроется диапазон свободного роста - зона imbalance - до следующего уровня 1.37223, где зафиксируем часть прибыли. Если смотреть более глобально, с высокой вероятностью в ближайшее время может начаться смена локальной тенденции, поэтому тейк-профит предлагаю оставить открытым и понаблюдать за динамикой цены. В любом случае потенциал хороший, соотношение риска к прибыли удовлетворительное.

Дату истечения на открытие ордера выставляем строго на сегодня. Ожидается повышенная волатильность, поэтому строго соблюдаем риск и money management. Стоп-лосс не должен превышать 2% от депозита. Подготовиться нужно заранее, так как с высокой вероятностью ордер уйдет в работу на импульсном движении. Как только откроется, будет сопровождение позиции. Сценарий соответствует всем правилам торгового алгоритма. Будем действовать. Всем профита и финансового благополучия🤝

Инвест стратегия на 2-3 годаБиткоину нужна коррекция, по Фибо да и в целом здравая коррекция может быть вплоть до 60-50к. Откупаю падение лимитками с шагом в 1000 с увеличением размера инвестиций после каждого ключевого уровня 80к, 70к, 60к и так далее.

Что хорошего в этой стратегии, это то что ты просто инвестируешь по 100 долларов с каждой зарплаты и не паришься не ловишь дно. Для тех у кого как и у меня есть возможность усреднять на суммы чуть больше, то рекомендую повышать инвестиции чем глубже будет коррекция.

На данном этапе стратегия лесенка это лучшее что может быть. Никто не знает куда пойдет биток дальше и тем более никто не знает где будет дно, но чем глубже упадем, тем больше заработаем на бычке.

Не финансовая рекомендация!

Буду рад обсудить эту идею в комментариях!

DYOR