ETC у статистически выгодного уровняБолее 3х лет цена ETC движется в рамках широкого диапазона 14$ - 40$ . У нижней границы диапазона систематически срабатывают сигналы ончейн индикаторов, сигнализирующих о высокой значимости данного уровня для крупных участников транзакций в сети. Статистически рост происходит либо до уровня реализованной цены ETC ≈24$ (средневзвешенная стоимость пересылаемых монет в сети) либо до верхней границы канала ≈ 40$ . В самом консервативном варианте это рост на 50-70%, в оптимистичном - 150-170%. Мой план - покупка ETC на текущем уровне, частичная продажа на указанных разворотных точках и сохранение части на случай выхода вверх из канала (высокая вероятность).

Существует ли вероятность того что цена покинет диапазон и будет торговаться ниже? Конечно существует (см. график FILUSDT, DOTUSDT и т.д.), однако статистически сделка по указанной схеме приносила прибыль, поэтому на чаше весов "вход в сделку на покупку/ вход в сделку на продажу/ остаться вне рынка", вероятностно перевешивает первый вариант.

Только анализ. Не финансовый совет!

Range

ADA — рынок на перепутье: рейндж, сломы и ключевые зоныПо ADA продолжаем торговаться в рейндже. После снятия ликвидности цена дошла до заранее отмеченной зоны интереса покупателя в районе 0.7822, что дало ожидаемую реакцию. Теперь рынок балансирует на нижней границе диапазона.

Для подтверждения нисходящего сценария необходимо не просто проколоть, а именно закрепиться ниже 0.7600. В таком случае актив откроет дорогу к целям снизу, с возможным движением к 0.7630–0.7400 и далее. Это станет сигналом, что инициативу окончательно перехватили продавцы.

С текущих уровней логично ожидать тест шортового слома и закрытие оставленного имбаланса в районе 0.8510. Там же могут обновить локальные хаи и собрать свежую ликвидность, прежде чем рынок определится с направлением.

По лонговым сценариям:

Ключевым уровнем остаётся зона 0.90, где проходит эквилибриум всего диапазона.

Здесь же совпадает важная зона продаж, подтверждённая на 0.9130.

Пробой и закреп выше откроют приоритет для движения в верхнюю часть диапазона и вернут контроль к покупателям.

Структурно рынок может продолжить консолидироваться в боковике, проторговывая объёмные уровни и формируя ликвидность для следующего импульса. Поэтому сейчас основной сценарий — наблюдение за реакцией цены на тестах обозначенных зон и работа от подтверждений на младших таймфреймах.

#ADA #ADAUSDT #Cardano #CardanoADA #ADAanalysis #ADAcrypto #ADAprice #ADAupdate #ADAtrading #ADAchart #ADAsignal #ADAmarket #ADAprediction #ADAstrategy #ADAhodl #cryptotrading #cryptoanalysis #cryptomarket #cryptotrader #cryptoinvestor #cryptosignal #cryptoprice #cryptonews #cryptochart #cryptostrategy #altcoins #altcoinanalysis #altcointrading #altcoinmarket #smartmoneyconcepts

Draw on Liquidity (DOL) — "Притяжение ликвидности"Мы постепенно приближаемся к созданию полноценной торговой стратегии, но в этом материале снова разберём ликвидность — на этот раз на более глубоком и профессиональном уровне, с добавлением нового инструмента. Ликвидность — это тема номер один в трейдинге. Чтобы успешно торговать, нужно научиться "чувствовать" ликвидность, то есть понимать, где она скапливается. Ни один треугольник или линия на графике не сработает без наличия ликвидности. Те, кто утверждают, что технический анализ не работает, скорее всего, не умеют определять поток ордеров (Order Flow) и, как следствие, притяжение ликвидности (DOL). Для таких трейдеров рынок часто остаётся в "тумане"🦔, а движения объясняются лишь новостями.

Термин Draw on Liquidity (DOL) в контексте трейдинга лучше всего переводить как "Притяжение ликвидности". Этот перевод точно отражает суть концепции, при которой цена стремится к уровням с высокой концентрацией ликвидности (например, стоп-лоссы, свинговые максимумы и минимумы). А если у вас есть другие идеи по переводу — делитесь в комментариях 🙂

Так же, трейдеры, которые впервые сейчас сталкиваются с DOL, но знают об Order Flow, для вас отдельно я описываю ключевую разницу двух инструментов потому что здесь очень важно не путаться:

Поток ордеров (Order Flow) — это динамика рынка , которая показывает направление и силу движения (бычье или медвежье). Это процесс, который описывает, как рынок движется в данный момент.

DOL — это цель движения , конкретные уровни, к которым рынок стремится, чтобы захватить ликвидность. DOL использует информацию о потоке ордеров, чтобы определить, какие уровни ликвидности будут приоритетными.

Ещё проще, Order Flow — это "как" и "почему" рынок движется (динамика и направление). DOL — это "куда" рынок движется (уровни ликвидности, к которым стремится цена).

Они взаимосвязаны: поток ордеров задает контекст, а DOL указывает на конкретные уровни, где рынок будет искать ликвидность. В момент достижения целей DOL случается событие, например Liquidity Sweep, Liquidity Grab, Liquidity Raid и тд.

Надеюсь здесь всё теперь понятно.

📜 Историческая справка: Концепция притяжения ликвидности (DOL) тесно связана с методологией Inner Circle Trader (ICT), разработанной Майклом Хаддлстоном. Хотя прямое авторство термина DOL мне подтвердить не удалось, однако Хаддлстон активно использует идеи ликвидности в своих обучающих материалах, что сделало эту концепцию популярной среди трейдеров.

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

🏁 Начнём.

1. Основное определение DOL:

"Притяжение ликвидности" — это процесс, при котором рынок движется к уровням, где сосредоточена ликвидность (например, стоп-лоссы, уровни скопления ордеров, свинговые максимумы и минимумы). Это помогает трейдерам прогнозировать ценовые движения и принимать обоснованные торговые решения.

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

2. Важность DOL:

Понимание притяжения ликвидности позволяет трейдерам:

Определять ключевые ценовые уровни, где скапливается ликвидность.

Прогнозировать движение рынка к этим уровням.

Избегать ловушек, таких как стоп-ханты.

Совмещать свои действия с действиями институциональных трейдеров ("умные деньги").

Это самый важный аспект вашего анализа, и он должен быть вашим главным приоритетом в торговле.

Понимание притяжения ликвидности критически важно для прогнозирования рыночных движений и управления рисками.

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

3. Типы DOL:

Краткосрочная ликвидность: Используется для определения уровней, где заканчиваются коррекции или краткосрочные движения.

Долгосрочная ликвидность: Относится к крупным рыночным движениям на более высоких таймфреймах (дневной, недельный).

Пример

Краткосрочный DOL: Если поток ордеров бычий, краткосрочное притяжение ликвидности находится на минимуме первой свечи (CRT Low).

Долгосрочный DOL: Если поток ордеров бычий, долгосрочное притяжение ликвидности находится на максимуме первой свечи (CRT High).

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

4. Поток ордеров (Order Flow):

Поток ордеров — это основа для определения DOL.

Бычий поток ордеров: Прорыв выше максимумов и отклонение от минимумов.

Медвежий поток ордеров: Прорыв ниже минимумов и отклонение от максимумов.

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

5. Свечной диапазон (CRT — Candle Range High and Low):

CRT High и Low: Уровни максимума и минимума свечи, которые выступают как области ликвидности.

Генерация ликвидности: Первая свеча создает уровни ликвидности (CRT High и Low).

Очистка ликвидности: Цена движется к краткосрочному DOL (например, к CRT High при медвежьем потоке).

Нейтрализация ликвидности: Смена DOL на другой уровень (например, CRT Low как долгосрочный DOL).

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

6. Максимумы и минимумы свечного диапазона (CRT H/L)

Пример DOL при медвежем ордер флоу ↓

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

7. Order Flow + CRT:

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

8. К схемам (схематики):

Order Flow + Key Level + CRT

1)

2)

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

9. Предыдущий (дневной/недельный) максимум и минимум:

Предыдущий максимум и минимум дня/недели - это уровень ликвидности, который может быть использован в качестве Draw on Liquidity.

Это один из самых простых способов определения ликвидности.

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

10. Цели DOL:

Закрытие выше = более высокие цены

Закрытие ниже = более низкие цены

Фитиль выше = более низкие цены

Фитиль ниже = более высокие цены

Закрытие внутри = более низкая цена (если рынок «бычий»)

Закрытие внутри = более высокая цена (если рынок «медвежий»)

Схема для 1 и 2

Сема для 3 и 4

Схема для 5 и 6

Пример чтения графика c применением DOL на высоколиквидном активе OANDA:EURUSD

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

11. Динамика ренджа (флэт / боковик / диапазон)

Динамика ренджа довольно проста.

Вам просто нужно определить правильный диапазон, отметить максимум диапазона, минимум диапазона и уровень 50% диапазона (Equilibrium / Справедливая цена).

Range + 🐂 бычий Order Flow

Range + 🐻 медвежий Order Flow

К слову, ICT создал целую отдельную механику поиска и разметки торгового диапазона и назвал её PD ARRAY MATRIX, хотите научиться определять ренджи по всем заветам - рекомендую к прочтению зубрению вот этот материал -

Range + Order Flow + CRT

Range + Order Flow+ CRT + Key Level

IRL to ERL | ERL to IRL

Ликвидность внутреннего диапазона = FVG/IFVG/ORDERBLOCK.

Внешняя ликвидность диапазона = SWING HIGHS / SWING LOWS

Для IRL и ERL наиболее важным является CRT/SMT.

Если рынок движется от IRL к ERL или от ERL к IRL, то наличие CRT/SMT крайне важно.

IRL - INTERNAL RANGE LIQUIDITY | ERL - EXTERNAL RANGE LIQUIDITY

IRL ERL + CRT + SMT

Когда рынок движется к IRL, нам нужно дождаться двух важных вещей.

Во-первых, чтобы в IRL сформировался CRT, а во-вторых, чтобы в IRL присутствовал SMT.

Если оба условия соблюдены, то вашим первым DOL должен стать максимум CRT, а вторым - ERL (ликвидность внешнего диапазона).

Если рынок движется от IRL к ERL или от ERL к IRL, то наличие CRT/SMT крайне важно.

🧠 Если на данном этапе читатель уже начинает путаться в терминах, то добро пожаловать на полный вводный материал по ICT, выполнено качественно, с душой.

IRL ERL + CRT + SMT + PREMIUM & DISCOUNT:

Всегда продавайте в премиуме и покупайте в дискаунте.

▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁▁

Как вам это блюдо? Было полезно?

Теперь вы должны отлично понимать:

1. Логику ликвидности

2. Психологию ликвидности

3. Цели ликвидности DOL

Гештальт по изучению ликвидности закрыт! 👏

ALGO - работа в боковикеСейчас пересматриваю альту после выходных и мне понравился актив ALGO. Планирую в скором времени с ним поработать и забрать локальную лонговую позицию

Анализ текущей ситуации:

На 4h TF видим, как цена движется в локальном нисходящем тренде, но более глобально мы торгуемся в боковике. Данное движение я расцениваю как RANGE, где мы получили девиацию верхней границы боковика и после пошли снимать ликвидность ниже

Где искать сетап?

Сейчас я ожидаю увидеть девиацию нижней границы боковика, которая расположена на отметке 0.1735$, где мы получим снятие ликвидности и после я буду искать локальный лонговый сетап с целью теста шортового блока разрыва

Цель позиции:

Так как в диапазоне 0.1966 - 0.1871$ образовался шортовый 1D FVG, я планирую потянуть позицию к нему с целью снятия internal liquidity на отметке 0.1871$, где внутри блока буду искать шортовый сетап с целью продолжения нисходящего тренда

Поэтому я кинул алерт на снятие лоя и буду ждать формирование модели для входа

ВТС 4 день флетаЧетвертый день на одном месте. Про какие то изменения даже нечего писать.

Некоторые пары на локальном снижении ВТС.D делает попытки вырваться вверх, некоторые даже неплохо, остальные же, таскаются за ВТС. Ни роста ни снижения. В таком состоянии рынка позиции только локально с небольшими целями.

Завтра заседание ФРС, посмотрим что нам Пауэлл расскажет и как на это отреагирует рынок.

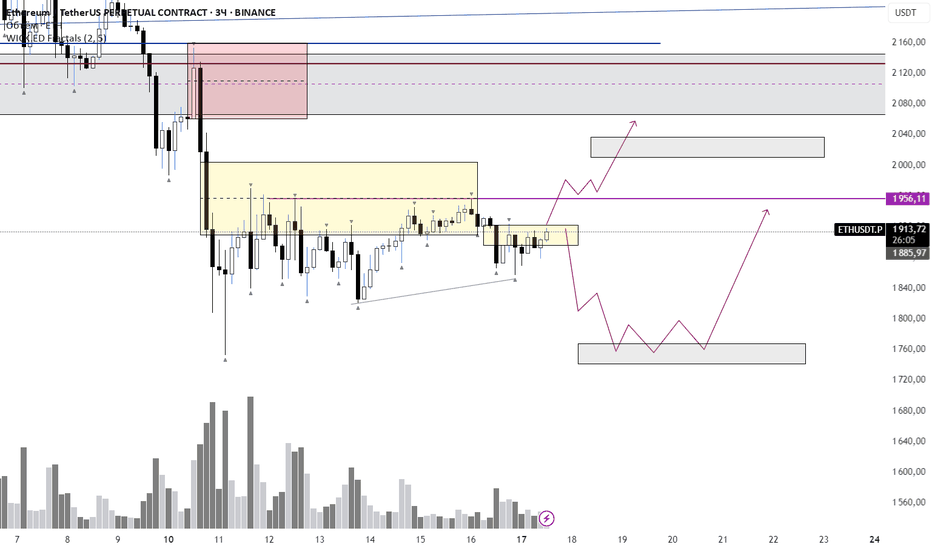

ЕТН ренжЕТН интересно будет только после снятия ликвидности или с верхней границы ренжа и закрепом над сломом, пробьем имбаланс, который сейчас сдерживает цену, или снимим с низу в том числе фитиль, серые блоки зоны интереса для цены. Если уровень на 1750 нас не удержит буду смотреть реакцию ниже в р-не 1666.

ETH боковик продолжаетсяАнализ текущей ситуации:

Расцениваю данный боковик как RANGE, где мы получили девиацию нижней границы боковика и после вернулись в диапазон. Если судить чисто по методичке, то в таком случае стоит ожидать движение к верхней границы боковика + там находится шортовый FVG, который выступает магнитной зоной для последующего движения цены

Локальный пересвип

Не отрицаю того факта, что мы можем получить снятие SSL ликвидности на уровне 2301$, с захватом 5m FVG. Поэтому буду рассматривать позицию от теста нижнего FVG

Формирование восходящего ОФ

Если цена с текущих продолжит движение и мы получим закрепление выше отметки 2382$, в таком случае сформируется восходящий ОФ, где целью будет выступать продолжения восходящего тренда с захватом шортового FVG и девиацией верхней границы боковика

BITCOIN в фазе накопления до Июля!Обновил.

Я все таки склоняюсь к тому, что мы имеем +- подобное накопление, как уже было, выше я писал об этом.

Сейчас цена буквально висит на уровне 94-96к, не помогают выйти вверх ни словесные интервенции ни новости о резерве, новых штатах и тд и тп.

Если отбросить весь этот фон и шум, повторюсь, такой тяжелый актив с очень высокой стоимостью будет не просто отправить к 120-150к.

Нужно месяцы накопления! ⚡️

Нужно набрать позицию крупняку, сбросить плечивиков и лудоманов.

Диагональные оранжевые линии- это примерный диапазон боковика, можно работать от его границ, идеально если будет совпадать с горизонтальным уровнем Ваш ТВХ.

Думаю нам еще месяц до закупки в районе 87к, надеюсь дадут соплю ниже.

Стрелкой красной указал чего я жду сейчас. 👇

Покупаю исключительно на спот, выставил масштабируемый ордер, сетку 89000$ - 75000$ на 20 ордеров.

Всем удачи 🍀

#BTC РЕАЛИЗАЦИЯ ХАЁВ НА ФАРМ 2.0 ЗАБИРАЕМ ПРИБЫЛЬДанный сетап был дан ровно по коллу от конца свечи - мы уже в плюсе на 200% с х20-50 по каждой позиции, рассматриваем продолжение лонг структур при условие закрытия 1D свечи в виде мощного экстрейла выше точки открытия, тогда это будет означать сильное подтверждение на возврат к вершинам и последующему потенциальному перехаю на 114к$

У нас открыто более 20 сетапов с чётко отмеченного дна. присоединяйтесь и проводите личный DYOR + соблюдайте РМ.

Ещё больше сигналов, сетапов и аналитики на канале.

EUR/USD - Ты творишь какую-то дичь..Вчерашний день показал, что выход из этой стадии аккумуляции в которую мы погрузились еще на прошлой неделе, не планируется, по крайней мере мы продолжаем работу в рамках этого ренджа.

Учитывая, что на этой неделе выходит NFP на открытии месяца, предположу, что выход мы получим именно в пятницу, а до пятницы будем продолжать манипуляции в две стороны.

Исходя из происходящего на графике, глобальных движений ожидать не приходится, можно ли работать с таким графиком?

Безусловно можно найти позицию с небольшим RR, после захвата ликвидности на уровне 1.08280, но дадим ли мы полноценное движение в шорт до уровня PWL или получим реакцию от середины этого боковика (зона Weekly Open) снова в лонг - не понятно.

Лучшим решением в такой ситуации - это воздержаться от торговли этой пары до того момента, пока мы не выйдем из этого бокового движения, а далее в зависимости от ситуации, искать зарождение лонга или продолжение шортового тренда.

Стоит учесть и новостные факторы на сегодня:

Сегодня в 14:15 - ADP NFP - предварительные данные по NFP.

Также 14:30 - квартальный ВВП по USD (новость которая скорее всего будет иметь "вертолетный" характер, т.е .вынос в две стороны)

Исходя из этого, можем предположить, что билдинг ликвидности как раз будет в сессию Франкфурта, Лондона и Ланча, а на новостях мы будем снимать эту ликвидность с двух сторон.

P.S. Я скорее всего останусь сегодня вне рынка, чего и вам желаю.

Если вам понравился данная идея, поддержите её лайком и подпиской, спасибо! :)

BNBUSDT. Идея intradayНа дневном ТФ цена сформировала боковик и отыграла обязательную цель вектора продавца 7-8. Следующий актуальный вектор покупателя 8-9 с потенциальной целью $634. Цена находится в середине боковика на дневном ТФ.

На часовом ТФ также цена сформировала боковик. Шортовый вектор продавца 11-12 вышел за нижнюю границу боковика $574 и собрал ликвидность продавцов. Обратите внимание на ключевой объем последнего вектора 11-12: свеча с самым большим объемом в векторе находится cнизу вектора (на графике обозначен «KC»). Затем покупатель поглотил этот объём и вернул цену в боковик на границе боковика образовалась новая зона покупателя (синий прямоугольник на графике, верхняя граница $575.5). Ключевой объем (наибольший) в начавшемся векторе покупателя также внизу (на графике свеча обозначена «tKC»). Этот сетап повышает вероятность реализации вектора покупателя 12-13 с потенциальной целью на часовом ТФ $600.

Идея: искать покупки как реализацию вектора покупателя 12-13 на часовом ТФ и вектора покупателя 8-9 на дневном ТФ. Цели на часовом ТФ $600, 605.8.

Предпочтительный вариант искать покупки от защиты покупателем зоны покупателя на нижней границе боковика.

Привет, TradingView. И держи инфу про AMD!Привет, TradingView!

Не буду долго представляться и рассказывать о себе ( отложим это до момента 500 подписчиков)

Вместо этого начну сразу публиковать какой-то полезный контент по тому как я вижу графики и в целом нашу любимую игру.

И начнём с простейшего.

______________

AMD или его еще называют Power of Three.

Это некая рыночная модель, которая возникает в той или иной форме на графике.

Состоит она из трёх фаз:

1. Аккумуляция.

В этот момент нет отчётливого тренда и по сути на графике рисуется боковик. Как учат всех торговать боковик? Покупаешь с нижней зоны, продаёшь с верхней. Всё просто. Я сам так торгую.

И в 99% случаев стоп-лосс ставится за верхнюю границу ренджа при шорте и за нижнюю при лонге. А еще помимо стопов там стоят куча заявок тех ребят, кто торгует пробои. На верхней границе стоят куча ордеров на покупку, на нижней кучу ордеров на продажу.

Чем дольше длится аккумуляция, тем больше прилипает ордеров на их границах. А что такое эти ордера? Это и есть ликвидность. Это и есть деньги. И конечно крупный капитал (об этом позже поговорим) должен собрать эти денежки. Поэтому в какой-то момент происходит переход на вторую фазу.

2. Манипуляция.

Чтобы маркетмейкер что-то купил, надо чтобы ему кто-то продал. И на фазе манипуляции (или девиации) происходит вынос в одну из сторон (в нашем примере в шорт) . В этот момент активируются стоп-ордера на продажу. Потому что когда ты открываешь лонг с нижней зоны, стоп у тебя за зону, а стоп — это по сути заявка на продажу в данном случае. То есть в этот момент все лонгисты отдают свои позиции маркетмейкеру.

И плюс активируются ордера шортистов на пробой, у которых стоп стоит как правило чуть выше этой пробойной зоны. Потом происходит возврат в рендж и наступает третья фаза.

3. Дистрибуция.

Теперь когда две фазы разыграны, когда маркетмейкер набрал позицию он движется в изначально запланированном движении (вверх в данном примере).

Конечно, такие красивые ситуации возникают не часто. Рынок — это живой организм и редко что происходит прям как по книжке. Манипуляция может происходить в 2 стороны. Манипуляция может произойти в одну свечу, а может происходить с проторговкой.

Также её может и вовсе не произойти, если хватает денежек и так для дистрибуции. Как это частенько бывает.

Но в любом случае это то, что можно использовать. Можно навесить какие-то доп. критерии и всё, уже есть подобие стратегии. При восходящем тренде в аккумуляциях лучше искать только лонги, например.

Я лично использую мини версию amd для входа в позицию как одну из главных моделей.

🚀Если было хоть немного полезно, то жахни мне прям по ракете плиз)🚀

Альтсезон еще на паузе. Но это будет нечто.Месячная свечка сделала свип и вернулась в боковик, которому уже 3 года.

Ниде был протестирован месячный имбаланс, но не был протестирован недельный.

Как я писал раннее, я ожидаю полноценную девиацию снизу. Ведь такой долгий и красивый боковик не может обойтись мини-девиацией. Думаю, что на месячном графике это вполне может быть 3DP.

Напомню, что после нижней девиации цена будет двигаться к верхней части боковика и оформления там девиации. Когда это произойдет - нас ждет альтсезон, которого еще не было. Тот рост, который был с октября 2023 по март 2024 это только начало и репетиция.

На недельном графике мы все еще имеет открытый имб 0,04018 - 0,046 и брейкер 0,03848 - 0,04229.

Думаю, что разворот будет именно там. Сколько это займет времени - не понятно, но очень хочется увидеть возврат в боковик до начала осени.

Также, напомню, что девиация вверху будет с бОльшей вероятностью в диапазоне 0,0886 - 0,09443. Именно там я буду думать над фиксацией своего спота. А пока - только докупаю и покупаю.

Если открыть 1д тф, то можно увидеть ситуацию более локально.

Внизу ближайшая цель это снятие ликвы и оформления 3дп на хтф.

Вверху это дневном имб, откуда вполне логично будет разворот в шорт. Выше есть огромная лестница, до 0,05895, но в ее снятие в ближайшее время я мало верю. Скорее, это уже оставили на мега-рост после обновления всех минимумов.

MATICUSDT. Жду покупателяНа 4D таймфрейме боковик. Вектор продавца 7-8 достиг обязательной цели. Покупатель пока себя не проявил. Жду появление покупателя, чтобы присоединится к покупкам. Возможная цель - 1.29.

На часовом ТФ также боковик. Вектор покупателя 5-6 отыгран. Актуален сейчас вектор продавца (6-7). Если продавец пробьет уровень 0,7006 и защитит его, то, полагаю, мы достигнем цели 0,6194. Где можно рассмотреть приобретение актива.

BTCUSDT. Нет контекста для продажПривет трейдеры и инвесторы!

Видел несколько идей за продажу, которые основываются на разных паттерна. Я пока не вижу контекста для продажи.

На дневном ТФ по-прежнему боковик. Вектор продавца 9-10 отыграл обязательную цель. При этом он не дошел до нижней границы боковика – 59005. Низ боковика – место покупателя. Продавать целесообразно под нижней границей, если после пробоя ее будет защищать продавец.

На часовом ТФ также по-прежнему боковик, в котором вектор продавца 5-6 результативного пробил нижнюю границу боковика 64493. Но Покупатель вернул цену в боковик и поглотил ключевой бар вектора продавца (наибольший объём). Ключевой бар на графике отмечен «KC».

А нижняя граница боковика – место покупателя. Продавать целесообразно под нижней границей, если после пробоя ее будет защищать продавец.

Для покупок есть угрозы – 67929 (хай последнего бара продавца на дневном ТФ). При определённых условия я буду искать покупки с целями 69000 и 71305.

Биткоин на 56 000$ через 68к - 69к.Вчера я написал в обзоре о двух сценариях. Отрабатывает первый.

Внизу получили девиацию, успешно протестировали нижнюю границу боковика, сделали блок на 4ч, сразу же его протестировали и сейчас рост цены остановила середина боковика.

Цели прежние - завершение боковика и оформление верхней девиации. В районе 68к - 69к. Напомню, что там находится дневной имбаланс, внутри которого есть брейкер.

Именно с тех зон я бы хотел увидеть разворот вниз и набор шортовой позиции.

Ниже 59 000$ все еще находятся довольно сильные магниты для цены.

А пока, можно брать интрадей лонги.

Начать можно с четырехчасовой тени. Если открыть часовой график, то как раз внутри нее спрятан четкий Ob, который снимал локальную ликвидность. Именно оттуда на 5м-15м можно искать вход в лонг, при положительной реакции.

Также, напомню, что впереди халвинг БТС, и это скорее не техническое мероприятие, а ожидание толпы какого-то чуда. Кто-то ждет пампа, кто-то дампа. Но соберут стопы и тех и других. Поэтому начиная с пятницу и до вторника я буду на заборе и/или со стопами в безубыток. Новые позиции не открываю.

Биткоина выше 69 000$ не будет?Сняли недавнюю ликвидность в районе 60 660$, но все еще оставили на 59 000$. Полка все еще остается не снятой. Недельный имбаланс все еще актуален.

Что сейчас? Какие варианты?

Есть что-то похожее на боковик. Для начала нужно дождаться закрытия дня. Если оно будет выше 60 660$, тогда цена возвращается в боковик. Нужен будет там закреп, в идеале увидеть рост к середине и откат на ретест нижней границы. В таком случае можно будет смело сказать, что боковик оформил девиацию снизу и таргетом будет выступать дневной имбаланс (67 292 - 69 567) + брейкер, которые будут служить в виде девиации сверху.

Дневной блок уже не актуален.

При таком раскладе, пойдет ли цена обновлять хай - не факт. Я пока еще склоняюсь к шортовому сценарию от дневного имба.

В идеале дождаться закрытия недели выше 60 660$.

Второй сценарий. Если цена не сможет удержаться внутри боковика. Либо до конца недели будет вялая реакция и цена будет тусоваться около нижней границы. Тогда сценарий с продолжением нисходящего движения будет набирать все больше силы.

Также, не забывайте, что впереди халвинг. Это больше не техническое событие, а моральное. Многие возлагают огромные надежды на рост или падение к этому дате. Поэтому, есть вероятность, что до халвинга волатильность будет слабой.

ETHUSDT. Среднесрочный и краткосрочный анализПривет инвесторы и трейдеры!

На недельном ТФ боковик. Актуален вектор покупателя 8-9. Первую цель – 3580.34 покупатель достиг. Следующая цель (если покупатель преодолеет 3580) - 4372. Если недельный бар закроется ниже 3056.56, то вероятность дальнейшего снижения цены увеличится (в синий блок на недельном графике). Целесообразно рассмотреть инвестиционную сделку при цене ниже 2800.

На дневном ТФ мы наблюдаем боковик и продавец вчера отыграл свой вектор 7-8 и закрыл бар ниже границы боковика 3056.56. Наблюдаю за действиями покупателя. Если он вернет цену в боковик (выше 3056.56), то буду оценивать его силу и возможно рассматривать покупки.

ORDIUSDT. Продавец достиг своих целейПродавец достиг своих целей из прошлого обзора – 55.2 и 49.

На дневном ТФ боковик, вектор продавца 7-8 отыграл все цели. Цена коснулась нижней границы боковика 40.685 и дала лонговую реакцию. Наблюдаю за действиями покупателя. Для покупок есть угроза - зона продавца с нижней границей 51.532 (красный фон).

На часовом ТФ шортовый тренд. Начало последнего импульса продавца – 54.68. Обратите внимание, как покупатель не может преодолеть 50% последнего импульса продавца (46.84).

Буду смотреть возможность продажи от зоны продавца дневного ТФ.

Обратите внимание на 5М ТФ. Там боковик. Если покупатель атакует точку 4 боковика (49.88) и зайдет в зону 51.532 (при этом на часовом ТФ покупатель не поглотит последний результативный шортовый бар продавца), а затем продавец защитит 49.88, то можно искать продажи с целью отыгрыша противоположной границы боковика 5 ТФ и возможно обновления локального минимума.

AVAXUSDT. Ищу продажиНа дневном ТФ боковик. Вектор покупателя 4-5 отыгран. Цена у верхней границы боковика и мы можем искать продажи как идею реализации вектора продавца 5-6 с первой целью 40.07 (далее 34.83, 32.3). После прошлого обзора мы видим хорошее возобновление продавца от верхней границы боковика 49.96. Предполагаю, что цена будет тестировать локальный минимум 44.97.

На дневном ТФ также боковик. Актуальный вектор продавца 8-9 с первой целью 45.17

Продажи предпочтительнее искать от верхней границы боковика на часовом ТФ, идеально от защиты продавцом уровня 48.17. Либо искать продажи уже под уровнем 44.97 при отсутствие там покупателя.

AVAXUSDT. Ждем реакции покупателя и закрытия дняИнтересная ситуация. Есть контекст и за продажи и за покупки.

На дневном ТФ боковик (верхняя граница – 49.96). Цена сейчас вернулась в него, но дневная свеча еще не закрыта. Если дневная свеча закроется внутри боковика, то можно будет искать продажи и будет актуален медвежий вектор 5-6 с целью 32.3. На пути медведей 2 угрозы в виде зон покупателя (синий фон). Первая – это 48.3, с которой сейчас идет взаимодействие. Вторая угроза - зона покупателя с верхней границей 45.18.

На часовом ТФ цена находится на нижней границе боковика (48.3). Медвежий вектор 11-12 отыгран. Возможен запуск лонгового вектора 12-13 с целью 61.95.

Итого. Дневной и часовой уровни покупателя совпадают (48.3). Если покупатель проявит себя на нем, то можно смотреть покупки с учетом зон продавца на дневном графике (красный фон). Если продавец защит пробой уровня 48.3, то можно смотреть продажи с учетом дневной зоны покупателя (верхняя граница 45.18), внутри которой, кстати, и 50% последнего дневного импульса покупателя.

Подробнее, как читать графики и учитывать разные ТФ при поиске сделок писал здесь