Индекс относительной силы (RSI)

TRON (TRX): История Повторяется? Сигнал на Рост от RSIПривет, трейдеры!

Сегодня мы не будем говорить про Джастина Сана или централизацию. Мы посмотрим на сухие факты с графика, которые прямо сейчас могут указывать на формирование локального дна и подготовку к новому росту.

💡 Фундаментальный контекст: Почему TRON все еще актуален?

Несмотря на всю критику, нельзя отрицать одного: сеть TRON де-факто стала главной артерией для переводов стейблкоина USDT. Благодаря низким комиссиям и высокой скорости, миллионы людей ежедневно используют TRC-20. Это создает постоянный спрос на саму монету TRX для оплаты комиссий ("энергии") и обеспечивает проекту реальное применение.

Но самое интересное сейчас происходит на графике.

📈 Технический анализ: Сигнал, который работал всегда

➡️ Историческое Дно по RSI (зеленые кружочки): Самый сильный сигнал на этом графике исходит от индикатора RSI. Я отметил на графике RSI зелеными кружочками моменты, где история четко отображает достижение дна в зоне перепроданности (ниже 30). Как мы видим, каждый раз, когда RSI на недельном графике опускался в эту зону, это становилось точкой разворота и началом нового бычьего цикла. Сейчас RSI снова находится в этой же критической зоне. Думаю, история повторится.

➡️ Формирование Дна на Графике Цены (желтые кружочки): Сигнал от RSI полностью подтверждается движением самой цены. Желтыми кружочками я отметил, как график рисовал дно в те же периоды, когда RSI был на минимумах. Мы видим классические разворотные формации, после которых всегда следовал уверенный рост. Текущая ценовая структура очень напоминает предыдущие моменты формирования дна.

➡️ Ключевые уровни: На данный момент цена нащупывает поддержку. В случае начала роста, первой значимой целью станет обновление недавних максимумов.

Вывод

Мы видим очень сильную техническую формацию на графике TRX. Исторически, каждое падение RSI в зону перепроданности на недельном таймфрейме становилось отличной точкой для входа в долгосрочную позицию. Текущая ситуация полностью повторяет предыдущие циклы, что дает основания полагать о скором развороте и начале новой волны роста.

Как вы считаете, увидим ли мы повторение истории и новый цикл роста для TRON, или на этот раз все будет иначе? Делитесь своим мнением в комментариях!

Дисклеймер: Данный материал не является финансовой рекомендацией. Всегда проводите собственный анализ перед принятием торговых решений.

-DOGEUSDT: готовимся к аттракциону? Ключевые уровни на сегодня!DogecoinUSDT - готовы к ещё одному аттракциону на мем-монете? По данным рынка, после недавнего хайпа вокруг мемов интерес подостыл, плюс общая коррекция по крипте поддавливает спрос. Сегодня на это Doge отвечает аккуратным сливом с локального хая.

На 4-часовом графике цена отскочила вниз от слабой зоны сопротивления в районе 0.15, сверху висят объёмы, снизу до сильной поддержки 0.138 почти воздушная яма по профилю. RSI развернулся вниз, свечи снова нырнули в красный коридор, так что основной сценарий для меня - шорт с ожиданием протяжки к зоне 0.138. Возможно, я ошибаюсь, но сейчас покупатели выглядят как те, кто зашёл последними в лифт перед спуском.

План простой:

✅ Основной сценарий - удерживаю шорт от района 0.147 с целью в зоне 0.138, стоп логично прячется чуть выше 0.15.

⚠️ Альтернатива - если цену выкупят обратно над 0.15 и закрепят там, сценарий шорта отменяю и буду уже искать перезаход в лонг по факту нового импульса. Новичкам совет: не гнаться за движением, а дождаться либо уверенного ухода к поддержке, либо чёткого возврата над сопротивлением.

BNB/USDT: ждем коррекции или продолжения роста? Ключевые уровни!Binance Coin / TetherUS, ну что, готовы покататься на этой горке или уже тошнит от волатильности? BNB недавно выстрелил вверх, и по данным рынка сейчас пошла классическая фаза фиксации прибыли в крупных альтах. Возможно, я ошибаюсь, но выглядит это как тот самый момент, когда толпа только заходит, а умные уже потихоньку выходят.

На 4H цена упёрлась в сильную зону сопротивления сверху, где уже висит плотный объём и был тейк прошлой идеи. Свечи рисуют разворот вниз, RSI остывает после перегрева, а снизу по профилю объёма виден "карман" в районе 880 - туда цену обычно тянет как магнит ✅. Красная стрелка на скрине как раз намекает на коррекционный сценарий, а не на продолжение ралли.

Мой базовый план: смотреть шорт от района 900-910 с целью зона 880, дальше можно частично фиксировать и уже по ситуации решать, держать ли до 840. ⚠️ Если цену неожиданно выкупят и закрепят выше 920, идею шорта отменяю и тогда уже можно смотреть лонги в сторону 940-950. Сам пока без позиции, жду понятного теста уровня и подтверждения на осцилляторах - влетать "на эмоциях" тут последнее дело.

XRPUSDT: потолок достигнут? Ключевые уровни на ближайшие дни!XRPUSDT. Не кажется ли вам, что монета опять упёрлась лбом в потолок и делает вид, что всё под контролем? По данным рынка, интерес к XRP подогревают свежие разговоры про регулирование и перспективы альтов в целом, но сам график намекает: покупать по хаям тут идея так себе 😅

На 4h цена как раз отбилась от сильной зоны сопротивления в районе 2.16–2.18, сверху висит плотный объём, а RSI уже в зоне перекупленности. Свечи рисуют разворот вниз, плюс по вертикальным объёмам видно, что покупатели сдуваются. Возможно, я ошибаюсь, но лонг отсюда больше похож на казино, чем на трейдинг.

✅ Мой базовый сценарий – шорт с прицелом на отработку уровней 2.10, далее 2.02 и при сильном проливе район 1.90. Критическая точка для идеи – закрепление выше 2.18: тогда короткие позиции лучше закрывать и уже думать о походе к 2.25+. Я сам в небольшом шорте со стопом за 2.18 и буду частями фикситься по мере подхода к целям.

RSI 1W - азартный рынок или умный ретест?Акции Rush Street Interactive (RSI) завершили фазу накопления и пробили долгосрочную зону сопротивления 15–16 , подтвердив её ретестом. На недельном графике видна чёткая формация “cup and handle” с акцентом на импульсный выход из базы, при этом объёмы подтверждают участие капитала. Текущее снижение выглядит как естественная коррекция к зоне покупок, откуда логично ожидать продолжение движения.

Фибоначи указывает цели 30.7 и 43.9 - именно там расположены ключевые уровни прежнего распределения. Если цена удержит 15.0–16.0 , бычий сценарий остаётся в силе. Закрепление выше 18.0 подтвердит новую волну роста.

Фундаментально компания выигрывает от продолжающейся легализации онлайн-гемблинга и роста рынка ставок в США. RSI удерживает позиции в ключевых штатах, постепенно улучшая маржу, что может усилить переток институционального интереса.

Рынок азартных игр, похоже, вновь бросает кости - только на этот раз шансы на победу у быков выглядят куда выше.

КАК заставить RSI работать на нефти Brent: Пошаговая оптимизацияРезультат: +637% на истории с 30 апреля 2017 года

Актив: Нефть Brent (UKOIL)

Ключевая идея: Показать, что даже такой волатильный и сложный актив, как нефть, поддается системной торговле, если грамотно оптимизировать классический индикатор в связке с тейк профитом и стоп лоссом.

В этой идее я наглядно покажу, как с помощью пошаговой оптимизации моего индикатора RSI Signal удалось создать устойчивую и прибыльную стратегию для нефти марки Brent (UKOIL). Процесс был сфокусирован на поиске оптимальных параметров для входа по RSI и подборе идеальных уровней Take Profit и Stop Loss, чтобы максимизировать прибыль при контролируемом риске.

Процесс оптимизации

Шаг 1: Настройка базовых параметров

Для чистоты эксперимента я отключил все сеточные элементы и построил стратегию на простом принципе: вход по сигналу индикатора и выход по фиксированному Take Profit или Stop Loss. Это позволило сосредоточиться исключительно на качестве сигналов, чтобы определить оптимальное соотношение риск/доходность для нефти Brent на выбранном таймфрейме.

Шаг 2: Настройка нижней границы RSI

Я провел оптимизацию уровней перепроданности специально под волатильность нефти. Постепенная настройка нижней границы от стандартных значений к более подходящим для данного актива значительно улучшила точность входов в лонг.

Шаг 3: Оптимизация скользящей средней

Финальным этапом стала настройка параметра длины скользящей средней, при пересечении которой RSI генерирует торговые сигналы, что позволило адаптировать индикатор под характер движения цены UKOIL.

Итоговые показатели стратегии:

Как видно на прикрепленном скриншоте, тест на полной истории торгов с 30 апреля 2017 года показал следующие результаты:

● Итоговая прибыль: +637.7%

● Среднегодовая доходность: 75.44%

● Среднемесячная доходность: 6.29%

● Максимальная просадка: 33.36%

● Win Rate: 35.33%

● Всего сделок: 150

● Оптимальный Take Profit: 10%

● Оптимальный Stop Loss: 3%

Заключение

Представленный пример наглядно демонстрирует, что выдающихся результатов можно достичь не поиском "секретных" индикаторов, а системным подходом к оптимизации проверенных инструментов. RSI Signal в правильной настройке способен генерировать высокоэффективные торговые сигналы даже на таком сложном рынке, как нефть, что подтверждается результатом +637% за более чем 8-летний период.

Дисклеймер

Данная идея носит исключительно исследовательский характер, является демонстрацией метода оптимизации и не является инвестиционной или финансовой рекомендацией. Результаты в прошлом не гарантируют доходности в будущем. Всегда проводите собственный анализ.

КАК найти точные сигналы RSI: оптимизация торговой системыИтоговая прибыль: +1314% с марта 2013 года

Ключевая идея: Демонстрация системного подхода к оптимизации индикатора RSI для создания эффективной торговой стратегии на российском рынке.

Многие трейдеры недооценивают потенциал правильной настройки классических индикаторов. В этом видео показываю пошаговый процесс оптимизации индикатора RSI для акций ПАО Сбербанк с марта 2013 года.

Процесс оптимизации

Шаг 1: Настройка базовых параметров

Установка фиксированных Take Profit и Stop Loss без использования сеточных элементов для получения чистых результатов тестирования. Это позволило сосредоточиться исключительно на качестве сигналов индикатора RSI.

Шаг 2: Оптимизация управления рисками

Первым этапом стала оптимизация базовых параметров управления рисками. Были протестированы различные комбинации:

Take Profit: диапазон 5-15% с шагом 0.5%

Stop Loss: диапазон 3-10% с шагом 0.2%

Это позволило определить оптимальное соотношение риск/доходность для акций ПАО Сбербанк на выбранном таймфрейме.

Шаг 3: Настройка нижней границы RSI

Оптимизация уровней перепроданности специально под волатильность российского рынка. Постепенная оптимизация нижней границы от стандартных значений к более подходящим для данного актива значительно улучшила точность входов.

Шаг 4: Оптимизация скользящей средней

Финальным этапом стала настройка параметра длины скользящей средней, при пересечении которой RSI генерирует торговые сигналы.

Результаты оптимизации

После пошаговой настройки всех параметров была получена торговая стратегия со следующими характеристиками :

Общая прибыль: +1314.66%

Среднемесячная доходность: 9%

Годовая доходность: 105%

Период тестирования: с 25 марта 2013 года по настоящее время

Актив: ПАО Сбербанк (SBER)

Ключевые преимущества оптимизированной стратегии:

● Высокая стабильность: Стратегия показывает устойчивые результаты на длительном временном периоде

● Адаптация к рынку: Параметры специально настроены под характеристики российского фондового рынка

● Управление рисками: Четко определенные уровни Stop Loss защищают капитал в неблагоприятных условиях

● Простота исполнения: Стратегия основана на классическом индикаторе с понятными сигналами

Практическое применение

Данная методика оптимизации может быть адаптирована для других активов российского рынка. Важно помнить, что каждый инструмент имеет свои особенности волатильности и поведения, поэтому параметры требуют индивидуальной настройки.

Рекомендации по внедрению:

● Всегда начинайте с базовой настройки Take Profit и Stop Loss

● Поэтапно оптимизируйте каждый параметр индикатора

● Обязательно тестируйте стратегию на исторических данных

● Учитывайте особенности конкретного актива и рынка

Заключение

Представленный пример наглядно демонстрирует, что выдающихся результатов можно достичь не поиском "секретных" индикаторов, а системным подходом к оптимизации проверенных инструментов технического анализа. RSI Signal в правильной настройке способен генерировать высокоэффективные торговые сигналы, что подтверждается результатом +1314% за более чем 10-летний период.

Дисклеймер

Данная идея носит исключительно исследовательский характер, является демонстрацией метода оптимизации и не является инвестиционной или финансовой рекомендацией. Результаты в прошлом не гарантируют доходности в будущем. Всегда проводите собственный анализ.

Лучшие торговые индикаторы: RSI, MACD, SMA, EMA, VWAPТорговые индикаторы помогают трейдерам упрощать график и видеть тренды. В статье разберём RSI, MACD, SMA, EMA и VWAP, их работу на акциях, Форекс и криптовалютах, а также ошибки и способы сочетания с новостями.

План статьи:

Торговые индикаторы: что это и зачем нужны

Три группы: трендовые, осцилляторы, объёмные (Moving Average, RSI, VWAP)

Где индикаторы работают лучше: акции, Форекс, крипто

RSI, MACD, VWAP: как работают самые популярные индикаторы

Ошибки и ловушки при использовании индикаторов

Что показывают исследования (real data)

Как сочетать индикаторы с фундаментальным анализом: чек-лист трейдера

________________________________________

1. Зачем трейдерам индикаторы и какие они бывают

Торговые индикаторы — это математические формулы, наложенные на график цены. Они нужны для того, чтобы упростить картину рынка и подсказать: тренд идёт вверх, вниз или стоит в боковике. По сути, это фильтры шума.

Важно помнить: индикатор не предсказывает будущее. Он обрабатывает прошлые данные. Если кто-то обещает «супериндикатор с точностью 95%», скорее всего, этот индикатор будет идеально показывать лишь скорость потери депозита.

Все индикаторы делятся на три основные категории:

Трендовые (Moving Average, ADX) — помогают увидеть направление движения.

Осцилляторы (RSI, Stochastic) — показывают перекупленность или перепроданность.

Объёмные (VWAP, OBV) — анализируют активность и баланс спроса/предложения.

У каждой группы есть ограничения. Трендовые часто запаздывают, осцилляторы сбиваются на сильных движениях, а объёмные требуют понимания того, как распределяется ликвидность.

Подробнее о роли объёмов можно прочитать в статье: " Gap-стратегии: торговля на разрывах цены. "

________________________________________

2. Индикаторы на разных рынках: от акций до криптовалют

Индикаторы работают по-разному в зависимости от рынка:

Фондовый рынок. Здесь особенно ценят долгосрочные сигналы. Например, «золотой крест» — момент, когда 50-дневная скользящая средняя (SMA50) пересекает 200-дневную (SMA200) снизу вверх. Такой сигнал традиционно считается подтверждением восходящего тренда.

Форекс. В условиях высокой волатильности трейдеры чаще всего обращаются к осцилляторам вроде RSI или Stochastic.

Криптовалюты. Здесь ключевую роль играют VWAP и объёмные индикаторы, так как рынок живёт ликвидностью и нередко подвержен манипуляциям крупных игроков.

Как дисциплина и управление рисками влияют на результат, смотри в статье: " Психология трейдинга и управление рисками. "

________________________________________

3. Популярные индикаторы и их эффективность

RSI (Relative Strength Index)

RSI измеряет силу движения цены и показывает зоны перекупленности (>70) и перепроданности (<30). Это индикатор настроения толпы: когда все покупают — рынок перегрет, когда массово продают — перепродан.

Как работает: сравниваются средние прибыли и убытки за выбранный период (обычно 14 свечей). На трендовом рынке RSI может «зависнуть» в зоне экстремума и вводить в заблуждение.

Что говорят данные. В исследовании 2023 года проверили RSI на крипторынке: сам по себе индикатор часто даёт ложные сигналы. Но если использовать его вместе с другими фильтрами или менять пороги, точность заметно выше. – источник

________________________________________

MACD (Moving Average Convergence Divergence)

MACD строится на разнице между EMA(12) и EMA(26) с добавлением EMA(9) в роли сигнальной линии. Считается, что пересечения этих линий указывают на смену направления движения.

Как работает: индикатор показывает силу тренда и его возможный разворот, но из-за запаздывания нередко выдаёт сигнал тогда, когда движение уже началось.

Если разница выше нуля (положительная) → тренд в рост.

Если MACD-линия пересекает сигнальную снизу вверх → сигнал «покупка» .

Если разница ниже нуля (отрицательная) → тренд в падение.

Если сверху вниз → сигнал «продажа» .

Что говорят данные. В 2023 году (JRFM, MDPI) нашли, что оптимальные параметры MACD зависят от рынка (Nikkei 225, Dow Jones, Nasdaq): при грамотной калибровке модели на MACD превосходили buy-and-hold и случайные стратегии. Вывод прагматичный: не «12-26-9 на всё» , а подбор под конкретный рынок/таймфрейм. - источник

________________________________________

Скользящие средние (SMA, EMA)

Старейший и один из самых универсальных инструментов. Скользящие помогают сгладить шум и дают сигналы при пересечении линий.

Как работает: SMA рассчитывает среднее значение цен закрытия, EMA — больше учитывает последние данные, реагируя быстрее. Один из самых известных сигналов — уже упомянутый «золотой крест», который многие инвесторы трактуют как начало долгосрочного роста.

Что говорят данные.

• 2023: новый показатель MAD (расстояние между короткой и длинной МА) предсказывает будущие доходности международных индексов; портфели по MAD дают аномальные прибыли после комиссий и без последующего разворота эффекта. Это сильный аргумент в пользу тренд-следования на МА . - источник

________________________________________

VWAP (Volume Weighted Average Price)

VWAP показывает среднюю цену сделки с учётом объёмов и позволяет оценить, где «справедливая» цена за день.

Как работает: VWAP = (цена × объём) / общий объём за период. Если цена выше VWAP — цена считается завышенной, если ниже — заниженной.

Что говорят данные/практика.

В учебных и профессиональных материалах CFA Institute (2025) VWAP прямо указывается как типичный внутридневной бенчмарк для участников, которым важно «участвовать в объёме» в ходе исполнения. - источник

По данным CFA Institute VWAP — это стандартный ориентир, с которым сравнивают качество исполнения сделок. Методика применяется уже много лет и остаётся актуальной сегодня. - источник

________________________________________

4. Ошибки и ловушки при использовании индикаторов

На первый взгляд индикаторы кажутся простыми: формула, линия на графике — и готовые сигналы. Но на практике именно здесь трейдеры совершают больше всего ошибок. Чтобы избежать типичных ловушек, важно понимать как академические выводы, так и реальный трейдинг.

Что показывают исследования

Многие правила технического анализа действительно обладают статистической прогностической силой. Даже после жёстких проверок на переобучение (anti–data-snooping) фиксируется устойчивая корреляция сигналов с будущими доходностями. - источник

Тренд-следование и сигналы скользящих средних не миф. Свежие работы показывают, что расстояние между короткой и длинной МА несёт экономический смысл и даёт стабильные свойства тайм-сериес-моментума. - источник

VWAP признан отраслевым стандартом бенчмарка исполнения. Это подтверждают как базовые публикации, так и современные материалы CFA Institute (2025). Говорить «X% сделок под VWAP» некорректно, но называть его «самым распространённым бенчмарком» — можно. - источник

Практические ловушки

Иллюзия точности. На графике легко «подогнать» индикатор под прошлое движение. Новички часто загружают экран десятком индикаторов и в итоге получают хаос противоречивых сигналов.

Игнорирование новостей. Когда выходит сильный отчёт или неожиданное заявление регулятора, любой сигнал индикатора может потерять смысл.

Подробнее смотри в статье: Новости и как их искать для трейдинга

Запаздывание сигналов. Большинство индикаторов фиксируют то, что уже произошло. Скользящие средние нередко подают сигнал на разворот слишком поздно, а осцилляторы могут «залипать» в экстремальных зонах.

________________________________________

6. Индикаторы и фундаментальный анализ

Индикаторы относятся к техническому анализу, но рынок всегда реагирует на будущее. Даже самый красивый сигнал, вроде «золотого креста», ничего не значит без понимания того, что происходит в бизнесе компании или в экономике.

Вывод простой: индикаторы помогают с таймингом сделок, но основу стратегии должны составлять новости, отчёты и прогнозы.

Подробнее об этом смотри в статье: Фундаментальный и технический анализ: что выбрать новичку.

________________________________________

Заключение

Индикаторы — это инструменты, а не магические подсказки. Они могут помочь упростить рынок и добавить уверенности, но без психологии, управления рисками и понимания фундаментальных факторов превращаются в красивую иллюзию.

Если хотите стабильно расти, используйте индикаторы как фонарик, который освещает дорогу, а не как навигатор, обещающий показать будущее.

FAQ

Что такое «золотой крест» в трейдинге?

Это пересечение SMA50 вверх через SMA200. Считается подтверждением долгосрочного восходящего тренда. Обратный сигнал — «смертельный крест».

EMA или SMA — что лучше для трейдинга?

EMA быстрее реагирует на цену, подходит для тайминга сделок. SMA более плавная и подходит для оценки общего тренда.

Как настроить RSI для криптовалют?

Базовые параметры — период 14 и уровни 70/30. Для волатильных криптоактивов можно ставить длиннее (20–21) или использовать динамические уровни.

MACD 12-26-9 — стоит ли менять параметры?

Классика — 12-26-9, но на разных рынках и таймфреймах лучше подбирать настройки индивидуально.

Сколько индикаторов использовать одновременно?

Оптимально 1–3: трендовый (SMA/EMA или MACD) + осциллятор (RSI/Stochastic) + при необходимости VWAP/объём.

Как работает VWAP внутридня?

VWAP показывает среднюю цену с учётом объёма. Если цена выше VWAP — рынок перегрет, ниже — перепродан. Лучшие сигналы — у ретестов VWAP с подтверждённым объёмом.

Как сочетать индикаторы с новостями?

Сначала смотри тренд и сигнал индикатора, затем проверяй новости и фундаментал. Если новостной фон против сигнала — лучше не входить.

С уважением - команда hi2morrow.

TWT/USDT Если не сейчас, то никогда2.5 года накопления. Если не сейчас, то никогда.

За это время даже самые верные холдеры разочаровались и вышли.

Конкуренты активно развиваются и партнерятся. Trust Wallet, в свою очередь, не делает даже что обещал - лаунчпулы умерли не успев хайпануть.

В последнее время появилась активность в соцсетях проекта (хоть какая-то).

RSI в четвертый раз тестирует сопротивление уровня 50. Если будет пробой и закреп - будет, как минимум, мини-ралли.

🏎А какое ралли хотелось бы - показал на графике

BTC/USDT Сегодня все решится. День NFPВсем привет!

Сегодня важный день для рынков - день NFP, когда выходят самые сильные новости в такие дни, техника часто уходит на второй план и становится не логичной, но тем не меннее, разберем Аналитику и чего ждать по битку

1. Во первых у нас как был слом так и остался, поэтому перехай по биткоину пока не жду

2. Есть Азиатская ликвидность со вчерашнего дня, поэтому считаю, что пойдем вниз, после того как эту ликвидность мы заберем.

3. Глобально, цель как была так и осталась внизу и мнения, я пока не меняю, что мы не поднимемся, поэтому не заберем полку на H4 ТФ

Поэтому, сегодня рекомендовал бы пропустить день и позаниматься своими делами, тк NFP часто приводит к непредсказуемым результатам, поэтому наблюдаем за движением цен!

Всем спасибо!

EUR/USD Чего ожидать в день X? Сегодня NFPВсем привет!

Новостной день, самый сложный для анализа, тк новости чаще всего снимают всю ликвидность в рынке и толкают цену в нужный им диапазон. Поэтому моя аналитика будет строится из той логики, где больше ликвидности

Поэтому:

1. Цена уже снимала важный уровень ликвидности снизу Major и можем предполагать, что цели остались вверху

2. Большое кол-во Medium ликвидности также находится сверху

Больше здесь предположить даже и нечего, поэтому работаем с тем что есть. Сегодня есть восходящий канал в Азии и вполне возможно сегодня будет либо боковик, либо какой-то захват внутридневной ликвидности и тогда прояснится настоящее движение.

Мои же ожидания, что NFP толкнет евро сильно выше, но рекомендую сегодняший день пропустить, тк часто новости открываются очень не логично

RSI показывает дивергенцию- цена растёт, а индикатор уходит вниз, у меня есть полное руководство для RSI. Если вы хотите понять, как работает RSI и со всеми торговыми паттернами и их отработкой.

Подписывайтесь @TraderSTI

Сигнал замедления рынка + выходыне

OKX:BTCUSD

Две ключевые зоны для набора позиции в эти выходные LONG + SHORT

Все рынки закрыты крипта двигается медленно и диапазоне 7% -10%

Сценарий остаётся прежним 122k по BTC

Торгуем локально, аккуратно, не завышая риск.

Trent Ltd: пробой или фальстарт?Trent Ltd: пробой или фальстарт? Кто-то точно заряжается — вопрос, в какую сторону.

Trent Ltd остаётся одним из наиболее устойчивых игроков на индийском потребительском рынке. Бизнес-модель масштабируется, а розничный сегмент — особенно fashion — продолжает расти даже в условиях давления на покупательскую активность. Последние отчёты стабильно положительные, и институциональные игроки, судя по объёмам, возвращаются в игру.

С технической стороны — ключевой момент. Цена подошла вплотную к нисходящей трендовой линии от исторического максимума. Пока пробоя нет — но признаки накопления налицо. EMA50/100/200 уверенно под ценой, сигнализируя о доминировании покупателей. Объёмы постепенно нарастают именно на росте — агрессивных распродаж не наблюдается. RSI устойчиво держится выше 50, показывая рост импульса, при этом не заходя в зону перекупленности — движение живое, без перегрева.

Основной сценарий: ждём пробой, затем ретест с подтверждением, и только после этого рассматриваем вход. Цели по Фибоначчи:

tp1: 6337.60

tp2: 7484.65

tp3: 8301.40

Сейчас — фаза наблюдения. Картина укрепляется, но без пробоя — это просто предигра. Настоящее начинается на подтверждении.

BTC - НЕ ЗАКРЫЛИ GAP ПЕРЕД ШТУРМОМ 100 ТЫСНа графике вы видите GAP на уровне 92 тыс, которую необходимо закрыть перед продолжением роста. Закрытие GAP совпадает с требуемой зоной для коррекции 91700-92000. При закрытии GAP рассматриваю LONG позицию. RSI так же находится в средней зоне, отсутствует перекупленность. Ожидание падение RSI ниже 50% вместе с коррекцией и разворот рынка в бычий тренд по BTC и альткоинам.

Инструменты для анализа волн в режиме реального времениКак превратить TradingView в вашу «скальперскую лабораторию».

Оптимальные настройки индикаторов для волнового анализа

Для интрадей-трейдинга важна скорость и точность. Используйте только те инструменты, которые дают четкие сигналы без перерисовки.

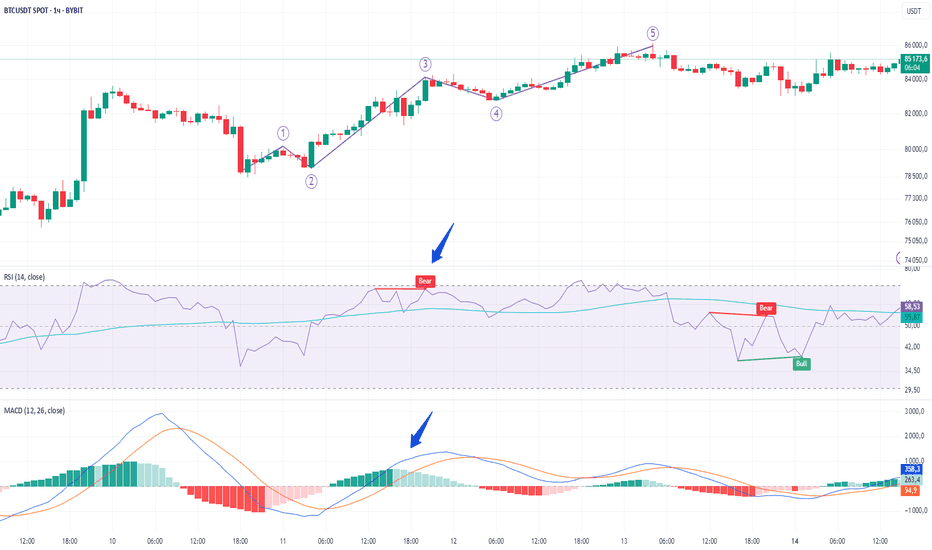

1. **RSI (14 периодов) + MACD (12, 26, 9)**:

**Задача**: Фильтрация ложных импульсов.

**Как работает**:

- Волна 3 часто совпадает с дивергенцией RSI (цена обновляет максимум, а RSI — нет).

- MACD-гистограмма должна расти в импульсных волнах.

(Добавить на график данные индикаторы вы можете : Индикаторы---Теханализ---Индекс относительной силы "RSI"---Схождение\расхождение скользящий средних "MACD".

2. **Volume Profile + EMA 50**:

**Задача**: Определение силы волны.

**Правило**: Импульсные волны (1, 3, 5) должны закрываться выше EMA 50 с ростом объема.

2.2. **Волновые шаблоны для TradingView**

Автоматизация ускоряет анализ. Вот примеры скриптов:

**Скрипт 1: Автоматическая разметка волн Эллиота**

//@version=6

indicator("Basic Elliott Waves", overlay=true)

// Определение экстремумов

swingHigh = ta.highest(high, 20) == high

swingLow = ta.lowest(low, 20) == low

// Отображение меток

if swingHigh

label.new(bar_index, high, "▲", color=color.red, style=label.style_label_down)

if swingLow

label.new(bar_index, low, "▼", color=color.green, style=label.style_label_up)

Особенности:

Определяет локальные экстремумы (макс/мин за 5 свечей)

Рисует стрелки в местах потенциальных волн

Красные стрелки вверх - возможные окончания импульсных волн

Зеленые стрелки вниз - возможные окончания коррекций

Как использовать:

Ищите последовательность: 3 импульсные волны ▲ и 2 коррекционные ▼

Сочетайте с горизонтальными уровнями поддержки/сопротивления

Используйте на таймфреймах от H1 и выше

Настройте условия под конкретный актив (например, для Bitcoin увеличьте период до 50 свечей

Это базовый шаблон. Для сложного анализа требуется ручная разметка, так как автоматическое определение волн Эллиота имеет существенные ограничения.

**Скрипт 2: Фибо-уровни для коррекций**

**Задача**: Автоматическое прорисовывание уровней 23.6%, 38.2%, 61.8% после импульса.

Индикаторы---Теханализ---Автокоррекция по Фибоначи

2.3. **Кластерные свечи и ленты Боллинджера**

#### **Кластерные свечи (ClusterDelta)**:

- Показывают объем на уровнях цены.

**Как применять**:

- Волна 2 часто заканчивается у кластера с высоким объемом (зона накопления).

- Волна 3 стартует при резком снижении объема в кластере сопротивления.

#### **Ленты Боллинджера (20, 2)**:

**Стратегия «Пробой ленты»**:

- Вход в лонг при закрытии свечи выше верхней линии Боллинджера в волне 3.

- Стоп-лосс: середина ленты.

2.4. **Как избежать перерисовки индикаторов**

**Проблема**: 90% «волновых» индикаторов перерисовываются, создавая ложные сигналы.

**Решение**:

1. Используйте только **ценовые действия** (паттерны, объемы, уровни Фибо).

2. Проверяйте индикаторы на исторических данных:

- Запустите бэктест на недельном графике.

- Если разметка волн меняется — инструмент ненадежен.

**Совет**: Если объем падает при движении цены — это не волна 3, а ложный импульс.

### **Ключевые выводы**:

1. **Индикаторы — помощники, а не истина**: Всегда проверяйте сигналы по объемам и ценовым уровням.

2. **Автоматизация экономит время**: Используйте скрипты для разметки, но не слепо доверяйте им.

3. **Крипторынок требует гибкости**: Настройки, работающие для Bitcoin, могут не подойти для малых альткоинов.

---

**Упражнение**:

1. Установите скрипт для автоматической разметки волн.

2. Проанализируйте последние 3 часа XRP/USDT на 15M.

3. Определите, где могла начаться волна 3.

*(В следующей статье: Волновые паттерны для скальперов — импульсы, коррекции и треугольники.)

Исторически важные моменты на RSI БиткоинаBTC у ключевой поддержки на недельном RSI. Уровень 44 исторически разделяет фазу глубокой медвежки и бычий цикл.

📌 Ключевые моменты:

▪ 2018 — пробита «железобетонная» поддержка на $6K, рынок уходит в депрессию на полгода. Возврат RSI выше 44 дал старт новому росту.

▪ 2020 — эпичный ковидный дамп уводит RSI глубоко под 44. Покупка BTC при возврате к этому уровню дала бы X9 за год.

▪ Апрель 2022 — окончательное подтверждение конца бычьего цикла после закрепления RSI ниже 44.

▪ Начало 2023 — пробой уровня RSI вверх и запуск нового бычьего цикла.

▪ Сентябрь 2023 — график выглядел готовым идти вниз на реаккумуляцию. Многие закрыли позиции, набранные по лучшим ценам дна 2022 года. Уровень 44 развернул цену на 180% роста

▪ Сентябрь 2024 — после полугода безуспешных попыток обновить ATH и размотки трейдеров в диапазоне. Касание поддержки на RSI и уход к $100к+ за биткоин.

▪ RSI неоднократно отскакивал от поддержки. Было три пробоя с последующим выходом вверх:

- Закреп под уровнем на 49 дней → пробой вверх и рост цены на 41%

- Закреп под уровнем на 77 дней → пробой вверх и рост цены на 29%

- За 56 дней касание уровня → небольшой отскок → прокол уровня → пробой вверх и рост цены на 41%. Наиболее схожая ситуация с текущей

▪ Сейчас - касание уровня и небольшой отскок. Варианты развития:

- Разворот с текущих уровней.

- Прокол поддержки с добором ликвидности перед мощным разворотом.

- Конец цикла / чёрный лебедь → паник-селл в район $40-35K.

🧠 Лично я склоняюсь ко второму варианту — прокол поддержки и реаккумуляция в диапазоне $70-80K, после чего пойдем обновлять ATH. Торгую именно этот сценарий, но готовлюсь ко всем.

Паттерн "Дракон" и RSI: как поймать разворот рынкаВ техническом анализе существует множество инструментов и паттернов, которые помогают трейдерам определять возможные развороты тренда. Одним из таких интересных и визуально узнаваемых паттернов является "Дракон". Этот паттерн относится к графическим моделям разворота и может быть эффективно использован в сочетании с индикаторами, такими как RSI (Relative Strength Index), для повышения точности прогнозов.

Что такое паттерн "Дракон"?

Паттерн "Дракон" — это графическая модель, которая формируется на ценовом графике и сигнализирует о возможном развороте тренда. Визуально он напоминает дракона, отсюда и его название. Паттерн состоит из следующих ключевых точек:

Голова — это экстремум, который формируется после сильного движения цены. Это самая высокая точка.

Горб — второй экстремум цены, после головы. Формируется после первого касания с уровнем поддержки.

Лапы — это как правило два касания с уровнем поддержки.

Хвост — это движение цены, которое формируется после пробоя уровня сопротивления, именно это и является нашей целью.

Паттерн "Дракон" считается завершенным, когда цена пробивает уровень сопротивления и начинает движение вверх до момента, пока цена не достигнет уровня головы.

Взаимодействие с дивергенцией RSI

Индикатор RSI (Relative Strength Index) — это осциллятор, который измеряет силу тренда и помогает выявлять перекупленность или перепроданность актива. Дивергенция RSI — это расхождение между движением цены и движением индикатора, которое часто сигнализирует о возможном развороте тренда.

Определение дивергенции:

Медвежья дивергенция: Цена формирует новый максимум, а RSI — более низкий максимум. Это сигнализирует о возможном развороте вниз.

Бычья дивергенция: Цена формирует новый минимум, а RSI — более высокий минимум. Это сигнализирует о возможном развороте вверх.

Пример:

Здесь мы видим формирование данного паттерна и пробой сопротивления.

В таком случае стоп-лосс можно поставить ниже уровня сопротивления.

И как результат

Паттерн "Дракон" в сочетании с дивергенцией RSI представляет собой мощный инструмент для трейдеров, стремящихся вовремя распознать разворот тренда. Этот метод не только визуально прост для идентификации, но и усиливается за счет использования RSI, что повышает надежность сигналов. Однако важно помнить, что ни один инструмент или индикатор не гарантирует 100% точности. Успешная торговля требует комплексного подхода, включающего анализ объема, фундаментальных факторов и других технических индикаторов.

Практика и тестирование стратегии на исторических данных помогут вам лучше понять, как паттерн "Дракон" и RSI работают в различных рыночных условиях.

На этом у меня все, буду рад вашим ракетам и подпискам!

Что такое дивергенция и как её применять в трейдинге? Дивергенция — это один из самых мощных сигналов в техническом анализе. Она возникает, когда цена актива движется в одном направлении, а осциллятор (RSI, MACD, LBR ) — в другом.

Этот инструмент помогает определить:

✅ Разворот тренда (классическая дивергенция).

✅ Продолжение тренда (скрытая дивергенция).

В этой статье разберём, как найти дивергенцию на графике, почему она возникает и как правильно её использовать в торговле.

Что такое дивергенция?

Дивергенция — это расхождение между ценой и индикатором.

Простой принцип:

Цена обновляет максимум, а индикатор — нет → возможен разворот вниз.

Цена делает новый минимум, а индикатор выше предыдущего → возможен разворот вверх.

📌 Где лучше всего искать дивергенцию?

✅ На осцилляторах: RSI, MACD, LBR.

✅ На ключевых уровнях поддержки/сопротивления.

✅ На таймфреймах М30, H1, H4, D1 (на M5–M15 слишком много шума).

Почему технически возникает дивергенция?

💡 Дивергенция — это дисбаланс между ценой и моментумом рынка.

1. Цена растёт, но импульс ослабевает

Вначале тренда все покупают активно → цена и индикаторы растут вместе.

Когда тренд начинает уставать, цена ещё обновляет максимум, но индикаторы уже не могут подняться выше.

Это предупреждающий сигнал, что скоро рынок может развернуться.

2. Влияние объёмов и ликвидности

В начале тренда рост поддерживается высокими объёмами.

Когда тренд теряет силу, объёмы уменьшаются, но цена по инерции доползает выше.

Осцилляторы фиксируют этот спад раньше, чем цена.

Когда дивергенция не работает? (Ложные сигналы)

Дивергенция не всегда означает разворот!

🔴 Ошибки новичков:

❌ Торговля против сильного тренда (на крупных трендах дивергенция может долго не отрабатываться).

Cильный восходящий тренд по золоту и ложный сигнал дивергенции.

❌ Использование только одного осциллятора без уровней и объёмов.

Использование только одного осциллятора может давать неточные данные: показывается дивергенция при сильном бычьем тренде и росте объёмов покупателя.

❌ Работа на мелких таймфреймах (на M1–M15 слишком много шума).

✅ Как фильтровать сигналы?

✔️ Искать дивергенцию на уровнях поддержки/сопротивления.

✔️ Сочетать с Price Action и объёмами.

✔️ Использовать H1, H4, D1 для более точных сигналов.

Общий бычий тренд, рост объёма и дивергенция в покупку: хороший пример реализации.

Заключение

Дивергенция — мощный сигнал, но не гарантия разворота.

Лучше всего работает на уровнях + с подтверждением других факторов.

Скрытая дивергенция даёт возможность войти в тренд на коррекциях.

Ложные сигналы бывают, особенно в сильных трендах!

🔥 Как использовать дивергенцию в своей торговле? Пиши в комментариях!

Как торговать от Ордер блок и СК Sponsored CandleДоброго дня, дорогие Криптоперчики!

Сегодня рассмотрим ордер блоки , их технические особенности, а уже в следующей идее (если здесь вы проявите активность в комментариях и нажмете на ракету) я вам расскажу и покажу где интересно искать ордер блоки для того чтобы зайти в позицию по следам умных денег.

А ордер блок выглядит очень просто. И распознать его на графике тоже очень-очень легко. Если это лонговый ордер блок, то свеча, которая идет в рост, то есть зеленая, должна своим телом (заметьте, телом!) поглотить предыдущую красную свечу . Если ордер блок шортовый то все наоборот-красная свеча телом должна поглотить зеленую.

Бычий ордерблок мы выделяем вместе с нижней тенью свечи, если таковая присутствует.

Медвежий ордерблок с точностью до наоборот - выделяем вместе с верхней тенью, если такая есть.

А если помимо поглощения мы еще видим, как тень свечи, которая поглотила, снимает ликвидность предыдущей свечи, то это у нас не ордерблок, а SC, Sponsored Candle . И он имеет бОльший шанс отработки , так как ликвидность предыдущей свечи он снял и цене не за чем снова идти в ту сторону.

Оптимальный вход в позицию от ордер блока-граница 0.5 (зона справедливой стоимости, отмечена на графике штрих-пунктирной линией)

Стопы выставляем за границу ордер блока

И, конечно же, торговать от ордер блока нужно обязательно с применением дополнительных инструментов, таких как ликвидность, Фибоначчи, RSI для поиска зоны интереса.

Потому что ордерблок может снять ликвидность и не дать разворот. Так как там будет очень много желающих зайти в позицию.

И в таком случае нам помогает зайти в позицию RSI плюс ордерблоки и классический технический анализ. А если быть точнее, то формации двойной и тройной вершины, двойного и тройного дна и так далее.

Проявите активность в виде комментариев и ракет и в следующей идее, совсем скоро я вам наглядно и очень понятно покажу где нам интересны ордер блоки потому что поймать ордер блок где попало и зайти в позицию просто потому что где-то рандомно на графике одна свеча поглотила другую-точно не самое лучшее решение.

Если у тебя, криптоперчик, возникают вопросы и ты понимаешь, что разобраться самому СЛОЖНО-приходи каждый четверг на бесплатное обучение в 18:00 (по ссылкам ниже) и получай ответы на все свои вопросы!

Ставь стоп-лосс и не усредняй убыточных позиций на фьючах!

Давайте разбираться! #Dash #DASHUSDT«Тренд не твой друг, если ты не знаешь, куда он направляется». Сегодня на радаре у нас Dash/USDT на 4-часовом таймфрейме, который демонстрирует интересные сигналы.

Бычий оптимизм

Текущая цена Dash находится на уровне 59.66. Если цена сможет пробить уровень сопротивления R3 (69.20), это станет сильным сигналом для роста. Следующими целями могут выступить уровни R4 (78.46) и R5 (113.09).

Объёмы нарастают в периоды роста, что говорит о поддержке со стороны покупателей. RSI показывает признаки дивергенции с ценой, находясь в умеренной зоне, что открывает пространство для восходящего движения.

Медвежий оптимизм

Но не всё так просто. Если Dash не сможет удержаться выше текущего уровня, есть риск падения к ближайшей поддержке S3 (50.68). RSI демонстрирует снижение, что может говорить о возможной слабости текущего импульса. Если цена начнёт снижаться при падающих объёмах, это усилит вероятность возврата к поддержкам.

Мои мысли и стратегия

Исходя из текущих данных, я предлагаю стратегию лонг на пробое уровня R3 с расчётом на продолжение восходящего движения.

Вход: при пробое уровня R3 (69.20) с подтверждением (закрытие свечи выше уровня).

Стоп-лосс: 50.20 (чуть ниже S3, с запасом 3%).

Цели:

первая цель: R4 (78.46),

вторая цель: R5 (113.09),

финальная цель: R6 (153.54).

Если пробой окажется ложным, стоит дождаться теста уровня поддержки S3 для нового анализа ситуации.

Как говорят на рынке: «Рынок щедр с терпеливыми, но не с нерешительными».