Ложный перехай SP500. H4 10.02.2026 Ложный перехай SP500

Удивительно, как жадность инвесторов может толкать фондовый рынок вверх, вопреки здравому смыслу и плохим отчетам.

Только обратный выкуп спасет этот рынок. Однако мы видим, как с каждым разом, перехаи все слабее, а отскоки вниз все больше.

Поэтому ожидаю ложный перехай в район 7050-7100 и затем снова вниз. По сути мы во флете с расширением границ по краям, но все же флет с декабря.

BLACKBULL:US500.F

Sp500index

SP500, ОБНОВЛЕНИЕ ИДЕИС прошлого обзора, мы получили реакцию от iFVG и сняли ликвидность с уровня 6 790$.

После ожидал продолжение падения, но в пятницу получили манипуляцию и резкий выкуп обратно крупным игроком.

Исходя из этого, образовали на 1D order block (6 899$ - 6 772$) и 2 не перекрытых имбаланса(FVG):

1. 6 912$ - 6 853$

2. 6 819$ - 6 797$

Зона order block, является лонговой зоной, но диапазон широкий, поэтому планирую искать точки входа в long в имбалансах, с целью на АТХ

Если полезно, поддержите реакцией🚀🚀🚀 OANDA:SPX500USD

S&P 500: зона слияния поддержек на дневном таймфреймеЯ рассматривал индекс S&P 500 📊

На дневном таймфрейме сформировалась зона слияния поддержек.

При пробое данной зоны возможен сценарий дальнейшего снижения цены ⬇️

🎥 Больше деталей разобрал в видео.

Буду благодарен за лайки 👍 и комментарии 💬 — они помогают развитию контента.

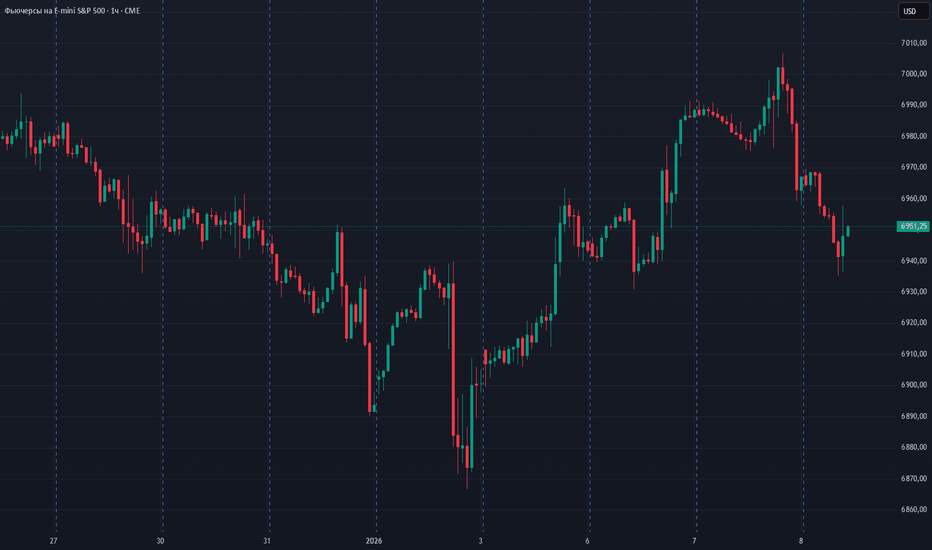

Отработка падения SP500 H4. 06.02.2025Отработка падения SP500

Предыдущая рекомендация на падение SP500 отлично отработала и сейчас цена торгуется в районе локальной поддержки и 1/2 маржи.

Главный вопрос, сможет ли отскочить? Думаю, что локально могут дать откат, но не просто же так залиты такое крупные пут-спреды в районе

6500-6600 и туда вполне коррекцию можем дотянуть. Крипту уже пролили, время скорректироваться фонде. Тем более бигтехи

довольно слабо отчитались и без байбеков им не на чем расти, по уши в долгах из-за пузыря ИИ.

BLACKBULL:US500.F

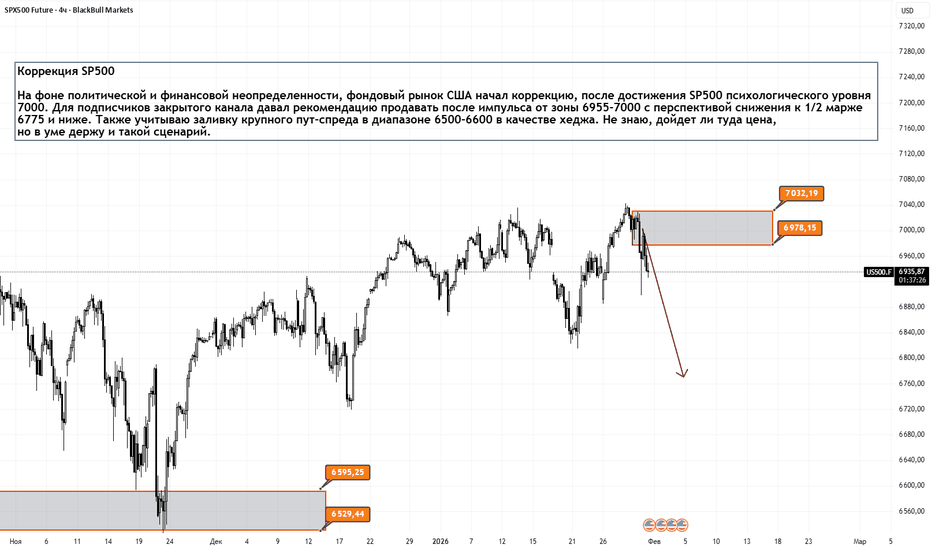

Коррекция SP500 H4. 30.01.2026Коррекция SP500

На фоне политической и финансовой неопределенности, фондовый рынок США начал коррекцию, после достижения SP500 психологического уровня

7000. Для подписчиков закрытого канала давал рекомендацию продавать после импульса от зоны 6955-7000 с перспективой снижения к 1/2 марже

6775 и ниже. Также учитываю заливку крупного пут-спреда в диапазоне 6500-6600 в качестве хеджа. Не знаю, дойдет ли туда цена,

но в уме держу и такой сценарий.

BLACKBULL:US500.F

S&P 500: Формирование импульса. Поиск входа в волну (3)На текущий момент индекс S&P 500 завершает отрисовку начального сегмента нового крупного восходящего цикла.

Согласно волновой теории Эллиотта, после завершения первого импульса и технической коррекции нас ожидает самая динамичная и прибыльная фаза роста - третья волна.

Волна (1) - Начальный диагональник:

Актив сформировал полноценную пятиволновую структуру роста.

На данный момент этот импульс подходит к своему логическому завершению в районе 6950–7000 п..

В ближайшее время ожидается развитие коррекционной фазы в виде зигзага (одинарного или двойного).

Идеальной зоной для поиска покупок выступает диапазон ключевых уровней Фибоначчи:

0.382 ($6810$), 0.5 ($6756$), 0.618 ($6702$) - «золотое сечение», зона наиболее вероятного завершения вторых волн.

Волна (3) - Цель роста: После подтверждения разворота от уровней поддержки целью станет мощный импульс в рамках третьей волны с ориентиром выше 7200 п..

Для подтверждения данного сценария мы опираемся на строгие правила волнового анализа:

Волна 1 всегда является импульсом.

Волна 2 принимает форму зигзага и никогда не должна заходить за начало первой волны.

Волна 3 - это самый сильный импульс, который по правилам не может быть самым коротким среди действующих волн (1, 3 и 5).

На текущем этапе необходимо дождаться завершения локального роста и четкого начала коррекционного отката.

Сценарий роста в рамках волны (3) полностью отменяется при пробое основания первой волны (уход цены ниже 6500 п.).

Индекс S&P 500 движется в рамках классического бычьего тренда. Работа от коррекции во второй волне предоставляет трейдеру наилучшее соотношение риска к прибыли для участия в последующем глобальном ралли.

Корректировка анализа SP500 H4. 18.12.2025Корректировка анализа SP500

По индексу SP500 есть небольшая 2-вариантность развития событий. В продолжении роста сомнений нет, вопрос лишь с какой зоны

этот рост продолжится. Если с текущих сделают заходный свинг вверх, тогда с внутреннего отката можно покупать с целью на контрольной

марже 6955-7000. Но если провалят ниже, у нас сформирована отличная зона покупателей 6655-6715 в сочетании с 1\2 маржи поддержки.

Поэтому старые покупки с прежним тейком на 6950 удерживаю, а к новым присматриваюсь.

BLACKBULL:US500.F

S&P 500 вероятность 80% закрыть день выше открытия дняОсновные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD SELL 53

2 AUDCHF BUY 53

3 AUDJPY SELL 53

4 AUDNZD SELL 60

5 AUDUSD SELL 67

6 CADCHF BUY 67

7 CADJPY SELL 53

8 CHFJPY SELL 67

9 EURAUD SELL 80

10 EURCAD SELL 60

11 EURCHF SELL 60

12 EURGBP SELL 60

13 EURJPY SELL 67

14 EURNZD SELL 60

15 EURRUB SELL 80

16 EURUSD SELL 73

17 GBPAUD SELL 53

18 GBPCAD BUY 60

19 GBPCHF SELL 53

20 GBPJPY BUY 53

21 GBPNZD SELL 60

22 GBPUSD SELL 60

23 NZDCAD BUY 60

24 NZDCHF BUY 60

25 NZDJPY BUY 60

26 NZDUSD SELL 53

27 USDCAD BUY 53

28 USDCHF BUY 73

29 USDJPY SELL 53

30 USDRUB SELL 53

31 XAGUSD SELL 67

32 XAUUSD SELL 67

33 NASDAQ100 BUY 73

34 S&P500 BUY 80

35 DOW30 BUY 53

36 RTSI BUY 71

37 AFLT SELL 57

38 BRENT SELL 60

39 BTCUSD BUY 58

40 COPPER BUY 53

41 WTI SELL 53

42 DAX SELL 53

43 GAZP BUY 71

44 GMKN BUY 64

45 HEATINGOIL BUY 60

46 LKOH BUY 71

47 MTSS BUY 71

48 NATURALGAS SELL 53

49 NVTK BUY 71

50 PALLADIUM BUY 53

51 PLATINUM BUY 53

52 ROSN SELL 64

53 SBER BUY 57

54 COCOA BUY 53

55 COFFEE SELL 53

56 CORN BUY 53

57 SOYBEANS SELL 60

58 SUGAR SELL 60

59 WHEAT SELL 67

60 USD Index BUY 73

61 NIKKEI225 BUY 53

62 USDPLN BUY 67

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

10:30 МСК - ожидания частичного укрепления CHF

16:30 - ожидания ослабления доллара США USD

16:30 - ожидания частичного ослабления CAD

Важные события текущей недели:

Пятница - Данные рынка труда США (Non-farm payrolls)

Всем желаю профитов и отличного настроения на весь день!

Недельный обзор: XAUUSD, #SP500, #BRENT | 02 января 2026XAUUSD: BUY 4475.00, SL 4465.00, TP 4550.00

Золото начинает неделю около $4 470 за унцию: спрос поддерживают ожидания дальнейшего снижения ставки ФРС в 2026 году и неопределённость вокруг геополитики. Инвесторы также следят за протоколом декабрьского заседания ФРС и свежей статистикой США.

Если протокол подтвердит готовность регулятора идти на смягчение при замедлении инфляции, интерес к защитным активам может усилиться. Риск для котировок — резкий рост доходности госбумаг и укрепление доллара на фоне сильных данных.

Торговая рекомендация: BUY 4475.00, SL 4465.00, TP 4550.00

#SP500: BUY 6930, SL 6910, TP 7080

Индекс S&P 500 завершает год у рекордных уровней около 6 930 пунктов, а новая неделя проходит в режиме низкой активности из-за праздников. Фокус — протокол декабрьского заседания ФРС и блок статистики по жилью и деловой активности в США.

Позитив для рынка — ожидания более дешёвого кредитования и устойчивые прогнозы по прибыли компаний на 2026 год. Сдерживающий фактор — риск, что протокол покажет осторожность ФРС и вызовет пересмотр ожиданий по ставкам.

Торговая рекомендация: BUY 6930, SL 6910, TP 7080

#BRENT: BUY 61.00, SL 60.70, TP 63.70

Нефть Brent удерживается вблизи $61 за баррель: рынок реагирует на новости вокруг переговоров по Украине и напряжённость на Ближнем Востоке, которые повышают риск перебоев поставок. Поддержку цене даёт и сезонное восстановление спроса в конце года.

Одновременно сохраняются опасения избыточного предложения в 2026 году, что ограничивает рост. На неделе внимание будет к данным по запасам нефти в США и заявлениям крупных производителей о планах добычи.

Торговая рекомендация: BUY 61.00, SL 60.70, TP 63.70

Инвестируешь в Индексы?Итак, всем известен индекс S&P 500 — формально это 500 крупнейших публичных компаний США.

Но важно понимать ключевой момент: S&P 500 — индекс с капитализационным взвешиванием.

Это значит, что:

чем больше компания по капитализации,

тем больший вес она имеет в индексе,

и тем сильнее влияет на его динамику.

Сам индекс купить нельзя, поэтому инвестор покупает ETF, который его копирует.

Но ETF копирует не “равные 500 компаний”, а именно структуру индекса.

Что мы имеем на практике

S&P 500:

покрывает ~80% всей рыночной капитализации США

но при этом крайне сконцентрирован

По состоянию на конец 2025 года:

-топ-10 компаний ≈ 38% всего индекса

-топ-5 ≈ 26–28%

оставшиеся 490 компаний делят между собой ~62%

Иными словами:

Одна Nvidia весит в индексе больше, чем десятки и даже сотни компаний снизу списка вместе взятых.

Иллюзия диверсификации

На бумаге:

«Я инвестирую в 500 компаний»

По факту:

«Я инвестирую в 10–15 мегакорпораций, а остальные — статисты»

Да, они есть:

-для устойчивости

-для ширины рынка

-для “формальной диверсификации”

Но движение индекса определяют:

Nvidia

Apple

Microsoft

Amazon

Alphabet

Meta

Tesla

Если эти компании растут — индекс растёт, даже если:

-малый бизнес стагнирует

-средние компании падают

-экономика замедляется

3️⃣ S&P 500 — это ставка на крупный капитал и ликвидность, а не на «средний бизнес США».

Финальный вывод

Инвестируя в S&P 500 через ETF, мы:

-не покупаем экономику США целиком

-не равномерно распределяем риск

-делаем ставку на узкую группу крупнейших корпораций, которые:

-получают львиную долю ликвидности

-первыми выигрывают от мягкой ДКП

-и первыми же могут пострадать при её развороте

S&P 500 сегодня — это не индекс 500 компаний.

Это индекс 10 гигантов с поддержкой ещё 490 имён на фоне.

Еще несколько примеров- Вот основные данные по индексу Nasdaq‑100 (составной крупной части биржи Nasdaq Composite):

Компания Nvidia занимает ~ 13.72% индекса.

Apple — ~ 12.53%.

Microsoft — ~ 10.96%.

Далее идут Amazon (~7.30%), Alphabet (классы A и C суммарно ~11.28%) и др.

Индекс DAX 40 включает 40 крупнейших немецких компаний и охватывает примерно 80% рыночной капитализации ФР Франкфурта.

При этом вес отдельных компаний в индексе есть — например:

SAP SE около 16.7%.

Siemens AG около 9.55%.

Гиганты ETF-индустрии США

🥇 BlackRock (iShares)

Активы под управлением: $10+ трлн

ETF-платформа: iShares

Ключевые фонды:

IVV — S&P 500

IQQQ / CSNDX / CNDX — Nasdaq 100

Фактически крупнейший институциональный игрок мира

Огромное влияние на потоки капитала и корпоративное управление

🥈 Vanguard

Активы под управлением: $9+ трлн

Специализация: пассивные индексные фонды

Ключевые ETF:

VOO — S&P 500

VTI — весь рынок США

VXUS — мировой рынок (без США)

Основа пенсионных и долгосрочных портфелей американцев

🥉 State Street (SPDR)

Активы под управлением: $4+ трлн

Создатель первого ETF в истории

Ключевые ETF:

SPY — самый торгуемый ETF в мире

Основной инструмент трейдеров и хедж-фондов

🟦 Invesco

Активы под управлением: $1.6+ трлн

Знаменит:

QQQ — Nasdaq-100

Фонд с максимальной концентрацией в Big Tech

Вверху прикрепил картинки с дополнительными ETF от BlackRock и Vanguard

Разбор идеи по E-mini S&P 500 (ES1!)Кратко формулирую мысль: «Я рассматриваю сценарий финального выноса (Bull Trap), где основной расчёт — на манипуляцию ликвидностью за психологическими хаями перед глубокой коррекцией. Схема "загнать всех на хаях и прокатить лицом по асфальту" стара как мир, и здесь она напрашивается».

1. Техническая картина — что я вижу сейчас

Текущая цена: Актив торгуется в районе 6846.00. Мы находимся в фазе локальной консолидации (правый синий прямоугольник).

Структура рынка: Глобально — восходящий тренд, тут спорить глупо. Мы видим четкую структуру Higher Highs и Higher Lows. Однако, характер движения меняется.

Контекст: На графике выделены две зоны накопления/распределения. Левый прямоугольник (сентябрь-октябрь) дал отличный импульс. Сейчас мы видим аналогичную структуру (ноябрь-декабрь). Толпа, глядя на это, думает линейно: «Было так, значит, снова полетим в космос».

Ликвидность: Сверху, за уровнем 7000 и локальными пиками, лежит колоссальный пласт ликвидности (стопы шортистов + ордера на пробой от жадных покупателей). Маркетмейкер просто обязан туда сходить, чтобы набрать топливо для разворота.

Индикаторы: Объемы (внизу) рваные, нет явной кульминации, что говорит о том, что крупный игрок еще не закончил свои дела в этом диапазоне.

Мой честный технический вывод: С точки зрения техники я считаю, что текущая проторговка — это подготовка к финальному рывку. Рисовать стрелку вниз сразу из текущей точки было бы слишком просто и гуманно для этого рынка. Сценарий на графике (рост к ~7130 и крах) выглядит как классическая схема дистрибуции Вайкоффа: фаза UTAD (Upthrust After Distribution).

2. Фундаментальный фон — что помогает или мешает

Поскольку я нахожусь в моменте (декабрь 2025), я оцениваю ситуацию исходя из логики позднего цикла.

Макро: Если S&P 500 стоит почти 7000, значит, рынок заложил в цену вообще всё: победу над инфляцией, вечный рост AI и бесплатные деньги. Это фаза эйфории.

Оценка: Мультипликаторы на таких уровнях, вероятно, экстремальные. Любой чих (слабый отчет, намек ФРС на жесткость, геополитика) может стать триггером для фиксации прибыли.

Сезонность: Конец декабря — это обычно «Санта-ралли». Крупные фонды тянут отчетность вверх, чтобы получить бонусы. Валить рынок до Нового года им невыгодно. А вот в январе-феврале 2026 устроить "похмелье" — милое дело.

Вывод: Фундамент в целом поддерживает идею финального задерга вверх (window dressing) с последующим отрезвлением. Рынок перегрет, но инерция слишком сильна, чтобы упасть без кульминации.

3. Сценарии развития

Основной сценарий (как на графике): Рынок выжимает шортистов из текущей проторговки. Мы пробиваем психологическую отметку 7000, долетаем до 7132 (уровень расширения Фибо или целевая зона). Там рисуется "шпилька", объемы взлетают (кульминация покупок), и цена резко разворачивается. Цель падения — 6400 (возврат к началу импульса). Это больно, быстро и неожиданно для большинства.

Альтернативный сценарий (скучный): Мы не обновляем хаи. Рынок показывает слабость прямо сейчас, пробивает нижнюю границу синего бокса (~6700) и медленно, нудно сползает вниз. Это сценарий, если крупный игрок уже разгрузился и не хочет тратить деньги на памп.

Неприятный сценарий (FOMO): Пробой 7132, закрепление и уход на 7500. Это сценарий гиперинфляции активов или полного безумия толпы (blow-off top), когда логика перестает работать окончательно.

Итоговый взгляд

Что мне нравится в сценарии:

Логика ловушки. Рынок обожает наказывать тех, кто покупает пробои на исторических хаях.

Симметрия. Движение к 7132 гармонично завершает волновой цикл перед глубокой коррекцией.

Зона 6400. Это отличный магнит — там осталось много нетестированной ликвидности.

Что меня напрягает: Сила тренда. Шортить S&P 500 на бычьем рынке — это как писать против ветра. Можно остаться мокрым и без депозита. Вход в шорт должен быть подтвержден сломом структуры на младшем таймфрейме после снятия ликвидности сверху.

Где я бы рассматривал вход (гипотетически):

Лонг: Скальп внутри бокса с коротким стопом, но это опасно.

Шорт: Идеально — дождаться ложного пробоя 7100-7132, увидеть резкий возврат под уровень и входить на ретесте снизу.

Мой вердикт:

👉 Я бы ждал.

Покупать сейчас поздно (RR плохой), шортить сейчас рано (могут вынести вверх). Я ставлю алерт на 7100 и готовлю попкорн. Если цена туда придет и покажет слабость — это будет сделка года. Если уйдем вниз сразу — пропущу, не беда.

Добой SP500 до 7000 H4.15.12.2025Добой SP500 до 7000

SP500 пролили в пятницу на отчетах Oracle об огромных инвестициях в ИИ и что под это дело, крупные техногиганты набрали огромных

долгов, то есть подтверждается раздувание пузыря. Однако общую картину мало поменяло и ожидаю добой в течение 2х недель до 7000.

До конца года вряд ли дадут упасть фонде и по традиции хотелось бы новогоднее ралли

BLACKBULL:US500.F

Твой тильт не из-за рынкаТвой тильт не из-за рынка.

Твой тильт — это невыраженная злость

Большинство трейдеров думают, что тильт — это:

— из-за стопов

— из-за убытков

— из-за того, что "рынок бесит"

— из-за того, что «не повезло»

Нет.

Это всё поверхность.

Настоящий тильт — это злость на себя, которую ты годами подавлял.

💥Тильт — это не эмоция.

Тильт — это взрыв.

Взрыв того, что внутри копилось слишком долго:

— злость за прошлые ошибки

— злость, что «я должен быть лучше»

— злость за недополученную прибыль

— злость, что «я опять не выдержал»

— злость, что «меня снова перегнало чувство»

— злость на своё бессилие

И когда внутренняя злость накапливается до предела,

нужен один маленький триггер —

и человек взрывается.

И да: стоп — идеальный триггер.

🧠 Почему злость выходит именно в трейдинге

Потому что трейдинг — единственная сфера,

где ты сталкиваешься с собой максимально честно:

— без масок

— без роли

— без оправданий

— без поддержки

— без внешней системы

Рынок не слушает твои истории.

Он давит на твоё ЭГО.

И вся злость, которую ты не прожил в обычной жизни —

всплывает здесь.

🧨 Как злость превращается в тильт

Внутри работает простая цепочка:

1️⃣ подавленная злость → напряжение

2️⃣ напряжение → чувствительность к триггерам

3️⃣ триггеры → эмоциональный взрыв

4️⃣ взрыв → разрушение дисциплины

5️⃣ разрушение дисциплины → слив

И ты думаешь:

«Я тупанул. Я делаю бессмысленные вещи.»

Нет.

Это не тупость.

Это фоновые эмоции, которым негде быть выраженными.

И рынок становится единственным местом, где они вырываются наружу.

⚔️ Злость — это сила. Но если её не управлять — она разрушает

Невыраженная злость:

— напрягает тело

— ускоряет решения

— делает входы импульсивными

— искажает видение

— выталкивает тебя в месть рынку

— превращает трейдинг в бой, а не в анализ

Ты начинаешь торговать не сетапы.

Ты начинаешь торговать своё внутреннее напряжение.

🖤 Почему гипнотерапия работает с тильтом лучше всего

Потому что она не уговаривает тебя “не злиться”.

Она делает глубже:

✔ убирает зажатые эмоциональные кластеры

✔ отпускает телесное напряжение

✔ выключает реакцию взрыва

✔ восстанавливает ровность нервной системы

✔ возвращает ясность и холод

✔ отделяет эмоцию от действия

Человек остаётся с силой — но без разрушения.

💎 Итог

Твой тильт — не про рынок.

Твой тильт — это ты,

который слишком долго пытался быть спокойным,

в то время как внутри кипело.

Когда ты убираешь эту внутреннюю злость —

торговля становится простой.

Стратегия начинает работать.

Тело перестаёт взрываться.

Голова — думать ясно.

И ты наконец становишься трейдером,

а не человеком, который борется с собой.

Почему жесткие стоп-лоссы часто проигрывают🎯 Почему жесткие стоп-лоссы часто проигрывают, даже если ваша идея верна

🎯 Урок

У вас идеальная установка.

Направление верное.

Тренд чёткий.

Вход хороший.

Но рынок достигает вашего крошечного стоп-лосса, а затем летит прямо к вашему тейк-профиту.

Провалилась не ваша стратегия, а

ваше размещение стоп-ордеров .

Близкие стоп-ордера убивают больше хороших сделок, чем плохой анализ.

⚙️ Шаг 1: Жесткие стопы игнорируют рыночный шум

Рынки дышат.

Они растут, падают, откатываются, ликвидируют зоны ликвидности.

Если ваш стоп-лосс находится внутри этого шума, вас каждый раз выбьют.

Пример:

ATR (1H) = 12 пунктов

Вы используете стоп-лосс в 6 пунктов.

Это половина обычной волатильности .

Вы фактически просите рынок остановить вас.

Стоп-лосс должен располагаться за пределами шума , а не внутри него.

📊 Шаг 2: Используйте стоп-ордера, основанные на волатильности, а не «маленькие стоп-ордера»

Используйте ATR для построения логической остановки:

Стоп-лосс = ATR × 1,5 или 2

Пример:

ATR = 14 пунктов

Стоп ≈ 21–28 пунктов

Это защищает ваш стоп-лосс от обычных рыночных колебаний.

Небольшая остановка = иллюзия «меньшего риска».

Логичная остановка = реальная защита.

🔢 Шаг 3: Рассчитайте размер позиции после стопа, а не до него

Большинство трейдеров выбирают стоп-лосс, исходя из размера лота, который они хотят использовать. Профессионалы сначала

выбирают стоп-лосс , а затем рассчитывают размер лота.

Пример:

Логический стоп = 25 пунктов

Риск = 1% от 10 000 долларов = 100 долларов

Размер лота = 100 $ ÷ 25 пунктов = 4 $/пункт = 0,40 лота

Ваш стоп верный, и ваш риск контролируется.

Никогда не уменьшайте стоп-лоссы для увеличения размера лота.

Уменьшайте размер лота и соблюдайте логичность стоп-лоссов.

📉 Шаг 4: Жесткие стопы создают плохой выбор R:R

Если ваш стоп слишком близкий:

Вас останавливают рано

Вы снова входите

Вы совершаете больше сделок

Вы платите больше

Вы увеличиваете эмоциональный шум

Ваш R:R рушится

Более широкие стопы меньшего размера обеспечивают большую точность и более плавные кривые капитала .

💡 Шаг 5: Проверка структуры

Стоп хорош, если он размещен:

✔️ За пределами максимума/минимума последнего колебания

✔️ Ниже уровня поддержки/выше уровня сопротивления

✔️ За пределами консолидации

✔️ За пределами зон ликвидности

✔️ Ниже/выше очевидных зон ловушек

Ваша остановка должна соответствовать структуре , а не желаниям.

🚀 Напоследок

Жесткий стоп не снижает риск —

он увеличивает вероятность ошибки.

Логичный стоп защищает вашу идею, учитывает волатильность и даёт вашей сделке возможность проявить себя.

Торгуйте меньшими объёмами.

Стоп шире.

Растите плавнее.

Как управлять рисками во время важных новостных событий⚠️ Как управлять рисками во время важных новостных событий

🎯 Урок

Важные новости — данные о NFP, индексе потребительских цен, решении FOMC, решениях по процентным ставкам —

могут за считанные секунды превратить спокойный график в машину хаоса.

Спреды стремительно растут.

Проскальзывают цены.

Стоп-лоссы срабатывают.

Даже идеальные настройки рушатся.

Профессионалы выживают, снижая воздействие новостей , а не предсказывая всплески.

📊 Шаг 1: Знайте, когда появляются новости

Всегда пользуйтесь календарём.

Важные события (красные папки) включают:

Расчет заработной платы вне сельского хозяйства (NFP)

Инфляция ИПЦ

Заявление FOMC

Решения по процентным ставкам

ВВП

Пособия по безработице

PMI

Выступления руководителей центральных банков

Если что-либо из этого произойдет в течение следующих 60 минут , скорректируйте свой план риска.

⚙️ Шаг 2: Сократите размер на 50–70% перед выпуском

Если обычно вы рискуете 2% на сделку, то во время новостей вы рискуете максимум 0,5–1%

.Новостная волатильность неожиданно увеличивает вашу подверженность риску.

Пример:

Стоп-лосс = 20 пунктов

Спред расширяется до 12 пунктов

Проскальзывание = 15 пунктов

Ваш стоп в 20 пунктов превращается в 47 пунктов реального убытка.

Меньшие размеры позволяют контролировать этот убыток.

🛑 Шаг 3: Избегайте открытия сделок за 5–15 минут до выхода новостей

Худшее время для открытия сделки — прямо перед публикацией.

Рынок сначала падает…

потом взрывается…

потом разворачивается…

а потом снова резко растёт.

Это не трейдинг, а рулетка волатильности.

Пропустите 5–15 минут до и после.

Вы ничего не теряете, избегая случайности.

🔁 Шаг 4: Используйте более широкие, логически обоснованные остановки, если остаетесь в позиции

Если вы настаиваете на торговле во время новостей (например, при торговле на колебаниях), ваш стоп-лосс должен:

✔️ Быть широким (на основе ATR)

✔️ Располагаться за пределами структуры

✔️ Справляться с резкими спредами

✔️ Размещаться там, где шум не сможет вас достать

И для компенсации вам придется использовать гораздо меньший размер лота.

🧮 Шаг 5: Уменьшите общую экспозицию по коррелированным парам

Если ожидаются новости по доллару США (ИПЦ, НФП):

EURUSD

GBPUSD

XAUUSD

NAS100

US30

Все реагируют одновременно .

Если вы находитесь в 3–4 из них одновременно, вы подвергаетесь чрезмерному воздействию одного и того же новостного риска.

Поддерживайте коррелированную экспозицию < 3% во время новостных событий.

🚀 Напоследок

Новости не убивают счета —

обычная торговля во время новостей убивает.

Уменьшите размер позиции, уменьшите экспозицию, расширьте стоп-лоссы и пропустите шумовые окна.

Вам платят не за то, чтобы предсказывать скачок цен.

Вам платят за то, чтобы выжить.

Как пережить дни и недели без прибыли🧠 1️⃣ Главное правило:

«Нет прибыли ≠ нет прогресса.»

Ты можешь 7 дней без профита,

но при этом:

- улучшать дисциплину

- оттачивать входы

- повышать точность

- усиливать эмоциональную устойчивость

- следовать системе

- готовить своё R

Это и есть заработок, просто не в деньгах.

Каждый день без результата = постройка будущих R.

🔥 2️⃣ Что реально происходит в такие периоды

‼️ Важно понять:

Рынок не каждый день платит.

Но система платит на дистанции.

Если у тебя:

winrate 50–60%

RR 1:2–1:4

40–50 сделок в месяц

то может быть 7–10 дней тишины,

где ты:

либо в нуле

либо в маленьком минусе

либо просто без входов

Это нормальный, здоровый рынок.

Проблема не в том, что ты не зарабатываешь.

Проблема в том, что мозг хочет вознаграждение каждый день.

Но рынок платит только за правильные моменты, а не за присутствие.

⚙️ 3️⃣ Модель прохождения периодов без прибыли

Эта модель спасает трейдеров, которые торгуют миллионами.

✔ Шаг 1 — Чёткое понимание цикла

Любой месяц делится на:

10% дней → профит приходит

60–70% → нейтральное состояние

20% → шум, ложные движения, нерынок

Ты должен знать:

Твои деньги приходят РЕДКИМИ, НО МОЩНЫМИ СЕРИЯМИ.

✔ Шаг 2 — Ты работаешь не ради результата, а ради повторения системы

В дни без прибыли ты тренируешь:

терпение

удержание

дисциплину

фильтрацию сделок

способность не входить “ради движения”

Это тренировки, которые дают тебе 10–20R в правильные дни.

✔ Шаг 3 — Энергия направлена в жизнь, не в график

Когда нет сделок →

ты становишься человеком, который ЖИВЁТ, а не ждёт входа.

Что делать в такие дни:

спорт (бег, зал, растяжка)

чтение

искусство

общение

женщины (флирт, свидания)

медитация

прогулки

анализ старых сделок

повышение пользы себе

благотворительность

молитва

Эти действия улучшают твою торговлю.

✔ Шаг 4 — «Дневник тишины»

Это твой инструмент силы.

Каждый день без прибыли ты записываешь:

находил ли сетап?

нарушил ли правило?

остался ли в системе?

а не было ли жадности?

Три дня подряд идеальной дисциплины дают больше силы, чем 3R.

✔ Шаг 5 — Переключение смысла

Не «я не зарабатываю».

А:

«Я готовлю себя к моменту, когда рынок начнёт платить.»

Ты становишься охотником, который ждёт подходящую добычу.

Ты не хватаешь всё подряд — ты выбираешь момент силы.

🦅 4️⃣ Метафора, которая меняет всё

Ты — как лучник.

Ты не стреляешь каждую секунду.

Ты натягиваешь тетиву, дышишь, ждёшь движение цели…

И только когда цель в зоне поражения —

ты делаешь свой выстрел.

Неделя без выстрелов — это не пустота.

Это подготовка к точному попаданию.

⚡ 5️⃣ Твой анти-стресс девиз на такие дни

Запиши как мантру:

«Я не зарабатываю каждый день.

Я зарабатываю правильными днями.»

«Время без прибыли — это инвестиция в большие R.»

«Мой процесс — важнее результата.»

Недельный обзор: XAUUSD, #SP500, #BRENT | 28 ноября 2025Недельный обзор: XAUUSD, #SP500, #BRENT за 24-28 ноября 2025

XAUUSD: BUY 4050.00, SL 4000.00, TP 4200.00

Золото входит в неделю на повышенных уровнях: утренние сводки фиксируют спот вблизи 4 054.19 за унцию. Инвесторы продолжают страховаться от политических и геоэкономических рисков, а также от пауз в поступлении официальной статистики США, что мешает ФРС опираться на привычные данные и удерживает спрос на защитные активы. При этом на декабрьском заседании ФРС рынок видит ощутимую вероятность снижения ставки, что в перспективе облегчает долларовые финансовые условия и поддерживает металл. Дополнительные драйверы — устойчивые притоки в «золотые» фонды и активные покупки со стороны центробанков по итогам осени.

Фундаментальный баланс на неделю выглядит конструктивно: колебания доходности казначейских бумаг США остаются ограниченными, а тема централизованных закупок и инвестиционных притоков формирует «подушку» спроса. Риски для бычьего сценария — укрепление доллара при росте реальных доходностей и более «жесткие» комментарии отдельных членов ФРС, которые могут отсрочить ослабление политики. Тем не менее суммарный фон — дефицит качественных «тихих гаваней» и продолжение инвестиционного спроса — сохраняет вероятность поддержки цены золота на откатах.

Торговая рекомендация: BUY 4050.00, SL 4000.00, TP 4200.00

#SP500: BUY 6600, SL 6500, TP 6900

Прошлая неделя завершилась коррекцией ключевых индексов США, однако новая начинается на более спокойном фоне: по утру понедельника растут фьючерсы на S&P 500, а дискуссия вокруг декабрьского решения ФРС смещает ожидания в сторону послабления. В агрегате это снижает давление со стороны стоимости заимствований и поддерживает оценку будущей прибыли. По рынку отмечается, что ноябрьские движения проходили на фоне сильного блока корпоративной отчетности: фактический рост прибыли S&P 500 заметно превысил оценки начала квартала, что смягчило влияние высоких оценок.

На горизонте недели баланс факторов смешанный, но умеренно позитивный: вероятность смягчения политики ФРС, стабилизация доходностей 10-летних облигаций около 4% и снижение цен на нефть улучшают ожидания по затратам и марже для ряда отраслей. Сдерживающие моменты — повышенная волатильность в сегменте технологических лидеров и неопределенность по срокам последующих шагов регулятора. В такой конфигурации умеренный «апсайд» бенчмарка выглядит базовым сценарием, если не возникнет неожиданного ускорения инфляционных рисков.

Торговая рекомендация: BUY 6600, SL 6500, TP 6900

#BRENT: SELL 62.50, SL 65.00, TP 55.00

Нефть начала неделю под давлением: утренние сообщения фиксируют Brent около 62.46 за баррель. Рынок переваривает новости, снижающие геополитическую премию и подразумевающие возможность постепенного расширения предложения в среднесрочной перспективе. Параллельно в США сохраняется тренд к росту коммерческих запасов, а свежие прогнозы указывают на накопление мировых резервов в IV квартале, что также тянет цены вниз.

С точки зрения предложения решения ОПЕК+ на конец года и обсуждаемая конфигурация на начало следующего года не снимают опасений по избыточному предложению: прирост добычи вне альянса плюс восстановление отдельных поставок оказывают давление на фьючерсную кривую. Дополнительно сдерживает котировки укрепляющийся доллар, увеличивающий стоимость импортируемого сырья для стран-потребителей. В результате базовый сценарий на неделю — сохранение нисходящего уклона с эпизодическими откатами на новостях о санкциях и перебоях.

Торговая рекомендация: SELL 62.50, SL 65.00, TP 55.00

Перезаход в покупки SP500 H4. 24.11.2025Перезаход в покупки SP500

Так как прошлые мои покупки индекса SP500 выбило по б/у, решил перезайти в закрытом канале от 6550. Хотя изначально лимит на 6500

был, но несколько пунктов не дотянули и развернули немного раньше. Сейчас покупки удерживаю и судя по цикличности, мы вступили

в сильный период роста с конца ноября и до конца декабря. Главное закрепиться выше 1/2 маржи в районе 6770 и сделать перекрытие

сегмента вверх. Тогда получим полное подтверждение окончания коррекции вниз и целиться буду на перехай к отметку 7000.

BLACKBULL:US500.F