#PEPE. ЕДИНСТВЕННЫЙ, КТО ДЕЛАЕТ ДЕНЬГИ. ОБЗОР ОТ 06.02.2026OKX:PEPEUSDT.P 1D

Рынок сейчас читается довольно просто, если смотреть не на эмоции, а на структуру.

Прогнал список фьючерсов Binance - и картина повторяется как под копирку: по большинству альтов на 1H формируется резкий V-отскок. Формально - база под разворот есть. Но есть важный нюанс, который многие игнорируют.

Большая часть этих отскоков построена «в пустоте». Под ними нет нормальных уровней силы - ни внятных лонговых POC, ни зон устойчивого спроса. А значит - это пока больше технический отскок, чем готовый тренд. Заходить вслепую в такие конструкции - значит просто надеется.

Из того, что реально выглядит подкреплённым уровнем - выделяется только #PEPE. Он единственный стоит там, где лонг логичен не по картинке, а по ТА. Его и беру в работу. Остальных - в лист ожидания.

Самый грамотный и хладнокровный вход - не в середине формации, а после выхода из неё и возвратного ретеста. Кто умеет ждать подтверждение - тот забирает движение, а не угадывает его. С текущих добрал на спот.

DYOR.

Spot

#BTC1!. Я - КОРОЛЬ КРИПТЫ СНГ. ОСТАЛЬНЫЕ - ЗАВИДУЮТ! ОТ 06.02.26CME:BTC1! 1W

Чёткое попадание в уровень - отработали практически идеально. Эта зона сейчас выступает ключевой опорой для остановки движения и именно от неё ожидаю продолжение отскока вверх.

Пока структура выглядит так, будто рынок защищает этот диапазон и не готов отдавать его без борьбы. Если увидим нормальную проторговку и уверенный переворот уровня в поддержку - дорога к отметке 40К будет технически открыта. То есть всё зависит от удержания текущей трендовой.

Сценарий простой: удержание базы → закрепление → ускорение

DYOR.

#SOL. ХОТИТЕ СТАТЬ ЛУЧШИМ В СНГ? СМОТРИТЕ НА МЕНЯ! ОТ 06.02.2026BINANCE:SOLUSDT.P 4H

На проливе оставили выраженный хвост - классический признак агрессивного выкупа снизу. Продавца прожали, ликвидность собрали, ниже идти стало тяжело.

По уже отработанной схеме, с высокой вероятностью начнём заторговывать этот хвост: сначала проторговка в диапазоне, затем попытки возврата цены в тело движения. По альтам подобная структура сейчас смотрится синхронно, что добавляет сетапу веса.

Пока хвост удерживается и не поглощается - приоритет за локальной стабилизацией и восстановлением. Пробой лоя с импульсом отменит сценарий, но до этого базовый вариант остаётся бычьей отработкой от кульминации.

DYOR.

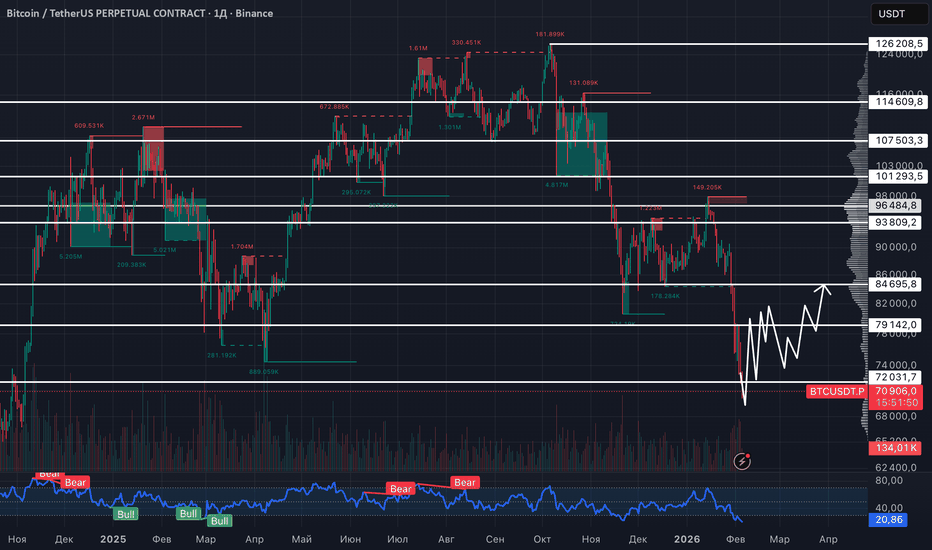

#BTC. ЕДИНСТВЕННЫЙ ТОПОВЫЙ ТРЕЙДЕР СНГ! ОБЗОР ОТ 06.02.2026BINANCE:BTCUSDT.P 1D

⚡️ Рынок сделал то, что и должен был сделать. Отскок - закономерен.

Пока толпа залипала в заголовки про Иран, рынок уже всё отыграл. Новости здесь - лишь спусковой крючок, а не причина движения. Ключевое - поведение цены и ликвидность.

Что реально произошло:

1️⃣ Массовая истерия → толпа агрессивно полезла в шорты, ожидая «продолжения конца света». Это было видно по позициям, а не по твиттеру.

2️⃣ На этом фоне крупные игроки спокойно развернули поток: алгоритмы ушли в аккуратный набор. Никакой паники - холодный расчёт.

3️⃣ Если дневная свеча уверенно вернётся и удержится выше 72031$, весь вчерашний пролив можно официально записывать в разряд управляемого сбора ликвидности. Не более.

4️⃣ Следующая реальная проверка - зона 79142$ – 84695$. Это бывшая опора рынка, теперь - жёсткое сопротивление. Там продавцы не будут церемониться.

Мои приблизительные ожидания: 73500$ - 60105$ - 75000$ - 68000$ - 77000$ - 64250$ - 73500$ - 69500$ - 79250$ - 72000$ - 76500$ - 71750$ - 83500$ - 79000$ - 87500$ - 81000$ - 84750$

В идеале короче сходить за ретестом 60105$ и отскочить к 84750$ где-то к середине мая.

В общем и целом, рынок бьётся в конвульсиях - бьются в конвульсиях и люди. Наша задача - не суетиться и не мешать деньгам приходить туда, где есть терпение.

Расслабьтесь. Всё привезут. И цену, и возможности.

Хороших выходных 🚀

DYOR.

#FIGHT. ВАШИ ЭКСПЕРТЫ - МОИ ФАНАТЫ! Я ОДИН РАБОТАЮ! ОТ 06.02.26BINANCE:FIGHTUSDT.P 1H

FIGHT - это криптовалюта, возникшая из значимого события в истории, когда бывший президент Дональд Трамп едва избежал покушения на свою жизнь.

Его призыв "FIGHT FIGHT FIGHT" стал краеугольным камнем этой цифровой валюты, которая стремится объединить сторонников и поддерживать различные дела.

Эта уникальная история происхождения привлекла значительное внимание и поддержку, включая самого Трампа.

В общем и целом, раскинул лимитки на спот в указанном диапазоне и буду ждать либо отработки, либо потери всех своих инвестиций.

Как всегда в такие сомнительные проекты инвестирую ровно столько сколько готов потерять навсегда.

Мои мысли - это не призыв к действию, мои мысли - это лишь моё субъективное мнение, а не гарантия 100% отработки.

DYOR.

BTC. ЕДИНСТВЕННЫЙ КТО БУДЕТ ПРАВ В ЭТОМ ЦИКЛЕ! ОБЗОР ОТ 05.02.26BINANCE:BTCUSDT 1D

🔥 BTC снова у 70000$. И вот тут начинается самое интересное

Рынок сделал то, что должен был сделать - пришёл туда, где раньше почти никто не торговал (в непроторгованую зону). Диапазон 82000$ - 72031$ - это пустота по VRVP, тонкий лёд без поддержки.

Что это значит на практике:

— либо в ближайшие дни рынок переформатируется, набирая ликвидность и строя новую структуру (по сути - новый диапазон),

— либо этот уровень не удерживают и нас быстро и жёстко возвращают к 60000$

Иллюзий тут быть не должно: в таких зонах цена не задерживается надолго. Либо закреп, либо жёсткий вынос.

Я сейчас не гадаю и не романтизирую движение - рынок на развилке, и именно здесь станет понятно, кто был прав, а кто просто верил.

☕️ Беру паузу, собираю мысли и текстом дальше тянуть смысла нет, рынок говорит быстрее.

DYOR.

#PENDLE. САМЫЙ ПРАВИЛЬНЫЙ ТРЕЙДЕР ВЕЩАЕТ! ОБЗОР ОТ 06.02.2026BINANCE:PENDLEUSDT.P 1W

Следующий кандидат в работу - #PENDLE. Идея не новая, уровень отмечен давно, просто теперь цена наконец-то подползла туда, где начинается интересная зона для набора.

Сейчас инструмент возвращается к дневному объемному уровню, от которого логично ждать реакцию покупателя. Именно такие точки дают асимметрию, а не входы “по рынку на эмоциях”.

План действий простой и без суеты: набор спота на указанном уровне. Дадут глубже - доберём, не дадут - значит рынок уйдёт без нас, и это нормально.

Цель по сценарию - район $3. Там уже будем смотреть по структуре и реакции объёма.

⚠️ Это именно спотовая позиция. Только риск-капитал и холодная голова.

DYOR.

#BTC. ЛУЧШИЙ ТРЕЙДЕР В СНГ ГОВОРИТ ПРАВДУ! ОБЗОР ОТ 05.02.2026BINANCE:BTCUSDT 3D

⚠️ Bitcoin сейчас стоит на грани, и это не фигура речи

Если убрать эмоции и посмотреть на рынок трезво, картина такая: цена упёрлась в критическую зону, где рынок обязан показать характер. На графике мы пришли прямо в середину всего импульса - в зону Фибо 0.5, район 70750$. Здесь традиционно решается - рынок жив или просто тянет время.

👉 Этот диапазон - последняя нормальная опора для быков.

От него логично ждать хотя бы попытку отскока или боковика. Если реакции нет - это уже тревожный сигнал.

Но теперь самое неприятное.

📉 Мы давно ниже 76000$, а это значит, что с точки зрения большой структуры рынок не в cтруктуре. Про «уверенный ап-тренд» здесь говорить уже не приходится - он сломан.

И если 70750$ не удержат, сценарий резко становится жёстче: рынок автоматически открывает дорогу к 0.618 по Фибо, а это ~57750$.

🧠 Мой вывод простой: 70750$ - решающий рубеж, удерживаем - получаем отскок и шанс на восстановление, теряем - рынок сам потащит цену в диапазон 57000$ - 56000$.

Дальше рынок не будет «объяснять» - он просто покажет. Сейчас всё внимание на реакцию, объёмы и скорость движения. Именно здесь решается среднесрочный сценарий.

DYOR.

#FHE. ПРИГЛО ВРЕМЯ ПРИЗНАТЬ: В СНГ ОДИН ТРЕЙДЕР! ОБЗОР ОТ 05.02BINANCE:FHEUSDT.P 1D

#FHE - это нативный токен Mind Network, современного проекта, внедряющего полностью гомоморфное шифрование в Web3 и ИИ.

Mind Network создаёт «полностью зашифрованную сеть», где данные и вычисления приватны, но верифицируемы.

Ключевые функции: защищённые ИИ-агенты через AgenticWorld, сеть нулевого доверия HTTPZ, инструменты для шифрованных data lake, приватного DeFi/RWA, безопасного голосования и кроссчейн-приватности.

Проект поддерживают такие лидеры, как Binance Labs, HashKey Capital, Animoca Brands и Chainlink. Mind Network находится на стыке приватных технологий, искусственного интеллекта и блокчейна.

Фундаметально достаточно перспективный проект, да и в техническом плане смотрится интересно.

В общем и целом, раскинул лимитки на спот в указанном диапазоне и буду ждать либо отработки, либо потери своих инвестиций.

Как всегда в такие сомнительные проекты инвестирую ровно столько сколько готов потерять навсегда.

Мои мысли - это не призыв к действию, мои мысли - это лишь моё субъективное мнение, а не гарантия 100% отработки.

DYOR.

#BTC. ТАК БУДЕТ РОСТ ИЛИ ВСË ЖЕ КОРРЕКЦИЯ? ОБЗОР ОТ 27.01.2026BINANCE:BTCUSDT 2W

Вот почему у нас будет медвежий год.

Посмотрите на общую картину.

Мы сформировали восходящую сваю на 1W и 2W TF. Она сломалась, и теперь мы, скорее всего, направляемся к 50000$.

Графические паттерны хорошо работают на более высоких таймфреймах, потому что именно там находится реальная ликвидность.

Как я говорил бесчисленное количество раз, 2026 год определенно будет медвежьим годом для Биткоина, примерно до октября.

DYOR.

#BTC. ТАКИХ ИДЕЙ НЕТ НИ У КОГО В СНГ! ГЕНИАЛЬНЫЙ ОБЗОР ОТ 27.01BINANCE:BTCUSDT 1M

1M TF - 4-летний цикл повторяется

Лучшим индикатором для понимания долгосрочных трендов Биткоина остается теория 4-летнего цикла. Она ни разу не подвела. Даже в прошлом году.

Для тех, кто не знает, с 2013 года Биткоин пережил 3 рыночных цикла со следующими фазами:

▪️2 года устойчивого роста (желтый на графике)

▪️1 год бычьего рынка (зеленый на графике)

▪️1 год медвежьего рынка (красный на графике)

Фаза бычьего рынка завершилась на пике в октябре 2025 года. Сейчас мы находимся в фазе медвежьего рынка примерно до октября 2026 года.

Если экстраполировать данные предыдущего цикла, моя цель на медвежьем рынке - около 50000$ в октябре 2026 года.

Тем временем мы можем и, вероятно, будем некоторое время колебаться около 80000$ долларов, прежде чем достигнем 50000$.

Это, пожалуй, единственный индикатор, который меня ни разу не подвел. Я обновлю этот прогноз в октябре 2026 года.

DYOR.

#BCH. ВЫ ВСË ЕЩË В МИНУСЕ? Я УЖЕ В ЛАМБО! ОБЗОР ОТ 05.02.2026BINANCE:BCHUSDT.P 1D

#BCH - редкий зверь на этом рынке: структура всё ещё смотрит вверх, пока большинство уже сломано.

По графику видно: актив долго держит широкий диапазон и не развалил старший ап-тренд. Да, волатильность грязная, с выбросами и резкими откатами, но ключевое - покупатель защищает нижние зоны. Именно там и лежит вся математика сделки.

Работаю строго от уровней:

Жёлтые горизонтали - мои зоны набора спота:

— первая область: ~445$

— глубокий добор: 290$ - 280$ (если дадут пролив и сбор ликвидности)

Это не история про «быстрые иксы». Это история про хладнокровно забрать у границы диапазона, где риск минимальный, а перекос по вероятности на стороне покупателя.

Зелёные уровни - зоны фиксации:

— среднесрочная цель: район ~775$+

— при расширении импульса - тест верхних полок ликвидности вплоть до старших экстремумов.

Важно: беру только спот и только с пониманием риска. Без плечей и без надежд на быстрые иксы. Если рынок даст импульс - #BCH умеет стрелять резко и без предупреждений. Моя задача - уже быть внутри, а не догонять.

DYOR.

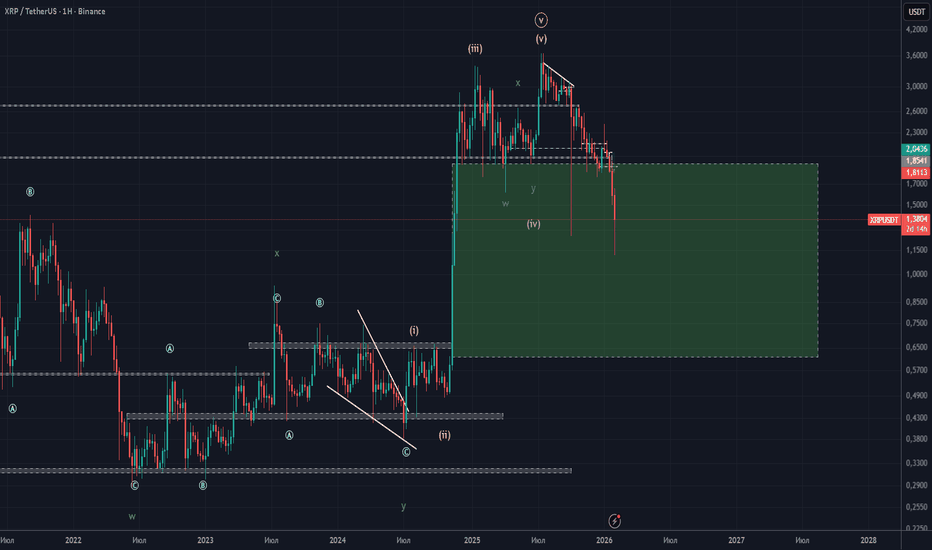

XRP: Взлет или накопление перед падением?#XRP BINANCE:XRPUSDT

Краткое описание актива:

XRP – это криптовалюта, разработанная Ripple Labs для ускорения и удешевления международных денежных переводов. Проект является частью экосистемы RippleNet, предлагая финансовым учреждениям решения для мгновенных транзакций. XRP активно используется банками и платежными системами по всему миру.

📌https://ru.tradingview.com/x/noKUr6IO/

🔥 Скрин 1: Спот позиция из прошлых идей успешно закрыта в профит. Пусть не на самых хаях, но результатом вполне довольны!

📌https://ru.tradingview.com/x/l83ISmpk/

📊 Скрин 2: Текущий диапазон может уйти в накопление. При торговле стоит работать от границ диапазона. С учетом диверов на RSI и MACD на недельном ТФ, долгосрочные позиции здесь не рассматриваю. Только спекулятивные трейды со стопами.

📌https://ru.tradingview.com/x/aZk9cRMz/

📈 Скрин 3: Ближайшие уровни для покупок:

Первый трейд: Диапазон интереса 1,50 - 1,36.

Второй трейд: Диапазон 1,15 - 1. Можно комбинировать оба.

📌https://ru.tradingview.com/x/9ghqP4v5/

📉 Скрин 4: Повторный спот набор планирую только внизу, диапазон 0,63 - 0,51. После достижения обновим идею и снова заберем хороший профит.

📌https://ru.tradingview.com/x/EaYMVMKK/

📖 Скрин 5: Глядя на полную историю графика, мы можем продолжать формировать структуру в текущем диапазоне. На низах были негативные новости, никто не верил в рост, а теперь, на хаях с диверами, царит позитив. Это идеальный момент для крупняка разгружать позиции, используя ажиотаж.

📌https://ru.tradingview.com/x/5wQd2QPf/

🧘♂️ Скрин 6: Пример с TON показывает, что терпение всегда решает. Даже на позитивных новостях актив может корректироваться. Главное — смотреть на рынок трезво и не идти за толпой.

❗️ Для фьючерсов - ВСЕГДА использую стопы, по факту реакции от уровня переводить сделку в безубыток. При распиле уровня или пробое с закреплением - ищем выход в б/у и новые точки входа.

—— ⭐️ Если хотите больше таких разборов, поддержите идею — ваши “ракеты🚀” дают мотивацию!

TOTAL3 идеально отработали прогноз, но это еще не конецCRYPTOCAP:TOTAL3

В прошлом посте писал про цели снижения и вот в отличии от общей капы, тут спрогнозировать получилось идеально

Хотя если смотреть на портфель альткоинов - аж сердце кровью обливается.

Как говорил Уоррен Баффет - "Покупайте, когда все продают, и продавайте, когда все покупают"

Смотря на текущие показатели рынка, именно сейчас стоит откупать все что упало, проведите анализ, что будет являться действительно фундаментальным проектом и инвестируйте туда и всегда соблюдайте правила диверсификации

Теперь вернемся к графику, рынок крайне вымотан, но от уровня 650В мы хоть и показали откупную реакцию, но она настолько рваная, что пока что больше похоже на некий отскок, ну и так же там есть наклонка образовавшаяся с Августа по Ноябрь 2024г и думаю будем брить эту наклонку + там и 0,5 глобальной трендовой, и зеркальный уровень.... Думаю можем туда сходить и уже от туда будут выполнены все цели и дальше я буду ожидать полноценное восстановление, но уже с текущих буду выставлять лимитки по альткоинам для набора спота

DYOR!

XRP проторговываем зону 0,61$-1,92$, никакой силы пока что нетBINANCE:XRPUSDT

Пока что совершенно не вижу силы в проекте, думаю еще покажут некий отскок, но по факту, все восходящее трендовое движение уже абсолютно полностью завершено и сейчас мы проторговываем резкий импульс и практически в половину уже сделали это, но ожидаю снижение как минимум до 1$ там можно с слегка завышенным риском попробовать развернуть тренд и словить отскок, но лучше всего - это дождаться заходного и уже от него открывать какието позы, иначе риск слишком велик

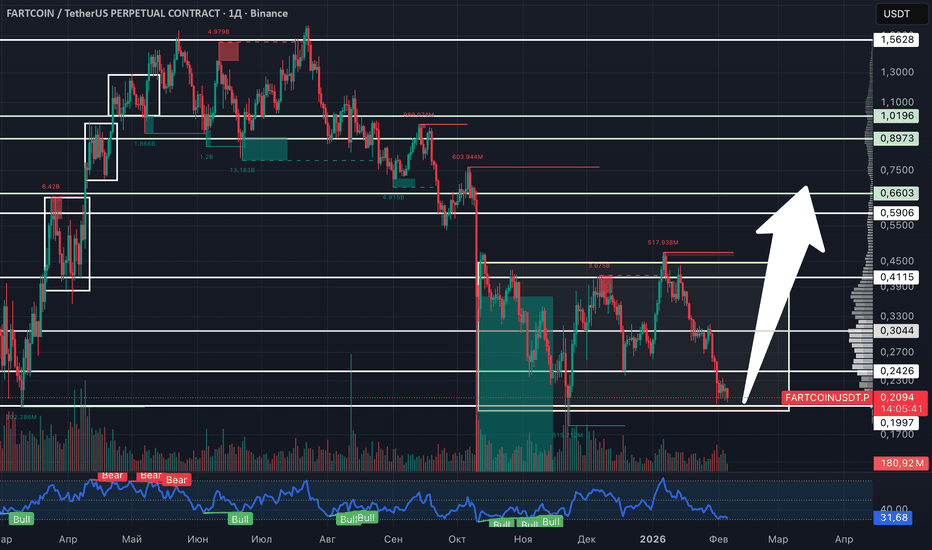

#FARTCOIN. ХЕЙТЕРЫ "СГОРЯТ" ОТ ЗАВИСТИ. ОБЗОР ОТ 05.02.2026BINANCE:FARTCOINUSDT.P 1D

Нравится этот актив.

Держу крепко на споте.

Моя средняя точка входа: 0.3200$. Цена сейчас: 0.2000$. Вот и думайте.

Профит будет, инфа сотка, но только подождать нужно будет. Цели на графике.

Как всегда: мысли мои - решения Ваши.

DYOR.

ETH БУТЕРИН ПОРА РАЗВОРАЧИВАТЬ ЭТУ РАКЕТУ! ОТКУДА БУДЕТ РОСТBINANCE:ETHUSDT

Ну что тут сказать, откат ожидался, но пока он идет без тормозов и будем уже работать от новых данных. Я позиции пока не беру, ибо это хай риск, пока буду дожидаться какого-то внятного локального отскока, ибо сейчас есть 3 зоны потенциального разворота.

1. С околотекущих, ибо на 4ч уже есть вкусный дивер на RSI.

2. После перекрытия полного имбаланса и тест уровня.

3. Снять ликвидность за уровенем и показать сильный откуп.

Пока сильно много зон для добора, если дадут 3, буду рассматривать вот такую позицию в лонг, ибо ломать лои глоабльные, это будет тотальная жесть)

Пока еще ничего критического, но спешить не рекомендую.

DYOR

#TAC. ТО, ЧТО 100% ДАСТ УВЕРЕННЫЙ ПРОФИТ! ОБЗОР ОТ 05.02.2026BINANCE:TACUSDT.P 1D

#TAC - работаю от структуры, без суеты и без погони за ценой.

Актив уже несколько месяцев ходит в чётком боковом коридоре и регулярно раздает выносы по ликвидности. Такие диапазоны не угадывают - их системно отрабатывают от границ. Нижнюю зону я заранее отмечал как область добора - оттуда и перезашёл по плану.

Сейчас цена снова у поддержки структуры. Жёлтые уровни - мои рабочие зоны входа, от них собираю позицию. Часть уже в рынке, дополнительный лимит стоит ниже - на добор, если дадут прокол.

Сценарий базовый: выход из диапазона вверх с тестом верхних полок ликвидности.

Зелёные уровни - зоны фиксации:

— первая разгрузка: район ~0,004703$

— основная цель: ~0.005499$–0.06154$

Важно понимать механику: на этом инструменте уже не раз видели резкие импульсы с таким же быстрым откатом. Поэтому верхние тейки - только лимитками, без жадности и «подержу ещё чуть-чуть».

Пока структура жива - приоритет лонговый. Работаю хладнокровно, по уровням, без эмоций. Если дадут импульс - прокатимся красиво.

DYOR.

#UAI. ХОЧУ ЗАРАБОТАТЬ ОЧЕНЬ МНОГО ДЕНЕГ! ОБЗОР ОТ 05.02.2026BINANCE:UAIUSDT.P 1D

UnifAI Network - это инфраструктурный протокол на базе искусственного интеллекта (ИИ), который автоматизирует стратегии децентрализованных финансов (DeFi) с помощью автономных ИИ-агентов. Это позволяет пользователям выполнять сложные операции без необходимости обладать техническими знаниями.

Автоматизация на базе ИИ - ИИ-агенты следят за рынками, совершают сделки и оптимизируют доходность на более чем 100 DeFi-протоколах.

Доступность без программирования - пользователи могут создавать, копировать или запускать стратегии через удобный интерфейс.

Экосистема для разработчиков - предоставляются SDK и инструменты для создания собственных ИИ-агентов и интеграции с блокчейн-протоколами.

Актив новый, при благоприятной рыночной динамике ММ может включиться и запампить актив.

В общем и целом, раскинул лимитки на спот в указанном диапазоне и буду ждать либо отработки, либо потери своих инвестиций.

Как всегда в такие сомнительные проекты инвестирую ровно столько сколько готов потерять навсегда.

Мои мысли - это не призыв к действию, мои мысли - это лишь моё субъективное мнение, а не гарантия 100% отработки.

DYOR.

SOL ожидаю коррекцию к 25$ и полный крах экосистемы?BINANCE:SOLUSDT

Глобально вел такую разволновку, где мы все еще находимся в глобальной восходящей импульсной структуре:

Но сейчас смотрю на происходящее и что-то больше похоже, что мы уже завершили импульсную структуру, в таком случае надо определить, где именно мы перешли в коррекционное движение и что вообще ожидать от графика

Самый первый, восходящий тренд, который закончился в 2021году мы не берем во внимание сейчас, речь идет об периоде начиная с 2023года:

Мы получили заходной импульс, к глобальной третьей волне, параллельно образовав трендовую и поджатие к уровню, сняли стопы за ним, нарисовав импульс и поставив новые максимумы, после чего пошла укатка и выбривка наклонки.

Сама укатка сейчас идет в импульсной структуре, поэтому вскоре можно будет увидеть какоето восстановление к 170$, после чего ожидаю коррекцию в волне С до значений 25-50$, да разброс достаточно большой, но и это по сути глобальное движение

Но прошу заметить, это не произойдет завтра, не после завтра не через неделю, это средне срок - долго срок цели, но с тех зон в целом можно будет пробовать закупаться данным активом, но при условии, что не будет каких-то сильных отклонений от сценария, а пока что можно куковать))

DYOR!

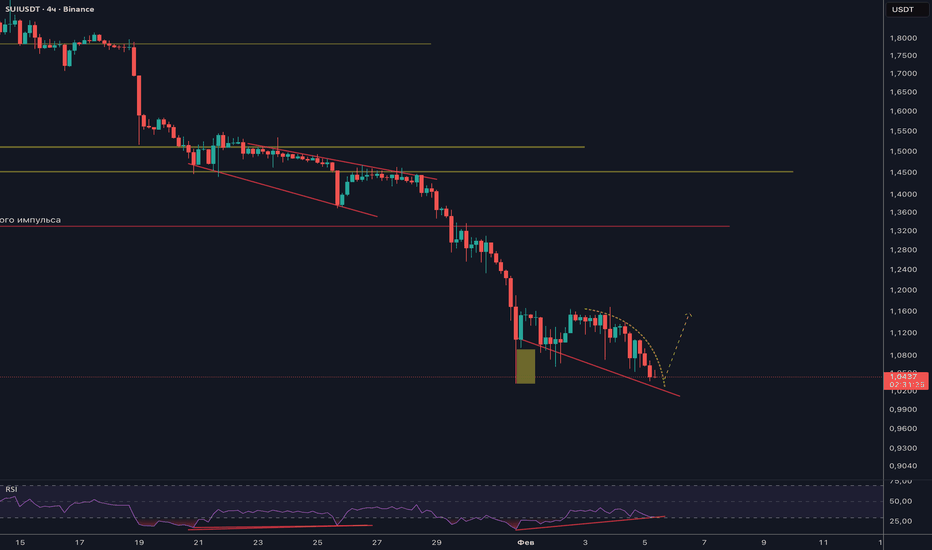

SUI ЛОКАЛЬНО ПОРА РАСТИ? РАБОТА С ЛИКВОЙ И RSIBINANCE:SUIUSDT

Графика начал постепенно стабилизироваться после снижения, сейчас у нас начала образовываться рваная закругленная ликвидность, дивергенция на RSI, а так же перекрыли фитилек который ранее оставили на графике.

Сейчас ожидаю выхода за наклонку и со стопом за лой первая цель роста будет на выбривку закругления, в идеале дойти до ретеста верхнего уровня.

Без подтверждений позицию открывать не буду.

SOL Оптимальная зона для набораПо SOL картина заметно ухудшилась — сломано сразу несколько ключевых лонговых факторов, из-за чего большая часть инвесторов сейчас находится в состоянии неопределённости.

Главное техническое событие — выход вниз из многолетнего бокового диапазона, в котором цена находилась почти два года. Такой выход из длительной аккумуляции в сторону снижения — это сильный медвежий сигнал, который меняет рыночный контекст со «скупаем просадки» на «продаём рост».

На текущих уровнях возможны локальные отскоки. После резкого импульсного падения на графике остались имбалансы (FVG), неэффективности и зоны, где цена проходила слишком быстро без проторговки. Рынок часто возвращается туда для частичного заполнения — именно это и может дать краткосрочные ап-движения. Но важно понимать: пока структура не возвращена, это лишь технические откаты в нисходящем тренде.

Ключевая зона интереса для среднесрочного набора — район 80$. По совокупности факторов (историческая реакция цены, объёмы, технические уровни) именно здесь проходит наиболее сильная поддержка. Рассматривать более агрессивный набор выше — повышенный риск, так как цена всё ещё находится в фазе распределения и давления продавца.

Торговый план от этой зоны выглядит так:

лонг от 80$ с чётким стопом сразу под уровнем, без усреднений в случае пробоя. Если поддержка не удерживается — сценарий отменяется, и рынок, вероятно, уйдёт на переоценку ниже.

Сейчас важно сохранять дисциплину: не запрыгивать в случайные отскоки, работать от сильных уровней и строго контролировать риск. В таких фазах рынка выживают не самые смелые, а самые системные.

BTC.D пора переобувать тапки, мы закончили коррекцию CRYPTOCAP:BTC.D

Давайте переобуемся или же почему можно считать, что обновление локальных хаев можно больше не ждать.

В прошлом посте писал, что моя гипотеза была верна с тем, что мы обновим хаи 26 декабря и спустя 36 дней мы обновили максимумы, после чего я сделал гипотезу, что мы еще покажем рост и поставил гипотезу, что нарисуем в форме еще одного клина КДТ:

Сейчас же мы обновили минимумы, которые могут свидельствовать, что наша коррекция второй волны нисходящего импульса полностью завершилась и сейчас я бы ожидал дальнейшую укатку доминации и укрепления альткоинов.

Этому так же свидетельствует сравнение разных фундаментальных альткоинов с падением битка, так же можно открыть сравнение ТОТАL с TOTAL3 и можем увидеть соразмерность падения

Да, разница не существенная, но комплексно может говорить о завершения стадии шортистов

На графике сейчас дополнил лишь то, как я ожидаю видеть дальнейшее развитие графика

Либо мы пережили самый ад, либо завтра придется идти на завод :)

DYOR!