#BTC — рынок в точке решенияРазбор - BINANCE:BTCUSDT.P #BTC

Описание актива:

Bitcoin (BTC) — главный ориентир всего крипторынка, актив с максимальной ликвидностью и ключевой ролью в формировании настроений. Все альты так или иначе следуют за его структурой и фазами рынка.

📊 разбор графика:

Скрин 1 (МТФ):

— Биткоин скорректировался, шорты спокойно тейкаются

— Цена забрала первый МТФ уровень 1м ТФ 86169, откуда получили локальную лонг-реакцию

— ⚠️ Напоминаю: это чистый скальп, минутка

— Ниже остаётся актуальный уровень 15м ТФ, который ранее отмечал в обзоре

По таким МТФ-уровням логика простая:

👉 первая реакция — частично фиксируемся + стоп в БУ. НО скрин 2 ниже

Скрин 2 (1D ТФ):

— Сняли лой среды

— Пришли на тест МТФ-уровней, которые указывал заранее

— Получаем локальную остановку цены

— Пока без подтверждения на разворот, просто скальп откат, от первого же мтф уровня

🔹 Мои действия:

— Оставил в работе МТФ / Стопы в бу не перевожу

— Шорты в любом случае тейкаются

— Жду: открытие CME / открытие недели / закрытие дневной свечи

🎯 Желательно увидеть:

— Идеально: снятие лоя среды, оставить фитиль / и закрыться выше 87 900

😄 Да, это уже фантазия — до закрытия дня час, рынок решит сам.

📌 Итог:

— Лонг → защищён, готов к стопу

— Шорты → профит

— Дальше каждый принимает решение сам

— Я — жду открытие недели и подтверждения по D1 / и буду уже отталкиваться от этого

——

❗ Для фьючерсов: после реакции от уровней фиксируйте часть профита и переводите позицию в безубыток.

🚀 Поддержите идею — закиньте “ракеты🚀” в комментарии!

Трендовый анализ

Анализ рынка российских акцийНа рынке российских акций, скажем прямо, не всё так радужно, как хотелось бы.

Локальная линия поддержки 2500 . Глобальная линия поддержки 1800.

Тренд на снижение будет сломан, только если рынок пойдет выше верхней трендовой, во что пока слабо верится.

Но российский рынок я точно шортить не буду. Скорее буду делать покупки недооцененных акций, если уйдет ниже 2500.

Наибольший интерес к акциям Санкт-Петербургской биржи . Хочется набрать большую позицию в долгосрок.

Сильно недооценен Газпром. Но Газпром может много лет ходить между 100 < > 200 руб. и даже уходить ниже 100. Поэтому по Газпрому только спекулятивные сделки в периоды, когда к акциям Газпрома проявляет интерес крупный игрок.

Из ритейлеров интересны Магнит и Лента.

По этим акциям буду искать точки входа в долгосрочные инвестиции.

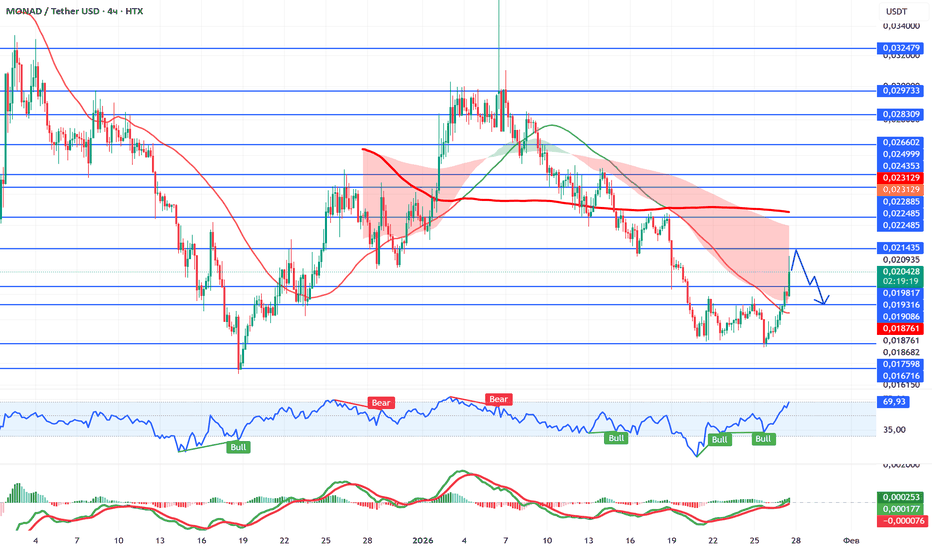

#MONAD / USDT — попытка выхода из локального днаПосле снижения цена отскочила от зоны поддержки 0.0185–0.0190 и импульсно вернулась выше 0.0200. Движение выглядит как технический отскок в рамках нисходящего/бокового тренда.

Ожидаю откат к зоне 0.0200–0.0198 с повторной попыткой роста

📉 RSI вышел в зону перекупленности (~70), что повышает вероятность локальной коррекции или консолидации

📊 MACD разворачивается вверх и сокращает медвежью гистограмму — первый сигнал на ослабление давления продавцов

Рынок продолжает закладывать ожидания по экосистеме и будущим апдейтам, но фундамент пока не поддержан сильным инфоповодом

Текущий рост — это реакция от поддержки, а не подтверждённый разворот.

Для среднесрока нужен пробой и удержание выше ключевых сопротивлений.

DYOR.

$HYPE реализовал движениеGETTEX:HYPE реализовал движение похожее на то, что ожидалось от сделки с $APT. После снятия недельного фрактала на прошлой недели образовался VC 1D покупателя, тем самым подтвердив доставку и определив вектор на технический отскок цены. Этот VC в виде FVG представлял собой элемент дозаправки цены, откуда можно было искать точки входа. К сожалению подтверждение с которым я работаю поступило поздно и RR уже не подходил для реализации идеи, цена улетела сильно вверх. GETTEX:HYPE силен в данный момент. AMEX:APT в свою очередь не демонстрировал VC 1D, но позволил зайти при подтверждении на LTF, чего как оказалось было мало.

Lля полноты картины хотелось бы увидеть снятие фрактала недельного периода в отметках $28,39, что является целью доставки по нисходящему order flow. После этого смело можно рассматривать трендовые шорт позиции с главной целью на перекрытие октябрьского фитиля $20,35. Оттуда, при синхронизации с Total3 + BTC буду смотреть среднесрочные покупки. Однако закладываю сценарий при котором снятия фрактала не будет, а наоборот будет построение двух равных максимумов недельного периода под нижней границей формирующегося FVG месячного периода для дальнейших манипуляций.

BTC подтверждает поход 70к$.Криптаны, приветствую!

Вчера публиковал свой анализ BTC на 70к.

Так вот вчера был сформирован шортовый fvg day. Это подтверждает намерения крупного игрока собрать лудиков на боях 80800к.

Отмечаю новую вводную в виде day fvg по цифрой (3).

Следите за каналом чтобы не пропустить важные новости!

Тг: AAXEonline.

Написав мне, Я предоставлю вам ссылку за канал. Планирую скоро провести трёх дневной марафон по крипте и расскажу как правильно определять наратив htf.

Рост цен на золото начал замедляться.

Обзор рынка

Спотовое золото продолжило свой сильный восходящий импульс 26 января, стабильно повышаясь в течение азиатской сессии и достигнув нового исторического максимума в 5110 долларов. Дневной график показывает последовательный рост, отражающий активные покупки на рынке и сильные бычьи настроения. Публично распространенная стратегия покупки на уровнях 5070–5075 долларов достигла своих целей в 5090 и 5100 долларов, обеспечив минимальную прибыль примерно в 300 пунктов.

Ключевые факторы влияния

Геополитическая напряженность: Неопределенность в мировой обстановке продолжает поддерживать спрос на активы-убежища.

Ожидания макроэкономической политики: Жесткие заявления США о торговой политике усилили волатильность рынка.

Движение доллара США: Ослабление доллара США обеспечило дополнительный восходящий импульс для цен на золото.

Технический анализ: Сильный рост на азиатской сессии сменился консолидацией на европейской сессии, что указывает на постепенный сдвиг в сторону более рациональных рыночных настроений.

Технический анализ

Тренд: Дневной график остается на экстремально высоких уровнях, ожидается, что фундаментальная поддержка будет поддерживать высокую консолидацию.

Сопротивление: $5120 – $5130

Поддержка: $5060 (краткосрочный уровень), $5000 (уровень поддержки на гэпе и психологический уровень)

Торговая стратегия

Направление: Бычий тренд

Зона входа: $5065 – $5060

Стоп-лосс: $5050

Цели: $5110 – $5120, с потенциалом дальнейшего роста до $5150 в случае пробития сопротивления

Предупреждение о рисках

Цены на золото в настоящее время находятся на исторических максимумах, с существенным ростом в краткосрочной перспективе. Трейдерам следует сохранять осторожность в отношении потенциальных технических коррекций. Учитывая непредсказуемость фундаментальных изменений, размер позиций и строгая дисциплина в отношении стоп-лоссов имеют важное значение.

Рекомендации по исполнению:

Если цены скорректируются до зоны $5065–5060 и стабилизируются, рассмотрите возможность открытия длинных позиций партиями. Установите стоп-лоссы ниже $5050, с первоначальными целями на уровне $5110–5120. Если цены пробьют этот диапазон, рассмотрите возможность удержания позиций в районе $5150.

Благодаря сообществу TradingView. Как старший инвестиционный аналитик, я предоставляю большему количеству трейдеров и инвесторов возможность ознакомиться с моим анализом торговой стратегии. В настоящее время я сосредоточен на торговле золотом. Если вам нравится мой анализ, пожалуйста, поставьте лайк и поделитесь им с другими трейдерами, которым он может понадобиться. Мы стремимся к точной торговле, глубоко изучая графики, макроэкономические факторы и рыночные настроения для построения высоковероятных торговых стратегий. Здесь вы найдете структурированные торговые планы, системы управления рисками и анализ в реальном времени.

#HYPE — попытка разворота после глубокой коррекции?Цена после затяжного снижения сформировала локальное дно и начала восстановление от зоны поддержки. Текущий рост выглядит как коррекционный, но при закреплении выше ближайших уровней возможен более сильный отскок.

Базовый сценарий: консолидация и движение к зоне 25–27 с ретестом нисходящей EMA

Альтернатива: при слабости и отказе от роста — возврат к 21–22 и повторный тест лоев

RSI: вышел из перепроданности и держится выше ~45

Формируется бычья дивергенция — сигнал в пользу локального отскока

Hyperliquid остаётся одним из самых обсуждаемых DEX-перп проектов

Высокие объёмы торгов и активность трейдеров поддерживают интерес к токену

DYOR.

#1INCH в поиске локального дна?Консолидация 1INCH после снижения

Цена 1INCH продолжает двигаться в нисходящем диапазоне и сейчас торгуется у важной зоны поддержки. Импульса на разворот пока нет — рынок выглядит слабо, возможен либо короткий отскок, либо еще одно снижение перед попыткой восстановления.

📉 RSI в нейтрально-низкой зоне, без признаков перекупленности.

Появляются локальные бычьи реакции, но подтверждённого разворота пока нет.

📈 MACD остаётся в отрицательной зоне, импульс снижения ослабевает.

Для роста нужно подтверждение в виде разворота гистограммы и сигнальных линий.

Сценарий отскока возможен от текущих уровней, но без подтверждения по индикаторам риск продолжения снижения сохраняется.

DYOR

#BTC - Биткоин замер в ожидании! Чего ждать от рынка?РЫНОК ЗАМЕР В ОЖИДАНИИ.. 😴

📊На данный момент мы наблюдаем вполне ожидаемую ситуацию, которая происходит каждый раз перед решением по процентной ставке ФРС, которое запланировано уже завтра. Даже казалось бы позитивные новости, по вопросу Гренландии не дали должного буста рынку, даже наоборот, мы не увидели никакой реакции вообще. Важно чтобы каждый из вас понимал - ЭТО АБСОЛЮТНО НОРМАЛЬНО и я чуть позже изложу свои мысли как лучше действовать в такие моменты на рынке!

✅По BTC ситуация следующая:

🔆С момента предыдущего обзора BTC, ситуация не изменилась, пока весь мир наблюдает ЗОЛОТУЮ ЛИХОРАДКУ, мы наблюдаем стагнацию в диапазоне 86-88к$. В такие моменты наблюдать за битком просто практически нет смысла, сместите вектор внимания на монеты которые сегодня в игре (топ роста, топ по проторгованным объемам, топ по волатильности), там будет реально много хороших позиций. Любые позиции по BTC я буду рассматривать только после принятия решения по ставке📊

🔽Если говорить о ключевых точках на графике для шорта, это выход к поддержке 83.700$ - 84.500$. При подходе к этому диапазону можно будет констатировать окончательный слом наклонной поддержки.

🔼Если смотреть на лонги, тут остаётся только наблюдать за формирование интересных ситуаций на графике (к примеру выход и закрепление над наклонной поддержкой), с точки зрения анализа - на данный момент должных ситуаций и ключевых точек на графике для открытия сделок просто НЕТ.

💬 От себя отмечу важный момент:

➡️ Бытует мнение, что вслед за золотом должен полететь и BTC, как "НОВОЕ ЗОЛОТО среди высокорискованных активов", я бы не был столь в этом уверен. Для того чтобы средства начали переливаться в крипту, золото должно достигнуть апогея своего роста в этом цикле, реализовать весь свой потенциал, о чём пока загадывать рано 🌉

❗️Сейчас ваша основная задача - не лезть в необоснованные позиции без стоп до выхода новостей, строго соблюдать РМ. Работайте только с уверенными позициями и рынок вас щедро вознаградит! BYBIT:BTCUSDT.P BINANCE:BTCUSDT.P

КЛЮЧЕВЫЕ УРОВНИ НЕДЕЛИ

По #BTC и #ETH глобальные ожидания на дневном таймфрейме не меняются — сценарий дальнейшего снижения остаётся в силе. Перед заседанием ФРС рынок могут удерживать в узком диапазоне.

Локально на 1Ч по BTC наблюдаем ретест нисходящей наклонки и важной зоны $87500, откуда возможен отскок к $89500–90000 для повторного ретеста пробитой дневной восходящей наклонки и продолжения снижения.

По #ETH цена вышла из треугольника, структура остаётся шортовой: локально жду обновление лоя $2785 либо снижение к $2850 с повторным тестом сопротивлений.

Заседание ФРС, даже без изменения ставки, с высокой вероятностью усилит волатильность. Будьте аккуратны.

по моему сценарию Я жду биткоина 58.000-55000все думают что сейчас драгоценный металл перекуплен, но я думаю что начнёт Bitcoin падать а также рынки, деньги начнут переливаться ещё больше драгоценный металл что может привести золото от 7000 до 9000$ а серебром 240 до 320$.

только что касается биткоина, по моему сценарию Я жду 58.000-55000$

Торговый сигнал USDCADДоброго времени суток, коллеги👋

📝На выбранной паре проводим трендовые линии. Точки пробоя данных линий выбраны как точки входа. Для работы используем как и всегда отложенные ордера. При открытии одной из сделок, вторую удаляем.

❗️При выставлении сделок обязательно соблюдение мани менеджмента. Наша команда использует объём сделки (v) вычисляемый по формуле:

v = D / 30 000, где D - депозит

USDCAD 🇺🇸🇨🇦

BUYSTOP 1.37630 TP 1.37730

SELLSTOP 1.37050 TP 1.36950

❗️Данная стратегия не подразумевает использование Stop loss, поэтому, выставляя ордера, в арсенале должна быть чёткая система отработки отрицательных сделок. Наш мани менеджмент, указанный выше, позволяет использовать усреднение

❇️ Свежие сигналы каждый день в 09:40 по МСК. Подписывайтесь чтобы не пропустить 😎

AAVE: Short?С сентября цена систематически не обновляет максимумы. Последний пик был сформирован относительно недавно, после чего рынок снова протестировал зону поддержки.

Цена находится в фазе коррекции после импульсного снижения. Текущий рост выглядит как технический откат в нисходящем тренде, без подтверждения разворота.

Учитывая, что цена возвращается к этому уровню уже в четвёртый раз, вероятность его пробоя со временем возрастает.

В такой структуре более безопасной зоной для поиска шорта выглядит диапазон 163–173, поскольку текущий локальный отскок может ещё некоторое время продолжаться.

Пока рассматриваю движение как коррекционное внутри нисходящего сценария.

DYOR.

AXSUSDT - продавец израсходовал патроныAXS (ОБНОВЛЕНИЕ СИГНАЛА)

Монету смотрю на Bybit, стоимость на другой бирже может отличаться. Если у вас отличается, тогда вам лучше не выставлять данную монету.

🟢 - зеленая линия "покупка"

🔴 - красная линия "продажа"

SPOT - плечи и маржу не использовать. Раньше торговал с плечом, сейчас только спотовая торговля.

Важно №1 - Мы выставляем сразу три ордера на покупку, не один, а сразу три. Данная стратегия работает на усреднение, то есть мы помогаем ордерами ниже сместить среднюю цену и закрыть сделку в прибыль.

Важно №2 - По большей части у нас покупки внизу по Фибоначчи, и это не говорит о том, что я прогнозирую монету на коррекцию к 3-й покупке. Было бы очень хорошо купить на поддержках внизу. Монета свободно может уйти выше своего ATH, в этом случае ордера нужно убрать, они будут неактуальны.

Важно №3 - Данная рекомендация является инвестиционной, то есть покупку завтра и продажу послезавтра можно не ожидать. Я выставляю (отложенные - триггерные - условные) ордера для того, чтобы не задействовать свой депозит в ожидании.

Важно №4 - Каждый последующий ордер должен быть больше предыдущего. Если у вас депозит 1000$. Мы выделяем 5% от депозита. Итого: 50$ на сделку. Теперь 50$ мы должны разделить на 3 ордера.

1) 10$ = 20% от 50$

2) 15$ = 30% от 50$

3) 25$ = 50% от 50$

Важно №5 - Если вы работаете на бирже и на споте, вы не можете выставить сразу продажу. Вам нужно ждать, когда монета будет закуплена. После того как монета у вас будет закуплена, тогда можно выставлять ордера на продажу.

Я вам рекомендую присмотреться к данным покупкам, так как это уверенные сильные поддержки, которые с большой вероятностью принесут неплохую прибыль.

Что ждет платину?Давным-давно мы обсуждали, что на графике платины формируется огромный треугольник.

А итогом выхода из треугольника часто бывает стрела в небо, как конкретно в данном случае.

Стрела в небо рано или поздно заканчивается и начинается крутое пике.

Но время еще не пришло.

В идеальной картине в ближайшее время увидеть еще один выход вверх в сторону 2800 +/-.

После еще одного выхода вверх стоит ожидать более значительной коррекции.

#CNY - 03.26, Фьючерсный контракт RUS:CR1!

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена: 11,146

▪️Тейк профит: Открытый

▪️Стоп лосс: 10,985

▪️Актуален: Сегодня до 23:50 по Мск

▪️Комментарий:

Продолжаем рассматривать сценарий по фьючерсу на юань-рубль (CNY). Вчера мы пробовали рассмотреть точку входа в лонг от ретеста новообразованной поддержки. Сегодня формация продолжает оставаться актуальной. Как мы уже рассуждали, цена актива показала импульсный рост котировок, закрепившись выше ключевого диапазона 11.100-11.090, который сейчас выступает в роли поддержки. Более того, на текущем росте был сформирован еще один уровень 11.122, который также сейчас выступает в роли поддержки. Формирование данного уровня произошло вместе с аккумуляцией крупного ордер-блока, информирующего о том, что в рынке находится крупный капитал. Текущая формация очень похожа на смену локальной тенденции. С учетом данной информации, так как новообразованные уровни и ордер-блоки у нас всегда в приоритете, потому что задают актуальную рыночную тенденцию, пробуем сегодня продолжить рассматривать точку входа на покупку, немного скорректировав параметры. Мы выставляем лимитный ордер в лонг немного выше новообразованной поддержки, чтобы не упустить точку входа. Сразу предупреждаю, есть вероятность понаходиться в незначительной просадке, так как возможно консолидационное движение. Но зато после восходящего импульса

наш ордер уже будет находиться в работе.

Про риски: Стоп-лосс изначально размещаем по правилам торгового алгоритма

за следующий уровень поддержки 11.014. Такая манипуляция дает дополнительную защиту от ложного пробоя и ограничивает риск. После открытия ордера ожидается возвращение цены и закрепление выше уровня 11.230, где мы перенесем стоп-лосс без убыток. Такая тактика защитит открытую позицию.

Про цели: Первой целью выступает уровень 11.359, где мы зафиксируем часть прибыли. Уровень сопротивления новообразованный и пока еще не тестировался, поэтому здесь нужно будет понаблюдать за динамикой цены. Если смотреть по текущей формации

и учитывать особенности данного торгового инструмента, актив имеет свойство после таких фаз накопления, которые мы наблюдаем сейчас, показывать достаточно сильные импульсные движения. Если юань начинает расти, он часто делает это без выраженных откатов.

Потенциально актив может показать рост до области 11.512-11.539. С учетом данной информации тейк-профит предлагаю оставить открытым и понаблюдать за динамикой цены. В любом случае потенциал хороший, соотношение риск-прибыль удовлетворительное.

Дату истечения открытия ордера выставляем на сегодня. С большой вероятностью уйдет в работу в ближайшее время. Как только откроется, будет сопровождение позиции. Сценарий соответствует всем правилам торгового алгоритма. Будем действовать. Всем профита и финансового благополучия🤝

Как торговать отчётность Tesla, не зацикливаясь на цифрахTesla подходит к публикации отчётности за IV квартал в среду на фоне уже сниженных ожиданий, при этом цена находится у долгосрочной линии тренда. При практически гарантированной волатильности и слабой уверенности рынка именно реакция цены может оказаться гораздо важнее самих цифр в отчёте.

Сильный тренд, но импульс ослабевает

Общая структура цены Tesla остаётся бычьей: отчётливо прослеживается шестимесячный восходящий тренд, сформированный от минимумов апреля 2025 года. Этот тренд по-прежнему сохраняется и задаёт направление в более широкой перспективе.

Однако в последнее время динамика цены ослабла. Пробой, сформировавшийся в праздничный период выше двойных вершин октября–ноября, не удержался, и новый год начался со сползания цены ниже 50-дневной скользящей средней. Вместо уверенного отскока цена постепенно вернулась к трендовой поддержке, где покупательский интерес пока остаётся сдержанным.

В результате сформировалась фаза сжатия, а не разрешения. Над линией тренда начал выстраиваться краткосрочный диапазон, отражающий нерешительность рынка в преддверии отчётности и определяющий границы возможного движения после публикации результатов.

Пусть цену ведёт рынок, а не прогнозы

Отчётность превращает Tesla в событие с повышенной волатильностью, а не в классический трендовый актив. Первоначальное движение часто формируется заголовками и алгоритмами, что делает раннюю реакцию ненадёжной и сложной для торговли.

Ключевое значение имеет дальнейшее развитие движения. Если рынок «переварит» отчётность и цена удержится выше формирующегося диапазона, долгосрочный восходящий тренд останется в силе. Если же произойдёт пробой вниз, это станет сигналом того, что недавняя слабость начинает набирать обороты.

На фоне давления на краткосрочные маржи и сохраняющихся долгосрочных историй именно терпение становится главным преимуществом.

Отчёты не создают тренды — они показывают, продолжает ли рынок в них верить.

Дневной свечной график TSLA

Прошлые результаты не являются надёжным индикатором будущих результатов

Отказ от ответственности: материал носит исключительно информационный и образовательный характер. Данная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые цели и обстоятельства любого инвестора. Любая информация о прошлых результатах не является надёжным ориентиром для прогнозирования будущей доходности. Информация из социальных сетей не предназначена для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете как работают CFD, и готовы столкнуться с высоким риском потери денег.

Si 27/01/2026 продолжение движения по трендуВчерашний день дал отскок, но совсем слабенький покупатель пока, от уровня 78300 возобновились продажи. Объем прошлой недели на 79000, неплохо было бы сходить на тест, но склоняюсь к продолжению движения вниз. От 77800-78000 буду набирать позицию в шорт, стоп за экстремум.