15M PSP - ПУТЬ К ОБНОВЛЕНИЮ ЛОЯ!Пос gbpusd сформировалась интересная модель.

Получили м15 psp как триггер для скорого открытия позиций, среднесрочный таймфрейм довольно шортовый, хотя это и работа против тренда. Тем не менее, основной идеей для шорта выступает продолжение нисходящего тренда четверга, соответствие с квартальной теорией, а также тест 1h ifvg.

Вхожу триггер ордером!!

USD (Доллар США)

Когда генерал отстает от армии

☀️ Контекст рынка

Солнечная энергетика — один из фаворитов 2026 года. Сектор получает поддержку от общего позитива в энергетике, и профильный ETF Solar ( AMEX:TAN — синяя линия) вчера закрылся на новых 52-недельных максимумах. Казалось бы, всё идеально.

🤔 Рыночная Аномалия

Однако, если мы посмотрим внутрь ETF, мы увидим странность. Крупнейшее имя в индустрии — First Solar ( NASDAQ:FSLR , свечной график) — «отклеилось» от остальной группы. Пока сектор обновляет хаи, его лидер зажат в консолидации и даже угрожает пробоем вниз.

📚 Что это значит?

Такая раскорреляция не может длиться вечно. Обычно происходит одно из двух:

1. Лидер догоняет стаю: NASDAQ:FSLR делает резкий рывок вверх, чтобы соответствовать оценке всего сектора (сценарий Catch-up).

2. Лидер утаскивает стаю: Слабость гиганта оказывается системной и начинает тянуть вниз весь ETF.

🎯 Торговая идея

Мы ищем возможность для сделки на восстановление корреляции.

Текущая техническая картина по NASDAQ:FSLR (сжатие в треугольник/флаг) создает пружину.

* Сценарий Long: Если NASDAQ:FSLR удержит поддержку и пробьет верхнюю границу своей консолидации — это сигнал к мощному движению «вдогонку» за ушедшим вверх ETF $TAN.

* Риск: Если цена пробьет фигуру вниз, это подтвердит, что в компании есть внутренние проблемы, которые перевешивают позитив сектора. В таком случае от лонгов стоит воздержаться.

💡 Вывод

Смотрите не только на график акции, но и на её «семью» (сектор). Сейчас рынок дает нам подсказку: NASDAQ:FSLR стоит дешевле, чем должен, исходя из динамики его аналогов. Вопрос лишь в том, когда начнется переоценка.

Успешной всем торговли!

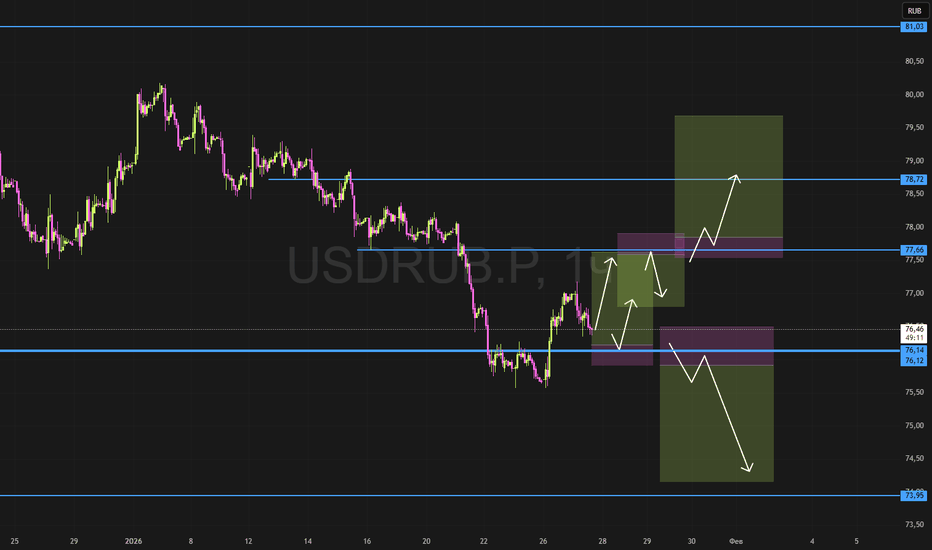

USD/RUB: боковик, где искать покупкиНа часовом таймфрейме цена сформировала боковик и поочерёдно отыгрывает вектор покупателя с его таргетом и вектор продавца с его таргетом.

В текущей структуре предполагается инициатива продавца, ближайший таргет — 75.99 (виден на графике).

Ключевые уровни для покупателя — 76.71 и район 50% диапазона боковика — 76.40. От этих уровней возможна реакция покупателя.

Покупки логичнее рассматривать либо после выхода цены выше 77.18, либо от уровня 75.99.

Также покупки можно рассматривать и от уровня 76.40, но важно внимательно оценить конфигурацию свечей к этому моменту: сверху может появиться продавливание бара покупателя с увеличенным объёмом, что приведёт к формированию зоны продавца.

В середине боковика искать сделки на покупку или продажу нецелесообразно.

В таких зонах лучше либо ожидать выхода цены к границам диапазона, либо переходить на младшие таймфреймы и работать с целями и сценариями соответствующих таймфреймов.

Прибыльных сделок!

Король падает. Как торговать слабость Доллара?📉 Смена тренда

Индекс доллара ( TVC:DXY ) закрылся на новых четырехмесячных минимумах. Более того, мы увидели худшее трехдневное падение с апреля прошлого года. Для рынка это не просто «красные свечи», это сигнал смены глобальных потоков капитала.

🎓 Механика рынка (Intermarket Analysis)

Многие новички игнорируют индекс доллара, и это ошибка. TVC:DXY - это знаменатель в большинстве мировых цен. Когда доллар слабеет, все активы, оцененные в нем (золото, нефть, акции развивающихся рынков), автоматически получают попутный ветер. Слабый доллар - это топливо для роста реальных активов.

🧱 Техническая картина

Посмотрите на график. Ключевая зона $100 (синяя область), которая раньше была поддержкой, теперь стала непробиваемым сопротивлением. Рынок попытался вернуться выше, но не смог. Сейчас цена угрожает пробить уровень $96. Недельное закрытие ниже этой отметки откроет шлюзы для дальнейшего падения.

🌍 Где искать прибыль?

Сырьевые товары и международные акции уже опережают S&P 500 в этом году. Если пробой TVC:DXY подтвердится, это «подбросит дров в костер» их роста. Капитал будет перетекать из дорогого доллара (Cash) в риск (Commodities, Emerging Markets).

💡 Вывод

Индекс доллара сейчас выглядит готовым к новой волне снижения. Для нас это сигнал не шортить сам доллар, а искать лонг-позиции в тех активах, которые выигрывают от его слабости: металлы, энергия и акции за пределами США.

Сигналы долгового рынкаЕсли вы хотите узнать правду о состоянии рынка и найти скрытый стресс, не смотрите на заголовки новостей. Смотрите на кредитные рынки (Credit Markets). Долговой рынок - это фундамент. Если фундамент трещит, здание (акции) рухнет. Но если фундамент крепок, рост оправдан.

📉 Что говорят «мусорные» облигации?

Когда инвесторы покупают высокодоходные долговые бумаги (High Yield Debt), они буквально говорят: «Мы не боимся дефолтов, мы хотим доходности». Устойчивость этого сектора - это самый честный индикатор того, что крупные игроки принимают риск (Risk-On), а не бегут от него.

📊 Анализ графика

Посмотрите на тикеры на экране. Американские высокодоходные облигации ( AMEX:HYG - верхняя часть) сейчас вплотную подошли к максимумам сентября 2025 года. Но еще интереснее ведут себя облигации развивающихся стран ( CBOE:EMHY - нижняя часть). Они уже совершили пробой и вышли на новые многолетние максимумы.

🌍 Глобальный аппетит к риску

Опережающая сила CBOE:EMHY - это мощный сигнал. Это значит, что капитал комфортно чувствует себя даже в рискованных юрисдикциях и не боится валютных рисков. Обычно такой сетап совпадает с ослаблением доллара, ростом сырьевых товаров и благоприятными условиями для международных акций.

✅ Вывод

Кредитные рынки сейчас подтверждают общий «бычий» нарратив. Стресс, который часто предшествует обвалам, полностью отсутствует в одной из самых чувствительных зон финансовой системы. Пока кредитный рынок спокоен и растет, у ралли в акциях есть надежная опора.

Успешной всем торговли!

#USDRUB попытка закрепиться выше 76.С прошлого обзора RUS:USDRUB.P отмечал коридор по графику от 76 до 81, прошло немного времени, цена достигла нижней границы. Но была попытка пройти 76.12. Я пока нейтрально рассматриваю график, причин для покупок мало, сейчас распишу:

#БезИндикаторов:

Цена 76 интересна для лонга на двух старших ТФ дневном и недельном. Да, на прошлой неделе цена уверенно зашла ниже, и пару дней поторговалась под 76, но ниже не пошли, Цену возвращают обратно над 76,12, расцениваю это как попытка вернуть 76,12 в роли поддержки . И на текущем графике это может стать ближайшей ценой поддержки, откуда могут для начала дать роста к 77,6, далее по величине сопротивления, или вернемся вниз от 77,6 или разберем и цена пойдет выше к 78,7.

Если не будет работы (защиты) по 76.12, допускаю дальнейшее снижение цены в район 74 - 72. Отметил на графике актуальные дневные объемы в лонг с истории.

Для покупок, в идеале, нужно новое дневное Вливание в лонг, и закреп хотя бы выше 77 - 78, тогда может быть будет хоть какой то потенциал для роста.

Более подробно разбираемся с графиками на онлайн стрим обзорах, которые провожу еженедельно в 12-00 мск в понедельник, среду и пятницу. Подключиться может каждый через ТГ канал в профиле.

Всем удачи и понятного профита!

С Уважением, Игорь!

#USDRUB Коридор между двух объемов от 76 до 81RUS:USDRUB.P Рабочий диапазон (коридор) у рубля от 76 до 81, можно работать по границам. Дополнительно отметил два очевидных поглощения в шорт на дневном ТФ. По ценам 79,1 и 78,72. Пока цена ниже этих цен все от продавца.

Технически эти вливания в шорт могут быть разгружены в противоположные объемы на том же дневном ТФ, это цена 77,25 и 76,14.

Итог - ближайшая поддержка и реакция на лонг могут быть по цене 77,25. Для дальнейшего роста, необходимо решать с объемами по цене 78,72 и 79,10, только закреп выше может открыть пусть графику наверх к 81 и далее.

!!! Более детальные объемы в торговых инструментах разбираем на онлайн стримах еженедельно в понедельник, среду и пятницу. Подключиться можно в тг канале.

Всем удачи и понятных профитных сделок!

С Уважением Игорь.

USD/RUB: как выйти из флэта? Ключевые уровни на сегодня!Доллар США / Российский рубль. Ну что, кто еще устал смотреть на этот сонный флэт по баксу к рублю? По данным рынка, спрос на валюту со стороны импортеров подсдулся, а свежие комментарии регулятора про жесткую политику лишь дернули курс на пару свечек и снова загнали в диапазон.

На 4H цена прижата к поддержке в районе 75.3–75.5, ATR на минимумах - рынок дремлет, как понедельник утром. Кластер средних и основных объемов выше 76, сверху плотная "крыша", пробить ее с первого раза будет непросто. RSI около середины, так что я жду аккуратный отскок от поддержки вверх к зоне 76–76.5. Возможно, я ошибаюсь, но сейчас доллар выглядит слабее, чем многие привыкли за последние месяцы.

✅ Основной сценарий - лонг от 75.3–75.5 с целями 76.5 и, если повезет, растяжением до 77, стоп логично прятать под последним минимумом в районе 74.8. Альтернатива: если поддержку продавят и закрепимся ниже 75, дорога вниз к 74 откроется, там уже можно будет подбирать шорты по тренду. Сам пока вне рынка, жду теста поддержки и реакции объема - пусть сначала крупный игрок покажет карту.

#USDRUB - Курс Доллара США $SIВсем привет.

рассмотрим один из возможных сценариев по валютной паре FX_IDC:USDRUB для работы на срочном рынке. На данный момент цена актива начала восстанавливаться после хорошего пролива. У нас появляется возможность заскочить в рынок по более выгодной цене и забрать предстоящее падение. Сейчас основное направление нисходящее, явных признаков для разворота нет, все крупные сделки находятся над текущей ценой. Сделку ограничиваю коротким стоп лоссом и тейк ставлю в область целевой поддержки.

USD/RUB: ближайшее сопротивление 76.85–76.83Привет трейдеры и инвесторы!

На дневном таймфрейме активна инициатива продавца - ему далось выйти за нижнюю границу боковика 77.37.

Ближайшие уровни сопротивления — 76.85 и 77.37.

На часовом таймфрейме уровень сопротивления 76.83 — это начало последней инициативы продавца.

Он почти совпадает с дневным уровнем 76.85, поэтому здесь важно наблюдать: появится ли продавец и начнёт ли защищать уровень.

Паттерны на продажу можно искать при защите уровня (например, при ложном пробое).

Паттерны на покупку можно искать в случае, если покупатель закрепится выше уровня. Но помним про 77.37

Прибыльных сделок!

Этот анализ основан на методе Initiative Analysis (IA).

USDRUB - текущие мысли - 25.01.2026 - что будет дальшеДоброго времени, друзья.

Сегодня мы разберем пару #USDRUB и попробуем предсказать, куда пойдет #рубль.

Понятное дело, что курс сейчас на ручном управлении, но все же.

Для начала посмотрим на общую картину

Мы наблюдаем здесь, что цена находится на ключевом историческом уровне.

+/- на том же уровне, что до начала конфликта.

Второй уровень интереса по ключевым зонам накопления. В данной зоне ожидается потенциальный боковичок, если регулятор продолжит накачивать рынок валютой.

Теперь смотрим ближе, цену прижимает к ключевому уровню.

С чего бы?

Читаем новости, главное:

ЦМАКП (Центр макроэкономического анализа и краткосрочного прогнозирования) -

— аналитический центр, близкий к правительству РФ, — предупреждает о высокой вероятности банковского кризиса во второй половине 2026 года и возможной рецессии к октябрю 2026.

(из-из проблем с обслуживанием кредитов у населения и бизнеса, а также про рост просрочек)

ФНБ (Фонд национального благосостояния)

Вливает триллион рублей в госбанки после предупреждений об угрозе банковского кризиса.

Информация о вливаниях из ФНБ в госбанки полностью соответствует официальным данным Минфина РФ, опубликованным 20 января 2026 года.

Банк Сумма (млрд руб.) Тип размещения

ВЭБ.РФ 1 319,0 Депозиты и субординированные депозиты

ВТБ 293,2 Субординированные депозиты

Газпромбанк 204,1 Субординированные депозиты

Сбербанк 94,2 Субординированный депозит

Совкомбанк 29,6 Субординированный депозит

Ранее:

Bloomberg сообщал , что руководители крупнейших российских банков обсуждали возможность обращения за господдержкой из-за роста «плохих» кредитов

Но дьявол кроется в деталях, и имя это детали - Бюджетное правило ЦБ РФ

Что такое и как оно работает

Бюджетное правило ЦБ РФ — это механизм, который напрямую связывает расходы государства (в том числе из ФНБ) с валютным курсом через автоматическую стерилизацию ликвидности.

Упрощённая схема:

1. Когда Минфин тратит деньги из ФНБ на поддержку банков, это закачивает рубли в экономику.

2. Возникает избыток ликвидности, который может вызвать инфляцию и ослабление рубля

3. ЦБ продаёт валюту со своих резервов на внутреннем рынке, чтобы изъять лишние рубли и охладить давление на курс.

4. Одновременно ЦБ могло бы повышать ставки (удорожание кредита) для стерилизации избыточной ликвидности.

💥 Почему в текущей ситуации бюджетное правило работает против рубля

Проблема №1 : Истощение валютных резервов

В январе 2026 года ЦБ РФ резко нарастил продажи валюты — на 17,42 млрд рублей ежедневно . Это в два раза больше, чем в конце 2025 года

Парадокс: Чем больше ФНБ тратит на поддержку банков, тем быстрее ЦБ вынужден сливать валюту, чтобы предотвратить инфляцию. Но валютные резервы конечны — по данным выше, ликвидная часть ФНБ сократилась до 4,08 трлн рублей (~ 1,9% ВВП).

Проблема №2: Ловушка стоимости денег

ЦБ продаёт валюту - Предложение $ растёт - Ослабляет рубль ↓

ЦБ повышает ставки - Привлекает капиталовложения - Укрепляет рубль ↑

Минфин тратит ФНБ - Закачивает рубли в экономику - Ослабляет рубль ↓

Проблема №3: Потеря маневра по ставкам

В данный момент ЦБ находится в противоречивой позиции:

• Давление вверх на ставки: Расходы ФНБ генерируют избыток рублей и инфляционное давление, требующее повышения ставок

• Давление вниз на ставки: Банки находятся в кризисе, им нужны более низкие ставки для обслуживания долга

Ожидаемая траектория: ЦБ планирует снизить среднюю ключевую ставку с нынешних ~19% до 13% в 2026 году – ссылка на официальный документ ТУТ

Когда ставки начнут снижаться, это прямо подорвёт привлекательность рублёвых активов для иностранных инвесторов, что создаст дополнительное давление на валюту.

Текущее состояние (январь 2026)

Минфин активно наращивает продажи валюты в рамках бюджетного правила :

• В январе–начале февраля объём продаж золота и валюты увеличится

• Это привело к временному укреплению рубля ниже 78 руб./USD

• Однако это краткосрочный эффект.

🎯 Выводы по влиянию бюджетного правила на USD/RUB

Итоговая оценка: Бюджетное правило в данном контексте — это не панацея, а механизм отсрочки. Оно покупает время, но одновременно аккумулирует риски через истощение ФНБ. При наступлении банковского кризиса (H2 2026) и необходимости ещё более крупных вливаний система может быстро выйти из строя, вызвав резкое ослабление рубля.

📊 Текущий уровень ликвидности ФНБ (на 1 января 2026 г.)

Ликвидные активы ФНБ составили:

• 4,085 трлн рублей или 52,2 млрд USD

• Это ~ 1,9% ВВП (для сравнения: в начале 2024 года было ~7% ВВП)

Структура ФНБ на конец декабря 2025 года:

• Общий объём: 13,42 трлн рублей (6,2% ВВП)

• Ликвидная часть: 4,08 трлн руб. (30% от общего объёма)

• Неликвидная часть: 9,34 трлн руб. (акции, золото, недвижимость)

Скорость исчерпания: критически высокая

За один год (2025) ликвидная часть сократилась примерно на 1,5–2 трлн рублей из-за:

1. Вливания в госбанки: 1,02 трлн рублей

2. Финансирование дефицита бюджета: неофициально ещё ~0,5–0,7 трлн рублей

3. Потери от курсовых переоценок: иностранная валюта дешевеет, когда рубль ослабляется

Валютная позиция особенно уязвима:

• Запасы китайского юаня упали до 209,15 млрд юаней — минимума с момента создания фонда

• Это говорит о продаже валюты в максимальных объёмах для поддержки курса рубля

🚨 Бюджетное давление в 2026 году

Плановый дефицит бюджета: 3,8 трлн рублей

Официально утверждено Госдумой:

• Доходы: 40,3 трлн рублей

• Расходы: 44 трлн рублей

• Дефицит: 3,8 трлн рублей (1,8% ВВП)

• Из них из ФНБ: только 38,5 млрд рублей (официально)

ФНБ был создан как буфер на чёрные дни , но в настоящий момент расходуется на поддержание текущей экономики. Это означает, что нет подушки безопасности, и первый серьёзный шок (банковский кризис, обвал нефти, новые санкции) приведёт к неконтролируемому кризису в конце 2026 — начале 2027 года.

Кто-то, может бить себя пяткой в грудь и утверждать, что санкции не работают, но…

Казна пустеет, милорд (с).

⏰ Прогноз исчерпания: 3 сценария (при сохранении текущих санкций).

Сценарий 1: БАЗОВЫЙ (1,5–2 трлн руб./год расходов из ФНБ)

При сохранении темпа 2025 года:

1 янв. 2026 - 4,08 трлн руб. (сейчас)

1 янв. 2027 - 2,0–2,5 трлн руб. (критический уровень)

1 янв. 2028 - 0,5–1,0 трлн руб. (на донышке)

Сценарий 2: УСКОРЕННЫЙ (2,5–3 трлн руб./год расходов)

Этот сценарий развивается, если:

• Банковский кризис начнётся раньше (Q2 2026 вместо H2 2026)

• Вливания в банки увеличатся с 1,02 трлн до 2+ трлн рублей в год

• Бюджетный дефицит расширится (из-за боевых действий, санкций, упада доходов)

1 янв. 2026 - 4,08 трлн руб.

1 июл. 2026 - 2,5–2,8 трлн руб. (начало кризиса)

1 янв. 2027 - 1,5–1,8 трлн руб. (начало паники)

1 июл. 2027 - ~0 трлн руб.

Сценарий 3: ОПТИМИСТИЧНЫЙ (пополнение нефтегазовыми доходами)

Условия:

• Цена нефти Brent стабильна на уровне $70–72/баррель

• МВФ прогнозирует $62,13/баррель в среднем по 2026 году

• Текущие цены: $66–70/баррель

Расчёт: Если цена нефти держится на $70/баррель, ежегодные нефтегазовые доходы составят ~10–10,5 трлн рублей. При плане расходов из ФНБ в 38,5 млрд рублей (по официальному бюджету на 2026) , фонд:

• Будет пополняться примерно на 1–2 трлн руб. в год

• Исчерпание отложится на 5–7 лет

(но новости по аресту теневого флота не добавляют здесь оптимизма).

📈 Ключевые контрольные точки (мониторинг)

1 янв. 2026 - 4,08 трлн - Текущее состояние

1 апр. 2026 - 3,2–3,5 трлн - Q1: поддержка бюджета, банков

1 июл. 2026 - 2,5–2,8 трлн - Возможное начало кризиса

1 окт. 2026 - 1,8–2,2 трлн – Начало паники (новые вливания)

💥 Что произойдёт при исчерпании ФНБ

Краткосрочный эффект (за 1–3 месяца до исчерпания)

Рынки будут паниковать:

• Спекуляция на слабение рубля → массовый вывоз капитала

• Ускорение инфляции → ЦБ вынужден поднимать ставки вопреки кризису

• Паранджа на валютном рынке — ЦБ может ввести контроль над обменом

Сценарии (от наиболее вероятного, по убыванию):

Введение валютного контроля

Резкое ослабление рубля (110–130 руб./USD)

Паника вкладчиков, run on banks

Дефолт банков (невозможность платежей)

Девальвация, реструктуризация.

Связанный вывод:

Чтобы договориться о снятии санкций, в контексте перемирия РФ и Украины есть еще ~ 3 года.

В противном случае совсем будет тяжко.

Чтобы пополнить дефицит бюджета, наши государственные труженики в любви народу и по принуждению экономики придумают еще больше налогов и сборов. Однопартийная система с легкостью позволит принять любой закон.

Повышение пенсионного возраста, пенсионные балы, увеличение НДС – это цветочки.

Мысли по прогнозу:

Если ЦБ продолжит продажи валюты – укрепление рубля до 73 р.

Возможен прокол до 72.

Закладываем в уме, что им надо догнать курс до такого уровня, чтобы при понижении ставки был запас прочности.

Возможен боковик на фоне вливаний в первом квартале, после чего ожидается рост.

Первая цель роста: 80,70

Вторая цель: 87 – 90

Возможный слом сценария: прогресс в переговорах.

На позитивных новостях, с официальным подтверждением, рубль может резко укрепиться.

(что не очень хорошо для бизнеса, но это уже другая история)

А Вы что думаете?

С Уважением к Каждому,

Ваш #SinnSeed

Доллар США vs Шведская крона. Прорыв многолетних поддержекВалютная пара Доллар США vs Крона Швеции OANDA:USDSEK , похоже, становится звездой валютного рынка, развиваясь в своей медвежьей фазе: доллар теряет уверенность по отношению к кроне, макроэкономическая ситуация меняется, а структура графика указывает на прорывы своих ключевых долгосрочных поддержек.

Техническая картина

С технической точки зрения, мы наблюдаем, по сути, эпический разворот долгосрочного восходящего тренда.

Цена после колебаний во втором полугодии 2025 года в промежутке между 9,5 и 9,0 крон за один доллар США, в первом квартале 2026 года окончательно прорывает уровень 9,0, который был мощным уровнем поддержки и психологической линией; все покупатели на спаде последних нескольких лет внезапно оказываются "под водой", выпуская из рук свои длинные позиции.

Решительный прорыв 10-летней простой скользящей средней превращает ее из удобной динамической поддержки в зону «продавай на спаде», поэтому любой отскок обратно в эту зону, скорее всего, будет подавлен более крупными игроками, использующими ее как карман ликвидности для пополнения коротких позиций.

Добавьте к этому RSI ниже 50 в течение последних 12 месяцев и сильные трендовые показатели на краткосрочных таймфреймах, и мы получаем классический сетап на дневном/ недельном графике: "не пытайся поймать нож, приятель".

Фундаментальная история

На самом деле, аура доллара как убежища уже не та, что раньше, поскольку глобальный капитал постепенно отходит от американской системы "центр-периферия" в сторону более фрагментированной, многополярной структуры, или как мы это называем - в сторону дедолларизации, деамериканизации и диверсификации, или просто "не ставь ставки на дядю Сэма".

Геополитические взрывы, усталость от санкций и блоковая политика подталкивают центральные банки и суверенные фонды к диверсификации резервов в более широкую валютную корзину, что структурно ограничивает потенциал роста доллара по отношению к валютам, таким как шведская крона, когда настроения в отношении риска не находятся в состоянии полного обвала. Если Швеция продолжит постепенно преодолевать дефляцию, в то время как США будут двигаться к замедлению роста и снижению процентных ставок, то благоприятный для доллара США фактор разницы процентных ставок ослабнет, а пара OANDA:USDSEK превратится по сути в изгоя, то есть в стратегию "продавай на отскоках".

Таким образом, на языке трейдеров: пара потеряла свою привлекательность, игроки, владеющие длинными позициями, уже не удерживают позиции при пробое поддержки, и если Вашингтон внезапно не вернет себе статус макроэкономической звезды (держим пальцы крестиком), OANDA:USDSEK в обозримом будущем будет еще больше похожа на короткую позицию с длительным падением, нежели на длинную позицию, привлекающую внимание.

--

С наилучшими пожеланиями,

@PandorraResearch Team

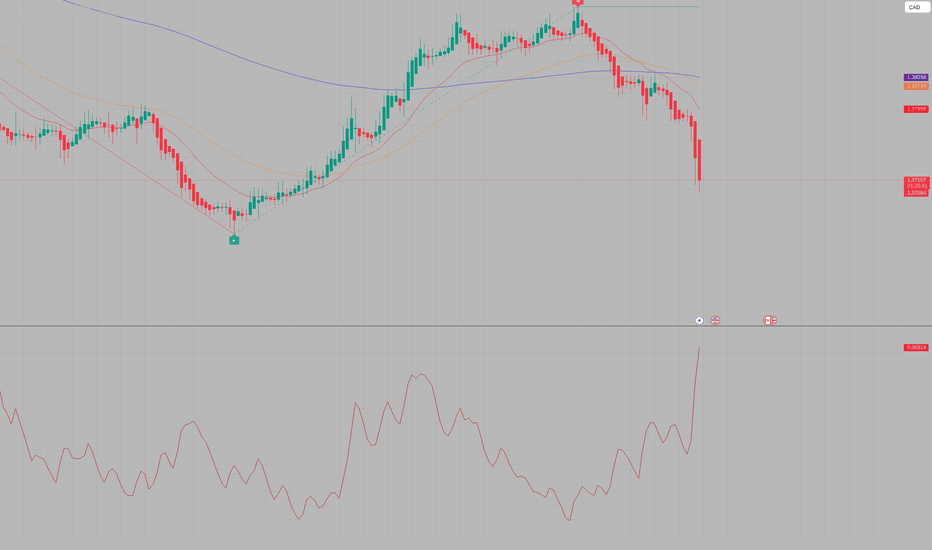

CAD: падение или шанс на разворот? Ключевые уровни на сегодня!Доллар США / Канадский доллар. Кто ещё смотрит на этот обвал и думает: «а не поздно ли в поезд»? По данным рынка, доллар давят ожидания более мягкой политики ФРС, а по сообщениям профильных источников рост цен на нефть подкармливает канадца, поэтому пара сегодня летит вниз без тормозов.

На 4-часовом графике цена пробила поддержку в районе 1.3790 и ушла ниже всех скользящих - классический импульсный слив. ATR резко вспух, что говорит о взлёте волатильности и начале сильного трендового движения, а не просто случайной свечке. Возможно, я ошибаюсь, но ловить здесь разворот в лонг опаснее, чем хватать падающий нож рукой.

Мой план простой: жду откат к зоне 1.3790-1.3830 и оттуда смотрю шорт с целью в районе 1.3680 и ниже ✅. Если цену резко вернут и закрепят выше 1.3830 на 4H, сценарий падения отменяю и тогда уже можно думать о лонге к верхам. Сам пока вне рынка - не люблю запрыгивать в свечу, которая уже улетела.

#USDCNH - Укрепления юаня. Прогноз по углам Ганна.В связи с упомянутой инфографикой Китая, предлагаю посмотреть и на их валюту к доллару.

Во-первых, снижение идёт в рамках нашего сценария от конца декабря.

Во-вторых, после переразметки приоритет на снижение сохраняется вплоть до ~6.8.

Однако сейчас цена пришла к промежуточному углу на сильной перепроданности RSI. Это может спровоцировать локально-среднесрочную коррекцию вверх. Вероятно, я буду пробовать её торговать.

▪️Фундаментальные последствия укрепления юаня для Китая могут быть плачевны. Да, НКБ может быстро реагировать и вмешиваться в рынок, всё-таки экономика у них смешенная с огромной долей национальных компаний.

▪️Но даже укрепление валюты последних месяцев негативно сказывается на экспорте страны. Так как дорогой юань делает китайские товары более дорогостоящими для иностранных покупателей. Это серьёзный фактор, учитывая слабого покупателя и активную экспансию Китая в Европу.

▪️Другой немаловажный риск усиления юаня, это повторение судьбы Японии после соглашения «Плаза» 1985 года, когда резкое укрепление йены привело к десятилетиям экономической стагнации.

▪️Плюсом ко всему Китай сейчас в отличие от своих западных "партнёров" борется не с инфляцией, а с дефляционными процессами. А укрепление валюты удешевляет импорт, что в условиях и без того низкого внутреннего спроса может усилить дефляционное давление в стране.

🏴Вообще, будет крайне интересно наблюдать в ближайшие годы за экономическим противостоянием США и Китая. Возможно, даже и военным, на Тайване.

Bitcoin vs широкий рынок: Почему этот график ($BTC/$RSP) решает Большинство трейдеров смотрят исключительно на пару BTC/USD. Но чтобы понять реальные потоки капитала, нужно смотреть на Относительную Силу.

Сегодня мы разбираем график BTCUSD/RSP - отношение Биткойна к равнозвешенному индексу S&P 500 (Equal-Weight S&P). Проще говоря: перформит ли Биткойн лучше, чем среднестатистическая акция США?

🛠 Техническая картина

Мы находимся в критической точке. График тестирует зону максимумов цикла 2021 года. В первом квартале 2025 года Биткойн превратил этот уровень сопротивления в поддержку (Flip) и пошел выше. Однако сейчас ситуация выглядит угрожающе:

1. Тяжесть цены: Актив топчется на этой поддержке уже несколько месяцев, но мы не видим никакой реакции покупателя. Неспособность сформировать значимый минимум (Higher Low) - это признак слабости.

2. Эрозия уровня: Чем чаще цена тестирует поддержку без отскока, тем выше риск пробоя.

📉 Сигнал тревоги

Биткойн уже проигрывает классическому S&P 500 ( AMEX:SPY ), где доминируют мега-капы. Но если CRYPTOCAP:BTC провалит и этот уровень против AMEX:RSP , это будет означать потерю лидерства даже против рядовых компаний рынка.

Сегодня мы рискуем увидеть самое низкое дневное закрытие с 10 ноября 2024 года.

🎯 Торговый вывод

Если уровень 2021 года не устоит, это станет техническим подтверждением медвежьего рынка в относительной силе. Это сигнал о том, что Risk-On аппетит уходит из крипты обратно в традиционные акции. Следим за закрытием недели.

#USDRUB - Рубль по углам Ганна.Я уже писал, что в начале этого года обновляю / проверяю все разметки по углам, так как ввёл небольшие модификации в свою систему.

Большинство инструментов остаются без изменений, но некоторые меняют приоритет.

Например, пара рубль/доллар. Теперь углы выступают именно поддержкой для цены, от которых разворот вероятен на 80%.

Он может реализоваться либо с текущих, либо через тест уровня 74.

Целюсь в зону вибрации на 97.

Исходя из этого слегка балансирую валютный портфель в пользу валюты.

#USDRUB - MOEX Фьючерс Сишка SiВсем привет.

Рассмотрим валютную пару FX_IDC:USDRUB для работы в краткосрок.

1. Денежно-кредитная политика и макро

Рубль по-прежнему торгуется в режиме управляемой волатильности

Основной якорь — ключевая ставка ЦБ РФ и риторика регулятора

Высокая ставка → поддержка рубля, но эффект ослабевает со временем

2. Экспорт / валютная выручка

Обязательная продажа валютной выручки остаётся ключевым фактором давления на USD

Любые послабления по нормативам = резкий импульс вверх по Si

3. Бюджет и нефть

Нефть на стабильных уровнях → нет дополнительного давления на рубль

Бюджет закрывается через фискальные механизмы, а не через резкую девальвацию

4. Геополитика и санкционный риск

Фактор фона, а не триггера

Рынок реагирует только на конкретные события, а не на заголовки

Вывод по фундаменту:

На текущий момент фундамент НЕ поддерживает резкое ослабление рубля.

Si торгуется скорее в диапазоне, чем в тренде.

Технический анализ (по графику)

На данный момент цена демонстрирует коррекционное движение в область целевой зоны поддержки. Хотел бы рассмотреть вход в рынок на покупку с расчётом, что цена продолжит восстановление от места, где проходил очень крупный объём и есть интерес у крупных рук. Сделку естественно ограничиваю стоп лоссом и жду отработки!

USDPLN вероятность 80% закрыть день выше открытия дняОсновные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD SELL 67

2 AUDCHF SELL 60

3 AUDJPY SELL 67

4 AUDNZD SELL 60

5 AUDUSD SELL 60

6 CADCHF BUY 60

7 CADJPY SELL 60

8 CHFJPY SELL 60

9 EURAUD BUY 60

10 EURCAD BUY 53

11 EURCHF BUY 60

12 EURGBP SELL 60

13 EURJPY SELL 67

14 EURNZD SELL 53

15 EURRUB SELL 67

16 EURUSD SELL 67

17 GBPAUD BUY 73

18 GBPCAD BUY 60

19 GBPCHF BUY 53

20 GBPJPY SELL 60

21 GBPNZD BUY 67

22 GBPUSD SELL 67

23 NZDCAD SELL 53

24 NZDCHF SELL 53

25 NZDJPY SELL 67

26 NZDUSD SELL 73

27 USDCAD BUY 67

28 USDCHF BUY 53

29 USDJPY SELL 53

30 USDRUB BUY 53

31 XAGUSD BUY 53

32 XAUUSD BUY 53

33 NASDAQ100 SELL 73

34 S&P500 SELL 60

35 DOW30 SELL 60

36 RTSI SELL 67

37 AFLT BUY 53

38 BRENT SELL 53

39 BTCUSD BUY 58

40 COPPER SELL 60

41 WTI SELL 60

42 DAX SELL 67

43 GAZP SELL 73

44 GMKN SELL 53

45 HEATINGOIL SELL 67

46 LKOH SELL 67

47 MTSS SELL 53

48 NATURALGAS SELL 53

49 NVTK SELL 60

50 PALLADIUM SELL 53

51 PLATINUM SELL 60

52 ROSN SELL 53

53 SBER SELL 60

54 COCOA BUY 67

55 COFFEE SELL 73

56 CORN SELL 60

57 SOYBEANS SELL 60

58 SUGAR SELL 53

59 WHEAT SELL 67

60 USD Index BUY 60

61 NIKKEI225 BUY 60

62 USDPLN BUY 80

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

10:00 МСК - ожидания укрепления GBP

10:45 - ожидания частичного ослабления EUR

11:00 - ожидания частичного ослабления EUR

13:00 - ожидания частичного ослабления EUR

15:00 - ожидания частичного укрепления CNY

16:30 - ожидания ослабления доллара США USD

Важные события текущей недели:

Пятница - ИПЦ Германии. ИПЦ РФ. Отчеты CFTC

Всем желаю профитов и отличного настроения на весь день!

USD.T - Обзор + INSIGHT SENTIMENT 14.01.2026USD.T, ТФ 1 час. Краткий обзор с применением индикатора и INSIGHT SENTIMENT по всему криптовалютному рынку сегодня.

▪️ Ликвидность - подсвечено на графике

▪️ Локальный канал - нисходящий

☑️ Удерживает падение:

▪️ Ближайшая полка поддержки -

▪️ Ближайшая зона поддержки (LL) - 5.775

☑️ Удерживает рост:

▪️ Ближайшая полка сопротивления - 5.893

▪️ Ближайшая зона сопротивления (LH) - 6.124

Факторы принятия решений:

☑️ Сигнал памп/дамп - отсутствует

☑️ Гистограмма - в нейтральной зоне

☑️ Киты - отсутствуют

☑️ Деньги в активе (денежная масса) - есть признаки разворота вверх

☑️ Локально трендовая - восходящая

☑️ Осцилляторы - признаки роста

Биткоинсезон, Альтсезон / INSIGHT SENTIMENT (на пиках новостей ждем разворота рынка).

☑️ Главный принцип: "Покупаем на панике — продаем на слухах".

Представленный обзор отражает аналитическую оценку, а не является торговой рекомендацией.

Желаем вам принятия взвешенных решений и успешных сделок!

Момент истины для крипторынка у $3 трлнОбщая капитализация крипторынка ( CRYPTOCAP:TOTAL ) подошла к ключевой исторической зоне - $3 трлн.

В 2021 году этот уровень был жёстким потолком. Сейчас рынок проверяет его на прочность уже в роли **поддержки**. Именно здесь решается среднесрочная судьба всего крипторынка.

Техническая картина

Цена удерживается выше ключевых EMA (50/200), что подтверждает сохранение восходящей структуры.

Зона $3 трлн совпадает:

- с бывшим сопротивлением,

- с областью повышенного объёма,

- с 38.2–50% коррекцией последнего импульса.

Это классическая область интереса покупателей, а не случайная остановка.

🧠 Структура рынка

Мы наблюдаем Breakout & Retest:

- сначала был уверенный пробой зоны сопротивления,

- затем обновление локальных максимумов,

- сейчас - возврат для теста уровня сверху вниз.

Если рынок действительно готов к продолжению цикла, именно здесь он обязан удержаться.

RSI находится в нейтральной зоне - нет перекупленности, давление продавцов постепенно ослабевает. Это создаёт пространство для следующего импульса вверх.

Торговая логика

Пока капитализация:

- удерживается выше $3 трлн,

- и выше среднесрочных EMA,

➡️ глобально структура остаётся бычьей.

Для позиционного трейдера - это:

- зона поиска лонгов,

- с чётким риском (инвалидация ниже $3 трлн).

Шортить здесь — значит торговать против тренда и против структуры рынка.

📌 Вывод:

$3 трлн - не просто уровень, а точка истины.

Удержание этой зоны открывает дорогу к продолжению бычьего цикла. Потеря - станет первым серьёзным предупреждением о более глубокой коррекции.

Рынок сейчас говорит очень ясно. Осталось только его услышать.

Si - 3.26 | USDRUB futures | USDRUB | FORTS | Set-up in long#Si - 03.26📊📊

📣 Всем доброго дня, коллеги🤝 Сегодня рассмотрим покупательский сценарий по фьючерсному контракту на валютную пару Доллар/Рубль. Актив в настоящий момент показывает консолидационное движение над областью часовой поддержки 79823 - 79961. Если мы обратим внимание на график в более глобальной перспективе, то обнаружим несколько ключевых зон, а именно область ключевого дневного сопротивления 80932 - 81395, и область ключевой дневной поддержки 77905 - 78605. Среднесрочная тенденция у нас нисходящая, поэтому в приоритете, конечно же, у нас продажи, но в локальной перспективе интересно смотрится спекулятивная покупка из области ключевой поддержки. Как все мы знаем, сишка любит консолидации, на фоне которой цена актива движется от одной ключевой зоны к другой. Область ключевой поддержки тестировался единожды. При данном тестировании был сформирован свежий объем, имеющий недельный и часовой характер. Отталкиваясь от данных факторов, мы рассмотри покупки на ретесте данных объемов. Лимитный ордер на покупку размещаем на верхней границе ключевой области поддержки. Стоп лосс убираем за всю область и предыдущий ключевой лой с запасом.

📈 Параметры отложенного ордера:

✅Тип ордера: Лимитный ордер на покупку

✅Цена открытия: 78607

✅Стоп лосс: 77213

✅Тейк профит: 81394

🚀 Что у нас с целями? В первую очередь стоит отметить наличие часовой области 79823 - 79961. В локальной перспективе данная область может вызвать консолидационный эффект у цены, но ключевая область расположена выше. Цена движется от одной ключевой области к другой, поэтому итоговой целью является область 80932 - 81395, внутри которой мы располагаем наш тейк профит.

⏲ Дату истечения на открытие ордер не выставляем, так как вряд ли мы увидим его в работе сегодня. Ожидаю срабатывание данного ордера в течение данной торговой недели. Допускаю перенос и на следующую неделю. Открытие будет импульсным, как и сама отработка сценария. Так же на этом фоне есть возможность рассмотреть шорт позицию до ключевой области поддержки, если цена до открытие нашей покупки, придет на ретест ключевой области сопротивления. Соблюдайте риски! Всем профита и добра🌝