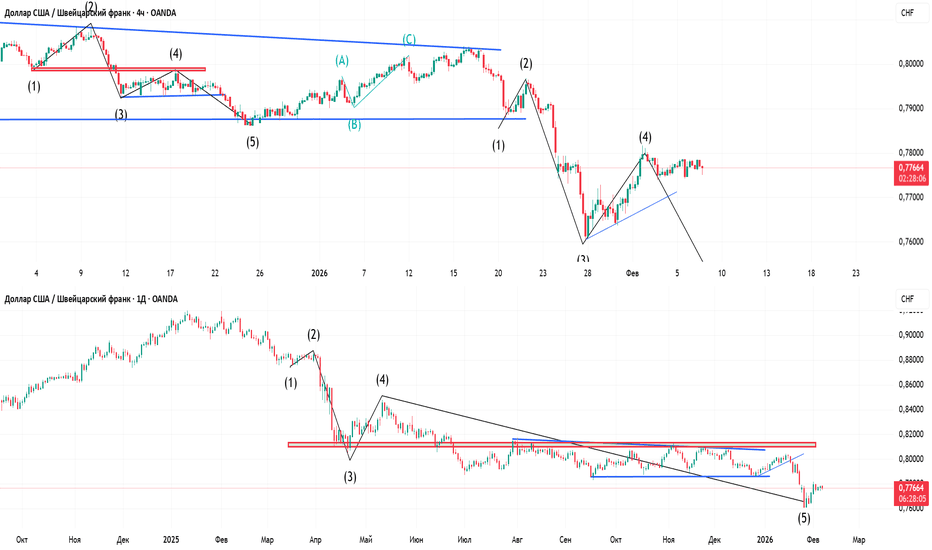

USDCHF: Сужение диапазона перед решающим движениемУзкая консолидация после попытки роста является классическим признаком формирования заключительной, часто самой сложной, части коррекционной волны 4. В контексте волнового анализа это наиболее характерно для моделей сходящегося треугольника или плоской коррекции на малых таймфреймах. Такое сужение диапазона обычно указывает на нарастающее напряжение и часто предшествует сильному импульсному движению после пробоя.

Ключевые ориентиры и вероятный сценарий:

Завершение волны 4: Текущая консолидация трактуется как волна d или e в составе треугольника. Её завершение вблизи текущих уровней станет сигналом к окончанию всей коррекционной фазы.

Цель для волны 5: После пробоя нижней границы консолидации и, что более важно, поддержки волны 3, начнется нисходящая волна 5. Её типичной целью является зона, равная 61.8-100% от длины волны 1 (измеренной от начала волны 1 до окончания волны 3).

Критическое условие: Весь этот счет остается валидным только до тех пор, пока цена удерживается ниже начала волны 1. Этот уровень является абсолютным стоп-сигналом для медвежьего импульсного сценария.

Риски и управление:

Чрезмерно затянувшаяся консолидация может перерасти в более сложную коррекционную структуру (например, двойной тройкой). Поэтому пробой и закрепление выше начала волны 1 будет однозначным сигналом к полному пересмотру разметки в пользу более глубокой восходящей коррекции или даже смены тренда. До получения четкого сигнала на пробой (вверх или вниз)

Usdchfanalysis

USDCHF: Консолидация на распутьеЦена, не сумев развить начавшийся импульс вниз, вошла в фазу консолидации вблизи ключевого уровня — начала волны 1. Эта нерешительность рынка указывает на баланс сил и отсутствие явного доминирования перед решающим выбором направления. В контексте волнового анализа, такая пауза может быть частью формирования сложной коррекционной волны B или ранней стадией нисходящей волны C.

Волновые сценарии и их триггеры:

Формирование сложной волны B (с последующим ростом): Текущая консолидация может быть частью более глубокой и сложной коррекционной модели (например, треугольника или растянутой плоскости) в рамках волны B. В этом случае после её завершения следует ожидать продолжения роста для теста более высоких уровней (61.8% Фибоначчи от волны A) перед началом волны C вниз. Сигналом к этому сценарию станет пробой и закрепление выше верхней границы консолидации.

Начало волны C (с последующим падением): Консолидация может представлять собой коррекционную подволну в составе начавшейся нисходящей волны C. Если это так, то после завершения паузы следует ожидать импульсного продолжения падения. Сигналом послужит пробой нижней границы консолидации с последующим развитием импульсной структуры вниз.

Третий вариант — неопределённость: Затяжная консолидация без чёткого импульса может привести к вырождению модели и переходу в широкий боковик, что потребует пересмотра тактики.

Тактика: Текущая фаза требует выжидательной позиции. Активные действия стоит предпринимать только после чёткого пробоя границ консолидации с увеличением объёма. Пробой вверх открывает возможности для покупок на откатах с целью к уровням коррекции Фибоначчи. Пробой вниз — для продаж с целью как минимум к минимуму волны A.

USDCHF: Затянувшаяся пауза на грани правилаЦена, застывшая в узком диапазоне после попытки роста, усугубляет неопределенность, но технически не отменяет действующий нисходящий импульсный счет. Такое поведение характерно для заключительной стадии сложной коррекционной волны 4, которая, вероятно, формируется в виде плоской коррекции. Ключевой принцип — «непересечение волн 1 и 4» — по-прежнему является главным фильтром: пока цена остается ниже начала волны 1, структура нисходящего импульса (1-2-3-4-5) остается валидной.

Основной сценарий предполагает, что текущая консолидация является окончательной фазой перед волной 5. Чем дольше длится эта пауза, тем более резким может быть последующее движение. Выход из консолидации вниз с пробоем минимума, соответствующего окончанию волны 3, станет сигналом к активации волны 5. Ее целью станет зона, рассчитанная как 61.8-100% от длины волны 1.

Однако, если эта пауза чрезмерно затягивается, возрастает риск альтернативного сценария: формирования более глубокой и сложной коррекционной структуры (например, двойного зигзага или комбинации) на месте всей предполагаемой волны 4. Первым сигналом к усилению этого сценария станет неспособность цены начать движение вниз, а решающим подтверждением — пробой и закрепление выше начала волны 1, что полностью аннулирует нисходящий импульсный счет. До тех пор приоритет остается за ожиданием продолжения тренда вниз.

04.02 | [USDCHF – LONG] Вход в С по тренду H4Таймфрейм контекста: H4

Таймфрейм входа: M1

Контекст

Рынок формирует коррекционное нисходящее движение после импульсного выхода из консолидации на H4.

Текущая структура указывает на формирование волны C по направлению основного тренда, где ожидается возобновление восходящего импульса после набора ликвидности.

Гипотеза

Ожидаю снятие европейской ликвидности (9:00–11:00 МСК) — ложный вынос локальных минимумов и тест референс-точки выгодной закупки (OB / дисбаланс) с последующим быстрым возвратом внутрь диапазона.

После подтверждения на M1 (ложный пробой, импульсное поглощение, смена структуры) планирую вход в лонг по направлению волны C.

Цели (потенциал движения)

Цель 1: ближайшая азиатская ликвидность на H4.

Цель 2: ближайшая американская ликвидность на H4.

Цель 3: зона сопротивления с D1 (верх диапазона старшего таймфрейма).

Условия отмены

Если цена не собирает европейскую ликвидность, сценарий не активируется.

При отсутствии возврата внутрь диапазона после ложного выноса — гипотеза отменяется.

Техническая логика

Коррекционные нисходящие участки после импульсного выхода из консолидации часто формируют ловушки для продавцов.

Снятие европейских минимумов создаёт набор ликвидности и топливо для движения вверх в направлении доминирующего импульса H4–D1.

Лонг от реф.точки выгодной закупки позволяет войти в продолжение тренда с минимальным риском и чёткой структурой подтверждения.

USDCHF: Снижение после отката — подготовка к волне 5?Небольшое снижение после недавнего отката, который остался ниже начала волны 1, соответствует сценарию формирования завершающей фазы коррекционной волны 4. Это движение может интерпретироваться как подволна c, что означало бы окончательное перераспределение позиций перед возобновлением тренда.

Если текущее снижение будет демонстрировать импульсную структуру на младших таймфреймах, это может указывать на раннее вступление в силу волны 5. Однако более вероятно, что это все еще часть волны 4 до тех пор, пока цена не пробила ключевую поддержку, сформированную минимумом волны 3. Ключевым сопротивлением для любого последующего отскока остается начало волны 1, а важным уровнем поддержки — локальный минимум, с которого начался последний рост.

Базовый сценарий предполагает, что после завершения этой финальной части волны 4 начнется нисходящая волна 5 с целью в районе 61.8-100% от протяженности волны 1. Инвалидация медвежьего счета произойдет только в случае, если цена не только оттолкнется от текущих уровней, но и преодолеет начало волны 1, что будет означать переход к более глубокой восходящей коррекции или полный пересмотр импульсной структуры. До тех пор приоритет сохраняется за нисходящим движением.

USDCHF: На пределе правила — рост в границах волны 4Рост цены, не достигший начала волны 1, формально не нарушает ключевое правило волнового анализа о непересечении волн 1 и 4. Это оставляет базовый нисходящий импульсный счет (волны 1-2-3-4-5) технически действующим. Текущее движение интерпретируется как продолжение сложной и, вероятно, затянутой коррекционной волны 4, которая может принимать форму расширяющейся плоской коррекции.

Сценарий 1 (Приоритетный — завершение коррекции): Если внутренняя структура текущего роста является четкой трехволновой (A-B-C), а в зоне начала волны 1 цена сформирует разворотные паттерны (медвежья дивергенция RSI/MACD, пин-бары), это станет сигналом к завершению волны 4. После этого следует ожидать возобновления нисходящего тренда в волне 5 с целью на уровне 61.8-100% от длины волны 1 (измеренной от 1 до 3).

Сценарий 2 (Угроза счёту — усиление коррекции): Если рост демонстрирует импульсную пятиволновую внутреннюю структуру, это будет первым серьезным предупреждением. В этом случае повышается вероятность того, что вся структура от окончания волны 3 является не волной 4, а более глубокой коррекцией (например, волной A более высокого порядка). Окончательной инвалидацией нисходящего импульса станет только закрепление цены выше начала волны 1.

Ключевой вывод: Текущий рост — это стресс-тест для медвежьего счёта. Поведение цены у сопротивления (начала волны 1) и внутренняя структура движения определят дальнейшую судьбу тренда. Рекомендуется выжидательная позиция до появления однозначных сигналов — либо отскока от ключевого уровня, либо его уверенного пробития.

USDCHF: завершение импульса и формирование коррекционной структуПара USDCHF продолжает находиться под давлением на фоне спроса на защитные валюты и ожиданий более мягкой политики со стороны ФРС. Швейцарский франк сохраняет статус защитного актива, что усиливает нисходящее давление на пару. Текущая фаза движения выглядит как перераспределение ликвидности после сильного импульса снижения.

С технической и волновой точки зрения рынок завершил импульсную волну (3) вниз с выносом ликвидности под локальные минимумы. Текущая консолидация в зоне weak low указывает на формирование коррекционной волны (4). Базовый сценарий предполагает коррекционный откат к зонам предложения 0.8065 – 0.8380, где проходит предыдущий баланс и EMA-кластер. После завершения волны (4) ожидается возобновление снижения в рамках волны (5). Альтернативный сценарий - более глубокая коррекция, но структура остаётся медвежьей, пока цена ниже 0.84–0.85.

USDCHF: Затянувшаяся консолидация волны 4 — предвестник разгона?Продолжительная боковая консолидация полностью соответствует сценарию формирования сложной волны 4. В контексте волнового анализа, такие затяжные фазы типичны для коррекционных моделей, особенно для сходящихся треугольников. Их основная функция — перераспределение позиций и накопление энергии перед завершающим импульсом. Пока цена удерживается ниже начала волны 1, нисходящий импульсный счет остается приоритетным.

Чем дольше длится эта фаза консолидации, тем более резким может стать последующее движение. Ключевым ориентиром для определения готовности рынка к продолжению тренда станет пробой границы консолидации — в данном случае, поддержки, образованной экстремумом волны 3. Такой пробой станет сигналом к активации волны 5.

Однако необходимо учитывать риск усложнения структуры. Если консолидация затянется чрезмерно и цена начнет формировать более мелкие импульсные структуры вверх, это может указывать на развитие двойного зигзага (double zigzag) в качестве волны 4, что отдалит перспективу возобновления нисходящего тренда. Критическим уровнем, который окончательно аннулирует медвежий сценарий, остается начало волны 1 — его пробой и закрепление выше будут означать не завершение коррекции, а сбой всего нисходящего импульсного счета.

USDCHF: Затяжная консолидация как волна 4Боковое движение после коррекционного роста — классическое поведение для сложной волны 4. Вялая динамика и отсутствие явного направления указывают на формирование коррекционной модели продолжения, наиболее вероятными форматами которой являются боковой треугольник или плоская коррекция. В рамках волн Эллиота, такая затяжная консолидация часто предшествует последнему импульсному движению вниз (волне 5).

Ключевым правилом остается непересечение волн 1 и 4 — цена не должна заходить на территорию волны 1. Таким образом, зона, где начался последний импульс вниз (начало волны 1), является абсолютным верхним пределом и сильным сопротивлением для всей текущей коррекции.

Сценарий и ориентиры:

Завершение консолидации: Волна 4, вероятно, примет форму a-b-c-d-e в треугольнике. Текущая стадия — нахождение внутри этой структуры. Её завершение вблизи текущих уровней или на небольшом отскоке станет сигналом к возобновлению нисходящего тренда.

Инвалидация сценария наступит только в случае роста и закрепления цены выше начала волны 1, что будет означать полный пересчет структуры в пользу более глубокой коррекции или смены тренда. Пока цена находится ниже этого уровня, приоритет остается за завершением нисходящего импульса.

USDCHF: Коррекционная пауза после импульсаНебольшой рост после ускоренного падения без откатов является естественной реакцией рынка и, в контексте волнового анализа, с высокой вероятностью знаменует начало формирования коррекционной волны 4. Эта волна следует за сильной импульсной волной 3 и является необходимой паузой перед финальным этапом нисходящего движения — волной 5. Внутренняя структура текущего роста будет определять её тип: возможны простые форматы (зигзаг, плоская коррекция) или более сложные и затяжные (треугольник).

Классическими ориентирами для завершения волны 4 являются зоны коррекции Фибоначчи 38.2% или 50% от длины волны 3. При этом, согласно базовому правилу, волна 4 не должна заходить на территорию волны 1, то есть её вершина должна оставаться ниже начала предыдущего импульсного движения вниз. Также стоит учитывать правило чередования: если предыдущая коррекционная волна 2 была простой, то волна 4 с большей вероятностью примет сложную форму.

Основной сценарий предполагает, что после завершения коррекционной структуры волны 4, возобновится нисходящий тренд в виде волны 5, целью которой станут уровни в районе расширения 161.8-261.8% от волны 1 или равной протяженности с волной 1. Критическим риском для этого счёта станет ситуация, при которой текущий рост окажется не коррекцией, а частью более глубокого восстановления, и цена преодолеет начало волны 1. Это полностью аннулирует импульсную нисходящую разметку.

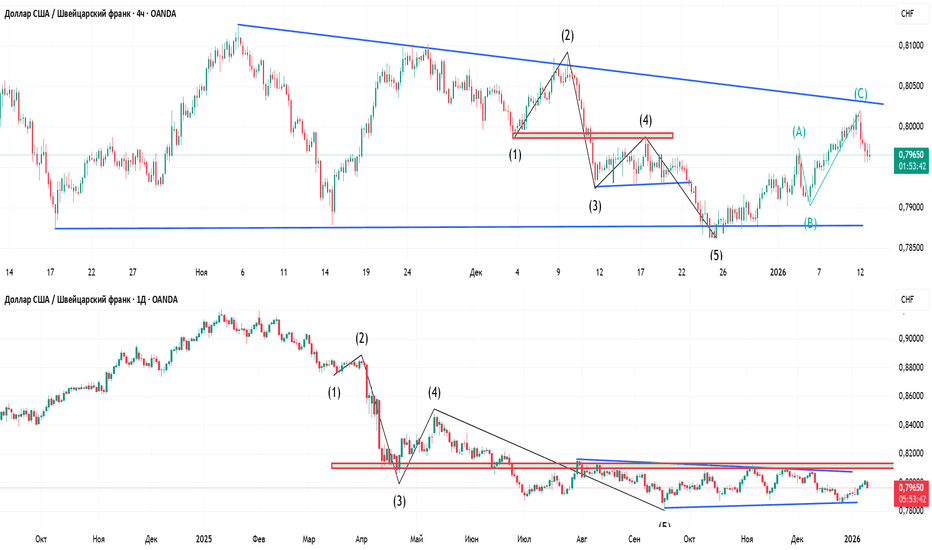

USDCHF: Импульс ускоряется — признак сильной волны 3Продолжение снижения без существенных откатов является классическим признаком сильной и, вероятно, растянутой третьей волны в рамках нисходящего импульса (либо волны (3) внутри более крупной волны 5). Такое ускорение говорит о доминировании продавцов и часто сопровождается увеличением объемов, подтверждая истинность прорыва.

С точки зрения волнового анализа, текущее движение, скорее всего, представляет собой импульсную подволну (3) внутри активной волны 5. Отсутствие коррекций указывает на ее протяженность. Целевыми ориентирами теперь служат расширения Фибоначчи от 161.8% до 261.8% относительно первой волны нового нисходящего цикла или от всей предыдущей коррекционной формации.

Ключевые выводы:

Тренд: Медвежий импульс активен и набирает силу.

Тактика: Любые возможные коррекции вверх (когда они появятся), вероятно, будут слабыми и короткими. Они могут рассматриваться как точки для добавления в короткие позиции. Критическим сопротивлением теперь является последний значимый максимум (пробитый минимум).

Риски: Прямое движение без откатов повышает риск локального истощения. Следует искать первые признаки замедления (например, дивергенцию на младших таймфреймах), которые могут предшествовать коррекционной волне (4). Однако до формирования четкой разворотной структуры доминирующим остается нисходящий сценарий.

USDCHF: Отскок от сопротивленияТот факт, что цена достигла начала волны А (ключевого сопротивления), но не смогла закрепиться выше и развернулась вниз, является важным признаком сохранения давления продавцов. Это усиливает вероятность того, что недавний рост был частью сложной коррекционной структуры, завершившейся уточненным максимумом. Текущее снижение теперь рассматривается как развитие нисходящего импульса более низкого порядка, цель которого — обновление предыдущего минимума.

Основной сценарий (медвежий): Текущее движение вниз должно демонстрировать импульсную внутреннюю структуру (5 волн). Если цена уверенно преодолеет последний локальный минимум, это станет техническим подтверждением продолжения нисходящей тенденции и откроет путь к более глубоким целям, рассчитанным от длины первой нисходящей волны в рамках нового импульса.

Альтернативный сценарий (боковой): Если снижение остановится, не достигнув предыдущего минимума, и цена снова развернется вверх, это будет указывать на формирование более сложной и протяженной боковой коррекции (например, треугольника или двойного зигзага) в широком диапазоне. Однако данный сценарий сохранит актуальность только до тех пор, пока цена не обновила минимум.

Ключевой уровень для наблюдения: Окончательное решение рынок вынесет у предыдущего минимума. Его пробитие подтвердит силу медведей и основной сценарий. Сопротивлением для любого откатка теперь выступает зона начала волны А. Любой рост к этому уровню без обновления минимума будет создавать потенциальную точку для входа в короткую позицию с защитным стоп-лоссом выше этого сопротивления.

USDCHF: Сложная коррекция перед продолжением нисходящего импульсЧередование импульсных движений в обе стороны после завершения коррекции A-B-C указывает на формирование сложной и, вероятно, растянутой коррекционной структуры на старте нового нисходящего импульса. Такая динамика характерна для волн (2) или (4) в рамках зарождающейся движущей волны вниз, где рынок активно перераспределяет позиции перед решающим движением. Критическим уровнем, подтверждающим силу продавцов, остается начало бывшей волны А — теперь ключевое сопротивление.

Текущий рост следует рассматривать как часть этой коррекционной модели (возможно, подволну с или завершение всей коррекционной формации). Его внутренняя структура и поведение у сопротивления будут решающими. Если рост окажется трехволновым и встретит активное давление в зоне начала волны А с формированием медвежьих паттернов, это создаст высоковероятную точку для возобновления нисходящего тренда с целью ниже последнего минимума.

Сценарий будет поставлен под сомнение только в случае мощного и импульсного пробития сопротивления с закреплением выше начала волны А. Это отложило бы продолжение нисходящего тренда и указывало на то, что рынок формирует более масштабную и сложную боковую коррекцию (например, треугольник или двойной комбинированный зигзаг) на более высоком волновом уровне.

USDCHF: Завершение коррекции — старт нового импульса внизИмпульсное падение ниже начала волны А является ключевым событием. Оно формально завершает всю коррекционную структуру A-B-C (которая теперь маркируется как волна B более высокого порядка) и подтверждает возобновление глобального нисходящего тренда. С высокой вероятностью рынок вступил в новую импульсную нисходящую волну (волну C старшего порядка или волну 3 в рамках более крупного цикла).

Текущий откат от достигнутого минимума является типичной реакцией. В волновом контексте это, скорее всего, формирование коррекционной волны (ii) или (iv) в рамках нового зарождающегося импульса вниз. Глубина такого отката часто ограничена уровнями 38.2-50% Фибоначчи от только что пройденного импульсного движения и, что критически важно, не должна вернуться обратно в тело волны А (то есть, выше её начала).

Таким образом, приоритет сместился в сторону медвежьего сценария. Любой откат, особенно к зоне начала волны А (которая теперь превращается в сильное сопротивление), рассматривается как возможность для формирования коротких позиций с целями на обновление минимумов. Сценарий будет аннулирован только в случае, если цена не только откатится, но и полностью восстановится выше начала волны А, что будет указывать на ошибку в счете и сохранение сложной боковой коррекции.

USDCHF: Последний рубеж коррекции A-B-C у начала волны АЦена, опустившись от максимума волны C к уровню её начала, подошла к критическому рубежу для всей коррекционной структуры. В волновом анализе начало волны А служит ключевой поддержкой для всей модели A-B-C. Тест этого уровня определяет, сохраняется ли коррекционный сценарий или рынок готов к полному пересмотру структуры.

Сценарий 1 (Подтверждение коррекции и её усложнение): Если цена демонстрирует чёткий отскок и удержание выше начала волны А, это будет говорить о сохранении коррекционной формации. В этом случае наиболее вероятным становится развитие сложной модели, например, двойного зигзага (W-X-Y), где завершённая A-B-C трактуется как волна W, спад от максимума C — как соединительная волна X, а последует восходящая волна Y. Целью Y станет уровень 76.4-100% от предшествующего нисходящего импульса.

Сценарий 2 (Срыв поддержки и разворот тренда): Если цена уверенно пробивает и закрепляется ниже начала волны А, это станет формальным сигналом завершения всей коррекционной фазы (волны B старшего порядка). Такое развитие аннулирует модель A-B-C и откроет путь для старта нового мощного нисходящего импульса (волны C старшего порядка или волны 3 в новом нисходящем цикле). Первой целью станет минимум волны A, а далее — обновление минимума.

Текущий вывод: Ситуация достигла максимальной не определённости. Поведение цены на этом уровне — её способность оттолкнуться или провалиться — даст окончательный ответ о среднесрочном направлении. Необходимо дождаться либо формирования разворотной модели у поддержки, либо её импульсного пробития.

USDCHF: У критической вершины волны CНахождение цены у вершины волны C создает момент высокой неопределенности, требующий подтверждения от рынка. Этот уровень стал ключевым барьером, определяющим, исчерпала ли себя вся коррекционная структура A-B-C или же она перерастет в более протяженную формацию.

Сценарий 1: Завершение коррекции и разворот. Если цена демонстрирует явные признаки истощения у этого уровня — формирование медвежьих дивергенций на RSI/MACD, разворотных свечных паттернов (двойная вершина, пин-бар) на повышенном объеме — это будет сильным сигналом к завершению всей восходящей коррекции. В этом случае следует ожидать начала нового нисходящего импульса, целью которого станет минимум волны A, а в перспективе — обновление lows.

Сценарий 2: Прорыв и продолжение коррекции. Уверенный пробой и закрепление выше максимума волны C укажет на продолжение и усложнение структуры. Наиболее вероятной разметкой станет формирование двойного зигзага (W-X-Y), где текущее движение от начала волны A интерпретируется как соединительная волна X, а за ней последует заключительная восходящая волна Y. Целевой зоной в таком случае станет область 76.4-100% Фибоначчи от всего предшествующего нисходящего импульса.

Что важно сейчас: Внимание следует уделить внутренней структуре последнего восходящего отрезка и силе ценового действия у сопротивления. Торговые решения стоит принимать только после получения четкого подтверждения — либо отскока с медвежьими сигналами, либо пробоя с последующим ретестом пройденного сопротивления как поддержки. Рынок находится в точке бифуркации, требующей терпения.

USDCHF: Тест максимума волны CДостижение ценой предыдущего максимума волны C создает принципиально важную ситуацию для определения будущей структуры. Этот тест является проверкой силы всей восходящей коррекционной модели A-B-C.

Основной сценарий (Завершение коррекции): Если цена демонстрирует явные признаки сопротивления на этом уровне — формирует медвежью дивергенцию на осцилляторе, разворотные свечные модели (доджи, пин-бары) и не может закрепиться выше — это будет сильнейшим сигналом о завершении всей коррекционной фазы (волны B в более высоком порядке). В этом случае рынок готовится к возобновлению глобального нисходящего тренда и началу новой импульсной волны вниз. Первой целью станет уровень начала волны A, а далее — обновление минимумов.

Альтернативный сценарий (Продолжение коррекции): Если цена уверенно пробивает этот максимум и закрепляется выше, это указывает на продолжение и усложнение коррекции. Наиболее вероятной разметкой в этом случае станет формирование двойного зигзага (W-X-Y), где текущее движение от начала волны A является волной X, за которой последует еще одна восходящая структура (волна Y). Целевой зоной при этом будет уровень 76.4-100% Фибоначчи от всего предшествующего падения.

Что важно сейчас: Внутренняя структура подъема от начала волны А должна быть проанализирована. Четкое завершение 5-волнового движения усилит основной сценарий. Необходимо дождаться подтверждения от рынка в виде либо явного отскока от двойной вершины, либо уверенного пробоя с последующим ретестом.

USDCHF: Ключевая развилка у начала волны АДостижение ценой уровня 61.8% Фибоначчи от предыдущего нисходящего импульса и последующее снижение к началу волны А является критическим моментом для подтверждения или корректировки текущего коррекционного сценария A-B-C. Эта зона (начало волны А) теперь выступает как динамическая поддержка для всей предполагаемой коррекционной структуры.

Сценарий 1 (Базовый, продолжение коррекции): Если цена устойчиво отталкивается от этой поддержки, формируя явные признаки разворота вверх, это будет указывать на то, что волна C, возможно, не завершена, а текущее снижение было её внутренней коррекционной волной. Альтернативно, это может быть начало формирования более сложной коррекционной модели (например, двойного зигзага W-X-Y), где текущее движение — это волна X. Целью дальнейшего роста в этом случае станет уровень 76.4% или даже 100% Фибоначчи.

Сценарий 2 (Смена тренда): Если цена не находит поддержки и уверенно пробивает уровень начала волны А, это станет сильным сигналом к досрочному завершению всей коррекционной фазы A-B-C. Такое развитие событий будет означать, что более вероятным является возобновление глобального нисходящего тренда с целевыми уровнями ниже окончания волны 5.

Текущий вывод: Рынок подошёл к точке бифуркации. Поведение цены в районе начала волны А определит среднесрочную динамику. До прояснения ситуации приоритетной является наблюдательная позиция.

USDCHF: Рост как волна CНедавнее пробитие максимума бывшей волны 4 полностью укладывается в структуру, так как происходит уже внутри коррекционной фазы рынка, а не импульсной. Это объясняет силу текущего восходящего движения.

Мы сейчас находимся в восходящей волне C, которая, как правило, является импульсной и часто самой протяженной в коррекционном зигзаге. Для подтверждения этого сценария внутренняя структура текущего роста должна демонстрировать четкие 5 волн меньшего таймфрейма. Ключевой целью для завершения волны C могут выступать уровни коррекции Фибоначчи (например, 61.8% или 76.4%) от всего предшествующего нисходящего импульса, либо зона вокруг его начала.

Важно учитывать: Если текущий рост является волной C, то после ее завершения следует ожидать возобновления глобального нисходящего тренда. Однако если цена замедлится и развернется, не достигнув типичных целей для C, или внутренняя структура роста окажется явно 3-волновой, это будет сигналом о том, что вся текущая коррекция может быть более сложной (например, плоской или треугольником), что потребует дальнейшего уточнения разметки. Таким образом, данный сценарий задает четкие ориентиры для наблюдения.

USDCHF: Решающее равновесие у границы правилаТо, что цена "прилипла" к уровню максимума волны 4, демонстрирует максимальную концентрацию сил на критическом рубеже. Такое поведение часто наблюдается перед масштабным выходом из консолидации. В контексте волнового анализа, это последний тест правила о непересечении волн 1 и 4, формально делающий текущий медвежий счет уязвимым, но пока еще не сломленным.

Сценарий А: Если цена оттолкнется вниз от этого уровня, сформировав четкую медвежью свечную модель, это будет говорить о сохранении нисходящего импульса. Однако структура всей волны 3 окажется крайне растянутой и сложной, а последующее движение, скорее всего, будет представлять собой завершающую волну 5. Сценарий Б: Малейшее закрепление выше этого уровня немедленно и формально аннулирует текущий импульсный нисходящий счет, указывая, что весь спад от последней крупной вершины был сложной коррекционной фазой (например, волной B), за которой может следовать рост.

Ключевой вывод: Рынок выносит вердикт по структуре тренда. Для трейдера это время предельной дисциплины: любые решения должны приниматься только после четкого сигнала — либо уверенного отскока вниз от этого уровня, либо его однозначного пробития и закрепления сверху. Входы в позиции в самой зоне "прилипания" несут повышенный риск ложных пробоев.

USDCHF: франк устал быть убежищемДоллар США против швейцарского франка остаётся интересным инструментом на фоне смещения глобальных ожиданий по монетарной политике. Рынок постепенно закладывает сценарий более мягкого тона со стороны ФРС во второй половине года, при этом спрос на защитные активы, включая франк, заметно ослабевает. Швейцарская экономика сталкивается с низкой инфляцией и ограниченным потенциалом роста, что снижает привлекательность CHF как валюты-убежища. В таких условиях USD получает пространство для восстановления, особенно в кроссах с низкодоходными валютами.

С технической точки зрения цена сформировала разворотную структуру после импульсного снижения. Видно основание рынка с последовательными более высокими минимумами. Цена закрепляется выше краткосрочных EMA, а зона предыдущего сопротивления была пробита и сейчас выступает поддержкой. Текущая область -это зона ретеста по структуре и уровням Fibonacci, где рынок проверяет готовность к продолжению движения. Объёмы на росте выше, чем на коррекциях, что подтверждает интерес покупателей.

Тактический план следующий: при удержании цены выше зоны ретеста и появлении подтверждающей свечной формации возможен вход в длинную позицию. Первая цель — движение к локальным максимумам, далее - развитие импульса в сторону следующего расширения по Fibonacci. Потеря зоны поддержки отменит сценарий роста и вернёт рынок в диапазон.

Когда защитные валюты перестают пугать рынок, движение обычно получается быстрым.

USDCHF: Неуверенность у критического рубежаКраткосрочное опускание и последующий быстрый возврат вверх к уровню максимума волны 4 указывает на острую борьбу на этом ключевом рубеже. Ценовое действие демонстрирует нерешительность: продавцы пытаются продолжить тренд, но встречают столь же сильное ответное давление покупателей. Такие "игольчатые" движения часто предшествуют либо мощному пробою, либо резкому отскоку.

В рамках волнового анализа это поведение усиливает сомнения в чистоте нисходящего импульсивного счёта. Подобная волатильность и неспособность закрепиться ниже является типичным признаком формирования сложной коррекционной структуры (например, треугольника или двойного зигзага) на месте предполагаемой волны 4. Рынок, по сути, "завис" на границе формального нарушения правила перекрытия волн 1 и 4.

Сейчас ситуация предельно обострена. Ключевым условием для сохранения возможности медвежьего импульса является удержание цены ниже максимума волны 4 на закрытии таймфрейма, с которого ведётся анализ (например, H4 или Daily). Любое уверенное закрепление выше этого уровня следует трактовать как окончательный сигнал к полному пересмотру счёта в пользу более глубокой или сложной коррекции восходящего характера. Торговые решения сейчас стоит отложить до четкого разрешения этой ценовой борьбы.

USDCHF: Критический тест уровняПодъем цены 5 января до области максимума предыдущей волны 4 представляет серьезную угрозу текущему медвежьему волновому счету. Согласно основному правилу теории Эллиота, в развивающемся импульсе (в данном случае — вниз) четвертая волна не должна заходить на территорию первой волны (то есть, цена не должна подниматься выше окончания волны 1). Приближение к максимуму волны 4 тестирует этот принцип на прочность.

Если цена не просто тестирует, а закрепляется выше этого уровня, это будет являться формальным нарушением волновой структуры нисходящего импульса. Такое развитие событий заставит полностью пересмотреть весь счет с момента последней крупной вершины. Наиболее вероятной альтернативой станет интерпретация всего движения от этой вершины как масштабной коррекционной структуры (например, двойного зигзага или треугольника), а не начала нового медвежьего цикла.

Таким образом, рынок подошел к критической точке. До тех пор, пока цена удерживается ниже максимума волны 4, формальная возможность завершения волны 3 и перехода к коррекционной волне 4 сохраняется, хотя и выглядит сомнительной. Прорыв и закрепление выше этого уровня станет однозначным сигналом к полному пересчету в сторону более сложной боковой или даже восходящей коррекции на больших таймфреймах. Текущая ситуация требует предельной осторожности и защиты капитала от потенциального ложного пробоя.