Fair Value Gap: Механика ценовой неэффективности📊 Природа возникновения FVG

Fair Value Gap представляет собой трехсвечную формацию, возникающую вследствие агрессивного ценового импульса. Центральная свеча структуры формирует диапазон, который остается не перекрытым тенями соседних свечей. Это явление сигнализирует об одностороннем потоке ордеров, при котором рыночное предложение или спрос временно отсутствуют. Подобные зоны являются областями ценового дисбаланса, которые алгоритмы маркетмейкеров стремятся заполнить для восстановления рыночной эффективности и балансировки проторгованных объемов.

🧠 Институциональный след и ребалансировка

Крупный капитал использует зоны FVG в качестве магнита для цены. Возврат актива в область имбаланса позволяет исполнить оставшиеся лимитные ордера и сбалансировать рынок перед дальнейшим движением. Полное заполнение разрыва или тест уровня 0.5 (Equilibrium) служит сильным триггером для возобновления основного тренда. Профессиональные участники рынка рассматривают неэффективность исключительно в контексте старшего таймфрейма, что исключает попадание в ловушки рыночного шума на младших периодах.

📌 Резюме

Идентификация Fair Value Gap переводит торговлю из плоскости случайных входов в стратегию эксплуатации фундаментальных алгоритмических процессов возврата цены к зонам справедливой стоимости.

Стоимость

ASTS 4H: интернет из космоса или очередная орбитальная мечта?Технически акция AST SpaceMobile (ASTS) удерживает ключевую поддержку в зоне $61–69, где проходит 0.618 уровень коррекции Фибоначчи от летнего импульса. На 4H-графике формируется структура «коррекция–накопление» с признаками стабилизации: стохастик разворачивается вверх, объёмы снижения уменьшаются, а покупатели защищают локальное дно. Сценарий роста остаётся приоритетным, пока цена удерживается выше $61. Цель: возврат к $100 и потенциальное продолжение тренда в район $135, где сходятся геометрия расширения и зона предыдущего импульсного максимума.

Фундаментально компания по состоянию на ноябрь 2025 года выглядит одной из самых перспективных в секторе спутниковых коммуникаций, но при этом остаётся убыточной и капиталоёмкой. AST SpaceMobile завершила развертывание тестовой группировки спутников BlueWalker и готовится к коммерческому запуску сети прямого подключения смартфонов к спутникам. Главная веха - успешные прямые соединения с обычными телефонами без дополнительного оборудования, что подтверждено совместными тестами с AT&T и Vodafone. Этот технологический прорыв позволяет компании позиционировать себя как первый глобальный провайдер мобильного интернета из космоса.

Выручка за первые девять месяцев 2025 года превысила $55 млн, что почти вдвое выше прошлогоднего показателя, однако операционный убыток по-прежнему превышает $300 млн из-за затрат на производство спутников и запуск миссий. Денежные резервы составляют около $180 млн, а долгосрочные обязательства - около $260 млн, что заставляет компанию активно искать новые партнёрства и грантовые программы. Ключевой драйвер на будущее - запуск коммерческих услуг с 2026 года через партнёров AT&T, Vodafone и Rakuten. Если проект достигнет заявленных целей покрытия и пропускной способности, потенциал оценки может вырасти кратно.

Сектор спутниковых технологий сейчас находится под вниманием инвесторов благодаря росту интереса к орбитальной связи и конкуренции со стороны Starlink и Lynk Global. В отличие от них, ASTS делает ставку на интеграцию со стандартными мобильными сетями и смартфонами, что при успехе станет уникальным преимуществом. Основные риски - высокая стоимость капитала, возможные задержки запусков и зависимость от партнёрских контрактов.

Тактический план: удержание выше $61 - сигнал к продолжению роста, ближайшие цели $100 и $135. Потеря $60 аннулирует бычий сценарий и откроет путь к более глубокой коррекции.

Компания уже доказала, что может соединить телефон и орбиту - теперь осталось соединить убытки и прибыль.

Венесуэла: нефть, энергия и смена глобального балансаВенесуэла долгое время была частью антиамериканского контура: партнёр России, логистический узел Ирана, политический раздражитель в Западном полушарии.

Антинаркотическая риторика — витрина для:

Конгресса

общественного мнения

латиноамериканских союзников

Реальный приоритет — геоэкономика.

Венесуэла владеет крупнейшими подтверждёнными запасами нефти в мире — ~300 млрд баррелей. Это больше, чем у Саудовской Аравии. При этом география идеальная: Западное полушарие, короткая логистика, отсутствие проливов типа Ормуза, которые можно перекрыть войной или шантажом.

США уже являются:

№1 производителем нефти и газа в мире

крупным экспортёром энергии

Контроль венесуэльского направления даёт:

📉 Дополнительный рычаг давления на OPEC+

возможность сглаживать или усиливать ценовые циклы

🌍 Снижение роли Ближнего Востока как «энергетического центра мира»

Ослабление России и Ирана без прямого военного конфликта

⚡ Усиление энергетической автономии США и союзников

Венесуэльская нефть — это не «быстрые баррели».

Инфраструктура разрушена, нефть тяжёлая, нужны годы инвестиций.

Именно поэтому это стратегический актив, а не спекулятивный ресурс.

ИИ, дата-центры, чипы — всё это:

колоссальное потребление электроэнергии

рост спроса на стабильные и дешёвые источники энергии

Без дешёвой энергии гонка ИИ невозможна.

Нефть и газ остаются фундаментом энергобаланса, даже при росте «зелёных» технологий.

👉 Инвестиционный вывод

Энергетика — классический защитный сектор, наравне с фармой и продовольствием ,но

❌ не замена фарме и продовольствию

✅ а дополнение к ним

Это сектора, где:

спрос сохраняется даже в кризисы а государства напрямую заинтересованы в их стабильности.

Инвестиции в компании, работающие с нефтью и энергетической инфраструктурой, — это ставка не на хайп, а на структурный спрос ближайших десятилетий.

Инвестируешь в Индексы?Итак, всем известен индекс S&P 500 — формально это 500 крупнейших публичных компаний США.

Но важно понимать ключевой момент: S&P 500 — индекс с капитализационным взвешиванием.

Это значит, что:

чем больше компания по капитализации,

тем больший вес она имеет в индексе,

и тем сильнее влияет на его динамику.

Сам индекс купить нельзя, поэтому инвестор покупает ETF, который его копирует.

Но ETF копирует не “равные 500 компаний”, а именно структуру индекса.

Что мы имеем на практике

S&P 500:

покрывает ~80% всей рыночной капитализации США

но при этом крайне сконцентрирован

По состоянию на конец 2025 года:

-топ-10 компаний ≈ 38% всего индекса

-топ-5 ≈ 26–28%

оставшиеся 490 компаний делят между собой ~62%

Иными словами:

Одна Nvidia весит в индексе больше, чем десятки и даже сотни компаний снизу списка вместе взятых.

Иллюзия диверсификации

На бумаге:

«Я инвестирую в 500 компаний»

По факту:

«Я инвестирую в 10–15 мегакорпораций, а остальные — статисты»

Да, они есть:

-для устойчивости

-для ширины рынка

-для “формальной диверсификации”

Но движение индекса определяют:

Nvidia

Apple

Microsoft

Amazon

Alphabet

Meta

Tesla

Если эти компании растут — индекс растёт, даже если:

-малый бизнес стагнирует

-средние компании падают

-экономика замедляется

3️⃣ S&P 500 — это ставка на крупный капитал и ликвидность, а не на «средний бизнес США».

Финальный вывод

Инвестируя в S&P 500 через ETF, мы:

-не покупаем экономику США целиком

-не равномерно распределяем риск

-делаем ставку на узкую группу крупнейших корпораций, которые:

-получают львиную долю ликвидности

-первыми выигрывают от мягкой ДКП

-и первыми же могут пострадать при её развороте

S&P 500 сегодня — это не индекс 500 компаний.

Это индекс 10 гигантов с поддержкой ещё 490 имён на фоне.

Еще несколько примеров- Вот основные данные по индексу Nasdaq‑100 (составной крупной части биржи Nasdaq Composite):

Компания Nvidia занимает ~ 13.72% индекса.

Apple — ~ 12.53%.

Microsoft — ~ 10.96%.

Далее идут Amazon (~7.30%), Alphabet (классы A и C суммарно ~11.28%) и др.

Индекс DAX 40 включает 40 крупнейших немецких компаний и охватывает примерно 80% рыночной капитализации ФР Франкфурта.

При этом вес отдельных компаний в индексе есть — например:

SAP SE около 16.7%.

Siemens AG около 9.55%.

Гиганты ETF-индустрии США

🥇 BlackRock (iShares)

Активы под управлением: $10+ трлн

ETF-платформа: iShares

Ключевые фонды:

IVV — S&P 500

IQQQ / CSNDX / CNDX — Nasdaq 100

Фактически крупнейший институциональный игрок мира

Огромное влияние на потоки капитала и корпоративное управление

🥈 Vanguard

Активы под управлением: $9+ трлн

Специализация: пассивные индексные фонды

Ключевые ETF:

VOO — S&P 500

VTI — весь рынок США

VXUS — мировой рынок (без США)

Основа пенсионных и долгосрочных портфелей американцев

🥉 State Street (SPDR)

Активы под управлением: $4+ трлн

Создатель первого ETF в истории

Ключевые ETF:

SPY — самый торгуемый ETF в мире

Основной инструмент трейдеров и хедж-фондов

🟦 Invesco

Активы под управлением: $1.6+ трлн

Знаменит:

QQQ — Nasdaq-100

Фонд с максимальной концентрацией в Big Tech

Вверху прикрепил картинки с дополнительными ETF от BlackRock и Vanguard

Как фонды на самом деле зарабатывают на Bitcoin📰 За годы наблюдений за финансовыми рынками я пришёл к одному парадоксальному выводу:

достаточно провести пять минут в Crypto TikTok (YouTube или X — разницы почти нет), и у вас создаётся ощущение, что весь крипторынок управляется парой «кликов китов» и кричащими заголовками.

Вам постоянно внушают, что:

📉 кто-то «покупает на дне»

📈 кто-то «продаёт на вершине»

🐋 а некий крупный игрок «решает судьбу рынка»

На первый взгляд это звучит логично.

Но реальность… намного сложнее и холоднее.

📣 Я пересмотрел сотни подобных видео — сценарий всегда один и тот же.

Яркие обложки, торопливая речь и безапелляционные заявления:

«BlackRock покупает — ЦЕНА ВЗЛЕТИТ!»

«Киты продают — РЫНОК ОБРУШИТСЯ!»

«Институционалы уже здесь!!!»

🎭 Но что скрывается за этой драмой?

Никакой глубины. Никакой структуры. И почти полное непонимание того, как институты действительно зарабатывают деньги.

🔍 Вот ключевая истина, которую я усвоил за годы анализа рынков:

покупает ли BlackRock Bitcoin или продаёт — для вас это почти не имеет значения.

Крупные фонды не торгуют эмоциями и не выживают за счёт угадывания направления, как розничные трейдеры.

Им не нужно, чтобы Bitcoin рос.

Им не нужно, чтобы Bitcoin падал.

🎯 Им нужна волатильность — просчитанная, измеренная и управляемая.

🧠 Именно этот момент полностью игнорируется в большинстве TikTok-контента.

Фонд может купить Bitcoin и одновременно:

🛡️ полностью захеджировать риск

⚖️ оставаться дельта-нейтральным

📊 не занимать направленную рыночную позицию

🔒 быть защищённым и от роста, и от падения цены

👉 Для них покупка BTC — не ставка и не вера,

а лишь первый элемент сложной многоуровневой конструкции.

Важно не то, сколько они купили,

а то, что они делают дальше — о чём большинство розничных трейдеров даже не подозревает.

📉📈 Я часто задаю себе вопрос:

почему так называемые «аналитики TikTok» ежедневно говорят об институтах,

но никогда не упоминают дельту, гамму, хеджирование или базис?

Ответ предельно прост:

👉 они этого не понимают.

Если человек:

в каждом видео кричит «bullish» и «bearish»

верит, что институты «разгоняют цену»

но не способен объяснить дельта-нейтральное хеджирование

то его мнение о том, что BlackRock «делает» или «планирует», не имеет аналитической ценности.

📊 Чтобы действительно понять логику институтов, посмотрим, как фонд зарабатывает на практике.

Предположим, Bitcoin торгуется по $100 000.

Фонду не важно, пойдёт ли цена вверх или вниз.

Он выстраивает нейтральную опционную конструкцию, делая ставку на волатильность, а не на направление.

Когда цена растёт:

часть позиции продаётся для балансировки риска

прибыль формируется за счёт продажи по более высоким уровням

Когда цена падает:

позиция докупается дешевле

прибыль возникает за счёт покупки по низкой цене

🔁 Цена вверх → продать дороже

🔁 Цена вниз → купить дешевле

👉 Повторять. Системно. Без эмоций.

Это и есть gamma scalping — тихий, но устойчивый двигатель прибыли институциональных игроков.

💰 Откуда же берётся их реальный доход?

Не из новостей.

Не из инфлюенсеров.

И точно не из заголовков про ETF.

Он формируется за счёт:

постоянной ребалансировки хеджей

реализованной волатильности выше ожиданий

направленно-нейтральных структур

строгой математической дисциплины

⛔ Единственный сценарий, когда фондам действительно сложно?

Когда рынок… не движется вообще.

🧭 И вот что я хочу сказать вам напрямую, как профессионал рынка:

Вы — не BlackRock.

У вас нет их инфраструктуры.

У вас нет их капитала, скорости и риск-моделей.

👉 Попытки предугадать или копировать их действия

не сделают вас лучшим трейдером — они лишь усилят хаос в ваших решениях.

✍️ Мой вывод предельно ясен:

наблюдать за действиями крупных фондов,

не понимая структуры, стоящей за ними, —

это самый быстрый путь к потерям.

BlackRock не торгует историями.

Не торгует эмоциями.

И уж точно не торгует TikTok-нарративами.

🎯 Они торгуют структурой.

А вы?

Перестаньте смотреть, что делают они.

Начните понимать, что должны делать вы.

В этом и заключается разница между выживанием

и полным вымыванием с рынка.

PS: BlackRock и TikTok используются исключительно как иллюстративные примеры.

ESPR 1W: терапия для холестерина и нервов инвесторовЦена по Esperion Therapeutics (ESPR) пробила нисходящую трендовую линию и протестировала ключевую поддержку в зоне $2.4–$2.6, откуда началось восстановление. На графике заметен устойчивый фундамент - тройное основание с растущими объёмами и возвратом выше скользящих средних. Пока актив держится над $2.5, ближайшая цель - $6.4, где проходит сильная зона предложения и 200-недельная скользящая.

Фундаментально компания переживает один из лучших периодов за последние годы. После многолетних трудностей с финансированием и регуляторными барьерами Esperion стабилизировала положение. Основной драйвер - расширение рынка для препарата Nexletol (бемпедоевая кислота), предназначенного для снижения «плохого» холестерина у пациентов, не переносящих статины. В 2025 году продажи Nexletol и Nexlizet выросли более чем на 45 % год к году, превысив $170 млн за первые девять месяцев. Компания получила положительные данные по безопасности в долгосрочных исследованиях, а также новые одобрения в Европе и Японии, что открыло путь к партнерским соглашениям и расширению лицензий. Денежная позиция улучшилась благодаря партнёрским выплатам от Daiichi Sankyo и Viatris, что позволило сократить долговую нагрузку и финансировать клинические программы без дополнительных размещений акций. Основной вызов - выход на операционную прибыль: затраты на маркетинг и исследования остаются высокими, и хотя денежные резервы обеспечивают подушку, устойчивость бизнес-модели ещё не доказана. При этом сектор биотеха снова набирает обороты на фоне ожиданий снижения ставок, что добавляет интерес к компаниям с реальными продуктами и выручкой.

Тактически, пока цена выше $2.5, сценарий роста к $6.4 остаётся в приоритете. Потеря $2.3 откроет путь к повторному тесту $1.8, но структура рынка пока подтверждает накопление.

Инвесторы часто шутят, что Esperion лечит холестерин, но заставляет сердце биться чаще - в этот раз, возможно, по приятной причине.

Шорт очень дорогого Палантира $PLTRДостаточно одного значения P/E - 395!!!

Надо только найти точку для шорта и соответствующую конъюнктуру рынка. S&P и NASDAQ открылись слабо. PLTR торгуется ниже открытия недели.

Открыл шорт

Цель - перекрытие гэпа (около открытия Декабря 2025).

Стоп/отмена сценария - рост и торговля выше открытия недели.

Возможен и более глобальный таргет в $100 (открытие 2025 года), но для него нужны веские основания.

Kamebit, Coinstore, Deribit — аналитический взглядВыбор торговой платформы остаётся одним из ключевых решений для любого участника крипторынка. При сравнении площадок трейдеры обычно обращают внимание на комиссии, скорость вывода средств, доступность инструментов и общую стабильность работы.

Среди множества вариантов интерес представляют три биржи — Kamebit, Coinstore и Deribit, каждая из которых реализует собственный подход к организации торгов и управлению рисками.

Kamebit

Площадка ориентируется на международную аудиторию и предоставляет базовые пары с BTC и ETH, а также ряд активов с повышенной волатильностью. Интерфейс простой и интуитивный, комиссии прозрачны, что удобно при расчёте издержек.

Относительно невысокие объёмы торгов формируют рыночную среду, в которой иногда наблюдаются краткосрочные расхождения цен — интересный аспект для анализа арбитражных возможностей. Платформа также применяет стандартные меры защиты аккаунтов и поддержку двухфакторной аутентификации.

Coinstore

Биржа использует децентрализованный подход к управлению и уделяет внимание безопасности данных пользователей. Среди применяемых механизмов — шифрование, двухфакторная аутентификация и холодное хранение активов.

Площадка поддерживает различные направления торговли: спотовые и фьючерсные операции, OTC, стейкинг и NFT-сегмент.

Комиссионная структура остаётся конкурентной, а функционал доступен как через веб-интерфейс, так и в мобильных приложениях. Coinstore привлекает внимание трейдеров за счёт широты инструментов и интеграции дополнительных сервисов в единую экосистему.

Deribit

Deribit известна среди профессиональных участников рынка благодаря фокусу на опционах и фьючерсах на криптовалюты. Площадка внедрила многоуровневую систему защиты, включая хранение большинства средств на холодных кошельках и двухэтапную аутентификацию. Для анализа и управления позициями предусмотрены специализированные инструменты — “Мастер опционов”, “Конструктор позиций” и метрики Deribit.

Биржа также поддерживает продвинутые торговые функции, такие как iceberg-ордера, TWAP, OCO и трейлинг-стоп. Комиссии остаются на умеренном уровне, что делает площадку удобной для тех, кто работает с деривативами.

Что учитывать при выборе криптобиржи

При оценке торговых площадок важно обращать внимание на:

уровень ликвидности и глубину стакана,

прозрачность комиссий,

скорость обработки транзакций,

наличие инструментов аналитики и API-доступа,

механизмы защиты и удобство интерфейса.

Выбор между централизованной и децентрализованной моделью зависит от индивидуальных предпочтений трейдера. Главное — убедиться, что площадка соответствует вашим требованиям по безопасности и скорости доступа к рынку.

Kamebit, Coinstore и Deribit представляют разные подходы к организации торгов и могут использоваться для анализа рыночной инфраструктуры.

Каждая из них имеет собственные особенности — от структуры комиссий до набора инструментов.

Изучение таких площадок помогает лучше понимать, как развивается рынок криптовалют и какие возможности он открывает для трейдеров разных уровней.

IBIT: ракета готова к запускуНа дневном графике iShares Bitcoin Trust (IBIT) цена закрепилась в районе $62.97, протестировав важную зону 0.705–0.79 Fibo ($61.63–63.87). Здесь проходит линия пробоя и ретеста, которая формирует чёткую buy zone. Техническая структура остаётся бычьей: после прорыва диапазона и коррекционного отката рынок сохраняет потенциал для роста с ближайшей целью $69.39 и расширением по Fibo к $76.54 и $85.63. Объёмы подтверждают интерес покупателей на снижения, а сам паттерн «бычий флаг» указывает на продолжение импульса вверх.

Фундаментально поддержка приходит от динамики самого биткоина, который остаётся главным драйвером инструмента. Институциональный интерес к ETF на BTC не снижается - крупные фонды продолжают аккумулировать позиции. Дополнительный фактор - ожидания мягкой риторики ФРС: снижение давления на доллар может подтолкнуть капитал в крипторынок. Для IBIT это прямое усиление бычьего сценария.

Тактический план: зона $61.6–63.8 остаётся ключевой для входа. При закреплении выше можно рассматривать рост с целью $69.3 и продолжением к $76.5 и $85.6. Сценарий отменяется только при возврате ниже $61.

И как говорится, IBIT - это не просто тикер, а кнопка «ускорить биткоин» прямо в портфеле.

Золото - оппонент #BTCЗолотая хитрюшка на месячном ТФ уже давно перекуплена. Люди стоят в очереди за золотом в банки, в ломбарды, эйфория консерваторов во всей красе. (Когда биткоин будет раздавать прайс дискавери и дед в автобусе будет говорить о том, что купил биткоин, то тут тоже стоит его продавать). Ну и причины роста золота понятны и в целом не думаю, что требуют какого-то объяснения. Основная причина разбора золота - это корреляция с биткоином. Как только правительство США пошевелится и придет к консенсусу, и перестанет наводить биполярную шумиху, то инвесторы и трейдеры начнут рисковать, переливая все денюжки в "непонятный BTC".

Как вы могли заметить на своих биржах - появилась возможность торговать фондовым рынком. Интересно, ведь Трамп всегда в своих речах особо не выражал рост крипты, он говорил о том, что "рынок будет зеленым". И если смотреть с конспирологической точки зрения, то такой макси дампи сквиз на альтах с фитилем длиной экватор окончательно разбил надежды всех трейдеров и страх стал окутывать население. Может быть это и есть часть плана? Криптосообщество будет заливать свои заработанные деньги на традиционные рынки (а традиционные рынки, прошу заметить, уже понаобновляли свои хаи по несколько раз) и как раз об криптосообщество и будут закрывать крупные игроки фондЫ свои позиции. Так что будьте бдительны и не дайте себя запугать.

Не фин.совет.

Фундаментальный и технический анализ: простое объяснениеПсихология, фундаментальный и технический анализ в трейдинге: как их сочетать, чтобы не слить депозит. Примеры компаний, ошибки трейдеров, алгоритмы, HFT и советы по управлению рисками.

Краткий план статьи:

Психология в трейдинге: почему 70% успеха зависит от неё

• Дисциплина, эмоции и риск-менеджмент

• Почему стратегия не работает без контроля психологии

________________________________________

Фундаментальный анализ в трейдинге: что это и зачем нужен

• Определение фундаментального анализа

• Пример NASDAQ:AVGO vs NYSE:BAC

• Почему новичкам важно изучать фундаментал

________________________________________

Технический анализ в трейдинге: свечи, индикаторы и паттерны

• Свечные графики, индикаторы и фигуры

• Ограничения теханализа

• Алгоритмическая торговля и HFT

________________________________________

Фундаментальный или технический анализ: что выбрать трейдеру

• Долгосрочная торговля → фундаментал

• Краткосрочная торговля → теханализ

• Как сочетать оба подхода

________________________________________

Ошибки трейдеров в фундаментальном и техническом анализе

• Примеры неправильного применения анализа

• Статистика ESMA: 74–89% трейдеров теряют деньги

• Итог: комбинирование методов

________________________________________

Заключение: как стать успешным трейдером

• Сочетание психологии, фундаментала и теханализа

• Главный вывод

________________________________________

Блок 1. Психология в трейдинге и зачем нужен анализ рынков

Что если я скажу вам, что трейдеру не обязательно быть самым умным или иметь инсайдерскую информацию (как например Уоренн Баффет ), чтобы заработать деньги?

На самом деле 70% успеха – это психологический фактор. Здесь не обойтись без грамотного контроля эмоций, жёсткой дисциплины, умения рисковать и одновременно не быть жадным.

Ну или то, что даже самая идеальная стратегия в мире может вдруг не работать в чужих руках?

Но ничего сложного в этом вопросе нету. Если 70% в трейдинге это психология (включая риск-менеджмент), то вот без умения анализа или хотя бы простого понимания рынка, вам даже эти 70% не помогут. Вы в целом не можете считать себя трейдером без таких знаний.

Если вы новичок и хотите разобраться, с чего вообще начинать — советую почитать нашу статью « Как не слить депозит в трейдинге: советы для новичков ».

________________________________________

Блок 2. Фундаментальный анализ: как понять компании и рынки

Если коротко, то фундаментальный анализ – это экономические данные, на основе которых вы можете принимать какие-то решения. Здесь вы можете оценить, насколько компания «здоровая» и предположить, какое общественное мнение у людей насчёт неё, впоследствии чего и выбираете сторону для торговли.

Хоть даже на нашем курсе по обучению трейдингу некоторые менторы говорят, что используют исключительно технический анализ для торговли, но на самом деле они немного лукавят. Фундаментальный анализ — это не только цифры в отчёте или плохая новость, фундаментальный анализ — это весь опыт, который трейдер получил, торгуя на рынке.

Учитывая, что наши менторы торгуют минимум от 10 лет, им уже не нужно заходить и рыться в показателях компании.

Но сейчас речь идёт о новичках. Здесь всё упирается в то, что без фундаментального анализа — понятия, что из себя представляют рынки, у вас не будет. Это не просто разница в спросе и предложении. Чаще всего (а я бы сказал — всегда) это разница в спросе и предложении в будущем.

Почему это так, мы разбирали в нашей статье « Стратегии торговли ».

Пример: P/E у AVGO против BAC

Именно поэтому трейдеру важно понимать, почему от каких-то компаний ожидают чего-то невероятного. Например, у Broadcom ( NASDAQ:AVGO ) коэффициент P/E может быть на уровне ~90 (это сколько лет нужно работать компании, чтобы окупить нынешнюю цену), а у Bank of America ( NYSE:BAC ) — около 15.

На первый взгляд цифры говорят о том, что AVGO «переоценена», а BAC «дешёвая». Но на деле здесь работает фундаментальный анализ:

AVGO — технологическая компания, связанная с инфраструктурой, дата-центрами и развитием AI. У неё высокие темпы роста, высокая маржинальность и ожидания огромного будущего спроса. Рынок готов платить больше за её акции, потому что заложенные ожидания по прибыли на годы вперёд очень высоки. Высокий P/E отражает скорее прогнозы роста, чем текущие показатели.

BAC — крупный банк, бизнес которого более стабильный и ограничен ростом экономики и процентными ставками. Прибыль банка растёт умеренно, сильно зависит от макроэкономики и регуляторов. Поэтому рынок не платит «премию за будущее», и P/E здесь держится на исторически нормальном уровне — около 10–20.

Итог: фундаментальный анализ — это база

Скажу коротко: это не «недоверие» к одной компании и не «переоценка» другой, а отражение абсолютно разных бизнес-моделей, рисков и перспектив.

Именно поэтому любому трейдеру, особенно новичку, жизненно необходимо понимать основы фундаментального анализа. Без этих знаний невозможно разобраться, почему рынок готов платить десятилетиями вперёд за технологические компании или наоборот, оценивает банк более консервативно.

Теханализ помогает искать точки входа, но без понимания фундаментала у вас не будет картины того, куда и зачем вообще идёт рынок.

________________________________________

Блок 3. Технический анализ в трейдинге: свечи, индикаторы и паттерны

Технический анализ – это попытка спрогнозировать движение акции с помощью определённых инструментов. Например:

свечи (те самые прямоугольники на графике; подробнее см. статью « Бары и японские свечи: как читать графики акций и форекс »),

индикаторы (RSI, MACD, Moving Averages),

паттерны (голова и плечи, флаги, треугольники).

Большинство опытных трейдеров считают, что вся информация о компании уже заложена в её график.

Например: зачем мне читать отчёты о том, сколько iPhone продала Apple, если я могу просто посмотреть, как она росла (или падала) в этом году? Тем более у каждой компании есть свои ключевые показатели, которые могут быть куда важнее, чем прибыль за квартал.

Пример: даже если Netflix покажет рост прибыли, но окажется, что у неё стало на 5% меньше пользователей, акции могут обвалиться. Это значит, что невозможно знать абсолютно все исходные фундаментальные данные, но на графике видно реакцию рынка — и именно её торгует технический трейдер.

________________________________________

Ограничения теханализа

Но, как вы поняли, и здесь не всё так гладко.

Ведь графики, паттерны и свечи видите не только вы, но и миллионы трейдеров по всему миру. И что ещё хуже — их видят автоматизированные алгоритмы.

________________________________________

Алгоритмическая торговля и HFT

Немного о том, как это работает:

Автоматизированные алгоритмы (HFT, алгоритмическая торговля) выставляют и снимают заявки так, чтобы «вытянуть» стоп-ордера других участников. Затем они заходят в противоположную сторону и получают ликвидность. В разговорной речи это называется «stop-hunting» или «сбор ликвидности».

Существуют алгоритмы, которые ищут незащищённые уровни ликвидности: кластеры ордеров, видимые стопы, крупные лимитные заявки. Они мгновенно реагируют на поведение стакана.

Профессиональные маркет-мейкеры, HFT-фирмы и институциональные алгоритмы используют низкую задержку, анализ ленты и сложные правила размещения/снятия заявок. Технически это «машины», которые ускоряют движение цены и могут запускать каскады стопов.

Есть и легитимные стратегии: market-making, liquidity-taking, sweep-orders, iceberg-orders. Разница лишь в том, что законное получение ликвидности ≠ намеренное введение в заблуждение участников.

Если вам интересно подробнее, советую почитать статью « Виды ордеров, стоп, лимит и маркет » — там раскрыта тема заявок и того, как они работают в реальности.

________________________________________

Блок 4. Фундаментальный vs технический анализ: что выбрать трейдеру

В конечном итоге всё упирается в горизонт планирования . Оба подхода решают разные задачи, и это подтверждается эмпирикой.

Долгий горизонт (недели–месяцы и дальше) : доминирует фундаментал.

В опросе 692 управляющих фондами в пяти странах фундаментальный анализ получил в среднем ~67% «веса» в процессе принятия решений (против ~23% у теханализа и ~10% у данных по потокам заявок). При этом теханализ становится главным только на коротких горизонтах порядка нескольких недель ; до этого горизонта он действительно важнее фундаментала, но в целом по процессу фундаментальные факторы преобладают. ( источник )

Короткий горизонт (интрадей/свинг) : теханализ используется очень широко. Классическое исследование лондонского FX-рынка показало: на горизонтах до недели подавляющее большинство дилеров обращается к теханализу (порядка 90% отмечают его важность именно на таких коротких горизонтах). ( источник )

В США, по опросу валютных трейдеров, около 30% респондентов вообще «лучше всего описываются» как использующие техническую торговлю ; одновременно участники отмечают, что фундаменталы важнее на более длинных горизонтах — то есть с ростом горизонта «вес» фундаментала увеличивается. ( источник )

________________________________________

Как работают оба подхода вместе

Опытные трейдеры редко ограничиваются чем-то одним.

Фундаментал даёт им понимание, какие активы перспективны, а какие находятся в зоне риска.

Теханализ помогает найти момент входа или выхода с минимальным риском.

Пример: акция компании может быть фундаментально недооценена, но если график показывает падение с повышающимися объёмами, лучше подождать, пока рынок подтвердит разворот.

Подробнее о поиске точек входа и выхода можно почитать в статье « Как находить точки входа и выхода? ».

________________________________________

Почему важно сочетать

Фундаментал отвечает на вопрос «во что инвестировать?»

Теханализ отвечает на вопрос «когда входить и выходить?»

________________________________________

Блок 5. Ошибки трейдеров: мифы про фундаментальный и технический анализ

Хоть я и пытаюсь доказать, что любому новичку необходимо понимать, что значит и как работает фундаментальный анализ, слепо полагаться на него нельзя.

Например: даже если вышел плохой отчёт и слабый прогноз, а акции компании открываются с большим гэп-апом, открывать шорт-позицию здесь будет глупо. Это значит, что у компании есть фундаментальные факторы сильнее, чем сам отчёт — например, новости о слиянии, ожидания новых контрактов или глобальная переоценка сектора.

Ровно наоборот: даже если технически акция выглядит идеально в лонг, но за последние 4–5 месяцев её капитализация удвоилась (например, с $500 млрд до $1 трлн), входить в лонг может быть опасно. Слишком велик риск, что институционалы решат «продать на новостях» (sell the news).

Если тема гэпов вам интересна, советую заглянуть в статью « Гэп в трейдине, стратегии торговли », где подробно описано, как торговать все виды гэпов с реальными примерами и статистикой.

Почему это важно

По данным ESMA (Европейское управление по ценным бумагам и рынкам), от 74% до 89% розничных трейдеров , торгующих CFD и форекс, теряют деньги. Среднее значение — примерно 75–80% убыточных счетов.

Главная причина таких результатов — неверное применение анализа:

кто-то слепо доверяет теханализу без понимания фундаментала;

кто-то наоборот — уходит в «фундаментал ради фундаментала», игнорируя тайминг и техническую картину.

________________________________________

Итог

Ошибки происходят не из-за самого анализа, а из-за однобокого подхода. Сильный трейдер всегда комбинирует:

фундаментал, чтобы понимать причины движения,

теханализ, чтобы выбрать момент входа и выхода.

Хорошее дополнение по теме — статья «Ч то такое соотношение риска к прибыли в трейдинге ?», которая поможет связать анализ с управлением капиталом.

________________________________________

Блок 6. Заключение. Как стать успешным трейдером: психология, фундаментальный и технический анализ

Теперь у нас есть вся картина:

Психология и дисциплина — это база, без которой трейдинг превращается в азартную игру. Контроль эмоций и риск-менеджмент отвечают за 70% успеха.

Фундаментальный анализ объясняет, почему рынок движется. Он даёт понимание, какие компании или валютные пары перспективны, а какие находятся в зоне риска. Без него вы будете видеть только поверхность — свечи на графике, но не их причины.

Технический анализ показывает , где именно входить и выходить. Он нужен для тайминга сделок, работы с уровнями, индикаторами и паттернами.

________________________________________

Главный вывод

Фундаментал без теханализа превращает трейдера в «долгосрочного оптимиста», который годами ждёт отскока.

Теханализ без фундаментала — это попытка поймать движение, не понимая, что вообще стоит за ценой.

А психология без обоих — это просто вера в чудо.

FAQ: Частые вопросы про фундаментальный и технический анализ

Что такое фундаментальный анализ простыми словами?

Фундаментальный анализ — это оценка компании или актива на основе её финансовых показателей, новостей, макроэкономики и перспектив развития. Он отвечает на вопрос: «Стоит ли вообще инвестировать в этот актив?»

Зачем нужен технический анализ, если есть фундаментал?

Технический анализ помогает определить момент входа и выхода. Даже если компания перспективная, покупать её акции на пике роста — плохая идея. Теханализ нужен для тайминга.

Можно ли торговать только по фундаментальному анализу?

Можно, но это скорее путь долгосрочного инвестора, чем активного трейдера. На коротких горизонтах без графиков и уровней вы рискуете попасть в рынок слишком рано или слишком поздно.

Можно ли торговать только по техническому анализу?

Многие так делают, но это опасно. График показывает реакцию на фундаментал, но если игнорировать новости, отчёты или макроэкономику — легко попасть в ловушку «идеального паттерна», который рушится из-за одного пресс-релиза.

Как понять, что важнее — фундаментал или теханализ?

Всё зависит от горизонта торговли:

• долгосрок → фундаментал важнее,

• интрадей/свинг → теханализ важнее.

Но лучший результат даёт именно комбинация.

Правда ли, что 80% трейдеров теряют деньги?

Да, по данным ESMA , от 74% до 89% розничных трейдеров, торгующих CFD и форекс, теряют деньги. Среднее значение — около 75–80%.

Что важнее: психология или анализ?

Психология отвечает за то, сможете ли вы применять знания на практике. Даже самая лучшая стратегия не поможет, если трейдер нарушает дисциплину.

С уважением - команда hi2morrow

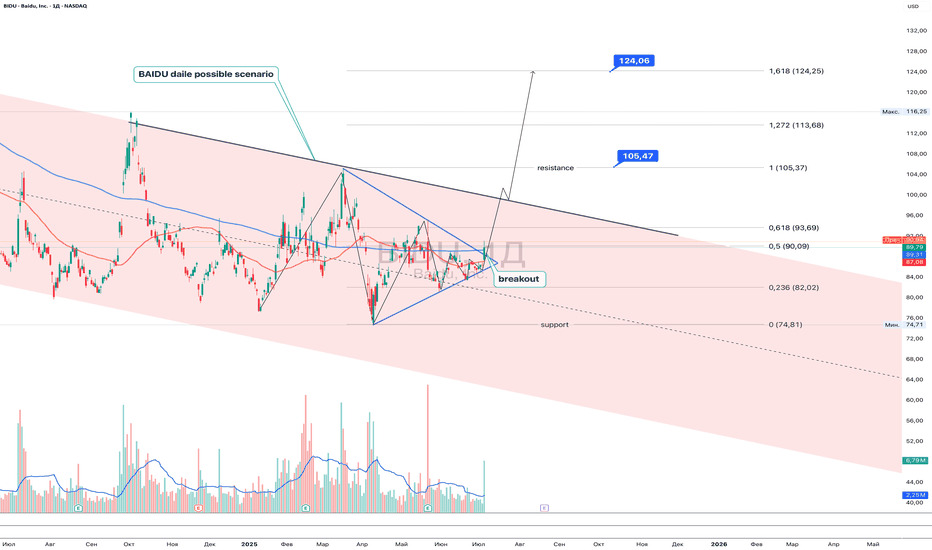

BIDU 1D: пробой фигуры + запуск аренды робо-каровBIDU 1D: пробой фигуры + запуск аренды робо-каров усиливает бычий сценарий

На дневном графике Baidu (BIDU) цена пробила границу симметричного треугольника вверх, сформированного внутри нисходящего канала. Прорыв произошёл раньше соприкосновения с верхней границей канала, что подтверждает инициативу покупателей. Позитивный объём на пробое, закрепление выше MA50 и попытка пробить MA200 усиливают сценарий выхода вверх. Ключевая зона $90.09 (0.5 Fibo).

Технически ближайшие цели расположены на уровнях: $105.47 (1.0 Fibo), $113.68 (1.272), $124.06 (1.618). Поддержка — зона $82.02–$90.09. Вход по рынку или на ретесте $90 с коротким стопом под $82.

Фундаментально: Baidu остаётся флагманом китайских технологий, а новости о запуске Car Inc сервиса аренды автономных автомобилей на базе Baidu Apollo значительно усиливают долгосрочный бычий кейс. Речь идёт о полностью автономных авто, уже доступных для бронирования, — от 4 часов до 7 дней аренды. Это прямое масштабируемое применение технологий Baidu в реальной экономике, подтверждающее потенциал её бизнеса в AI и автономном вождении. При капитализации $32.6B и P/E около 12, BIDU может быть серьёзно недооценён на фоне восстановления интереса к китайским технологическим компаниям.

Тактический план:

— Вход: рынок / ретест $90

— Цели: $105.47 / $113.68 / $124.06

— Стоп: под $82

Когда робот берёт тебя на работу, а не наоборот — время покупать Baidu.

BTCUSDT Короткая торговая идеяOKX:BTCUSDT.P Короткая торговая идея

Двойная вершина

+

Экспирация Недельных опционов

+

Экспирация Месячных опционов

+

Отчет по Персональным доходам

+

Отчет по Персональным расходам

=

POE = 111111

+

TP = 100000

+

SL = 114411

=

RR = 1/5

+

MM = 1%

Вход на негативном новостном фоне

+

При негативном настроении трендсеттеров

+

Нет близлежащих отчетов, выступлений

+

Медвежьи графические и свечные паттерны

+

Пул индикаторов сигнализирует о низходящем тренде

#NFA #DYOR

DXY: доллар на старте, но стартовый пистолет ещё не щёлкнулТехническая картина по DXY формируется в зоне ключевой поддержки 97.50–97.60. Здесь рынок уже несколько раз отрабатывал покупателя, и при текущей структуре возможен сценарий набора ликвидности перед ростом. Приоритет в тактике - наблюдение за закреплением выше 98.76, что станет триггером для движения к 100.28, а далее 101.84, где исторически появлялись продавцы. Долгосрочная цель в случае последовательного пробоя уровней 104.40. Пока цена ниже 98.76, покупатель не имеет подтверждённого преимущества, а любое движение вверх остаётся предположением.

Фундаментально доллар не получает безусловной поддержки: макроданные США разнонаправленные, а неопределённость в политике ФРС сохраняется. Тем не менее спрос на защитные активы и осторожный риск-менеджмент крупных участников создают основу для восходящей коррекции.

Тактический план: ключевой интерес на 97.50–97.60, закрепление выше 98.76 активирует сценарий роста с целями 100.28 → 101.84 → 104.40. Отсутствие пробоя отменяет идею до появления нового импульса.

Доллар сейчас как боксер перед выходом на ринг — размялся, настроился, но ждёт удара гонга.

GBPUSD 4H: ретест пробоя и поехали внизНа 4H графике GBPUSD полностью сформирована фигура «голова и плечи», шейная линия пробита, и сейчас рынок завершает её ретест в районе 1.3365–1.3380, где также проходит уровень 0.5 по Fibo. Это финальное подтверждение смены тренда: коррекционный рост завершён, и основное движение направлено вниз.

MA и EMA остаются выше текущей цены, что усиливает давление продавцов. RSI не показывает признаков перекупленности, а объёмы постепенно смещаются в сторону медведей. Ключевая зона сопротивления - 1.3365: цена подошла к ней снизу и начинает разворачиваться. Технически всё указывает на продолжение нисходящего импульса.

Основные цели по движению вниз - 1.3240, далее 1.3150, а в случае ускорения — 1.2870, где сходятся важные уровни спроса и расширение Fibo. Отмена сценария возможна только при возврате выше 1.3365 и закреплении — в данный момент это маловероятно.

Фундаментально пара остаётся под давлением: доллар усиливается на фоне ожиданий сохранения жёсткой политики ФРС, а британская экономика демонстрирует замедление в услугах и промышленности. Это создаёт прочную фундаментальную базу для продолжения снижения.

Тактический сценарий: шея пробита, ретест завершён, цели определены. Всё, что нужно - просто следовать структуре. Как говорится, если тебе нарисовали голову с плечами - не спорь, а открывай короткую.

GOLD 4H: структура сломана — начинается фазовый разворотНа графике золота зафиксированы два ключевых сигнала смены направления: сначала произошёл пробой восходящего канала, затем — уверенный выход вниз из треугольника с чёткой фиксацией под границей $3297. Обе фигуры работали независимо, но последовательно — и усилили импульс в сторону продаж.

Цена уже вышла за нижнюю границу треугольника ($3297), подтверждая медвежий сценарий. Закрытие свечей под уровнем и локальная консолидация снизу — характерная формация перед продолжением импульса.

Технические параметры:

— Пробой канала: завершён

— Пробой треугольника: уровень $3297

— Ретест снизу: ожидается как подтверждение

— EMA развёрнуты вниз, структура сломана

— Объёмы усилились на моменте пробоя

Тактический план:

— Продажа после ретеста $3297

— Цели по движению: $3248 и $3201

— Стоп: выше $3305 (над областью ложных выносов)

Текущая структура указывает на завершение фазы накопления и начало нисходящего импульса. Пока цена удерживается ниже $3297 — приоритет за шортами.

Мультифреймовый анализ — как я в это верил, терял деньги

🧠 Мультифреймовый анализ — как я в это верил, терял деньги и пришёл к здравому смыслу

📌 Если вы всё ещё строите входы по “старшему ТФ” — прочитайте это до конца. Возможно, вы пересмотрите подход и начнёте торговать осознаннее.

⸻

💣 Введение: боль, знакомая многим

Я, как и многие, начинал с классики:

Месяц → неделя → день → час → вход.

Называется это — мультифреймовый анализ.

И звучит логично… пока ты не сталкиваешься с реальным рынком и серией минусов.

Спойлер: проблема не в самом методе. Проблема — в том, как его подают.

⸻

🎯 Разбор на реальных примерах

Открываем H1 график:

🔗

Каждая свеча — час. Стандартная картина для внутридневного трейдера.

Теперь недельный график BTC:

🔗

Одна свеча — неделя. И именно здесь возникает первое заблуждение:

“Если неделя зелёная — значит, тренд вверх, надо покупать на младших ТФ”.

⸻

📉 Что происходит на практике

Золото, неделя с 16 октября:

🔗

Свеча уверенно растущая. Похоже на сигнал, правда?

Теперь смотрим, как эта неделя выглядела внутри:

🔗

– Полдня рынок стоял

– Затем резкий рост

– Массовый вход — в самом конце

📌 Что в итоге:

🔗

→ Вошли на хаях

→ На следующий день — падение

→ Сработали стопы

→ Итог — минус

🔻 Красная стрелка — вход “толпы”:

⸻

❗ Кто виноват? Никто.

Рынок не обязан подтверждать наши ожидания.

Проблема в том, что большинство обучающих материалов формируют заведомо опасную модель мышления:

“Следуй за старшим ТФ, ищи паттерн, ставь короткий стоп — и всё получится.”

Но в реальности:

– Старший ТФ работает только постфактум

– Пока свеча не закрылась — это шум

– А короткие стопы в условиях неопределённости — билет в слив

⸻

✅ Что действительно даёт ценность?

1. Месячный график:

🔗

→ Видим ключевой минимум 2023 года

2. Недельный график:

🔗

→ Цена к нему вернулась, но не пробила

3. Дневной график:

🔗

→ Три дня консолидации на уровне

→ Продавать никто не спешит

🎯 Это не “сигнал на вход”. Это контекст, на фоне которого можно выстроить сценарий.

⸻

🧩 Как я теперь торгую

🚫 Чего не делаю:

– Не ловлю пинбары на M15

– Не жду пробоев на H1

– Не выстраиваю “зеркальные уровни по глазу”

✅ Что делаю:

1. Смотрю месяц — глобальная картина

2. Потом неделя — подтверждение интереса

3. Далее день — зона активности

4. Только после этого — оцениваю вероятности и риск

⸻

🧨 STOP-LOSS — не враг, но и не спасение

Проблема не в самом стопе.

Проблема — в слепом копировании “коротких стопов” под паттерны, которые не работают без контекста.

Правильный стоп — это результат расчёта, а не эмоций.

И да, ошибки в управлении риском сливают чаще, чем сама стратегия.

⸻

⚙️ Как использовать мультифрейм правильно

Если на месячном — ничего важного → смотрим неделю.

Если и там пусто → открываем дневку.

Если и на дне нет ясности — пропускаем день.

Если на месяце — сильный уровень →

→ проверяем его на неделе →

→ подтверждаем на дне →

→ и только тогда принимаем торговое решение.

⸻

🧠 Вывод

Мультифреймовый анализ — не волшебная стратегия входа.

Это инструмент понимания контекста.

Если использовать его правильно, он защищает от шума и бесполезных входов.

Если использовать как «способ угадать точку» — он сливает депозит.

⸻

📚 Вместо заключения

Если бы я мог дать себе совет 3 года назад, я бы сказал:

“Не трать время на поиск паттернов. Изучи риски. Учись ждать. Думай как бизнес.”

🎯 Трейдинг — это управление вероятностями, а не охота за свечками.

⸻

🔔 Поддержали идею? Оставьте лайк и комментарий — будет интересно обсудить.

Почему стоит инвестировать в Ethereum? Фундаментальный анализEthereum (ETH) — это не просто криптовалюта, а децентрализованная платформа для создания смарт-контрактов и dApps (децентрализованных приложений). С момента запуска в 2015 году Ethereum стал вторым по капитализации блокчейном после Bitcoin, но с принципиально иной ценностной proposition.

В этом анализе мы рассмотрим ключевые фундаментальные причины, почему ETH — это перспективная долгосрочная инвестиция.

1. Ethereum как мировой компьютер для Web3

Ethereum позиционируется как базовая инфраструктура для децентрализованного интернета (Web3). В отличие от Bitcoin, который в первую очередь является цифровым золотом, Ethereum — это:

Платформа для смарт-контрактов (автономных программ, выполняющихся без посредников)

Основа для DeFi (децентрализованных финансов) – более 60% всех DeFi-протоколов работают на Ethereum

Главная сеть для NFT и метавселенных – OpenSea, Decentraland, Sandbox и другие крупные проекты используют Ethereum

Экосистема корпоративных решений – Microsoft, JPMorgan, ConsenSys и другие гиганты разрабатывают корпоративные блокчейн-решения на Ethereum

Вывод: Ethereum — это не просто криптовалюта, а критически важная инфраструктура для будущего интернета и финансов

2. Экономика ETH: дефляционная модель после The Merge

С момента перехода на Proof-of-Stake (PoS) в 2022 году (The Merge) экономика ETH кардинально изменилась:

Снижение инфляции – выпуск новых ETH сократился на ~90%

Дефляционное давление – благодаря механизму сжигания комиссий (EIP-1559) при высокой загрузке сети ETH становится дефляционным

Стейкинг ETH приносит доход – валидаторы получают 3-5% годовых, что делает ETH доходным активом

Статистика:

С момента EIP-1559 сожжено более 4 млн ETH (~$15 млрд по текущей цене)

Годовая инфляция ETH сейчас ~0.5% (у Bitcoin – ~1.8%)

Вывод: Ethereum становится более дефицитным активом, чем Bitcoin, что позитивно влияет на долгосрочную цену.

3. Масштабирование: Ethereum 2.0 и L2-решения

Главная историческая проблема Ethereum — высокие комиссии и низкая пропускная способность. Однако сейчас идут ключевые обновления:

а) Ethereum 2.0 (PoS + шардинг)

The Merge (2022) – переход на PoS, снижение энергопотребления на 99%

Dencun Upgrade (2024) – внедрение прото-шардинга (EIP-4844), что резко снижает стоимость транзакций в L2

Полный шардинг (2025+) – разделение сети на "шарды" для параллельной обработки транзакций (100 000 TPS vs. 15 сейчас)

б) L2-решения (Arbitrum, Optimism, zkSync, Polygon)

Сейчас более 50% транзакций Ethereum обрабатываются через L2, что снижает нагрузку на основную сеть

Вывод: Ethereum постепенно решает проблему масштабируемости, сохраняя децентрализацию и безопасность.

4. Институциональный интерес и ETF

Фьючерсы на ETH торгуются на CME с 2021 года

Spot Ethereum ETF ожидается в 2024-2025 (как у Bitcoin), что может привести к притоку миллиардов долларов

Крупные фонды (Grayscale, Ark Invest, Fidelity) уже инвестируют в ETH

Вывод: Институциональные инвесторы рассматривают ETH как "цифровую нефть" для Web3.

5. Конкуренты (Solana, Cardano, BSC) не заменят Ethereum

Хотя Solana, Avalanche и другие блокчейны быстрее и дешевле, у Ethereum есть ключевые преимущества:

Сеть эффекта (более 4000 dApps)

Безопасность (крупнейшая экономическая безопасность среди смарт-контрактных блокчейнов)

Децентрализация (нет зависимости от одной компании, как в BSC)

Вывод: Ethereum останется доминирующим блокчейном для DeFi и Web3

Риски инвестирования в ETH

Регуляторные риски – SEC может признать ETH ценной бумагой (хотя это маловероятно)

Технические задержки – масштабирование Ethereum идет медленнее, чем хотелось бы

Конкуренция – другие блокчейны могут переманить часть пользователей

Стоит ли инвестировать?

Да, если веришь в будущее DeFi и Web3

Да, если рассматриваешь горизонт 3-5+ лет

Нет, если ищешь краткосрочные спекуляции

Как читать экономический календарь и не запутаться. Урок 7.Сегодня изучим ещё один макроэкономический показатель как: Индекс менеджеров по снабжению для непроизводственной сферы США от ISM

📌 Что это такое?

ISM Non-Manufacturing PMI — это ежемесячный индекс, отражающий уровень деловой активности в сфере услуг США, который составляет Институт управления поставками (ISM). Этот показатель охватывает такие отрасли, как:

🟦Финансы

🟦Здравоохранение

🟦Образование

🟦Ритейл

🟦Транспорт

🟦ИТ и др.

Сфера услуг составляет более 75% экономики США, поэтому этот индекс имеет огромное значение.

🧩 Как формируется?

Индекс рассчитывается на основе о проса менеджеров по снабжению в сотнях компаний. Они оценивают:

🟦Новые заказы

🟦Занятость

🟦Поставки

🟦Запасы

🟦Цены

Каждая категория получает балл, и итоговый индекс рассчитывается как взвешенное среднее. Шкала:

>50 — сектор растёт

<50 — сектор сжимается

📊 Почему это важно?

1. Ранний сигнал экономических трендов .

Это один из первых ежемесячных отчётов, появляющихся в экономическом календаре.

2. Влияние на рынки.

Валюты, акции и облигации реагируют на отклонения от прогноза. Например, рост PMI выше ожиданий может укрепить доллар.

3. Оценка инфляционных рисков.

Подкомпоненты, такие как цены и занятость, дают подсказки ФРС относительно будущих решений по ставке.

🆚 Отличие от Индекса PMI в производственном секторе США от ISM?

🟦Индекс PMI в производственном секторе США от ISM - касается производства ( ~11% экономики США)

🟦Индекс менеджеров по снабжению для непроизводственной сферы США от ISM - отражает услуги ( ~75% экономики США)

Поэтому именно Индекс менеджеров по снабжению для непроизводственной сферы США от ISM считается более репрезентативным для ВВП США

Курс по макроэкономике. Урок 5. Учимся понимать экономику. Изучаем следующий макроэкономический показатель:

Изменение числа занятых в несельскохозяйственном секторе от ADP (ADP Employment Change)

📌 Что это такое?

ADP Employment Change — это оценка изменения числа рабочих мест в частном несельскохозяйственном секторе США, которую ежемесячно публикует частная компания ADP (A utomatic Data Processing ) — один из крупнейших в мире провайдеров зарплатных и HR-услуг.

📅 Обычно публикуется за два дня до официального отчёта NFP (Non-Farm Payrolls) от Бюро трудовой статистики (BLS), и поэтому воспринимается как предварительный индикатор состояния рынка труда.

🧠 Что измеряет?

ADP публикует:

🟦Изменение количества занятых по всем отраслям частного сектора,

🟦Исключая: сельское хозяйство, государственные учреждения, домашнюю прислугу и военных.

Это данные только по частным компаниям, обрабатываемые на основе реальной статистики начисления зарплат миллионам сотрудников.

🧮 Почему важно?

1. Ранний ориентир перед NFP

ADP выходит раньше, поэтому используется аналитиками и трейдерами для оценки, каким может быть официальный отчёт NFP в пятницу.

2. Реальные данные по зарплатам

В отличие от статистических опросов, ADP использует данные по фактическим начислениям зарплаты — это повышает точность, особенно в частном секторе.

3. Может повлиять на рынки

Большое отклонение от прогноза ADP может вызвать волатильность на валютных, фондовых и долговых рынках — особенно если данные сильно расходятся с ожиданиями.

⚠️ Но важно понимать:

ADP ≠ NFP

Несмотря на цель - предсказать NFP - ADP часто сильно расходится с официальной статистикой.

Методологии отличаются:

🟦 ADP использует свою модель прогнозирования, построенную в сотрудничестве с Moody’s Analytics.

🟦BLS использует опросы работодателей и домашние хозяйства.

Следствие:

ADP — индикатор-ориентир, но не абсолютная истина.

🧭 Вывод:

Что это ➡️ Изменение числа занятых в частном секторе США

Кем публикуется ➡️ ADP (частная компания)

Когда выходит ➡️ За 2 дня до NFP (обычно в среду)

Что показывает ➡️ Спрос на рабочую силу в частных компаниях

Влияние на рынки ➡️ Высокое, особенно если данные сильно отклоняются

Надёжность ➡️ Умеренная - как индикатор, но не точный прогноз

Курс по макроэкономике. Урок 4. 🎓 Число открытых вакансий на рынке труда JOLTS

🏛 Что означает JOLTS?

JOLTS — это аббревиатура от Job Openings and Labor Turnover Survey, то есть Обзор открытых вакансий и текучести рабочей силы, который публикуется Бюро трудовой статистики США (BLS).

Это один из ключевых индикаторов состояния рынка труда в США , особенно внимательно отслеживаемый ФРС, аналитиками и инвесторами.

📊 Что показывает?

В рамках JOLTS публикуется сразу несколько важных данных, но самый главный показатель - это:

Количество открытых вакансий (Job Openings)

Это общее число рабочих мест, которые:

🟦Существуют в компаниях;

🟦Открыты для найма;

🟦Готовы быть заняты (то есть работодатель активно ищет сотрудников).

🔍 Что ещё включает JOLTS?

Помимо числа вакансий, в отчёт входят:

🟦Число наймов (Hires) — сколько людей было принято на работу;

🟦Увольнения (Layoffs and Discharges) — сколько людей ушло не по своей воле;

🟦Увольнения по собственному желанию (Quits) — сколько уволились добровольно (важный индикатор уверенности работников);

🟦Прочие выбытия (Other Separations) — пенсия, смерть и т.д.

📈 Почему JOLTS так важен?

1. Отражает реальный спрос на рабочую силу

🟦Много открытых вакансий = высокий спрос на работников.

🟦Это может быть сигналом перегрева рынка труда, особенно если вакансии долго не заполняются.

2. Показывает силу экономики

🟦Если компании массово ищут сотрудников — значит, они расширяются, ожидая роста бизнеса.

3. Влияет на решения ФРС

🟦ФРС следит за JOLTS, чтобы понять:

- Нужно ли повышать ставки для охлаждения экономики?

- Есть ли риск инфляции из-за перегрева труда?

4. Информирует о балансе спроса и предложения

🟦Когда вакансий больше, чем безработных, это усиливает позиции работников и толкает вверх заработные платы.

🧠 Как читать цифры?

Рост вакансий ➡️ Компании уверены в будущем, рынок труда силён

Падение вакансий ➡️ Компании сдержаны, возможен спад или неопределённость

🧭 Итого:

🟦 JOLTS = термометр рынка труда

🟦 Сигнализирует о напряжении в найме, зарплатах, инфляции

🟦 Крайне важен для ФРС и рынка облигаций/доллара

🟦 Может вызвать волатильность при резких отклонениях от прогноза

Курс по макроэкономике. Урок 2. 📊 Базовый ценовой индекс расходов на личное потребление (Core PCE Price Index)

Сегодня мы разберём один из наиболее значимых инфляционных индикаторов, особенно в контексте макроэкономической политики США.

📌 Что это такое?

Базовый ценовой индекс расходов на личное потребление, или Core PCE, - это индикатор инфляции, который показывает, как меняются цены на товары и услуги, приобретаемые домохозяйствами, исключая продовольствие и энергоносители.

Почему исключают еду и топливо? Потому что эти категории крайне волатильны и могут искажать реальную картину устойчивой инфляции.

📊 Форматы отчётности

Показатель публикуется в двух вариантах:

🔵Core PCE MoM (Month-over-Month) — изменение за месяц

🔵Core PCE YoY (Year-over-Year) — изменение по сравнению с тем же месяцем год назад

Именно YoY-значение является таргетом ФРС

🧠 Почему Core PCE так важен?

Это не просто статистика. Это индикатор, на который ориентируется Федеральная резервная система США при принятии решений по процентным ставкам и денежно-кредитной политике.

У ФРС есть официальная цель по инфляции — 2% год к году по Core PCE, а не по CPI (индексу потребительских цен), как часто думают.

🔍 Как он считается?

Core PCE рассчитывается Бюро экономического анализа США (BEA) и основывается на данных о реальных расходах американцев, взятых из национальных счетов.

В отличие от CPI, который базируется на фиксированной "корзине", Core PCE учитывает:

🔵динамику потребительского поведения (люди могут заменить один товар на другой, если он стал дороже);

🔵все потребительские расходы, включая оплату услуг здравоохранения, покрываемых страховками, что CPI часто игнорирует.

📈 Почему это важно для рынка?

Показатель влияет на всё:

🔵Процентные ставки: Высокий Core PCE ➡️ ФРС может поднять ставку

🔵Фондовый рынок: Более высокая инфляция ➡️ потенциальное давление на акции

🔵Курс доллара: Растущий индекс может укреплять валюту

🔵Кредитование и инвестиции: Инфляционные ожидания меняют поведение потребителей и бизнеса

✅ Подытожим:

Core PCE — это термометр “реальной” инфляции, без краткосрочного шума.

Если вы хотите понимать решения ФРС, прогнозировать процентные ставки и динамику финансовых рынков — вы должны уметь читать Core PCE.

Курс по макроэкономике. Урок 1. Что такое ВВП? 📘 Что такое ВВП (Валовой внутренний продукт)?

ВВП (GDP - Gross Domestic Product) - это совокупная рыночная стоимость всех конечных товаров и услуг, произведённых в стране за определённый период времени (обычно квартал или год).

📊 Как считается ВВП:

ВВП = Потребление + Инвестиции + Госрасходы + (Экспорт–Импорт)

То есть всё, что потребляется, инвестируется, тратится государством и продаётся за рубеж.

📌 Виды ВВП:

🔹Номинальный -- в текущих ценах (включает инфляцию)

🔹Реальный - Скорректирован на инфляцию, отражает реальный объём производства

🔹На душу населения - Показатель уровня жизни населения

🔹ВВП по ППС (паритет покупательной способности) - Учитывает разницу в стоимости жизни между странами

🔥 На что влияет ВВП:

1. 🏦 Экономическая политика и процентные ставки

🔵Рост ВВП сигнализирует об ускорении экономики → ЦБ может повысить ставку (борьба с перегревом, инфляцией).

🔵Снижение ВВП → стимулирующие меры: снижение ставки, запуск QE, бюджетные расходы.

2. 📉 Фондовые рынки

🔵Сильный ВВП → рост корпоративных прибылей, повышение котировок акций.

🔵Слабый ВВП → снижение продаж и прибыли → падение фондовых индексов.

🔵Сектора, наиболее чувствительные к ВВП: финансы, промышленность, циклические потребительские товары.

3. 💰 Рынок валют

🔵Рост ВВП = вероятность ужесточения денежной политики = укрепление нацвалюты.

🔵Снижение ВВП = ожидания снижения ставок = ослабление валюты.

🔵Особенно ярко это проявляется в парах с USD (например, EUR/USD, USD/JPY).

4. 🧾 Государственный бюджет и кредитный рейтинг

🔵Более высокий ВВП → рост налоговых поступлений, легче финансировать госрасходы и долг.

🔵Снижение ВВП → рост дефицита бюджета, возможное снижение суверенного кредитного рейтинга.

5. 👥 Уровень занятости и доходы населения

🔵Растущий ВВП = создание рабочих мест, рост доходов.

🔵Снижающийся ВВП = рост безработицы, падение реальных зарплат, сокращение расходов.

🌎 Почему ВВП важен для международных инвесторов и рейтингов:

🔝ВВП определяет экономический вес страны в мире, входит в расчёты таких показателей, как:

🔝Доля в МВФ, G20, рейтингах развивающихся стран

🔝Оценка кредитного риска стран (Fitch, Moody’s, S&P)

🔝Оценка долгосрочной инвестиционной привлекательности и макроустойчивости

📌Ключевые особенности интерпретации ВВП:

⚫️ВВП выше прогноза ➡️Сигнал ускорения экономики, рынок может расти.

⚫️ВВП ниже прогноза ➡️ Потенциальная рецессия, коррекция на рынках.

⚫️ВВП растёт, но инфляция низкая ➡️ Золотая середина. Лучший сценарий для фондового рынка.

⚫️ВВП падает, но инфляция высокая ➡️ Стагфляция. Сложный период для политики и рынков.

Подписывайтесь. Каждый день будет выходить новый разбор макроэкономического показателя.