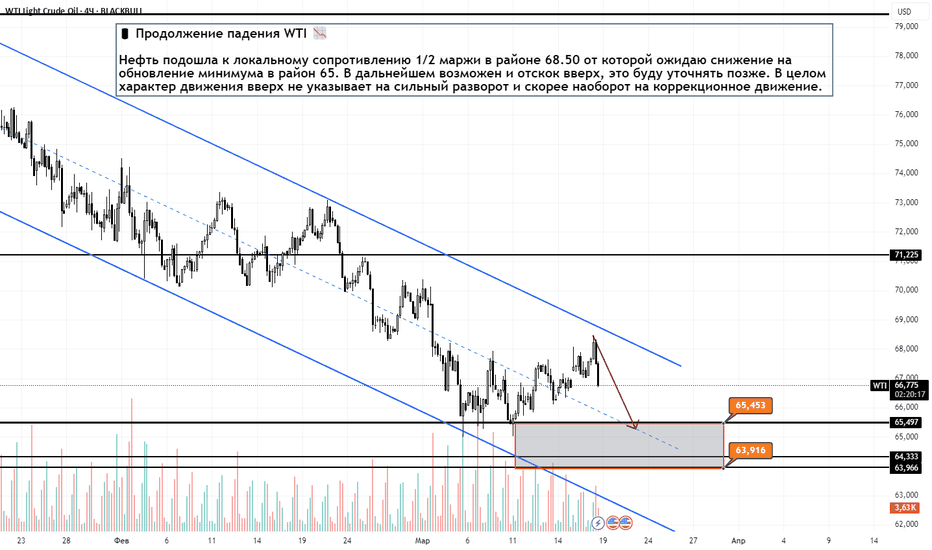

Продолжение падения WTI H4. 18.03.2025🛢 Продолжение падения WTI 📉

Нефть подошла к локальному сопротивлению 1/2 маржи в районе 68.50 от которой ожидаю снижение на

обновление минимума в район 65. В дальнейшем возможен и отскок вверх, это буду уточнять позже. В целом

характер движения вверх не указывает на сильный разворот и скорее наоборот на коррекционное движение.

BLACKBULL:WTI

WTI

WTI / USD (нефть)Мой анализ показывает, что скоро нефть покажет отскок и сформируется долгосрочный тренд. Пока на горизонте нет событий для этого, но такой у меня получился технический анализ. Возможно обострится конфликт на Ближнем Востоке или что-то ещё. США сейчас начинают восполнять свои распроданные резервы.

Сегодня:

Brent - 69.5$

WTI - 66.3$

По моему мнению, основная причина такого возможного роста цен на нефть - бесконечная печать долларов и начавшаяся дедолларизация. Но так как напрямую такое озвучить нельзя, будет какая-то причина, которая спровоцирует рост. Рост цен на нефть спровоцирует мировую инфляцию и Трамп будет говорить, что виной всей этой инфляции не печатный станок, не тарифная война, а например, конфликт на Ближнем Востоке.

1W

1W

1D

Угроза Ирану. Дно котировок нефти и сигнал рецессии рынков?Трамп — Иран — нефть.

Трамп ограничивает поставки энергии и газа из Ирана в Ирак. Пиратствует на морских путях, ссылаясь на "ядерную сделку", которая была заключена еще при Обаме в 2015 году и, которую, он сам же и отменил.

"Президент США предупредил о возможных военных действиях, если Иран не сдастся."

Верховный лидер Ирана аятолла Али Хаменеи резко ответил, заявив, что страна не будет вести переговоры с «хулиганом», заинтересованным в навязывании условий, а не в начале переговоров.

Тем не менее, в воскресенье иранская миссия при ООН предположила, что Тегеран, возможно, готов обсудить определенные вопросы, но не полное прекращение своей ядерной программы.

«Если целью переговоров является снятие опасений относительно возможной милитаризации ядерной программы Ирана, такие обсуждения могут быть рассмотрены».

«Однако, если целью будет демонтаж мирной ядерной программы Ирана, чтобы заявить, что то, чего не удалось добиться Обаме, теперь достигнуто, такие переговоры никогда не состоятся».

С какой целью Трамп в очередной раз топит Иран? Ответ должен быть очевиден — рост котировок нефти.

Рост стоимости черного золота сильно ударит по всем покупателям и даст дополнительный бонус всем продавцам, за исключением "не угодного", избранного козлом отпущения Ирана. Трамп напоминает школьного забияку, занимающегося буллингом. Выжидает, когда жертва хоть как-то себя проявит, чтобы снова самоутвердится побоями.

От того проскакивают намеки на "военные действия", не стоит забывать, что стало с Ираком.

Опасения вокруг санкций по отношению к Ирану, подталкивает к мысли, а не пора ли нефти расти?

В этот момент стоит обратить внимание не среднесрочную картину. Недельный тайм фрейм намекает на формирование диагонали в волне С коррекции.

Это означает, что в краткосрочной перспективе мы можем увидеть отскок вверх, но после прокатится еще одна волна снижения. Которая и поставит точку в коррекции нефти.

Существует и более сложная альтернатива, подразумевающая, что перед нами корректирующий диапазон с более длинным выходом вверх и после более глубоким погружением.

Для реализации первого сценария достаточно остаться под сопротивлением, обозначенным красной линией.

Формирование дна на графике нефти может стать ключевым индикатором начала рецессии на рынках.

WTI в зоне поддержки. H4 18.02.2025🛢 WTI в зоне поддержки

Нефть сейчас торгуется в области сильного накопления прошлого фьючерсного контракта 69.30-70.70,

но пока нет реакции вверх даже с учетом заливаемых объемов. Если и дальше реакции не будет на рост,

то могут пройти вниз к поддержке в районе 66.50, где вблизи маржинальная зона и опционные барьеры.

Поэтому с покупками не спешу и жду четкого подтверждения.

BLACKBULL:WTI

WTI в зоне поддержки. H4 07.02.2025WTI в зоне поддержки 📈

Нефть подошла к сильной зоне поддержки 69.30-70.70 от которой ожидаю отскок вверх на коррекцию. В этом диапазоне сильная область накопления прошлого контракта и высокая вероятность отскока от зоны. Однако считаю, что вверх будет коррекция, а потом продолжится снижение. Объемы по минимумам уже начали заходить и после теста будем ловить на отскок.

BLACKBULL:WTI

Углубленная коррекция WTI. H4 31.01.2025🛢 Углубленная коррекция WTI

Нефть решила сделать коррекцию поглубже и ожидаю добой к поддержке в районе 71

и затем буду ловить кульминацию, которой пока что не было. Немного ниже от 70 начинается

область прошлого накопления с которого нефть пошла в сильный рост, поэтому учитывает добой

и туда на всякий случай. В любом случае как только сделают кульминацию, будем работать на возврат вверх.

BLACKBULL:WTI

Фьючерсы на WTI. Прощальные санкции душнилы мировой экономики.В минувшую пятницу 10 января 2025 г. США объявили о самых масштабных и агрессивных санкциях в отношении торговли российской нефтью, всего за десять дней до того, как Джо Байден покинет Белый дом и его место на посту президента займет Дональд Трамп.

В действительности, это в начале было больше похоже на "мыльную оперу", поскольку до появления официального пресс-релиза Минфина США, в интернет-пространстве уже с утра вовсю курсировал неофициальный документ неизвестного происхождения на тему санкций, под влиянием которого котировки попавших под сакнции компаний испытывали повышенную волатильность на пятничных торгах на российской бирже.

В итоге под санкции попало около 160 нефтяных танкеров, и Индия — ключевой покупатель морских баррелей — не разрешит судам заходить в свои порты после окончания периода сворачивания поставок в марте.

Если эти меры останутся в силе при Трампе, у них больше шансов нарушить экспорт российской нефти, чем что-либо, предпринятое до сих пор любой западной державой.

Помимо танкеров, санкции были введены против двух крупных производителей и экспортеров, трейдеры, организующие сотни поставок, были включены в список, были названы основные страховые компании, а двум американским поставщикам нефтяных услуг было приказано уйти. Также был включен китайский оператор нефтяного терминала.

Меры теоретически могут сократить то, что Международное энергетическое агентство прогнозирует как избыток предложения в размере почти 1 миллиона баррелей в день в этом году.

Фьючерсы на нефть марки Brent и WTI, которые в целом понижательно торговались в последние два с половиной года, в пятницу в итоге приподнялись к $80, как показывают данные биржи ICE Futures Europe и биржи Nymex CME Group.

Санкции против Сургутнефтегаза RUS:SNGS и Газпромнефти RUS:SIBN являются, безусловно, самым прямым и агрессивным шагом, предпринятым до сих пор Вашингтоном или любой другой западной державой.

В общей сложности в 2024 году обе компании отгружали по морю около 970 000 баррелей нефти в день, и тот факт, что они были включены в список, станет причиной беспокойства для нефтеперерабатывающих заводов в Индии, а также государственных компаний в Китае.

Если рассматривать их морские потоки в контексте, то это больше, чем избыток предложения на мировом рынке, который Международное энергетическое агентство прогнозирует в 2025 году. Это также почти 30% морского экспорта России.

Никто не предполагает, что поставки обеих компаний будут полностью остановлены, но тот факт, что они находятся под санкциями, а также другие объявленные меры, означает, что сбои в цепочках поставок и дефицит предложения нельзя исключать.

Мировые рынки, на которые также наложился декабрьский отчет NFP, отреагировали ожидаемо.

Индекс Nasdaq-100 немедленно упал примерно на 1%, индекс доллара США TVC:DXY заракетил на Луну, в то время как доходность 10-летних казначейских облигаций США TVC:TNX подскочила почти на 10 базисных пунктов до 4,785%, что является самым высоким уровнем с октября 2023 года.

Фьючерсы на индекс Доу Джонса - бенчмарк мировой экономики - завершили минувшую неделю спадом 6-ую неделю подряд, в то время как Биткоин BITSTAMP:BTCUSD уже грезится войти в Медвежий рынок, приближаясь к 20-процентному сокращению от максимальных отметок около 108'000 долл США, достигнутых в декабре 2024 года.

Технический основной график посвящен непосредственно фьючерсам на нефть WTI (контракт, следующий за истекающим), и будучи поддержанным средними 5- и 10-летними значениямит, указывает на исчерпание и разворот дезинфляционного сжатия, наблюдавшегося в предыдущие два с половиной года, с середины 2022 года.

Stop!Loss|Взгляд на рынок: USDCADВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре USDCAD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅

Будут ли ядерные амбиции Ирана влиять на энергорынки?В мире, где геополитические напряженности тесно взаимосвязаны с энергетическими рынками, последние события вокруг ядерной программы Ирана стали ключевым фактором в динамике мирового нефтяного рынка. Обсуждение администрацией Байдена военных вариантов действий против иранских атомных объектов добавило новую переменную в сложное уравнение международных энергетических рынков, вынуждая инвесторов и аналитиков пересматривать традиционные модели рынка.

Стратегическое значение нефтяной инфраструктуры Ближнего Востока, особенно ключевого энергетического транспортного узла - Ормузского пролива, держится на тонком балансе, пока разворачиваются международные переговоры. Примерно одна пятая мировых поставок нефти проходит через этот пролив, и ставки в этой игре выходят далеко за пределы региональной политики, затрагивая каждую часть мировой экономики. Участники рынка начали учитывать повышенные риски в своих ценовых моделях, что отражает новую реальность, где геополитические факторы имеют такое же значение, как и традиционные показатели спроса и предложения.

Энергетический сектор находится на перепутье. Стратегические запасы нефти, инвестиционные стратегии и протоколы управления рисками сталкиваются с беспрецедентными вызовами. Управляющим портфелями и трейдерам приходится ориентироваться в этом сложном ландшафте. Им необходимо балансировать между краткосрочной волатильностью и долгосрочными стратегическими позициями. По мере развития ситуации мировой рынок нефти становится зеркалом, отражающим более широкие последствия международной безопасности, бросая вызов традиционным представлениям об основах энергетического рынка и заставляя пересматривать классические модели оценки рисков.

Тест верхних границ WTI. H4 24.12.2024Тест верхних границ WTI 📈

Нефть по-прежнему жду рост на добой к 73. Цена несколько раз тестировала зону покупателей 68.25-68.85 и от нее отскок вверх ожидаю на продолжение роста. Также вблизи зоны находятся крупные профили накопления прошлых контрактов. первая цель роста в районе 71.30, вторая совпадает с маржинальной в области 73, куда попадает уровень сопротивления.

BLACKBULL:WTI

USOIL — Торговая идея 4HТекущий уровень: 70.37 USD

На графике видно, что цена находится на уровне поддержки в районе 68-70 USD, при этом происходит ретест линии нисходящего тренда. Цена формирует структуру, которая может привести к восстановлению и росту.

Сценарий 1: Покупка от текущего уровня

Точка входа: Покупка от текущего уровня 70.37 USD.

Цели:

TP1: 73.55 USD — ближайшая цель.

TP2: 76.00 USD — возможное продолжение роста после пробоя зоны сопротивления.

Сценарий 2: Ожидание ретеста уровня поддержки

Точка входа: В случае снижения цены к зоне поддержки в районе 68.00 USD, можно рассмотреть покупку на этом уровне.

Цели аналогичны первому сценарию — 73.55 USD и 76.00 USD.

Основной сценарий — покупка от текущего уровня 70.37 USD с целями на 73.55 USD и 76.00 USD. Альтернативный сценарий — ожидание отката к уровню 68.00 USD и покупка на этом уровне.

🪢 Если вам понравился пост, ставьте ракету 🚀 и делитесь с друзьями!

🪢 Канал в шапке профиля подписывайтесь

🪢 По дополнительным вопросам в лс.

US.OIL 1H 12.11.2024Рекомендации для трейдеров:

Покупки: Рассматривать вблизи зоны спроса (DMZ) при появлении подтверждающих сигналов на разворот, таких как свечные паттерны или признаки объема покупок. Цели для роста можно установить на 70,00 и 72,50 с промежуточными уровнями по Фибоначчи.

Продажи: Если цена дойдет до зоны 70,00 или 72,50 и покажет слабость, можно рассмотреть продажи с короткими целями вниз, особенно если на этих уровнях цена встретит сопротивление.

Контроль риска: При покупках в зоне спроса установить защитный стоп-лосс ниже уровня 67,00, чтобы минимизировать потери при неблагоприятном движении.

🪢 Если вам понравился пост, ставьте ракету 🚀 и делитесь с друзьями!

🪢 Канал в шапке профиля подписывайтесь

🪢 По вопросам сотрудничества пишите в лс.

Добой WTI H4. 06.12.2024Добой WTI 📉

Последнее время нефть активно не торгую, так как она застряла во флете окончательно. Работать буду от границ и судя по отсутствию реакции покупателей на 1/2 маржи, могут протащить ниже. Первая локальная поддержка в районе 66.60 и более сильный диапазон ниже 64.30-65.25. Лимиты не ставлю, так как заранее неизвестно какой диапазон сработает первым, но внимательно слежу за ними когда цена туда придет. С текущих покупки были, но по б/у все распилили постоянными возвратами, поэтому жду ниже выгодней купить.

BLACKBULL:WTI

Нефть играет с огнемТекущая тенденция:

Цена нефти находится в нисходящем канале, обозначенном двумя синеми линиями. Глобально этот тренд начался еще с июля 2022 года. Это указывает на общую слабость актива с постепенным снижением цен.

Ключевые уровни поддержки и сопротивления:

Уровень около $70 (розовая зона) является сильным сопротивлением, что видно по многократным откатам от него.

Уровень $66–$68 служит поддержкой. Цена несколько раз тестировала этот диапазон и отскакивала вверх.

Можно выделить потенциальное формирование паттерна "нисходящий треугольник", что подтверждает давление медведей. Если цена пробьёт поддержку в районе $66, вероятно продолжение снижения. Естественно, внутри нисходящего коридора вероятность такого сценария велика.

Успешной всем торговли!

Энергетика на высоте💡 Энергетический сектор ( AMEX:XLE ) продолжает удивлять! После выборов он демонстрирует лучшую динамику, а вчерашнее закрытие - на уровне шестимесячного максимума.

📈 Мы на пороге самого высокого месячного закрытия за последние 10 лет.

📊 Техническая картина

AMEX:XLE пробивает двухлетний паттерн «восходящий треугольник». Горизонтальное сопротивление на уровне $95 уступает напору растущей трендовой линии. Интересно, что эта консолидация формируется чуть ниже пиков 2014 года.

🚀 Потенциал роста

Энергетики, которая долгое время оставалась в тени на бычьем рынке, может выйти на исторические максимумы, если текущий бычий сигнал подтвердится.

Приходите на прямой эфир сегодня в 19:30. Онлайн торговля и анализ ваших сделок.

Успешной всем торговли!

Stop!Loss|Взгляд на рынок: BRENTВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по нефти марки BRENT .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅

WTI снова целится на рост. H4 05.11.2024🛢 WTI снова целится на рост 📈

По нефти просматривается возможный паттерн на перекрытие сегмента вверх, при котором снова будем целиться на крупный рост. Сейчас цена подходит к контрольной марже на 73 и оттуда локальную коррекцию могут сделать, а затем рост продолжится. Основные объемы остались внизу и были откупными. Также ОПЕК+ отложили увеличение добычи нефти, что дополнительно даст ей поддержку.

BLACKBULL:WTI

USOIL WTI Исходя из графика для USOIL на часовом таймфрейме, вот основные наблюдения:

1. Трендовая линия: Фиолетовая нисходящая трендовая линия ранее выступала в качестве сопротивления. Похоже, что цена недавно пробила эту линию вверх, что может указывать на возможный бычий разворот или усиление восходящего движения.

2. EMA (Экспоненциальные скользящие средние): На графике показаны несколько EMA. Цена находится выше этих средних, что является бычьим сигналом, особенно если более короткие EMA (например, 20 и 50) пересекут более длинные EMA (100 и 200).

3. Зоны поддержки и сопротивления:

• Зеленая зона поддержки расположена ниже и может служить уровнем поддержки в случае коррекции.

4. Структура цены: На графике есть обозначения типа BOS (Break of Structure - Пробой структуры) и CHoCH (Change of Character - Изменение характера), которые указывают на изменение направления тренда. Недавние BOS и CHoCH поддерживают формирование бычьего тренда.

5. Ожидаемое движение: Зелёная стрелка указывает на целевой уровень около 75.00, что может указывать на дальнейший рост цены после пробоя.

Ключевые уровни

• Основной целевой уровень: Около 75.00 (как указано стрелкой)

• Поддержка: Около 69.00 и ниже, в области 67.00 - 68.00

Потенциальный торговый план

• Вход: Рассмотреть возможность входа при откате к ближайшему уровню поддержки (69.00 или ближе к EMA).

• Цель: Около 75.00 или рядом с этим уровнем.

• Стоп-лосс: Ниже уровня поддержки 69.00 или ближайшего более низкого уровня

Stop!Loss|Взгляд на рынок: BRENTВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по BRENT .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита ✅

Stop!Loss|Взгляд на рынок: BRENTВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по BRENT .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита ✅