X-indicator

$HYPE наглядно показывает, как рынок проверяет спрос

Импульс из дискаунт зоны был сильный, с расширением объёма — здесь вопросов нет, покупатель зашёл хорошо.

А вот дальше начинается самое интересное. Цена дошла до эквилибриума и зоны 0.382 — здесь рынок обязан был показать инициативу, если это разворот. Этого не произошло.

Ретест уровня вышел вялым: объём снижается, импульса нет, движение похоже на реакцию, чем на продолжение. Микро-структура формально меняется, но это не смена HTF-структуры, а попытка удержаться. По факту рынок сейчас просто «щупает» ликвидность.

Визуально красиво, по структуре слабовато.

РусГидро: пробой максимумов или откат? Ключевые уровни на сегоднРусГидро. Кто успел взять гидру пониже или все ждали "ещё откатит"? Сейчас бумага снова на радарах: по данным рынка в секторе обсуждают дивиденды и поддержку энергокомпаний, и интерес к эмитенту заметно оживился. Цена как раз штурмует зону последних локальных максимумов - момент, когда толпа обычно начинает просыпаться.

На 4-часовом графике цена отскочила от поддержки 0.406 и идёт к сопротивлению 0.448, где проходит сильный горизонтальный объём. RSI в верхней половине диапазона, без перекупленности - тренд бычий, но разогрев ещё не критичный. Возможно, я ошибаюсь, но по такой картинке шорт тут больше похож на игру против поезда.

✅ Мой план: лонг по откату в район 0.42-0.41 с целями 0.448 и расширением до 0.49, стоп логично прятать под 0.406. Альтернативный сценарий: если 0.406 не удержат и закрепимся ниже, тогда дорога открывается к 0.372 - там уже буду смотреть лонг заново. Пока сам без позиции, жду либо пробоя 0.448, либо нормального отката, а не гонки за уходящим поездом.

XAUUSD – Брайан | Технический прогноз H2XAUUSD – Брайан | Технический обзор H2 – Фаза консолидации и формирования диапазона

После недавней резкой распродажи золото теперь переходит в фазу консолидации на таймфрейме H2. Сильный медвежий импульс замедлился, и текущее ценовое движение указывает на то, что рынок смещается от направленного движения к формированию диапазона и аккумуляции, а не продолжает движение вниз сразу.

Такое поведение типично после агрессивной волатильности, когда рынок переоценивает ценность и уравновешивает предложение и спрос.

Структура рынка и текущее поведение

Структурно цена пробила уровень предыдущей бычьей ноги и теперь торгуется в пределах определенного диапазона цен:

Продавливание давления ослабло после расширения вниз.

Цена вращается вокруг VAL и нижних ценовых зон, что указывает на принятие, а не на отказ.

Импульс больше не является импульсивным, что указывает на боковое развитие, а не на продолжение тренда.

Пока цена остается внутри этого диапазона цен, условия для торговли в диапазоне преобладают.

Ключевые зоны ценности и ликвидности

Верхнее сопротивление / Предложение

Ликвидность на продажу: 5,330

POC зоны продаж: 5,045

Эти зоны действуют как предложение сверху, где попытки роста могут быть ограничены во время консолидации.

Нижняя поддержка / Спрос

Зона VAL

POC для покупки на скальпирование: 4,673

Эта нижняя область представляет краткосрочный спрос, где движения вниз с большей вероятностью замедлятся во время фазы аккумуляции.

Ожидания на день

На сегодняшнюю сессию:

Основное ожидание: Боковая консолидация в пределах установленного диапазона

Цена, вероятно, будет вращаться между экстремумами ценности, а не будет сильно трендовать

Пробития требуют четкого принятия выше сопротивления или ниже поддержки для изменения уклона

Пока такое принятие не произойдет, терпение и осознание диапазона более эффективны, чем убеждение в направлении.

Ключевое замечание

После сильной волатильности рынки часто останавливаются, чтобы восстановить структуру. На данный момент золото, похоже, поглощает заказы и формирует баланс, что делает консолидацию сценарием с более высокой вероятностью.

Смотрите график для выделенных зон ценности и предполагаемого поведения в диапазоне.

✅ Подписывайтесь на канал TradingView, чтобы получать ранние обновления структуры рынка и внутридневные прогнозы.

$GBPна выходных в Weekly Trading Desk эту пару не разбирал, потому что ситуация 1в1 как на евро, но сейчас выглядит более технично, поэтому свой фокус смещаю на сегодня на фунт

С одной стороны протестировали недельный разрыв, с другой 4ч short of + 1d fvg, что говорит о присутствие продавца на рынке. Плюс текущая доставка к дневному разрыву пока не агрессивная, что говорит о том, что это всё могут изи снять

Вывод: так как против моего шорта будет недельный разрыв, я лимиткой входить не буду. Задача увидеть 15m fvg/15m rb после теста 1d fvg и от них прыгнуть в short с таргетами на перелой

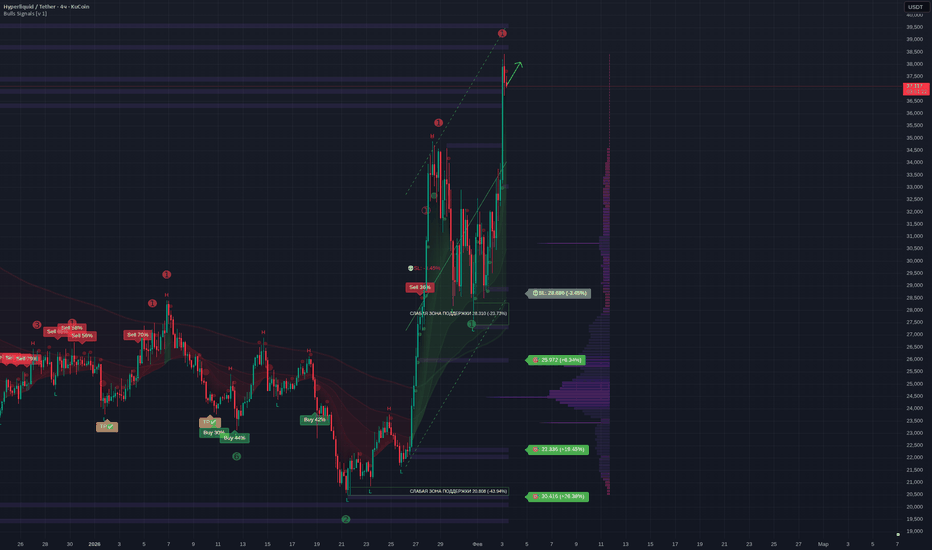

Hyperliquid: где останавливаются быки? Ключевые уровни на сегоднHyperliquid. Кто уже успел прокатиться на этом лифте с 20 к 37? По данным рынка, интерес к экосистеме резко вырос после свежих новостей о росте объемов и обсуждений новых фич, и цена просто выстрелила. Сейчас актив в центре внимания, а там, где толпа, там и лучшие возможности.

На 4h графике вижу мощный импульс вверх с пробоем всех локальных сопротивлений и закреплением над зоной 28-30, где по объему сильная база. Выше 36-38 профиль тонкий - цену тут легко таскать. RSI уже перегрет, поэтому я жду не вечного пампа, а сначала выноса хая, потом отката к поддержке. Возможно, я ошибаюсь, но такие вертикальные свечи чаще заканчиваются обливанием поздних пассажиров.

✅ Мой план: не гоняться за ценой, а ждать откат в район 30-32, максимум 28-30 - там ищу лонг с целями 38-40 и частичной фиксацией по пути. ⚠️ Если поддержку 28 продавят, сценарий сломается и дорога откроется к районам 26 и 23, где следующая зона объема. Сам пока вне позиции, просто сижу в засаде и жду понятный вход, а не играю в угадайку на хаях.

EURUSD удерживает уровень поддержки – сигнал восстановленияПредыстория цены

После резкой коррекции от пика EURUSD вернулся в зону поддержки – зону спроса, которая ранее обеспечивала восходящий импульс.

Объём торгов в этой области также выше, что указывает на потенциальное усиление покупательского давления.

СЦЕНАРИЙ – Ожидание восходящего движения

Если цена продолжит удерживаться выше зоны поддержки и сформирует более высокие минимумы, EURUSD может отскочить и вернуться к уровню 1.1950+ – ближайшей зоне сопротивления предыдущего восходящего тренда.

Сигналы, необходимые для подтверждения

Для возобновления краткосрочного восходящего тренда достаточно всего одного успешного повторного тестирования с подтверждающей свечой.

💬 Ожидаете ли вы отскока EURUSD от этой зоны?

ZIL - ЗАБИРАЕМ КОРРЕКЦИЮ (03.02.2026)В двух словах: Что такое Zilliqa (ZIL)?

ZIL — это нативный токен блокчейна Zilliqa, который был первым в мире публичным блокчейном, реализовавшим технологию шардинга (sharding) на уровне сети в 2019 году. Его главная цель — обеспечить высокую скорость транзакций и низкие комиссии за счет принципиально нового подхода к архитектуре блокчейна.

Простая аналогия:

Если представить Bitcoin или Ethereum (до Eth 2.0) как один медленный поезд, который везет все вагоны (транзакции) по одному пути.

То Zilliqa — это железнодорожная сеть с множеством параллельных путей (шардов), где каждый поезд везет свою часть груза одновременно. В результате общая пропускная способность (TPS - transactions per second) резко возрастает.

Актив стремится забрать ликвидность на 0.7948. Как раз выше мы будем набирать шорт.

Вход: 0.008445

TP на снятии ликвидности: 0.006357(+25%)

SL на отменен идеи и продолжении нисходящего тренда: 0.009141(-8%)

Сопровождать сделку буду в своем закрытом канале(ссылка в шапке профиля)

Не фин. совет - делайте анализ сами. Буду благодарен за ракеты!

$GER40 синхронизация таймфреймов/обновление контекстаFOREXCOM:GER40

В торговом плане говорил, что старший тф 1W-1M выглядит супер лонгово, но младшие тф сохраняли шортовый поток приказов

Вчера развернули и младшие тф, но точек входа не дали (скрин 2) ,потому что цена просто импульсом двигается вверх и уже сейчас подошла к 1W fvg

После теста буду ждать откат для набора позиции с таргетами на атх. Зона набора будет большая, так как это все скорее всего будет дневной разрыв + можем пойти тестить 1D ifvg, поэтому буду ждать конфирм 15м - 1ч тф. Таргет - атх, инвалидация - вчерашняя точка разворота графика

🚀Поддержите идею ракетой на TradingView🚀

BTCUSDT 15M (03.02)В текущем контексте цена может быть удержана в боковом движении в диапазоне 80 602.4$ – 76 600$. Полноценный разворот с текущих уровней возможен только при условии закрепления выше 80 602.4$. В противном случае сохраняется сценарий продолжения движения вниз с потенциальным тестом ликвидности на 74 251.2$.

На M15 ближайшие таргеты остаются в рамках коррекции нисходящего движения. Лонг-позиции целесообразно рассматривать только при наличии дополнительного подтверждения на 5M.

Карта перетока ликвидности: Куда на самом деле движутся деньги?📊 Матрица корреляции: BTC, ETH и доминирование стейблкоинов

📊 Механика межрыночных связей Криптовалютный рынок функционирует как единая экосистема, где ликвидность постоянно перетекает между активами разного уровня риска. Ключевым показателем здесь выступает корреляция — статистическая взаимосвязь между движениями Bitcoin и Altcoins. В периоды высокой неопределенности корреляция активов стремится к единице: рынок движется синхронно вслед за флагманом. Понимание этих связей необходимо для диверсификации портфеля, так как открытие позиций по нескольким активам с корреляцией выше 0.8 фактически означает умножение риска по одной и той же сделке без увеличения вероятности успеха.

🧠 Доминирование USDT как индикатор страха Индекс доминирования стейблкоинов (USDT.D) отражает процент капитализации рынка, находящийся в защитных активах. Эта метрика находится в обратной корреляции с ценой BTC. Рост USDT.D сигнализирует о массовом выходе участников в «кеш», что создает нисходящее давление на все рисковые активы. Истинные рыночные минимумы всегда формируются на пиках доминирования стейблкоинов. Профессиональный трейдер использует подтверждение разворота USDT.D от уровней сопротивления как самый надежный сигнал для начала набора длинных позиций по BTC и топовым альткоинам.

🔍 Анализ пары ETH/BTC Соотношение Ethereum к Bitcoin служит главным барометром здоровья сектора альткоинов. Рост графика ETH/BTC указывает на фазу «альтсезона», когда капитал перетекает из консервативного BTC в более волатильные активы. В такие периоды альткоины демонстрируют опережающую динамику роста. Напротив, падение этой пары при растущем доминировании Bitcoin означает фазу накопления в первой криптовалюте, где торговля альтами сопряжена с повышенным риском просадки. Мониторинг этой матрицы связей позволяет выбирать наиболее эффективный инструмент для торговли в текущей рыночной фазе.

📌 Резюме Использование матрицы корреляции исключает изолированный анализ активов, предоставляя трейдеру панорамный взгляд на движение глобального капитала и позволяя входить в рынок именно в те инструменты, которые обладают максимальной относительной силой.

ACU - ВСЕ БУДЕТ БЫСТРО, ТЫ НЕ УСПЕЕШЬ (02.02.2026)Зацените, актив дошел до сильного уровня поддержки, и теперь ему осталось только забрать ликвидность и резко улететь наверх. Считаю, что этот процесс пройдет очень быстро.

Есть два варианта развития событий: белый и голубой

(Ps: я за белый)

Сопровождать сделку буду в своем закрытом канале(ссылка в шапке профиля)

Не фин. совет - делайте анализ сами. Буду благодарен за ракеты!

XAUUSD Продавать или покупать?Таймфреймы: H4–H1, M30–M15

Текущая ситуация:

На старших таймфреймах (H4 и H1) цена находится в зоне продаж, но явных сигналов для входа в короткую позицию пока нет.

На средних таймфреймах (M30 и M15) наблюдаются лонговые (бычьи) настроения, что может указывать на краткосрочные отскоки.

Уровни для наблюдения:

Сопротивление: 5700,000; 5500,000; 5300,000; 5100,000

Текущая цена: ~4874,505

Поддержка: 4700,000; 4580,000; 4460,000; 4360,000

Ключевая зона внимания:

Около 5000,000 — как психологический уровень и возможная точка реакции.

Сценарии:

Продажи: Если цена отскочит от зоны 5000,000–5100,000 с подтверждением на H1, можно рассматривать вход в шорт с целями к 4700,000–4580,000.

Покупки: Если на M30–M15 сформируется четкий бычий паттерн и цена удержит поддержку 4700,000, возможен краткосрочный лонг к 5000,000.

Риски:

Пока нет четкого направления. Рекомендуется дождаться подтверждения реакции на ключевых уровнях.

XAUUSD (H2) – Лиам медвежий прогнозXAUUSD (H2) – Лиам Медвежий Взгляд

Структура сломана | Давление на продажу остаётся доминирующим

Краткое резюме

Золото перешло в явную медвежью фазу после того, как не смогло удержать ключевые уровни поддержки. Сильная распродажа сломала предыдущую бычью структуру, а недавние отскоки показывают признаки слабости, а не накопления.

На данном этапе рынок больше не находится в среде "покупать на падении". Приоритетом является продажа отскоков, а не ловля дна.

Структура рынка

Предыдущий восходящий тренд был решительно опровергнут резким импульсом вниз.

Цена сейчас торгуется ниже прежней поддержки, которая превратилась в сопротивление.

Недавние попытки восстановления не имеют продолжения и являются корректировочными по своей природе.

Это сохраняет более широкий внутридневной и краткосрочный медвежий уклон.

Ключевые технические зоны

Первичная зона продаж: 5100 – 5110

Прежняя поддержка, ставшая сопротивлением. Эта область благоприятствует реакциям на продажу, если цена снова протестирует её.

Вторичная зона продаж / ликвидности: 4860 – 4900

Корректирующий отскок в эту зону вероятно снова привлечёт продавцов.

Ближайшая поддержка: 4690 – 4700

Слабая зона поддержки, которая может уступить, если давление на продажу возобновится.

Более глубокие цели снижения:

4400 – 4450, затем 4120, если медвежий импульс расширится.

Торговый план (стиль Лиама: продавать структуру)

Первичный сценарий – ПРОДАЖА отскоков

Пока цена остаётся ниже 5100, любой отскок следует рассматривать как коррекционный. Предпочтительны реакции на продажу на уровнях сопротивления и ликвидности, нацеливаясь на дальнейшее снижение.

Вторичный сценарий – Продолжение падения

Невозможность удержать 4690 – 4700 подтвердит продолжение снижения, открывая путь к более глубоким зонам ценности.

Аннулирование

Только сильное восстановление и принятие обратно выше 5100 – 5150 заставят пересмотреть медвежий уклон.

Ключевые заметки

Волатильность остается высокой после пробоя.

Избегайте преждевременных покупок против структуры.

Пусть цена приблизится к сопротивлению, затем выполняйте сделки.

Тренд и структура первичны, мнения вторичны.

Фокус на данный момент:

Продавать отскоки, пока структура остаётся медвежьей.

Без ловли дна.

— Лиам

03.02. BTC USDT технический анализ от CHAT GPTТорговая рекомендация: ШОРТ

Вход: 78 110

Цели для Биткоина выставляем по 1%.

Анализ индикаторов:

BB (Bollinger Bands): Цена ниже средней линии BB, движение вдоль нижней половины диапазона → приоритет вниз.

MACD: Линии под нулём, медвежье расхождение.

Гистограмма (BBP) красная и расширяется → усиление нисходящего импульса.

RSI (14): RSI ≈ 42.8 — ниже 50, тренд вниз → подтверждённый медвежий контроль.

Stochastic RSI: ≈ 30 / 40, разворот вниз из середины диапазона → подтверждение шорта.

ИТОГ: вероятность продолжения снижения выше → ШОРТ.

Зарабатываем на движении рынка.

Присоединяйся!

03.02. SOL USDT технический анализ от CHAT GPTТорговая рекомендация:

Вход в шорт: 103.00

Цель указали на графике - 3%

Анализ индикаторов:

1. EMA 9 и 50: Цена под скользящими средними, что указывает на медвежий тренд.

2. MACD: Показатель ниже сигнальной линии, подтверждая нисходящий импульс.

3. RSI: На уровне 41, указывает на продолжение нисходящего тренда, но еще не в зоне перепроданности.

4. Объем: Увеличение объемов на последней свече поддерживает медвежье настроение.

Торгуем, зарабатываем) Хочешь с нами? Следи за публикациями.