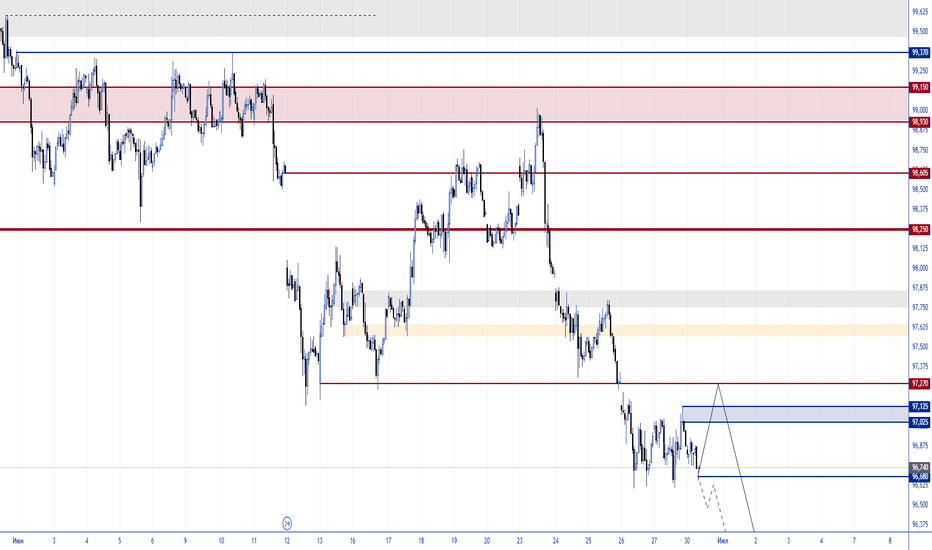

#DXY | индекс доллара | недельный прогноз на продажу#DXY

📢Индекс доллара продолжает движение по нисходящей тенденции. В настоящий момент мы наблюдаем за консолидационным движением, границы которого расположены на ценовых отметках 96.69 и 97.125. Каждая из данных отметок подтверждена объемами поддержки/сопротивления. В приоритете следует рассматривать короткие позиции по тенденции. Уровень 96.69 является свежей поддержкой, сформировавшейся в течение предыдущего часа. На этом фоне мы можем получить локальное коррекционное движение, благодаря которому и следует рассматривать короткие позиции от более выгодных отметок. Наиболее оптимально действовать из области сопротивления 97.025 — 97.270, так как актив, перед продолжением падения, может сходить на снятие локальной ликвидности, скопившейся за текущими хаями. Самым оптимальным вариантом является ожидание ретеста данной области сопротивления, после которой мы должны получить подтверждение в виде возврата цены за область 97.025 — 97.125 с закрытием часовой свечи ниже области, после этого можно работать короткими позициями по рынку.

✅Не исключаю тот факт, что актив может показать пробитие уровня 96.69 уже с текущих отметок, что в свою очередь создаст условия для продажи актива на ретесте данного уровня.

📈В любом случае, итоговой целью является уровень недельной поддержки 96.110, где мы можем получить более серьезную коррекционную реакцию, на которой будет создана возможность для повторного рассмотрения сценария с короткой позицией, так как еще ниже у нас есть более сильный недельный уровень поддержки — 95.73, которой в потенциале может вызвать глобальный разворот актива.

Индексдоллара

Когда наступит рецессия? Ключевой индикатор рынка DXYПриветствую, дорогие друзья!

Рынок еще имеет порох в пороховницах и готов приятно удивить даже самых отпетых скептиков. В том числе и на фондовом рынке РФ.

Сегодня мы коснемся одного из самых ключевых рыночных индикаторов, который прямо так и говорит "будем расти" или "пора разворачиваться" индекс доллара США DXY.

Подробно, разжевано, все, как вы любите!

Всем удачи и профита!

P/S. В скором времени я возьму паузу, потому к этому обзору нужно отнестись очень серьезно, может даже периодически пересматривать .

Почем паузу? Настал час Х пора больших возможностей и новых задач.

DXY в области сопротивления H4. 18.06.2025 DXY в области сопротивления 📉

Индекс доллара сейчас торгуется вблизи зоны продавцов 98.87-99.23 от которой ожидаю новое снижение если не будет сюрпризов.

С одной стороны смущает, что был сделан отскок вверх от локальной поддержки 97.87 и такие движения часто становятся разворотными.

С другой стороны чтоб подтвердить разворот, нужно закрепиться выше 99.50 и тогда после перекрытия сегмента вверх, можно искать

покупки с отката. Но пока этого не произошло, работаем по тренду.

Напоминаю, что сегодня в 21:00 ставка ФРС и пресс-конференция после, на которой Пауэлл скажет, что раньше сентября снижать ставку

не планирует и посмотрим на входящие данные. Короче как обычно)))

TVC:DXY

Stop!Loss|Взгляд на рынок: USDJPYВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре USDJPY .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профит а✅

Stop!Loss|Взгляд на рынок: EURUSDВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре EURUSD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита ✅

ФРС по-прежнему не видит причин для снижения ставки🇺🇸📉ФРС по-прежнему не видит причин для снижения ставки, но рынки этому больше не верят.

👉Опубликованные данные по PMI в США от S&P оказались не такими уж и плохими, но в самом отчете прямо написано: "Рост индекса деловой активности в мае скрывает тревожные

события, происходящие в производственном

секторе экономики США. В мае к производителям вернулся некоторый оптимизм после того, как апрельские объявления о тарифах сильно ударили по настроениям

,что частично отражает паузу в введении новых сборов. Тем не менее, неопределенность, очевидно, остается

повышенной в условиях нестабильной тарифной политики, и заводы

до сих пор демонстрировали нежелание увеличивать численность персонала в условиях такой нестабильности". В целом, данные от ISM и вовсе оказались хуже ожиданий.

☝🏻Но следом выходит президент Федеральной резервной системы Далласа Лорри Логан и заявляет: "Несмотря на неопределённость и волатильность финансового рынка, экономика США устойчива. Денежно-кредитная политика вполне способна подождать, проявите терпение."

👉CME FedWatch по-прежнему указывает на 2 снижения ставки ФРС в этом году в сентябре (вероятность 87,66%) и декабре (вероятность 88,58%). Через год, в июне 2026, рынок ожидает ставку ФРС на уровне 325-350, что на 1% ниже текущих значений.

При этом USD продолжает дешеветь. После небольшого отскока в конце апреля - середине мая индекс доллара DXY продолжил снижаться и сейчас цена находится вблизи отметки 98 - там же, где была в середине марта 2022, года ФРС сделала первый шаг и повысила ставку с 0,25% до 0,5%.

Продолжение падения DXY H4. 02.06.2025 Продолжение падения DXY 📉

Индекс доллара на прошлой неделе сформировал откат и продолжил падение от сформированной ранее зоны продавцов 100.04-100.55

с целью на обновление минимума 98.70 и уход ниже на тест поддержки 97.90. Сейчас возможен внутренний откат, но общий тренд

по-прежнему остается вниз и жду добоя. Новостей по США много на этой неделе и волатильность будет высокой.

TVC:DXY

Stop!Loss|Взгляд на рынок: AUDUSDВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре AUDUSD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита ✅

Продолжение падения DXY H4. 23.05.2025💸 Продолжение падения DXY 📉

Предположение по поводу снижения индекса доллара подтверждаются и цена вышла с локального восходящего канала вниз.

Сейчас подошли к зоне продавцов 100.03-100.56 от которой ожидаю дальнейшее снижение в районе локального минимума 98,

а дальше буду уточнять по ситуации. Могут сделать внизу ложный прокол и вернуть цену, поэтому буду через другие валюты

сопровождать сделки против доллара США.

TVC:DXY

Разворот DXY вниз без добоя H4. 20.05.2025💸 Разворот DXY вниз без добоя 📉

В прошлом посте показывал , что ожидаю продолжение падения индекса доллара вниз, но скорее всего через добой выше.

Однако, как видим, падение делают без добоя и уже почти вышли из коррекционного восходящего канала. Также цена идеально увидела

крупную трендовую сопротивления и отскочила от нее вниз, в сочетании с зоной продавцов 101.85-103.32.

Падение ожидаю в район поддержки 98, а потом буду уточнять.

TVC:DXY

Stop!Loss|Взгляд на рынок: EURUSDВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре EURUSD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅

DXY на распутье H4. 14.05.2025 DXY на распутье 📈📉

По индексу доллара сейчас неоднозначная ситуация. С одной стороны мы в падающей тренде и вверх формируется коррекция.

Цена подошла к трендовой сопротивления в районе 101.85 и отскочила вниз. Однако внизу уперлась в сильную стратегическую

поддержку и локальное накопление вблизи. Может снова отскочить вверх на добой коррекции, а потом вниз. Поэтому

из-за такой неоднозначности по другим валютам небольшая каша. Но я думаю, что все же сможет поглубже откорректироваться

вверх, а потом снова к поддержке упадет в район 100.

TVC:DXY

[DXY] - Индекс доллара. Углы Ганна. Резервная роль доллара.Индекс доллара практически пришёл к целевой зоне, немного не добрав до неё.

Тем не менее снижение аккурат к зоне вибрации может состояться после разгрузки бычьей дивергенции.

Далее выход к 104.2.

Пересматривать сценарий буду только, если цена закрепиться ниже зоны глобального разворота.

Хочу ещё поделиться интересной информацией с просторов телеграмма: по данным Flexport, логистической платформы, заказы на морские контейнерные перевозки из Китая в США уже снизились более чем на 60%. Между тем, годовая активность грузоперевозок из Лос-Анджелеса снизилась на 23%, что насторожило игроков в логистическом пространстве.

Я не буду в данном посте подробно обсуждать торговую войну Китая и США, просто акцентирую внимание на том, что резервная роль доллара по факту снижения товарооборота (и активной распродажи гос. облигаций США Китаем) между этими двумя мировыми хищниками будет снижаться.

Глубоко убеждён, что роль китайского юаня на мировой арене будет расти, особенно после хлопков в системе "евродоллар".

Добой вниз DXY H4.23.04.2025📉 Добой вниз DXY 💸

Индекс доллара сейчас локально откорректировался, однако ожидаю еще снижение. Цена отскочила

вниз от сильного накопления в районе 99.50 и ожидаю снижение на обновление минимума в районе 97,

а потом буду уточнять. Сильных уровней внизу нету, поэтому скорее всего будут формировать новый.

Против тренда сейчас работать не рекомендую, так как четких перекрытий не было и тренд вниз продолжается.

TVC:DXY

Stop!Loss|Взгляд на рынок: GOLDВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по GOLD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅

Stop!Loss|Взгляд на рынок: USDCADВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре USDCAD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅

Stop!Loss|Взгляд на рынок: USDCHFВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре USDCHF .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅

DXY (дикси) Индекс доллара среднесрочный прогноз подтвердился!DXY (дикси)

Индекс доллара достиг отметки в 100✅

Ювелирная точность, всех предупреждал за месяц! и не говорите потом что это "фотошоп") все пруфы есть, идея была опубликована от 17 Марта.

Все благодаря знаниям! когда я говорю куда цена придет через месяц я не вангую, а точно определяю согласно правилам торговой системы.

Очередной скрин отработки добавлю в свою коллекцию)

Продолжение снижения DXY H4. 09.04.2025 Продолжение снижения DXY 💸

Индекс доллара продолжает снижение, как ранее показывал в предыдущем анализе.

Ближайшая цель в районе зоны поддержки 100.17-100.60 к которой цена вполне может дойти.

Во многом будет зависеть от инфляции. С учетом тарифов инфляция может вырасти, но так как

Трамп сильно давит на ФРС со снижением ставки, то могут цифры немного подрисовать,

уже не в первый раз))) Поэтому общий приоритет не меняю, но и ложные выносы по доллару

тоже не исключаю.

TVC:DXY

Индекс Доллара погружение во тьмуПривет!

По Индексу Доллара есть хорошая история на графике. Чего нет по Евро/доллару.

А значит и прогноз может быть более точный.

Беру за идею: что мы находимся в падающем канале, и в структуре Цикла abc красных.

Где волна a красная образовала Клин ышек (или начальный диагональный треугольник), волна b красная состоит из бегущей Плоскости (A)(B)(C) зеленых .

А далее закончив волну (С) зеленую 5-ти волновым импульсом (1)(2)(3)(4)(5) синими , мы направляемся в длительное погружение в волну с красную . Её ожидаю ввиде 5-ти волн.

А как оно будет посмотрим через несколько лет.

Замечу, что довольно сильно на истории проторгована зона от 105 - 79 , что может намекать о резком снижении цены , что свойственно 3-тьим волнам.

Самые простые цели (основаны на сильных уровнях):

ЦЕЛЬ 1 - диапазон 88 - 79

ЦЕЛЬ 2 - диапазон 71 - 59

Исходя из технического анализа и некоторых фундаментальных причин, делаю предположение, что Америка и Доллар будут переживать не самые сладкие времена, что конечно же отразится на всех странах, и по-разному. Но пусть у всех всё будет гуд. И шторм пройдет максимально лайтово!

Всего доброго друзья!

Идеальный добой DXY до 102.35 H4. 03.04.2025Идеальный добой DXY до 102.35 📉

По индексу доллара заранее показывал в прошлом посте , что ожидаю

с текущих добой вниз к первой цели 102.35. Трамп падение ускорил

как мог и спустя 2 дня увидели эту цифру. Однако самое интересное

теперь, сможет ли индекс дойти до стратегической поддержки в районе

100.20-100.60 и границе нисходящего канала. Заранее сказать сложно,

но это реально сильный диапазон и с учетом тарифной политики Трампа,

стоит учитывать этот сценарий.

TVC:DXY

DXY на добой ниже H4. 01.04.2025💸 DXY на добой ниже 📉

По индексу доллара движение вверх не похоже на разворотное и обычно такие формируются

при коррекции. Считаю, что вверх откат уже закончился и жду добой вниз к следующей поддержке

в районе 102.35. Уровень не сильный, но в качестве целевого подойдет.

Анализ по другим валютам косвенно подтверждает такой сценарий падения.

TVC:DXY