Сильный фундамент, слабая реакция — почему?Золото затаилось после “Суперзаконопроекта” Трампа — готовится ли рынок к прорыву выше 3390?

🧭 Макрообзор: фундамент поддерживает золото, но рынок в режиме ожидания

Несмотря на то, что Палата представителей США одобрила амбициозный “Суперзаконопроект” Дональда Трампа, реакция рынка на это событие оказалась умеренной. В теории, такое решение должно было ослабить доллар и поддержать рост золота — однако на практике рынок остается сдержанным.

Опубликованные данные по занятости (NFP) и уровню безработицы (UR) оказались неожиданно сильными. Это снижает шансы на скорое снижение ставки ФРС — фактор, который оказывает давление на XAU/USD в краткосрочной перспективе.

В преддверии праздника в США (День независимости) объемы торгов сокращаются, что повышает вероятность ложных пробоев и усиленной волатильности.

❗️ Отсутствие немедленного роста — не значит, что роста не будет. При снижении в зону 3.2xx можно искать возможности для среднесрочных покупок.

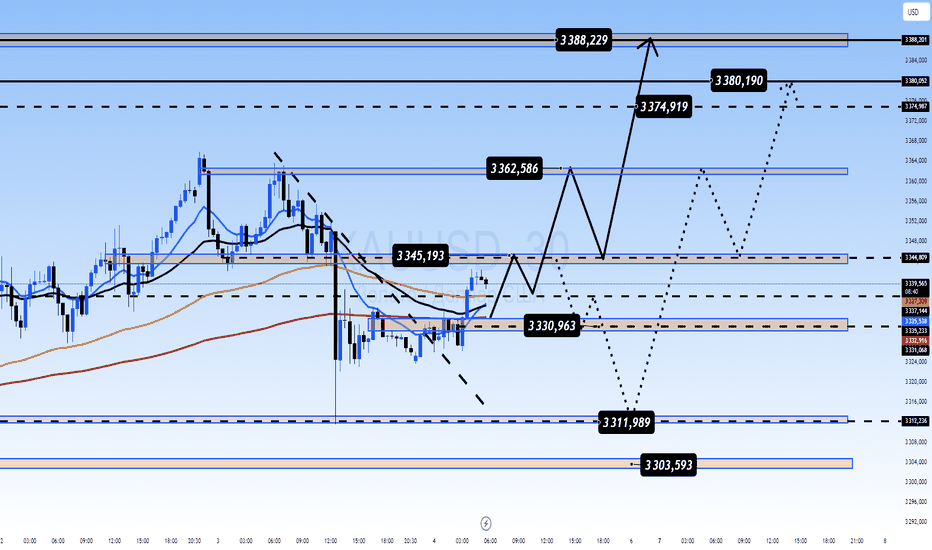

📈 Технический анализ: XAU/USD

Золото пробило нисходящий тренд на младшем таймфрейме и сейчас тестирует важную зону предложения 3344–3345. Это ключевая область, которая может определить внутридневной импульс цены.

🔍 Ключевые уровни

Сопротивления: 3345 – 3362 – 3374 – 3388 – 3390

Поддержки: 3330 – 3312 – 3304 – 3302 – 3298

🟢 Покупки (BUY-сценарии)

📍 Быстрый вход (Scalp BUY):

3313 – 3311

Стоп-лосс: 3307

Цели: 3316 – 3320 – 3325 – 3330 – 3335 – 3340 – 3345 – 3350

📍 Зона глубокой коррекции:

3304 – 3302

Стоп-лосс: 3298

Цели: 3308 – 3312 – 3316 – 3320 – 3330 – 3340

Эти уровни совпадают с зонами EMA и FVG — потенциальные точки для входа в среднесрочные лонги.

🔴 Продажи (короткие позиции)

📍 Вход по сопротивлению (Scalp SELL):

3362 – 3364

Стоп-лосс: 3368

Цели: 3358 – 3354 – 3350 – 3346 – 3340 – 3335 – 3330

📍 Верхняя зона продаж:

3388 – 3390

Стоп-лосс: 3394

Цели: 3384 – 3380 – 3376 – 3370 – 3365 – 3360

Открытие коротких позиций возможно только при подтверждающих сигналах (паттерн разворота, ложный пробой и т.д.)

🧠 Общее настроение на сегодня

Рынок находится в режиме накопления и ждет окончания праздников в США. Вероятна консолидация между 3320 и 3340 до нового импульса.

Основной сценарий: искать покупки при откатах к зонам поддержки.

Альтернатива: продажи возможны только при подтверждении на младших таймфреймах.

💬 А вы как считаете?

Собирается ли золото прорваться выше 3390?

Или нас ждет глубокая коррекция уже на следующей неделе?

👇 Пишите своё мнение в комментариях — обсудим рыночную ситуацию вместе!

ФУНДАМЕНТАЛЬНЫЙАНАЛИЗ

Фундаментальный анализ рынка за 03.07.2025 GBPUSDСобытие, на которое следует обратить внимание сегодня:

03.07 15:30 EET. USD - Изменение числа занятых в несельскохозяйственном секторе

03.07 15:30 EET. USD - Уровень безработицы

03.07 15:30 EET. USD - Число первичных обращений за пособием по безработице

03.07 17:00 EET. USD - Индекс деловой активности в секторе услуг от ISM

Пара GBP/USD продолжила снижение до отметки 1,3625 во время азиатских торгов в четверг.

Британские облигации пережили самую большую распродажу с октября 2022 года, после того как правительство Великобритании приняло решение о сокращении пособий и возникли опасения по поводу будущего министра финансов. Рост беспокойства на рынке по поводу долговой позиции Великобритании может оказать давление на Кабель в ближайшей перспективе.

Что касается доллара, то в среду Национальный отчет по занятости ADP показал, что количество рабочих мест в частном секторе США в июне сократилось впервые за более чем два года, что дает основания полагать, что Федеральная резервная система (ФРС) может снизить ставки уже в сентябре. Трейдеры будут ориентироваться на данные по занятости в США за июнь.

Ожидается, что в июне экономика США прибавила 110 000 рабочих мест, а уровень безработицы вырос до 4,3% за тот же период. Если отчеты окажутся слабее ожиданий, это может оказать влияние на доллар США и создать попутный ветер для основной пары.

Торговая рекомендация: BUY 1.3655, SL 1.3580, TP 1.3750

Фундаментальный анализ рынка за 02.07.2025 EURUSDEUR/USD прервал свою победную серию, начавшуюся 18 июня, и в среду в азиатские часы торговался около 1,18000. Пара снизилась после достижения 1,18300, самого высокого уровня с сентября 2021 года, зафиксированного во вторник, что можно объяснить небольшим укреплением доллара США (USD).

Индекс доллара США (DXY), который измеряет стоимость доллара США по отношению к шести основным валютам, прервал свою серию падений, начавшуюся 19 июня, и на момент написания статьи торгуется около 96,70. Доллар укрепляется, поскольку последние данные показали, что экономическая активность в производственном секторе США улучшилась в июне.

Индекс деловой активности в производственном секторе США (ISM Manufacturing PMI) вырос до 49,0 с 48,5 в мае, превысив ожидания экспертов в 48,8. Кроме того, количество вакансий в США (JOLTS Job Openings) выросло до 7,76 млн в мае по сравнению с 7,395 млн в апреле. Этот показатель превысил ожидания рынка в 7,3 млн. Трейдеры, вероятно, будут следить за отчетом ADP по изменению занятости в США за июнь, который будет опубликован позднее сегодня.

Предварительные данные показали, что инфляция в еврозоне составила 2%, как и ожидалось, оставаясь в целевом диапазоне Европейского центрального банка (ЕЦБ). Между тем, главный экономист ЕЦБ Филип Лейн отметил, что недавний цикл ужесточения денежно-кредитной политики центрального банка завершился.

Торговая рекомендация: SELL 1.17905, SL 1.18300, TP 1.17100

Фундаментальный анализ рынка за 01.07.2025 USDJPYСобытие, на которое следует обратить внимание сегодня:

01.07 16:30 EET. USD - Председатель совета управляющих ФРС Джером Пауэлл выступит с речью

01.07 16:30 EET. JPY - Губернатор Банка Японии Кадзуо Уэда выступит с речью

01.07 17:00 EET. USD - Производственный индекс ISM

Японская иена (JPY) поднялась до почти трехнедельного максимума против ослабленного доллара США (USD) в ходе азиатской сессии во вторник и, похоже, будет расти дальше. Опрос Банка Японии (BoJ) Tankan показал, что деловая уверенность крупных производителей в Японии улучшилась впервые за два квартала в период с апреля по июнь. Более того, компании ожидают, что потребительские цены останутся выше целевого уровня в 2% в год, установленного центральным банком, в течение следующих пяти лет. Это подкрепляет доводы в пользу дальнейшего повышения процентных ставок Банком Японии и является ключевым фактором, поддерживающим курс японской йены.

В то же время быков по иене, похоже, не затронули намеки президента США Дональда Трампа на повышение тарифов в отношении Японии, что, по словам главного торгового переговорщика Японии Рёсэя Аказавы, нанесет значительный ущерб экономике страны. С другой стороны, доллар США достиг нового минимума с февраля 2022 года на фоне растущей уверенности в том, что Федеральная резервная система (ФРС) возобновит цикл снижения ставок в ближайшем будущем. Это означает значительное расхождение с позицией Банка Японии, что привело к снижению пары USD/JPY ниже середины 143,00 и подтвердило позитивный прогноз для низкодоходной иены.

Торговая рекомендация: SELL 143.10, SL 143.90, TP 142.20

Фундаментальный анализ рынка за 30.06.2025 GBPUSDВ пятницу появились данные о том, что личные расходы в США неожиданно снизились в мае, что стало вторым снижением в этом году. Между тем, личные доходы в США в мае упали на 0,4%, что стало самым большим снижением с сентября 2021 года. На предстоящей неделе ожидается выход ряда ключевых данных по занятости в США, которые могут придать новый импульс перспективам политики Федеральной резервной системы (ФРС) США.

Ожидается, что отчет по занятости за июнь покажет, что экономика прибавила 110 000 новых рабочих мест по сравнению с 135 000 в мае. Кроме того, ожидается, что уровень безработицы увеличится до 4,3% с 4,2%.

Пара GBP/USD также растет, так как фунт стерлингов (GBP) получает поддержку от осторожной позиции Банка Англии (BoE) в отношении снижения ставок, поскольку инфляция в Соединенном Королевстве (UK) остается неустойчивой. Базовая инфляция остается практически неизменной в течение последнего года.

Тем временем в Великобритании обострилась политическая напряженность, поскольку премьер-министр Кейр Стармер сократил планы по реформированию системы социального обеспечения, чтобы сдержать бунт законодателей из правящей Лейбористской партии. Более 100 членов парламента от лейбористской партии публично выступили против плана, который предусматривал сокращение на 5 миллиардов фунтов стерлингов в год из растущего бюджета на социальное обеспечение.

Торговая рекомендация: BUY 1.3745, SL 1.3665, TP 1.3845

Фундаментальный анализ рынка за 27.06.2025 EURUSDПара EUR/USD продолжает свою победную серию, начавшуюся 18 июня, и торгуется около отметки 1,1700 в азиатские часы в пятницу.

Президент США Дональд Трамп в Гааге в кулуарах саммита НАТО назвал председателя Федеральной резервной системы Джерома Пауэлла «ужасным» и поделился, что у него есть несколько потенциальных преемников на примете.

В четверг президент Франции Эммануэль Макрон заявил, что он выступает за скорейшее и справедливое торговое соглашение между ЕС и США. Однако Макрон также предупредил, что если 10-процентные тарифы из США останутся, Европа в ответ введет эквивалентный налог на американские компании.

Вице-президент Европейского центрального банка (ЕЦБ) Луис де Гиндос отметил в четверг: «Роль евро может возрасти, если Европейский союз (ЕС) продвинется в проведении реформ».

Между тем, главный экономист ЕЦБ Филип Лейн заявил: «Наша монетарная политика должна будет учитывать не только наиболее вероятный путь (базовый), но и риски для активности и инфляции».

Торговая рекомендация: BUY 1.1700, SL 1.1640, TP 1.1825

Фундаментал Крипты: DYOR! На Что Смотреть?Всем привет, трейдеры и долгосрочные инвесторы!

Цена на графике – это лишь верхушка айсберга. Она показывает, ЧТО происходит с активом, но не всегда объясняет, ПОЧЕМУ. Чтобы понять долгосрочный потенциал проекта и не инвестировать в "пустышку", необходимо погрузиться в Фундаментальный Анализ (ФА). Сегодня разберем, на что стоит смотреть, кроме цены, проводя свое собственное исследование (DYOR - Do Your Own Research).

💡 Что Такое Фундаментальный Анализ (ФА)?

Фундаментальный Анализ – это метод оценки актива путем изучения всех факторов, которые могут повлиять на его внутреннюю (справедливую) стоимость. В крипте это означает анализ технологии, команды, экономики токена и его места на рынке.

🧐 Ключевые Аспекты Фундаментального Анализа Криптовалют:

1️⃣ Технология и Решаемая Проблема (The Product):

➡️ Какую проблему решает проект? Является ли это реальной проблемой, требующей решения?

➡️ Уникальность технологии: Это форк другого проекта или что-то действительно новое (как BlockDAG у Kaspa или ZK-Rollups у StarkNet)?

➡️ Дорожная карта (Roadmap): Есть ли у проекта четкий план развития? Выполняет ли команда свои обещания в срок?

➡️ Whitepaper: Изучите основной документ проекта. Понятно ли он написан? Реалистичны ли цели?

2️⃣ Команда и Разработчики (The Team):

➡️ Кто стоит за проектом? Являются ли основатели и ключевые разработчики публичными?

➡️ Опыт и репутация: Какой у них бэкграунд? Есть ли у них успешные проекты в прошлом?

➡️ Активность разработки: Проверьте GitHub проекта. Ведется ли там постоянная работа? Или последний коммит был год назад?

3️⃣ Токеномика (The Tokenomics):

➡️ Утилитарность токена: Зачем этот токен нужен внутри экосистемы? (Оплата комиссий, управление, стейкинг и т.д.). Если у токена нет применения, кроме спекуляций, это плохой знак.

➡️ Эмиссия: Сколько всего будет монет (максимальное предложение)? Это инфляционная или дефляционная модель?

➡️ Распределение: Как были распределены токены? Какая доля у команды, инвесторов, фонда, сообщества? Большой процент у команды без блокировок – красный флаг.

➡️ Разлоки (Vesting): Изучите график разблокировки токенов для команды и ранних инвесторов. Крупные разлоки могут создать сильное давление продавцов.

4️⃣ Сообщество и Экосистема (The Community & Ecosystem):

➡️ Размер и активность сообщества: Проверьте Twitter, Discord, Telegram. Живое ли там общение? Или только боты и "when lambo"?

➡️ Экосистема: Разрабатываются ли на базе этого блокчейна другие приложения (dApps)? Есть ли реальные пользователи?

➡️ Партнерства: Сотрудничает ли проект с другими известными компаниями или протоколами?

5️⃣ Инвесторы и Конкуренты (The Backers & Competition):

➡️ Кто инвестировал в проект? Присутствие топовых венчурных фондов (Paradigm, a16z, Sequoia) – это сильный сигнал доверия.

➡️ Конкуренты: Кто работает в той же нише? В чем преимущество анализируемого проекта перед ними?

Где Искать Информацию:

➡️ Официальный сайт проекта, Whitepaper, документация.

➡️ Twitter, Discord, Telegram, Medium (блог).

➡️ GitHub.

➡️ Обозреватели блокчейна (Etherscan, Solscan и т.д.).

➡️ Аналитические ресурсы (Messari, DeFi Llama, Token Unlocks).

Вывод:

Фундаментальный анализ – это ваш компас в мире криптовалют, который помогает отделить перспективные технологии от временного хайпа. Он требует времени и усилий, но в долгосрочной перспективе именно этот навык помогает принимать по-настояшему прибыльные инвестиционные решения.

А на какие фундаментальные метрики вы обращаете внимание в первую очередь при анализе нового проекта? Делитесь своими подходами в комментариях!

Фундаментальный анализ рынка за 26.06.2025 USDJPYЯпонская иена (JPY) восстанавливает положительную динамику на фоне общего ослабления доллара США (USD), в результате чего пара USD/JPY в ходе азиатской сессии в четверг опустилась ниже психологической отметки 145,000. Банк Японии (BoJ), несмотря на нерешительность в вопросе повышения процентных ставок, по-прежнему, как ожидается, будет придерживаться курса на нормализацию денежно-кредитной политики, поскольку инфляция продолжает превышать целевой уровень. Напротив, последние прогнозы и точечный график Федеральной резервной системы (ФРС) предполагают два снижения ставок до конца года, что значительно расходится с ожиданиями ЯПБ, придерживающегося жесткой политики. Это рассматривается как ключевой фактор, благоприятно влияющий на японскую иену с более низкой доходностью.

Между тем, новая угроза президента США Дональда Трампа о том, что он рассматривает возможность замены председателя ФРС Джерома Пауэлла, усиливает опасения по поводу независимости центрального банка. Это омрачает последний оптимизм в отношении перемирия между Израилем и Ираном и снижает аппетит инвесторов к рискованным активам, что еще больше укрепляет статус иены как безопасной гавани. Кроме того, противостояние Трампа и Пауэлла тянет доллар США к самому низкому уровню с марта 2022 года и способствует снижению курса пары USD/JPY. Трейдеры теперь ждут окончательных данных по ВВП США за первый квартал, чтобы получить импульс перед публикацией ключевых данных по инфляции в Японии и США, которая состоится в пятницу.

Торговая рекомендация: SELL 144.600, SL 145.000, TP 143.600

Фундаментальный анализ рынка за 25.06.2025 GBPUSDСобытия, на которые следует обратить внимание сегодня:

17:00 EET.USD - Председатель совета управляющих ФРС Джером Пауэлл выступит с речью

17:30 EET.USD - Данные по запасам сырой нефти от министерства энергетики

GBPUSD:

GBP/USD продлевает свою победную серию третью сессию подряд, торгуясь в среду в азиатские часы около 1,3620. Пара колеблется около 1,3648, самого высокого уровня с февраля 2022 года, который был зафиксирован во вторник. Чувствительная к рискам пара GBP/USD получает поддержку от повышения аппетита к риску на фоне ослабления напряженности на Ближнем Востоке.

Президент США Дональд Трамп объявил, что во вторник вступило в силу перемирие между Ираном и Израилем, что вселило надежду на окончание 12-дневного конфликта. Однако осторожность сохраняется из-за неопределенности в отношении прочности перемирия. Трейдеры, вероятно, сосредоточат свое внимание на возможном возобновлении переговоров по ядерной программе и судьбе обогащенного урана Ирана.

Во время своего выступления перед бюджетным комитетом Конгресса во вторник председатель ФРС Пауэлл высказался за отсрочку снижения ставок, вероятно, до четвертого квартала. Пауэлл добавил: «Когда придет подходящий момент, ожидайте продолжения снижения ставок». Он также сказал, что данные указывают на то, что по крайней мере часть тарифов ударит по потребителям, и с июня начнется рост тарифной инфляции.

Президент ФРС Канзас-Сити Джефф Шмид заявил в среду утром, что центральный банк должен подождать, чтобы увидеть, как неопределенность вокруг тарифов и других политических мер повлияет на экономику, прежде чем корректировать процентные ставки. Шмид добавил, что устойчивость экономики дает нам время понаблюдать за развитием цен и экономики.

Торговая рекомендация: BUY 1.36200, SL 1.36000, TP 1.37100

Как читать экономический календарь и не запутаться. Урок 16Сегодня мы разбираем индекс доверия потребителей CB (Conference Board Consumer Confidence Index).

📌 Что это такое?

Индекс доверия потребителей CB — это ключевой индикатор экономических настроений домохозяйств в США , публикуемый Conference Board — независимой исследовательской организацией.

Он измеряет, насколько потребители уверены в текущем состоянии экономики и своих финансов, а также их ожидания на будущее (в течение ближайших 6 месяцев).

🧠 Как он формируется?

Показатель рассчитывается на основе опроса более 3 000 домохозяйств в США. Участников спрашивают о:

🔹 Текущем состоянии дел: рынок труда, доходы, деловая активность

🔸 Ожиданиях: уровень безработицы, рост доходов, экономический рост

Результат — числовой индекс. Базовый уровень — 100 (установлен в 1985 году).

📈 Чем выше значение, тем выше уверенность потребителей.

📊 Почему это важно?

1. Потребительское поведение — ключевой двигатель экономики США (≈70% ВВП — потребление).

2. Высокая уверенность → люди больше тратят → растёт бизнес → создаются рабочие места.

3. Низкая уверенность → рост сбережений, сокращение расходов → замедление экономики.

💡 Как используют на практике?

🟦ФРС (Федеральная резервная система) и аналитики отслеживают этот индекс при принятии решений о процентных ставках.

🟦Инвесторы оценивают риски и перспективы фондового рынка.

🟦Бизнес — для планирования продаж, производства и маркетинга.

Фундаментальный анализ рынка за 24.06.2025 EURUSDПара EUR/USD достигла нового недельного максимума вблизи отметки 1,1610 во время поздних азиатских торгов во вторник. Основная валютная пара укрепляется на фоне резкой распродажи доллара США (USD) после объявления президентом США Дональдом Трампом о перемирии между Израилем и Ираном.

Перемирие между Израилем и Ираном повысило склонность инвесторов к риску и снизило спрос на безопасные активы, такие как доллар США. Индекс доллара США (DXY), который отслеживает стоимость доллара по отношению к шести основным валютам, резко упал до отметки 98,10 с двухнедельного максимума 99,42, зафиксированного в понедельник.

Глава Федеральной резервной системы (ФРС) Мишель Боуман заявила в понедельник, что она будет выступать за снижение процентной ставки на следующем заседании в июле, если инфляционное давление будет оставаться приглушенным. Комментарии Боуман повторяют слова главы ФРС Кристофера Уоллера, который в пятницу заявил, что, по его мнению, центральный банк США может рассмотреть возможность снижения ставки в июле.

Торговая рекомендация: BUY 1.1625, SL 1.1545, TP 1.1725

Фундаментальный анализ рынка за 23.06.2025 USDJPYЯпонская иена (JPY) начинает новую неделю на более слабой ноте и падает до самого низкого уровня с 15 мая по отношению к более сильному доллару США (USD) во время азиатской сессии. На прошлой неделе Банк Японии (BoJ) дал понять, что предпочитает действовать осторожно в вопросе нормализации все еще мягкой денежно-кредитной политики, что заставило инвесторов отложить свои ожидания относительно вероятных сроков следующего повышения процентных ставок. Помимо этого, опасения, что существующие 25-процентные тарифы США на японские автомобили и 24-процентные ответные пошлины на другие импортные товары повлияют на японскую экономику, оказались еще одним фактором, подрывающим курс JPY.

Между тем, годовой индекс потребительских цен (CPI) Японии в мае остался значительно выше целевого показателя BoJ в 2% и дает центральному банку дополнительный стимул для повторного повышения процентных ставок в ближайшие месяцы. Кроме того, опубликованные в понедельник данные по PMI Японии, оказавшиеся лучше ожиданий, подтверждают необходимость дальнейшего повышения ставок Банком Японии. Более того, риск дальнейшей эскалации геополитической напряженности на Ближнем Востоке после бомбардировки США ключевых ядерных объектов в Иране в воскресенье может сыграть на руку иене как относительно безопасному активу. Это может еще больше ограничить рост пары USD/JPY.

Торговая рекомендация: BUY 147.200, SL 146.800, TP 148.400

Ждём 82k. за BTC??? - Глобальный анализ🧭 Краткий обзор глобального контекста

На текущий момент рынок демонстрирует отвержение высоких ценовых уровней. Ближайшая значимая поддержка находится в районе $97,000, которая соответствует зоне справедливой стоимости (fair value).

Для её удержания потребуется существенный приток покупок — не просто для сдерживания давления продаж, но и для инициации разворота. Это задача значительно более сложная. В противном случае, логичной целью станет нижняя граница зоны справедливой стоимости — $82,000, что уже представляет собой ценовой уровень, привлекательный для институционального спроса.

🧠 Базовый сценарий: сохраняется вероятность удержания цены в районе $97,000 с формированием ценового диапазона $97,000–$110,000 в течение летнего периода. Это будет восприниматься как фаза накопления в рамках среднесрочной структуры.

🌐 Макроэффекты и политический фактор

С приходом Дональда Трампа ситуация на финансовых рынках существенно изменилась. Его риторика и отсутствие прозрачности в отношении будущих решений привели к росту неопределённости.

Даже прямое поведенческое наблюдение за активностью участников стало менее информативным — интерпретация потоков и инициативных действий участников рынка усложнилась.

⚠️ Последствия и влияние

Это оказывает давление не только на результаты торговли, но и на психологическое состояние участников, включая институциональные фонды с максимально выверенными стратегиями. Потери фиксируются даже на уровне крупнейших управляющих структур.

💡 Заключение

Рынок сейчас проходит через естественную фазу очистки. Скорее всего, мы наблюдаем период, в котором с рынка будут выходить слабые руки — те, кто не способен выдержать текущий уровень неопределённости. И именно в такие периоды формируется настоящая точка интереса для будущих сильных движений.

Lido (LDO): Фундаментал и Перспективы Лидера Staking'аВсем привет, трейдеры и DeFi-энтузиасты!

Сегодня мы погрузимся в фундаментальный анализ одного из ключевых игроков в экосистеме Ethereum и ликвидного стейкинга – Lido DAO (LDO).

Какие у этого проекта сильные стороны, какие риски стоит учитывать, и каковы его перспективы в развивающемся мире Proof-of-Stake (PoS)?

💧 Что Такое Lido DAO (LDO)?

Lido – это децентрализованный протокол, предоставляющий услуги ликвидного стейкинга для сетей на базе Proof-of-Stake. В первую очередь, он известен своим решением для Ethereum (ETH), но также поддерживает и другие сети.

➡️Проблема традиционного стейкинга: Когда вы стейкаете свои ETH (или другие PoS-монеты) напрямую, они блокируются и становятся неликвидными. Вы не можете их использовать в других DeFi-протоколах для получения дополнительной доходности. Также, для запуска собственной ноды валидатора в Ethereum требуется значительная сумма (32 ETH) и технические знания.

➡️Решение Lido:

1️⃣Пользователи вносят свои ETH в Lido.

2️⃣Lido объединяет эти средства и стейкает их от имени пользователей.

3️⃣Взамен пользователи получают stETH (staked ETH) – ликвидный деривативный токен, который представляет их застейканные ETH и начисляемые на них вознаграждения.

4️⃣stETH можно свободно использовать в других DeFi-протоколах: предоставлять в качестве залога, участвовать в пулах ликвидности, фармить доходность и т.д., при этом продолжая получать награды за стейкинг.

Токен LDO – это токен управления (governance token) протокола Lido DAO. Его держатели могут голосовать по ключевым вопросам развития протокола, таким как определение комиссий, выбор операторов нод, распределение казначейских средств и т.д.

💪 Фундаментальные Сильные Стороны Lido:

1️⃣Лидер Рынка Ликвидного Стейкинга: Lido занимает доминирующую позицию на рынке ликвидного стейкинга Ethereum, с огромным объемом заблокированных средств (TVL). Это дает ему эффект сетевой выгоды и узнаваемость.

2️⃣Решение Реальной Проблемы: Ликвидный стейкинг значительно повышает капиталоэффективность для держателей PoS-активов и снижает порог входа в стейкинг.

3️⃣Сильное Сообщество и Разработчики: За Lido стоит активная DAO и опытная команда, которая постоянно развивает протокол.

4️⃣Интеграция с Экосистемой DeFi: stETH широко интегрирован во множество DeFi-протоколов, что повышает его полезность и спрос.

5️⃣Потенциал Роста с Развитием PoS: По мере того как все больше блокчейнов переходят на PoS или развивают свои PoS-механизмы, спрос на решения для ликвидного стейкинга будет расти.

🧐 Перспективы и Потенциальные Драйверы Роста LDO:

1️⃣Рост Ethereum и Его Экосистемы: Успех Lido тесно связан с успехом Ethereum. Чем больше ETH стейкается, тем больше потенциальный рынок для Lido.

2️⃣Расширение на Другие Сети: Поддержка новых популярных PoS-блокчейнов может значительно увеличить TVL и влияние Lido.

3️⃣Развитие Новых Продуктов и Услуг: Внедрение новых функций или решений в рамках экосистемы Lido.

4️⃣Увеличение Полезности Токена LDO: Если токен LDO получит дополнительные механизмы захвата ценности (value accrual), помимо управления (например, через распределение части комиссий протокола держателям LDO ), это может положительно сказаться на его цене.

5️⃣Общий Рост Сектора DeFi и Принятие Ликвидного Стейкинга: По мере того как пользователи все больше осознают преимущества ликвидного стейкинга, Lido как лидер рынка будет выигрывать.

⚠️ Риски и Вызовы:

1️⃣Конкуренция: Появляется все больше протоколов ликвидного стейкинга (Rocket Pool, Stakewise, решения от бирж).

2️⃣Регуляторная Неопределенность: DeFi и стейкинг – области, которые привлекают внимание регуляторов.

3️⃣Риски Смарт-Контрактов: Как и любой DeFi-протокол, Lido подвержен риску уязвимостей в смарт-контрактах.

4️⃣Централизация (Опасения): Несмотря на DAO, существуют опасения относительно степени децентрализации управления и выбора операторов нод в Lido, что может нести системные риски для Ethereum.

5️⃣Зависимость от Цены ETH: Цена stETH тесно связана с ценой ETH. Проблемы с "отвязкой" stETH от ETH (depeg), хотя и редкие, могут вызывать панику.

Вывод:

Lido DAO (LDO) – это фундаментально сильный проект, играющий ключевую роль в экосистеме Ethereum и ликвидного стейкинга. Его доминирующее положение, решение реальной проблемы и потенциал роста делают его привлекательным активом для долгосрочного рассмотрения. Однако, как и всегда в крипте, важно помнить о рисках и конкуренции.

Тщательный анализ фундаментала в сочетании с техническим анализом графика LDO поможет принимать более взвешенные инвестиционные и торговые решения.

А что вы думаете о Lido и токене LDO? Какие перспективы видите у этого проекта? Делитесь своим мнением!

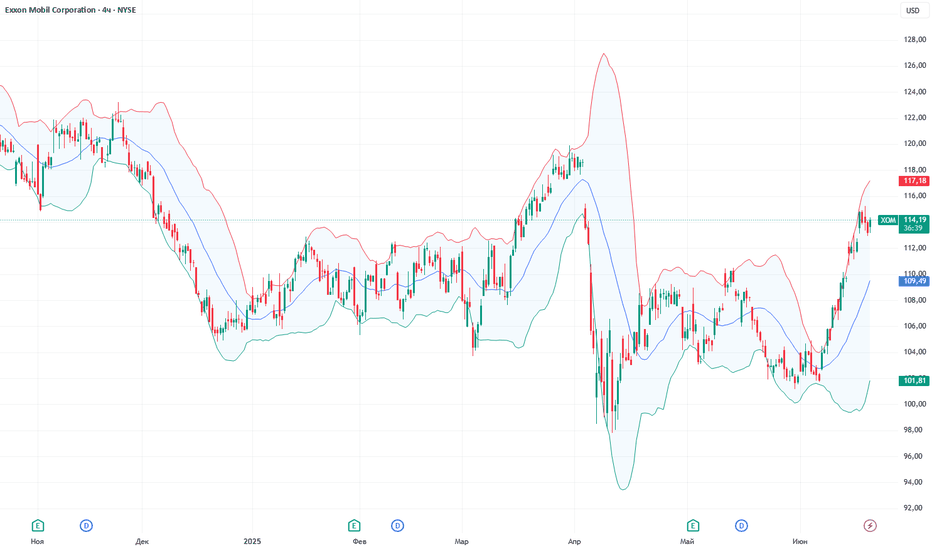

Энергетические гиганты взлетают: топ-5 акцийИюнь 2025 года стал месяцем высокой волатильности для мирового энергетического сектора . На фоне колебаний цен на нефть, геополитических факторов и продолжающейся трансформации отрасли, ведущие нефтегазовые компании показали разнонаправленную динамику. Рассмотрим, как изменились котировки и что стало драйверами для Shell, TotalEnergies, BP, Chevron и Exxon Mobil

Представляем пятерку лидеров, которые задали тон рынку в июне :

1. Shell: Умеренный рост на фоне стратегических изменений : Shell увеличила капитализацию на 7 % благодаря прагматичной дивидендной политике и программе buyback на $3,5 млрд . Одновременно с сервисным обслуживанием газовых мощностей проект LNG Canada укрепил доверие инвесторов .

2. TotalEnergies: Уверенный рост и ставка на возобновляемую энергетику : Акции TotalEnergies прибавили 5,5 % после объявления о приобретении портфеля ВИЭ и повышении дивидендов . Консервативный прогноз по добыче (+3 % на 2025 год) и активные инвестиции в зелёную энергетику поддержали спрос на бумаги .

3. BP: Восстановление на фоне роста цен на нефть . BP выросла примерно на 7 % благодаря стабилизации цен на нефть и новой программе обратного выкупа акций . При этом снижение добычи из-за продажи активов отчасти компенсировалось улучшением рентабельности нефтяного сегмента .

4. Chevron: Впечатляющий рост на фоне новых проектов : Chevron отметилась ростом 7,5 % после запуска месторождения Ballymore в Мексиканском заливе . Одобрение расширенной программы buyback и дивидендов усилило интерес инвесторов .

5. Exxon Mobil: Стабильный рост и ставка на расширение добычи : Exxon Mobil прибавила около 10 %, поддержав показатели ростом прибыли до $7,7 млрд в первом квартале . Стратегия развития СПГ и планы нарастить добычу к концу года вдохновили трейдеров .

Фундаментальный анализ рынка за 20.06.2025 GBPUSDВ четверг курс GBP/USD нашел некоторое пространство для роста, поднявшись выше уровня 1,34500 после раннего технического отскока от отметки 1,34000. В последнее время широкие рыночные потоки благоприятствовали доллару США на фоне продолжающегося роста напряженности на Ближнем Востоке, но в четверг американские рынки были закрыты в связи с национальным праздником, что дало Cable некоторое пространство для маневра и ослабило спрос на доллар США.

Согласно сообщению репортера CBS в социальной сети X (ранее Twitter), президент Дональд Трамп, возможно, рассматривает возможность отдать приказ американским вооруженным силам нанести удар по иранскому объекту по производству ядерного оружия. Если администрация Трампа решит реализовать это предложение, это будет первый случай превентивного применения военной силы США с момента вторжения в Ирак в 2003 году. Ссылаясь на представителя израильского правительства, The Times of Israel сообщила, что израильское правительство ожидает окончательного решения от администрации Трампа в течение следующих 24-48 часов.

Сообщения, ссылающиеся на трех разных дипломатов, подтвердили, что сотрудники администрации США, в частности специальный посланник США на Ближнем Востоке Стив Виткофф, поддерживают регулярные контакты со своим иранским коллегой, что помогает смягчить некоторые эмоциональные последствия, поразившие внебиржевых трейдеров в четверг. Министр иностранных дел Ирана Аббас Арагчи, как сообщается, дал понять американскому посланнику Виткоффу, что иранское правительство готово проявить «гибкость» в отношении своих ядерных планов и возобновить переговоры, но только в том случае, если Израиль прекратит ракетные удары по дальним целям. Министр иностранных дел Ирана Арагчи заявил, что в пятницу он отправится в Женеву, чтобы встретиться со своими европейскими коллегами.

Торговая рекомендация: BUY 1.34950, SL 1.34600, TP 1.35600

Фундаментальный анализ рынка за 19.06.2025 EURUSDEURUSD:

Пара EUR/USD продолжила снижение до уровня 1,14650 во время азиатской сессии в четверг. Евро (EUR) ослабевает по отношению к доллару США на фоне рисковых настроений, вызванных ростом геополитической напряженности на Ближнем Востоке. Трейдеры ожидают выступлений представителей Европейского центрального банка (ЕЦБ) в четверг, в том числе Кристин Лагард, Йоахима Нагеля и Луиса де Гиндоса, в надежде на новые импульсы.

Федеральная резервная система США (ФРС) на своем июньском заседании в среду сохранила ключевую ставку в диапазоне 4,25-4,50%, где она находится с декабря. Центральный банк США сигнализировал о замедлении темпов снижения ставок в будущем на фоне опасений, что тарифы президента США Дональда Трампа могут привести к росту потребительских цен. Согласно «точечному графику», Федеральный комитет по открытым рынкам (FOMC) планирует два снижения ставок в конце этого года.

В четверг утром агентство Bloomberg сообщило, что американские чиновники готовятся к возможному удару по Ирану в ближайшие дни. Некоторые из них указали на возможные планы по нанесению удара в выходные дни. Опасения, что прямое участие США приведет к расширению конфликта, поддерживают спрос на безопасные валюты, такие как доллар США (USD), и оказывают негативное влияние на основную валютную пару.

С другой стороны, ястребиные заявления руководителей Европейского центрального банка (ЕЦБ) могут помочь ограничить потери единой валюты. Президент ЕЦБ Кристин Лагард заявила, что снижение ставок подходит к концу, поскольку центральный банк сейчас «находится в хорошем положении» для того, чтобы справиться с существующей неопределенностью.

Торговая рекомендация: SELL 1.14600, SL 1.14800, TP 1.13700

Фундаментальный анализ рынка за 18.06.2025 USDJPYСобытие, на которое следует обратить внимание сегодня:

15:30 EET. USD - Число первичных обращений за пособием по безработице

21:00 EET. USD - Решение FOMC по основной процентной ставке

Японская иена (JPY) продолжает дешеветь против своего американского коллеги уже четвертый день подряд, и в ходе азиатской сессии в среду она вновь достигла месячного минимума. Банк Японии (BoJ) просигнализировал об осторожном подходе к сворачиванию десятилетнего монетарного стимулирования на фоне неопределенности экономического роста. Это заставило инвесторов отодвинуть свои ожидания относительно вероятных сроков следующего повышения ставки Банка Японии до 1 квартала 2026 года, что, в свою очередь, ослабило курс иены.

Между тем, президент США Дональд Трамп и премьер-министр Японии Сигэру Исиба не смогли достичь прорыва в вопросе тарифов на саммите G7, что усилило опасения по поводу экономических последствий американских тарифов. Это еще больше усугубляет относительную слабую динамику иены. Доллар США (USD), с другой стороны, пытается воспользоваться сильным ростом предыдущего дня в преддверии важного решения FOMC и сдерживает дальнейшее укрепление пары USD/JPY.

Торговая рекомендация: SELL 144.60, SL 145.60, TP 142.60

TIA: Почему эта монета может стать скрытым гигантом 2025 года?Не все блокчейны одинаково полезны.

Некоторые создают приложения.

А некоторые создают основу, на которой держится всё."

Сегодня мы рассмотрим TIA — токен сети Celestia , как одного из самых неочевидных, но важных проектов в криптопространстве.

Celestia — это модульная сеть блокчейнов, которая обеспечивает доступность данных и позволяет каждому запускать собственный блокчейн. Платформа построена на базе модифицированной версии алгоритма консенсуса Tendermint Core и фреймворка Cosmos SDK.

TIA — это собственный токен Celestia, который играет важную роль в расширении возможностей сети. Он позволяет участвовать в подтверждении консенсуса сети, децентрализованном управлении и стейкинге.

Таким образом, Celestia — это сеть, а TIA — криптовалюта, связанная с этой сетью.

Celestia (TIA) — один из самых интересных фундаментальных активов 2025 года.

Она не просто создаёт ещё один блокчейн, она переосмысливает то, как должны работать блокчейны : через разделение обязанностей между уровнями.

Так же отметил данный блок с которого ожидаю разворот как минимум до трендовой, указал несколько вариантов развития событий, спасибо за внимание!

BRENT и WTI: $100 за баррель не за горами?Цены на нефть марок #BRENT и #WTI уверенно растут, достигая $73.30 и $71.15 за баррель соответственно. Рынок нефти показывает явные признаки скорого подъема, похожего на то, что мы видели в 2021-2022 годах. Крупные инвесторы проявляют все больший интерес к нефти, а мировая экономика восстанавливается. Эксперты прогнозируют, что цены могут скоро перевалить за $100, особенно если сохранится напряженная обстановка в мире и вырастет потребление.

Standard Chartered прогнозирует достижение $95 за баррель Brent к декабрю 2025 года, оптимистичные сценарии предполагают цели до $100. Комбинация стратегических сокращений ОПЕК+, потенциальных перебоев в поставках и роста глобального спроса создает мощный катализатор роста. Пять главных причин, почему нефть подорожает в ближайшее время и во втором квартале 2025 года :

Напряженность в мире : Продолжающиеся конфликты на Ближнем Востоке и нестабильность в странах-производителях нефти (таких как Венесуэла, Нигерия) всегда несут риск перебоев с поставками. Любые обострения или проблемы могут резко поднять цены. Мы можем увидеть нефть по $90, $95 и даже $100 за баррель.

Экономика на подъеме : Мировая экономика, особенно в Азии и развивающихся странах, продолжает восстанавливаться. Это значит, что нужно больше энергии, в том числе нефти, для заводов, транспорта и грузоперевозок.

ОПЕК+ держит добычу в узде : Страны ОПЕК+ (крупнейшие производители нефти) скорее всего продолжат ограничивать добычу. Они делают это, чтобы поддерживать высокие цены на нефть и обеспечивать стабильность рынка.

Мало запасов, мало вложений : Запасы нефти в разных странах сейчас невелики. При этом, в последние годы мало инвестировали в поиск новых месторождений и добычу. Это значит, что если спрос вырастет, быстро нарастить производство будет сложно, и возникнет дефицит.

Самолеты и пластик, рост спроса : Секторы авиаперевозок и производства пластмасс активно развиваются. Это требует большего количества специального топлива и сырья, полученного из нефти. Возобновление международных полетов и расширение производств по всему миру будут дополнительно стимулировать спрос на нефть.

Все эти факторы создают уникальные условия для роста цен на Brent и WTI. Сочетание напряженной мировой обстановки, растущего спроса и решений стран-производителей по ограничению добычи является мощным толчком для рынка. Аналитики FreshForex считают, что текущие цены могут стать отправной точкой для нового витка роста. Текущая рыночная ситуация является отличной возможностью для торговли!

Фундаментальный анализ рынка за 17.06.2025 GBPUSDПара GBP/USD не имеет четкого внутридневного направления и колеблется в узком торговом диапазоне выше отметки 1,35000 во время азиатской сессии во вторник. Однако спотовые цены остаются близки к трехлетнему максимуму, достигнутому в прошлую пятницу, поскольку трейдеры предпочитают дождаться ключевых данных/событий центральных банков на этой неделе, прежде чем занимать позиции для следующего этапа направленного движения.

Данные по потребительской инфляции в Великобритании будут опубликованы в среду перед важным заседанием Банка Англии (BoE) в четверг, которое должно повлиять на британский фунт (GBP). Кроме того, решение Федеральной резервной системы США (ФРС) по процентной ставке в среду будет влиять на курс доллара США (USD) в ближайшей перспективе и даст некоторый значимый импульс паре GBP/USD.

Между тем, быки по доллару США, похоже, не спешат делать агрессивные ставки на фоне растущего понимания того, что ФРС возобновит цикл снижения ставок в сентябре. Помимо этого, сохраняющаяся неопределенность в торговле и опасения по поводу бюджета США требуют некоторой осторожности перед тем, как делать ставки на значительное укрепление доллара США. Это, в свою очередь, оказывает некоторую поддержку паре GBP/USD.

Торговая рекомендация: BUY 1.35750, SL 1.35400, TP 1.36300

Фундаментальный анализ рынка за 16.06.2025 EURUSDСобытие, на которое следует обратить внимание сегодня:

15:30 EET. USD - Производственный индекс Empire Manufacturing

EURUSD:

EUR/USD продолжает снижаться вторую сессию подряд, торгуясь в понедельник в азиатские часы около отметки 1,1540. Пара девальвируется на фоне укрепления доллара США (USD) в связи с ростом спроса на безопасные активы на фоне эскалации геополитической напряженности на Ближнем Востоке.

В пятницу Израиль начал наносить удары по иранским ядерным объектам и ракетным заводам. Иран ответил атакой на Израиль в воскресенье вечером, в результате чего в прибрежном городе Хайфа произошел взрыв. Израиль продолжил наносить удары по военным целям в Иране, несмотря на призывы международного сообщества к дипломатии и деэскалации, сообщает CNN.

Кроме того, иранское СМИ Mehr News сообщило, что в воскресенье Иран начал четвертую фазу операции против Израиля. Иранские официальные лица подчеркнули, что они «решительно ответят на любой авантюризм» со стороны Израиля.

В пятницу Мичиганский университет (UoM) показал, что индекс потребительского доверия поднялся в июне до 60,5 с 52,2 ранее. Этот показатель оказался выше рыночного консенсуса в 53,5. Ожидается, что Федеральная резервная система США (ФРС) сохранит свою политику в пределах диапазона 4,25%–4,50% в своем предстоящем решении в среду. Однако трейдеры теперь ожидают снижения ставки на 25 базисных пунктов к сентябрю.

Тем не менее, падение пары EUR/USD может быть сдержано, поскольку евро (EUR) получает поддержку от растущего оптимизма в отношении того, что Европейский центральный банк (ЕЦБ) приостановит цикл смягчения политики, чтобы оценить влияние новых тарифов США.

Торговая рекомендация: SELL 1.1530, SL 1.1550, TP 1.1440

ROSN – Пробой трендовой: смена направления или фиксация прибыли?Технический анализ:

Акции Роснефти пробили восходящую трендовую линию на недельном графике, после чего вернулись на ретест в зону 474 руб., совпадающую с уровнем 0.618 по Fibonacci. Отскок оказался слабым — свечи демонстрируют продавливание и отказ от импульса. RSI снижается, подтверждая потерю восходящего импульса. Ближайшие цели снижения при закреплении ниже 474 — 430, 386, 332 и 245 руб.

Фундаментальные факторы:

Чистая прибыль за 2024 год снизилась на 14,4% (1,08 трлн руб.), несмотря на рост выручки. Причины: переоценка налогов, повышение ставки налога на прибыль до 25%, рост расходов по займам и ослабление рубля. При этом EBITDA остаётся стабильной, а выручка превышает 10 трлн руб. Однако высокий капекс, налоговая нагрузка и макрориски сдерживают рост котировок.

Сценарии:

Основной сценарий: закрепление ниже 474 → снижение к 430 и 386, затем 332 и 245

Альтернативный сценарий: возврат выше 474 → восстановление к 507 и выше