Анализ $TSLA на 22 сентября 2025г.Дневной флоу и направление за покупателями.

В NASDAQ:TSLA также как и в NASDAQ:AAPL & NASDAQ:QQQ формируется экзост покупателей. И его минимальным подтверждением будет удержание продавцами зоны R1 433.37-434.65 . Тем не менее, я допускаю пробой R1 наверх, пока покупатели сильные выше R0S0 427.21-429.96 . Пробой R3 442.97-445.78 сегодня отложит экзост покупателей (низкая вероятность).

Откаты от зоны R1 и R2 могут пробить R0S0 на своем пути и доставить акцию к зоне S1 422.97 , где я ожидаю сильную поддержку.

Пробой S1 вниз – маловероятный. Если он случится, дневной флоу начнет смещаться вниз и акция упадет до S3 , которая является очень сильной поддержкой.

Недельный флоу и направление за покупателями. Я ожидаю экзост покупателей на конец недели (этот ТФ начнет процесс истощения покупателей). И для начала нужно, чтобы продавцы удержали R3 442.97-445.78 . Вернемся к недельному ТФ в пятницу.

Если зоны слишком широкие, используйте уровни отдельно.

R4. 454.77-457.30

R3: 442.97-445.78

R2: 436.13-440.97

R1: 433.37-434.65

R0S0: 427.21-429.96

S1: 422.97

S2: 415.01-417.50

S3: 408.17-413.91

S4: 401.92-406.37

Tesla, Inc. Shs Cert Deposito Arg Repr 1/15 Sh

Нет сделок

Торговые идеи

Краткий апдейт $TSLA на 19 сентября 2025г.Неожиданно вчера слили NASDAQ:TSLA , которая пробила практически все уровни поддержки.

Продавцы стараются сменить дневной флоу под конец недели.

На премаркете акция торгуется недалеко от важного дневного уровня 420.64 . Пока этот уровень – поддержка, NASDAQ:TSLA будет стремиться к росту. Таргет для покупателей 428.73 .

Если же 420.64 станет сопротивлением, ожидаю откат к уровню 413.36 и удержание покупателями. Мониторьте вчерашние лои в качестве поддержки.

Пробой 413.36 (маловероятно) триггернет агрессивные продажи с целью 402.77 (недельная поддержка).

TSLA: Небольшая коррекция при сохранении восходящей тенденцииКотировки Tesla снизились до 416,66 USD, потеряв 5,78 USD или 1,37 % после подъёма к отметке 430 USD. Основной фактор снижения — фиксация прибыли. В процессе роста сформировались зоны Fair Value Gaps, которые могут выступить уровнями поддержки при обратном тестировании. Объёмы торгов заметно увеличились, указывая на активное участие крупных игроков.

Если уровень 416 USD удержится, техническая картина остаётся позитивной: цели смещаются к 430 и далее к 440 USD. Дополнительное подтверждение роста даёт облако Ишимоку, пока цена держится выше него.

Краткий анализ $TSLA на 18 сентября 2025г.NASDAQ:TSLA торгуется вблизи важного квартального сопротивления 434.44 .

Недельный ТФ находится в зоне истощения покупателей, но несмотря на это, акция удерживает важные уровни поддержки и флоу за покупателями.

В случае отката ожидаю, что покупатели удержат уровень 427.27 , но допускаю его пробой (индексы также торгуются в зонах истощения покупателей, и реакция в таких ситуациях может быть очень резкой: на падении акция может пробить даже сильные уровни поддержки).

Если 427.27 станет сопротивлением, след-е зоны поддержки 422 и 417.59-418.04 (вероятность низкая).

Покупатели выше 434.44 вполне могут привести к ретесту 440.

Краткий анализ $TSLA на 16 сентября 2025гВчерашний экзост покупателей привел к глубокому откату. Волатильность в акции увеличилась, и скорее всего сохранится в ближайшие несколько сессий.

Сильная поддержка на дневном и недельном таймфреймах: 399.81-401.34. В случае дипа в эту зону ожидаю, что покупатели ее удержат.

Локальная поддержка 413.33 (сейчас акция как раз торгуется вблизи уровня).

Зоны сопротивления: 1) 422 и 2) квартальное 434.44.

Ралли Tesla за счёт импульса Маска?Акции Tesla выросли более чем на 20% за последние три сессии. После того как Илон Маск приобрёл акции на сумму более чем $1 млрд, возникает следующий вопрос: сможет ли ралли продолжиться или цена уже достигла своего пика?

Маск снова рискует своими средствами

Регуляторная отчётность свидетельствуют о том, что Маск приобрёл около 2,6 млн акций Tesla, что стало его первой покупкой на открытом рынке начиная с 2020 года. Сделка совпала по времени с поддержкой советом директоров предлагаемого пакета выплат Маску на $1 трлн, что может увеличить его долю почти до 30%, если Tesla достигнет амбициозного долгосрочного роста капитализации и прибыли.

Эта покупка подтверждает устоявшуюся позицию Маска: владение минимум 20% акций Tesla необходимо, чтобы защитить компанию от давления активистов или попыток поглощения. На фоне усилившейся критики в его адрес в начале этого года эта инвестиция служит одновременно стратегическим шагом и сигналом приверженности, что помогло повысить оптимизм инвесторов относительно акций.

От консолидации к расширению

На дневном графике Tesla отчётливо видно, что многомесячная консолидация вокруг 200-дневной скользящей средней завершилась сильным ростом. Фигура «клин» с понижающимися максимумами и повышающимися минимумами стянула цену в узкий диапазон, который теперь пробит трёхдневным ростом свыше 20%. Прорыв указывает на резкое усиление краткосрочного импульса.

Темп роста несёт в себе определённые риски. Вчера акции открылись с ценовым разрывом вверх, после чего цена снизилась, что свидетельствует о фиксации части прибыли. Индикатор RSI сейчас в зоне перекупленности, рынок перегрет, несмотря на это, Tesla уже демонстрировала устойчивый рост при схожих обстоятельствах. Трейдеры, ищущие точки входа, могут обратить внимание на возможные откаты: нижняя граница ценового разрыва, VWAP, привязанный к минимальной точке перед прорывом, и возможный ретест пробитого клина.

На более широком таймфрейме Tesla остаётся ниже пиковых значений конца 2024 года — следующего ключевого уровня сопротивления. Удержание цены выше 200-дневной скользящей средней с формированием поддержки на откатах позволит текущему движению перерасти в устойчивый тренд в течение года.

Дневной свечной график TSLA

Прошлые показатели не являются надежным ориентиром для прогнозирования будущих результатов

Отказ от ответственности: материал носит исключительно информационный и образовательный характер. Данная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые цели и обстоятельства любого инвестора. Любая информация о прошлых результатах не является надёжным ориентиром для прогнозирования будущей доходности. Информация из социальных сетей не предназначена для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

Краткий анализ $TSLA на 15 сентября 2025гNASDAQ:TSLA находится в зона истощения покупателей практический на всех таймфреймах, кроме квартального. Совсем немного осталось до квартального сопротивления 434.44 .

Флоу очень сильный и пока он за покупателями.

В случае отката ожидаю поддержку на уровне 421.50-422.16 , ниже 413.37-416.53.

Если покупатели пробьют квартальное сопротивление и сделают из него поддержку, следующий таргет - 440.

Недельный апдейт $TSLA, 8-12 сентября 2025г.Недельный таймфрейм

На этой неделе пока зона R0S0 (ключевая зона) будет сопротивлением, ожидаю снижение NASDAQ:TSLA к S2 или ниже. Такой сценарий возможен, если произойдет истощение покупателей (exhaust), сформируется краткосрочный максимум и смещение флоу вниз. Другими словами, экзост может привести к падению от зон сопротивления и пробоя R0S0 на этом падении.

Зона S2 – очень важная НЕДЕЛЬНАЯ поддержка, и покупатели должны ее удержать (в случае отката). При таком сценарии ожидаю возврат акции к R0S0 . Пробой S2 скорее всего триггернет продажи до S3/S4.

Нужно понимать, что в случае падения NASDAQ:TSLA до зон S3/S4 акция будет находиться в зоне истощения продавцов (exhaust zone). Мы сможем оценить Price Action, если будет пробита зона S2. (расстояние до зон S3/S4 – значительное, поэтому акция и окажется в экзосте).

Что касается роста $TSLA. Пробой и удержание R0S0 со стороны покупателей скорее всего приведет к зонам R1/R2 . Там я ожидаю сильное сопротивление.

На недельном ТФ флоу и направление – за покупателями (flow and direction are up).

В случае, если продавцы удержат R0S0 к концу недели, вероятней всего мы увидим краткосрочный максимум и движение наверх остановится.

Пробой S2 вниз – смещение тренда ждя недельного ТФ.

Зоны S3/S4 – очень сильная поддержка.

Месячный ТФ

Месячный флоу и направление пока за покупателями. Провал покупателей на уровне 351.30 и отсутствие поддержки этого уровня может привести к проблемам на этом ТФ (разумеется у покупателей). Дополнительный анализ месячного ТФ проведем в середине месяца.

Дневной ТФ

На дневном ТФ флоу также за покупателями (daily flow is up). Чтобы говорить о краткосрочном максимуме, акция должна как минимум закрыться ниже R1 сегодня, 8 сентября. И наоборот, пробой R1 в понедельник будет означать, что покупатели сильные и потребуется еще несколько дней для формирования какого-то экзоста наверх.

Если зоны слишком широкие, используйте уровни отдельно.

R3. 370.23 – 375.61

Маловероятно, что цена дойдет до нее (только в случае если покупатели пробьют R2 ). Зона должна быть очень сильным сопротивлением.

R2: 362.81 – 368.21

Важная целевая зона. Вероятность достижения низкая: только если покупатели пробьют R1. Верхняя граница зоны 368.21 – сильный уровень сопротивления, продавцы должны удержать его. Если это материализиуется, NASDAQ:TSLA вернется к R1 или R0S0 . Пробой зоны наверх – маловероятный сценарий. Если всё же случится, это может привести к быстрому росту к зоне R3

R1: 355.35 – 360.89

Вероятно в случае движение вверх от R0S0. Сильное сопротивление – средняя вероятность пробоя наверх. Если продавцы удержат зону, жду возвращения к R0S0 или S1 .

R0S0: 351.30 – 353.46

Важная целевая зона (на недельном и месячном ТФ. Пока R0S0 удерживают продавцы, NASDAQ:TSLA будет стремиться к снижению до зоны S1 или ниже. Пробой R0S0 наверх приведёт к быстрому движению наверх.

S1: 346.49 – 349.27

Вероятно в случае пробоя R0S0 вниз. Средняя вероятность пробоя зоны вниз. Пробой S1 приведёт к быстрому падению до S2 . Пока зону удерживают покупатели, вероятно движение наверх к R0S0 или выше. Поддержка есть поддержка, пока ее не пробили.

S2: 338.71 – 340.01

Важная целевая зона — должна выступить сильной поддержкой. Вероятность пробоя – средняя. В случае пробоя вниз, на недельном ТФ сменится флоу, что приведет к быстрому падению до S3. В случае удержания зоны покупателями, ожидаю возврат NASDAQ:TSLA к S1/R0S0

S3: 332.12 – 335.85

Высокая вероятность, если продавцы пробьют S2 . Зона должна выступить сильной поддержкой. Однако вероятность пробоя вниз – средняя, пока S2 – сопротивление. Пока зону удерживают покупатели, жду возврата NASDAQ:TSLA к S2/S1 .

S4: 326.83 – 329.95

(целевая зона) Маловероятно. Только в случае пробоя S3.

Важная целевая зона — должна быть очень сильной поддержкой.

S5: 318.95 – 324.45

(целевая зона) Маловероятно. Только в случае пробоя S4.

Важная целевая зона — должна быть очень сильной поддержкой.

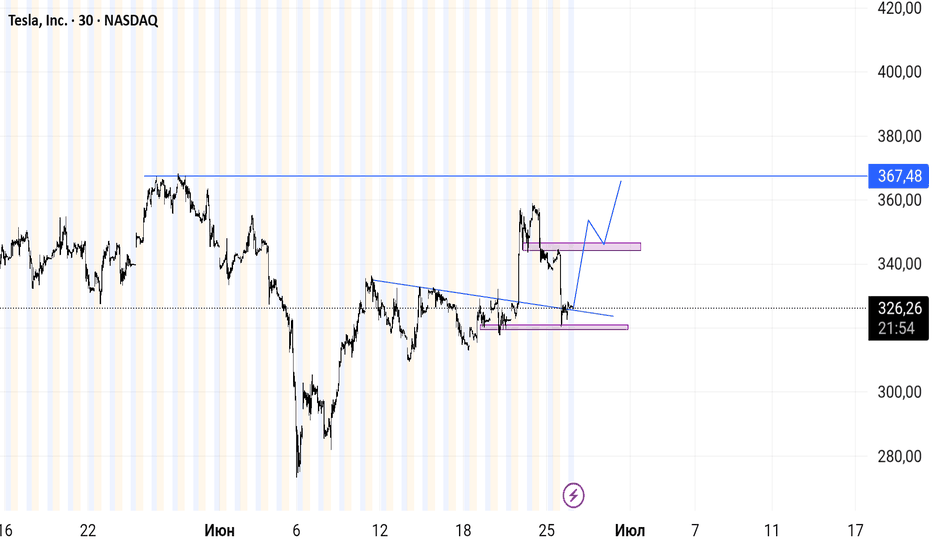

ИИ против рынка | рекомендация ИИ, покупка TSLA🚀 Сделка №1 (боевой старт эксперимента)

📊 Тикер: TSLA

📈 Вход: $350.65

🛑 Стоп: $322.00

🎯 Тейк: $368.00

📦 Позиция: 3 акции (~$1,051.95)

💰 Риск: ~$85.95 (0.86% депо)

📌 Логика: Tesla держит базу $320–325, сильный уровень поддержки. Ближайшая цель — сопротивление $368. Фундаментальный драйвер — интерес к AI и роботам Tesla.

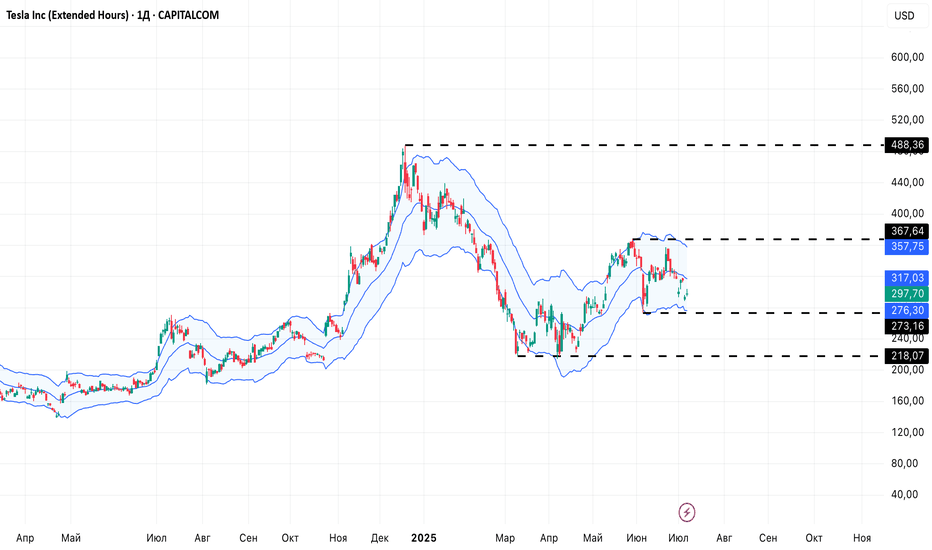

4 причины, почему мне нравится Tesla сейчасСегодня цена Tesla ( NASDAQ:TSLA ) говорит нам сразу четыре вещи, которые склоняют меня в сторону «лонга».

1️⃣ Долгосрочный тренд

Взглянем на 200-дневную скользящую среднюю (синяя линия).

Никакой магии, это просто инструмент, убирающий шум и показывающий направление тренда.

Сейчас она направлена вверх, а цена находится выше неё.

➡️ Это первый бычий сигнал.

2️⃣ Ценовая структура

График выходит из консолидации с серией понижающихся максимумов и повышающихся минимумов.

Такие сжатия чаще всего разрешаются в сторону основного тренда.

➡️ А тренд у нас вверх. Второй сигнал.

3️⃣ Anchored VWAP (привязанный VWAP)

Берём AVWAP от исторического максимума (трендовая линия).

Долгое время цена находилась ниже этого уровня — значит, большинство покупателей с пика сидели в убытках.

Вчера цена снова выше.

➡️ Это перелом в балансе: теперь покупатели контролируют ситуацию. Третий сигнал.

4️⃣ Управление риском (самое важное)

Технический анализ ценен не прогнозами, а тем, что позволяет чётко измерять риск.

Мы знаем уровни, при которых сценарий ломается. Если цена туда уходит — сценарий отменяется, и мы выходим. В этом нам очень хорошо помогут и линии Фибоначчи.

➡️ Это даёт ясный риск/профит-фреймворк: чем выше ожидаемая прибыль относительно риска, тем лучше сделка.

📌 Вывод:

Долгосрочный тренд ↑

Консолидация разрешается вверх

Покупатели снова контролируют цену (выше ATH AVWAP)

Чёткие уровни риска

❗ Это не «прогноз», что Tesla взлетит.

Это значит, что вероятности смещены в сторону роста, и у нас есть заранее определённые условия, где мы ошибаемся.

Именно это и есть преимущество технического анализа:

✅ определённый риск,

✅ более высокие вероятности,

✅ работа с ценой, а не догадки.

Успешной всем торговли!

💬 Что думаете о Tesla? Согласны, что сетап выглядит бычьим?

Как Tesla сама спровоцировала кризис доверия к компанииИнвесторы ждали, что Илон Маск удвоит инвестиции в электромобили. Вместо этого получили новую политическую партию и еще одну причину продать акции.

Маск против Трампа: противостояние, о котором инвесторы не просили

Последняя распродажа Tesla имеет мало общего с сезоном отчетов или электромобилями. В понедельник акции упали на 6,8% после того, как Илон Маск объявил о планах создать новую политическую партию в США. Это усугубило его вражду с Дональдом Трампом и вновь вызвало опасения инвесторов о том, что руководство компании отвлечено от её основных задач.

Последствия возвращения Маска на политическую арену были стремительными. С конца мая, когда завершилась миссия Маска в недолговечной целевой группе Трампа по повышению эффективности работы правительства, рыночная стоимость Tesla снизилась на более чем $200 млрд. Его очередное увлечение политикой противоречит апрельскому обещанию уделять Tesla «гораздо больше» времени. И это происходит в тот момент, когда бизнес и без того переживает давление на фоне снижения продаж электромобилей и усиления регулирования.

Политика, прибыль и сокращение льгот

Так называемый «большой и красивый законопроект» Трампа сокращает субсидирование электромобилей по всем направлениям. Уходит в историю федеральная налоговая льгота на $7 500, срок действия которой истекает в сентябре. Исчезли и штрафы за выбросы, которые давали Tesla большую фору перед автопроизводителями-долгожителями. По оценкам аналитиков William Blair, под угрозой сейчас более $2 млрд высокодоходной прибыли.

Политическое столкновение становится личным. Трамп высмеял поведение Маска, назвав его «крушением поезда», предложил депортировать его и национализировать SpaceX. Инвесторы, тем временем, задаются вопросом, не подрывает ли растущий список баталий Маска преимущество Tesla в долгосрочной перспективе. Риски отвлечения внимания реальны, и рынок на это реагирует.

Техническая информация: ключевые уровни в игре

Цена акций Tesla в этом году значительно снизилась. Акции компании упали на 22% с начала года, в то время как индекс S&P 500 вырос на 6%. Недавнее ценовое движение показывает, насколько Tesla уязвима перед политическими амбициями своего гендиректора. Публичные разногласия с Трампом помогли определить новый максимум колебаний в мае, который теперь выступает в качестве явного сопротивления. В начале июня был сформирован новый минимум колебания, и теперь быкам необходимо отстоять этот краткосрочный уровень.

Добавление каналов Кельтнера на график позволяет увидеть недавнюю волатильность в перспективе. Боковые полосы и колебания цены между ними указывают на то, что рынок в целом находится в состоянии равновесия. Здесь нет четкой направленности, но все может измениться. Распродажа в понедельник привела к тому, что Tesla опустилась ниже средневзвешенной цены, привязанной к апрельским минимумам. Если акции останутся ниже этого уровня и пробьют июньские минимумы, это подтвердит неудачную попытку восстановления, и сигнализирует о том, что ситуацию вновь контролируют медведи.

На данный момент Tesla торгуется не как быстрорастущий инноватор. Она торгуется как политически подогретый мем без четкого тренда и без присмотра взрослых.

Tesla (TSLA), дневной свечной график

Предыдущие результаты не являются гарантией прибыли в будущем

Отказ от ответственности: данные предназначены исключительно для информационных и образовательных целей. Предоставленная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые обстоятельства или цели какого-либо инвестора. Любые данные о прошлых показателях не могут быть гарантией результатов в будущем. Каналы в социальных сетях не предназначены для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

TSLATSLA, чего ждать. В данный момент у меня лично вся торговая позиция по стратегии Активного инвестирования была под проданными коллами, и текущее падение акций для меня более чем выгодно. Если пытаться заглянуть дальше, то однозначно то, что на бодрый рост надеяться бессмысленно, всё-таки Маск делов понаделал с лихвой. Но и падать бумаге особо не дадут, компания крепкая.

Так что больше склоняюсь к тому, что будет боковое движение или коррекция во вполне определенных ATR внутри диапазона 52 Week Low/High. Это самый лучший сценарий для продолжения набора theta и продолжения заработка на продаже опционов, на фоне высокой волатильности.

Tesla: какими будут последствия конфликта Трампа и МаскаЦена акций Tesla резко обвалилась на прошлой неделе после публичного скандала между двумя самыми большими эгоистами современной Америки. Теперь трейдерам и инвесторам остается лишь разгребать обломки и гадать о будущем.

Когда союзники становятся врагами

Распродажа акций Tesla была спровоцирована нетривиальным столкновением между Илоном Маском и Дональдом Трампом, когда на всеобщее обозрение выплеснулось все напряжение, что так долго копилось. Угроза Трампа отменить госконтракты и субсидии сильно ударила по доверию инвесторов, вызвав вопросы о будущих отношениях Tesla с правительственными космическими и инфраструктурными проектами.

Несмотря на весь этот шум, такого рода последствия могут оказаться слишком разрушительными для обеих сторон. Трамп рискует дестабилизировать ключевую часть инновационной и оборонной экосистемы США, слишком жестко надавив на Маска. В то же время и Маск мало что выиграет, если сожжет мосты финансирования SpaceX, которые также обеспечивают политическое прикрытие бизнесу Tesla. Рынки, вероятно, в ближайшие дни будут ждать признаков спада, даже если риторика сохранит резкий тон.

Более прагматичная перезагрузка может происходить незаметно, за кулисами. Маск уже сбавил обороты после того, как пригрозил закрыть космические миссии NASA, а стремящийся к доминированию Трамп решил не повышать градус эскалации на публике. Трейдерам и инвесторам стоит следить не только за тем, что политики и бизнесмены будут говорить дальше, но и за тем, о чем они молчат.

Технические характеристики снижаются

Резкая распродажа акций на прошлой неделе положила конец месячному восстановлению курса акций Tesla. С середины апреля по конец мая акции выросли более чем на 60% на фоне оптимизма касательно возобновления роста в сфере технологий в США. Похоже, что этот отскок решительно прерван.

Произошедшее в четверг падение сразу же отразилось как на 50-дневной, так и на 200-дневной скользящих средних, чему способствовал значительный рост объема торгов. Что важнее, это движение увело акции ниже линии восходящего тренда, которая формировалась весь май. Это явное нарушение структуры, сигнализирующее о потенциальном изменении динамики. Индекс RSI снизился, но пока не находится на территории перепроданности, что оставляет место для дальнейшего снижения, если настроение не сменится позитивом.

С точки зрения трейдинга, майские максимумы сейчас выступают в качестве первого крупного уровня сопротивления, в то время как сформированное в марте и апреле двойное дно обеспечивает ключевую поддержку. Эта зона вокруг весенних минимумов, вероятно, будет иметь решающее значение для определения того, будет ли это временным политическим колебанием или началом более глубокого восстановления.

Tesla (TSLA), свечной график

Предыдущие результаты не являются гарантией прибыли в будущем

Отказ от ответственности: данные предназначены исключительно для информационных и образовательных целей. Предоставленная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые обстоятельства или цели какого-либо инвестора. Любые данные о прошлых показателях не могут быть гарантией результатов в будущем. Каналы в социальных сетях не предназначены для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

Stock Of The Day / 06.06.25 / TSLA06.06.2025 / NASDAQ:TSLA

Фундаментал. Негативный фон из-за конфликта Маска и Трампа.

Теханализ.

Дневной график: Откат на восходящем тренде

Премаркет: Gap Down на повышенном объеме.

Основная сессия: Первичный импульс с открытия сессии остановлен на уровне 312,70 после чего последовал плавный продолжительный откат. В 12:00 появились объемы и цена резко вернулась и протестировала уровень 312,70, причем следующий откат был существенно меньше предыдущего. Рассматриваем сделку в шорт в продолжение нисходящего движения.

Торговый сценарий: #пробой_ретест уровня 312,70

Вход: 310,94 после пробоя и удержания уровня снизу.

Стоп: 313,06 прячем за хай последнего отката.

Выход: Закрыть позицию по цене 279,47 при сломе структуры нисходящего тренда на фоне ускорения цены и роста объемов.

Потенциал сделки: 1/14

P.S. Для того, чтобы понять в чем заключается идея разборов Stock Of The Day ознакомьтесь со следующей информацией .

Маск воюет против всехЧеловек, покоривший бизнес, хочет изменить правила и в политике, несмотря на убытки.

Трамп и миллиардер Илон Маск в четверг часами обменивались колкостями и оскорблениями, разорвав отношения, которые были одними из самых значимых в современной американской политике. - WSJ

Теслу уже не покупают в Европе, в Китае бешенная конкуренция, а теперь Маск вступил в перепалку с президентом США. У этого не может не быть последствий.

CAPITALCOM:US500 PEPPERSTONE:US500 EUREX:FDAX1! CAPITALCOM:US30 NASDAQ:NVDA NASDAQ:AAPL AMEX:SPY NASDAQ:QQQ AMEX:DIA NASDAQ:SMH NASDAQ:TLT AMEX:RSP AMEX:TMF NASDAQ:IBIT AMEX:IWM NASDAQ:TQQQ CBOE:MAGS RUS:NG1! RUS:SI1! RUS:BR1! RUS:MX1! RUS:CR1! RUS:RI1! RUS:GD1! RUS:SV1! RUS:SR1! RUS:MM1! RUS:CNYRUB.P RUS:GZ1! RUS:ED1! RUS:SF1! RUS:GLDRUB.P RUS:CC1! RUS:EU1! RUS:NA1! RUS:PD1! RUS:LK1! OANDA:EURUSD OANDA:GBPUSD FX:EURUSD FX_IDC:USDRUB OANDA:USDJPY BINANCE:BTCUSDT BINANCE:BTCUSDT.P BITSTAMP:BTCUSD BINANCE:ETHUSDT CRYPTOCAP:BTC.D BYBIT:BTCUSDT.P BINANCE:SOLUSDT BINANCE:ETHUSDT.P BYBIT:ETHUSDT.P RUS:IRUS TVC:DXY FOREXCOM:GER40 RUS:IRUS2 SP:SPX CRYPTOCAP:TOTAL3 CAPITALCOM:US100 RUS:RTSI TVC:VIX INDEX:BTCUSD FOREXCOM:EU50 TVC:US10Y TVC:US20Y TVC:US02Y TVC:US30Y TVC:US05Y TVC:US10 TVC:US02 NASDAQ:TSLA NASDAQ:NVDA NASDAQ:MSFT NASDAQ:AMD NASDAQ:AMZN NASDAQ:SMCI NASDAQ:COIN NASDAQ:MSTR NASDAQ:META NASDAQ:MARA NASDAQ:GOOGL NYSE:BABA NASDAQ:PLTR NASDAQ:INTC NASDAQ:GOOG NASDAQ:NFLX CAPITALCOM:US500 NASDAQ:AMZN TVC:US02 NASDAQ:SQQQ RUS:TMOS RUS:LQDT RUS:GOLD RUS:TGLD RUS:RU000A101NK4 NASDAQ:ETHA RUS:SI1!

TESLA ГОТОВИТСЯ К НОВОМУ ПУТИ ВНИЗ. ВОТ ЧТО МЫ ЗНАЕМ О НЕЙАкции Tesla упали после ухода Илона Маска из администрации Трампа из-за сочетания репутационных, операционных и рыночных факторов:

Политическая реакция и ущерб бренду. Тесная связь Маска с администрацией Трампа и его руководство Департаментом эффективности правительства (DOGE) вызвали массовые протесты и оттолкнули многих из традиционной, прогрессивной клиентской базы Tesla. Эта политическая полемика привела к снижению интереса потребителей и встревожила инвесторов, которые были обеспокоены долгосрочной привлекательностью бренда.

Продажи и прибыль падают. Tesla столкнулась с падением продаж и прибыли, а поставки на ключевых рынках, таких как Китай и Европа, упали отчасти из-за усиления конкуренции, а отчасти из-за негативной реакции на политическую деятельность Маска. Компания сообщила о падении поставок на 13% в годовом исчислении, а также о падении операционной прибыли.

Опасения инвесторов по поводу фокуса на лидерстве. Инвесторы стали беспокоиться, что политическая вовлеченность Маска отвлекает его от основного бизнеса Tesla в критический момент. Было ощущение, что компания теряет свое конкурентное преимущество и что внимание Маска разделено, что усиливало опасения по поводу будущего роста Tesla.

Коррекция рынка после «подъема Трампа». Акции Tesla резко выросли после выборов Трампа, поддержанные ожиданиями благоприятной политики. Однако, поскольку политическое участие Маска стало обузой, а операционные проблемы возросли, послевыборный рост испарился, и акции резко скорректировались вниз.

Подводя ̶н̶е̶к̶р̶о̶л̶о̶г̶ итог, можно сказать, что противоречивая, антиглобалистическая политическая роль Маска в сочетании с операционными трудностями и меняющимися настроениями инвесторов провоцируют значительное падение акций Tesla после его ухода из администрации Трампа.

--

С наилучшими пожеланиями,

@PandorraResearch Team