COPPER/XAU:OTHERS Ожидаю рост в феврале.Пара COPPER/XAU продолжает двигаться в долгосрочном нисходящем тренде. Цена снова подошла к наклонной поддержке, которая уже несколько раз отрабатывала в прошлом. Пока пробоя нет, но импульса вверх также не наблюдается — рынок в фазе слабости.

Тренд: нисходящий, цена ниже долгосрочной MA

Поддержка: область текущей наклонной линии (критическая зона)

Сопротивление: 0,0017–0,0018

Пока COPPER/XAU торгуется ниже сопротивления и под давлением тренда, базовый сценарий — продолжение слабости или боковик с риском обновления минимумов. Для смены сценария нужен уверенный отскок от поддержки и возврат выше 0,0017–0,0018.

Слабость COPPER/XAU + боковик в OTHERS указывают на то, что рынок всё ещё находится в режиме осторожности.

Пока альты не покажут уверенный выход вверх, а медь не начнёт опережать золото — ожидать устойчивого роста по рынку рано.

👉 Перелом возможен только при:

удержании поддержки по COPPER/XAU

выходе OTHERS выше диапазона с ростом объёма.

Ожидаю от рынка последующий рост уже вот вот меди к золоту и постепенный рост альтов, которые будут догонять медь по динамике.

DYOR.

CFD на медь

Нет сделок

Что говорят трейдеры

Copper/GoldРост меди к золоту = усиление экономического цикла, рост аппетита к риску

Медь - промышленный металл, завязанный на:

строительство

электронику

инфраструктуру

производство

энергопереход (кабели, электромобили, солнечка)

Золото - защитный актив, растёт при страхе, рецессиях, кризисах.

Если медь растёт относительно золота - рынок ждёт экономического ускорения.

Экономика -> растёт спрос -> медь дорожает.

Паники нет -> золото не растёт -> отношение растёт.

Это один из индикаторов "risk-on".

Если отношение растёт, это означает:

рост строительства (которое пожирает медь)

оживление мировой торговли

рост спроса на электронику, энергию

расширение производства

Если медь дешевеет к золоту - предупреждение о рецессии

Обратная ситуация:

инвесторы уходят в золото

медь падает - промышленность замедляется

часто за 6–12 месяцев до рецессии

Такой сигнал был перед кризисами:

2008

2015 (Китайский slowdown)

2020 (ковид)

Сейчас отношение медь/золото остаётся низким

-> рынок демонстрирует недоверие к устойчивости экономического роста, несмотря на ралли акций.

При этом медь в последний период (несмотря на потрясение в июле из-за пересмотра торговых пошлин) неплохо растет в цене .

График соотношения нефти к золоту показывает небольшое восстановление на недельном интервале. Остановка перед продолжением падения или зарождения восходящего тренда ?Не буду спешить давать оценку происходящему. Хотелось бы понаблюдать за действиями ФРС и как повлияет на рынки обещанное QE.

Кстати возвращаясь к теме всеми ненависной крипты - обратите внимание на то как Рыночная капитализация следует (с опозданием в пару месяцев) за соотношением Меди к Золоту. Это в очредной раз подтверждает как этот рынок зависит от сильной эконовмик и мягкой ДКП.

- Почему золото растёт вместе с акциями - и почему это важно

Сейчас мы наблюдаем редкую ситуацию:

золото обновляет вершины, и одновременно фондовый рынок бьёт исторические максимумы.

Классические модели говорят, что так быть не должно.

В нормальных условиях:

- Акции растут -> инвесторы готовы к риску -> рынок верит в рост прибылей -> деньги уходят из защитных активов

- Золото падает -> потому что нет страха и нет давления снижения ставок

И наоборот.

1- S&P 500 растёт НЕ потому что экономика сильная, а потому что:

NVIDIA, Microsoft, Google, Amazon

-вкладывают триллионы в ИИ

-покупают друг у друга оборудование

-формируют круговое инвестирование

2- Да сейчас “всё хорошо”, но в 2026 рынок закладывает:

-риск рецессии

-риск того, что Трамп будет давить на ФРС

-риск перегрева ИИ

-огромные долги США

-геополитику (Израиль, Тайвань, Украина, Венесуэла )

И золото — это страховка “на будущее”, но не на сегодня.

3- центробанки мира рекордно покупают золото

Китай, Турция, Индия, Египет, Польша, Саудовская Аравия.

Это делает фундамент золота устойчивым вне зависимости от фондового рынка.

4- Когда доллар падает, золото почти всегда растёт, даже если акции на максимумах.

Значит ли это, что всё в порядке?

Нет.

Одновременный рост рисковых активов и защитных активов — это редкий признак позднего бычьего цикла, который часто встречается перед крупными коррекциями.

Так было:

в 1999–2000 (пузырь доткомов)

в 2007 (перед ипотечным кризисом)

в 2019 (перед ковид-кризисом)

Рынок уже чувствует, что впереди нестабильность, но ликвидность пока всё держит.

Мы ещё можем увидеть последнюю волну роста, но дальше рынок ждёт переоценка.

[COPPER] - медь по углам Ганна. тяну прибыль.Вот и медь полетела.

Пришлось подождать выхода вверх, но прибыль уже радует.

Главное на рынке найти инструмент, который понятен вам с точки зрения вашей стратегии в моменте.

Если цена находится в пространстве и времени, которое вы не можете описать, а точнее вписать в функцию вашей стратегии (или быть может интуиции), то такой инструмент стоит просто пропустить, отложить на потом.

COPPER Медь вероятность 93% закрыть день ниже открытия дняОсновные правила:

Если у нас высокая вероятность на BUY - означает, что к завершению дня данный актив закроют выше цены открытия текущего дня.

Если у нас высокая вероятность на SELL - означает, что к завершению дня данный актив закроют ниже цены открытия текущего дня.

Вероятности по другим активам ниже:

No Ticker TREND WIN %

1 AUDCAD BUY 53

2 AUDCHF BUY 73

3 AUDJPY BUY 53

4 AUDNZD BUY 53

5 AUDUSD SELL 67

6 CADCHF BUY 67

7 CADJPY BUY 67

8 CHFJPY SELL 60

9 EURAUD SELL 67

10 EURCAD BUY 53

11 EURCHF SELL 53

12 EURGBP SELL 87

13 EURJPY SELL 53

14 EURNZD SELL 67

15 EURRUB BUY 67

16 EURUSD SELL 80

17 GBPAUD BUY 73

18 GBPCAD BUY 73

19 GBPCHF BUY 73

20 GBPJPY BUY 60

21 GBPNZD BUY 60

22 GBPUSD BUY 53

23 NZDCAD BUY 60

24 NZDCHF BUY 67

25 NZDJPY BUY 53

26 NZDUSD SELL 67

27 USDCAD BUY 67

28 USDCHF BUY 67

29 USDJPY BUY 60

30 USDRUB BUY 80

31 XAGUSD SELL 67

32 XAUUSD SELL 73

33 NASDAQ100 SELL 53

34 S&P500 BUY 53

35 DOW30 SELL 53

36 RTSI SELL 67

37 AFLT BUY 60

38 BRENT SELL 73

39 BTCUSD BUY 62

40 COPPER SELL 93

41 WTI SELL 67

42 DAX SELL 53

43 GAZP SELL 53

44 GMKN SELL 53

45 HEATINGOIL SELL 60

46 LKOH BUY 73

47 MTSS BUY 53

48 NATURALGAS BUY 53

49 NVTK SELL 53

50 PALLADIUM BUY 53

51 PLATINUM SELL 53

52 ROSN SELL 60

53 SBER SELL 67

54 COCOA SELL 67

55 COFFEE SELL 53

56 CORN SELL 53

57 SOYBEANS BUY 87

58 SUGAR SELL 53

59 WHEAT SELL 67

60 USD Index BUY 80

61 NIKKEI225 BUY 53

62 USDPLN BUY 60

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

10:00 МСК - ожидания частичного укрепления GBP

10:00 - ожидания частичного укрепления EUR

10:45 - ожидания частичного укрепления EUR

13:00 - ожидания ослабления EUR

15:30 - ожидания частичного ослабления CAD

16:45 - ожидания частичного укрепления доллара США USD

Всем желаю профитов и отличного настроения на весь день!

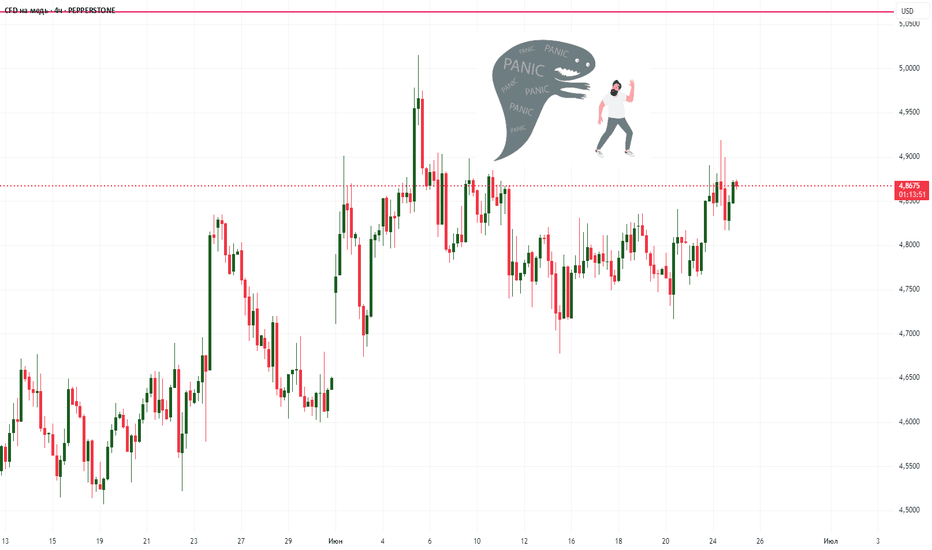

[COOPER] - Медь. Пошлины Трампа. Углы Ганна. Мировой кризис.Впечатляющая реакция цен на медь после новости:

Трамп подписал указ о введении 50% пошлины в отношении Бразилии за действия, представляющие "угрозу" для США.

Инструмент обвалился практически к нижней границе долго амплитудного боковика. Мой базовый сценарий - это небольшой отскок с целью теста угла на ~4.9$, и далее - съём ликвидности ниже боковика с целью теста угла уже на ~3.62$.

Напомню также, что медь является важнейшим материалом для мировой экономки. Более того около половины производимой в мире меди используется в электротехнике и электронике. Что может вызывать краткосрочный рост цен на технические компоненты и конечный продукт. Естественно производители будут перекладывать минимум 75% роста издержек на конечного потребителя. В итоге конечный потребитель в условиях стагфляции (которую мы сейчас и наблюдаем) снижает своё потребление, что в конечном счёте станет причиной уже дефляционного кризиса, когда долговой пузырь домохозяйств начнёт схлопываться.

Мы в кризисе - матрёшке.

Вы ещё не трейдер, если:

Постоянно и нервно смотрите на двигающийся график инструмента, на котором у вас открыта позиция.

Засыпаете и просыпаетесь с гаджетом, находится торговый терминал.

При торговле вы испытываете страх (иногда паника), беспокойство, нервозность и т.п.

24 на 7 ваша голова занята только мыслями о торговле, в поисках золотого Грааля в виде волшебной стратегии, которая подарит вам несметные богатства.

Считаете, что уже в скором будущем с помощью трейдерства вы станете долларовым миллионером.

Сидя в минусах при открытой позиции, вы упорно ищите в идеях и мнениях на TV или в различных форумах подтверждения того, что цена всё равно скоро пойдёт в вашу сторону и нужно только ещё немного подождать. Отсутствие риск-менеджмента.

Теряете связь с внешним миром. Уделяете меньше времени семье, хобби и другим положительным вещам, которые были неотъемлемой частью вашей жизни до того, как вы занялись трейдингом. Иногда, массивная потеря аппетита.

Пытаетесь сбить тревогу и нервозность во время торговли с помощью различных медикаментов и т.п.

Панически боитесь пропустить начало тренда и открываете необоснованные позиции на авось, без всяких логических объяснений для принятия такого решения.

Устанавливаете стопы с мыслью, что до них цена уж точно не дойдёт, и испытываете панические атаки, когда цена всё-таки приближается к ним.

У вас нет чёткого торгового плана и проверенной стратегии.

Когда вы уверены в том, что цена пойдёт именно в вашу сторону (отсутствие способности относиться ко всему, что происходит на рынке, скептически). Чрезмерная самоуверенность.

Закрываете прибыльную позицию на основании страха, что вдруг цена сейчас двинется в противоположную сторону, и вы словите стопы.

Безоговорочно верите в различные прогнозы от якобы профессионалов и разных экспертов, считая, что они уж точно не ошибаются.

Этот список можно продолжать и дальше, однако суть всего этого состоит в том, что только когда всё это останется позади на вашем пути как трейдера, вы начнёте зарабатывать и получать от трейдинга на только стабильный финансовый доход, но и удовольствие.

Медь и глобальный рынокМедь как проекция глобального рынка в целом. Медь = электричество = комфортная жизнь людей.

Цена на медь отображает доступность комфортных условий для людей. Все смотрят рост цен на нефть, но мало кто обращает внимание на нефть в мире электричества.

Рост цен меди = росту цен на провода => рост стоимости электричества => рост цен для КАЖОГО производителя продукции = увеличению стоимости для конечного потребления. Что приведёт к новому витку инфляции, банкротствам и безработицы.

Т.к. медь дефляционный актив, то по ТА маловероятно что этот треугольник пробьётся в низ. Я вижу здесь 2 варианта:

1) Пробой треугольника вверх, ретест и поход на верх

2) Это выход из треугольника в бок в горизонтальном канале на несколько лет, скорее это оттянет неизбежное, чем что-то поменяет кординально.

Медь и мировое производство [COOPER] - Прогноз от ТоварищГаннЕщё в октябре 2022 года предполагал, что медь не завершила падение.

Однако восходящая коррекция оказалась выше моих ожиданий (4.3 вместо 3.7).

Медь является ключевым показателем состояния мировой экономики, так как участвует практически во всех производственных процессах.

Снижение котировок на медь демонстрирует тот факт, что мировое производство замедляется, а это в свою очередь является ключевым фактором рецессии и потенциальной мировой депрессии.

За последние 3 дня металл продемонстрировал 6-7% снижение, подобравшись к лоям января 2023 года.

Следом за ней похожую динамику продемонстрировали и остальные металлы (серебро, палладий, платина).

На текущий момент я ожидаю продолжения падения ещё на 6-8% до отметок 3.3-3.5.

Эта зона является важнейшей зоной покупателя, и если её отдадут, то мы увидим ещё одну фазу обвала в область ~2.8 (ещё - 20%).

Подобная динамика - несомненно поспособствует развитию дефляционной спирали.

Если только не будет запущен печатный станок, который станет триггером для гиперинфляции.

Такой вот цугцванг сложился на арене мировой экономики.

Медь. Геополитика. Для начала хочу подсветить, что вектор движения нефти корелирует с котировками меди и наоборот.

В моменте СМИ раскручивают вероятность вооруженного конфликта Ирана и Саудитов, что при реализации сразу же отразится на котировках Нефти.

Возвращаясь к меди, технически инструмент проторговывается в треугольнике и пружина сжата, а учитывая новостную повестку вероятен выход из накопления вверх.

Обзор Freeport-McMoRan и S&P 500/инвестировать ли в медь сейчас?Freeport-McMoRan- ведущая международная горнодобывающая компания. FCX управляет крупными, долговечными, географически разнообразными активами со значительными доказанными и вероятными запасами меди, золота и молибдена. FCX является одним из крупнейших в мире публично торгуемых производителей меди.

Фундаментальные показатели : P/E (отношение текущей рыночной стоимости компании к ее чистой прибыли(срок окупаемости)) - 9.08; P/B (отношение рыночной капитализации компании к ее балансовой стоимости активов) -3.06; ROE ( рентабельности собственного капитала) - 37.6%; ROA( рентабельность активов) - 10.8%; Ближайшие дивиденды утверждённые акционерами Freeport-McMoRan на 1 акцию : 0,15$ (доходность - 0,48%)

(купить до: 13 июл. 2022; дата выплаты: 1 авг. 2022)

Технический анализ.

Дневной график.

Сегодня есть основания полагать, что в ближайшее время продолжиться нисходящее движение: пересечение MA 50 и MA 200 в медвежьем направлении; значения индикатора RSI 14, указывающее на текущее превосходство продавцов; увеличение объёмов на продажу; формирование участка ВС коррекционной волны (см. рисунки). Однако, после падения более чем на 10% за недавние дни, образовался "гэп" на уровне 33.5-34$, более того, есть сильное отставание от трендовой линии WMA9, поэтому я допускаю краткосрочное повышение к диапазону WMA9.Тем не менее, в среднесрочной перспективе, исходя из конъектуры рынка меди и ослаблением индекса S&P 500 (компания входит в данный индекс), я полагаю, что возможно снижение в диапазон 26-27$.

Новостной фон:

1. Совет директоров объявил денежные дивиденды в размере 0,15 $ на акцию по обыкновенным акциям FCX, подлежащие выплате 1 августа 2022 года акционерам;

2. Доход за 1 квартал 2022 года составил 6,603 $ (в млн.)( 1 квартал 2021 года - 4,850$(в млн.));

3. До 20 апреля 2022 года FCX приобрела 26,8 миллиона обыкновенных акций на общую сумму $1,1 млрд (средняя стоимость $41,69 на акцию) в рамках программы обратного выкупа акций на сумму $3,0 млрд,

включая 14,1 млн акций общей стоимостью $631 млн (средняя стоимость $44,74 на акцию) в течение 2022.

S&P500

Учитывая текущий рост индекса доллара США ( на фоне увеличения ключевой ставки на 0.75 пункта со стороны ФРС), рекордные значения инфляции в США (8.6% на конец весны), и возможность будущей рецессии, я не ожидаю резкого изменения в пользу роста по данному индексу, поэтому ближайшей целью для меня выступает диапазон 3.500 -3.600 пунктов(верхняя граница -значение EMA200), но не стоит забывать о незакрытом "гэпе" (3.800пунктов) ( см. рисунок)

Медь

В апреле 2022 года начался нисходящий тренд и на текущий момент времени, цена продолжает медвежье движение, ближайшей целью для меня выступает уровень 0.5 по Фибоначчи (3.5110).Текущие значения цены находятся под трендовой линией(WMA9), в качестве сопротивления выступает угол 1/1 (по вееру Ганна), объёмы на продажу имеют устойчивую тенденцию к росту.(см. рисунок)

Итог: от текущих уровней набирать позиции в "лонг" по данной бумаге - не рекомендую. При выборе своей торговой стратегии учитывайте значение индекса S&P 500 и котировки меди. В ближайшие дни для меня остается актуальным "шорт" к диапазону(26-27$). (Stop-loss рекомендую ставить вместе с ATR)

*Данная идея не является индивидуальной инвестиционной рекомендацией

Обзор Freeport-McMoRan и будущее меди Freeport-McMoRan является ведущей международной горнодобывающей компанией. FCX является одним из крупнейших в мире публично торгуемых производителей меди. За неделю ( 13.12.2021, 10:00 - 17.12.2021, 23:00) : -0,63$ (-1,62%). Квартальный дивиденд: 0,075 $ (0,2%). Прогноз EPS ( прибыль на акцию) на 4 квартал 2021 - 0,88 $. Прогноз EPS на 2021 год - 3,06 $

На данный момент (18.12.2021) ожидаю коррекционное движение вниз. С точки зрения недельного графика: 4 недели бумага торговалась в районе EMA 20 и медианной линии полос Боллинджера. CRSI - серия нисходящих максимумов (3 шт.) ; По индикатору MACD - постепенное уменьшение объёмов на покупку с ноября по декабрь 2021 года. По осциллятору Клингера (выявление краткосрочных тенденций в тренде) : дивергенция + обе линии под 0 уровнем ( что не является сигналом на покупку).

По моему мнению, сейчас идёт 3 волна роста и формирование паттерна "треугольник" .

По дневному графику: цена - на медианной линии полос Боллинджера ; по индикатору облако Ichimoku - ожидается пересечение линией переворота линии стандарта снизу вверх ( формирование бычьего тренда) , однако по индикатору Stoch - конвергенция - сигнал дальнейшего движения вниз. CRSI - нисходящее движение.

При рассмотрении акций компании учитывайте цены на медь !

18.12.2021 цена CFD на медь - 4.2835 $ . 13 декабря цена достигала EMA 50 - примерно 4.12 $. Отмечу, что сейчас инвесторы и трейдеры активно набирают позиции в металлах ( медь - не исключение) * данный вывод можно сделать из индикатора профиля объёма. В будущем, ожидаю медь на уровне 4.41 / 4.47 (многолетние уровни сопротивления)

Цели по Freeport-McMoRan :

1. Среднесрочная - 41 $ за 1 шт.

2. Долгосрочная - формирование максимума 3 волны роста на уровне 47 $

* Данная идея не является индивидуальной инвестиционной рекомендацией

* Во 2-ом ролике будут разобраны фундаментальные показатели и новостной фонд, связанный с компанией

COPPER. "Медный всадник" снова в седле.Волновой привет.

"Рост цен на сырьевые товары в мире омрачает перспективы восстановления глобальной экономики, нанося ущерб как предприятиям, так и домохозяйствам и усиливая опасения, что инфляция может приобрести более устойчивый характер ", пишет The Wall Street Journal.

Я не буду вдаваться в многочисленные взаимосвязи между экономическими и производственными факторам, скажу лишь, что волновой прогноз от декабря 20 подтвердился. Медь выросла с 3.6 до 4.8. Правда, пришлось актуализировать каунт.

В дальнейшем, цена на медь будет расти. Полагаю, что мы завершли волну (i) нового восхождения и сейчас завершаем корректирующую (ii). Жду её окончания в области 0.618 фибо. Ориентир для волны (iii) - это область 6.00. Критический уровень расставлен

P.S.: дискутабельна только конструктивная критика, подкрепленная альтернативными сценариями.

P.P.S.: данная публикация не является торговой рекомендацией, это частное мнение автора и оно может быть ошибочным.

Потенциальный СЕТАП в меди: какие компании можно купить?Предположительно в 4-й волне формируется треугольник. С учетом поджатия на индикаторе MACD, рост может начаться до появления точек (D) и (E).

Триггером будет пробой и закрепление выше 4.1650

В случае лонгового сценария в меди, стоит рассмотреть две компании, связанные с её добычей и производством: FCX или SCCO.

Идею по точке входа в одну из них прикрепил ниже, этот сетап нуждается в корректировке, но продолжение глобального роста пока в силе.

Перезапускается товарный цикл или нет, что думаете?

COPPER. Рост продолжится, но после коррекции. 11.12.20.Волновой привет!

Цены на медь бьют рекорды семилетней давности.

Инвесторы и аналитики связывают такую динамику с опасениями, что "добывающие компании не смогут удовлетворить растущий спрос восстанавливающихся экономик в дополнение к уже высокому спросу в Китае."

На повышение спроса будет работать и «зеленая трансформация» экономики. "Волна электрификации набирает силу. "

Полагаю, что нам осталась терминальное подразделение в текущем локальном восхождении, а затем начнётся коррекция с примерными целями 2.9 - 2.6, может чуть глубже. После исполнения которой, восхождение продолжится.

Почём нынче медь? Анализируя ситуацию на рынках сегодня, невозможно пройти мимо COPPER (Медь). Ведь это один из важнейших металлов в современной лёгкой и тяжелой промышленности. Провода, мобильные телефоны, бытовые приборы, машины, самолёты. Все они, так или иначе, содержат в себе медь. Обеспечивает всё это огромная инфраструктура майнеров и обогатительных комбинатов, добывающих и перерабатывающих медную руду. Из этого возникают колоссальные денежные потоки, которые, в свою очередь, оставляют свой отпечаток на фондовом и денежном рынках.

Итак, с основными понятиями разобрались. А что у нас с уровнем производства с мире? Индекс промышленной активности PMI в России находится ниже отметки в 50 б.п., что говорит о продолжающейся рецессии нашей экономики. В США PMI очень осторожно преодолел эту отметку только в этом месяце. Еврозона также наращивает темпы и перешла рубеж в 50 б.п. Ну а Китай уже успел восстановить свои позиции до докризисных значений, как всегда показывая свою социалистическую трудолюбивость. Здесь у нас намечается осторожный позитив.

Посмотрим на другие фундаментальные факторы. ВВП Еврозоны и США стремительно снижается. По отчётам на конец июля в Еврозоне ВВП снизился на 12,1% во втором квартале, что является самым большим сокращением ВВП в истории. В США всё более серьёзно - ВВП упал на 32,9% по сравнению с аналогичным периодом годом ранее. Это самый глубокий спад в экономике США с 1940-х годов. Тут дела идут не самым лучшим образом.

В общем, рынки выглядят достаточно «перегретыми». Слишком сильна эйфория и вера в нескончаемый рост. И это также говорит о негативном прогнозе. Об этом мы говорили в своей предыдущей идее.

Что нам скажет технический анализ COPPER? Исторический уровень в +/- 2,935 отлично сдержал рост цены металла на протяжении 4-ёх недель, показывая значительные объёмы торговых операций и достаточно слабые свечные формации на недельном периоде. Пятница прошлой недели закрылась сильным снижением цены на -4,21%, недвусмысленно намекая на продолжение сценария продаж.

Какие выводы можно сделать из перечисленной информации? Самым вероятным сценарием видится снижение цен на COPPER до отметки в +/- 2,6, и, технически, оно уже началось.

Помимо спекулятивного прогноза можно сделать более глобальный вывод , ведь медь является лучшим опережающим индикатором здоровья мировой экономики и промышленности. Дальнейшее снижение цен на медь будет говорить о глобальном спаде мировой экономики в целом. Обычно между фондовыми индексами и ценами на медь есть небольшая задержка в неделю-две.

Что будет на самом деле, и к чему всё это приведёт - посмотрим в следующих обзорах.