US30: Двойное подтверждение тренда! Long-сигнал активен🎯 US30: Ограбление Быков | Тактика "Вор" на Уровнях 46К+ 💰

📊 АКТИВ: US30 (Dow Jones Industrial Average) - CFD Index

Тип торговли: Swing/Day Trade | Стиль: Thief Strategy 🦹♂️

🔥 ТОРГОВЫЙ ПЛАН

Бычий сценарий подтверждён! 🐂

Ожидаем РЕТЕСТ + ОТКАТ к уровням:

✅ Simple Moving Average (SMA)

✅ Kijun Moving Average (Киджун)

Двойное подтверждение — идеальная точка для входа в бычий тренд! 📈

💎 ВХОД В ПОЗИЦИЮ

Метод "Вор" — многоуровневая стратегия лимитных ордеров (Layering Strategy):

🎯 Лимитные Buy-ордера:

Layer 1: 46,000

Layer 2: 46,200

Layer 3: 46,400

💡 Можете добавить больше слоёв по своему усмотрению! Чем больше слоёв — тем безопаснее "ограбление"!

Альтернатива: Вход по рынку на любом уровне, указанном в плане.

🛑 СТОП-ЛОСС

Thief SL: 45,600 🚨

⚠️ Внимание, дамы и господа (Thief OG's)!

Я НЕ рекомендую слепо использовать только мой стоп-лосс. Это ваш выбор — торгуйте на свой страх и риск. Установите SL комфортный для вашего депозита!

🎯 ЦЕЛЬ (TAKE PROFIT)

Уровень "Полицейский Барьер" 🚔 на 47,600

⚡ На этом уровне:

Сильное сопротивление

Зона перекупленности (Overbought)

Возможна ЛОВУШКА! 🪤

💰 Рекомендация: Забирайте прибыль! Не жадничайте!

⚠️ Внимание, дамы и господа (Thief OG's)!

Я НЕ рекомендую использовать только мой TP. Фиксируйте профит, когда считаете нужным — это ваши деньги, ваш риск!

📈 СВЯЗАННЫЕ АКТИВЫ ДЛЯ МОНИТОРИНГА

Следите за корреляцией! Эти инструменты помогут подтвердить движение US30:

🔗 SP:SPX (S&P 500) — Основной индикатор настроений американского рынка. Если SPX растёт, US30 обычно следует за ним.

🔗 NASDAQ:NDX (Nasdaq 100) — Технологический сектор. Сильная корреляция с общим трендом рынка.

🔗 TVC:DXY (Dollar Index) — Обратная корреляция. Если доллар слабеет, индексы обычно растут.

🔗 TVC:VIX (Volatility Index) — Индекс страха. Низкий VIX = уверенность быков, высокий VIX = паника на рынке.

🔗 CSE:GC (Gold Futures) — Золото как защитный актив. При росте рисковых активов (US30) золото часто снижается.

Ключевой момент: US30 недавно достиг максимума 3 октября 2025 года на уровне ~47,052-47,064 USD TradingViewTradingView, что делает наш таргет 47,600 реалистичным для пробития.

⚡ КЛЮЧЕВЫЕ МОМЕНТЫ АНАЛИЗА

Тренд: Восходящий, подтверждён двумя скользящими средними 📊

Поддержка: SMA + Kijun создают сильную зону покупок 💪

Риск/Прибыль: ~400 пунктов риска против ~1,200+ пунктов прибыли (R:R 1:3) 🎰

Стратегия: Многослойный вход снижает средневзвешенную цену позиции 🧠

✨ Если мой анализ был полезен — поставьте 👍 и нажмите 🚀 для продвижения! Это помогает мне делиться большим количеством торговых идей с сообществом!

⚖️ ДИСКЛЕЙМЕР

⚠️ Это Thief Style Trading Strategy — стратегия создана в развлекательных и образовательных целях.

Торговля на финансовых рынках сопряжена с высоким риском потери капитала.

Не является финансовой рекомендацией. Всегда проводите собственный анализ и консультируйтесь с профессиональными советниками.

Автор не несёт ответственности за ваши торговые решения.

Торгуйте умно, крадите профит! 🦹♂️💰

#US30 #DowJones #ThiefStrategy #SwingTrading #DayTrading #TradingIdeas #ForexTrading #IndexTrading #TechnicalAnalysis #BullishSetup #LayeringStrategy #РынокСША #ТорговыеИдеи #ТехническийАнализ #CFDTrading #TradingView #РусскийТрейдинг

Торговые идеи

US30 – фундамент и техника поддерживают бычий сценарий📊 План по US30 (Dow Jones Index) – Swing / Day Trade 🚀

📝 Торговый План (Thief Strategy)

📌 Идея: Bullish Hull Moving Average Pullback – быки перезаряжают силы для нового движения.

🎯 Вход (слои/Layering Strategy):

Лимитные ордера: 45 200 / 45 300 / 45 400 / 45 500 (можно добавлять уровни по своему выбору).

🛡 Stop Loss (SL): 45 000 (корректируйте под свою стратегию и риск).

🎯 Цель (TP): 46 300 – зона сильного сопротивления и перекупленности.

⚠️ Заметка для OG-трейдеров: фиксируйте прибыль на своих уровнях, не полагайтесь только на мой TP. Управляйте риском самостоятельно.

❓ Почему этот план?

🐂 Сильные корпоративные отчёты поддерживают рост.

📈 Индекс держится у исторических максимумов, формируя «бычью консолидацию».

🔑 Стратегия послойного входа (Thief layering) снижает риски входа одной точкой и позволяет адаптироваться к волатильности.

📊 US30 Market Data Report – 5 сентября 2025

📈 Динамика Индекса

Дневное изменение: +0.45% (рост)

Недельный тренд: слегка бычий, консолидация у максимумов

😊 Настроение Инвесторов

Розничные трейдеры:

🟢 Бычьи: 55%

🔴 Медвежьи: 30%

⚪ Нейтральные: 15%

Институциональные трейдеры:

🟢 Бычьи: 60%

🔴 Медвежьи: 25%

⚪ Нейтральные: 15%

😱 Индекс Страха и Жадности

Уровень: 62/100 (Жадность)

Настроение: Оптимизм инвесторов

Факторы: Сильные отчёты компаний, ожидания стабильной политики ФРС

📊 Фундаментальный Балл

Оценка: 7.5/10

🟢 Рост прибыли компаний (+12% в 2025 г.)

🟡 Высокие, но стабильные ставки (4.25–4.50%)

🟡 Рост потребительских расходов (+0.5% в июле)

🌍 Макро Оценка

Оценка: 6.8/10

🟢 Устойчивый рост экономики США

🟡 Рост тарифов → давление на мировую торговлю

🔴 Замедление занятости и инфляционные риски (Core PCE +2.9% г/г)

🐂🐻 Обзор Рынка

Общая оценка: 7/10 (умеренно бычий)

Смещение: 🐂 Long (рост)

Причина: фундаментальные факторы и оптимизм инвесторов перевешивают риски тарифов и инфляции.

🔑 Ключевые Выводы

🟢 US30 остаётся близко к историческим максимумам.

😊 Настроение преимущественно бычье, доминирует жадность.

📈 Фундамент сильный, но макро-факторы создают риски.

🐂 Склонность к росту, однако необходима осторожность.

📌 Связанные активы к наблюдению

CAPITALCOM:US100 (Nasdaq)

SP:SPX (S&P 500)

TVC:DXY (Dollar Index)

TVC:VIX (Volatility Index)

✨ “If you find value in my analysis, a 👍 and 🚀 boost is much appreciated — it helps me share more setups with the community!”

#US30 #DowJones #TradingPlan #SwingTrade #DayTrading #IndexTrading #MarketAnalysis #StockMarket #ThiefStrategy #TradingView

#DJI30 на пике: индекс переписал историю!22 августа 2025 г. #DJI30 взлетел выше 45 700 и поставил исторический рекорд , потому что рынок заложил скорое снижение ставки ФРС и дешёвые деньги снова делают акции привлекательными. Оптимизма добавила сильная отчётность промышленного и банковского сектора, а также планы Белого дома по расширению инфраструктурных инвестиций. Устойчивый рынок труда и высокая потребительская активность снижают риски рецессии, а поток капитала перетекает из более волатильных активов в «голубые фишки». В итоге #DJI30 показал мощный рост и закрепил статус индикатора силы американской экономики.

Чтобы понять, почему индекс #DJI30 может удерживать восходящий тренд и дальше, выделим ключевые факторы, которые формируют его динамику:

Смягчение денежно-кредитной политики ФРС: Снижение процентных ставок и удержание инфляции под контролем создают благоприятные условия для заимствований и инвестиций.

Инфраструктурные программы США: Расширение государственных расходов на транспорт, энергетику и цифровизацию поддерживает компании из реального сектора — основу #DJI30.

Корпоративные прибыли и дивиденды: Компании из индекса традиционно выплачивают стабильные дивиденды. В условиях высокой волатильности на других рынках это делает #DJI30 особенно привлекательным.

Переток капитала из рисковых активов: Фонды и частные инвесторы активно перераспределяют капитал из криптовалют и секторов роста в более устойчивые «индустриальные гиганты».

Геополитическая стабильность и роль США: Несмотря на международные вызовы, экономика США остаётся «тихой гаванью» для инвесторов, что усиливает глобальный спрос на американские акции.

Основой роста #DJI30 остаётся сильная прибыльность компаний и стабильность американской экономики. Сезон отчётности подтвердил устойчивость промышленных и банковских гигантов, а сочетание мягкой инфляции и ожиданий скорого снижения ставки ФРС формирует благоприятный фон. #DJI30 продолжает оставаться индикатором силы и устойчивости рынка США , а также ориентиром для оценки мирового аппетита к риску. По оценке FreshForex, это открывает окно возможностей для длинных позиций в #DJI30.

Суперцикл - ключ к понимаю тенденции.Когда ты занимаешься инвестициями, а не спекуляциями ключевым фактором является именно реализация сценария. Сроки и идеальные цифры здесь не столь важны. Самое главное уметь определять "в каком положении" находится рынок.

Положения у рынка всего три.

Стадия накопления — формируется дно и приближается разворот.

Активная фаза — рынок растет и будет расти.

Кульминация — рост затухает и приближается завершение тренда, начинается раздача.

В рамках длительных трендов, к примеру с 1930 года формируется "супер цикл" этот цикл формирующийся 100+ лет. Всё движение является одной прямой с локальными колебаниями сроком от 3-6 лет и 8-10 лет. Но тренд продолжается.

"Понимание суперцикла и других волновых структур позволяет трейдерам и инвесторам анализировать долгосрочные тренды на рынке и принимать более обоснованные решения. Анализ суперцикла помогает определить общую направленность рынка и предвидеть крупные изменения".

Суперцикл состоит из циклов, первичных, второстепенных и других младших волн. В рамках инвестиционной стратегии нас интересует структура в пределах "второстепенных волн". К примеру на крипто рынке еще даже не сформирован "цикл", не то, что суперцикл.

В биткоине крайняя "первичная" волна от 22 года, а второстепенная началась 7 апреля 2025 года, т.е буквально несколько месяцев назад. И да уже пролетело несколько месяцев в новой фазе роста.

Исходя из ожидаемой второстепенной волны 26 мая на платформе tradingview я записал видео про ЭФИР (ETH)

Я разбирал локальные вариации, но основное, на чем стояло акцентировать внимание это:

Перед нами сформированная "первая волна" в рамках второстепенной волны восходящего тренда.

В обзоре я указал, что ожидается коррекция и далее выход в новую волну роста. Получили коррекцию.

Обозначил минимальную цель в 4000 $, которая реализуется в рамках "второстепенной волны" восходящего тренда. И в этом, кстати, снова усомнились в комментариях под видео. Но на мой взгляд волна будет больше.

Все, друзья, ничего больше нам не надо. Никаких спекуляций и игр в "трейдинг". Успешные трейдеры долго не живут.

А инвесторы, на примере Баффета, под 100 лет, денег столько, что девать некуда, раздает.

И ключевое — когда конец второстепенной волны?

P/S. C 1974 года по 2030 год пройдет ~ 56 лет, с 2030 по 2034 год формируется кульминация 60 летнего цикла -- в этот период стоит ожидать сильных геополитических потрясений, формирование более значительной рыночной коррекции.

И младшие и старшие периоды (к примеру коррекция 19-20 года и коррекция после нулевых по 9 год ) работают схожим образом, но с разным размахом и силой влияния.

#пост #суперцикл

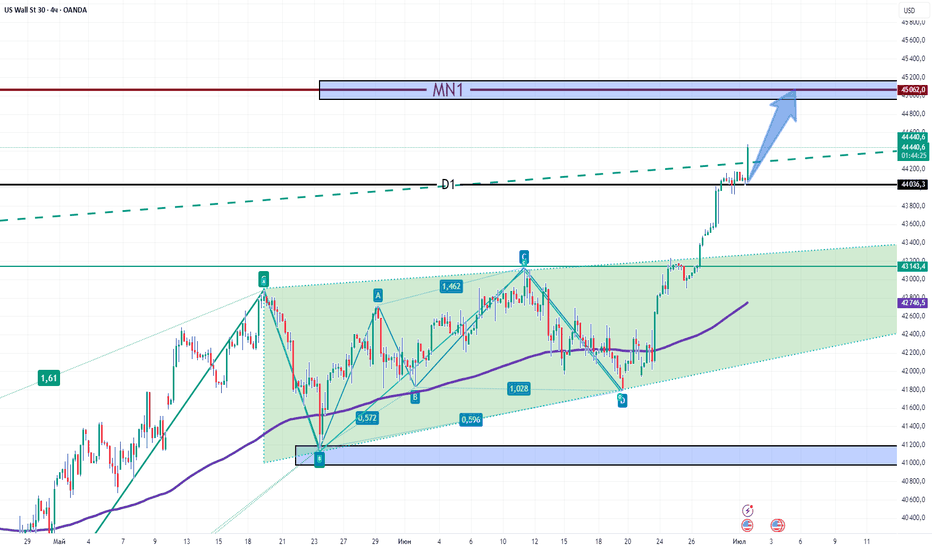

DOW JONES 01.07.2025Индекс US30 (Dow Jones) совершил уверенный выход вверх из консолидации в канале, которая длилась с середины мая. Пробив сопротивление на уровне 44306, цена устремилась вверх, демонстрируя импульсное движение.

Технические сигналы и формации:

Пробит верхний край восходящего канала.

Уверенное закрепление выше уровня D1 (44306), что усиливает бычий сценарий.

EMA (скользящие средние) направлены вверх, подтверждая восходящий тренд.

Ближайшая цель — зона месячного сопротивления MN1 в районе 45060.

Ключевые уровни:

Поддержка: 44306, 43143

Сопротивление: 45060 (MN1)

Сценарий: Если цена удержится выше уровня 44306, то вероятно продолжение роста к зоне 45000–45100. Ожидается достижение ключевой цели MN1 в ближайшие сессии. В случае отката, область 44300 может выступить в роли новой поддержки.

DOW JONES 13.06.25Несмотря на утреннее снижение, зафиксированное в ходе азиатской торговой сессии, индекс Доу Джонса, синхронно с другими ключевыми американскими индексами, демонстрирует уверенное восстановление и возобновление восходящего движения. В краткосрочной перспективе основной целью для индекса остается достижение ценового уровня 43400. Сформировавшийся на графике "восходящий клин" является признаком продолжения текущей тенденции роста. Исходя из текущей динамики, ожидается, что в течение сегодняшнего дня индекс Доу Джонса достигнет целевого диапазона 43320-43400.

DOWJONES 12.06.25В условиях общего восходящего тренда американских индексов, индекс Доу Джонса сформировал еще одну привлекательную точку покупки. Это подтверждает продолжение восходящего движения к ближайшей цели 43400 и дальнейшей -- 44000. Инвесторам рекомендуется учитывать риски, но в целом ситуация указывает на потенциал для прибыльных покупок в среднесрочной перспективе.

DOW JONES 11.06.2025Индекс Доу Джонс сохраняет потенциал для дальнейшего роста в краткосрочной перспективе, нацеливаясь на уровень 43400. Технический анализ указывает на движение индекса внутри восходящего трендового канала и формирование восходящего треугольника, что является бычьими сигналами. Примечательно, что среди основных биржевых индексов США, Доу Джонс в настоящее время представляется наименее переоцененным, что делает его привлекательным для инвесторов, ищущих возможности для роста.

US30 Нашел для себя закономерность отработки Dow Jones

1. Длинная фаза накопления

2. Импульс вверх с оставлением лонгов Ликвидности

3. Сильный вынос вниз - снимая ликвидность ( оттуда новостной политечкий фон)

4. И после истинное движение по фибоначи к зоне 1.618

Последним проливом оказались события связаны с пошлинами введёнными США, торговой войной Трампа с Китаем и Европой. Сразу же после этого пролива пошли смягчения по этим же пошлинам . Вся эта игра видна на графике , а отработкой ее в зону куда я указал будет результатом всей этой игры, конечно же в пользу США.

ИНДЕКС ДОУ ДЖОНСА vs ЗОЛОТО — "СКОКА ВЕШАТЬ В ГРАММАХ"..?!Некогда один из известных (и ныне существующих) операторов связи в одном из рекламных роликов именно так продвигал посекундный тариф звонков, намекая на то, что точность никогда не бывает лишней.

С тех пор прошло немало лет, или если быть точнее — даже десятилетий, а фраза прижилась, с тех пор стала крылатой, и остается актуальной и в наши дни.

Основной график представляет собой оценки и технический анализ Промышленного индекса Доу Джонса TVC:DJI , в пересчёте на граммы благородного металла FX_IDC:XAUUSDG .

Так, в золотом выражении, как видно из графика, индекс Доу рухнул более чем вчетверо, свыше чем на 75 процентов от своих пиковых значений 1999 года, когда бенчмарк капитализма оценивался в 1394 грамма химически чистого золота, соответственно до текущих значений ниже 350 граммов.

Снижение золотой оценки индекса Доу Джонса особенно ускорилось снова в первом полугодии 2025 года, ниже минимальных уровней ковидного I квартала 2020 года, с возвращением товарища Трампа в Белый дом, и вот почему.

Постоянная и публичная кампания давления президента Дональда Трампа на председателя Федеральной резервной системы Джерома Пауэлла в 2025 году оказала ряд заметных негативных последствий на финансовые рынки, авторитет экономических институтов США и более широкую экономическую среду.

1. Волатильность рынка и неопределенность инвесторов

Неоднократные публичные нападки Трампа на Пауэлла — часто называя его «крупным неудачником» и требуя немедленного снижения процентных ставок — напрямую способствовали резкому спаду на финансовых рынках. Например, после одного из постов Трампа в Truth Social, в котором Пауэлл критиковался за то, что он не снизил ставки на фоне торговой напряженности, индекс Dow Jones Industrial Average упал более чем на 940 пунктов (падение более чем на 2,4%), в то время как S&P 500 и Nasdaq также понесли значительные потери . Такая волатильность усугубляется, когда инвесторы считают, что решения по денежно-кредитной политике могут быть смещены под воздействием политического давления, а не экономических основ, что подрывает доверие к стабильной, предсказуемой политике.

2. Подрыв независимости Федерального резерва

Независимость Федеральной резервной системы от политического влияния является краеугольным камнем ее авторитета и эффективности. Открытые угрозы Трампа сместить Пауэлла — несмотря на правовую защиту срока полномочий председателя ФРС — бросают вызов этой традиции. Трамп и его команда даже исследовали, могут ли они законно уволить Пауэлла до истечения его срока, что широко рассматривается как попытка политизировать денежно-кредитную политику . Такие действия рискуют создать прецедент, когда будущие президенты могут попытаться повлиять на руководство ФРС или заменить его из-за разногласий по вопросам политики, что подрывает способность института принимать беспристрастные решения в интересах страны .

3. Подрыв эффективности политики

Публично оказывая давление на Пауэлла, чтобы тот снизил процентные ставки — даже несмотря на то, что собственные тарифы Трампа способствовали инфляционному давлению — президент запутал политическую среду. Пауэллу и ФРС пришлось ориентироваться не только на экономические данные, но и на политические противоветровые факторы, что усложняло их мандат по управлению инфляцией и занятостью . Настойчивые заявления Трампа о том, что «инфляции фактически нет», противоречили подходу ФРС, основанному на данных, который привел к снижению инфляции с пика 2022 года, но все еще требовал тщательного управления . Этот разрыв может сбить с толку рынки и общественность, снижая эффективность сигналов денежно-кредитной политики.

4. Правовые и институциональные риски

Угрозы Трампа уволить Пауэлла возродили обеспокоенность по поводу правовых границ президентской власти над ФРС. Сам Пауэлл отметил, что независимость ФРС является «вопросом закона», и что председатели не могут быть смещены, за исключением случаев, когда на то есть причина . Тем не менее, перспектива юридического разбора по поводу смещения Пауэлла рисковала отвлечь руководство ФРС и еще больше дестабилизировать рынки . Сенатор Элизабет Уоррен и другие наблюдатели предупредили, что смещение Пауэлла может спровоцировать крах фондового рынка, подчеркнув потенциал серьезных экономических последствий, если руководство ФРС будет резко изменено по политическим причинам .

5. Международные последствия

Кампания давления Трампа пришлась на время глобальной экономической неопределенности, когда Европейский центральный банк снизил ставки в ответ на опасения торговой войны . Ощущение того, что центральный банк США может подвергнуться политическому вмешательству, подорвало мировое доверие к экономическому управлению США и может снизить привлекательность американских активов для международных инвесторов .

Заключение

Кампания давления президента Трампа на Джерома Пауэлла имела широкие негативные последствия: она пошатнула доверие рынка, поставила под угрозу независимость и авторитет Федерального резерва, усложнила политическую среду и создала риск как правовой, так и экономической нестабильности. Эти последствия подчеркивают важность изоляции центральных банков от политического вмешательства для сохранения экономической стабильности и институционального доверия.

--

С наилучшими пожеланиями,

Ваша любимая исследовательская группа @PandorraResearch 😎

Dow Jones падает на 50% и большеПривет!

Расскажу про Суперцикл по Эллиотту:

После Великой депрессии в США, которая закончилась по графику (как экономическое дно) в 1932 году, Индекс развивает рост в т.н. Суперцикле синих волн (I)-(II)-(III)-(IV)-(V).

Какую вижу картину:

После завершения V красной волны в составе синей (III) Суперцикла,

Индекс заходит в (IV) синюю Коррекционную Волну Суперцикла .

Что я знаю про 4-ые волны:

- Она может быть соразмерна волне (II) (указал розовым прямоугольником), но обычно 4-ые волны более длительны по времени, чем 2-ые.

- По структуре она чаще всего чередуется со 2-ой (простая коррекция / сложная коррекция)

т.е. (II) у нас была простым ЗигЗагом - значит (IV) скорее всего будет сложной.

- Также 4-ые волны имеют склонность доходить до уровней предыдущих 4-ых волн (более низкого порядка)

+ Затметил хорошие уровни ценовые на истории.

Исходя из всего вижу следующие ЦЕЛИ:

ЦЕЛЬ 1 - диапазон 21500 - 17000

ЦЕЛЬ 2 - диапазон 17000 - 13500

ЦЕЛЬ 3 - диапазон 13500 - 10800

но может увезти и ниже :)

Серьезное падение в процентах ожидается. На пару лет так точно.

Что думаете?

Ниже график всей доступной истории.

На всех графиках установлена Логарифмическая шкала цен.

Что держать: золото или акции?DJI / GOLD Фондовый рынок по отношению к золоту сформировал пять волн наверх с 2011 по 2018. И сейчас находится в боковике, который тоже похож на заходной сетап.

В долгосрочной перспективе рост акций в приоритете. Но до 2030 года есть вероятность и продолжения корреционных выкрутасов графика.

В краткосрочной перспективе акции к золоту в медвежке.

Доу Джонс как Биткоин Прослеживается общий сходи сценарий с Биткоином - вынос в зону профита, создание ажиотажа, продажа за зоной 45100 всех набранных ранее покупок, далее набор позиций за зоной 41650, демонстрация активного роста и фиксация прибыли. Четыре года назад мы уже наблюдали схожий сценарий на рынке, график все помнит.

Индекс Доу Джонса: анализ на 2025-26-годы.Кредитно-денежная политика Дональда Трампа и её влияние на фондовые индексы

С приходом Дональда Трампа в политическую арену вновь возникает ожидание агрессивной про-рыночной политики, ориентированной на стимулирование экономики и поддержание роста фондовых индексов, таких как **Dow Jones** и **S&P 500**. Политика Трампа характеризуется рядом подходов, которые влияют на кредитно-денежную среду и перераспределение финансовых потоков.

---

### 1. **Снижение налогов как стимул для экономики**

Одним из самых заметных шагов Трампа в его предыдущий срок стало введение налоговой реформы в 2017 году, которая существенно снизила корпоративные налоги с 35% до 21%. Это дало компаниям дополнительные ресурсы для:

- **Обратного выкупа акций (buybacks)**, что увеличивает их стоимость и способствует росту фондовых индексов.

- **Реинвестирования в экономику**, что поддерживает общий экономический рост.

В случае возвращения Трампа, его акцент на снижении налогов может повториться или усилиться. Такой подход стимулирует перераспределение денежных потоков в пользу крупных корпораций, многие из которых входят в **голубые фишки** Dow Jones.

---

### 2. **Стимулирующая денежно-кредитная политика**

Трамп, будучи сторонником низких процентных ставок, активно оказывал давление на Федеральную резервную систему (ФРС) для снижения ставок, утверждая, что дешевые кредиты стимулируют рост экономики. Низкие ставки:

- Делают кредиты дешевле для бизнеса, что позволяет компаниям расширять производство и улучшать свои показатели.

- Увеличивают аппетит инвесторов к рисковым активам, таким как акции, поднимая индексы.

Возможное влияние Трампа на ФРС в будущем может привести к тому, что монетарная политика станет более мягкой, даже на фоне текущей инфляции. Это создаст предпосылки для роста фондовых рынков.

---

### 3. **Рост денежной массы и её перераспределение**

Во время президентства Трампа наблюдалось увеличение ликвидности в экономике за счет различных стимулов, включая налоговые послабления, снижение регуляторного давления и крупные государственные расходы. Это увеличение денежной массы сопровождалось активным перераспределением в сторону крупных корпораций, что поддерживало рост акций.

На примере индекса Dow Jones видно, что такие меры стимулировали приток средств в голубые фишки — крупные, стабильные компании, которые воспринимаются инвесторами как основа экономики.

---

### 4. **Фокус на "производственной Америке"**

Политика Трампа делает акцент на восстановлении промышленного сектора США, поддержке экспорта и снижении зависимости от импорта. Это:

- Усиливает позиции американских корпораций, входящих в ключевые индексы.

- Повышает привлекательность акций, связанных с производственным и технологическим секторами, которые доминируют в Dow Jones и S&P 500.

---

### 5. **Глобальная реакция: эффект домино**

Если США при Трампе снова начнут агрессивно стимулировать экономику и фондовые рынки, остальные страны могут копировать эти подходы. Это вызовет:

- Глобальное увеличение ликвидности на рынках.

- Рост капитализации на международных фондовых рынках, что также поддержит американские индексы через международные инвестиции.

---

### Заключение: Почему рынки ждут "трампономики"?

Возвращение Трампа в политику потенциально означает новую волну стимулирующих мер, направленных на поддержание и рост фондовых индексов. Его налоговая и монетарная риторика уже зарекомендовала себя как действенный инструмент для стимулирования экономики. Если политика "трампономики" снова войдет в действие, инвесторы могут ожидать значительного перераспределения капитала в пользу американских корпораций и новый виток роста индексов, таких как Dow Jones и S&P 500.

#трамп #рост

DowJones30 - возможен коррекционный откат.В корреляции с предыдущим прогнозам по индексу S&P500, по индексу DowJones30 можно идентифицировать формирование технической картины и сигналов, предполагающих возможное краткосрочное падение цены.

Так, цена нижненаправленно вышла из восходящего канала октября - декабря, реализовав диапазон крайних дней как разворотную формацию.

В этой связи, ближайшее время можно ожидать падение цены, которое можно будет трактовать как коррекционное снижение в предыдущему росту.

Вместе с тем, текущий долгосрочный восходящий тренд остается в силе, где для разворота долгосрочного тренда разворотные сигналы должны возникнуть на масштабах не менее дневного и недельного.

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

DowJones30 - рост цены может продолжиться.Цена индекса DowJones30 продолжает находится в фазе восходящего тренда, торгуясь близко к уровням своих абсолютных максимумов в районе значений 45020$.

С конца ноября цена сформировала диапазон в районе уровней 44580-45080$, который с технической точки зрения, можно трактовать как консолидацию продолжения восходящего тренда.

В этой связи, возможный последующий пробой уровня сопротивления - предыдущих абсолютных максимумов 45080$ послужит следующим техническим сигналом к продолжению восходящего тренда в рамках следующей восходящей волны.

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

...Down Dow JonesЯ пытался установить дату максимального падения или смены тренда по индексу Доу-Джонса...

Я использовал падение в 2007–2008 годах в качестве меры X, затем получил 2X и 1/2X.

Затем я использовал линию тренда максимумы 1929 и 2000 годов + минимум 2008 года. Так мы получили размер падения + примерную дату падения и смены тренда.

На графике свеча 6 месяцев, данные на графике>

1. 24 июля/1 августа 2025 г.

2.27 сентября/4 октября 2027 г.

3. 27 сентября/4 октября 2032 г.

Падение цены обозначено фиолетовыми линиями.

Зеленые линии указывают на другие важные уровни турбулентности на месячном графике, которые могут привести к падению цены.

47689, 45542, 43944, 42183.

Да, график позволяет цене подняться выше зеленых линий, время покажет, что и как это будет достигнуто.

Желаю успехов.