РАЗБОР #EUR #NAS100 #SPX500 #XAU + АНАЛИЗ ПРОШЛЫХ СДЕЛОКOANDA:SPX500USD FOREXCOM:XAUUSD OANDA:EURUSD FX:NAS100

👀Какие-то активы из вышеперечисленных обновляют АТХ за АТХ, а какие-то уже перерисовывают свои графики в медвежку, в видео подробно прошёлся по каждому активу и сказал в каких зонах что меня интересует. Как будем подходить ближе и формировать каки-то формации, буду давать сетапы, если вы будете активными

📹В видео:

➡️анализ прошлых сделок

➡️разбор вышеперечисленных активов

➡️план по торговле на ближайшее время

➡️ожидания по рынкам в принципе, в том числе и крипте

❗️Ребята, обязательно ставим ракеты на TV, так как формат новый и я не понимаю пока что интересно ли вам торговля не на крипторынке. Если актива не будет, я просто буду торгоавать это в соло, так как писать пост по 30-50 минут, с учетом записи, ради 5-10 ракет - дело неприятное

🚀Поддержите эту идею ракетой🚀

Торговые идеи

Полосы Боллинджера: как перестать зависеть от рынковПолосы Боллинджера: как перестать зависеть от рынков

Полосы Боллинджера — это индикатор технического анализа, широко используемый в торговле для оценки волатильности финансовых активов и прогнозирования движения цен. Разработанные Джоном Боллинджером в 1980-х годах, они состоят из трех линий, наложенных на ценовой график:

Средняя полоса: простая скользящая средняя, обычно рассчитываемая за 20 периодов.

Верхняя полоса: скользящая средняя, к которой добавляются два стандартных отклонения.

Нижняя полоса: скользящая средняя, к которой вычитаются два стандартных отклонения.

Эти полосы образуют динамический канал вокруг цены, расширяющийся в периоды высокой волатильности и сужающийся в периоды спокойствия. Если цена касается или пересекает полосу, в зависимости от рыночного контекста, это может сигнализировать о ситуации перекупленности или перепроданности или о возможном развороте или продолжении тренда.

Для чего используются полосы Боллинджера? Измерение волатильности: чем дальше друг от друга находятся полосы, тем выше волатильность.

Определение динамических зон поддержки и сопротивления.

Определение рыночных эксцессов: касание ценой верхней или нижней полосы может указывать на временный эксцесс.

Ожидание разворотов или консолидаций: сужение полос часто сигнализирует о неизбежном увеличении волатильности.

Почему 2-часовой таймфрейм так широко используется и актуален?

2-часовой (H2) таймфрейм особенно популярен среди многих трейдеров по нескольким причинам:

Идеальный баланс между шумом и релевантностью: таймфрейм H2 предлагает компромисс между очень короткими таймфреймами (часто слишком шумными, генерирующими много ложных сигналов) и длинными таймфреймами (медленнее реагирующими). Это позволяет вам фиксировать значительные движения, не будучи подавленными незначительными колебаниями.

Подходит для свинг-трейдинга и внутридневной торговли: этот таймфрейм позволяет вам удерживать позицию в течение нескольких часов или дней, сохраняя при этом хорошую отзывчивость, чтобы воспользоваться промежуточными трендами.

Более ясная интерпретация графических моделей: технические модели (треугольники, двойные вершины, волны Вульфа и т. д.) часто более четкие и надежные на таймфрейме H2, чем на более коротких таймфреймах, что облегчает принятие решений.

Меньше стресса, лучшее управление временем: на таймфрейме H2 нет необходимости в постоянном мониторинге экрана. Достаточно мониторинга каждые два часа, что идеально подходит для активных трейдеров, которые не хотят зависеть от рынка.

Статистическая значимость: многочисленные бэктесты показывают, что технические сигналы (например, сигналы от полос Боллинджера) более надежны и менее склонны к ложным сигналам на этом промежуточном таймфрейме.

Подводя итог, 2-часовой таймфрейм часто считается «исключительным», поскольку он сочетает в себе точность внутридневной торговли с надежностью свинг-трейдинга, предоставляя превосходные сигналы для большинства технических стратегий, особенно тех, которые используют полосы Боллинджера.

Подводя итог: полосы Боллинджера измеряют волатильность и помогают определять области перекупленности/перепроданности или потенциальные развороты тренда.

Двухчасовой таймфрейм очень ценен, поскольку он отфильтровывает рыночный шум, оставаясь при этом достаточно отзывчивым, что делает его особенно полезным для технического анализа и принятия торговых решений.

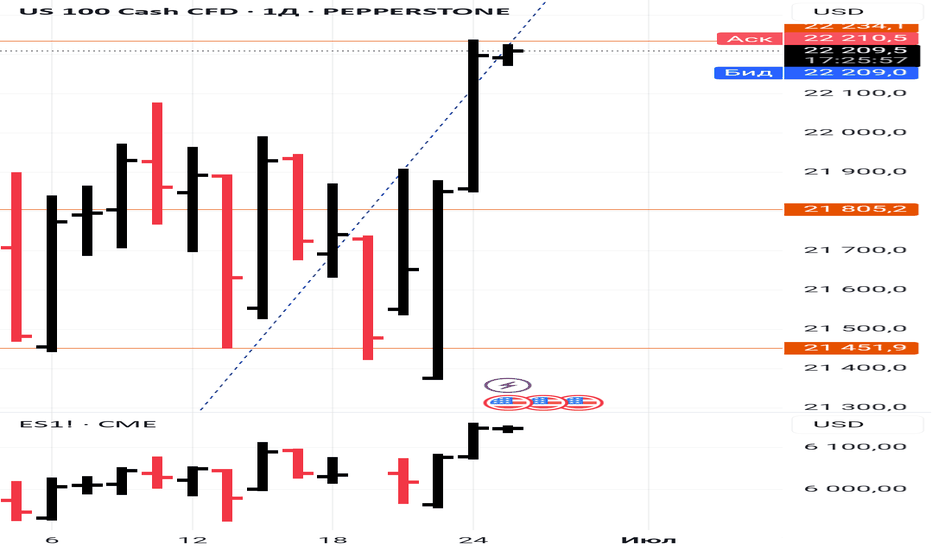

NASDAQ 04.07.25Индекс закрепляется в восходящем канале

Обзор рынка:

Индекс NASDAQ продолжает движение внутри восходящего канала. После теста поддержки в области 22 440 и формирования фигуры продолжения, цена отскочила вверх и закрепилась выше ключевого уровня 22 697. Сохранение структуры указывает на потенциал роста в краткосрочной перспективе.

Технические сигналы и формации:

Цена движется в рамках восходящего канала

EMA поддерживает рост

Формируется паттерн ABC в сторону верхней границы канала

Текущий импульс набирает силу после выхода из коррекции

Ключевые уровни:

Поддержка: 22 664, 22 527

Сопротивление: 22 974 (верхняя граница канала), 23 080 (целевая область)

Сценарий:

Основной: если индекс удержится выше уровня 22 697, вероятно продолжение роста к 22 974 и далее к 23 080.

Альтернативный: уход ниже 22 664 может привести к снижению к области 22 527 и нижней границе канала.

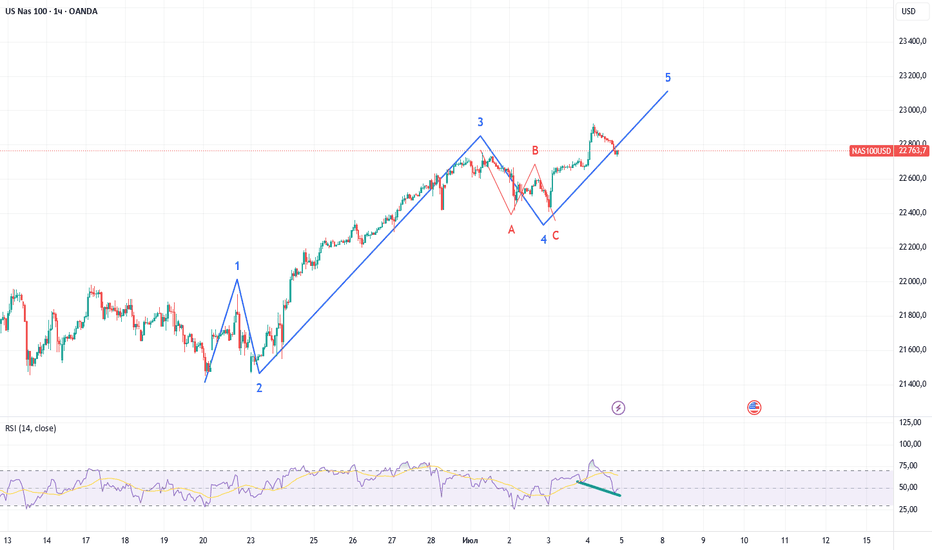

Последняя волна последней волныNAS100USD (OANDA) даёт подсказку, что возможно это финиш. Но на часах есть скрытая бычья дивергенция - вероятно, в понедельник индексы сделают ещё один перехай, и S&P500 добьёт до 6300. Так или иначе окончание 90-дневной тарифной паузы Трампа должно запустить коррекцию.

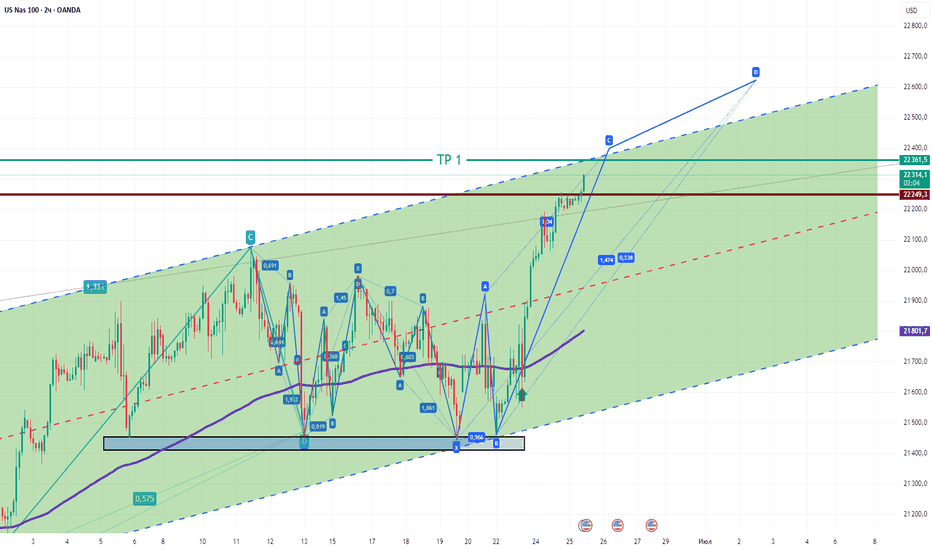

NASDAQ 02.07.2025Индекс NAS100 продолжает двигаться в рамках устойчивого восходящего канала. После теста ключевой поддержки вблизи уровня 22 400 (MN1), цена сформировала разворотную структуру и вернулась выше 22 527, подтверждая готовность к росту.

Технические сигналы и формации:

Поддержка от EMA и нижней границы канала сработала.

Восстановление выше уровня BUY (22 527) усиливает бычий сценарий.

Потенциал роста сохраняется вплоть до верхней границы канала и зоны T/P 22 937.

Ключевые уровни:

BUY-зона: 22 527

Поддержка (S/L): 22 360

MN1 уровень: 22 405

Цель (T/P): 22 937

Сценарий:

Пока цена удерживается выше зоны 22 500, приоритет остаётся на стороне покупателей. При пробое локального максимума возможен импульс вверх с целью в районе 22 937.

Где коррекцияНасдак нарисовал 5 волн с 9 апреля идеально по фибам, завершив пятую волну, чуть заступив за уровень 2.618, и образовав приличную медвежью дивергенцию на днях. Но вместо нормальной коррекции под четвёртую волну почему-то последовала очередная унылая мини-коррекция с последующим сильным пампом. Единственное логическое объяснение этому по волновому анализу я нашёл среди чужих идей - возможно всё это пятиволновое движение было удлинённой волной 3, а настоящая первая волна была 7-8 апреля. Соответственно, сейчас у нас завершается последняя волна. По идее новых волн не должно быть.

Вероятной вершиной может стать уровень 4.236 (или чуть выше) от волн 1-2 (но только на NDX, не на US100 и не на СНП500 - на СНП500 я готовлюсь к походу на 6200). Скорее всего развороту будет предшествовать часовая дивергенция на RSI, как это было в предыдущие более-менее существенные коррекции (или 2ч на US100). В данный момент наблюдается получасовая дивергенция на NDX и часовая на US100, но она скорее всего приведёт к небольшому откату и продолжению ралли. Я уже в шорте, но хотелось бы усредниться на нормальной дивергенции.

Жду коррекции на 10%, затем обновление хаяПровожу анализ актива Эллиоттом, Вайкоффом и смарт мани. Буду рад за подписку и комментарии, если видео было интересным и полезным:)

#NDX #US100 #NASDAQ100 #trading #АнализРынка #Вайкофф #Wyckoff #Elliotwave #ewa #ВолныЭллиотта #SmartMoney #Инвестиции #ФондовыйРынок #обучение #tradingeducation

NASDAQ 25.06.25На этой неделе все ключевые американские индексы — S&P 500, Dow Jones и NASDAQ — уверенно достигли наших целевых уровней по прибыли, вновь подтвердив устойчивость фондового рынка США и его способность к быстрому восстановлению после недавнего глобального снижения.

NASDAQ успешно обновил исторический максимум в районе 22 250 и продолжает движение к верхней границе восходящего канала на уровне 22 361.

Может ли геополитика способствовать развитию технологий?Индекс Nasdaq недавно показал значительный рост, во многом благодаря неожиданному снижению напряжённости между Израилем и Ираном. После выходных, когда, по сообщениям, силы США нанесли удары по иранским ядерным объектам, инвесторы готовились к нестабильному началу недели. Однако сдержанная реакция Ирана — ракетный удар по американской базе в Катаре, не повлёкший жертв или значительных разрушений, — ясно показала, что страна стремится избежать более масштабного конфликта. Этот поворотный момент завершился заявлением президента Трампа в социальной сети Truth Social о «полном и всеобъемлющем перемирии», что немедленно вызвало рост фьючерсов на американские акции, включая Nasdaq. Быстрый переход от геополитической напряжённости к объявленному перемирию резко изменил восприятие рисков, устранив непосредственные опасения, которые оказывали давление на мировые рынки.

Это геополитическое затишье оказалось особенно благоприятным для Nasdaq — индекса, в котором доминируют технологические и быстрорастущие компании. Такие компании, часто зависящие от глобальных цепочек поставок и стабильных международных рынков, процветают в условиях сниженной неопределённости. В отличие от секторов, связанных с сырьевыми ценами, технологические компании создают свою ценность за счёт инноваций, данных и программного обеспечения, которые менее подвержены прямому влиянию геополитических конфликтов при снижении напряжённости. Деэскалация конфликта не только укрепила уверенность инвесторов в быстрорастущих компаниях, но и, вероятно, снизила давление на Федеральную резервную систему в отношении будущей денежно-кредитной политики — фактора, который существенно влияет на стоимость заимствований и оценки высокотехнологичных компаний.

Помимо немедленного геополитического облегчения, на динамику рынка влияют и другие ключевые факторы. Предстоящее выступление председателя ФРС Джерома Пауэлла перед Комитетом по финансовым услугам Палаты представителей, где он обсудит денежно-кредитную политику, остаётся в центре внимания. Инвесторы внимательно следят за его заявлениями, надеясь найти намёки на возможные изменения процентных ставок, особенно с учётом ожиданий их снижения в 2025 году. Кроме того, ожидаются важные отчёты о доходах крупных компаний, таких как Carnival Corporation (CCL), FedEx (FDX) и BlackBerry (BB). Эти отчёты предоставят ценные данные о состоянии различных секторов, позволяя лучше понять ситуацию с потребительскими расходами, глобальной логистикой и кибербезопасностью, что, в свою очередь, повлияет на общее настроение на рынке и дальнейшую динамику Nasdaq.

NAS100 (таймфрейм 1H) вероятность отработки шорт-позицииНа основе представленного графика NAS100 (таймфрейм 1H) вероятность отработки шорт-позиции от жёлтой зоны умеренно высокая, и вот почему.

🔍 Разбор по шагам:

1. Жёлтая зона как зона продаж.

Эта область выступает как локальный кластер предложений, где ранее произошёл агрессивный откат вниз.

Именно из этой зоны цена начала резкое падение, что говорит о наличии продавца с объёмом.

2. Покупатели зажаты

После выкупа падения цена не смогла сделать новый максимум выше зоны, откуда началось падение.

Это указывает на снижение спроса или осторожность быков.

3. Структура свечей

Свечи в зоне сильного отката имеют характер “поглощения”, что сигнализирует о возможной смене настроений на рынке.

📌 Когда рассматривать шорт:

При подходе к жёлтой зоне, если появятся признаки ослабления импульса вверх (мелкие свечи, тени сверху, дивергенции на осцилляторах).

Идеальный сценарий — ложный пробой верхней границы жёлтой зоны с резким возвратом под неё.

📉 Потенциал движения:

Первая цель — зона 21 440–21 360 (зелёные уровни).

Дальше — возможно расширение вниз, если пробьют зону ликвидности.

[NASDAQ] - Повторение падения февраля 2025 года от угла Ганна?Последний раз мы смотрели на график Насдака аж в январе 2025 года. Тогда я отмечал, что инструмент готов коррекции минимум на 15%.

И вот уже в феврале 2025 года мы получили ожидаемую коррекцию как по традиционным рынкам, так и по крипте.

Правда не на 15%, а на все 25%.

Падение реализовалось от глобального угла Ганна, что в очередной раз демонстрирует потенциал системы в определении разворотных точек.

После этого индекс восстановил всё падение за пару весенних месяцев. И сейчас снова подбирается к этому же углу на медвежьих диверах и перекупленности через RSI.

На графике также может сформироваться достаточно крупная двойная вершина.

Опорные углы вы лицезрите на графике, поэтому каждый описывать не буду.

P.S. Огромная благодарность тем, кто в летние неактивные месяцы не забывает ставить реакции под моими постами. Мне приятно..)

Инфляционный и дефляционный сценарии глобального экономическогоИнфляционный и дефляционный сценарии глобального экономического кризиса.

Глобальный экономический кризис может развиться по двум ключевым сценариям — инфляционному и дефляционному, каждый из которых определяется взаимодействием макроэкономических дисбалансов, геополитических рисков и реакций центральных банков. Эти сценарии, описанные в материалах Банка России и аналитических исследованиях, отражают полярные, но взаимосвязанные угрозы для мировой экономики.

Инфляционный сценарий: спираль цен и ставок

Основной драйвер инфляционного кризиса — длительное сохранение высоких процентных ставок в условиях перегрева экономик развитых стран. Как указывает ЦБ, устойчивый рост издержек (ресурсы, рабочая сила) и перебои в цепочках поставок могут усугубить инфляционное давление, вынуждая центральные банки ужесточать политику. Это приведет к:

Росту стоимости заимствований для бизнеса и домохозяйств, что сократит инвестиции и потребление.

Дефолтам в корпоративном секторе, особенно в странах с высоким уровнем долга (например, США и ЕС).

Усилению волатильности на финансовых рынках, включая обвал акций и облигаций.

Параллельно фрагментация мировой торговли из-за санкций и протекционизма ограничит доступ к дешевым сырьевым ресурсам, подстегивая цены. В таких условиях инфляция может закрепиться на уровне 13-15%(теоретически) в первые годы кризиса, что потребует от регуляторов агрессивного повышения ставок, усугубляя рецессию.

Дефляционный сценарий: коллапс спроса на сырьевых рынков

Дефляционный кризис, напротив, возникает из-за резкого падения глобального спроса, спровоцированного крахом финансовых институтов или эскалацией геополитических конфликтов. Как отмечалось в исследованиях, ключевым триггером станет обвал цен на сырьевые товары (нефть, металлы) до уровней ниже себестоимости добычи. Например, падение нефти до $50 за баррель приведет к:

Девальвации валют сырьевых экспортеров (Россия, Ближний Восток), что усилит отток капитала.

Сжатию бюджетных доходов и росту суверенных рисков в странах, зависящих от экспорта ресурсов.

Дефляционным тенденциям из-за снижения издержек производства, что, вопреки кажущейся выгоде, подавит инвестиции в реальный сектор .

Центральным банкам придется переключиться на политику количественного смягчения(QE), чтобы предотвратить дефляционную спираль, однако это может столкнуться с ограничениями из-за уже исчерпанного инструментария.

Инфляционный и дефляционный сценарии не исключают друг друга: кризис может начаться с резкого роста цен, перейти в фазу коллапса спроса и завершиться длительной стагнацией. Для России ключевым риском остается падение цен на нефть, что усилит давление на рубль и бюджет, требуя пересмотра макроэкономической стратегии. Глобальная экономика, в свою очередь, может столкнуться с эрой «новой нормальности», где доминируют региональные блоки, цифровые валюты и повышенная волатильность. Если представить, как на графиках должен выглядеть кризис, возьму насдак для примера, глобальный разворот через пгип, пробой ema200w и нисходящий тренд на несколько лет.

Когда шортить НАСДАКНасдак не так предсказуем как золото.

Сначала он шёл по своему шаблону просто безупречно, но сейчас отбивается от плана и рисует среднесрочный растущий тренд.

Но мы ему не верим и у нас есть вполне законный план по входу в шорт.

Глобально у нас есть диапазон, из которого мы уже вываливались, но не смогли закрепиться снизу.

Сейчас мы подходим к верхней его границе и от неё было бы шикарной зайти в шорт с очень коротким стопом.

Что может пойти не так:

Развернуть вниз могут внезапно, без теста сопротивления.

В этом случае будем заходить от теста пробитой восходящей поддержки в качестве сопротивления.

не ир