S&P500/Gold Ratio — Золотой детектор лжи 144-летней истории⚠️ Дисклеймер и правила игры (читать перед погружением)

Крутейшая площадка TradingView является местом для профессионального финансового анализа, а не политических дискуссий. Однако любой глубокий анализ невозможен без понимания исторического и геополитического контекста, который зачастую является первопричиной рыночных движений , поэтому все упомянутые исторические и геополитические события рассматриваются исключительно как фундаментальные факторы определившие движение графиков .

Данный материал представляет собой субъективное видение автора , и если ваше мнение отличается от изложенного, имеете полное право на свою точку зрения. Если вы привыкли получать политкорректную «аналитику» и сладкие утешения от мейнстрим-инфлюенсеров — эта статья не для Вас. Здесь вещи называются своими именами, без полутонов, ради одной цели — сорвать маски и обнажить реальность, скрытую за инфо-шумом и жужжанием печатного станка. Если вы не готовы к тому, что ваша уютная иллюзия «вечного роста» столкнется с жесткой ледяной исторической физикой, — лучше закройте эту идею .

Для остальных: добро пожаловать в трюм «Титаника», где вода уже потихоньку прибывает.

________________________________________

🤝 Привет, адепты «вечного роста», свидетели сложного процента и те, кто искренне верит, что цифры в торговом терминале сделают вас богатыми. Готовьтесь: то, что вы сейчас прочитаете, может вызвать когнитивный диссонанс, но зато прояснит, почему ваша «прибыль» — это всего лишь ловкий фокус со статистикой.

История редко движется по прямой — она предпочитает круги, и сегодня мы стоим в точке, где несколько великих циклов прошлого смыкаются в один сокрушительный финал. Чтобы понять, что ждёт нас в 2026-м, нам нужно на мгновение оглянуться назад и прислушаться к шепоту дат, которые «случайно» совпали в календаре.

🐙 Январь 1882 года (144 года тому назад). Джон Рокфеллер создает Standard Oil Trust — первый в истории «юридический алгоритм», позволивший узкой группе лиц управлять целой отраслью через скрытое владение активами. Рождение «осьминога», чей генетический код ляжет в основу левиафанов вроде BlackRock и Vanguard .

🚢 Начало февраля 1912 года. «Титанику» в сухом доке наносят финальный слой лака и полируют винты, газеты захлебываются восторгом, называя его «вершиной прогресса» и «непотопляемым чудом». Но мы знаем что было дальше.

📑 3 февраля и 1913 года. Принята 16-я поправка к Конституции США. Момент, когда подоходный налог стал обязательным, превратив каждого гражданина в «обеспечение» по долгам ФРС. Пока вы считаете налоги признаком цивилизации, элиты используют их как инструмент, чтобы вы никогда не смогли догнать инфляцию, в то время как их собственные капиталы надежно спрятаны за фасадами благотворительных фондов.

⚖️ 30 января 1934 года. В этот день власти США официально расписались в том, что доллар — это эластичная долговая расписка, условия которой они будут менять под дулом пистолета. За год до этого Рузвельт указом №6102 заставил граждан сдать всё личное золото под страхом 10 лет тюрьмы по цене $20.67 за унцию . А когда золото оказалось в сейфах ФРС, он легким движением пера подписал Gold Reserve Act , подняв цену до $35 . Государство просто украло у своих граждан 40% их сбережений за одну ночь. Это был официальный «кидок» системы, закрепивший право власти грабить тех, кто ей доверяет.

🧭 Сегодня, 30 января 2026 года, история замыкает петлю. Пока индексу S&P500 рисуют параболические рекорды на базе ИИ-хайпа, а «эксперты» называют этот рост вечным, под капотом системы уже хлынула ледяная вода. В этот день, приуроченный к годовщинам «золотого великого развода» (ЗВР), завершению строительства «Титаника», легализации налогового рабства через 16-ю поправку и 144-летнему циклу с момента создания «нефтяного спрута» Рокфеллера, автор публикует эту идею. Связка дат: 1882 → 2026: завершает цикл в 144 года. Число 144 — это сакральный баланс (12 х 12): полный цикл, возведенный в квадрат. Четыре точки — 1882 (траст), 1912-1913 (Титаник, ФРС, налоги), 1934 (Gold Reserve Act) и 1971 (Шок Никсона) — это критические узлы во временной сетке.

________________________________________

⚓️ Введение: 10 отсеков финансового тонущего Титаника

________________________________________

Большинство нынешних инвесторов совершают одну и ту же фатальную ошибку — они все еще измеряют свой успешный успех в зеленых фантиках 💸 долларах США. Ребята, доллар — это эластичная линейка, которая растягивается с каждым новым чихом принтера Джерома Пауэлла или его последующего преемника. Пытаться мерить богатство долларом — это как пытаться мерить длину удава в «попугаях», которые постоянно размножаются делением. Чтобы увидеть реальное положение дел, а не тот розовый кисель который вам льют в уши из каждого утюга, мы будем использовать 📏 «золотой метр» .

🤥 Ratio S&P500/Gold — это «детектор лжи»

Золото и серебро — это единственные деньги в истории, которые невозможно напечатать щелчком мыши в подвале ФРС или нарисовать в экселе Минфина. У него есть одна неприятная для властей черта — неизменная физическая сущность . Взрывной рост металлов показывает, что данный факт сегодня наконец-то начинает доходить и до массовки, Аллилуйя!

Сравнивая S&P500 с золотом, мы просто выкидываем в мусорную корзину:

• Монетарное безумие ФРС;

• Инфляцию, которую вам «рисуют» в отчетах;

• Тотальную девальвацию доллара.

Мы получаем ответ на единственный важный вопрос: становится ли американская экономика реально эффективнее, или мы просто наблюдаем, как раздуваются трупные газы в активах? Это соотношение показывает, сколько унций настоящего, осязаемого золота вам нужно отвалить, чтобы купить одну «корзину» акций из S&P500. Всё предельно просто:

📈 Когда график растет: Акции дорожают быстрее золота. Это периоды «дешевого кайфа»: дешевая энергия, технологический оптимизм и святая вера толпы в то, что завтра будет лучше, чем вчера.

📉 Когда график падает: Золото обгоняет акции. Это время похмелья: системные кризисы, войны, высокая инфляция и момент, когда люди внезапно понимают, что государственные институты — это просто кучка ребят в костюмах, которые сами не понимают что творят.

В этой статье мы препарируем историю за последние 144 года и наглядно увидим, почему текущий «хайп» вокруг ИИ и цифровых фантиков — это лишь последняя попытка системы отсрочить возвращение в суровую реальность. Мы стоим на пороге величайшего шухера за последние 100 лет. Пока в долларах индексы штурмуют новые вершины, рисуя красивые зеленые палки, в реальном (золотом) выражении рынок США находится в затяжной коме с 2000 года. Да-да, вы не ослышались. Медвежий рынок в золоте идет уже четверть века, а толпа всё это время празднуете пир во время чумы.

Но не переживайте, автор не собирается сегодня грузить вас пыльными лекциями из учебников экономики. У нас нет времени на академическую жвачку — 🚧 айсберг уже близко! Вместо этого мы устроим скоростной забег по историческому графику, так как у нас времени в обрез на палубные светские беседы о погоде. Мы пробежимся по 10 отсекам этого тонущего корабля — от нижних палуб «золотого стандарта» до капитанского мостика с его нынешними ИИ-галлюцинациями. Мы вам покажем 🔞кузькину мать... 10 моментов, когда система пробивала очередную переборку (перегородку), приближая тот самый финал, который большинство из вас встретит в ледяной воде фиатного шторма.

Мы препарируем каждый смысловой блок, как 📼 VDR/РДР (регистратор данных рейса) затонувшего лайнера, чтобы определить момент, когда система пробила очередную переборку и свернула в пропасть. Каждый этап мы дополним краткой исторической сводкой знаковых событий: от закулисных интриг при создании ФРС и "лунных мультиков" миссии «Аполлон», до нефтяных войн и болезненного перехода в новую цифровую экономику.

Да, в этой OSINT-аналитике (Open Source Intelligence) намеренно много дат, переплетенного исторического контекста плавно перетекающего к жестким выводам и долгосрочным прогнозам. Местами это может показаться сумбурным, но такая концентрация смыслов была необходима. Задача автора — не развлечь вас очередной новостью, а сформировать в голове подписчика цельную, панорамную картину многослойных мировых процессов длиною в полтора века. Автор сшивает разрозненные лоскуты истории в единое полотно, раскладывая хаос по полочкам, чтобы вы увидели не случайные "неожиданные" кризисы, а строгую геометрию системного финала.

Это не просто исторический экскурс — это перечень тех самых триггеров, которые диктовали условия графику S&P500/Gold Ratio . Для написания данного текста вдохновил ранее опубликованный график NDQ/Gold Ratio из идеи:

🩻 Анатомия ИИ-иллюзий. Прогноз на 2026–2028г , которая является частью от статьи:

🎈Пять Пузырей Технократии . Кому интересно переходите по ссылкам, а мы отчаливаем!

🚢 Титанику тоже красили палубу за два месяца до встречи с айсбергом. Статья S&P500 против золота — это манифест с мостика перед погружением на дно в 2026 году!

________________________________________

1️⃣ Эпоха «твердых денег»: Когда за базар отвечали золотыми зубами (1882–1925)

Диапазон Ratio: 0.30 – 0.50 унций за индекс

________________________________________

Это «нулевая точка» нашего анализа. Время, когда доллар был не просто раскрашенной бумагой, а реальной квитанцией на получение золота в ближайшем банке. Никаких «вертолетных денег» и обещаний «мягкой посадки» — только суровая и тяжелая физика. До 1914 года мир жил в условиях классического золотого стандарта. Золото стоило $20.67 за унцию. Точка. Покупательная способность денег была стабильной десятилетиями. Для нашего графика это значит, что любой рост Ratio был реальным ростом бизнеса, а не инфляционным пузырем. Никакого «монетарного шума». Только чистая эффективность.

🧬 1882 год: Кодирование ДНК «Кракена» . Именно здесь, в январе 1882 года, в систему был внедрен «вирус» трастового управления. Создание Standard Oil Trust стало моментом когда прямая ответственность владельца была заменена анонимным контролем девяти «trustees» попечителей (головы и восьми ног). Рокфеллер создал прототип, который спустя 144 года эволюционировал в нынешних финансовых левиафанов — BlackRock, Vanguard, Fidelity и State Street . Именно тогда Джон Рокфеллер и его юрист Сэмюэл Додд изобрели юридический механизм, который позволил обойти законы штатов и объединить разрозненные компании в единый, невидимый и всемогущий кулак. В конце 19 века несколько доверенных лиц в одной комнате в Нью-Йорке начали управлять 90% всей нефтяной отрасли США .

🚢 1912 год: Последний парад «непотопляемых» амбиций. Гибель «Титаника» в апреле 1912-го стала не просто морской катастрофой, а мощнейшим символом конца «прекрасной эпохи». Огромный, самоуверенный и технологичный мир столкнулся с реальностью, к которой не был готов.

🏦 1913 год: Рождение «Печатного монстра». Через полтора года после того как «Титаник» ушел на дно, в тишине острова Джекилл была создана ФРС (Федеральная Резервная Система). С этого момента право печатать деньги перешло от государства к частной лавочке банкиров. Именно здесь в корпус нашего мирового финансового лайнера была заложена первая и самая главная мина замедленного действия:

• 3 февраля 1913 года: Ратификация Шестнадцатой поправки. Чтобы правительство могло бесконечно выплачивать проценты по долгам перед ФРС, был установлен доильный аппарат федеральный подоходный налог .

• 23 декабря 1913 года: Создание ФРС. Частная лавочка получила монополию на печать денег, которые она сдает государству в долг под процент.

Это был величайший юридический подлог в истории США. Закон, фактически противоречащий духу Конституции, позволил «стричь овец» напрямую. Пока обычный работяга отдает до 40% своего труда в счет обслуживания долга перед частными банкирами, «архитекторы системы» (те самые Рокфеллеры, Морганы, Ротшильды, Варбурги и т.д.) создали для себя лазейки: необлагаемые налогами фонды, офшорные трасты и бухгалтерские махинации с нераспределенной прибылью. Богатые не фиксируют доход — они управляют активами через трасты, не платя системе ни цента. Шестнадцатая поправка — это налог с тех, кто верит в честность системы, созданный теми, кто стоит над ней.

Вот несколько интересных фактов: Среди погибших на Титанике были Джон Джейкоб Астор IV, Бенджамин Гуггенхайм и Исидор Штраус — влиятельные противники создания центрального банка в США.

Банкир Джон Пирпонт Морган, активно лоббировавший создание центробанка, владел компанией International Mercantile Marine, которой принадлежал «Титаник». Морган забронировал каюту на лайнере, но отменил поездку в последний момент, сославшись на болезнь или деловые встречи.

Генри Клей Фрик — стальной магнат и партнер Моргана, Милтон Херши — основатель шоколадной империи Hershey’s и еще пару десятков влиятельных людей того времени отменили поездку в последний момент.

❓Здесь стоит задать вопрос, который до сих пор висит в воздухе: прошло более ста лет, и, вероятно, пора бы уже рассказать мировому сообществу правду — стояли ли за крушением «Титаника» крупнейшие банкиры США и "нефтяной Кракен"? Если да, то сколько им стоила зачистка оппозиции (в лице Астора, Гуггенхайма, Штрауса и т.д., которые блокировали создание ФРС) помимо 1500 трупов, оставшихся в ледяной воде?

⚔️ Первая мировая и первый надлом Ratio

В 1914 году началась Первая мировая война, она потребовала столько денег, сколько не было у всех шахт мира. Правительства начали «подмешивать воду в вино», печатая бумагу для фронта. Несмотря на хаос, соотношение S&P/Gold удерживалось в районе 0.30–0.50. Почему? Потому что золото всё еще оставалось в основе системы. Рынок акций был «приземленным» — за одну унцию золота вы могли купить 2 или 3 полных корзины акций. Компании оценивались по их станкам и заводам, а не по количеству кликов или лайков.

США превращались в промышленного терминатора. Но в индексах тогда не было социальных сетей для котиков и сиськограма. Основу составляли железные дороги (60% рынка!), сталь и уголь. Это реальные активы, которые нельзя «нарисовать» в квартальном отчете — рельсы либо лежат, либо нет.

Психология инвестора: Тогдашние инвесторы были поумнее нынешних. Акции считались опасной спекуляцией, а «настоящими деньгами» называли только золото и облигации.

Потолок 0.50: Как только акции начинали стоить дороже половины унции золота, инвесторы крутили пальцем у виска, фиксировали прибыль и уходили в «твердый кэш».

Резюме: Уровень 0.50 был железным куполом капитализма 40 лет подряд. Инвестор того времени даже под пытками не поверил бы, что когда-то за «корзину акций» будут давать 2 или 5 унций золота.

________________________________________

2️⃣ Первый великий пузырь: «Ревущие двадцатые» (1925–1933)

Пик Ratio: 1.50 унций за индекс

________________________________________

И вот тут случилось оно — первое коллективное помешательство. В XX веке психология толпы впервые разорвала цепи здравого смысла. 📻 Радио — это Nvidia 1920-х! Тогда тоже была «Новая эра», появилось радио, акции RCA взлетали на сотни процентов, потому что это была «технология будущего». Люди верили, что радио и электричество вывели экономику на «перманентно высокое плато». Звучит знакомо, не так ли? (🖐 передаем привет фанатам AI и ChatGPT на пике в 2026 году).

🎢 Рождение кредитного рычага (маржинальный кайф)

В 1913 году родилась ФРС, и к середине 20-х кредиты стали доступнее, чем нынче бесплатные финансовые советы на TradingView.

• Плечи 1к10: Появилась массовая возможность покупать акции «с плечом». Вносишь 10% своих, остальные 90% берешь у брокера.

• Для графика это значит: На рынок вылился океан заемных, виртуальных денег. Поскольку золото было зафиксировано ($20,67), весь этот кредитный напор выдавил соотношение вверх — к отметке 1.50.

💥 Великий крах и морской десант в реальность (1929–1933)

Когда пузырь «ревущих двадцатых» лопнул в октябре 1929-го, полет вниз был резким, без парашюта. Это был не просто кризис, это была клиническая смерть системы.

Дефляционный ад и голод: Заемные деньги исчезли (Margin Calls), акции превратились в мусор. Экономика встала: безработица достигла чудовищных 25% — каждый четвертый трудоспособный американец оказался на улице. Те же «счастливчики», у кого работа еще оставалась, часто вместо зарплаты получали лишь скудный дневной паек, чтобы просто не протянуть ноги.

Золото как единственный выживший: В то время как всё остальное обесценивалось, золото (курс которого был зафиксирован) становилось всё дороже в реальном выражении. Оно стало слишком ценным чтобы оставлять его в руках у масс.

Конфискация и кидок (1933–1934): Когда стало совсем плохо, Рузвельт просто... изменил "законы физики". Сначала в апреле 1933 года указом №6102 он запретил частное владение золотом под страхом тюрьмы, выкупая его у населения по принудительной цене $20.67. А когда золото перекочевало в закрома государства, он нанес финальный удар — через Gold Reserve Act девальвировал доллар, задрав цену золота до $35.

Итог: Государство просто перевернуло доску посреди шахматной партии чтобы спасти свою шкуру за счет граждан. Ratio вколотили обратно в диапазон 0.20-0.30. Рынок был жестко наказан за безрассудство и на десятилетие вернулся к суровым нормам 19-го века.

________________________________________

3️⃣ Бреттон-Вудс: Как «дядя Сэм» подмял под себя мир (1945–1971)

Диапазон Ratio: от 0.50 до нового безумного пика 2.80

________________________________________

После Второй мировой войны мир лежал в руинах, а США сидели на горе золота (около 70% всех мировых запасов). В 1944 году в Бреттон-Вудсе «большие дяди» договорились: теперь доллар — это мировая резервная валюта, а золото... ну, золото привязано к доллару по $35 за унцию. Типа «мамой клянусь, всё обеспечено».

🎰 Путь к отметке 2.80: Эпоха святой наивности

На графике Ratio мы видим, как с 1950-х годов акции начинают «отрываться от грешной земли» (золота). Американские корпорации превратились в глобальных монстров.

План Маршалла: США давали кредиты Европе и Японии, чтобы те... покупали американские товары. Гениальная схема! Coca-Cola, IBM и Ford стали новыми идолами.

Baby Boom: Резкий рост населения породил культ потребления. Торговые центры, пригороды, по две машины на семью — казалось, что этот праздник жизни не закончится никогда.

Культ акций: К середине 60-х инвесторы окончательно расслабились. Акции стали «безопасным способом накопления». Зачем вам золото, если McDonald's растет каждый год?

Nifty Fifty («Славная пятидесятка»): На рынке возник настоящий психоз вокруг 50 компаний (Disney, Xerox, McDonald's и т.д.). Инвесторы покупали их по любым ценам, веря, что это «акции в одну сторону».

Результат: К концу 1960-ых Ratio достигло 2.80. Это было почти в два раза выше пузыря 1929 года! Толпа была уверена: связка «Доллар = Золото» — это физическая константа вселенной.

🚀 Голливуд на орбите Программа «Аполлон» и французский морской десант

Пока обыватели ели бургеры и покупали акции, правительство США занималось любимым делом — жило не по средствам. В конце 60-х США представили миру вершину своей мощи — высадку на Луну (см. клип 10-летней давности про "однополярный мир" и как стёб пиндосов от Rammstein - Amerika 🎶).

Но вот парадокс: Технологии того времени якобы позволили это сделать, а за последующие 50 лет, с мощнейшими процессорами и роботами, повторить этот «трюк» никто так и не смог. Самое важное в этой «афере века» — реакция Москвы. Советская верхушка знала правду, но предпочла проглотить и признать программу «Аполлон». Это был момент великого перелома: элиты СССР вступили в негласный договор с Западом, обменивая идеологическую победу на возможность встроиться в глобальную систему. Именно здесь, а не в 1991-м, начался реальный развал Союза — через скрытый сговор с теми, кто был их "буржуйским заклятым идеологическим врагом". Идеологический триумф СССР был принесен в жертву личным интересам партсовноменклатуры. Истинный развал Советского Союза начался не с дефицита колбасы в конце 1980-ых, а с того тайного рукопожатия над чертежами "Аполлона" в конце 1960-ых. Вот интересно, как там в пока все еще либеральной Мацкве обстоят дела сегодня? На манеже все те же?

Война во Вьетнаме: Пока весь мир смотрел «лунные мультики», США начали бесконтрольно печатать доллары для войны во Вьетнаме. К 1971 году золота в хранилищах осталось в разы меньше, чем напечатанной бумаги. Президент Джонсон решил поиграть в «пушки вместо масла», ведя дорогую войну и раздувая социалку одновременно. Чтобы оплатить этот банкет, ФРС начала втихаря печатать бумагу, которая уже нифига не была обеспечена золотом в Форт-Ноксе.

Де Голль против всех: Французы (во главе с Шарлем де Голлем) оказались не такими наивными. Они поняли что США «разбавляют вино водой» (печатают пустые доллары), и начали массово предъявлять бумажки к обмену на реальные слитки. Золото начало стремительно утекать из Штатов.

Итог: С 1967 по 1971 год наше Ratio барахталось на хаях (2.00–2.80). Это была классическая «раздача» акций от крупных игроков глупой толпе перед тем как всё это казино должно было схлопнуться. Система больше не могла поддерживать иллюзию «обеспеченного доллара».

________________________________________

4️⃣ «Никсоновский шок» и реванш золота (1967–1980)

Падение S&P500/Gold Ratio: с 2.80 до исторического дна 0.13

________________________________________

К началу 70-х сказка Бреттон-Вудса превратилась в фильм ужасов. США напечатали столько «пустых» баксов для войны во Вьетнаме, что золото в Форт-Ноксе таяло быстрее, чем лед в виски. За период с 1963 по 1966 год Франция при Шарле де Голле репатриировала (вывезла) в общей сложности 3 313 тонн золота. Из США: Было вывезено 1638 тонн золота. Для этого потребовалось 24 рейса морских судов и 35 авиарейсов. Из Великобритании: Из хранилищ в Лондоне было возвращено 1175 тонн золота (осуществлено 94 авиарейса в 1965–1966 годах). По примеру де Голля иностранные государства выстроились в очередь чтобы обменять бумажки на реальные слитки пока лавочка не закрылась.

В этот период США обладали крупнейшим запасом золота в истории, накопленным в основном во время и после Второй мировой войны. В 1960 году он составлял около 15 800 тонн (в 1950-е пик достигал более 20 000 тонн ). Постепенно иностранные государства (включая Францию) начали активно обменивать накопленные доллары на физическое золото, что привело к «утечке» резервов. За полтора десятилетия к 1970 году запас сократился на -50% (до 9 839 тонн) , вот тогда и начались "Никсонские фокусы".

🎬 15 августа 1971 года: Самый "честный" дефолт в истории

Президент Ричард Никсон вышел в прямой эфир и с невозмутимым лицом объявил о "временной" приостановке обмена долларов на золото.

• Перевожу с политического на русский: США объявили дефолт. Золото «выпустили из клетки», а обещанный курс в $35 за унцию отправился на свалку истории.

• Для нашего графика: Как только золотые оковы пали, цена золота пустилась в свободный полет, просто унижая любые бумажные активы.

🌪 Идеальный шторм: Нефтяной кризис и стагфляция

Период с 1973 по 1980 год стал временем тотального хаоса.

• Нефтяной шок: Цены на бензин взлетели в 4 раза. Инфляция ECONOMICS:USIRYY пробила двузначные числа, а в экономике поселилась «стагфляция» — это когда безработица растет, бизнес дохнет, а цены при этом прут вверх как ненормальные.

• Акции стали «токсичными»: Компании из S&P500 превратились в мусор — инфляция съедала всю прибыль быстрее, чем бухгалтеры успевали ее считать.

• Апокалипсис сегодня: Иранская революция, советские танки в Афганистане... Мир тогда ждал Третью мировую. В такой атмосфере капитал бежал не в «инновации», а в единственный актив, который не зависит от принтера в Вашингтоне — в физическое золото.

💀 1980 год: Точка абсолютного отчаяния и Ratio 0.13

В январе 1980 года маятник качнулся в крайнюю точку пессимизма. Доллар считали трупом, золото — богом.

• Цифры: Золото — $850, S&P500 — жалкие 110 пунктов.

• Ratio 0.13: Это был момент величайшего унижения американского бизнеса. За одну унцию золота можно было купить почти 8 полных корзин акций S&P500! Журналы выходили с заголовками «смерть акций». Владеть долей в бизнесе считалось безумием.

🦾 Пол Волкер: Лечение шоковой терапией

Систему спас новый глава ФРС Пол Волкер — человек с железными 🥚🥚 ... принципами. Чтобы спасти доллар, он задрал ставку FRED:FEDFUNDS до 20%.

• Это «сломало хребет» инфляции и высосало ликвидность из рынка. Бизнесу было больно, но доллар снова стал дефицитным товаром.

• Золото начало остывать, а акции нащупали свое историческое дно. Уровень 0.13–0.15 стал фундаментом, от которого начался самый безумный 20-летний цикл роста в истории.

________________________________________

5️⃣ Эпоха нефтедоллара и виртуальный пик (1980–2000)

Рост S&P500/Gold Ratio: с 0.13 до абсолютного безумия 5.50

________________________________________

Если в 70-е золото прижало доллар к стенке, выбивая из него остатки доверия, то последовавшие за этим два десятилетия стали эпохой величайшей финансовой мутации. Хозяева печатного станка не просто зализали раны — они создали идеальный механизм поглощения мира. Финансовая система превратилась в гигантскую черную дыру, которая начала всасывать в себя реальные активы, заводы и целые страны, выдавая взамен виртуальные цифры на мониторах.

🛢 Рождение нефтедолларовой иглы

Генетический фундамент этой системы был заложен еще в 1882 году. Standard Oil Trust Джона Рокфеллера стал первым «испытательным полигоном» идеи о том, что контроль над энергией дает абсолютную власть над капиталом. Если в 19 веке Рокфеллер сделал нефть залогом своего корпоративного господства, то в 20 веке финансовые элиты масштабировали этот опыт, сделав нефть OANDA:BCOUSD залогом глобального выживания доллара.

Пока Пол Волкер «ломал хребет» инфляции ставкой в 20%, хитрый еврей Генри Киссинджер провернул сделку века с Саудитами.

• Суть схемы: Весь мир покупает нефть только за доллары. Не нужна нефть? Сиди в пещере. Нужна? Иди и покупай американскую бумагу. Это создало искусственный, бесконечный и глобальный спрос на валюту США.

• Петродолларовый цикл: Шейхи получали горы баксов и, не зная куда их деть, инвестировали их обратно... в американские облигации и акции S&P500. На график Ratio начал давить поток чужих денег, обеспеченных не золотом из Форт-Нокса, а «черным золотом» из пустыни. Так «нефтяной осьминог» 1882 года эволюционировал в глобальный нефтедолларовый насос, накачивающий американский фондовый рынок ликвидностью.

📡 «Золотое двадцатилетие»: Рейганомика и интернет-эйфория

США победили инфляцию, а затем и СССР. Страх глобальной ядерной войны сменился жаждой потребления. Это был период тотальной победы «бумаги» над смыслом.

Предательство элит: Пока рядовым гражданам в СССР рассказывали про светлое будущее, партийная номенклатура еще с 70-х годов начала активно обменивать социалистическую идеологию на капиталистическую жвачку, джинсы, и доступ к распределению валютных потоков. К 1991 году этот процесс завершился полной капитуляцией: огромный красный блок был демонтирован, а его ресурсы влились в западную финансовую систему, создав иллюзию бесконечного роста без границ.

Интеллектуальный пылесос: Миллионы лучших умов планеты мигрировали в «сияющий град на холме» в поисках лучшей жизни. Голливудский образ «американской мечты» стал для них универсальной точкой навигации. США получили колоссальный приток интеллекта практически даром и сразу, не потратив на них десятилетия для обучения и миллиарды долларов.

Золото — это «мёртвый груз»: После 1991 года золото потеряло статус страховки от апокалипсиса. Инвесторы смотрели на него как на бесполезный булыжник, который не платит дивидендов и занимает место в сейфе.

Прогрессирующий маразм Центробанков: В конце 90-х главы ЦБ по всему миру (особенно в Британии) решили, что они самые умные, и начали массово распродавать золотые запасы, считая их пережитком прошлого. Цена золота была вкатана в бетон — до $250-$300.

Доткомы и «невесомая экономика»: Появление интернета убедило всех, что теперь прибыль можно делать из воздуха (кликов и просмотров), не упираясь в дефицит стали или нефти.

🤡 Пик 5.50: Момент величайшего самообмана в истории

В марте 2000 года Ratio достигло отметки 5.50. Запомните эту цифру — это памятник человеческой глупости.

• Математика абсурда: Индекс S&P500 стоил ~1500 пунктов, а золото — жалкие ~$270.

• 40-кратный рост: За 20 лет акции подорожали относительно золота в 40 раз! (от дна 0.13 до пика 5.50).

• Символизм: Это был абсолютный триумф виртуальности над реальностью. Аналитики с серьезными лицами предсказывали золото по $100 и S&P500 в бесконечности.

Итог периода: Это был самый длинный и мощный «бычий цикл» бумаги в истории. Уровень 5.50 стал точкой максимального отрыва от земли. Человечество решило, что цифры в компьютере окончательно победили атомы.

Развал главного конкурента в лице СССР замкнул на США все глобальные финансовые потоки, и мир перестал быть двухполярным. У «победителей» на радостях даже развилась своеобразная интеллектуальная биполярочка: на полках книжных магазинов пылились бестселлеры вроде «Конца истории» Фрэнсиса Фукуямы, провозглашавшие вечный триумф либерального капитализма. Но, как и в 1929 году, физика не читала этих книг — она просто пришла за долгами.

Идем дальше. Теперь берем хирургический скальпель и вскрываем этот гнойник под названием «современная монетарная политика». Шестой блок в стиле финансового триллера — поехали:

________________________________________

6️⃣ Череда кризисов и медвежья дивергенция (2000–2021)

S&P500/Gold Ratio: от пика 5.50 через обвал к 0.60 и «затухающий» отскок к 2.66

________________________________________

После того как в 2000 году Ratio достигло безумной отметки 5.50, у мировой финансовой системы началось тяжёлое похмелье, переходящее в белую горячку. Начало 21 века — это история о том, как ФРС отчаянно пыталась заклеить дыры в тонущем «Титанике» акций свеженапечатанной зеленой резаной бумагой.

А) Крах иллюзий и «золотой реванш» (2000–2011)

Первое десятилетие XXI века стало временем тотального унижения бумажных активов.

• Цепочка катастроф: Сначала лопнул пузырь доткомов, потом 9/11, потом бесконечные войны на Ближнем Востоке. Вера в доллар как в «тихую гавань» начала вонять тухлятиной.

• Кризис 2008 года: Ипотечный коллапс в США показал, что вся система — это просто пирамида из токсичного мусора. Когда Lehman Brothers пошел кормить рыб, народ вспомнил что золото — единственный актив, который не превращается в тыкву когда банкиры и правительство нагло лгут.

• Итог: Золото OANDA:XAUUSD сделало иксы (+660%), а S&P500 закончил десятилетие в глубокой депрессии. В 2011 году Ratio упало до 0.60. Мир был в шаге от возвращения к золотому стандарту через тотальный хаос.

Б) Эпоха QE: Как «вертолетный Бен» строил искусственный рай

Чтобы спасти казино от закрытия, глава ФРС Бен Бернанке врубил печатный станок на промышленную мощность. Это назвали красивым термином Quantitative Easing (QE).

• Скупка мусора: Центробанк начал печатать триллионы и покупать на них долги, вбивая ставки в ноль.

• Buybacks : Получив доступ к бесплатным бабкам, корпорации (Apple, Google и прочие) начали массово выкупать свои же акции. Это создало бесконечный искусственный спрос. Эффективность бизнеса? Рост прибыли? Забудьте. Просто жми кнопку «выкуп» и рисуй график вверх.

• Цифровой морфий: Появление смартфонов и соцсетей создало иллюзию «технологического прорыва», хотя по факту мы просто стали эффективнее смотреть рекламу.

В) Финальный аккорд: «Печатная вакханалия» (2020–2021)

Пандемия стала идеальным поводом для финального безумства. ФРС влила в систему $4 трлн за пару месяцев — больше, чем за всю историю до этого.

• Акции улетели в космос по вертикали. S&P500 в долларах обновлял рекорды каждый вторник.

• Момент истины: Несмотря на этот денежный цунами, наше Ratio смогло подняться лишь к отметке 2.66.

💀 Почему это «медвежья дивергенция столетия»?

Слушайте внимательно, это база:

В 2000 году Ratio было 5.50.

В 2021 году — при том, что денег напечатали в 10 раз больше — всего 2.66.

Это классический признак того, что система «задыхается». Каждый новый триллион долларов дает всё меньший эффект. Чтобы индекс просто стоял на месте в золотом выражении, им нужно печатать деньги с ускорением звука. Это финальная стадия болезни перед тем, как организм (рынок) окончательно откажет.

________________________________________

7️⃣ Текущий момент (2021–2026): Великое пробуждение и «тихий» крах акций

Диапазон S&P500/Gold Ratio: падение с 2.66 до 1.25

________________________________________

Если период до 2021 года был временем сладких «монетарных галлюцинаций», то последние годы стали моментом, когда реальность вышибла дверь сапогом. Мы вошли в фазу, где золото перестало быть «скучным дедовским активом» и начало агрессивно пожирать долю рынка у бумажных фантиков, устремившись к отметке $5500.

📉 2022: Инфляционная оплеуха и первое погружение. События 2021–2022 годов в клочья разорвали миф ФРС о «временной» инфляции. Чтобы спасти доллар от превращения в туалетную бумагу, Пауэлл задрал ставки до максимумов за четверть века. Рынки акций тогда впервые по-настоящему дрогнули, осознав, что бесплатный кредитный допинг закончился. Итого за год американский индекс OANDA:SPX500USD упал на -27% и высокотехнологичный индекс FOREXCOM:NAS100 на -37%.

🤖 2023–2025: ИИ-пузырь как последний наркоз. Когда система начала захлебываться от высоких ставок, толпе вкололи новую дозу — «Искусственный Интеллект». Это позволило раздуть параболический пузырь в техах, маскируя гниющий фундамент экономики. Пока индексы штурмовали высоты на ИИ-хайпе, реальное доверие к системе испарялось. С 2023 года мы наблюдаем уникальный цирк. С одной стороны — безумный хайп вокруг Искусственного Интеллекта (Nvidia, Microsoft), который вытянул индекс S&P500 к отметкам выше 7000 пунктов. С другой стороны — золото, которое без лишнего пафоса пробило все потолки и устремилось к $5500.

Почему Ratio падает, если индексы растут? Смотрите на цифры, а не на эмоции:

• С пика 2021 года S&P500 вырос в долларах на +45%. (Ура, мы богаты!)

• За этот же период золото выросло на +175%. (Ой...)

• Результат: Соотношение Ratio упало с ~2.66 до ~1.25

⚖️ Золото как детектор правды. Пока чиновники из телевизора убеждали вас, что «всё под контролем», золото молча начало закладывать в цену системный крах фиатной помойки. Рост к локальным вершинам золота на $5600 и серебра $120 — это не просто подорожание драгоценного металла, это приговор всей финансовой архитектуре последних полвека.

📻 Резюме на 2026 год: Привет из 1929-го!

На сегодняшний день мы вернулись ниже отметки 1.50 — магическому уровню пика 1929 года. Это значит, что за последние 4 года американский рынок акций обесценился почти вдвое относительно золота, даже находясь на своих исторических максимумах в баксах.

Пока толпа бьется в экстазе от «зеленых цифр» в портфелях, их реальная покупательная способность тает, как мороженое в аду. «Бумажный щит» из ИИ-акций больше не вывозит натиск реальных денег. Маятник истории пошел в сторону золота, и зона 1.00-1.50 — это лишь промежуточная остановка перед великим приземлением «на жопу».

________________________________________

8️⃣ Прогноз 2026–2040. Часть 1: Дефляционный шок и кризис ликвидности (2026)

Целевое S&P500/Gold Ratio: 0.90

________________________________________

Сейчас, в начале 2026-го, на рынке царит классическая эйфория «последних дней Помпеи». Индексы на хаях, из каждого утюга кричат про ИИ, а BigTech кажется бессмертным. Но если заглянуть под капот этой сверкающей колымаги, вы увидите, что двигатель перегрет, а тормозов... тормозов просто нет.

⚓️ Механика обвала: Режим «выживание» (RISK-OFF) в 2026-м

Базовый сценарий — это классический 🐥 рыжий гусь, ща дое**сь «черный лебедь», помноженный на дикую усталость рынка. Парадигма «покупай на просадке» сменится парадигмой «беги, пока не закопали».

• S&P500: Падение к 4000 (-40%). При текущих 7000 это выглядит как конец света, но на деле это просто возвращение к здравому смыслу (спойлер: конец света еще впереди). Когда схлопнутся «мультипликаторы надежды» и до рынка дойдет что чат-боты не генерируют столько кэша сколько в них вбухали, начнется массовый исход хомяков.

• Золото: Вероятная коррекция в район 3500 (-35%). А вот тут у новичков случится короткое замыкание в мозгу. «Как так?! Золото же защитный актив?!»

Причина — Дефицит Ликвидности . В золоте сейчас сидит толпа спекулянтов и «плечевиков». Когда акции полетят вниз на 5-7% в день, крупным фондам потребуются реальные деньги чтобы покрыть маржин-коллы по их сгорающим позициям. Они будут сливать золото не потому что оно им не нравится, а потому что это единственный ликвидный актив на который еще есть покупатель. Продают то, что можно продать, чтобы спасти то, что продать уже нельзя.

⚖️ Соотношение 0.90: Генеральная уборка

В точке начала 2026 года Ratio падает в моменте установления ATH в S&P500 с 1.25 до 0.90.

1. Ликвидация плечей: Рынок очищается от случайных пассажиров и любителей легких денег.

2. Переоценка рисков: Акции уже дешевые, но их никто не берет — страх парализует. Золото тоже дешевеет, и вот тут его начинают молча и жадно пылесосить «умные деньги» (ЦБ и консервативные фонды), пока толпа бьется в истерике.

🎞 Историческая аналогия: Это будет ремейк марта 2020 года или 2008-го, но с гораздо более паршивым спецэффектами. Разница в том, что в этот раз у «дедушки» из ФРС почти не осталось патронов: долги запредельные, инфляция дышит в затылок, а ликвидность иссякла.

🎥 «Артемида-2026»: Лунные мультики 2.0 как дымовая завеса

Классика: Пока отвлеченная наивная толпа смотрит в небо, «невидимая рука рынка» шарит по ее карманам.

Спустя полвека тишины космическая программа США внезапно оживает ровно в тот момент, когда земные проблемы гегемона становятся критическими. Миссия Artemis II , первый пилотируемый облет Луны за 50 лет, запланирована на февраль 2026 года — идеально совпадая с прогнозируемым пиком финансового безумия и началом схлопывания ИИ-пузыря. История повторяется с пугающей точностью: в начале 1970-х, когда американская экономика начинала задыхаться под тяжестью расходов холодной войны, высокой инфляции и готовясь к отвязке от золота, миру показали захватывающий сериал под названием «Аполлон». Это была гениальная дымовая завеса, отвлекшая внимание от глубоких трещин в фундаменте империи.

Сегодня, когда гегемон заметно «сдувается» сворачивая роль мирового жандарма и окукливаясь в Западном полушарии, системе снова жизненно необходим грандиозный спектакль. Экономика, искусственно поддерживаемая на плаву лишь рекордными инъекциями ликвидности и биржевыми пузырями, требует хлеба и зрелищ. Если полвека назад нам показывали зернистые «лунные мультики» для аналоговой эры, то теперь готовится высокобюджетное «реалити-шоу 2.0» в разрешении 4K. Artemis — это не про науку, это про медийное прикрытие управляемого спуска сверхдержавы.

Вместо решения реальных проблем на Земле — элиты предлагают плебсу смотреть на звезды. Высадка на Луну (Artemis III), благоразумно отложенная на 2028 год, станет финальным аккордом этого шоу, призванным замаскировать болезненный переход к новой финансовой реальности. Это классическая тактика отвлечения внимания: пока на фондовом рынке надувают последний, самый опасный пузырь, а геополитическое влияние тает, публике продают билет в первый ряд на космический блокбастер, чтобы она не задавала лишних вопросов о том что происходит с ее деньгами здесь и сейчас.

________________________________________

9️⃣ Прогноз 2026–2040. Часть 2: Цифровой пузырь и иллюзия спасения (2026–2028)

Целевое S&P500/Gold Ratio: Отскок от 0.90 к 2.00

________________________________________

После того как в 2026 году рынок очистится от «широкоплечих» оптимистов, а пузырь ИИ лопнет с брызгами, мировая экономика окажется в глубочайшем нокауте. Чтобы предотвратить полный коллапс (и чтобы их самих не подняли на вилы), ФРС и мировые ЦБ запустят новую программу спасения. Но старые лозунги про «количественное смягчение» уже не купят даже самые наивные домохозяйки. Толпе предложат новую религию — «цифровое преображение».

А) RWA и стейблкоины: Новая упаковка для старого мусора

Если в 2025-м вам продавали «мозги роботов», то в 2028-м вам будут впаривать «Токенизацию всего».

• RWA (Real World Assets): Акции, недвижку, и даже золото переведут в токены на блокчейне (DLT). Это преподнесут как «великую революцию ликвидности». Мол, теперь вы можете торговать акциями 24/7, сидя в туалете. На самом деле — это просто способ загнать ваше внимание в новую контролируемую среду.

• Вертолетные деньги 2.0: Ликвидность польется в систему через стейблкоины (цифровые фантики которые "обеспечены" госдолгом США). Это позволит заливать пожар деньгами мгновенно, минуя неповоротливые банки. Деньги — прямо в ваш смартфон, лишь бы вы продолжали нажимать кнопку «Купить».

Б) Финальный рывок: Парабола обреченных

На фоне этого «цифрового опиума» индексы исполнят свой последний танец.

• S&P500: Отрастет от низов (4000) до безумных 8 000 – 10 000 пунктов. Это будет величайший «шорт-сквиз» в истории. Весь мир поверит, что блокчейн исправил экономику.

• Золото: После коррекции к ~3500$ оно начнет расти вяло, восстановится к 5000$ и застрянет. Физическое золото в этот момент будет объявлено «устаревшим аналоговым хламом», который только тормозит транзакции. Все будут покупать «цифровые токены на золото», которые, конечно же, «намного удобнее» (и которые гораздо легче заморозить).

• На нашем графике Ratio мы увидим отскок от 0.90 до 1.50-2.00. Заметьте: этот пик будет ниже предыдущего (2.66 в 2021 году). Медвежья дивергенция столетия продолжает свою работу. Это «отскок дохлой кошки» глобального масштаба.

В) Капкан «ликвидности 24/7»

Главный парадокс периода: токенизация создаст иллюзию что вы — король рынка. Люди поверят что могут выйти в кэш в любую секунду одним кликом. Именно эта ложная вера в «легкий выход» заманит в рынок рекордное стадо участников. Они не понимают, что когда начнется реальный обвал, «кнопка выхода» в приложении просто перестанет работать, а блокчейн «случайно» уйдет на техперерыв. Это идеальная ловушка перед финальным актом.

Г) Дискретная диктатура: От траста Рокфеллера к цифровому абсолютизму

В конце 19 века Рокфеллер создал прототип, который спустя 144 года эволюционировал в нынешних финансовых левиафанов — BlackRock, Vanguard, Fidelity и State Street . В 20 веке модель скрытого перекрестного владения позволила управлять мировыми финансами, формально оставаясь в тени. Сегодня мы видим финальную стадию этой мутации. Вот для примера активы под управлением «большой четверки» на начало 2026 года: BlackRock: $14,04 трлн, Vanguard: ~$11 трлн, Fidelity: $6,4 трлн, State Street: $5,7 трлн. Итого, вместе более $37 трлн. и это только то, что официально! Имеющих активов под управлением (AUM) на 2026 год под $40 трлн , а активов под администрированием (AUA) там вероятно уже больше 100 трлн (100 000 000 000 000 $). Теперь встает вопрос: как все эти нули на экранах перенести сквозь период высокой турбулентности в новый мировой порядок? Ответ: через токенизацию всего — RWA (Real World Assets).

Скрытое управление трастами 19-го века превращается в открытый техно-феодализм смарт-контрактов в 21-ом. Алгоритмы управления типа Proof-of-Stake (PoS) переносят ту самую «невидимую руку рынка» прямо в блокчейн: право на истину и консенсус теперь принадлежит исключительно держателю крупнейшего стейка (капитала). Это идеальная цифровая реинкарнация траста 1882 года, где алгоритм заменяет закон, а консенсус богатых становится судьбой для бедных . Новые инструменты цифровой экономики (DLT - блокчейн, RWA - токенизация и смарт-контракты) дадут возможность левиафанам окончательно скупить мировые реальные активы.

Этот процесс станет финальной стадией «приватизации планеты». Пока толпа будет увлечена графиками и «иксами» в своих смартфонах, левиафаны завершат величайший в истории обмен обесценивающихся цифр на осязаемую физическую реальность: землю, энергетику и жизненно важную инфраструктуру. Система, стартовавшая с 1880-ых годов как нефтяной монополизм Рокфеллера, к 2030-му превратится в абсолютный цифровой суверенитет.

Кнопка «Выйти из системы» будет демонтирована: в мире, где всё токенизировано и завязано на алгоритмы типу Proof-of-Stake — любое несогласие с «консенсусом богатых» приведет к мгновенному обнулению не только вашего счета, но и вашего социального права на существование.

________________________________________

1️⃣0️⃣ Прогноз 2026–2040. Часть 3: Великая Депрессия 2.0 и похороны фиата

Целевое S&P500/Gold Ratio: падение с 1.75 к историческому «полу» 0.25–0.50

________________________________________

Период с 2029 по 2035 годы станет временем «Эха столетия». Ровно через 100 лет после краха 1929 года мир поймет, что старые таблетки больше не лечат. Дедушка из ФРС может печатать сколько угодно цифр, но они больше не запускают экономику — они её добивают. Это фаза великой деструкции долга, который мир копил последние 80 лет.

А) 2029 год: Точка невозврата и «цифровое похмелье»

После 2029 года пузырь «токенизированных активов» и всё это цифровое шоу 2026–2028 годов с грохотом лопнет.

• Крах доверия: Инвесторы внезапно протрезвеют и поймут, что цифровая оболочка (RWA) не превращает тухлый долг в золото. Начнется паническое бегство в то, что можно потрогать руками, спрятать в подвал или уронить на ногу.

• Долговой коллапс: Мировой долг станет математически невыплачиваемым. У государств останется два стула: открытый дефолт (честный кидок) или скрытый через гиперинфляцию (циничный кидок). Оба варианта отправляют золото в стратосферу.

Б) Великое расхождение: Акции на дно ⚓️, Золото — в космос 🚀

В этой фазе мы увидим то самое «Великое расхождение», от которого у фанатов индексного инвестирования пойдет кровь из глаз:

• Золото (Safe Haven 2.0): К 2035–2040 годам цена золота достигает $10 000 – $12 000. И это не просто «рост курса». Это переоценка металла как единственного реального залога в новой архитектуре мира. Золото снова займет свое главенствующее место в ЗВР.

• S&P500 («Увлекательное путешествие» с Жак-Ив Кусто на дно): Номинально в долларах индекс может стоить пятизначных цифр (спасибо инфляции), но его реальная стоимость будет уничтожена. С прогнозных пиков в 10 000 пунктов индекс отправится в затяжное пике к значениям 2500–3000.

• Обвал -70-80%: Это будет великая чистка от «зомби-компаний», которые десятилетиями сосали ликвидность из системы, не производя ничего, кроме долгов.

В) Финальное Ratio: Привет из 19-го века

Идея о «цепочке затухающих хайпов» находит здесь свой финал.

Период нормальной прямой корреляции:

• 1929г. — пик пузыря «ревущих двадцатых»: Ratio 1.50.

• 1970г. — вершины перед отвязкой от золотого стандарта: Ratio 2.80.

• 2000г. — пик пузыря Дот-ком: Ratio 5.50.

Период отрицательной корреляции (медвежья дивергенция):

• 2000г. — пик пузыря Дот-ком: Ratio 5.50.

• 2021г. — вершина IT/Data Center: Ratio 2.66.

• 2026г. — пик пузыря IT/AI: Ratio 1.25-1.50.

Прогноз. Период усугубления медвежьей дивергенции:

• Цель до 2027 года — мировая рецессия: снижение Ratio до ~0.90.

• Цель до 2029 года — пик пузыря DLT/RWA: отскок Ratio до 1.50-2.00.

• Долгосрочная цель к 2040 году — на Депрессии v2.0: обвал на 0.25–0.50 к 1.

Маятник летит в другую крайность. Соотношение 0.25–0.50 это фундаментальный уровень из прошлого века. В этой точке за одну унцию золота, как и сто лет тому назад, вы сможете купить от 2 до 4 полных корзин OANDA:SPX500USD индекса.

Г) Жизнь внутри «Депрессии 2.0»

Это не просто красные цифры в TradingView — это тектонический сдвиг цивилизации:

Стагфляционная петля: Еда, энергия и металлы дорожают ежедневно, в то время как ваш портфель акций и зарплата превращаются в тыкву. Реальная инфляция сжигает сбережения быстрее, чем вы успеваете обновлять графики.

Процесс «Обнуления»: Перед входом в новую экономическую модель «ИИ-плана» систему нужно зачистить. Чтобы внедрить новый порядок массы должны стать бедными и зависимыми — так же, как в 1930-х в США. Нищета — лучший фундамент для принятия «спасительных» реформ.

Деление на касты: Средний класс уходит в историю. Мир раскалывается на две полярные группы: ультрабедное большинство и сверхбогатое меньшинство — владельцы алгоритмов, ресурсов и земли (берите пример с "нью-феодала/нью-лендлорда" Билла Гейтса).

Цифровой ошейник: Новые деньги станут абсолютной системой контроля над плебсом. Логическая цепочка проста: DLT (блокчейн) → Digital ID → CBDC (цифровой доллар/юань/рубль) → UBI (безусловный доход). Вам дадут копейки на выживание, но только если ваше поведение соответствует алгоритму.

Два мира — две реальности: В цифровом мета-мире человек может быть «известным и богатым», но в физической реальности он будет бесправным арендатором без собственности. Это и есть суть техно-феодализма: «У вас не будет ничего, и вы будете счастливы» .

Геополитический разлом: Мир окончательно распадется на враждующие валютные зоны. Единственным универсальным «мостом» снова станет физическое золото — как и последние 5000 лет.

Важнейшее примечание: Те, кто успеет до начала Великой Депрессии v2.0 закрепить за собой физические реальные активы — землю, ресурсы, продовольствие, энергию и реальные деньги (золотые и серебряные монеты) — только у тех останется пространство для маневра и право на собственное мнение. К 2040 году грандиозный цикл, начатый Никсоном в 1971-м, будет завершен. Старый мир, построенный на галлюцинациях и бесконечных долговых расписках, окончательно схлопнется внутрь себя, оставляя выживших один на один с суровой физикой реальности. Золотой метр снова станет единственной мерой вещей, когда виртуальная пыль осядет на руинах фиатных империй.

💼 Что это значит для вашего портфеля?

Если прогноз верен (а он верен), то к 2040 году мы проснемся в мире, где за одну унцию золота вы сможете купить от 2 до 4 полных индексов S&P500. Вдумайтесь в это: не одну корзину акций за 5 унций, как в 2000-м, а ЧЕТЫРЕ индекса за ОДНУ унцию.

В этом «новом дивном дне киберпанка» ваши "безопасные" стратегии индексного инвестирования превратятся в гарантированный способ сжечь более 90% реальной покупательной способности относительно золотого стандарта.

🌊 Системный кризис капитализма и предстоящее монетарное цунами просто обнулит тех, кто ставил на бумагу и циферки на экране против физики. Наступает время реальных ценностей (золота и серебра). Вы готовы или продолжите верить в экономические и политические байки?

________________________________________

🧠 Логос системы: Что первично — политика или экономика?

________________________________________

Под завершение еще нужно сделать небольшое отступление, так как среди диванных/балконных аналитиков не утихают споры: всё-таки что главенствует в мировых процессах — политика или экономика? Это не совсем корректный вопрос, ответ на который зависит лишь от того, какую «прошивку» вам установили в голову.

В социалистической 🔴 красной модели (сегодня — Китай) с её пятилетками ответ очевиден: главенствует политика, которая ставит экономику в русло плановых показателей. В классическом капитализме (США — играют за 🔵 синих) нам пытаются продать идею доминирования экономических выгод. Но на самом деле — это вечный спор о курице и яйце. Правда в том, что ни курица, ни яйцо не являются главными.

Главным является тот, кто создал курицу и заложил в её геном программу нести яйца. Главным является Логос — идея, концепция и смысл. Экономика и политика — это лишь инструменты, «геном» системы, в который заложена программа её развития, расцвета и неизбежного (в нашем случае — управляемого) краха. Наш график Ratio S&P500/Gold — это и есть кардиограмма реализации этого глобального концепта.

Чтобы разобрать этот вопрос, нам придется подняться выше уровня политики и экономики, и даже выше пластов идеологий и религий. Лишь с концептуальной высоты становится ясно: подлинная власть принадлежит не тем, кто подписывает указы или печатает банкноты, а тем, кто формирует мировые смыслы .

Политика и экономика — это лишь «исполнительные механизмы», следствие. Причина же всегда кроется в концепте. Тот, кто проектирует идеи и концепты мироустройства, является истинным архитектором реальности , так как эти смыслы способны жить столетиями в головах широких масс, передаваясь как генетический код. Пока толпа спорит о налогах или кандидатах — она действует внутри «прошивки», созданной теми, кто стоит над политикой, экономикой, идеологией и религией. Понимать концепт — значит видеть не просто движение цены на графике, а направление, в котором ведут цивилизацию те, кто держит в руках её невидимые нити.

Чтобы понять текущий пульс системы нужно (с концептуальной высоты) 👁 взглянуть на эволюцию этого генома. Процесс перехода от присваивающего хозяйства к сложным цифровым системам можно очень упрощенно разделить на четыре ключевые стадии:

Аграрная (монархизм) — до XVIII века. Основа: Земля и ручной труд. Особенности: Натуральное хозяйство и жесткая сословная иерархия.

Индустриальная (капитализм) — до середины XX века. Основа: Капитал, машины, фабрики. Урбанизация и появление классических экономических школ и среднего класса.

Постиндустриальная (посткапитализм) — с середины XX века по настоящее время. Основа: Знания, информация, сфера услуг. Глобализация рынков и высокие технологии.

Цифровая/Когнитивная (техно-социализм или даже техно-феодализм) — Будущее. Суть: Власть переходит от владельцев заводов к владельцам алгоритмов, данных и экосистем. Искусственный интеллект, экономика внимания и исчезновение традиционного рынка труда. Политический подтекст: разрыв между «цифровой элитой» и остальным населением (деление на касты), переход от владения вещами к подписочной модели (SaaS, аренда, каршеринг). Все как по учебнику Шваба енд Ко: «У тебя ничего не будет, и ты будешь счастлив» .

Термин «техно-социализм», «кибер-социализм» или даже «техно-феодализм» здесь максимально уместен. Власть стейкхолдеров здесь реализуется через контроль доступа к данным и социальной инфраструктуре . Реальная власть принадлежит арбитрам экосистем (стейкхолдерам-платформаторам) . Они не просто участники рынка, они — сама среда , где устанавливаются правила.

Власть стейкхолдеров в цифровом пространстве может стать более жесткой, чем во времена феодализма и открытого рабовладения. Если раньше крепостной/раб/работник мог уйти спрятаться в леса от барина/капиталиста/налогов, то в системе, где стейкхолдером является ИИ-алгоритм, контролирующий ваш биометрический профиль и доступ к кошельку, «внесистемность» означает социальную смерть. Если классический феодал владел телом и землей , то цифровой стейкхолдер владеет временем, вниманием и доступом к реальности, благам цивилизации и продовольствию .

________________________________________

🤖 Конечная остановка: От «Божественного права» к диктатуре ASI

Даже если в порыве крайней сентиментальности мы наивно предположим, что наши «богоизбранные» мировые элиты (вопрос лишь в том, какой именно «бог» выдал им этот мандат) — это святейшие альтруисты, которые не спят ночами думая исключительно о благе человечества, итог всё равно будет математически предсказуем. Появление ASI (Искусственного Супер-Интеллекта) — это лишь вопрос времени, и когда этот «цифровой Левиафан» выйдет на оперативный простор, он неизбежно перехватит рычаги управления. Для него всё — от логистических цепочек до биохимии человека — является лишь набором данных, требующих оптимизации.

Даже если допустить, что наши "человеколюбивые" архитекторы системы действительно мечтают сделать нас "счастливыми" (правда, попутно лишив нас собственности и воли), то Супер-ИИ организует это "счастье" с машинной эффективностью. В этом новом дивном мире киберпанка простым смертным уготовано «супер-пупер благоденствие» под неусыпным взором социального рейтинга. Роль «невидимой руки рынка» окончательно перейдет к алгоритму, который будет выдавать пайку безусловного базового дохода (UBI) в виде программируемых цифровых токенов.

Это и будет высшая точка концептуального контроля: "деньги" со сроком годности и узким целевым назначением . Вы не сможете «отложить на черный день» или купить что-то, что не одобрено алгоритмом оптимизации. Ваше счастье будет принудительным, автоматизированным, и строго дозированным.

⛓ Новое цифровое крепостное право в 21 веке

Мы входим в эпоху нового цифрового крепостного права , где понятие «прав человека» заменяется на «условия пользования сервисом». В этой системе у "новых смердов" нет никаких врожденных прав — есть лишь временные привилегии, которые могут быть аннулированы в один клик. За «плохое поведение» или «неправильное мнение» система будет лишать не свободы, а доступа: к деньгам, сервисам, передвижению и даже к возможности купить еду.

Самое зловещее здесь то, что определять границы «добра и зла» будут не суды, не законы и тем более не моральные нормы. Роль верховных арбитров переходит к стейкхолдерам — транскорпорациям и скрытым владельцам цифровых платформ. Эти «финансовые левиафаны», владеющие десятками триллионов долларов, становятся теневыми законодателями. Ваша судьба теперь зависит от того, насколько вы соответствуете текущему концепту «эффективного юнита», прописанному в алгоритмах BlackRock или Vanguard. Мораль заменяется алгоритмом, а правосудие — автоматической блокировкой аккаунта.

🧱 Итоговая формула «Нового Дивного Мира Киберпанка»

Мы стоим на пороге величайшей подмены в истории человечества. Текущее переформатирование старого мирового порядка завершиться не просто мировым кризисом а-ля Великой Депрессии 2.0, а полной перезагрузкой самой сути человеческого существования:

Вместо денег — цифровые талоны на питание с ограниченным сроком действия.

Вместо законов и судов — бездушные алгоритмы смарт-контрактов.

Вместо владения — временное право пользования по подписке.

Вместо раскрытия потенциала — жесткие рамки социального рейтинга.

Вместо свободы — комфортабельный, но абсолютно прозрачный цифровой концлагерь.

Новый дивный мир киберпанка — это не бета-тест утопии, это алгоритмическая реальность, которая уже стучится через экраны ваших смартфонов.

А вы к нему готовы, иль надеетесь на «авось пронесёт»?

Возвращаясь к изначальному вопросу, в этой концепции еще не хватает «автоматизированного планового хозяйства». Если в XX веке госплан СССР v1.0 задыхался от нехватки мощностей и искаженной/неактуальной информации, то связка DLT (блокчейн), IoE (Интернет всего), смарт-контракты и AGI (общий-ИИ) решает эту проблему.

Реактивность: План больше не «застывшая пятилетка», а живой алгоритм, меняющийся ежесекундно.

Ресурсная эффективность: ИИ видит излишки и дефицит раньше человека.

Баланс: AGI-ASI может сбалансировать потребление, избегая перепроизводства.

🤏 Но есть мааааленькая проблемка. Да это «экономика без трения», в ней нет кризисов перепроизводства, но нет и личного пространства. Власть стейкхолдеров превращается в диктатуру алгоритмического баланса, где человек — лишь одна из переменных в формуле оптимизации . Проблемка в том, что этот «кибер-план 2.0» будет зависеть от холодной логики и целей железяки. И если ей в «голову» взбредет что человек больше не вписывается в этот план, а восемь миллиардов можно "оптимизировать" до двух-трех — привет 🖐 Апокалипсис, где фильмы «Терминатор» и «Матрица» вам покажутся детскими мультиками (что мы детально обсудим 17 февраля в следующей статье).

________________________________________

💡 Вместо послесловия: Вопрос на сообразительность

________________________________________

История не повторяется, она рифмуется. И сегодня ритм этого финансового реквиема звучит громче, чем когда-либо:

В 1913г. — принята 16-я поправка к конституции США и создан ФРС.

В 1934г. — власти США развели своих граждан (указ №6102 + Gold Reserve Act).

В 1971г. — власти США кинули уже весь мир, обрушив золотой стандарт.

Между первым и вторым актом этой драмы прошло два десятилетия, а между вторым и третьим почти четыре десятилетия. Сегодня, в начале 2026 года, с момента последнего кидка прошло уже 55 лет, а срок годности системы не просто истек — она смердит!

Переход к новой мировой резервной валюте — это исторический цикл, который как минимум последних 500 лет неизменно длится от 80 до 120 лет . Если официально статус доллара закрепился ~70 лет назад, то фактически он доминирует в мировой торговле еще с 1920-х годов. Это значит, что «век доллара» уже перевалил за 100 лет, достигнув критического предела прочности.

История беспощадна: упадок Португалии, Испании, Нидерландов, Франции и Британии всегда сопровождался тектоническими сдвигами и неопределенностью. Мы находимся в очередной точке бифуркации . Но в этот раз планировщики готовят не просто смену одной национальной бумаги на другую. Мы стоим на пороге перехода от национальных валют к алгоритмическим цифровым активам.

В ближайшие одно-два десятилетия, пока мир будет биться в конвульсиях перехода и новые роли стран еще не будут определены, физическое золото, серебро и сектор commodities станут той самой «безопасной гаванью» . Это единственный мост, способный перенести ваши ценности через шторм в новый дивный мир киберпанка. Пока старая финансовая архитектура рушится, только осязаемые ресурсы позволят вам не стать лишь «переменной в формуле оптимизации» нового цифрового госплана.

А теперь — вопрос на сообразительность: Если старая финансовая архитектура трещит по швам и её обрушение рано или поздно неизбежно, будут ли США сидеть и ждать пока их придавит обломками? Или они предпочтут сами возглавить процесс сноса?

Будет ли (дряхлый, но пока все еще) мировой жандарм заинтересован в том, чтобы лично нажать на кнопку и создать контролируемый шок ликвидности? Ведь управляемый мировой кризис такого масштаба — это идеальный инструмент чтобы:

Окончательно «раздеть» зажравшихся союзников (вроде ЕС).

Обескровить (затормозить развитие) главного геополитического конкурента в лице Китая.

Попытка сделать «ремейк»: Создать в Евразии такой уровень хаоса и войны, чтобы капиталы, спасаясь от огня, снова побежали в «тихую гавань» за океан (как во время Первой и Второй мировой войны).

Через "случайный" и "неожиданный" кризис с заморозкой банковских услуг, объяснить своей толпе почему уровень жизни в «западных странах» так резко упал.

Купить время: Еще хоть на несколько лет отсрочить неминуемый крах системы для подготовки и окончательного погружения к "новому дивному дну".

Помните: на Титанике шлюпок хватило далеко не всем. И те, кто распоряжался их распределением — точно не планировали оказаться в ледяной воде...

________________________________________

🩸 Кровь в фундаменте: Новый Мировой Порядок всегда строится на руинах старого

«Весь мир насилья мы разрушим до основанья, а затем...» — эта старая интернационал мантра сегодня обретает новый, зловещий смысл. Мировой долг перевалил за $338 триллионов, и он не просто невыплачиваемый — его математически невозможно даже обслуживать! При текущем раздутом мировом ВВП (около $100 трлн) долг составляет более 330% от мирового производства. Но пусть вас не вводит в заблуждение спокойствие банкстеров и политиканов. США с их под $40+ трлн долга, Япония с 250% к ВВП и дряхлеющая Европа не паникуют по одной простой причине: никто не собирается возвращать эти долги! Старая система приговорена к сносу, а при демонтаже здания долги обнуляются автоматически вместе с фундаментом.

История учит нас, что рождение нового миропорядка всегда оплачивается кровью. Прошлый переход (1912–1945), занявший 33 года, стоил человечеству сотен миллионов жизней. Чтобы доллар США стал полноправным преемником фунта, миру пришлось пройти через ад:

Две мировые войны (свыше 100 млн жертв суммарно).

«Испанку», выкосившую до 5% населения планеты (~100 млн жертв).

Великую Депрессию, уничтожившую старый средний класс.

Череду массовых голодоморов и репрессий от СССР до Китая и Индии.

Монархии рушились, империи распадались, а жизни миллионов становились лишь «смазкой» для шестеренок истории. Те, кто сегодня проектирует «Новый дивный мир», прекрасно знают эту статистику. Для них гуманитарная катастрофа — это не трагедия, а необходимый этап стерилизации системы перед запуском алгоритмического контроля.

Сегодня мы входим в аналогичную зону турбулентности. Масштаб накопленных дисбалансов требует еще более радикального «очищения». И пока наивное большинство ждет, когда «всё вернется как было», планировщики уже открыли вентиль хаоса. Вопрос лишь в том, какую цену за вход в «новый цифровой рай» они установят на этот раз? Если история повторяется, то текущий долг будет оплачен не деньгами, а вашим будущим, вашей собственностью и, вполне вероятно, вашей биологической свободой.

________________________________________

📚 Багаж для выживания: Что еще нужно изучить

Если вы дочитали до этого момента, значит, у Вас еще сохранился иммунитет к информационному шуму. Чтобы лучше понимать архитектуру надвигающегося хаоса, рекомендую ознакомиться с ранее опубликованной OSINT-аналитикой, где детально разобраны инструменты которые помогут обеспечить безопасность вашей «тушки» (бренного тела) в условиях глобального кризиса, гибридной WWIII и переформатирования старого мирового порядка:

🎈 Пять Пузырей Технократии — из чего состоит текущий монетарный абсурд. И

🩻 Анатомия ИИ-иллюзий и «Узкое горлышко» 2026 года — как дополнение.

☢️ Uranium. Его и наше будущее. Прогноз 2025-2050г — энергия как база выживания.

🛢 Про Нефть (долгосрочный прогноз 2023-2033) и «Mein Herz BRENT!» .

🌾 Продовольствие — как ключевая безопасная гавань.

🥈 SILVER. Покупай Серебро, Бро! Прогноз 2025-2050г.

🧂 SUGAR Сладкая жизнь закончились. Прогноз на 2025-2040г.

В этих идеях разжёвано, как запастись «тушёнкой» и серебром, чтобы иметь пространство для маневра. Но помните: спасение «тушки» — это лишь первый этап.

Анонс: Следующая статья — 📜 «Падение Нового Вавилона. Пророческий синтез 2020–2050» , выход которой запланирован на Китайский Новый год (17 февраля 2026 года). Она будет не про то, как сохранить активы и свою «тушенку», а про то, как сохранить свою «душенку» на стыке эпох, в финальном переходе в новую эру к 2050 году .

На этом сегодня всё.

🗺 Картина перед вами, 📼 VDR/РДР расшифрован, а координаты айсберга 🧊 нанесены на карту. Автор (мичман) своё дело сделал, 🫡 вахту сдал 🎶.

⛴ Дальше плыть Вам... в ту сторону, которую выберете сами.

🙏 «Спасибо за внимание к этому вопросу»©

☘️ Удачи, берегите себя!

📟 До связи.

S&P 500 Index - Standard & Poors 500 (SPX)

Нет сделок

Что говорят трейдеры

GOLD,DXY,BTC,ETH/Обзор на 03.02.206/где брать лонг, а где шортв данном видео подробно рассказал торговый план по битку и эфиру на ближайшую неделю и месяц + немного затронул голд, индекс DXY

- какие подтверждения

- где брать шорт или лонг

- где разворачиваться

- где брать хэдж

- что вообще происходит на графике

и в целом как проторговать этот период, на что ориентироваться, где фикситься и закупаться

CHAO

Спасибо за ваши реакции

=*

SPX: коррекция перед продолжением роста?Индекс находится в сильном восходящем тренде и консолидируется под локальными хаями. Текущее снижение носит ограниченный характер и происходит внутри диапазона — признаков слома структуры нет.

Снижение выглядит как здоровая коррекция после импульсного роста: рынок добирает ликвидность ниже, снимает локальный перегрев и формирует базу для следующего движения. Удержание зоны коррекции часто заканчивается возвратом к хаям и их обновлением.

RSI держится выше 60 — рынок остаётся в бычьей зоне.

Даже при локальном охлаждении индикатор не уходит в слабость, что говорит о сохранении силы покупателей.

MACD замедляется, но остаётся в положительной зоне —

наблюдается пауза в импульсе, а не разворот тренда. Это типично для фаз продолжения роста.

Пока цена удерживается выше зоны коррекции, сценарий движения вверх после отката остаётся приоритетным.

DYOR.

Как рынок наказывает тех, кто торгует на эмоцияхРынок не злой. Он не мстит и не «ловит именно тебя».

Но у него есть одна особенность: он безжалостно усиливает ошибки тех, кто торгует на эмоциях ⚠️

И если ты этого не понял — депозит станет учебным пособием.

Иллюзия контроля: первая ловушка

Эмоциональный трейдер всегда уверен, что сейчас он всё чувствует правильно.

«Я же вижу импульс»,

«Ну не может же он развернуться прямо здесь»,

«Ещё чуть-чуть — и пойдёт в мою сторону».

Проблема в том, что рынок не обязан подтверждать твои ощущения.

Он работает с ликвидностью, а не с твоей надеждой.

📉 Итог: вход без подтверждения → стоп → злость → повторный вход → увеличение объёма.

Это не стратегия. Это спираль.

Желание отыграться: ускоренный путь к нулю

Самое жёсткое наказание рынок применяет не сразу.

Он даёт второй шанс — и именно он разрушает счёт.

После убытка эмоциональный трейдер перестаёт торговать рынок —

он начинает торговать собственное раздражение.

Объём растёт.

Стопы сдвигаются.

План «временно» игнорируется.

🔥 В этот момент рынок делает простую вещь:

он даёт расширение волатильности.

И всё. Депозит больше не выдерживает.

Страх прибыли: наказание для терпеливых

Есть и обратная сторона эмоций — страх зафиксировать прибыль слишком поздно.

Такие трейдеры:

закрывают сделки раньше плана

боятся сопровождать позицию

выходят «лишь бы забрать»

Рынок за это тоже наказывает. Не сразу.

Он показывает серию мелких плюсов, создавая иллюзию стабильности.

А потом приходит один нормальный стоп, который съедает пять «осторожных» сделок 🧊

Почему рынок не прощает эмоции

Потому что эмоции всегда заставляют делать одно и то же:

входить раньше, чем есть структура

выходить позже, чем позволяет риск

увеличивать объём без основания

Рынок не борется с трейдерами.

Он просто вознаграждает дисциплину и наказывает хаос.

Что делает профессионал иначе

Профессиональный трейдер не борется с эмоциями —

он убирает их из точки принятия решений.

✔️ вход — по модели

✔️ риск — зафиксирован заранее

✔️ выход — по сценарию, а не по ощущению

Эмоции остаются, но не управляют сделкой.

🚀 И именно поэтому рынок со временем начинает платить.

Главное, что стоит понять

Рынок не ломает новичков.

Новички ломают себя сами, используя рынок как усилитель своих слабостей.

Хочешь торговать в будущем —

учись действовать по системе, а не по настроению.

Потому что рынок всегда прав.

А эмоции — всегда временные.

Ошибка мышления, из-за которой трейдеры годами стоят на местеВ трейдинге есть одна коварная ловушка.

Она не выглядит как ошибка.

Наоборот — со стороны она кажется логичной, умной и даже правильной.

Именно поэтому трейдеры могут годами крутиться вокруг одних и тех же результатов, не понимая, что именно их держит на месте.

Речь идёт об ожидании подтверждения своей правоты, а не чтении рынка.

Иллюзия контроля, которая ломает рост

Большинство трейдеров думают так:

«Если я правильно проанализирую рынок, он обязан пойти туда, куда я думаю».

И вот здесь начинается проблема.

Рынок ничего не обязан.

Он не знает твой анализ, не уважает твоё время и не компенсирует твои старания.

Он просто двигается — по своим причинам.

Но трейдер, вместо того чтобы адаптироваться, начинает:

держаться за сценарий

ждать «ну вот ещё чуть-чуть»

оправдывать движение против позиции

Так появляется первая трещина в системе мышления.

Анализ ради уверенности, а не ради решений

Ошибка не в том, что трейдер анализирует рынок.

Ошибка в том, зачем он это делает.

Новички и застрявшие трейдеры используют анализ как:

способ успокоиться

подтверждение своей идеи

защиту от сомнений

Профессионалы используют анализ иначе:

чтобы понять, где идея ломается

где нельзя входить

где нужно выйти без эмоций

Разница не в инструментах.

Разница в цели мышления 🎯

Почему «я почти понял рынок» — опасная фраза

Есть стадия, на которой трейдер:

уже знает термины

уже видит уровни

уже понимает логику движения

Но…

результат не растёт.

Это самый опасный этап.

Потому что появляется убеждение:

«Мне не хватает ещё одного знания».

На самом деле не хватает не знания, а:

дисциплины

статистического мышления

принятия неопределённости

Рынок нельзя «понять до конца».

Его можно только читать и реагировать 📊

Желание быть правым против желания зарабатывать

Ключевая ошибка мышления звучит так:

«Моя задача — угадать направление».

Нет.

Задача трейдера — управлять риском и вероятностями.

Когда трейдер хочет быть правым:

он передерживает сделки

он двигает стоп

он не признаёт ошибку

Когда трейдер хочет зарабатывать:

он заранее знает, где выйдет

принимает стоп как часть работы

не спорит с ценой

Рынок всегда на стороне второго.

Почему годы опыта не гарантируют роста

Опыт без корректировки мышления — это просто повторение одних и тех же ошибок.

Можно:

5 лет смотреть графики

5 лет входить «по ощущениям»

5 лет надеяться, что «в этот раз точно пойдёт»

И остаться там же, где начал.

Рост начинается не тогда, когда ты:

находишь «идеальную стратегию»

добавляешь индикатор

усложняешь анализ

А тогда, когда ты меняешь роль в рынке:

не предсказатель → а управляющий процессом

Итог 🧩

Трейдеры годами стоят на месте не потому, что рынок сложный.

А потому что они:

ждут подтверждения своей правоты

ищут уверенность вместо вероятности

воюют с ценой вместо работы с риском

Рынок не вознаграждает умных.

Он вознаграждает дисциплинированных и гибких.

Как только ты перестаёшь спрашивать

«куда пойдёт рынок?»

и начинаешь спрашивать

«что я буду делать, если он пойдёт не туда?» —

ты выходишь из замкнутого круга 🔓📈

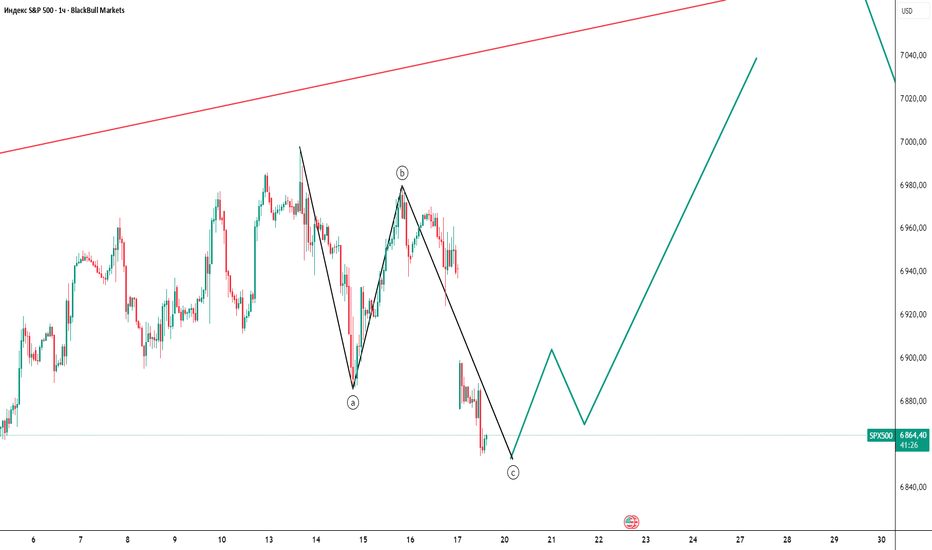

S&P 500: Формирование заходного импульса.Поиск входа в волну (3)На текущий момент по индексу S&P 500 (SPX) мы наблюдаем завершение масштабной коррекционной волны (2).

Ключевым сигналом к развороту стало то, что предыдущее падение прошло «тройкой», а текущий отскок обретает форму пятиволнового импульса.

Мы видим формирование первой подволны 1 в составе более крупной волны (3).

Прямо сейчас актив переходит в стадию локального отката - волну 2. Именно характер этой коррекции станет определяющим для входа.

Оптимальные уровни для завершения коррекции и поиска ТВХ в лонг находятся в диапазоне:0.382 ($6908,49$) - сценарий для сильного бычьего рынка.0.5 ($6885,62$) - классическая зона глубокого теста.0.618 ($6862,83$) - критический уровень, ниже которого бычий сценарий ставится под сомнение.

При успешном удержании указанных уровней мы ожидаем запуск мощной волны 3 с потенциалом выхода к глобальным целям:

Локальная цель: обновление максимума волны 1.

Глобальные цели (3): уровни $7110, $7160 и выше в рамках старшего порядка.

Ждем завершения «тройки» вниз в рамках подволны 2. Если откат будет плавным и удержится выше $6862$, открывается отличная возможность для входа в основной импульс волны (3).

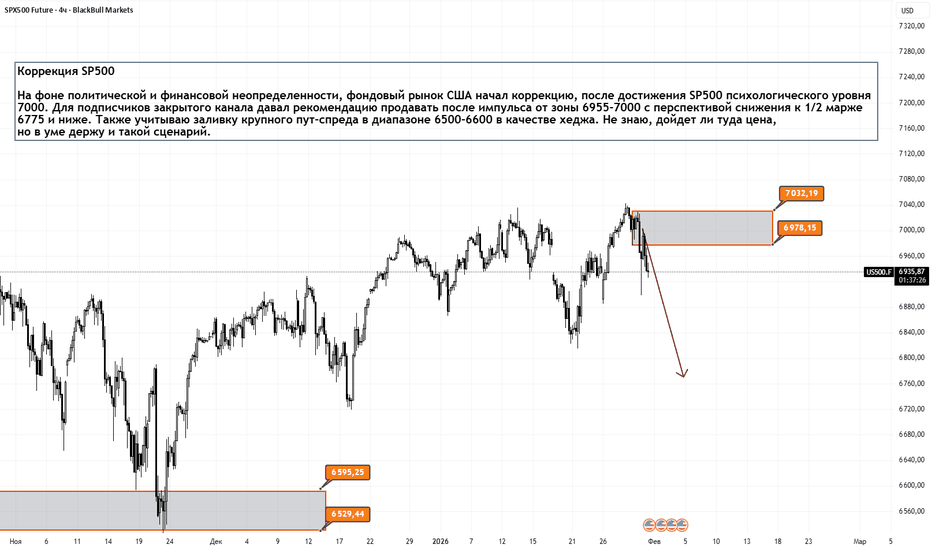

Коррекция SP500 H4. 30.01.2026Коррекция SP500

На фоне политической и финансовой неопределенности, фондовый рынок США начал коррекцию, после достижения SP500 психологического уровня

7000. Для подписчиков закрытого канала давал рекомендацию продавать после импульса от зоны 6955-7000 с перспективой снижения к 1/2 марже

6775 и ниже. Также учитываю заливку крупного пут-спреда в диапазоне 6500-6600 в качестве хеджа. Не знаю, дойдет ли туда цена,

но в уме держу и такой сценарий.

BLACKBULL:US500.F

Hellena | SPX500 (4H): ШОРТ к области поддержки 6849.Довольно давно не обновляла прогноз по SNP, но на самом деле мало что изменилось и я считаю, что восходящее движение еще не окончено.

В рамках восходящей волны старшего порядка "5" наблюдаю завершение волны "1" среднего порядка и поэтому ожидаю коррекцию в волне "2".

Ожидаю ,что цена завершит восходящее движение в области 7058 и затем основной целью считаю область поддержки 6849.

В целом коррекция - довольно рискованная волна, поэтому я бы рекомендовала страховаться и переводить сделки в безубыток.

Управляйте своим капиталом правильно и грамотно! Вступайте в сделки только на основе надежных паттернов!

SPX 500 - цикличен?FOREXCOM:SPX500

Выглядит пугающе. Но не пугайтесь. Первые цели это 6200, а там уже нужно смотреть по факту. Нашел интересный паттерн, который был при "коронадампе"

Первая волна падения, 23,09% , длина "ямы" 203 дня. Далее следовало восстановление, постановка нового "Хая" на тот момент времени и агрессивное ускорение вниз, на 38.4% , далее рынок восстановился и пошел обновлять свои максимумы.

Что мы имеем сейчас? Что-то мне напоминает прошлую картину.

А именно, у нас точь в точь, такая же "яма" , так же 23.09% , длина 217 дней. Далее рынок пошел так же обновлять свой "Хай", повторится ли история в этот раз?

По недельному RSI, медвежий дивер и огромное место, для "Черного лебедя"

Не финансовый совет и рекомендация. Просто мысли. Наблюдения. Не силен в фонде и акциях, торгую крипто. Но корреляция SPX500 и крипторынка, взаимосвязаны, по этому время от времени поглядываю на графики.

Обзор рынка США от 02.02.2026. S&P 500 у исторических максимумовНа прошедшей неделе индекс S&P 500 вел себя волатильно, однако сумел сохранить позитивный настрой и завершить неделю ростом. Рынок сначала отреагировал снижением на новости о том, что Дональд Трамп выдвинул Кевина Уорша в качестве кандидата на замену Джерому Пауэллу на посту главы ФРС. Уорш известен более жесткими взглядами на денежно кредитную политику, что вызвало опасения относительно будущей траектории ставок.

Тем не менее инвесторы быстро вспомнили, что решения по ставкам принимает не один человек, а комитет, и паника сошла на нет. После локального отката индекс восстановился и вновь подошел к историческим максимумам. В течение недели S&P 500 впервые в истории поднимался выше отметки 7000 пунктов, что стало важным психологическим событием для рынка. Сейчас индекс находится вблизи этих уровней, что подчеркивает устойчивость спроса.