Обзор рынка США от 28.07.2025. Рынок на максимумах!На прошедшей неделе индекс S&P 500 вновь обновил исторический максимум, закрыв пятничную сессию вблизи отметки 6388. Рынок продолжает удивлять силой, демонстрируя рост даже в условиях локальной перекупленности и после серии рекордных закрытий.

Несмотря на перегретые технические индикаторы, бычий настрой сохраняется, хотя участникам стоит соблюдать предельную осторожность.

🔍 Рыночные настроения

Индекс S&P 500 торгуется в верхней половине канала Боллинджера, двигаясь вдоль его верхней границы. RSI уверенно держится в зоне перекупленности (выше 76), сигнализируя о возможной паузе или коррекции. При этом цена заметно оторвалась от 200-дневной скользящей средней, подтверждая устойчивость долгосрочного восходящего тренда.

На фоне этого рыночные настроения остаются позитивными, но умеренно напряженными. Многие акции внутри индекса уже демонстрируют признаки перекупленности, хотя по-прежнему есть отдельные бумаги с фундаментальным потенциалом, не задействованные в общей эйфории.

📈 Технический анализ

Индекс S&P 500 остаётся в сильном восходящем тренде. Цена закрепилась в верхнем диапазоне канала Боллинджера, а трендовая структура остается бычьей:

• Поддержки : 6250 (средняя линия Боллинджера), 5880–5900 (уровень SMA 200)

• Сопротивления : Текущий уровень в районе 6380–6400

• MACD : Гистограмма слабеет, но остается в положительной зоне. Линии индикатора близки к пересечению, что может указывать на замедление импульса.

• RSI : Индикатор находится в зоне перекупленности, выше 76, указывая на перегрев.

• Объемы : Снижаются на росте - дополнительный сигнал потенциальной коррекции.

Общая техническая картина говорит о сохраняющемся тренде, но с высокой вероятностью краткосрочной остановки или умеренной коррекции, которая может дать более выгодные точки входа для среднесрочных инвесторов.

🌐 Перспективы и предстоящие события

На предстоящей неделе внимание будет сосредоточено на заседании FOMC, где ожидается сохранение процентной ставки на текущем уровне. Любые намёки на возможное смягчение политики осенью могут поддержать рынок. Также стоит следить за публикацией отчета по ВВП, статистикой по рынку труда и корпоративной отчетностью крупнейших компаний - всё это может задать направление движения индекса на ближайшие недели.

👉 Прогноз и рекомендации

Сохраняется умеренно-позитивный сценарий! Краткосрочная консолидация или коррекция к уровням 6200–6250 может стать отличной точкой для входа. Тем не менее, из-за перегретых индикаторов инвесторам стоит быть избирательными, фокусируясь на качественных и недооцененных бумагах внутри индекса.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта, и не является персональной инвестиционной рекомендацией.

Торговые идеи

Может ли рост S&P 500 продолжиться?Индекс S&P 500 недавно достиг рекордных высот, демонстрируя устойчивый рост рынка. Этот впечатляющий рост в первую очередь обусловлен успешным сезоном корпоративной отчётности. Большинство компаний, входящих в индекс, превзошли ожидания по прибыли, что свидетельствует об их устойчивом финансовом положении. Особенно заметен рост в секторах коммуникационных услуг и информационных технологий, что укрепляет уверенность инвесторов в стабильности рынка.

Геополитические события также сыграли ключевую роль в улучшении рыночных настроений. Недавние крупные торговые соглашения, в частности с Японией и рамочное соглашение с Индонезией, обеспечили большую предсказуемость и способствовали позитивным экономическим связям. Эти сделки, включающие снижение тарифов и крупные инвестиции, смягчили глобальные торговые напряжённости и создали более стабильную международную экономическую среду, что напрямую поддержало рыночный оптимизм. Продолжающиеся переговоры с Европейским союзом также способствуют сохранению позитивной тенденции.

Кроме того, устойчивые макроэкономические показатели подтверждают восходящую траекторию рынка. Несмотря на снижение продаж на вторичном рынке жилья, такие факторы, как стабильные процентные ставки, сокращение числа заявок на пособие по безработице и рост индекса деловой активности (PMI) в промышленности, указывают на продолжающуюся экономическую устойчивость. Технологический сектор, особенно благодаря инновациям в области искусственного интеллекта и сильной отчётности таких гигантов, как Alphabet, демонстрирует мощную динамику. Однако некоторые отрасли, например производители автокомпонентов, сталкиваются с трудностями.

Рост S&P 500 отражает уникальное сочетание сильных корпоративных результатов, благоприятных геополитических изменений и устойчивого экономического фона. Хотя текущий рост не связан напрямую с кибербезопасностью, научными открытиями или патентами, эти факторы остаются важными для долгосрочной стабильности и инноваций. Инвесторы продолжают внимательно следить за этими изменениями, чтобы оценить, сможет ли текущий рыночный импульс сохраниться.

Уолл стрит взлетает: 5 секретных турбин роста для #S&P 500 и #NQРекордное закрытие индексов 21 июля обеспечило мощное «комбо»: скачок #Google и поддержанный им сильный старт сезона отчётности, одновременный рост #Apple (+0,6 %), #Amazon (+1,4 %), а также #Microsoft, #Meta Platforms, #Nvidia - всё это накладывалось на ставку рынка на скорое снижение ставок ФРС и надежду, что Вашингтон с Брюсселем смягчат тарифный конфликт, поэтому совокупный эффект этих драйверов подтолкнул #S&P500 и #NQ100 к новым максимумам.

5 мегадрайверов, которые могут удержать #S&P 500 и #NQ100 на взлётной полосе до конца 2025:

1. AI капекс и монетизация ИИ сервисов: Крупнейшие облачные провайдеры наращивают инвестиции в вычислительные кластеры и ген ИИ решения. Растущая линейка платных AI продуктов (Google Gemini, Microsoft Copilot+ Apps, Amazon Bedrock) начинает приносить ощутимую выручку, повышая консенсус оценки прибыли «Magnificent 7».

2. Смягчение ДКП ФРС: Если инфляция продолжит дрейфовать к 2 %, июль–сентябрь могут принести первое снижение ставки за цикл. Падение доходностей 10 летних UST на каждые 25 б.п. исторически добавляло ~2 % к мультипликатору #NQ100 .

3. Рекордные байбэки и дивиденды: Компании #S&P 500 держат на балансе $3,5 трлн. После налоговых льгот на репатриацию зарубежных прибылей в начале года совет директоров ряда мегакэпов одобрил ускоренные выкупы, что механически поддерживает котировки.

4. Отступление тарифных рисков: Потенциальные сделки США–ЕС и США–Мексика снимают угрозу 20–50 % пошлин, заложенных в оценки, и разблокируют CAPEX в промышленности и полупроводниках — секторах с высокой долей #NQ100 .

5. Устойчивый потребитель и услуги: Безработица остаётся вблизи 4 %, расходы домохозяйств растут на 2–3 % г/г. Это поддерживает сегменты e commerce, стриминга и рекламу «платформ», которые формируют до 40 % веса #NQ100 и ~28 % #S&P 500 .

Рекордные уровни #S&P 500 и #NQ100 — не случайный всплеск, а результат сочетания сильных корпоративных отчётов, ожиданий снижения ставок и надежд на торговую разрядку. Если пять вышеперечисленных драйверов реализуются хотя бы частично, у индексов есть все шансы удержаться на высоте и даже обновить исторические максимумы к концу года. Аналитики FreshForex считают, что нынешние ценовые уровни способны запустить новое ралли, а текущая рыночная картина открывает привлекательные возможности для входа как в индексы #S&P 500 и #NQ100 , так и в CFD на акции.

Обзор рынка США от 20.07.2025. Передышка на максимуме.На прошедшей неделе индекс S&P 500 взял паузу, рынок корректировался вбок, но даже в этот период успел обновить исторический максимум. Это подчёркивает силу бычьего тренда и интерес инвесторов, несмотря на временную остановку.

🔍 Рыночные настроения

Индекс S&P 500 продолжает движение в восходящем тренде и торгуется в верхней половине канала Боллинджера. Несмотря на коррекцию, рынок выглядит устойчиво: RSI вышел из зоны перекупленности и теперь движется горизонтально, демонстрируя "здоровую передышку".

Важно: рынок уже не перегрет, но остается чувствительным к внешним факторам. Объемы торгов стабилизировались, участники заняли выжидательные позиции в преддверии сезона отчётности и выступления представителей ФРС.

📈 Технический анализ

Индекс S&P 500 удерживает позиции около уровня 6296. Поддержка остается в зоне 6150–6200, это нижняя граница текущего бокового диапазона и линия средней Боллинджера.

Сопротивление в районе 6325–6350, где ранее были зафиксированы локальные максимумы.

Bollinger Bands : цена приближается к средней линии канала, не выходя из его верхней половины, а это признак устойчивости тренда.

SMA 200 : скользящая средняя уверенно растет и находится значительно ниже текущей цены, подтверждая долгосрочный восходящий тренд.

MACD : индикатор остается в слабой положительной зоне, сигнальные линии сближаются, указывая на консолидацию.

RSI : после выхода из зоны перекупленности удерживается в области 60–65, что даёт рынку пространство для продолжения роста.

Общая техническая картина сигнализирует о возможной консолидации перед новым импульсом вверх. Поведение индекса в ближайшие дни будет зависеть от корпоративных отчетов и макроэкономической повестки.

🌐 Перспективы и предстоящие события

На следующей неделе внимание инвесторов будет приковано к следующим событиям:

Отчеты ключевых компаний из "Magnificent Seven", включая Alphabet и Tesla.

Речь Джерома Пауэлла, которая может прояснить планы ФРС на ближайшее заседание.

Выход данных по деловой активности и предварительным индексам PMI в производственном и непроизводственном секторах.

Любые отклонения от ожиданий по отчётам или намёки на изменение политики ФРС могут спровоцировать повышенную волатильность и стать поводом для рыночного движения.

👉 Прогноз и рекомендации

Сценарий с консолидацией вблизи максимумов остается базовым. Возможна краткосрочная коррекция, которая даст хорошие точки входа для инвесторов, предпочитающих работать по тренду. Покупки стоит осуществлять частями и внимательно оценивать фундаментальные показатели конкретных бумаг.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта и не является персональной инвестиционной рекомендацией.

SUA500... 2 дороги... oдин путь. Здравствуйте Коллеги и трейдеры.

Нынешняя фрактальная структура еще окончательно не сформирована...

Я считаю, что уровень 6289 достигнут, и, думаю, произошла некоторая ценовая инерция... у нас старый инструмент... указаны уровни, выбирайте какой хотите, увидим реализацию...

Текущая фрактальная структура указывает на падение цены, интересно, что покажет мельница времени...?

Прочтите предыдущую статью, где я указал снижение цен... да, не Выбор редакции...

Это не инвестиционный совет, это способ оценить цену.

πtrue

Рынок США от 11 июля 2025 Добрый день, уважаемые подписчики! Пост посвящен рынку США (давно не озвучивал), а именно модельному (виртуальному) портфелю, начатому 17 августа 2023 года.

На данный момент, рынок США отрабатывает пГиП, осталось недолго до завершения.

Целевое техническое значение по рынку SPX AMEX:SPY составляет район ~ 6400 – 6450 пунктов (только по технике «перевернутая голова и плечи»);

На текущий момент, модель предусматривает несколько консервативные лонги через ETF:

AMEX:SLV (etf на серебро с x1 плечом)

AMEX:GLTR (рост корзины прецизионных металлов);

AMEX:UUP (рост индекса доллара – его «коррекция» на рост)

Акции американской NYSE:BX (финансовая группа управления активами) и китайской Sensetime $20 (стартап в области ИИ после большой коррекции)

Криптовалюта BINANCE:TRXUSDT , как самая «безопасная» валюта, поскольку является одной из дешевой сетью по передаче основных криптовалют, вероятно «идет» проторговывать тень на вверх. При коррекции биткоина сильно не падает , а «уходит в спячку».

Прочие позиции не показаны, так как требуют более длительной проверки.

Не является рекомендацией к каким-либо действиям на финансовых рынках! Соблюдайте собственный риск-профиль!

Обзор рынка США от 12.07.2025. Ралли продолжаетсяНа прошлой неделе индекс S&P 500 достиг нового исторического максимума, закрепившись выше отметки 6 250. Несмотря на небольшую просадку, рынок не ушёл в коррекцию и удерживается вблизи максимумов. Это демонстрирует силу бычьих настроений и желание продолжить рост.

Текущая фаза напоминает передышку после быстрого забега: рынок консолидируется, перераспределяет объёмы и набирает силы для возможного продолжения ралли. Однако важно учитывать сигналы, поступающие от технических индикаторов, рост не вечен, и локальная коррекция может дать более выгодные точки входа.

🔍 Рыночные настроения

S&P 500 сохраняет устойчивую позицию в верхней половине канала Боллинджера, оставаясь выше 200-дневной скользящей средней. Это подтверждает наличие долгосрочного восходящего тренда.

Индикатор RSI вышел из зоны перекупленности и находится в нейтральной зоне, что снимает часть перегретости. Однако осциллятор указывает на небольшое снижение импульса, что даёт основания ожидать краткосрочную консолидацию.

MACD показывает ослабление восходящего импульса: гистограмма снижается, но сигнальные линии пока не пересеклись, структура сохраняется бычьей.

Общий настрой остаётся позитивным, несмотря на снижение темпов роста. Рынок демонстрирует намерение удерживать позиции и, вероятно, готовится к новому импульсу вверх после коррекции.

📈 Технический анализ

S&P 500 торгуется вблизи своего исторического максимума, удерживаясь выше ключевой зоны 6 200–6 250. Это уровень выступает в роли краткосрочной поддержки, которую рынок пока не собирается пробивать.

Ключевые уровни:

Поддержки: 6 200 и далее зона 6 100, где проходит средняя линия Боллинджера и локальный технический уровень.

Сопротивления: 6 290–6 300 текущий максимум. Закрепление выше усилит восходящий импульс.

Общая картина: рынок остаётся в устойчивом бычьем тренде. Небольшая коррекция к уровням 6 100–6 150 может стать хорошей возможностью для дозакупки. Позиционным инвесторам стоит дождаться подтверждения отката и искать точки входа частями.

🌐 Перспективы и предстоящие события

На новой неделе в центре внимания окажется корпоративная отчетность крупнейших банков США и данные по инфляции (CPI). Ожидается, что компании представят сильные результаты, особенно в финансовом и технологическом секторах, что может поддержать рынок.

Публикация CPI может краткосрочно повысить волатильность, от инфляционных ожиданий напрямую зависят прогнозы по ставке ФРС.

Обратите внимание на данные по розничным продажам и рынок труда: они могут оказать влияние на краткосрочные движения S&P 500.

👉 Прогноз и рекомендации

Сценарий на неделю: консолидация с возможностью краткосрочной коррекции к 6 100–6 150. При поддержке со стороны макростатистики и сильной отчетности вероятен пробой 6 300 и продолжение роста. Рекомендация, избегать хаотичных покупок на максимумах, дождаться коррекции и работать по частичному входу. Текущая структура тренда остаётся бычьей.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта и не является персональной инвестиционной рекомендацией.

Продолжение роста SP500 H4. 11.07.2025Продолжение роста SP500

Индекс SP500 продолжает рост, как показывал в прошлом анализе. Сейчас появились четкие заливки куда ждут котировки,

а точнее 6395-6460, куда также попадает одна из маржинальных зон. Сейчас рыночные участники слишком беспечны и

начинается новый сезон отчетностей. Думаю, после 6400+- могут начать коррекцию к прошлым историческим максимумам

в район 6150, а потом буду уточнять.

BLACKBULL:US500.F

Мировой Кризис: Стоит ли Паниковать? Разбираем Главные Мифы

Последние месяцы мы постоянно слышим о том, что "до мирового кризиса осталось 6 месяцев". Эта информация звучит отовсюду: с YouTube-каналов, по телевидению, и, конечно, в интернете. Но так ли это на самом деле? Есть ли реальные предпосылки к большому, глобальному кризису, или же это всего лишь результат страха, непонимания и желания "нагнать паники"?

В этом посте мы подробно разберем основные индикаторы, на которые ссылаются предсказатели кризисов. Мы выясним, действительно ли они указывают на скорое ухудшение ситуации, или же это всего лишь подмена фактов. Давайте разбираться!

-----

1. Индикатор: Стоимость Денег в Экономике (Процентные Ставки)

Очень часто можно услышать: хочешь предсказать кризис – смотри на стоимость денег в экономике. Если ставки высокие, если деньги "дорогие", то это предвестник скорого "взрыва". Предполагается, что высокая стоимость кредитов приведет к сжатию экономики, невозможности кредитования, потере рабочих мест, банкротству компаний и, как следствие, к кризису.

Давайте посмотрим на историю ставок ФРС США, начиная с 1955 года. Действительно, можно заметить периоды, когда высокая ставка начинала снижаться, и в этот момент наступала рецессия.

Примеры, которые приводят сторонники этой теории:

2000 год (Пузырь доткомов): Ставка была достаточно высокой, держалась на плато, затем начала снижаться, и начался кризис.

2007-2008 год (Мировой финансовый кризис): Аналогично, был рост ставки, плато, а затем ставка начала снижаться, и начался кризис.

2020 год (Кризис COVID-19): Был некий рост ставки, небольшое плато, после чего ставка снизилась, и наступил кризис.

Текущая ситуация (2025 год): До этого момента ставка росла несколько лет, сейчас мы наблюдаем определенное плато, где ставка больше не растет и даже немного снизилась. Что же нам теперь ожидать? Что ставка продолжит падать, и снова наступит какой-нибудь большой, массовый кризис?

Мой взгляд на это:

Важно понимать: в экономике не бывает абсолютно одинаковых паттернов поведения! Повышение ставки — это всего лишь инструмент для регулирования количества денег в экономике, и цели этого регулирования могут быть совершенно разными.

Пример 80-х годов в Америке: В 80-е годы в США ставка ФРС поднималась до невероятных 20% годовых (представьте, у нас сейчас в России 21%!). Тогда они боролись с очень высокой инфляцией. Чтобы её победить, нужно сделать деньги и кредиты дорогими. Ставку задрали очень высоко. После временного снижения и нового всплеска инфляции, ставку снова подняли до 20%.

Достаточно длительный период времени ставка держалась на таких значениях. И что произошло, когда ставку начали снижать? Это не привело к кризису! Наоборот, экономика оживилась, инфляция была побеждена, кредиты подешевели. Люди могли брать кредиты, увеличивая потребление, а компании — расширять производство. В итоге это привело не к падению рынков и кризису, а к росту экономики. Посмотрите на графики ключевой ставки ФРС США и индекса S&P 500 В 1982 году ставку начали снижать, и именно тогда начался многолетний рост экономики, а не её падение.

Ситуация 2000 года (Бум доткомов): Важно понимать, что ставка не просто резко поднялась и рухнула. До этого, примерно 6 лет, она держалась выше 5%. Бум доткомов (99-2000 годы) был периодом бешеного роста фондового рынка США, особенно технологических компаний. Этот рост был обусловлен исключительно эйфорией вокруг новой интернет-технологии. Множество компаний, не имеющих реальной ценности, просто добавляли к своему названию ".com", и их акции росли в десятки, а то и сотни раз. Это был хайп, своего рода "МММ" или пирамида. Когда у людей наступило прозрение и понимание, что они платят огромные деньги за пустые компании, произошла переоценка, снижение стоимости акций и падение фондового рынка. Обратите внимание: падение фондового рынка произошло до снижения ставок. Снижение ставок уже было мерой по восстановлению экономики после обвала, а не его причиной. Причинами были жадность, эйфория и неадекватная оценка рисков со стороны инвесторов.

Мировой финансовый кризис 2007 года: Он был вызван бумом на рынке недвижимости США. Под низкие ставки (после пузыря доткомов) огромное количество домохозяйств брало ипотечные кредиты, часто не будучи платежеспособными. Когда ставка начала подрастать (чтобы "остудить" перегретую экономику и снизить чрезмерный спрос на недвижимость), платежи по многим ипотечным кредитам, привязанным к ставке ФРС, стали неподъемными. Это привело к падению рынков, а затем к снижению ставок для их восстановления. Да, повышение ставки повлияло на кризис, но мы не знаем, насколько сильнее был бы обвал, если бы ставку не начали повышать своевременно, предотвращая ещё больший "пузырь".

Кризис 2020 года (Пандемия COVID-19): Здесь ставка ФРС и её снижение абсолютно не были причиной кризиса. Причиной стал "черный лебедь" — коронавирус, закрытие границ, остановка экономики и прочее. Ставку снизили (почти до 0-0.25%) для того, чтобы стимулировать экономику и помочь компаниям и людям выжить в условиях локдаунов.

-----

Текущие реалии (2025 год), продолжение:

США: Высокая ставка в экономике США сейчас связана с борьбой против инфляции, которая подскочила до 9% после "раздачи бесплатных денег" во время пандемии коронавируса. Да, это не так высоко, как было в 80-х годах, но по сути принципы борьбы с инфляцией схожи. Цель ФРС США — инфляция в 2%, и она уже практически достигнута. Ставку уже потихонечку начали снижать. Я думаю, что во главе ФРС США сейчас стоят достаточно компетентные люди, которые не допустят излишнего "переохлаждения" экономики. Макроэкономические показатели США (рост ВВП, низкая безработица) показывают, что даже при высокой ставке экономика справляется.

Россия: Наша ключевая ставка ЦБ РФ сейчас очень высокая — 21%. Это тоже сделано для борьбы с инфляцией, возникшей после коронавируса. Инфляция уже снизилась (официально до 10%). В нашем случае, для России, крайне важно, чтобы ЦБ начал понижать ставку как можно быстрее. Длительное поддержание такой высокой ставки может привести к негативным последствиям для нашей экономики: рецессии, падению ВВП и росту безработицы.

-----

2. Индикатор: Инвертированная Кривая Доходности Облигаций

Второй индикатор, о котором часто говорят, — это так называемая инвертированная кривая доходности облигаций. Давайте разберемся, что это такое.

Определение:

Нормальная кривая доходности: Стандартно она отражает соотношение срока и доходности по облигациям. Доходность по краткосрочным облигациям (на полгода, год, два, три) низкая, а по более долгосрочным (10-15 лет) — выше. Это логично: инвестируя на длительный срок, ты принимаешь на себя больше рисков (что произойдет с экономикой, компанией и т.д.), поэтому требуется более высокая премия за риск.

Инвертированная кривая доходности: Это когда доходность по краткосрочным облигациям выше, чем по долгосрочным. В текущий момент как раз у нас инвертированная кривая доходности, например, в России: краткосрочные облигации дают 20-25% годовых, а долгосрочные — 15%. Это кажется странным, ведь на длительный срок доходность по идее должна быть выше. Но есть нюансы.

Распространенное объяснение инверсии:

Обычно инвертированную кривую доходности объясняют так: если короткая доходность выше, чем долгосрочная, это значит, что инвесторы не знают, чего ждать от будущего, и "уходят" в долгосрочные облигации для защиты активов. Высокий спрос на долгосрочные облигации приводит к росту их цены и, соответственно, снижению доходности.

Мой взгляд на это:

Мне кажется, сейчас мы находимся в немного других реалиях. У нас очень высокие текущие процентные ставки, и есть чёткое понимание, что в будущем эти ставки будут снижаться. Логично предположить: если текущая ставка в экономике 21%, то маловероятно, что она сохранится на таком уровне 2-3-5 лет. Скорее всего, эта ставка будет постепенно снижаться.

Тогда получается, что на краткосрочной перспективе вложить деньги очень выгодно. А вот долгосрочные вложения не могут предлагать такую же высокую доходность, потому что инвесторы ожидают снижения ставок, и текущая высокая доходность по долгосрочным облигациям просто нелогична в таком сценарии.

Именно этим, по моему мнению, сейчас объясняется инвертированная кривая доходности. Она отражает не бегство инвесторов в "длинные" облигации для спасения денег, а высокие текущие ставки на краткосрочном горизонте и ожидания их снижения в долгосрочной перспективе. На самом деле, я сейчас везде говорю, что сейчас золотое время для того, чтобы покупать облигации и зафиксировать для себя эту высочайшую доходность на длительный срок.

-----

3. Индикатор: "Печатный Станок"

Третий индикатор, на который ссылаются сторонники грядущего кризиса, — это "печатный станок". Мол, во все кризисы печаталось много денег, и это приводило к их возникновению. В качестве примеров приводят значительное увеличение денежной массы доллара в 2007 году, а также в 2020 году (когда денежная масса доллара увеличилась примерно на 19 триллионов долларов: до коронавируса она была около 3 триллионов, а всего за год стала 22 триллиона). И утверждают, что это и было причиной всех кризисов.

Мой взгляд на это:

Здесь тоже есть важный нюанс. Вливание денег в экономику является не причиной кризиса, а следствием уже возникшего кризиса и мерой поддержки экономики для его преодоления.

Когда возникают кризисные явления (например, пандемия с локдаунами, нарушением торговых связей, ростом безработицы), государство снижает ставку практически до нуля и начинает печатать огромное количество денег. Это делается для того, чтобы поддержать людей, оставшихся без доходов, и компании, чей бизнес фактически заморожен.

Таким образом, печатание денег — это инструмент для купирования проблем и устранения последствий кризиса. И в целом, я думаю, что в будущем, при возникновении любых маломальских кризисов, скорее всего, государство снова будет заливать рынки большим количеством денег, большим количеством ликвидности, и таким образом купировать проблемы, убирать проблемы.

А для нас, как для инвесторов, это, наоборот, золотое время. Потому что да, у вас в моменте при возникновении кризиса может быть какая-нибудь просадка на рынке, там минус 20, минус 30 процентов. Но в этот момент начинают действовать все эти меры поддержки экономики, меры поддержки рынка со стороны государства, начинается вливание огромного количества денег. А если у тебя становится больше денег, а, например, количество активов не увеличивается (акций не становится больше, криптовалют не становится больше), то в этот момент всё начинает очень сильно расти. Посмотрите на графики индекса S&P 500, Московской биржи и на график биткоина в 2020 году. После начала вливания денег рынки выросли в разы.

-----

Заключение

Не следует слепо доверять всем данным и заявлениям, которые вы видите в интернете. Важно разбираться в макроэкономических процессах, понимать причины и следствия тех или иных явлений. Необходимо сохранять спокойствие, мыслить критически и быть готовым к любому развитию событий.

S&P500 | Коррекционное падение. Подбираю инструменты.Сильная медвежья дивергенция + индикаторы трубят о перегретости активов!

Текущий импульс смотрится по фракталам Мандельброта хорошо, а это значит, что ниже 1.306 уровня упасть не должны (заколоть можем, упасть - нет!).

Ух, какая же красивая картина по индикаторам... Наблюдаем за отработкой!

Обзор рынка от 07.07.2025 Ралли под давлением?Прошлая неделя вновь принесла оптимизм инвесторам: индекс S&P 500 уверенно преодолел целевой уровень 6200 и обновил исторический максимум на отметке 6279. Это подтверждает силу текущего восходящего тренда и сохраняющийся интерес к фондовому рынку, несмотря на растущие опасения о возможной перекупленности.

🔍 Рыночные настроения

Индекс продолжает движение вверх, закрепляясь вблизи верхней границы расширенного канала Боллинджера. Общий фон по-прежнему позитивный, но технические индикаторы предупреждают: рынок перегрет. RSI поднялся выше 70 и вошёл в зону перекупленности. Формируется бычья дивергенция, что в сочетании с текущими уровнями может указывать на приближающуюся коррекцию.

MACD остаётся в положительной зоне, линии индикатора расходятся вверх, что подтверждает силу текущего импульса. Тем не менее, перекупленность может заставить часть участников рынка зафиксировать прибыль, особенно на фоне ожиданий по ключевым макроданным.

📈 Технический анализ

Индекс торгуется выше 200-дневной скользящей средней, демонстрируя устойчивость долгосрочного тренда. Цена находится над верхней полосой Боллинджера, это усиливает риск краткосрочной коррекции.

Поддержки: 6200 и далее 6000, ключевые уровни, на которых возможна остановка снижения в случае разворота.

Сопротивления: Текущий максимум 6279, далее открытое пространство для нового импульса.

RSI: Перекуплен, выше 70. Возможна консолидация или разворот.

MACD: Сигнал бычий, но может ослабнуть при первых признаках коррекции.

Визуально мы видим завершение волны роста и потенциальное формирование вершины, после которой вероятен откат к предыдущим уровням поддержки. Это даст более выгодные точки входа для тех, кто не успел войти ранее.

🌐 Перспективы и предстоящие события

На текущей неделе внимание инвесторов будет приковано к ряду важных макроэкономических публикаций:

Данные по инфляции (Core PPI),

Индекс деловой активности (ISM Services),

Публикация «Бежевая книга» ФРС,

Статистика по рынку труда (Nonfarm Payrolls).

Любые неожиданные отклонения в этих отчётах могут стать катализатором как для продолжения роста, так и для коррекции. Ожидания по снижению процентных ставок в ближайшие месяцы продолжают оказывать поддержку фондовому рынку, но высокая база и техническая перекупленность делают его уязвимым к новостным триггерам.

👉 Прогноз и рекомендации

Ралли, скорее всего, продолжится в рамках восходящего тренда, но вероятность коррекции возрастает. Предпочтительно занять выжидательную позицию и использовать возможный откат как шанс для входа в рынок по более привлекательным ценам. Фиксация прибыли и переход к краткосрочной осторожности может стать логичным решением на текущих уровнях.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта, и не является персональной инвестиционной рекомендацией.

ГЛОБАЛЬНЫЙ + ЛОКАЛЬНЫЙ РАЗБОР #DXY + #SPX500 + #NAS100SP:SPX FX:NAS100 CAPITALCOM:DXY

Начинаю торговать форекс + фонду, поэтому решил попробовать публиковать идеи не только по крипте.

Если для вас это полезно, обязательно ставим ракеты, пишем комменты, подписываемся на канал и создаём актив

👀В разборе:

➡️долгосрочная/среднесрочная/краткосрочная перспектива

➡️точки входа в долгосрочные позиции

➡️точки входа в интрадей сделки

🚀ПОДДЕРЖИТЕ ИДЕЮ РАКЕТОЙ 🚀

Hellena | SPX500 (4H): ШОРТ к области поддержки 6033.Коллеги, Предполагаю, что волна "1" завершает восходящее движение и где-то тут должна начаться большая коррекция "2", которая будет состоять из волн "ABC" и может продлиться до уровня 5700. Но пока что я думаю, что нужно ориентироваться на ближайшие цели.

Первой целью я вижу область поддержки 6033.

Управляйте своим капиталом правильно и грамотно! Вступайте в сделки только на основе надежных паттернов!

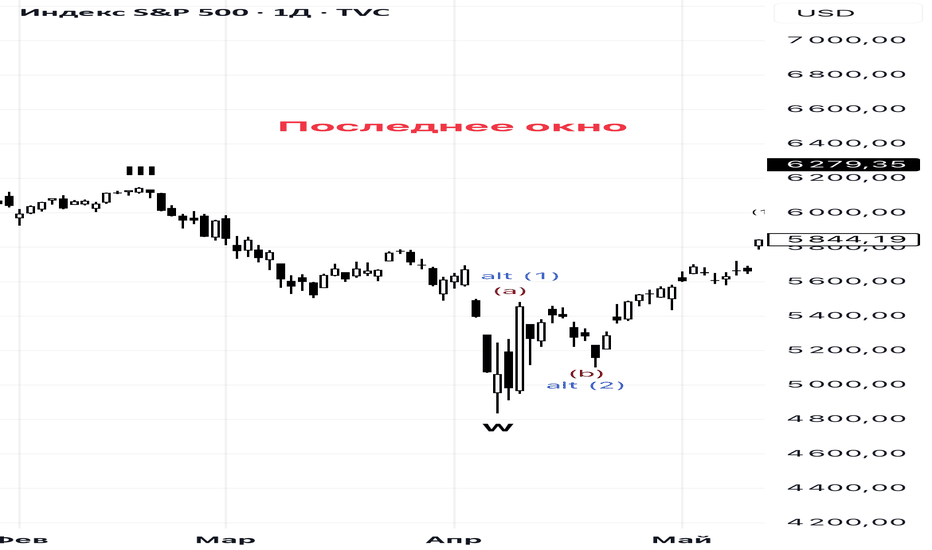

S&P Последнее ОкноСпекуляции инвесторов в Американские индексы S&P, Nasdaq достигли предела анаэробного обмена: превышение неизбежно приведет к падению скорости, поэтому прежде, чем спекуляции сделают новый рывок, индекс перейдет к коррекции продвижения.

Движущая волна на последних стадиях на товарных рынках перед разворотом наполнена страхом сокращения поставок товара, а на финансовых рынках - предельным уровнем спекуляций. Обьем спекуляций всегда сопровождается использованием высокого кредитного плеча.

Существует общественно мнение, что фондовый рынок США будет расти вечно, поэтому абсолютное большинство инвесторов США хранит все свои пенсионные сбережения в акциях под управлением финансовых советников. И это традиционное инвестирование: коллективное поведение создает тренд. Вот что написал в среду “Elliottwave”: «…Есть только одна заминка. Чтобы справиться со случайными медвежим рынком, инвесторам нужен 60-летний временной горизонт, что сложно, если учесть, что средний возраст, когда человек начинает инвестировать, составляет 33,3 года. Большинство инвесторов старше. При наличии достаточно времени, акции - это верная ставка». Использование роботов - советников и ИИ в финансовых решениях , это уже первый шаг к коллективному поведению и спаду в финансовом мышлении, и это происходит сейчас.

Негативное мышление вследствие финансовых потерь постепенно сходит на нет и переходит к позитивному мышлению, которое достигая максимума, вновь становится точкой разворота.

Другой процесс представляют корпоративные слияния или SPEC (Special Purpose AsquisitionCompanies) - пример, когда одна компанию покупает другую с целью публичного размещения , эти компания более рискованны чем IPO, потому что неизвестно кем и как будет использован инвестиционный капитал и большинство из компаний пусты. Размещение для привлечения капитала. Эта схема похожа на бизнес небольших фармацевтических компаний, которые привлекают средства через такие инструменты, как сплит акций, когда присходит увеличения количества акций за счет дробления, либо различные фазы исследований, когда фармацевтическая компания привлекает средства инвесторов публикуя информацию о новых фазах клинических исследований, некоторые компании ведут исследования десятилетиями. Оба эти процесса происходят в период гонки спекуляции и высоких ставок, которая охватывает весь фондовый рынок.

Также внимание занимают альтернативные активы , в том числе недвижимость (если оценивать фондовый рынок, как традиционную инвестицию для США), криптовалюта, предметы коллекционирования , ставшие популярны в последние пару лет . Ставка в эти активы также сокращает рост фондового индекса. Призывы покупать акции Президентом США - это последний шанс заставить поверить вновь в бычий рынок в то время, когда международная эскалация и текущие вооруженные конфликты между Россией и Украиной, Ираном с США и Израилем создают настроение неуверенности для возвращения обратно в акции.

S&P500 1.07.25Обзор текущей ситуации:

Индекс S&P 500 продолжает уверенное движение в рамках восходящего канала, начавшегося с конца июня. После пробоя месячного уровня сопротивления (MN1) на 6140, котировки ускорились вверх, формируя локальные импульсные волны. Текущая цена — 6194.

Формация и технические сигналы:

— Сформирован бычий флаг в зоне 6175–6210.

— Имеется гармоническая модель ABCD, которая предполагает движение в сторону 6273.

— EMA подтверждает восходящий тренд, наклон линии поддержки устойчив.

— Внутри модели наблюдается временная консолидация, что даёт возможность входа в рынок перед вероятным продолжением роста.

Ключевые уровни:

Поддержка: 6140 (MN1), 6070

Сопротивление: 6273 (целевая зона)

Прогноз:

Если цена не пробьёт поддержку 6140, то высока вероятность продолжения движения к 6270–6280 в ближайшие дни. Пробой 6210 даст сигнал на усиление бычьего импульса.

Сегодня — один из важнейших макродней лета.📊 Сегодня — один из важнейших макродней лета. Отчёты определят тон рынков на недели вперёд.

⸻

🟠 15:30 МСК — NonFarm Payrolls (июнь)

🔻 Ожидание: 111K vs предыдущих 139K

📝 Комментарий:

После вчерашнего провала ADP (-33K) участники ждут ослабления и по NFP.

Факт ниже 100K станет чётким сигналом замедления найма и создаст давление на ФРС.

⸻

🟠 15:30 МСК — Уровень безработицы (июнь)

🔺 Ожидание: рост с 4.2% до 4.3%

📝 Комментарий:

Рост безработицы закрепляет тренд на замедление.

ФРС ориентируется на таргет в 4.3–4.5% — приближаемся к границе их допуска.

⸻

🟠 16:45 МСК — PMI услуг (июнь)

🔸 Ожидание: 53.1 (без изменений)

📝 Комментарий:

Сектор услуг — 70% экономики США.

Просадка к 50 будет признаком реального снижения потребления и доходов.

⸻

📌 Общие выводы:

• Вакансии есть (JOLTS >7.7M), но бизнес не спешит нанимать — тревожный сигнал.

• Вчера Markit показал силу, ISM — слабость. Сфера услуг сегодня даст ответ.

• Рост безработицы + слабый NFP могут ускорить разворот ФРС к смягчению.

⚠️ Важно:

Сегодня — последний активный день перед праздником в США.

Ожидается высокая волатильность, фиксация позиций и резкие движения.

📉 Следим за цифрами — день может стать переломным для тренда по доллару, фондовому рынку и крипте.

⸻

Хочешь больше таких разборов — подпишись.

SPX500. Ежемесячный краткий обзор индекса. Июль 2025Ежемесячная рубрика с обзором индекса SPX500.

Прошлый обзор на июнь из-за проблем со здоровьем не смог подготовить, поэтому сейчас будет сразу июльский. В целом в мае-июне все шло согласно обозначенным в мае сценариям, поэтому критичного ничего не произошло. Стоит обратить внимание, что АТН по СП500 был обновлен, а это хороший признак того, что глобально тренд все еще сохраняется восходящим. Запас для роста при таком раскладе я закладываю в зону 6500-6960 и после от туда можно ожидать формирование волны понижения как минимум на 5-10% (в идеале до касаний линий потенциалов роста).

Положительный сценарий

1) Нужно увидеть реакцию на касание зоны 5800 - 6000 (во время следующей локальной коррекции). Если отсюда будет отскок вверх, то это даст возможность сделать новую линию потенциала роста, по которой сможем определить момент, когда можно будет отторговать шортовый сетап и сократить лонговые позиции.

2) По волновому анализу после обновления АТН мы все еще находимся в активной волне роста. Запас для повышения сохраняется до указанных в начале обзора отметок. Может ли начаться понижение раньше? Может. Но при таком раскладе достижение указанных отметок все-равно будет актуальным, просто перед этим увидим тест зоны по пункту 1.

3) Объемы со стороны покупателей выглядят убедительно, но стоит помнить, что торговля в лонг от хаев сопряжена с повышенными рисками.

Негативный сценарий

1) Из-за обновления АТН 3х волновая коррекционная структура была отменена. Теперь, чтобы сделать расчет понижения цена должна закрепиться ниже 5800-6000 (в идеале с ее тестом снизу и отбоем в ту же сторону). Пока этого не произойдет я не вижу никаких дополнительных признаков, которые могли бы указывать на начало падения рынка.

Стоит еще обращать внимание на торговые объемы. Если они начнут снижаться, то впоследствии это приведет к смене инициативы на продавцов.

Итог: Набирать сейчас шорты без весомых аргументов это слишком рискованно, но и заходить в лонги с текущих отметок это не соблюдение риск-менеджмента. Поэтому я буду занимать выжидательную позицию. При этом поставлю приказы на набор объема шорта из зоны 6500 - 6950 (пока что без стопов, т.к. не к чему привязывать цифры).

Следите за обзорами, чтобы не пропустить разворот индекса и места, где я фиксирую позиции!

Спасибо за Ваши лайки (ракеты) и комментарии. Меня они мотивируют продолжать делать для Вас обзоры. Если Вам они нравятся и полезны, то не забывайте подписываться!

Всем профита!

#SPX500 #инвестирование #фондовыйрынок

S&P500-Cамый надежный инструмент на рынке инвестиций!Инвестирование в индекс S&P 500: Надежность и доходность за 100 лет

Что такое индекс S&P 500?

Индекс S&P 500 (Standard & Poor’s 500) — это один из самых популярных и уважаемых фондовых индексов в мире. Он отражает динамику цен 500 крупнейших публичных компаний США, таких как Apple, Microsoft, Amazon, JPMorgan и других. Индекс считается эталоном фондового рынка США и барометром американской экономики.

Доходность за 100 лет: цифры, которым можно доверять

Историческая доходность S&P 500 за последние 100 лет (с учётом реинвестирования дивидендов):

Среднегодовая доходность:

~10% годовых (с 1926 по 2023 год)

Доходность после инфляции:

~7% годовых в реальном выражении

Примеры:

$1 000, вложенные в индекс S&P 500 в 1926 году, превратились бы более чем в $13 миллионов к 2023 году (при реинвестировании дивидендов).

Даже за последние 30 лет (1994–2023), несмотря на кризисы, рынок показал в среднем около 8–10% годовых.

Почему S&P 500 считается надёжным активом

1. Диверсификация

Индекс охватывает сразу 500 компаний из разных секторов экономики — технологии, финансы, здравоохранение, энергетика и т. д. Это снижает риски, поскольку падение одной отрасли компенсируется ростом другой.

2. Компании-лидеры

В индекс входят крупнейшие корпорации США, многие из которых — глобальные лидеры. Это стабильный и постоянно обновляющийся список: слабые компании со временем исключаются, а сильные — остаются.

3. Автоматическая адаптация

S&P 500 — это “живой” индекс. Состав постоянно пересматривается: компании, теряющие позиции, заменяются новыми, более успешными. Это делает индекс устойчивым к долгосрочным рискам.

Как себя показал индекс в кризисные периоды

Период Просадка Восстановление Комментарий

Великая депрессия (1930-е) ~-85% 15 лет Самый тяжёлый период в истории рынка

Крах доткомов (2000–2002) ~-49% 7 лет S&P 500 восстановился к 2007 году

Финансовый кризис (2008) ~-57% 4 года Полное восстановление к 2012 году

COVID-19 (2020) ~-34% 5 месяцев Одно из самых быстрых восстановлений

Несмотря на падения, индекс всегда восстанавливался и устанавливал новые исторические максимумы.

Риски и реальность

Важно понимать:

S&P 500 — не даёт гарантированной доходности каждый год, и на коротком горизонте может снижаться. Однако в долгосрочной перспективе он стабильно показывает рост.

Инвестирование в индекс — это игра в долгую.

Минимальный рекомендованный горизонт — от 5–10 лет и более.

Лучше всего подходит стратегия регулярных вложений и реинвестирования дивидендов.

Как инвестировать в S&P 500

Для частных инвесторов доступны:

ETF-фонды, привязанные к индексу (например: SPY, VOO, IVV)

ПИФы, которые повторяют структуру индекса

Робо-эдвайзеры и инвестиционные платформы

ИИС и брокерские счета в России и за рубежом

Заключение: Надежность проверена временем

Инвестирование в S&P 500 — это одна из самых надёжных стратегий для долгосрочного роста капитала. За последние 100 лет индекс прошёл через войны, кризисы, депрессии — и всё равно приносил доходность выше инфляции.

Если ваша цель — долгосрочное и стабильное накопление капитала, то вложения в S&P 500 — это разумный выбор.

Обзор рынка США от 30.06.2025. Исторический максимум!На прошедшей неделе индекс S&P 500 уверенно выстрелил вверх, обновив исторический максимум и достигнув самой высокой отметки за всё время существования индекса. Бычьи настроения усилились на фоне ослабления геополитической напряжённости и ожиданий скорейшего смягчения политики ФРС. Инвесторы отреагировали бурно: спрос на риск возрос, капитал устремился в акции.

🔍 Рыночные настроения

С начала недели индекс S&P 500 демонстрирует устойчивую положительную динамику. Закрепление выше уровня 6170 говорит о силе импульса, при этом росту способствовало неожиданное перемирие на Ближнем Востоке между Ираном и Израилем, а также слухи о возможной отставке главы ФРС Джерома Пауэлла. Эти факторы усилили ставки на более быстрое снижение ключевой ставки, что поддерживает рынки.

Важно учитывать, что индекс вплотную приблизился к зоне перекупленности — RSI находится вблизи отметки 70. Это может означать, что рынок нуждается в короткой передышке перед новым движением. Несмотря на сильный тренд, возможна консолидация.

📈 Технический анализ

Индекс торгуется в верхней части канала Боллинджера, выше верхней границы , что является признаком перекупленности и мощного трендового импульса.

Цена уверенно держится выше 200-дневной скользящей средней , что указывает на устойчивый долгосрочный восходящий тренд.

Поддержки: 6050 (средняя линия Боллинджера), 6000 (психологический уровень), далее — 5800.

Сопротивление: текущая область 6170–6200 (исторический максимум).

MACD: остаётся в положительной зоне, но рост гистограммы замедлился — возможен сброс давления.

RSI: приближается к зоне перекупленности, возможен сигнал на разворот или консолидацию.

Общая техническая картина указывает на продолжающийся бычий тренд с потенциалом движения вверх, но также и на необходимость краткосрочной паузы для набора ликвидности.

🌐 Перспективы и предстоящие события

На этой неделе ожидается повышенная волатильность из-за насыщенного макроэкономического календаря и короткой торговой недели (в четверг — День независимости в США):

— Вторник: выступление главы ФРС — возможные сигналы относительно ставки

— Среда: изменение числа занятых в частном секторе (ADP)

— Четверг: число первичных заявок на пособие по безработице и короткий торговый день

— Пятница: выходной в США, рынки закрыты

Фокус участников рынка — на данных по занятости. Любые слабые показатели увеличат вероятность снижения ставок, что окажет дополнительную поддержку акциям.

👉 Прогноз и рекомендации

Сценарий с продолжением роста остаётся базовым, особенно в случае слабой статистики по занятости. Однако в ближайшие дни возможна консолидация в диапазоне 6100–6200. Это может дать возможность для более комфортного входа в рынок на откатах. Уровни поддержки следует использовать как ориентиры для возможного пополнения позиций.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта и не является персональной инвестиционной рекомендацией.