USD/RUB (Доллар к рублю, июль 2025)Продолжаю говорить о том, что доллар находится в коррекции . На 4М ТФ видим хороший дивер . Индикатор уже пробил полосу вниз . При этом имеем медвежье поглощение на 1 мая 2025 . Поэтому ожидаю продолжение снижения пары USD/RUB .

Да, мы оставили имбаланс в районе 90 рублей . Поэтому в текущей свече можем ещё по быстрому сгонять туда вверх на 90-95 рублей . Но пока упорно туда не пускают. А так жду текущую 4М-свечу красной на 1 сентября 2025 . Возможно в этой свече уже прогуляемся в область 59-60 рублей .

Потом можно ожидать ещё одну красную 4М-свечу до конца 2025 года . Возможно она же станет разворотной в лонг. Поглядим, пока сложно сказать.

Ниже покажу показатели различных индикаторов на разных таймах. Смотрим)...

Торговые идеи по USDRUB_TOM

RUB|USD Манипуляция перед ростомRUB|USD Манипуляция перед ростом.

Выпали из канала, показали силу, сделали манипуляцию (по моему селл ту бай в не активное время для рынка, обьемов не видно даже. ) как я писал ранее. Сняли ликвидность и судя по всему готовится продолжить ралли в верх.

Из новостного фона вижу такие же наблюдения трейдеров о аномальном поведении и упоминания о открытии второго фронта. А так же о слабости экономики. Все это может оправдать удержание курса и закупку кем то дешевого доллара перед полетом.

А что вы думаете по этому поводу?

Есть мнение что на графике есть вся информация, все заложенные будующие события и новости. Особенно если это валюта страны а не шиткоин. Интересно как можно интерпретировать будующее по графику нац валюты. Ведь властьимущие знают на много раньше нас о важных событиях и любят использовать эти инсайды для быстрого обогащения!

Для человека это довольно сложно но думаю ИИ после анализа за последние 100 лет справится на ура. Учесть политические настроения, высказывания и тренды. А так же курс что бы понять какие события нам готовят.

Июльский прогнозДоллар упал до 74 рублей за доллар из-за конвертации компаний экспортёров валюты в связи с дивидентным периодом и страхом санкций США. Уровень минимальный, дальше только сильное укрепление рубля или рост с текущих до 118 рублей за доллар в конце ноября 2025 года. PS. При смене режима власти в стране и внешнего закрытия страны курс может быть любой.

Рубль, нефть, рынок РФ. Распродажа перед разворотом.Приветствую, дорогие друзья!

31 мая я записал видео: "ЦБ РФ готов снизить ставку. Когда покупать акции РФ?"

В котором обозначил, что ЦБ может снизить ставку и это произошло. Также, как следствие снижения ставки, локальный отскок рынка вверх и после повторное кульминационное погружение.

Отскок получили, более выразителен он был, к примеру в акциях сбера

И наступил момент "ключевой" реакции вниз.

24 июня я записал видео "Рубль, нефть и акции РФ. Трамп порешал. Путин дал сигнал.".

В котором рассмотрел отскок по доллару вверх и последующее погружение, в том числе с возможным сквизом вниз. А также указал на повторный отскок в нефти вверх, но ни как разворот, а как коррекцию в рамках снижения.

Мы получили локальный отскок вверх в рубле и снова реакцию вниз, которая может перерасти в контрольный сквиз.

А также, конкретно сейчас, готовится отскок вверх в нефти.

Картина прямо подтверждает ожидания еще одного снижения на российском рынке акций.

Подробно обсудим в новом видео, приятного просмотра!

Комментарии, дискуссии и много лайков приветствуются.

Всем добра!

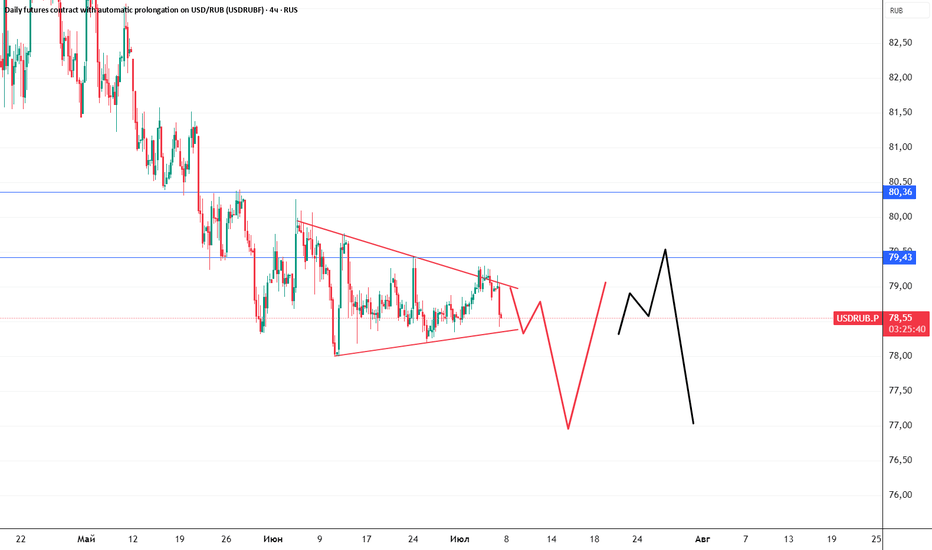

USD RUB прогноз на ближайший месяцДрузья, по доллару показал поддержку от которой двигается цена и треугольник с восходящим клином, диапазон 80-95 в ближайшее время. Все предпосылки на рост и по остальным индикаторам, запишу видео далее с индикаторами - подпишись

Новый формат с видео пробую. Поддержите лайком, есть интересные мысли и инсайты по рынку криптовалют в целом

Экономика России: хроники падения. Ч. 109. Итоги 40 месяцаДисклеймер

В данной серии обзоров мы будем публиковать факты и аналитику, которые касаются экономических и финансовых последствий действий России в Украине для экономики РФ в целом и российского рубля в частности. Цель - обоснование среднесрочной идеи «продажи российского рубля».

Отметим, что текущие значения курса российского рубля могут иметь мало связи с рыночной реальностью, поскольку являются производной административного регулирования. Которое в свою очередь является производной от имеющихся резервов. Но резервы они на то и резервы, чтобы помочь решить проблему лишь временно. Соответственно нас интересует не куда пошел рубль сегодня или пойдет завтра, а что с его экономическим базисом и перспективами в целом.

Июнь был месяцем, когда экономику РФ продолжали догонять старые грехи и законы экономики. Неожиданно оказалось, что когда ты создаешь ажиотажный спрос в какой-то сфере, например, автомобильной, анонсируя радикальное повышение утильсбора, то это только поначалу весело: продажи автомобилей резко выросли, а значит экономика растет, успешно трансформировалась, вот это вот все. А потом приходит 2025 год с повышенным утильсбором и привет. Экономическое чудо рассосалось буквально на следующий же день, как и продажи автомобилей.

Или, например, раздавал ты кредиты направо-налево в 2022-2024 годах, а потом неожиданно выяснилось, что по ним нужно платить проценты и так-то кредит возвращать. Но не для этого же кредит-то брали: его брали потому, что денег не было уже тогда, а сейчас их нет и в помине. И начинается рост просрочки и прочих невозвратов.

Или вот санкции эти неработающие. Подумаешь, перестали покупать наш угол/металл/газ и т.д. (нужное подчеркнуть), перенаправим все на Восток – делов-то. А потом вдруг оказывается, что на востоке и цены не те, и объемы не те, и логистика дорогая, и едет как-то все дорого и еще пробки постоянные.

Короче очевидное стало настолько очевидным, что Петербургский международный экономический форум можно официально переименовывать на форум нытиков.

Об этих и прочих итогах июня для экономики РФ мы и поговорим сегодня.

Но вначале несколько интересных фактов из жизни неработающих санкций и успешной трансформации экономики России.

Последствия санкций

- В январе–апреле экспорт российской пшеницы сократился на 40% год к году, а за март–апрель – рухнул на 60%;

- Объединенная авиастроительная корпорация (ОАК) планирует сократить 1,5 тысячи человек «управленческого состава»;

- «Нафтатранс плюс», «Магнум ойл», а также компания «Мосрегионлифт», допустили технические дефолты по биржевым облигациям;

- Продажи всех ключевых моделей «АвтоВАЗа» рухнули: Granta (-35% к прошлому году), Lada Niva Travel (- 46%), а у Vesta падение вообще достигло 50%;

- Убыток российских угольщиков за первые 3 месяца 2025 года составил 80 млрд рублей. Только 38% предприятий смогли выйти в прибыль;

- В 2024 году из России экспортировали минимальный объем алмазов за 10 лет доступной статистики.

Ной на болотах

Неожиданно главным событием июня стал Петербургский международный экономический форум он же ПМЭФ. Казалось бы, ординарное событие, целью которого является обеспечение заработка для гостиниц, ресторанов и эскортниц. Потому как статус международного обеспечивается разве что талибами, а сколь-нибудь значимых сделок и инвестиций никто уже даже не делает вид, что ждет.

Справочная информация для свидетелей целебных свойств ПМЭФ: приток прямых иностранных инвестиций (ПИИ) упал в прошлом году на 62,8% по сравнению с 2023 годом и в 11,7 раза по сравнению с довоенным 2021-м, когда он составил $38,8 млрд.

В общем, должны были собраться, поесть-попить и разойтись. И тут как гром среди ясного неба посыпались каминг-ауты со стороны властей и прочих бизнесов. Такое впечатление, что 3 года они копили нытье и решили синхронно поделиться ним с окружающим миром.

Поскольку ПМЭФ происходил в Петербурге, который как известно строился на болотах, то название рубрики напрашивалось само собой.

Все цитаты и комментарии мы приводить не будем, потому как тогда придется делать спецвыпуск, а хотелось бы обговорить и прочие интересные факты и статистику, коими был богат месяц ушедший, поэтому ограничимся наиболее интересными образчиками нытья.

Герман Греф заявил, что экономика РФ столкнулась с «идеальным штормом», правда, он забыл уточнить, что там после этого шторма останется от нее.

Впрочем, его мысль закончил глава комитета Госдумы по бюджету и налогам. Оказывается, совок-то развалился не из-за предателя Горбачева, а потому что деньги закончились. И ситуация эта-де может повториться в России.

Министр экономики был краток и заявил, что экономика на грани рецессии.

Ну а металлургическая отрасль, если верить гендиректору «Северстали» трансформировалась настолько успешно, что пришла пора останавливать производство.

Глава РСПП Шохин решил не ограничиваться отдельной отраслью и сразу зашел с козырей, заявив, что у многих компаний преддефолтное состояние по обязательствам.

Его мысль уточнил президент ВТБ Андрей Костин, который отметил, что из крупнейших компаний каждая шестая не в состоянии заработать даже на проценты.

Все было настолько мрачно, что пришлось срочно вызвать одного пенсионера, который рассказал, что Россия – это первая экономика Европы, четвертая мира, что она впереди планеты всей в плане развития и перспектив, а кто так не считает, тот просто завидует.

В общем, ПМЭФ удался.

Но не ПМЭФом единым. В прошлом обзоре мы уже отмечали, что события 2025 года подозрительно напоминают весну 2022 года. Одним из таких сходств стали события в автомобильной отрасли.

Автоваз против законов экономики

В этом обзоре мы решили выделить в отдельную рубрику тему панического потребления как одной из форм взятия в займы у дня завтрашнего и рассмотреть, как это работает в реальном мире на примере автомобильного рынка.

«АвтоТАЗ» пару лет смотрел на китайские автомобили и понял, что так больше продолжаться не может. В том плане, что честно конкурировать с ними не выходит от слова совсем.

В результате был придуман план, точный как часы из Швейцарии: радикально поднимаем утильсбор и китайские авто поднимают лапки вверх, потому что не смогут конкурировать с автомобилями АвтоТАЗа. Шах и мат!

Но в какой-то момент что-то пошло не так.

Дилеры, посмотрели, куда ветер дует, взяли и купили сотни тысяч китайских автомобилей ДО повышения утильсбора. Потом еще так классно было всем рассказывать, как здорово все с продажами авто в России, как растет экономика, вот это все.

В итоге на складах скопилось под 700К нераспроданных автомобилей.

И что вы думаете? Никто теперь не покупает автотазы (справедливости ради отметим, что не покупают не только их, но и новые авто в принципе). Все, кто хотел что-то купить, уже купили ДО повышения утильсбора. Кто бы мог подумать, что все так вот закончится.

В итоге имеем следующее: В январе-мае продажи новых легковых автомобилей сократились на 26% до 440 259 штук, продажи АвтоТАЗа снизились на 24% до 131 316 штук.

И теперь АвтоТАЗ жалуется, что у него плохие предчувствия по 2025 году в целом, что его продажи упадут на 20-25%. Да и сам рынок в целом потеряет 25%.

В качестве последнего писка отчаяния «АвтоТАЗ» попробовал в демпинг: в июне скидки достигали до 34%. Но и здесь его постигла неудача: запас прочности у китайцев оказался побольше.

Далее прямая речь, полная обиды на проклятые законы экономики в исполнении президента «АвтоТАЗа»:

«В автосалонах по некоторым брендам… скидки составляют 700 и 800 тысяч рублей. Ну, извините, у нас сегодня 800 тысяч рублей стоит Lada Granta в базовом исполнении. Невозможно машину просто дарить».

И если вы думаете, что это просто автомобильный рынок такой вот уникальный и только на нем наблюдался эффект панического потребления с последующей экономической расплатой, то нет. В общем, плавно переходим к традиционной рубрике про пузыри на рынке недвижимости и кредитном рынках. Там тоже в свое время набирались как не в себя кто в ожидании роста ставок, кто в ожидании отмены льготной ипотеки. Что ж, донабирались.

Сдувающиеся пузыри

Начнем, пожалуй, с дел кредитных.

Микрофинансовые организации по итогам первых пяти месяцев 2025 года продали коллекторам рекордный за последние три года объем просроченных долгов: на 73% больше, чем в 2023 году. Самое смешное тут в том, что коллекторы покупали не потому, что есть большие шансы выбить эти долги, а потому что продавали их почти даром: средневзвешенная цена составила 16,4% от суммы основного долга. То есть МФО готовы были разве что не приплатить, лишь бы избавиться от этого балласта.

А вообще отличный бизнес: даешь в кредит 100К рублей, а потом радуешься, что вернул 16К.

Но бог с ними с этими МФО. В конце концов, их деньгами Титаник финансовой системы РФ не потопить. Так что переходим к более тяжеловесным категориям.

Начнем с граждан. Объем их проблемных кредитов за I квартал увеличился почти на 200 млрд руб., или примерно на 2 млрд руб. в день.

В ипотечном кредитовании темпы роста просроченной задолженности набирают первую космическую скорость: по состоянию на 1 мая 2025 года просрочка достигла приблизилась к 130 млрд. рублей, что почти на 100% больше, чем было на 1 мая 2024 года.

Интересный факт: платежи по 8,3 млн кредитных карт были просрочены на 90 дней и более. Совокупная задолженность по таким картам — 575,9 млрд рублей (год назад было 426,7 млрд, то есть прирост составил добрые 35%). При этом эксперты отмечают, что пик просрочек еще впереди, поскольку закредитованные клиенты ищут возможности перекредитоваться, но многие каналы для них уже закрыты регулированием ЦБ. Кто мы такие, чтобы спорить с экспертами?

Или вот еще. За январь-апрель просроченная задолженность малого и среднего бизнеса увеличилась на 14,8% и до 735 млрд руб.

Впрочем, рост просрочки – это лишь одно из проявлений текущей кредитной трансформации. Объемы кредитования продолжают падать каким-то запредельными темпами.

Например, объемы выдачи ипотеки в России сократились более чем на 50% с начала 2025 года. ВТБ так вообще похвастался падением выдачи ипотеки в 4 раза.

Удивительное рядом, но на фоне падения выдачи ипотеки продажи квартир в новостройках в РФ в мае снизились сразу на 40%. Между прочим, это минимальный объем по последние 5 лет.

Вы не поверите, но девелоперы, посмотрев на все это, начали банально банкротиться. В Ростове-на Дону из-за долгов уже признали банкротом СК «Донстрой». В Чувашии — компанию «Регионстрой», а во Владимирской области «Капитал-строй».

И это ведь еще далеко не конец. Многие временно живые застройщики решили продлить агонию и вместо ипотечного кредитования стали массово использовать рассрочку. Так сказать: премию Дарвина эти господам!

Вы будете смеяться, но долги граждан перед застройщиками за рассрочку в I квартале 2025 г. достигли 1 трлн рублей.

А тем временем доля нераспроданного жилья продолжает расти (достигла 68%). То есть рассрочка, несмотря на ту цену, которую еще придется заплатить, не смогла спасти ситуацию.

А оно ведь как получается: не смог перекредитоваться – не смог заплатить контрагенту. И вот уже на горизонте маячит кризис неплатежей, а от него до полноценного краха экономической системы уже рукой подать. Мы это к тому, что аналитический центр ЦМАКП тут от нечего делать посчитал, насколько выросла просроченная задолженность в экономике за шесть месяцев (с октября прошлого года по март текущего, то есть сейчас все гораздо хуже) и ужаснулся.

Просроченная задолженность выросла на 11,6% по экономике в целом. При том, что в ковидном в 2020 г. рост был лишь на 9%. Но это средняя температура по палате, потому как есть пациенты, которые уже в терминальной стадии. Например, в обрабатывающей промышленности просроченная задолженность выросла на 38,8% (в 2020 году рост был на 25,5%).

Между прочим, по данным Центробанка недостаток средств для финансирования оборотного капитала вошел в тройку главных проблем бизнеса.

Кто-то может сказать, что это просто такая специфика экономической системы РФ, что главное – это бюджетные средства. Спорить не будем, а вместо этого лучше поговорим о делах бюджетных, потому как там все тоже очень не очень.

Бюджет

Зайдем сразу с козырей. В мае нефтегазовые доходы России упали до минимума за последние 2,5 года, составив всего 512,7 млрд рублей. Это вдвое (!) меньше, чем в апреле, и на 34% ниже показателей мая прошлого года. Хуже ситуация была лишь в январе 2023 года.

Что характерно, сборы с нефтяных компаний сократились на 32% по сравнению с маем 2024, а газовые поступления стали меньше вдвое.

Тут нужно благодарить как цены на нефть, так и рубль, укрепление которого изрядно подъело экспортную выручку. Рублевая цена барреля упала до 4195 рублей, то есть на 38% ниже уровня, который использовался при верстке бюджета на 2025 год, и на 21% меньше новых оценок Минфина на этот год.

Пришлось даже распечатать остатки ФНБ и раздать полтриллиона нуждающимся (вы будете смеяться, но жалкие остатки было решено потратить на инвестиции в скоростную железную дорогу Москва-Санкт-Петербург). В результате ликвидная часть ФНБ опустилась ниже 3 триллионов рублей впервые с 2019 года. С учетом планов по бюджетному дефициту на год в размере 3,8 трлн, можно уже заказывать панихиду по ФНБ и писать на венках что-то типа «Он был хорошим парнем», «Нам будет его не хватать», «Теперь он в лучшем мире вместе с резервным фондом» и т.д.

Что делать, если доходов не хватает на перекрытие расходов, а ФНБ к концу года исчезнет? Вопрос в целом риторический, потому как и ежу понятно: нужно резать косты. Слово «секвестр» скоро станет одним из самых узнаваемых в бюджетном и не только обиходе.

Говоря языком айтишников: в июне выкатили новый релиз бюджета. Так вот оказалось, что казна получит в этом году на 24% меньше изначально заложенных нефтегазовых доходов (8,3 трлн рублей вместо 10,8 трлн). Дефицит бюджета превысит изначальный план втрое — 3,8 трлн рублей вместо 1,2 трлн. Напомним, текущий объем ликвидной части ФНБ уже меньше запланированного дефицита. То есть ФНБ он как бы есть, но его как бы нет.

Пять госпрограмм было принято волевое решение резать:

- Программа развития промышленности лишилась 97,15 млрд рублей финансирования;

- Госпрограмму «научно-техническое развитие» России минуснули на 22,17 млрд рублей бюджетных денег.

- расходы на госпрограмму развития авиапрома снизили с 49 млрд до 39,4 млрд рублей.

- Расходы на госпрограмму «развитие судостроения» решено уменьшить на 4,1 млрд рублей, до 24,1 млрд.

- На 7,2 млрд рублей похудел бюджет программы «развитие энергетики»: теперь он составляет 62,6 млрд рублей.

И если вы думаете, что это все, то нет. Правительство более чем вдвое сократило расходы по «дорожной карте» «Современные и перспективные сети мобильной связи». При этом расходы на разработку «критических технологий создания оборудования для сетей связи 5G Advanced/6G» решено уменьшить в 10 раз — с 23 до 2,2 млрд рублей.

Ну а после того, как Израиль закончил свою спецоперацию за 12 дней (а не вот это вот все), на высокие цены на нефть рассчитывать не приходится. Так что мы еще вернемся к слову секвестр. И не раз.

Хотя, конечно, только секвестром дело не ограничится. Будут раскулачивать. Вот уже и первые ласточки пошли: набсовет ВЭБ.РФ одобрил выделение четырем проектным структурам «БТС-Мост» Руслана Байсарова 500 млрд рублей на расшивку узких мест БАМа, еще более 500 млрд выделят коммерческие банки.

В общем, эпоха стероидного экономического роста подходит к концу. И это даже вне контекста ответа на вопрос «А был ли мальчик?» (в смысле рост экономики).

Экономический рост

В то время, как даже у экономического блока российских властей рост экономики переходит в категорию отрицательного, у Росстата по-прежнему все растет. Ну как все. Ниже традиционный хит-парад, о существовании которого свидетели экономического чуда предпочли бы забыть (данные в разрезе май 2025 года к маю 2024 года).

Разобьем на категории для понимания масштабов не в разрезе отдельных статей, а целых отраслей.

Машиностроение (от сельхоз и автомобилестроения до производства всякой бытовой электроники) окончательно посыпалось:

- Тракторы для сельского хозяйства – минус 30%;

- Бульдозеры – минус 65%;

- Автобусы – от минус 37% до минус 45%;

- Прицепы-цистерны – минус 65%;

- Насосы центробежные подачи жидкостей – минус 43%;

- Вагоны грузовые магистральные – минус 35%;

- Кузова для автотранспортных средств – минус 57%.

- Приемники телевизионные – минус 35%;

- Машины стиральные бытовые – минус 36%.

Легкая промышленность и не думала приходить в себя (напомним, что в мае 2024 года она тоже изрядно сыпались, то есть этот минус не от вершины, а от дна):

- Кожа из целых шкур крупного рогатого скота – минус 55%;

- Шерсть обезжиренная или карбонизированная – минус 34%;

- Полотна трикотажные или вязаные – минус 22%;

- Изделия чулочно-носочные трикотажные – минус 21%;

- Обувь – минус 16%.

Неожиданно посыпалась пищевая отрасль:

- Консервы мясные – минус 16%;

- Масло подсолнечное – минус 21%;

- Маргарин – минус 16%;

- Крупа – минус 22%.

Невесело было и в стройматериалах, производстве шин, добыче угля, производстве всякого деревянного – да много где.

Еще одной интересной статьей падения стали «Кабели волоконно-оптические». Минус 58% г/г. Злые языки говорят, что это результат работы российского ПВО, роль которого успешно выполнил завод по производству оптоволокна «Оптоволоконные системы». В общем, самое время поговорить об успехах российского ПВО, потому как его роль для экономики РФ растет с каждым днем.

Хроники ПВО

В прошлом обзоре мы уже отмечали, что дела дронные выходят на качественно новый уровень. Наследие более развитых предков в лице остатков стратегической авиации наглядное тому подтверждение. Как оказалось пара сотен дешевых фпв-дронов способна за считанные минуты аннигилировать несколько миллиардов и не рублей, а долларов.

Короче номенклатура объектов ПВО в июне расширилась стратегической авиацией. Впрочем, прямой экономический ущерб тут спорный, потому как навыки строить стратегические бомбардировщики был утрачен за годы правления одного пенсионера.

Как вы понимаете, аэродромами стратегической авиации дело не ограничилось. Горело решительно все и везде. Ниже будет лишь небольшой перечень желающих выступить в роли ПВО:

- нефтебаза «Кристалл» в Энгельсе (это уже третье возгорание на ней в этом году);

- химический завод «Азот» («НАК Азот») в Новомосковске Тульской области;

- чебоксарский АО ВНИИР;

- Котовский пороховой завод в Тамбовской области;

- технопарк в Зубово в Московской области;

- «Невинномысский Азот» в Ставропольском крае;

- ООО «Новокубышевский завод катализаторов»

Еще раз отметим, что перечень этот далеко не исчерпывающий. Дроны посещали РФ ежедневно, так что реальное количество пострадавших больше в разы.

Итоги, выводы, перспективы

Каков классический механизм возникновения экономического кризиса? - можете спросить вы. А можете и не спросить, но мы все равно напишем. А вы в свою очередь попробуйте угадать, где мы сейчас находимся.

Итак, фаза №1 - перегрев экономики. ВВП растет, дешевые деньги, на рынках начинается спекулятивный рост цен (например, на рынке недвижимости). Знакомо? Но этот этап уже давно пройденный.

Фаза №2 – накопление дисбалансов. Растет долговая нагрузка, цены на активы окончательно отрываются от реальности, кредитовать начинают вообще всех без оглядки на риски. Все это уже было: и заоблачные цены на недвижимость, и по 3-4 кредита в среднем на душу и рост долговой нагрузки. Так что движемся дальше.

Фаза №3 – точка бифуркации. Центробанк повышает ставку в отчаянной попытке отсрочить неизбежное, начинаются первые неплатежи и дефолты, инвесторы теряют интерес к рисковым активам. Тоже звучит знакомо? Ну тогда переходим к самому интересному.

Фаза №4 – паника и спад. Банки сворачивают кредитование, чтобы хоть как-то минимизировать риски (см раздел «Сдувающиеся пузыри»), компании режут косты и персонал (да, «Газпром», «Сургутнефтегаз», и прочие?), начинается рецессия (министр экономики Орешников уже анонсировал), которая сопровождается распродажами активов (еще нет) и кризисом неплатежей (в процессе).

По сути мы уже где-то в районе фазы №4. Хотя по форме и еще в процессе перехода к ней (рецессия – это два квартала падения ВВП подряд). Но это лишь вопрос времени и некая формальность. С чем всех и поздравляем.

На этом на сегодня все, но не все по теме российской экономики. Так что мы еще вернемся с новыми обзорами.

И, да, не забываем продавать рубль.

USDRUB — подтверждение шорт-сценария# USDRUB — подтверждение шорт-сценария

Поздравляю всех, кто своевременно открыл короткие позиции на ретесте уровня 81 рубля за доллар в соответствии с опубликованной торговой рекомендацией. Текущая техническая картина полностью подтверждает актуальность медвежьего сценария. Инструмент демонстрирует уверенное развитие нисходящей структуры и продолжает реализовывать движение в сторону обозначенных целевых ориентиров.

После пробоя ключевого уровня 81 и его последующего тестирования снизу вверх, цена закрепилась ниже этой отметки, что окончательно подтвердило смену статуса уровня на сопротивление. Продавцы уверенно удерживают инициативу, не позволяя цене вернуться выше критического уровня. Текущее поведение инструмента соответствует классической фазе нисходящего импульса, при этом ближайшая цель в зоне 78.70–79 уже находится в непосредственной близости.

## 🎯 Целевые ориентиры:

* **1-я цель:** 78.70–79.00 — область, в которой возможна краткосрочная фиксация прибыли и частичное закрытие позиций;

* **2-я цель:** 77.00 — расширенный ориентир в рамках развития текущей волновой структуры;

* **3-я цель:** 75.50 — ключевая поддержка, совпадающая с уровнем 1.618 по расширению Фибоначчи;

* **Поддержка 75.40–75.00** — стратегически важная зона, обладающая повышенной вероятностью замедления тренда или формирования новой базы для реакции.

Пока котировки остаются ниже уровня 81 и движение сохраняет импульсное снижение, приоритет однозначно остаётся на стороне продавцов. Для тех, кто не успел войти ранее, наиболее разумным решением будет поиск точек входа на младших таймфреймах по паттернам продолжения тренда, обязательно с соблюдением правил управления рисками.

Валютный рынок: технический анализ 26.06.2025 г.Приветствую коллеги-трейдеры

Сегодня 26 июня 2025 г., четверг. Это технический анализ валютного рынка.

💲Индекс доллара -0.06%

Поддержка: 97.601 Сопротивление: 99.390

🇪🇺🇺🇸Евро/доллар +0.40%

Поддержка: 1.13578 Сопротивление: 1.17554

🇬🇧🇺🇸Фунт/доллар +0.55%

Поддержка: 1.3371 Сопротивление: 1.3749

🇦🇺🇺🇸Австралийский доллар +0.46%

Поддержка: 0.63226 Сопротивление: 0.65520

🇳🇿🇺🇸Новозеландский доллар +0.32%

Поддержка: 0.58835 Сопротивление: 0.60877

🇺🇸🇨🇦Канадский доллар -0.16%

Поддержка: 1.35400 Сопротивление: 1.37981

🇺🇸🇨🇭Швейцарский франк -0.36%

Поддержка: 0.80400 Сопротивление: 0.82418

🇺🇸🇯🇵Доллар/йена -0.73%

Поддержка: 142.116 Сопротивление: 148.030

⚠️Не является рекомендацией

00:00 - Вступление

00:54 - Индекс доллара

03:14 - Евро/доллар

05:33 - Фунт/доллар

07:36 - Австралийский доллар

09:35 - Новозеландский доллар

11:43 - Канадский доллар

14:25 - Швейцарский франк

17:16 - Японская йена

19:10 - Доллар/рубль

Профитных торгов!💰

Воскресный технический анализ рынков на неделю 23.06-28.06.25 г.Технический анализ рынков на предстоящую торговую неделю в период с 23 по 28 июня 2025 г.

Кратко разбираю: Индекс Мосбиржи (ММВБ), индекс доллара, нефть марки Brent, золото, серебро, биткоин, доллар/рубль, евро/рубль, юань/рубль.

💹Индекс Мосбиржи +0.2%

Поддержка: 2699.84 Сопротивление: 2910.52

💲Индекс доллара +0.65%

Поддержка: 97.602 Сопротивление: 99.390

🛢Нефть марки Brent +3.2%

Поддержка: 74.385 Сопротивление: 79.001

🟡Золото -1.8%

Поддержка: 3245.460 Сопротивление: 3500.120

⚪Серебро -0.9%

Поддержка: 35.450 Сопротивление: 37.306

🔶Биткоин -2.59%

Поддержка: 100426 Сопротивление: 110587

⚠️Не является рекомендацией

Тайм коды:

00:00 - Вступление

00:39 - Индекс Мосбиржи

03:45 - Индекс доллара

07:54 - Нефть Brent

11:24 - Золото

14:08 - Серебро

16:16 - Биткоин

17:57 - Доллар/рубль

19:14 - Евро/рубль

19:51 - Юань/рубль

20:01 - Концовка

Профитной торговой недели!

#usdrubПроработал пару доллар рубль.

Захотелось в отпуск и решил спрогнозировать вероятности роста и удешевления туров)). И походу надо поторопиться)

Еще немного и дойдем в падении до 0,384 (74,87) по фибо - сильный уровень. Но можем и сразу наверх рвануть. В случае не прохода ниже с учетом сьедания лонгистов, большая вероятность отработки вверх до 1,618 и так далее вверх. Цель первая 114,2.

Цель вторая 154,2. Цель третья 178. Цель червертая маловероятная 189,2.

Rsi на недельке в зоне перепродангости хорошей. Еще бы месячный rsi чутка отпадать и тогда точно дорога на верх.

Графики недельные. Это долгосрок. Но сами понимаете, какие должны быть причины у такого роста.

Воскресный технический анализ рынков на неделю 16.06-21.06.25 г.Технический анализ рынков на предстоящую торговую неделю в период с 16 по 21 июня 2025 г.

Кратко разбираю: Индекс Мосбиржи (ММВБ), индекс доллара, нефть марки Brent, золото, серебро, биткоин, доллар/рубль, евро/рубль, юань/рубль.

⚠️Не является рекомендацией

💹Индекс Мосбиржи -1.29%

Поддержка: 2699.84 Сопротивление: 2910.52

💲Индекс доллара -1.14%

Поддержка: 97.921 Сопротивление: 99.390

🛢Нефть марки Brent +12.3%

Поддержка: 72.525 Сопротивление: 78.466

🟡Золото +3.71%

Поддержка: 3245.460 Сопротивление: 3500.120

⚪Серебро +0.9%

Поддержка: 35.450 Сопротивление: 36.878

🔶Биткоин -0.8%

Поддержка: 102126 Сопротивление: 110587

⚠️Не является рекомендацией

00.00 - 00.50 Вступление

00.51 - 04.47 Индекс Мосбиржи

04.48 - 08.30 Индекс доллара

08.31 - 12.39 Нефть Brent

12.40 - 14.50 Золото

14.51 - 16.07 Серебро

16.08 - 17.51 Биткоин

17.52 - 18.59 Доллар/рубль

19.00 - 19.39 Евро/рубль

19.40 - 20.02 Юань/рубль

Профитных торгов!

Доллар похоже начинает разворотИспользуя наложение графика пары Доллар/Рубль с Фьючерсом на доллар SI, мы с вами в прошлый раз () смогли спрогнозировать его снижение.

Сейчас согласно все той же логике на графике формируется паттерн указывающий на разворот актива к росту. Это не обязательно должно произойти сразу, но первые звоночки для этого уже есть.

Прогноз курс Доллара на 2025-2026 год. Цель 100Р. ТехникаДоброго времени суток) На баксе разворотный паттерн Нисходящий клин. График в большем масштабе будет снизу. Технический анализ указывает на разворот тренда. Важный уровень 79-80Р выступает мощной поддержкой. Минимальная цель роста 100Р.

Я промолчу про дефицит бюджета РФ, который есть, и что основные поступления зависят от курса доллара. Экономике РФ просто необходим доллар по 100Р. Этот курс заложили в формирование бюджета.

Ах да, еще нефть подешевела. Совсем плохо. Вот и начали понижать ставку. Возможно, это продлится дальше, и каждое следующее заседание будет снижение на 1%. Либо эскалация.

Получается произойдет возврат к РОС раздачи, если быть точным, то цель минимум 102.8Р

ЦБ РФ снизил ставку вопреки прогнозам📉🇷🇺ЦБ РФ снизил ставку вопреки прогнозам, но рынок этому не обрадовался. Разбираемся в причинах.

👉В своем комментарии глава Банка России Э. Набиуллина заявила, что ЦБ видит "устойчивые процессы дезинфляции" и это стало причиной снижения ставки - но тут же она добавила, что ДКП останется "жесткой" еще продолжительное время.

Как я и писал пару дней назад, данный шаг вряд ли что-то изменит в плане курса рубля. С этого момента USDRUB, как и ожидалось, сходил вверх ровно на 2% и после решения по ставке начал снова укрепляться. Конечно, на это от части повлияли дополнительные продажи валюты со стороны ЦБ. Но в основном это конечно же риторика ЦБ, что снижение ставки будет постепенным и с паузами - а в случае роста инфляции не исключен и рост ставки.

В целом, 21% или 20% - это все еще "очень много". Напомню, что 21% - это были максимальные значения ставки с начала 2000-х, а ставка в 20% была "потолком", которым гасили панику в феврале-марте 2022 года. Продержали её тогда всего 2 месяца. Соответственно, брать кредит под 30% или 28% - это непосильно что для физических лиц, что для юридических и потребительскую/деловую активности сегодняшнее снижение не повысит. Так же и снижение ставки по вкладам с 20% до 19% и даже 18% не заставит людей снимать депозиты, ну а тех кто играет на разнице ставок - не заставит отказаться от этого.