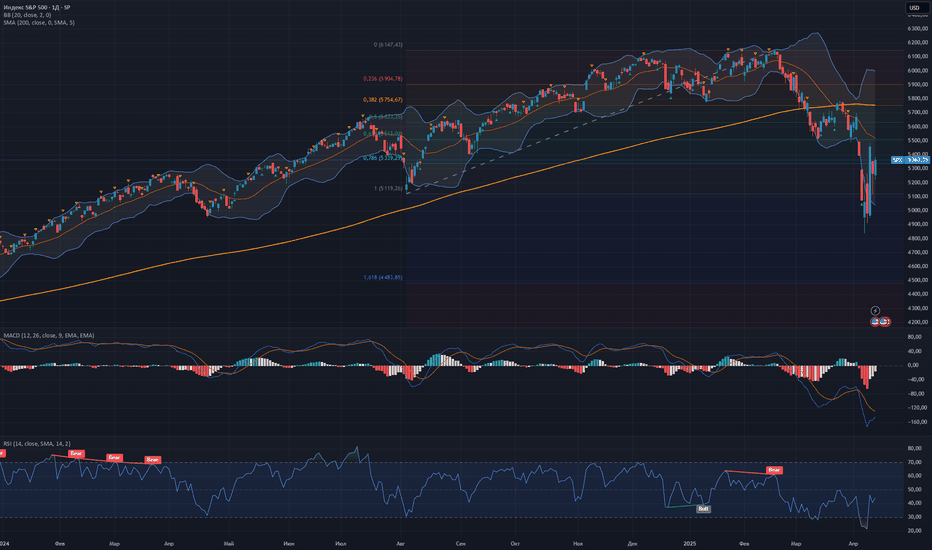

Обзор рынка США от 14.04.2025. Коррекция или начало разворота?Прошедшая неделя принесла частичное восстановление американскому фондовому рынку после резкого снижения. Индекс S&P 500, после падения к отметке 4835, сумел восстановиться до 5363,35, что составляет примерно треть от глубины коррекции. Паника на рынках ослабла, и на смену ей пришли более спокойные настроения, однако говорить о завершении коррекции пока рано.

🔍 Рыночные настроения

Торговая неделя завершилась ростом, но этот рост все ещё воспринимается как восстановление внутри нисходящего движения. Индекс находится ниже 200-дневной скользящей средней, что технически говорит о продолжающейся коррекции.

RSI вышел из зоны перепроданности и на текущий момент составляет 44,31, показывая восходящее движение, но всё ещё оставаясь ниже нейтральной отметки 50.

MACD продолжает восстанавливаться: гистограмма растёт, хотя остаётся ниже нуля. Это может сигнализировать о начале фазы восстановления, но без уверенного сигнала на разворот.

Позитив добавила новость о том, что администрация Дональда Трампа исключила смартфоны, ноутбуки, чипы памяти и другую электронику из списка товаров, облагаемых тарифами. Это стало важным триггером для технологического сектора.

📈 Технический анализ

Индекс S&P 500 восстановился после мощного импульса вниз и вернулся в пределы канала Боллинджера, что свидетельствует об ослаблении волатильности. Однако пока цена остаётся ниже 200-дневной SMA, речь идёт скорее о коррекционном отскоке, чем о полноценном развороте.

Ключевые уровни:

Поддержка: 4835

Сопротивление: 5500 (возможное тестирование)

Второй не закрытый гэп выше может стать целью краткосрочного движения.

Индикаторы:

RSI: 44,31 — отскок от зоны перепроданности, но до зоны силы ещё далеко.

MACD: гистограмма растёт, но остаётся ниже нуля, линия сигнала пока не пересечена.

Объемы торгов: снизились, что говорит о завершении панических распродаж и переходе к более размеренной фазе.

🌐 Перспективы и предстоящие события

Эта неделя насыщена важной макроэкономической статистикой и выступлениями представителей ФРС:

15 апреля - Данные по розничным продажам.

16 апреля - Промышленное производство и загрузка мощностей.

17 апреля - Число заявок на пособие по безработице.

18 апреля - Индекс уверенности потребителей от Мичиганского университета.

Кроме того, состоятся выступления членов ФРС — Харкера, Уоллера и Пауэлла, которые могут повлиять на ожидания по будущей политике. Также начался сезон корпоративной отчетности — на этой неделе отчитаются крупные банки и технологические компании.

👉 Прогноз и рекомендации

Пока индекс не закрепится выше 200-дневной скользящей средней, мы остаёмся в фазе коррекции. Текущий рост — это скорее технический отскок. Однако наблюдается позитивная динамика по индикаторам, снижение паники и выход из зоны перепроданности.

Инвесторам стоит рассматривать защитные активы — облигации и бумаги из стабильных секторов — как основу для текущего позиционирования. Вход в рискованные активы имеет смысл только после подтверждения устойчивости нового восходящего тренда.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта, и не является персональной инвестиционной рекомендацией.

Торговые идеи

S&P_12.04_4HШирокое погружение всех рынков на прошедших неделях - это результат заражения , которое охватило все рынки, когда разрозненные рынки работали одинаково , уничтожая ликвидность . Мираж ликвидности, созданный финансовыми приложениями , предложениями брокеров , автоматизированными системами для дневного трейдинга, подталкивали несколько лет увеличивать размер кредитного плеча и пренебрегать достаточным количеством доступных средств по счетам. Однако, когда ликвидность уничтожается во время положительной корреляции не связанных рынков, нет ни его лучше , чем оставаться с наличными. Акции «магической семерки» с начала года просели на 20% по отношению к другим акциям входящим к индекс SP500. Каждый четвертый из пяти портфелей включал в себя эти акции, по данным C.Schwab. Было драматичным, что за всего лишь месяц пенсионные и индивидуальные счета многих американцев потеряли от 10 до 20%. Однако надежда, что рынки вернутся к состоянию на начало года , не позволит ликвидировать позиции и сократит размеры счетов еще больше. Аллокация сватов в акции на конец февраля составляла 67%, по сравнению с минимумами медвежих рынков , в 2002 и 2009 доля акций в портфелях была 40-42%. То, что происходит сейчас- далеко не основание Медвежьего рынка. Сломленные рынки - это не здоровые рынки, и развивающийся медвежий рынок выровняет тот дисбаланс , который образовался за последние годы вместе с основными фондовыми индексами. Оставаться на курсе может стоит гораздо больше, чем принять капитуляцию и спасти капитал. Скачек доходности Американских корпоративных облигаций в 2025 к предшествующим годам, говорит о том , что назревает кризис ликвидности и многие компании испытывают сложности с финансированием. Elliott Wave приводит график показывающий сокращение доходности корпоративных облигаций и резкий скачек доходности в этом году.

Вот что пишет TradingEconomics: «Спрос и производство отступили, а нехватка персонала продолжилась, поскольку компании участников дискуссии отреагировали на путаницу спроса. Рост цен ускорился из-за тарифов, что привело к отставанию в размещении новых заказов, замедлению поставок поставщиков и росту производственных запасов» . United States ISM Manufacturing PMI Index сократился с начала года и находится незначительно выше уровня осени 2023. График приложен.

Анализ.

Субминуэтная волна (с) составила 1.38 Фиббоначи Субминуэтной волны (а) , образовав топ 5494, совпавший полкой сопротивления построенной по минимуму 31 марта и гэпу 2 апреля. Индикатор импульса Моментум опустился ниже нулевой отметки и не смог вернуться в пололи кольнул зону после 9 апреля. Скорость продвижения упала , это может создать предпосылку для падения ниже 5114, поэтому если индекс пробьет это основание минуэтной волны (3), альтернативный сценарий утратит силу . За предпосылку был взял импульс золота , как катализатор роста настроений , если эта предпосылка окажется ложной , длинная позиция ликвидируется.

***

B,S- активные сигналы покупки, продажи(зеленый и красный ). Зеленый S - условный сигнал.

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

S&P_11.05_4HСубминуэтная волна (4) образовала зигзаг abc с вершиной в 5499, эта область совпадает с основанием минутной волны 1 и отмечена красным пунктиром, в то же время вершина субминуэтной волны (4) укладывается с дисперсию линейного тренда. Значения не должны выйти выше ма60 5352, чтобы субминуэтная волна (5) продолжила развитие Медвежьего рынка ниже 4800. Существует не определенность, что структура продолжит развитие , потому что рынок золота показал позитивные настроения для продолжения ралли , это отвечает общему инвестиционному настроению и я считаю что металл может потянуть и индексы к еще одному спекулятивному витку. Короткая позиция ликвидируется и открывается длинная с защитным стоп приказом 5114. Этот уровень будет служит также отметко к возврату а короткую позицию. Альтернативный вариант включает формирование плоской коррекции , в которой первичная волна А сформировала основание 5791, и первичная волна В может бвть ограничена 6153. Первичная волна С завершит коррекцию, обновив все минимумы года .

***

B,S- активные сигналы покупки, продажи(зеленый и красный ). Зеленый S - условный сигнал.

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

BTC следующий таргет 66 или 100К? - Вероятность того, что Трамп доведет экономику США 🇺🇸 до рецессии уже почти 70%

- Торговая война с Китаем и пошлины более 125%

- Отстранение Джерома Пауэлла от должности! (хотя именно этот парень снизил уровень инфляции с 5 до 2.5%)

- Криптовалютный рынок уходит в продолжительную медвежку или мы уже на грани разворота ?

Продолжаю ловить дно / отскокТекущий обвал очень напоминает по своей структуре мини-обвал августа прошлого года. Если натянуть фибу на отскок, то мы увидим, что коррекция августа завершилась на отметке 2.618 - мы сейчас на той же самой отметке (На SPX цена немного не дошла, но на US500 дошла и тогда, и сейчас). Это сильный разворотный уровень, и цена допадала до дневной поддержки, так что можно было бы предположить, что мы достигли дна.

Однако Насдак и Доу Джонс немного не дошли до своих 2.618, и слабое завершение недели указывает на то, что в понедельник мы снова откроемся с гэпом вниз. В августе у нас был нисходящий канал, из которого цена сделала ложный выход вверх, а затем пробила его вниз, образовав более широкий канал. Сейчас, как видно на графике, очень похожая картина.

Мы почти дошли до трендовой, проложенной через дно октября 2022 года и дно октября 2023 года. Там же пролегает VWAP от дна октября 2022 года.

Беря всё это во внимание, считаю, что мы можем нащупать дно в районе 4950-4900.

Я знаю, что многих манит уровень 4800, там очевидная поддержка - в худшем случае допадаем туда и наверняка увидим от этого уровня какой-то отскок. С другой стороны, любой намёк на позитив с текущих отметок может дать очень быстрый откат к уровню 5500. Поэтому считаю, что краткосрочно лонговать на текущих отметках безопаснее, чем шортить.

Как торговать на медвежьем рынке – часть 1Легко недооценить влияние, которое медвежий рынок может оказать на ваши торговые решения. До того момента, пока направление тренда не изменится окончательно. Многие трейдеры торгуют с одинаковыми установками и ждут одних и тех же результатов, и из-за этого иногда оказываются на противоположной стороне тренда.

В первой части нашей серии статей мы рассмотрим пять ключевых шагов, которые помогут вам адаптировать свою торговлю. Мы разберем классическое определение медвежьего рынка и покажем, почему трейдерам нужен более практичный подход, сосредоточенный вокруг цены. А также способность ориентироваться в настроениях рынка.

Миф о 20%

Старое как мир определение медвежьего рынка – коррекция на 20% от максимумов – очень любят журналисты. Но оно не несет никакой ценности для трейдеров. Медленный и последовательный откат рынка на 20% – это совсем не то же самое, что быстрая, импульсивная распродажа по всем классам активов.

Настоящий медвежий рынок оценивается не столько процентами, сколько поведением рынка: импульсивными продажами, несостоявшимися отскоками, пробитыми уровнями поддержки и сменой общего настроения на рынке. Когда начинается паника и синхронно падают несколько индексов или даже секторов, именно тогда наступает время сосредоточиться.

5 способов адаптировать торговую стратегию

Шаг 1: заблаговременно прощупывайте почву

Первый шаг – это признать, что рынок изменился, и больше не существует возможности откупать на дне. Неудачные ралли очень просто выявить. Это когда продажи перекрывают натиск, а отскоки больше похожи на попытку трейдеров отыграться, нежели на здоровое восстановление рынка.

На что следует обратить внимание:

День закрывается ниже предыдущего уровня поддержки, которая не меняется на следующий день

Прорыв 200-дневной скользящей средней с продолжением движения.

Другие рискованные рынки тоже демонстрируют слабость (медь, высокодоходные кредиты или технологии).

Если вы раньше применяли наш подход, то знаете, что мы уделяем особое внимание структуре и подтверждению цены. В медвежьих фазах это особенно важно.

US500 (дневной свечной график)

Предыдущие результаты не являются гарантией прибыли в будущем

Шаг 2: сосредоточьтесь на рынках, где есть пространство для маневра

Когда паника нарастает, возникает соблазн влезть в самый волатильный рынок. Но зачастую это оказывается просто запоздалым входом, непосредственно перед кратковременным отскоком. Вместо этого сосредоточьтесь на том, где все еще существует реальный потенциал дальнейшего снижения.

Выявить такую возможность можно двумя способами:

1. Структурный анализ: ищите рынки со значительной дистанцией между текущей ценой и следующим серьезным уровнем поддержки. Нет гарантии, что рынок упадет так сильно, но отсутствие очевидной поддержки повышает вероятность дальнейшего непрерывного нисходящего движения.

2. Установки для пробоя сжатия: некоторые из лучших трендовых дней начинаются со сжатых диапазонов. Если рынок некоторое время сжимался, а затем пробил клин по направлению вниз, то, скорее всего, скоро будет свеча. Если этот прорыв подкреплен более общими медвежьими настроениями, то это качественная установка и руководство к действию.

AUD/USD, недельный свечной график

Предыдущие результаты не являются гарантией прибыли в будущем

Шаг 3: поменяйте отношение к откатам

С этой проблемой сталкиваются многие трейдеры. На бычьих рынках откаты кажутся возможностью для покупки. На медвежьих же рынках они скорее являются точками сброса и повторного открытия коротких позиций.

Один из простых приемов: следите за двуногими откатами к зонам сопротивления – особенно к предыдущим уровням поддержки, которые сейчас тестируются снизу. Часто это идеальные точки для оценки движения, которые помогают определить время входа, особенно в комбинации со свечами разворота (паттерн поглощения или очевидная потеря импульса).

Цель не в том, чтобы продавать при каждом отскоке, а в том, чтобы выявить откаты, которые являются частью более масштабного нисходящего тренда, и рассматривать их как исходные для новых настроек, а не как исключения.

Шаг 4: научитесь иначе использовать VWAP

Индикатор VWAP (средневзвешенная цена по объему) – один из самых недооцененных инструментов для торговли на медвежьем рынке. Вот на что здесь нужно обратить внимание.

Во время бычьих фаз цена часто пробивает VWAP снизу. При медвежьей фазе ситуация противоположная. Рынки часто торгуются ниже VWAP в ходе сессии, а внутридневные ралли обрываются непосредственно возле этого уровня. Наблюдайте за тем, как цена взаимодействует с VWAP в течение дня, и это послужит вам подсказкой, как оставаться на правильной стороне импульса.

Например, в день с нисходящим трендом, если цена отклоняется от VWAP в начале американской сессии и пробивает минимум предыдущего дня, часто именно в этот момент продавцы начинают наседать.

US500 (5-минутный свечной график)

Предыдущие результаты не являются гарантией прибыли в будущем

Шаг 5: сначала подтверждение – потом действие

Подтверждение как никогда важно на медвежьих рынках. Легко попасть в ловушку при попытке угадать самую высокую цену или продать слишком рано, не дожидаясь очевидного изменения направления.

Как определить подтверждение:

Четкий прорыв и закрытие ниже минимума предыдущего дня.

Паттерны свечи поглощения или пробоя Доджи на ключевом уровне.

Повторное неудачное тестирование пробитой зоны поддержки, которая теперь стала зоной сопротивления.

Не торопитесь. Позвольте рынку показать себя, а затем открывайте сделки. На медвежьих рынках часто лучше торговать с небольшим опозданием, получив больше подтверждений, нежели войти рано и попасть в ловушку шорт-сквиза.

Что будет во 2 части…

В следующей части нашей серии статей о медвежьем рынке мы освежим сегодняшние тезисы и на практике покажем, как разработать торговую стратегию специально для медвежьего рынка.

Вы узнаете, как комбинировать ключевые уровни, структуру VWAP и паттерны подтверждения, будь то свечи поглощения или пробои Доджи. Это позволит создавать быстрые установки с четкой логикой и минимальной погрешностью.

Вы также узнаете, как в качестве ориентира для входа и цели использовать такие инструменты, как минимум предыдущего дня, диапазон азиатской сессии и кластеры объема. Независимо от того, торгуете вы индексом S&P 500 в течение дня или следите за долгосрочным падением секторального ETF, эти основы для торговой стратегии помогут принимать правильные решения даже при пессимистических настроениях на рынке.

Отказ от ответственности: данные предназначены исключительно для информационных и образовательных целей. Предоставленная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые обстоятельства или цели какого-либо инвестора. Любые данные о прошлых показателях не могут быть гарантией результатов в будущем. Каналы в социальных сетях не предназначены для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

S&P 500: Весна — Настало время перемен?Начнем с того, что уже полтора года наблюдается восходящее движение, которое мы сейчас тестируется на 2-х ключевых уровнях:

Несмотря на политическую и фискальную волатильность, у нас сформировался выход из восходящего канала(то что белыми границами): сильная свеча на продажу в четверг, которая пробилась в границу более «выразительного» восходящего тренда к концу недели. Итог - произошёл отскок.

Однако на этой неделе, особенно к её завершению, может сформироваться аналогичный уровень, который полгода назад вызвал интересную коррекцию. Речь идет об ожидании безработицы на уровне 4% – на фоне более слабых данных по пособиям и сохранения высокой процентной ставки...

...Мы можем столкнуться с той же динамикой, что наблюдалась в августе — история имеет тенденцию повторяться.

«Трампоконсолидация»

Взглянем подробнее на «трампоконсолидацию», которая бездвижно сохраняется уже 4 месяца.

Цена, не сказать, что движется в узком диапазоне, но такое оно и есть, и что интересно: структура «умных денег» несколько раз ломается, причем подряд (CHOCH-CHOCH-CHOCH), но дальнейших подтверждений в виде пробоя ключевых уровней (BMS) или сдвига структуры (SMS) не происходит.

В результате рынок остаётся без чёткого направления, а краткосрочные импульсы не приводят к формированию полноценного тренда. Отсутствие явных сигналов (BMS, SMS) затрудняет прогнозирование, и участники рынка вынуждены ловить свои стопы...

Кроме того, после прихода Трампа (если брать максимум ноября как ориентир) наблюдалось увеличение волатильности в сторону медведей , то есть продавцы были чуточку сильнее.

Паттерны

Если говорить про паттерны, то классическая формация «голова и плечи» не исполнилась((

Вместо этого текущая консолидация формирует «квадрат», где можно выделить уже и две вершины, а возможно, появление и третьей.

А если получится так, что цена будет четыре раза касаться верхних уровней, это может указывать на многократное тестирование сопротивления, что нельзя расценивать как ослабление бычьего тренда.

Объемы!

Со стороны продавцов наблюдается сильная аккумуляция. Если эта сила пойдет ниже, произойдёт резкий разворот – индекс может опуститься до 5200.

Несмотря на то, что последняя свеча показала высокий, правильный объём на покупку, в течение последнего года мы чаще ассоциировали рынок с "объемными" медвежьими свечами, а агрессивных на покупку не было (до сегодня).

При этом, текущий уровень был достигнут за одну неделю (полторы), что дополнительно подтверждает возможность дальнейшего снижения - продавцов сейчас много…

Скользящие Средние

Если смотреть на скользящие средние, то видно, что более длинный период (например, 100-периодная линия) оказывает значительное влияние: черная линия, которая трижды выступала в роли поддержки, была пробита и закрылась около своего значения.

При этом ранее волатильность коррекции составляла около 7%, а сейчас мы наблюдаем топтание в районе 4–5% – значит, мы прошли только половину пути...

ВАЖНО:

В течение всего времени рынок быстро отыгрывал коррекции (продавцы быстрее покупателей), так что возникает вопрос: повторим ли мы историю? Можно утверждать, что одним из признаков пузыря является сильное отклонение скользящих средних, но об этом мы поговорим в конце и докажем немного по-другому, через другое визуальное восприятие.

Индикаторы

Еще чуть анализа (можно было еще 1001 индикатор налепить — пади гадай что):

- Локальной «переклёпанности» структуры нет: рынок не сломал свою текущую конфигурацию и остаётся в умеренной коррекции-аккумуляции.

- Интересно, что trailing ATR начинает сигнализировать о смене тренда – хотя в прошлый раз, когда была формация «голова и плечи», сигнал был ложный.

- Кроме того, MACD и Chaikin указывают на ослабление бычьего импульса: гистограмма MACD снижается, а Chaikin демонстрирует уменьшение притока капитала. Например, тот рост, который наблюдался после образования «головы и плечи», сейчас практически сошел на нет.

На более длительном таймфрейме также наблюдаются интересные дивергенции – MACD и Chaikin демонстрируют расплывчатое движение, что указывает на неопределённость силы текущего тренда.

Если обратить внимание на недельный график и рассмотреть последнюю свечу, то, если эта свеча «съедается» (поглощается) последующими барами, это станет сильным сигналом для формирования нисходящего тренда. Продавцам – по одному место надают, то, что упустили в августе).

Фибоначчи и Баффетт

Если взглянуть на сетку Фибоначчи, то при прорыве текущей «трампо-аккумуляции» (прямоугольной зоны консолидации) индекс потенциально может устремиться к отметке 6500, соответствующей уровню 1.618 (Golden Ratio Extension). Исторические данные показывают, что, как раз, при достижении подобных значений в прошлом уже возникала коррекция с ощутимой волатильностью.

При этом, на более высоких таймфреймах индикаторы (MACD, Chaikin и т.д.) пока не дают чёткого сигнала о завершении тренда или формирования «схлопывающей» дивергенции, что позволяет рынку сохранять бычий настрой. Коррекция может и не начаться в ближайшее время…

Если же обратиться к индикатору Баффетта, он продолжает бить рекорды на протяжении длительного времени, при этом сам инвестор постепенно увеличивает долю кэша.

Проблема в том, что никто не знает точный момент, когда крупные игроки решат выйти с рынка. Однако очевидно, что «вечное» удержание позиций в их планы вряд ли входит – рано или поздно начнётся фиксация прибыли, которая может запустить волну коррекции.

___________________________

Кластеризация — Заключение

Не прошу сейчас вдаваться в тонкости — эта тема станет основой отдельного поста.

Постараемся к следующей неделе представить код на Pine Script или разработать функционал через Telegram-бота, который позволит автоматически анализировать исторические цены путём кластеризации значений различных технических индикаторов.

Код позволит определить, с какой технической особенностью менялась цена и какие «кластеры» при этом формировались – по скользящим средним и другим показателям.

Грубо говоря, создаются некие паттерны, аналогичные формациям-фигурам, только на основе исторических данных и их распределения (кластеризации).

Если вкратце, взгляните на графики (охватывающие период с 2003 по 2008 год до кризиса и текущую ситуацию – они похожи, длина схожа!). После прорыва уровня (по аналогии с золотым сечением - там это уровень 1-ого максимума) цена меняет свою «психологию»: появляются новые кластеры, так как скользящие средние начинают вести себя иначе.

Как уже отмечалось, когда котировки резко растут, между скользящими средними и ценой возникает заметный разрыв, что можно рассматривать как сигнал формирования ценового пузыря.

Можно сказать, что данный анализ носит в первую очередь визуальный характер, и его необходимо проверять, исследуя и тестируя выявленные собой закономерности. Но, согласитесь, если меняется класс ценового движения, меняется и его философия – а это уже тема для размышлений.

Спасибо!

S&P_10.09_10.04…..Пробой 5602 аннулирует продажу и позиция будет развернута в лонг, ниже 5602 остается мало шансов . Волновая структура будет пересмотрена при пробое этого уровня …..

***

B,S- активные сигналы покупки, продажи(зеленый и красный ). Зеленый S - условный сигнал.

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

S&P_10.04_4HПродвижение минуэтной волны (4) ограничено минимумом вторичной волны (1) 5509, которая сформировала полку сопротивления, и плоская структура зигзага субминуэтных волн abc в составе минуэтной волны (4) выглядит завершенной с основанием 4805. Минуэтная волна (5) пробьет все минимумы последнего года.

***

B,S- активные сигналы покупки, продажи(зеленый и красный ). Зеленый S - условный сигнал.

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

S&P Concept 2025Разметка самая позитивная, есть еще варинт с конечной диагональю. Из того, что точно понятно: идет ускоряющийся тренд наверх. Послековидный рост должен состоять из 5 движущих волн. Из того, что не понятно: рост идет импульсом или конечной диагональю ( как вариант, без пересечени (1) и (4)), достигнуты минимальные цели волны (3), но закончилась она или нет - не ясно.

S&p500. Уровень сопротивления.Добро пожаловать! Мы пишем статьи в момент достижения цены уровней.

Объективно:

* Уровень сопротивления: 5465,01

* Предполагаемый диапазон движения цены (позитивный сценарий) от 5465,01 к 4723,34.

* Предполагаемый диапазон движения цены (негативный сценарий) от 5465,01 к 6206,68.

* Перекупленность: незначительная

* Рынок MACD: медвежий

* Попытка разворота MACD: да

Субъективно: прочерк.

У нас вы можете ждать статьи по: Индексу США; Индексу РФ; Биткоину; Золоту; Нефти; Доллару.

К каждой статье прикреплён пост: "Индикатор принцип чтения и интерпретации".

Долгоиграющая выгода России, если война пошлинами продолжится❓ Какую долгоиграющую выгоду может получить Россия, если война пошлинами перейдет в затяжную фазу?

🟢 Энергетический "рывок":

Китай, лишившись американских углеводородов, развернётся в сторону России. Можно будет ожидать новые крупные контракты на нефть, газ и уголь. «Сила Сибири-2» может стать реальностью раньше срока, а поставки СПГ вырастут в разы.

Снятие ограничений на денежные переводы между Россией и Китаем ускорит расчёты в юанях.

🟢 Геополитическая выгода:

Если США и Китай продолжат торговую войну, Россия получает шанс укрепить свои позиции в Евразии. Ослабление Запада — это возможность для Москвы диктовать условия в глобальной игре.

Возможен выпуск юаневых ОФЗ (облигаций федерального займа), что привлечёт китайский капитал (маловероятно, но все же)

🟢 Логистический хаб:

Россия может стать перевалочным пунктом для китайских товаров в обход западных санкций, зарабатывая на транзите и укрепляя Северный морской путь.

🤔 СВО: в плюс или минус?

🟢 ослабление Запада и рост доходов от Китая дадут РФ больше ресурсов для СВО. Украина может остаться без прежней поддержки, что сыграет на руку Москве.

🛑 если рецессия слишком сильно ударит по ценам на сырьё, а санкции усилятся, финансирование СВО станет нестабильным, а изоляция — более глубокой.

___________

⚖️ Быстрое решение проблем с пошлинами или затяжная товарная война?

1️⃣ Если пошлины снимут за 2-3 недели и придут к урегулированию

📉 Негативное влияние:

Цепочки поставок пострадают минимально: задержки в товарообороте не будут критичными, незначительный и временный всплеск цен в США

🇷🇺 Для РФ: кратковременный спад доходов от продажи сырья (на 2–3 млрд долларов), но без серьёзных последствий.

Итог: экономика выдохнет, рецессия останется на уровне «страшилки» (вероятность снизится до 20–30%). Быстрое снятие пошлин — как холодный душ: неприятно, но терпимо.

2️⃣ Если порог в 2 месяца (8-10 недель) будет пройден

❗️ Рецессия станет реальностью: ВВП США и Китая упадёт на 3–5%, мировая торговля примерно сократится на 10–15%.

Нефть упадёт до 45–50 долларов, металлы — на 20–30%, бюджет РФ потеряет 20–30 миллиардов долларов за квартал (консервативные мерки)

Цепочки поставок разорвутся: дефицит электроники, автомобилей и товаров в США и ЕС на 200–300 миллиардов долларов, инфляция в Штатах до 7–10%.

Россия: экспорт в Китай вырастет, но зависимость от КНР станет критической, а санкции США усилятся.

Итог: два месяца — может стать точкой невозврата. Экономика войдет в штопор, а РФ рискует стать заложницей китайских интересов в полыхающей мировой экономике.

🗣 Остается вопрос, а Трапм в себе или следующим шагом повысит пошлины еще на 50-100%?

Повышение пошлин — это не конец экономике, а инструмент для сделки, в которой Китай по мнению Трампа должен уступить по ключевым вопросам (интеллектуальная собственность, субсидии).

Напоминаю довольно прозрачные цели Трампа: Вернуть производство в США, сократить торговый дефицит и ослабить Китай (в первую очередь) как основного конкурента.

✍️ Важно понимать, что Трамп на данный момент не ломает, а гнёт. И уж тем более не сходит с ума. Нам уже рассказывали сказки об одном "сумасшедшем деде", который оказался на деле самым вменяемым среди толпы псевдо-демократов (не без грехов, но...)

➡️ Вывод: нет однозначной картины с плюсами и минусами для РФ, так как все не очень ясно растянуто во времени, но понимать общую картину обязательно надо.

Полка 4812$Мысли о пошлинах и вообще обо всем этом шуме.

Не думаю, что эта торговая война с Китаем завершится быстро, Китай серьезный соперник и сможет потерпеть и даже ответить в ущерб своим интересам.

Вопрос гордости и значимости на политической мировой арене.

К тому же, кто идет на переговоры не стрельнув ни разу в ответ, желательно больно и по близкому кругу Трампа, чтобы те в свою очередь начали клевать ему мозг.

Вот после того как все будут на пределе, начнется торговля и "обмен пленными".

Уровень 4812$ очень важный, психологически, пробой его будет означать смену глобального тренда, как минимум на боковик, как максимум на шорт сценарий.

Сколько все это продлится? По лайт сценарию 2-4 недели, если "упрутся рогом" и запустят цепную каскадную ликвидацию бизнес процессов, то 2-3 месяца, до осени.

Выход у США QE и печать денег. Посмотрим как быстро ФРС сдастся, почему то мне кажется, что истинная цель именно это, а не торговый баланс США и Китая :)

Да есть ЕС, Индия и другие страны, но на мой взгляд они менее значимы в данной войне и основное противостояние будет с Китаем!

Ближайший глобальный уровень в случае продолжения коррекции 4118$ (тут будет очень больно)

S&P_09.04_4HИндекс закрылся ниже обоих скользящих средних 90 и 200 дневной , уйдя в «штопор» , прошив дисперсию линейного тренда за 2 дня. Минуэтная волна (3) с основанием 4802 завершена , это подтверждается пробоем дисперсии на ту же размерность , что соответствует измеренному движению. Минуэтная волна (4) завершена в вершине 5247, либо мы имеем дело с формированием плоской структуры зигзага abc, в ней мубминуэтная волна b зафиксировала основание 4843, и субминуэтная волна (с) начнет развитие сегодня к 5271. Ветераны анализа , как Wellington Letter , в феврале обращали внимание на консолидацию ниже линейного тренда и дивергенцию скользящих средних 12,26, однако этот паттерн трижды , как видно на графике, не бвл подтвержден. Обвалы рынка случаются внезапно и сложно к ним подготовится, но иногда можно выиграть несколько дней, заметив структурные изменения.

***

B,S-точки покупки, продажи(зеленый и красный).

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.