Кроме теханализа

Что покупать в долгосрочные портфели?Биткоин уже очень сильно упал, потеряв от своих максимумов более -52,3% . Очевидно, что данный актив уже должен быть интересен для покупок. Это очень большая скидка для актива вечного роста.

Начать сейчас собирать лесенкой позу по Битку на протяжении остатка медвежьего рынка - отличная стратегия.

Подобную позицию можно будет смело просто держать до конца уже следующего цикла роста, который закончится 2029 году и вообще не смотреть на графики 📈

Особенно учитывая, что битки можно отправить в различные протоколы для получения дополнительной пассивной прибыли

🤔 Какие монеты стоит накапливать помимо Биткоина?

Я провёл анализ всех альтов из ТОП-200 с целью найти монеты, которые показали большую доходность, чем Биткоин, в период бычьего рынка 2022–2025 годов. И при этом в текущем медвежьем рынке эти монеты должны демонстрировать меньшую просадку от хаёв.

Это ключевой фильтр для понимания, где варится большая часть ликвидности рынка. И понимания какие проекты вообще стоит покупать в долгосрочные портфели.

Что мы имеем:

BINANCE:BTCUSDT : +714% / -52.3%

BINANCE:TRXUSDT : +875% / -39%

BINANCE:BCHUSDT : +700% / -36.8%

BINANCE:BNBUSDT : +580% / -58.5%

Да, BNB по этим условиям тоже не проходит. Однако просадка по BNB практически такая же, как у Биткоина. При этом за хранение BNB регулярно начисляются различные дропы монет, а также есть возможность отправить его в стейкинг.

Всё это в совокупности объективно говорит о более высокой общей доходности BNB и более меньшей просадки.

TRX и BCH показали доходность не хуже BTC и при этом держатся сильно лучше в текущем медвежьем цикле:

1️⃣ Про TRX я писал очень много постов в этом канале, там все очень просто: у монеты дефляционная токеномика, поэтому долгосрочный рост неизбежен .

Спустя годы данный проект зарекомендовал себя как самый настоящий защитный актив крипторынка, как бы это странно не звучало.

2️⃣ А вот по BCH все не так просто. Не смотря на хорошие результаты к текущему дню, на бычьем рынке монета не смогла обновить исторический максимум от 2021 года

Поэтому, мы либо очень скоро полетим вверх обновлять хаи. Либо под конец крипто-медвежки монета очень сильно укатается вниз. Только вот по графику, данная монета находится в бычьем тренде не смотря на весь остальной рынок.

ВСЕ остальные монеты рынка попросту не попали в заданные условия. Поэтому, рассматривать их как долгосрочные инвестиции нет никакого смысла. Только спекуляции и ничего более 💩

📊 Вывод:

Биткоин — системный актив крипторынка, который показывает лучшую динамику в долгосрочной перспективе.

Достаточно просто накапливать Биткоин в периоды медвежьего рынка и далее можно просто ничего не делать и смотреть, как растет твой депозит ↗️

🔴 TRX ведет себя аналогично и даже лучше, особенно учитывая его просадку всего в -39% . Но лично я бы все же не рискнул вложить туда более 5-10% от капитала, так как проект находится в руках всего 1-го человека

🎲 BCH для меня сейчас больше про спекулятивную идею, с понятными целями роста и стопом. В долгосрок монета выглядит сомнительно

🔸 BNB отличный проект за счёт экосистемы и доходности. И тут успех монеты зависит только от самой биржи Binance.

Однако, для большинства людей будет сложно разбираться в нюансах увеличивающих общую прибыль. Поэтому, вероятно лучше купить опять же Биткоин

ВСЁ остальное — спекулятивный мусор.

Каждую бычку появляются новые "лидеры рынка", в которые уходит ликвидность ритейла. Старые альты почти всегда остаются позади и не обновляют исторические хаи.

Поэтому, в долгосрок покупать или усреднять альты не имеет никакого смысла 🤷♂️

HIMS 1W: Подписка на здоровье и математика коррекцииHims & Hers Health - цифровая телемедицинская платформа с подписочной моделью, работающая в сегменте direct-to-consumer healthcare. Компания масштабирует онлайн-консультации, фармпродукты и сервисы по модели recurring revenue, что делает её типичным growth-активом с высокой волатильностью на фазах перегрева и коррекции.

На недельном графике сформирован завершённый импульс к 70+, после чего развивается коррекционная модель ABC. Волна A дала снижение к 24, волна B вернула цену к 70, сейчас развивается волна C. По расчёту 1.272 от длины движения AB потенциальная точка завершения коррекции расположена в районе 11.41.

Текущая цена 16.30 указывает, что волна C остаётся в развитии. Область 11.4–12 совпадает с восходящей диагональной поддержкой старшей структуры. Это зона, где может произойти завершение коррекции при условии появления реакции.

По индикаторам наблюдается замедление импульса. ADX снижается, что говорит об ослаблении направленного давления. DI− сохраняет преимущество без ускорения. RSI приближается к зоне перепроданности. Стохастик находится в нижнем диапазоне. Это признаки затухания импульса, а не подтверждённого разворота.

Логика движения проста: завершение волны C ожидается в районе 11–12. Формирование локального основания и возврат выше 25–26 станут подтверждением перехода к новой фазе роста.

Иногда перед новым ростом рынку нужно вылечить перегрев.

EURUSD Анализ + План монетизации

Цена находиться в премиальных значениях глобального -DR, где в ходе снятия M FH и теста формирует , что указывает на поступивший дисбаланс продаж в данных ценовых отметках.

В ходе формирования цена застревает в уровень которого выступал сильным резистом ранее. Пробитие данного уровня указывает на дисбаланс покупок и сильную зону саппорта в контексте теста которой цена сформировала новый в рамках , что указывает на дисбаланс с стороны покупок и субъективную слабость продаж ввиду закрепления телом в рамках

На D TF мы увидели инвертацию и формирование контрпеременной в виду , что указывает на силу покупателей. Доп.фактором можно подчеркнуть, что цена уже 4й день торгуется в пределах , что явно не указывает на силу продаж, а так же сформированный D FL в рамках только усиливает потенциальное лонговое расширение, так как указывает на поступление интереса покупок.

В рамках H4 TF цена формирует локальное сжатие\боковое движение , что наталкивает на ряд потенциfльных сценариев

PLAN

Market BUY

Аллокация риска : 1%

Условия БУ : Достижение D FH с дальнейшим поступлением дисбаланса продаж

Условия переоценки: Достижение D FH с дальнейшим поступлением дисбаланса продаж \ SL \ TP

Plan B : Отсутствует! Буду проводить переоценку и строить новый при надобности

XAUUSD (H1) – Недельный обзор | ГеополитикаXAUUSD (H1) – Еженедельный обзор | Геополитика снова в центре внимания

Золото открывает неделю, удерживаясь над краткосрочной поддержкой после резкой распродажи и восстановления на прошлой неделе. Цена сейчас вращается под зоной предложения 5,100, в то время как геополитический риск снова входит в обсуждение.

Стойкая позиция Нетаньяху по ядерной инфраструктуре Ирана и видимое напряжение перед переговорами США–Иран увеличивают неопределенность. Исторически, когда премии за геополитический риск растут, золото привлекает защитные потоки — особенно когда цена технически расположена рядом с зонами ликвидности.

Сейчас структура и макроэкономика выравниваются на точке принятия решения.

Техническая структура (H1)

Основное предложение: 5,080 – 5,105

Текущая цена: 4,980 – 5,000

Внутридневная поддержка: 4,930 – 4,950

Спрос на более высоких таймфреймах: 4,658 – 4,685

После достижения низов около 4,900, цена восстановила 5,000, но не смогла пробить 5,100. Это говорит о незавершенных делах с обеих сторон ликвидности.

Рынок сжимается — и сжатие ведет к расширению.

Еженедельные сценарии

Сценарий A – Ликвидность выше 5,100 (Бычье расширение)

Если цена установится выше 5,105, стопы выше максимумов диапазона станут топливом.

Продолжение роста к 5,150+ станет вероятным.

Геополитические заголовки могут ускорить этот ход.

Сценарий B – Отказ от предложения (Коррективный поворот вниз)

Неудача в восстановлении 5,100, за которой следует слабость ниже 4,980, открывает возможность для отката к:

Ликвидности 4,930

Средней поддержке 4,850

Спрос на более высоких таймфреймах 4,680

Это будет техническая коррекция, не обязательно макро медвежья.

Перспектива потока

Ликвидность на стороне продаж была очищена на прошлой неделе.

Теперь ликвидность на стороне покупок выше 5,100 остается нетронутой.

Рынки редко оставляют равные максимумы непроверенными на долго.

Следующая неделя, вероятно, будет неделей ликвидности — не боковой неделей.

Мышление при выполнении

Наблюдайте за реакцией на 5,080–5,105.

Выше этого → расширение.

Отказ → сначала вращение, затем переоценка.

Торгуйте уровнем.

Позвольте структуре подтвердить.

Идея IMOEX по TAРынок продолжает радовать 🔼

На прошлой неделе отскочили четко от восходящей, показывал ранее в прогнозах, плюс RUS:IRUS закрыл гэп в районе 2776 и есть все шансы закрепиться выше 2800 до конца недели

Ставка ЦБ и геополитика в сумме дают на сегодня неплохо драйвер роста . Увидели снижение 🔽 на 0,5%, не смотря на инфляцию в районе 2% за январь, естественно для рынка это позитив, когда никто не ждал

Переговоры продолжают ход событий и на этой неделе исходя из СМИ запланирована новая встреча, плюс позитив со стороны РФ и США

В Госдуме готовятся ко встрече с американскими конгрессменами в США. На первой встрече планируется обсудить вопрос снятия санкций с парламентариев и конгрессменов

Больше ничего нового пока нет, как вижу рынок по технике я дальше, показал на графике

Уровни: поддержка 2735 восходящая, сильная - 2700, сопротивление 2800, затем слабое район 2840, прошлый максимум

По младшим перегреты и в теории увидим коррекцию в район 2735-2750, но это спекулятивная не более. Тем более если не будет новых новостей с переговоров в течение первой половины неделе. Далее логический рост в район 2800 с последующим его пробитием и уход в район 2840, это максимум января, но это просто цифры, сопротивление щас в районе 2860, там верхняя граница восходящей

В двух словах, залива рынка не жду, только спекулятивные продажи, снять перекупленность. Смотрю, как всегда новости, а пока они позитивные и смотрим инфляцию по средам, восходящий тренд есть, объемы и настрой есть.

❗️НЕ все так ужасно, но с учетом ДКП и новостного фона на утро понедельника

C тебя подписка и ракета на пост, больше идей в канале PKNCash

USDNOK: медвежий тренд на подходе? Ключевые уровни и цели на сегUSDNOK. Кто вообще смотрит на норвежскую крону, пока толпа гоняет евро и йену? По данным рынка крону сейчас качает из-за нервов вокруг нефти и ожиданий по ставкам, поэтому доллар к ней с начала года прилично сполз и застрял под важной зоной ликвидности. Как раз тот момент, когда пара может выдать следующий импульс.

На 4ч хорошо видно: ключевое сопротивление в районе 9.60, там сидит плотный горизонтальный объём, откуда цену недавно резко развернули вниз. Сейчас USDNOK топчется под этим уровнем, в нижней части полос Боллинджера, а RSI не может нормально выбраться выше середины диапазона. Картина больше за продолжение медвежьего тренда, чем за разворот. ✅

Мой основной сценарий такой: пока цена ниже 9.60, приоритет шорт с целями в зону 9.45 и чуть ниже, где проходит ближайшая область спроса. Для новичка вариант простой: либо аккуратный вход от текущих с коротким стопом над 9.60, либо подождать отката к сопротивлению и уже там искать точку. Альтернатива: если покупатели вытащат цену выше 9.60 и закрепят там несколько свечей, дорога открывается к возврату в зону плотных объёмов выше 9.80. Возможно, я ошибаюсь, но пытаться ловить дно по USDNOK сейчас это как усреднять лонг в падающем ноже - иногда везёт, но чаще остаёшься без депозита.

WLD Мысли по активу от 16.02.2026Нисходящий тренд сохраняется.

Сняли локальный пул ликвидности сверху.

Ожидаю продолжение снижения. Вполне возможно, что и с текущих значений.

Но не исключаю теста блока продаж на уровнях $0.427-0.438

Также есть небольшая, но вероятность протестировать верхний блок продаж ($0.468-0.482)

Все зоны обозначил на графике.

Цель - $0.3066

USDZAR: битва за уровень 16.00! Ключевые цели на ближайшие дни!USDZAR. Кто вообще торгует ранд или вы все еще зависли на мажорах? Сейчас пара оживает после хорошей распродажи: доллар подбирается с низов, а по данным рынка участники снова нервничают из-за рисков экономики ЮАР и колебаний ожиданий по ставке в США.

На 4H цена сидит прямо на жирной зоне объема 15.95-16.00 - это такой "стол переговоров" между быками и медведями. Снизу отрабатывается поддержка около 15.85, сверху ближайший магнит по объемам и уровню в районе 16.20, дальше - 16.40. RSI у меня развернулся из перепроданности вверх, полосы Боллинджера сужаются, готовя выстрел. Возможно, я ошибаюсь, но именно такие скучные флэты чаще всего заканчиваются мощным выносом вверх ✅

Мой план: беру в работу только лонг-идею после уверенного закрепления выше 16.00 с целями 16.20 и далее 16.40, стоп прячу под 15.85. Если цену снова продавят ниже 15.90 и удержат, тогда сценарий ломается - жду возврата к 15.80-15.70 и уже там ищу новые входы ⚠️ Сам пока вне позиции, смотрю, кто победит в этой битве за уровень.

LYN СДЕЛКА НА ПОДУМАТЬLYN — нативный токен экосистемы, обеспечивающий функционирование ключевых механизмов платформы. Эмиссия ограничена и составляет 1 млрд токенов, что формирует понятную модель предложения.

Утилити включает:

оплату сервисов по генерации видео;

участие в обеспечении безопасности сети через стейкинг;

механики governance и влияние на развитие продукта.

Команда ориентируется на формирование органического спроса за счёт внедрения программ обратного выкупа, поощрения активности сообщества и постепенного расширения функциональности платформы.

С фундаментальной точки зрения проект вызывает интерес; техническая картина также выглядит конструктивно.

Выставлены лимитные заявки на спотовом рынке в диапазоне $0.214–0.158.

Риск-менеджмент стандартный: аллокация только в пределах капитала, с которым психологически комфортно расстаться полностью.

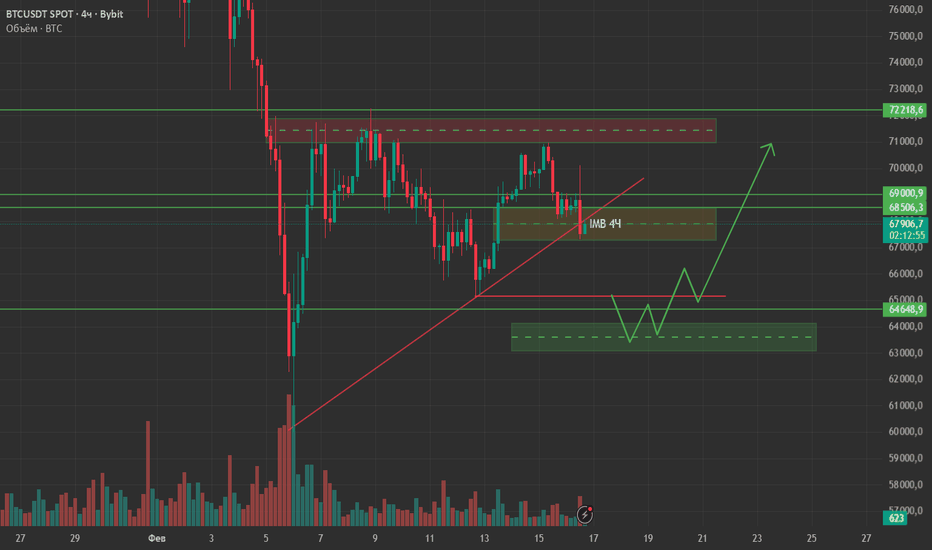

BTC АНАЛИЗ ДЛЯ ЗАРАБОТКАПосле снятия ликвидности в рынок пришёл ощутимый бай-объём. Локально Bitcoin в моменте давал порядка ~3% чистого движения, однако потенциал дальнейшего проталкивания цены выше выглядит ограниченным.

Текущая структура по-прежнему читается как аккумуляция, при этом цена вплотную подошла к верхней границе диапазона. Не исключаю вариант свипа в район 72k с целью закрытия недельной неэффективности — этот сценарий стоит держать в уме.

Если разбирать механику импульсов и последующие реакции, то ближайшая адекватная область, где действительно интересно искать работу от лонга, располагается в диапазоне 64–65k. Именно туда, на мой взгляд, цена имеет больше шансов прийти для формирования более понятной точки входа.

Следовательно, мой план без изменений — ожидание качественного сетапа. Работа от шорта для меня сейчас неактуальна.

Дополнительный фактор: выходные в США, на рынке сохраняется повышенный уровень страха, ликвидность может быть тонкой, а движения — резкими и провокационными.