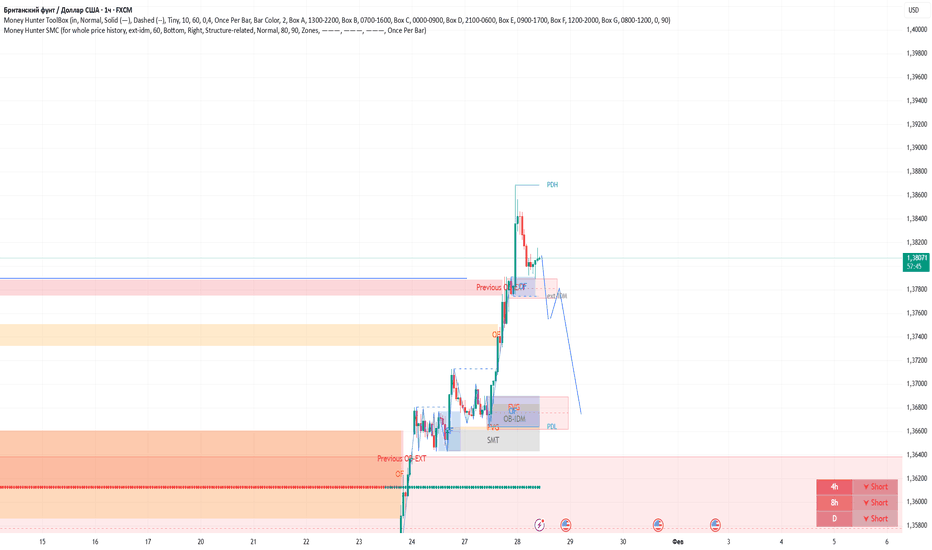

GBPUSD Buy (м30)Вход от зоны покупок.

Увидела возможность поставить мал. стоп, поэтому решила войти.

Вход опасный тем, что после сильного импульсного движения может быть глубокая корр.

Но, на D1 вижу потенциал движения еще вверх, поэтому допустила возможность этой сделки.

Buy=1.37813

s/l=1.37772

t/p 1=1.38688

t/p 2=1.40000

Вход по м5:

Кроме теханализа

Винрейт против процессаМы почти все начинали одинаково: искали “правильный сигнал”, считали процент попаданий и радовались, когда винрейт растёт. Это естественно — нас так учили везде: прав/не прав, сдал/не сдал, угадал/не угадал.

И вот тут наша общая ловушка: мы переносим школьную модель на рынок. Как будто рынок — это тест, где есть правильный ответ, а наша задача — найти его пораньше и почаще.

Но рынок устроен иначе: он меняет режимы. И в момент смены режима “правильность” часто перестаёт быть главной валютой. Иногда мы можем быть правы по идее — и проиграть по реализации. А иногда можем быть “неправы по объяснению” — и выжить за счёт управления.

Поэтому нам нужна другая точка сборки: не “быть правыми”, а оставаться управляемыми, когда условия меняются.

Эту рамку можно назвать Система Оператора: система управления решениями, где цель — не угадать состояние среды, а держать устойчивость процесса.

1) Почему винрейт нас обманывает

Винрейт даёт ощущение контроля, потому что он:

простой;

понятный;

похож на привычную модель обучения;

быстро подкрепляет эмоцией (“я прав!”).

Но винрейт почти ничего не говорит о главном:

как система переживает серию неблагоприятных условий;

как она реагирует на смену режима;

сколько стоит ошибка исполнения/волатильности/перехода;

где наши лимиты и почему мы их нарушаем.

Винрейт тренирует “угадать”, а рынок требует управлять.

2) Что заменяет винрейт: двойная норма

Чтобы уйти от угадывания, нам нужна “норма” в двух смыслах:

Статика (Запад): порог, критерий, 1/0.

Что считается фактом? Что считается ошибкой? Что считается выполнением протокола?

Это слой дисциплины и проверки.

Динамика (Восток): баланс и восстановление.

“Здоровье” системы — не отсутствие отклонений, а способность вовремя компенсировать перекос и вернуться в рабочее состояние.

Иначе говоря:

порог говорит “что нельзя”,

восстановление говорит “что делать, когда условия изменились”.

3) Почему это не новая философия: люди давно сшили это вместе

Полезно помнить: это не “новая эзотерика”. Логика синтеза давно проявлена в западной традиции — просто разными словами:

Лейбниц дал язык формализации: двоичность как алфавит фиксации фактов (0/1).

Без алфавита нет проверки, нет передачи, нет дисциплины.

Бор показал, что описания зависят от режима: иногда нужны разные, даже противоположные описания, которые дополняют друг друга.

Это фундамент мысли “одна модель не обязана работать везде”.

Юнг удерживал идею процесса и целостности: важны переходы, компенсации, контекст во времени.

Устойчивость — не в одном правиле, а в связях и динамике.

Вывод:

алфавит без процесса = хрупкость; процесс без алфавита = туман.

Синтез уже сделан — осталось перестать мерить себя винрейтом и начать строить протокол.

4) Как выглядит “Система Оператора” в трейдинге

У неё два слоя:

Проверяемость

что считается фактом;

что считается ошибкой;

что считается выполнением правила.

Процессность

карта режимов и переходов;

заранее описанные реакции на смену условий;

критерии, по которым мы понимаем: “это наша ошибка” или “это режим поменялся”.

Если есть только первый слой — получаем хрупкую систему: одно правило ломается, и всё разваливается.

Если есть только второй — получаем “чувство рынка”, которое невозможно проверить и передать.

5) Минимальные требования (допуск) вместо веры в сигнал

Чтобы это работало, нам нужны минимальные условия:

дисциплина протокола (одинаково в хорошие и плохие дни);

верифицируемость действий (любой шаг объясним правилом);

контроль риска как гигиена выживания;

границы и восстановление (лимиты + быстрый возврат в рабочий режим);

журнал и обратная связь (отделять случайность от смены условий);

приоритет структуры над “талисманами” (паттерны сами по себе не спасают);

регулярная практика и калибровка.

Секрет тут простой и неприятный: работа, работа и работа.

Заключение

Винрейт — это статистика “правоты”.

Рынок оплачивает не правоту, а устойчивость процесса.

Если мы хотим реальную систему, вопрос должен звучать не “сколько у нас % правильных входов?”, а:

“Остаёмся ли мы управляемыми, когда режим меняется?”

Если нужно, следующим постом можно развернуть конкретику: как отличать “ошибку процесса” от “смены режима” за 5 минут — без философии, только протокол.

VELO Short сетап от 28 января 2026 #VELOUSDT

SHORT ( белая стрелочка)

Диапазон входа

0.005965- 0.006031

Логика

Цена делает коррекционный откат после импульсного снижения и подходит к локальному OB 1H, совпадающему с Pivot и EMA. Ожидается реакция продавца и продолжение нисходящего движения по тренду после снятия ликвидности над локальными хаями.

Аргументы

OB 1H 🔹 Pivot 🔹 EMA 🔹 RSI

План

Ждем заход цены в диапазон 🔜 подтверждение на МТФ 🔜 вход в сделку

Цели

🎯 первая цель 0.005754

🎯 среднесрочная цель 0.005591

⛔ Стоп лосс над уровнем 0.00605 не более 2.5 процента от точки входа

⚡️ Риск ≤ 1 2 процента от депозита

SHORT (желтая стрелочка)

Диапазон входа

0.00640 0.00655

Логика

Более глубокий коррекционный сценарий. Цена поднимается в старший OB 1H, который расположен внутри зоны интереса ЗИ. Область усилена Pivot и EMA, что повышает вероятность формирования разворота и возобновления нисходящего движения от ключевой зоны предложения.

Аргументы

OB 1H 🔹 ЗИ 🔹 Pivot 🔹 ликв 🔹 RSI

План

Ждем заход цены в диапазон 🔜 подтверждение на МТФ 🔜 вход в сделку

Цели

🎯 первая цель 0.006233

🎯 среднесрочная цель 0.005591

⛔ Стоп лосс над уровнем 0.00655 не более 2.5 процента от точки входа

⚡️ Риск ≤ 1 2 процента от депозита

Обзор дня 28.01.26🌏 Рынки:

AMEX:SPY +1.68 +0.24%(pre/m) ATH

NASDAQ:QQQ +4.95 +0.78%(pre/m) ATH

🆕 Экономические новости:

10:30 США – Изменение запасов сырой нефти/газа

‼️‼️‼️ 14:00 США – Решение ФРС по процентной ставке ‼️‼️‼️

14:30 США – Пресс-конференция ФРС

📈 Гэпы вверх

Реакция на отчеты/гайденс:

NYSE:LRN NASDAQ:NXT NASDAQ:STX NASDAQ:FFIV NASDAQ:TXN NYSE:EAT NASDAQ:ASML NYSE:GLW NYSE:EDU $T NYSE:APH NYSE:VFC

Другие новости:

В отчёте NYSE:AI говорится о переговорах о слиянии с Automation Anywhere

NASDAQ:SNDK NASDAQ:MU NASDAQ:WDC вслед за хорошим отчётом NASDAQ:STX

NASDAQ:WIX объявляет о получении одобрения совета директоров на программу обратного выкупа акций на сумму 2 миллиарда долларов

Акции NASDAQ:INTC NYSE:STM и других производителей чипов выросли в среду после того, как ряд отчётов о доходах показал, что бум в сфере искусственного интеллекта по-прежнему стимулирует спрос на полупроводники.

NASDAQ:NVDA на сообщениях RTRS о том, что Китай одобрил импорт ии-чипов H200 / Китай одобрил импорт 400 000 ии-чипов Nvidia H200

📉 Гэпы вниз

Реакция на отчеты/гайденс:

NASDAQ:QRVO NYSE:UMC NYSE:SARO NYSE:OTIS NYSE:PB NYSE:TXT NYSE:ELV NYSE:PKG NYSE:DHR NASDAQ:LOGI NYSE:PGR NASDAQ:SBUX NYSE:TEVA NASDAQ:ADP NYSE:GEV NYSE:GD

Другие новости:

BME:SAN BME:BBVA NYSE:DB NYSE:HSBC - ADR банки падают

‼️ Дополнительно

AMEX:GLD золото очередной ATH.

ТРАМП: К Ирану направляется огромная армада

📋 Список задействованных тикеров:

NYSE:LRN NASDAQ:NXT NASDAQ:STX NASDAQ:FFIV NASDAQ:TXN NYSE:EAT NASDAQ:ASML NYSE:GLW NYSE:EDU $T NYSE:APH NYSE:VFC NYSE:AI NASDAQ:SNDK NASDAQ:MU NASDAQ:WDC NASDAQ:WIX NASDAQ:INTC NYSE:STM NASDAQ:NVDA NASDAQ:QRVO NYSE:UMC NYSE:SARO NYSE:OTIS NYSE:PB NYSE:TXT NYSE:ELV NYSE:PKG NYSE:DHR NASDAQ:LOGI NYSE:PGR NASDAQ:SBUX NYSE:TEVA NASDAQ:ADP NYSE:GEV NYSE:GD BME:SAN BME:BBVA NYSE:DB NYSE:HSBC AMEX:GLD

С уважением – команда hi2morrow.

Идея BTC по ТАБуквально пару слов о CRYPTO:BTCUSD

Вернулись выше трендовой, очень хороший лонговый сигнал

Плюс на дневном очень сильно были перепроданы и по MACD до сих пор

На графике 4 ч. так как на дневном там ряд теней и трендовая не четка получается

Лично смотрю лонгово с целью роста в район 95.000$, слишком долгом стоим в боковике, а падать по факту драйверов нет

Я продолжаю держать Лонг, но без плеча

C тебя подписка и ракета на пост, больше идей в канале PKNCash

Коррекция #BTC перед продолжением падения. Где брать шорт?На BTC наблюдаем локальный отскок после дампа. На текущий момент цена уже тестирует ключевую скользящую среднюю, от которой можно ожидать реакцию

Если прямо от текущих цен не будет разворота вниз - следующая ключевая точка это недельный уровень R1 (91488$). От него можно добирать шорт. Сильно выше ждать бессмысленно, мы в даунтренде

Ближашая цель для такого шорта - 80000$

JTO. ЛОНГОВАЯ СТРУКТУРАМожно рассмотреть лонг на пробой ключевого уровня с целью 0.7$, 0.85$

Подобная структура на ряде альткоинов часто отрабатывает резким импульсным пампом — как на примере права на графике

Не жадничайте в фиксации, она зачастую быстро и откатывает. Фиксировать можно не дожидаясь целей.

Стоп логично под нижней границей 0.3$

Цены на газ в 2026 году: обвал или взлет?В 2026 году рынок природного газа находится в критической точке перелома, превращаясь из простого сырьевого товара в геополитическое оружие и экономическую силу. Масштабный всплеск глобальных мощностей СПГ, получивший название «третья волна», меняет весь энергетический ландшафт. США достигли рекордного уровня добычи в 108,5 млрд кубических футов в сутки, а новые заводы по сжижению газа от Катара до побережья Мексиканского залива готовятся наводнить рынки дополнительными 300 млрд кубометров к 2030 году. Это изобилие привело к снижению внутренних цен, сэкономив американским потребителям 1,6 трлн долларов за 17 лет и опустив цены на бензин до 4-летнего минимума.

Однако этот переизбыток предложения создает парадокс. В то время как североамериканские производители поддерживают беспрецедентный уровень добычи, глобальная волатильность усиливается по мере того, как региональные рынки становятся взаимосвязанными. Сбой производства в Катаре теперь влияет на цены в Хьюстоне; похолодание в Токио сказывается на производственных расходах в Берлине. Геополитические риски резко возросли: трубопроводы стали легитимными военными целями, кибератаки на инфраструктуру поставлены на поток, а традиционные альянсы трещат под санкциями. Поставки российского газа через Азербайджан в Европу служат примером того, как энергетическая безопасность стала театром стратегических манипуляций.

Технологии ускоряют появление как возможностей, так и рисков. Искусственный интеллект теперь управляет решениями по геологоразведке и торговыми алгоритмами, а спутники отслеживают утечки метана. Тем не менее, отрасль сталкивается с экзистенциальными угрозами: спонсируемые государствами хакеры атакуют системы управления, углеродное регулирование ужесточается по всему миру, а экономические риски обесценивания активов становятся все более реальными. Финансовая дисциплина сменила менталитет «бумов и спадов» прошлых циклов, и производители теперь ставят маржу выше объемов. Сочетание массового предложения, геополитической напряженности и технологической трансформации создает рынок, где единственной определенностью является радикальная неопределенность, делая природный газ одновременно более доступным и более волатильным, чем когда-либо прежде.

VIRTUALUSDT 15% процентов паденияКто заходил поздравляю с профитом:

- 16% чистого движения, с плечом х10 = 160 процентов, с плечом х20 = 320 процентов!

Очень важно понимать уровни, накопления и как этим пользоваться.

1. Всем кто в моей команде на BingX я учу бесплатно!

2. Всем у кого есть VIP на другой бирже дам + 2 VIP на BingX

Могу выдать VIP за депозит

VIP1 - 30k$

Vip2 - 50k$

Vip3 - 150k$

KAITO 4H Short Ключевой уровеньKAITO/USDT, 4H

Что есть сейчас:

• Цена дошла и упёрлась в уровень ~0.47 — это старый лой диапазона.

• Пробоя с импульсом пока нет, но и откупа нет.

• Свечи мелкие, тело сжимается → рынок замедлился, но не развернулся.

• Структура всё ещё нисходящая: lower high → lower low сохранены.

Ключевой момент:

• 0.47 — решающий уровень.

• Закреп ниже → продолжение снижения без вариантов.

• Удержание + возврат выше → только тогда можно говорить о реакции, не раньше.

Что НЕ является сигналом:

• Одна-две зелёные свечи.

Торговая логика:

• Лонг не подтверждён.

• Шорт — только после подтверждённого пробоя и ретеста снизу.

VIRTUAL / USDT · 4HVIRTUAL / USDT · 4H

От моего уровня — +17% чистого движения.

Без фантазий, без дорисовок — отработка по факту.

📈 Математика простая:

• 10× плечо → +170%

• 20× плечо → +340%

Отработка шикарная.

Каждый мог, но не каждый смог.

Рынок всегда даёт шанс —

вопрос только, кто умеет его брать.

🔥 Приглашаю в свою команду BingX

Хочешь работать системно, с уровнями и дисциплиной — пиши.

✈️ Апрель, Дубай — Token Conference

Кто хочет со мной — в личные сообщения.

🎁 Бонус для крупных трейдеров

Есть большие обороты на других биржах —

подарю 1 BTC за переход в мою команду.

ARBUSDT 1D SHORTКлючевая поддержка под давлением.

Цена подошла к уровню повторно — это не сила, это слабость.

Каждый тест уровня снижает шансы на отскок.

При пробое и закрепе ниже — открывается импульсный сценарий вниз.

Структура будет окончательно сломана, стопы лонгов пойдут в рынок.

Откаты после пробоя — лишь ретест снизу и подтверждение шорта.

Пока цена ниже уровня — приоритет строго вниз, лонги здесь не имеют смысла.

GOLD 10% чистого движения! ПОЗДРАВЛЯЮ!14 января я дал виденье по тарифам трампа и прогноз по золоту, сегодня вы видите отработку в 10 чистых процентов.

Каждый мог но не каждый смог, важно иметь яйца и терпение в этом деле, тогда сможете и заработать.

Кстати да, я реально готов подарить 1 биткоин тому , у кого обороты на другой бирже 100млн + и он готов присоедениться к моей команде BingX и двигаться вместе со мной как партнер.

GER40 (DAX) – торговый план на сегодня | 28 января🔥GER40 (DAX) – торговый план на сегодня | 28 января

Сегодня получили шортовое открытие дня:

цена открылась ниже важного уровня, при этом сам уровень расположен

ниже точки контроля, что формирует шортовый внутридневной контекст.

Рынок показывает принятие цены ниже ключевых уровней,

что сохраняет приоритет в сторону снижения.

Основной план (шорт)

На текущий момент приоритет остаётся за шортом.

Цель на сегодня:

– нижняя дневная зона: 24 825 – 24 860

В этой области ожидаю:

– замедление,

– фиксацию,

– возможную реакцию покупателя.

Альтернативный вариант

Важно учитывать, что предыдущий период показал заинтересованность покупателей.

Если цена:

– вернётся выше важного уровня дня,

– и покажет принятие выше него,

тогда шортовый контекст будет ослаблен,

и можно рассматривать лонговый вариант

с целью в лонговую зону реверса: 25 065 – 25 090.

Если идея была полезной поддержи 🚀и подпишись в шапке профиля.

Не является торговой рекомендацией. Соблюдайте риск-менеджмент.

XPT Платина | Анализ + план монетизации

D TF - Цена формирует новую опорную область в контексте балансировки , что указывает на дисбаланс покупок и их актуальность.

Напротив цена также формирует и хоть он ни с чем не взаимодействовал, он все же указывает на зону резиста и поступление продаж в тех ценовых отметах. С учетом падающего производственного спроса на платину, зарождение коррекции в этих значениях имеет место быть

H4 TF - в ходе балансировки цена так же формирует VC как индикатор дисбаласа покупок.

PLAN

Буду использовать либо , либо локализируюсь в его рамках до работы от H1 FL в зоне 0.5 +H1 DR для улучшения ТВХ.

По достижению H4 FH в зависимости от новых переменных буду рассматривать варианты выставления БУ при поступлении дисбаланса с стороны продаж

Рынок альткойнов перед заседанием ФРС. НА ЧТО обратить внимание📊 Альткоины: на что смотреть прямо сейчас

В этом видео я рассказываю, на что стоит обратить внимание на рынке альткоинов в первую очередь. Разбирать каждый токен по отдельности сейчас смысла почти нет.

Но именно сегодня, перед заседанием ФРС, если вы планировали корректировки или докупки — это всё имеет смысл.

Все подробности внутри видео 👇

EURUSD краткий анализ по SMC на 28.01.2026.Рассмотрели EURUSD. Наметили потенциальные области для покупки и продажи по индикатору Money Hunter. Кстати, идея с прошлого видео шикарно себя отработала и дала какое-то нереальное соотношение риска к прибыли. Разбор выполнен на основе концепции Smart Money и анализа контекста рынка.

Т-Технологии: готовый к прорыву? Ключевые уровни на ближайшие днТ-Технологии. Кто успел заметить, как бумага тихо пилит вверх, пока все смотрят на индекс? По данным рынка, интерес к техсектору снова растет на ожиданиях мягче денежной политики, и эту акцию аккуратно выкупают на откатах. Объёмы хоть и не рекордные, но просадок продавцы уже не добивают - покупатели встречают раньше.

На 4-часовом графике цена держится выше всех EMA, нарисовав плотный коридор поддержки в районе 3320-3330. RSI вылез из перепроданности, сейчас около 65 и уверенно смотрит вверх, при этом желтая средняя по RSI снизу - сигнал в сторону лонга. Возможно, я ошибаюсь, но это больше похоже на накопление перед пробоем локального хая, чем на разворот вниз ✅

Мой базовый сценарий - закрепление выше 3350 с целью в зону 3450-3500, где могут начать фиксировать прибыль. Для новичков логика простая: либо заходить после пробоя и ретеста 3350, либо ждать откат к 3320 для более аккуратного входа. ⚠️ Если уровень 3320 не устоит и цена уйдет ниже 3300, тогда сценарий лонга ломается, и я лично останусь вне рынка до формирования нового понятного диапазона.