Волны Эллиотта

Bitcoin Bull Flag BTC УЛЕТАЕТ? БЫЧИЙ ФЛАГ ПОДТВЕРЖДЁН?⭐️106 🟢

🔥 BTC УЛЕТАЕТ! БЫЧИЙ ФЛАГ ПОДТВЕРЖДЁН? ГЛАВНЫЙ ВЫСТРЕЛ БЛИЗКО! 🚀

🚨 Биткоин формирует мощнейший бычий флаг! Это последний шанс зайти до начала 🚀 роста! Я покажу тебе ключевые уровни, подтверждающие выход вверх — паттерн, который Может отработать .

⚡ Когда входить? Где цели? Идём на $122 000?

Не пропусти!

👉 Подписывайся ставь лайк делись с друзьями 💎

📌 Смотри до конца

📉 Торгуем по сценарию с маржой, только изолированная раздельная маржинальная торговля на стандартных или бессрочных фьючерсах в режиме одного актива в режиме хеджирования на определенной бирже💥

🔗 Подключайся

BДлинная

BTC Волновой анализ. Жду 120к$. Следующая остановка туземун?Всем привет!

С очень большой долей вероятности коррекция уже закончилась и мы сейчас находимся в подволне 1 волны 3 и нас ждёт очень сильный рост.

Ориентировочно жду коррекцию подволны 2 в диапазоне 102500 - 103500 и там буду смотреть внутреннюю структуру и набирать лонги. Цель на данный момент 119000 - 123000 как минимум. Из-за того что коррекция была совсем не глубокой нас может ожидать очень большой рост.

Будем смотреть... Напишите в комментариях свой прогноз👇

Фармацевтический гигант Novo Nordisk Novo Nordisk — глобальная фармацевтическая компания, основанная в 1923 году, в Дании. Компания специализируется на разработке и производстве препаратов для лечения различных заболеваний, включая сахарный диабет, ожирение, гемофилию и эндокринные расстройства. По данным за 2024 в компании работают 76.3 k сотрудников.

Глобальная распространенность серьезных хронических заболеваний растет с каждым днем, затрагивая миллионы жизней и ложась тяжелым бременем на перегруженные системы здравоохранения. Это породило беспрецедентный спрос на наши препараты на основе GLP-1, которые способны изменить жизнь людей. За последние четыре года мы более чем в четыре раза увеличили число людей, охваченных лечением этими препаратами, и увеличили нашу долю на рынке в сегменте GLP-1 до 63%. В 2024 году мы провели лечение для более чем 45,2 миллиона человек, живущих с хроническими заболеваниями...

Препараты, основанные на агонистах рецепторов GLP-1, широко используются для лечения:

Сахарного диабета 2 типа (например, Ozempic, Rybelsus от Novo Nordisk).

Ожирения (например, Wegovy).

GLP-1-препараты стали одним из самых быстрорастущих сегментов фармацевтического рынка. Компании Novo Nordisk NYSE:NVO и Eli Lilly NYSE:LLY лидируют в разработке и продаже таких лекарств, а спрос на них стремительно растёт.

Техническая картина

Отдельная благодарность @Dixaid за помощь в интерпретации графика.

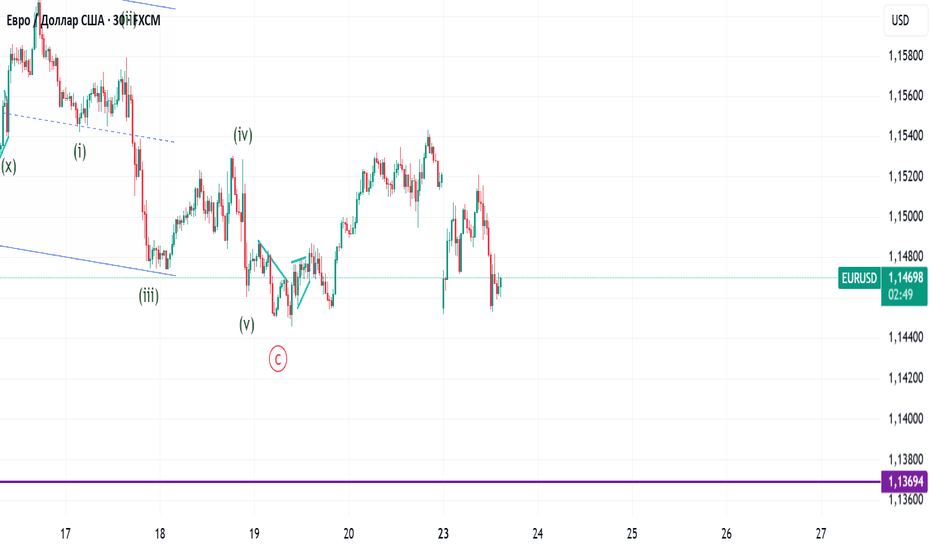

1. Недельный график

В рамках базового сценария, движение цены с 90-х годов прошлого века рассматриваю как формирования циклической волны (III). Движение показываем в виде импульса, и 3я вершина первичной волны (с моей точки зрения) уже сформировалась вблизи максимумов лета прошлого года. Первичная волна 1, также как и первичная волна 3 представляли собой 5-ти волновую структуру. В рамках долгосрочного сценария (несколько лет), я делаю ставку на продолжение движения вверх и формирование новых исторических максимумов (в контексте завершения 5 первичной и 3 циклической волны).

Обращаю Ваше внимание, что объёмы торгов в последние недели существенно увеличиваются, при этом значение моментума -довольно низкое и указывает на "перепроданность" актива. Аналогичную картину мы видели в 2009 и в 2017 году, когда акции покупали большими объёмами при схожих значениях моментума, соответственно, после таких фаз накопления - акции постепенно переходили в фазу роста (так что стратегия "откупа просадок" вполне может себя оправдать)

Примечательно, что на таких участках глубина коррекции составляла более 40%.

Самый долгий бычий цикл составлял 10 лет, 8 месяцев и 8 дней, медвежий - 1 год, 3 месяца и 28 дней (в медвежьем периоде (с мая 2024 года) - акции находятся 265 дней)

2. Дневной график

a) В качестве одного из вариантов, движение от максимума (146$) рассматриваю как плоскость ABC (3-3-5), соответственно, волна C представляет собой импульс, где завершение 5ой волны может быть в диапазоне 65.94-75.44$ (определил с помощью расширения по Фибоначчи). Далее, жду выход цены вверх из нисходящего канала и продолжение движения в пределах 4 первичной волны.

b) Альтернативный вариант, подразумевает формирование импульса от максимумов (146$) 2024 года. В таком случае, потенциальный диапазон 5ой вершины (степени "минута") - 63.18 - 73.47$). Откуда, ожидаю более активные действия покупателей.

В рамках обоих сценариев, целью выступает движение на пробой сопротивления в районе 89-90$, затем - к уровню 112.52$.

С точки зрения горизонтальных объёмов (от конца 2022 года) - цена находится вблизи точки контроля (POC), т.е. в районе ценового уровня с наивысшим объёмом торговли. Стоит обратить внимание и на диапазон 65-72$ с повышенными горизонтальными объёмами (диапазон "поддержки" для цены).

В общем и целом, я позитивно смотрю на технические перспективы акций компании Novo Nordisk и рассчитываю, что в ближайшее время медвежий цикл закончится. Помимо технической картины, важно учитывать и фундаментальные данные. Давайте обратимся к финансовым результатам компании.

Анализ финансовых результатов

В первую очередь, необходимо рассмотреть динамику EPS (показатель прибыли на акцию). Исторически, рост показателя EPS сопровождался ростом стоимости акций. Как видно на графике справа (зелёная линия вверху) EPS компании продолжает увеличиваться (показатель растет как в квартальном, так и в годовом выражении). Одновременно, мы видим уверенный рост выручки (как в квартальном, так и в годовом выражении). Текущее значение P/E - 24, P/S - 6.41 (то есть компания стоит как 24 прибыли или 6.41 выручки). Исходя из локального снижения P/E и P/S следует тот факт, что акция становится дешевле относительно прибыли и выручки, однако, с другой стороны, можно предположить, что инвесторы менее оптимистично оценивают перспективы компании и ожидают ухудшения экономической ситуации (например, рецессии).

Если текущую цену разделить на форвардное годовое значение EPS (за 2025 год) : 80.72/3.89 = 20.75 -> результат меньше годового темпа роста EPS за последние несколько лет, что может сигнализировать о заниженной оценке бумаги.

Выручка компании за прошлый год составила $40.57 млрд. Бóльшая часть — $39.41 млрд — была получена из сектора Diabetes and Obesity Care, который за год до этого принёс компании $31.21млрд. США — страна, которая принесла больше всего выручки: в прошлом году компания Novo Nordisk A/S получила от неё $24.28 млрд, а за год до этого — $18.50 млрд. Общая выручка NVO за последний квартал составляет $12.25 млрд, и этот показатель выше, чем за предыдущий квартал, на 16.70%. Чистая прибыль за Q4 24 составляет $4.04 млрд.

В общем и целом, финансовое состояние компании - стабильное, прибыль и выручка продолжают уверенно расти - хорошие сигналы для инвесторов.

Дивидендная политика

Дивиденды по акциям выплачиваются каждые полгода. Ожидается, что следующие дивиденды на одну акцию будут составлять 0.79 USD — чтобы их получить, необходимо купить акции до 31 марта. Следующая дата выплаты - 8 апр. 2025 г. Дивидендная политика компании основана на стандартах фармацевтической отрасли для обеспечения

конкурентоспособного коэффициента выплаты дивидендов и может быть дополнена

программами обратного выкупа акций.

Новостной фон

1. В феврале 2024 года материнская компания Novo Holdings объявила о покупке американской фармацевтической компании Catalent за $16,5 млрд. Приобретённые производственные площадки Catalent в Нью-Джерси позволят увеличить производство препаратов Ozempic и Wegovy.

2. В июне 2024 года Novo Nordisk объявила о планах инвестировать $4,1 млрд в строительство нового завода в Северной Каролине, для удовлетворения растущего спроса на свои препараты.

3. 17 марта 2025 года было восстановлено членство Novo Nordisk в Ассоциации британской фармацевтической промышленности после двухлетней приостановки, связанной с нарушением кодекса практики.

4. Roche SIX:RO заключила соглашение на $5,3 млрд с Zealand Pharma OMXCOP:ZEAL для разработки нового препарата от ожирения, что усиливает конкуренцию для Novo Nordisk и Eli Lilly NYSE:LLY на этом рынке.

! Аналитики подсчитали, что к концу десятилетия объем рынка лекарственных средств от ожирения может достичь $100 млрд. Таким образом, компании Novo Nordisk необходимо увеличивать свои мощности по выпуску препаратов (поддерживать Capex на высоком уровне) для успешного противостояния со своими конкурентами. Американские компании, работающие в сфере медицинских технологий представлены на изображении ниже:

Американские компании, работающие в одной и той же фармацевтической отрасли представлены на рисунке ниже:

Подводя итог , отмечу, что акции Novo Nordisk - привлекательный инструментом для инвесторов (особенно в текущей фазе снижения) - техническая и фундаментальная картина, лично для меня, благоприятная. Личные локальные цели находятся вблизи 90$, далее 112$, стратегическая цель - обновление исторического максимума 146$ , с потенциалом выхода выше 200$ за акцию. Стабильный рост выручки и прибыли, высокий спрос на препараты GLP-1 и инвестиции в производство - усиливают позиции компании на международном рынке. Акции определенно стоит добавить в Watchlist.

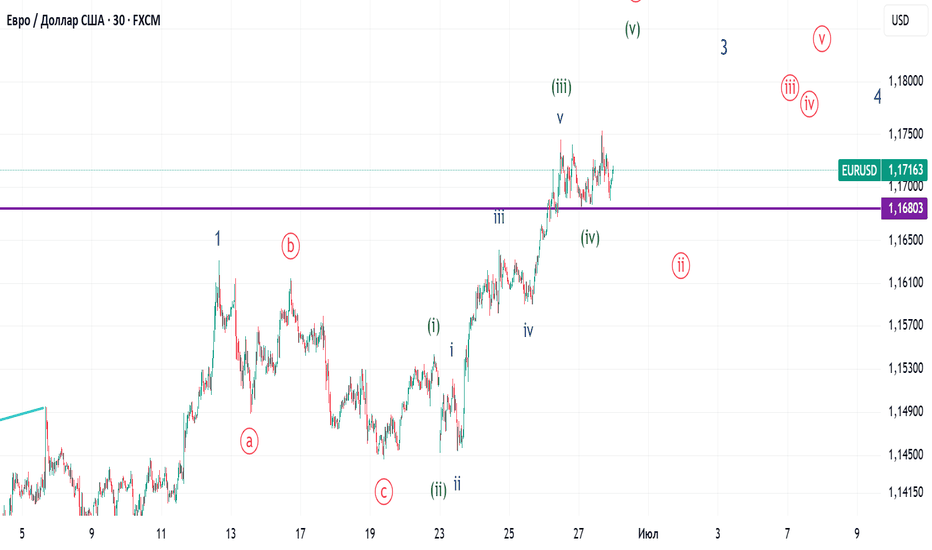

Апдейт по вчерашней идеи $COMPВчера я говорил, что если после трёх волн вверх не будет перехая и мы пойдём вниз. Значит с большой долей вероятности будет неправильная коррекция.

Но, этого не случилось и был локальный перехай подволной пять. Сейчас возможно рынок отрисовал подволну А и В коррекции.

Мой план такой: Если сейчас увижу внятную подволну С в диапазон 45,3 - 45,9 тогда можно будет пробовать заходить в лонг.

Алроса | #ALRS | Инвестиции | Волновой анализПредполагаю, что цена заканчивает формировать конечную диагональ в волне С плоскости, которая образовалась в волне 4 глобального импульса. На младшем ценовом диапазоне наблюдаю формирование ещё предположительно диагонали, структура которой выглядит довольно гармонично. Сейчас цена находится на уровне 0.618 Фибо от волны 3 локальной диагонали. Не исключаю, что цена может сходить ещё чуть ниже, в район 43 рублей, на пессимистичный случай - до 41. Если пойдёт ниже - отмена сценария.

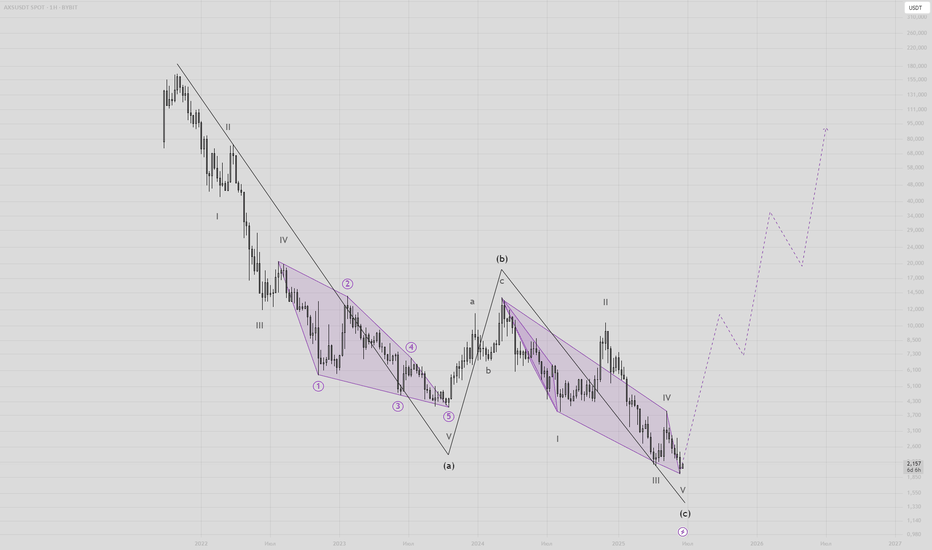

AXSUSDT SPOT | Инвестиции | Волновой анализПредполагаю, что длительная коррекция в виде зигзага подходит к завершению. Волна С вероятно является конечной диагональю. На дневке видим свечу с длинной тенью снизу и уверенное бычье поглощение, но не исключаю, что ещё движение вниз может быть, запас по правилам ещё есть. На более локальных ТФ ситуация не совсем однозначная. Но актив приобрёл на небольшую часть от депозита на спот. Авось, стрельнет в альтсезон :)

Иксы вне крипторынкаДрузья, добрый день. Газ мы действительно считаем одним из активов, который сможет дать в ближайший год-полтора более 3х иксов к текущей цене, справедливости ради скажем, что таких активов немного, и крипта, в частности биткойн, не является одним из них.

Связано это во многом с ожидаемым нами в среднесрочной перспективе перекрытием Ормузского пролива в рамках продолжающейся эскалации ближневосточного конфликта, который мы думаем перейдет в условно вялотекущую формацию. Так же взлет цен будет связан с все усложняющейся ситуацией с наполнением газохранилищ в Европе в силу интегрированности мировых рынков газа.

Если говорить о текущей ситуации, мы ожидаем роста в 3 волне до уровней в ~$4,5, начнется он +- c текущих уровней. Стоп соответсвенно берем за минимум (начало) волны 1 и тейк на 1,272 уровень расширения от 1 волны.