Может ли глобальный хаос подпитывать фармацевтических гигантов?Впечатляющий рост Merck демонстрирует, как фармацевтический лидер способен превращать глобальную неопределённость в стратегическое преимущество. Компания успешно справилась с геополитическими вызовами, включая торговые споры между США и Китаем, диверсифицируя цепочки поставок и создавая региональные производственные сети. Параллельно Merck использует макроэкономические тенденции, такие как старение населения и рост распространённости хронических заболеваний, что обеспечивает устойчивый спрос на фармацевтическую продукцию независимо от экономических колебаний. Такая стратегическая позиция позволяет компании процветать в условиях глобальной нестабильности, обеспечивая стабильные доходы за счёт демографических факторов.

Основа успеха Merck — это движущая сила инноваций, подкреплённая передовыми научными достижениями и масштабной цифровой трансформацией. Партнёрство с Moderna в области mRNA-технологий и расширение показаний для препарата Keytruda подчёркивают способность компании эффективно сочетать внешнее сотрудничество и внутренние ресурсы R&D. Merck стратегически интегрирует искусственный интеллект, аналитику больших данных и передовые производственные технологии в свои операции, создавая комплексное конкурентное преимущество, которое ускоряет разработку лекарств, снижает затраты и повышает эффективность вывода продукции на рынок.

Защита будущего роста требует неприступной обороны интеллектуальной собственности и кибербезопасности. Merck применяет сложные стратегии управления жизненным циклом патентов, включая активную защиту от биосимиляров и постоянное расширение показаний, чтобы продлить коммерческую жизнь блокбастеров после истечения срока действия патентов. Значительные инвестиции в кибербезопасность обеспечивают защиту ценных данных R&D и интеллектуальной собственности от всё более изощрённых угроз, включая государственный шпионаж, гарантируя непрерывность операций и конкурентное преимущество.

В будущем устойчивый рост Merck будет зависеть от способности компании сохранять этот многогранный подход и адаптироваться к меняющимся рыночным условиям. Приверженность принципам экологической, социальной и управленческой ответственности (ESG) не только привлекает инвесторов, ориентированных на устойчивое развитие, но и помогает удерживать лучшие кадры в конкурентной среде. Сочетая органические инновации со стратегическими приобретениями, надёжной защитой интеллектуальной собственности и проактивным управлением рисками, Merck зарекомендовала себя как устойчивый лидер, способный трансформировать глобальные вызовы в долгосрочное фармацевтическое доминирование.

Geopolitics

Омрачила ли геополитика перспективы бразильского рынка?Индекс Bovespa, основной фондовый индекс Бразилии, сталкивается с серьезными препятствиями из неожиданного источника: нарастающей геополитической напряженностью с США. Недавнее решение американской администрации ввести 50% тариф на большинство бразильского импорта, сославшись на продолжающееся судебное преследование бывшего президента Жаира Болсонару, вызвало значительную неопределенность. Этот шаг, объяснённый США как реакция на предполагаемые «нарушения прав человека» и подрыв верховенства закона в судебной системе Бразилии, выходит за рамки обычных торговых споров, переплетая экономическую политику с внутренними политическими вопросами. Президент Бразилии Луис Инасиу Лула да Силва решительно отверг такое вмешательство, подчеркнув суверенитет Бразилии и готовность вести переговоры по торговле, но не по вопросам судебной независимости.

Экономические последствия этих тарифов многогранны. Хотя ключевые сектора, такие как гражданская авиация, энергетика, апельсиновый сок и очищенная медь, получили исключения, ключевой экспорт, такой как говядина и кофе, подвергся полной 50% пошлине. Производители мяса в Бразилии ожидают убытков более $1 млрд, а экспортеры кофе прогнозируют серьезные последствия. Goldman Sachs оценивает эффективную тарифную ставку около 30,8% от стоимости бразильского экспорта в США. Помимо прямой торговли, спор подрывает доверие инвесторов, особенно учитывая существующий профицит торгового баланса США с Бразилией. Угроза ответных мер со стороны Бразилии может усугубить экономическую нестабильность и еще больше повлиять на индекс Bovespa.

Конфликт также распространяется на технологическую сферу, добавляя сложности. Санкции США против судьи Верховного суда Бразилии Александре де Мораеса, который курирует дело Болсонару, напрямую связаны с его распоряжениями в отношении социальных сетей Икс и Rumble за распространение предполагаемой дезинформации. Это вызывает озабоченность по вопросам цифровой политики и свободы слова, а некоторые аналитики утверждают, что регулирование американских техногигантов - это торговая проблема, учитывая их экономическое значение. Кроме того, несмотря на то что аэрокосмическая промышленность (Embraer) получила освобождение от тарифов, влияние на высокотехнологичный сектор и опасения по поводу защиты интеллектуальной собственности, ранее отмеченные USTR в отношении бразильской системы патентной защиты, способствуют осторожности инвесторов. Все эти переплетенные геополитические, экономические и технологические факторы создают нестабильные перспективы для индекса Bovespa.

Будущее Nissan: угасание или движение вперёд?Компания Nissan Motor, некогда титан мировой автомобильной индустрии, лавирует в сложной обстановке. Недавние события обнажили её уязвимости: 30 июля 2025 года у побережья Камчатки произошло мощное землетрясение магнитудой 8.8, вызвавшее предупреждения о цунами по всему Тихоокеанскому региону. В результате Nissan была вынуждена приостановить работу ряда заводов в Японии, ставя безопасность сотрудников на первое место. Хотя это необходимая мера предосторожности, подобные сбои подчёркивают хрупкость глобальных цепочек поставок и производства, что может повлиять на производственные планы и графики поставок. Это решение принято на фоне значительных операционных изменений, вызванных экономическими, геополитическими и технологическими вызовами.

Помимо природных катаклизмов, Nissan сталкивается с серьёзными финансовыми трудностями и потерей доли рынка. Несмотря на рост операционной прибыли и чистого дохода в 2023 финансовом году, глобальный объём продаж остался на уровне 3.44 млн автомобилей, что свидетельствует об усилении конкуренции. Прогноз на 2024 финансовый год предсказывает снижение выручки, а продажи в США за первый квартал 2025 года упали на 8% по сравнению с предыдущим годом. Макроэкономические факторы, включая инфляцию, волатильность валют и миллиардные убытки от лизинга из-за падения стоимости подержанных автомобилей, напрямую сказались на прибыльности. Геополитическая напряжённость, в частности угроза введения в США 24%-ной пошлины на экспорт японских автомобилей, создаёт риски для ключевого североамериканского рынка Nissan.

Проблемы Nissan затрагивают и сферу технологий и инноваций. Несмотря на внушительный портфель патентов (более 10 000 активных), компания подвергается критике за отставание в разработке электромобилей (EV) и технологическую стагнацию. Медленный запуск новых моделей EV и их слабое влияние на рынок, а также неучастие в быстрорастущем сегменте гибридов позволили конкурентам укрепить свои позиции. Кроме того, многократные кибератаки, приведшие к утечкам данных клиентов и сотрудников, подорвали доверие и потребовали значительных затрат на устранение последствий. Внутренние факторы, включая последствия скандала с Карлосом Гоном, нестабильность руководства и дорогостоящие отзывы продукции — такие как отзыв в июле 2025 года более 480 000 автомобилей из-за дефектов двигателя — дополнительно ослабили доверие инвесторов и репутацию бренда. Будущее Nissan остаётся неопределённым, поскольку компания стремится восстановить конкурентные преимущества в условиях этих многогранных вызовов.

Оправдывается ли ставка Samsung на производство микросхем?Samsung Electronics работает в условиях сложной глобальной среды, где технологическая конкуренция и геополитические изменения играют ключевую роль. Недавняя сделка на $16,5 млрд по поставке передовых микросхем для Tesla, подтверждённая Илоном Маском, может стать переломным моментом. Контракт, рассчитанный до конца 2033 года, подчёркивает стратегический акцент Samsung на контрактное производство микросхем. Завод компании в Техасе будет полностью задействован для выпуска чипов нового поколения AI6 для искусственного интеллекта, что, по словам Маска, имеет стратегическое значение. Это партнёрство укрепит позиции Samsung в конкурентной полупроводниковой отрасли, особенно в сегменте передовых технологий и искусственного интеллекта.

Экономические и технологические последствия сделки значительны. Подразделение по производству микросхем понесло убытки более $3,6 млрд за первую половину года, и этот крупный контракт поможет компенсировать потери, обеспечив стабильный поток доходов. С технологической точки зрения Samsung стремится ускорить массовое производство микросхем по 2-нм технологии. Несмотря на сложности с выходом годных изделий при 3-нм техпроцессе, сотрудничество с Tesla и поддержка Маска в повышении эффективности производства могут улучшить результаты 2-нм технологии и привлечь новых клиентов, таких как Qualcomm.

Помимо финансовых и технологических выгод, сделка с Tesla имеет геополитическое значение. Специализированный завод в Техасе усилит производственные мощности США и поддержит устойчивость цепочек поставок, что соответствует стратегическим приоритетам Вашингтона. Это укрепляет стратегическое сотрудничество между США и Южной Кореей в области полупроводников. Для Сеула контракт важен как инструмент экспорта технологий и может стать преимуществом в торговых переговорах, особенно на фоне возможных американских пошлин. Хотя Samsung пока отстаёт от TSMC по рыночной доле и конкурирует с SK Hynix в сегменте HBM, партнёрство с Tesla может стать шагом к восстановлению позиций и усилению влияния компании в глобальном технологическом секторе.

Может ли рост S&P 500 продолжиться?Индекс S&P 500 недавно достиг рекордных высот, демонстрируя устойчивый рост рынка. Этот впечатляющий рост в первую очередь обусловлен успешным сезоном корпоративной отчётности. Большинство компаний, входящих в индекс, превзошли ожидания по прибыли, что свидетельствует об их устойчивом финансовом положении. Особенно заметен рост в секторах коммуникационных услуг и информационных технологий, что укрепляет уверенность инвесторов в стабильности рынка.

Геополитические события также сыграли ключевую роль в улучшении рыночных настроений. Недавние крупные торговые соглашения, в частности с Японией и рамочное соглашение с Индонезией, обеспечили большую предсказуемость и способствовали позитивным экономическим связям. Эти сделки, включающие снижение тарифов и крупные инвестиции, смягчили глобальные торговые напряжённости и создали более стабильную международную экономическую среду, что напрямую поддержало рыночный оптимизм. Продолжающиеся переговоры с Европейским союзом также способствуют сохранению позитивной тенденции.

Кроме того, устойчивые макроэкономические показатели подтверждают восходящую траекторию рынка. Несмотря на снижение продаж на вторичном рынке жилья, такие факторы, как стабильные процентные ставки, сокращение числа заявок на пособие по безработице и рост индекса деловой активности (PMI) в промышленности, указывают на продолжающуюся экономическую устойчивость. Технологический сектор, особенно благодаря инновациям в области искусственного интеллекта и сильной отчётности таких гигантов, как Alphabet, демонстрирует мощную динамику. Однако некоторые отрасли, например производители автокомпонентов, сталкиваются с трудностями.

Рост S&P 500 отражает уникальное сочетание сильных корпоративных результатов, благоприятных геополитических изменений и устойчивого экономического фона. Хотя текущий рост не связан напрямую с кибербезопасностью, научными открытиями или патентами, эти факторы остаются важными для долгосрочной стабильности и инноваций. Инвесторы продолжают внимательно следить за этими изменениями, чтобы оценить, сможет ли текущий рыночный импульс сохраниться.

Амбициозен ли Red Cat Holdings в индустрии дронов?Red Cat Holdings (NASDAQ: RCAT) работает в высокорисковом сегменте быстрорастущего рынка дронов. Её дочерняя компания, Teal Drones, специализируется на надёжных беспилотных летательных аппаратах (БПЛА) военного класса. Эта нишевая специализация привлекла значительное внимание, о чём свидетельствуют контракты с армией США и Таможенной и пограничной службой США. Геополитическая напряжённость и растущий спрос на передовые военные дроны создают благоприятные условия для таких компаний, как Red Cat, предлагающих решения, соответствующие требованиям NDAA и сертифицированные как Blue UAS. Эти сертификаты имеют ключевое значение, поскольку гарантируют соответствие дронов строгим стандартам безопасности и обороны США, выделяя Red Cat среди иностранных конкурентов.

Несмотря на выгодную рыночную позицию и значительные контракты, Red Cat сталкивается с серьёзными финансовыми и операционными вызовами. В первом квартале 2025 года компания сообщила о чистом убытке в размере около $12,6 млн (или $0,17 на акцию) при выручке в $2,8 млн, что не оправдало ожиданий аналитиков. Прогнозируемая выручка на 2025 год варьируется от $80 до $120 млн, что отражает зависимость от нестабильных государственных контрактов. Для укрепления капитала Red Cat провела размещение акций на сумму $46,75 млн в июне 2025 года. Финансовая нестабильность усугубляется коллективным иском, в котором утверждается, что компания ввела в заблуждение инвесторов относительно производственных мощностей завода в Солт-Лейк-Сити и стоимости контракта с армией США по программе краткосрочной разведки (SRR).

Контракт SRR, предусматривающий поставку до 5 880 систем Teal 2 в течение пяти лет, представляет собой значительную возможность. Однако, согласно шорт-продавцу Kerrisdale Capital, годовой бюджет программы SRR значительно ниже заявленных Red Cat сотен миллионов долларов, возможно, ограничиваясь десятками миллионов. Этот юридический риск, наряду с цикличностью государственного финансирования, способствует высокой волатильности акций и значительному уровню коротких позиций, недавно превысившему 18%. Для инвесторов готовы к риску, Red Cat представляет собой высокорисковую ставку с большим потенциалом — при условии, что компания сможет преобразовать выигранные контракты в устойчивую и масштабируемую выручку и успешно преодолеть юридические и финансовые трудности.

Является ли Rocket Lab будущим коммерческой космонавтики?Rocket Lab (RKLB) стремительно становится ключевым игроком в развивающейся индустрии коммерческого космоса. Благодаря вертикальной интеграции, охватывающей услуги по запуску, производство спутников и компонентов, компания позиционирует себя как универсальный поставщик решений. С основными операциями и стартовыми площадками в США и Новой Зеландии, Rocket Lab использует стратегическое географическое положение, укрепляя своё присутствие в США. Возможность работы в двух странах играет решающую роль в получении контрактов с правительством США и в сфере национальной безопасности, что соответствует стремлению США к созданию устойчивых и локальных цепочек поставок в условиях возрастающей геополитической конкуренции. Это делает Rocket Lab надёжным партнёром для западных союзников, снижая риски в цепочках поставок и усиливая её конкурентные преимущества.

Рост компании неотделим от глобальных тенденций. Глобальная космическая экономика, по прогнозам, вырастет с $630 миллиардов в 2023 году до $1,8 триллиона к 2035 году благодаря снижению стоимости запусков и увеличению спроса на спутниковые данные. Космос стал критически важной сферой для национальной безопасности, и государства всё чаще полагаются на частные компании для оперативного и надёжного доступа на орбиту. Ракета Electron от Rocket Lab, совершившая свыше 40 успешных запусков с надёжностью 91%, идеально подходит для растущего рынка малых спутников, используемых для наблюдения за Землёй и глобальной связи. Разработка ракеты Neutron — многоразового носителя средней грузоподъёмности — обещает дальнейшее снижение затрат и увеличение частоты запусков, нацеливаясь на рынок крупных спутниковых группировок и пилотируемых полётов.

Стратегические приобретения, такие как SolAero и Sinclair Interplanetary, укрепляют производственные мощности Rocket Lab, позволяя контролировать всю цепочку создания космической продукции. Вертикальная интеграция оптимизирует операции, сокращает сроки поставки и создаёт высокий барьер для новых игроков. Несмотря на конкуренцию со стороны таких гигантов, как SpaceX, и новых участников, разнообразие деятельности Rocket Lab в сфере высокодоходных систем и её доказанная надёжность обеспечивают сильные позиции. Стратегические партнёрства подчёркивают технологическое лидерство и операционное мастерство компании, гарантируя устойчивую позицию в условиях усиливающейся конкуренции. Развивая новые направления, такие как орбитальное обслуживание и космическое производство, Rocket Lab демонстрирует стратегическое видение, необходимое для успеха в новой космической гонке.

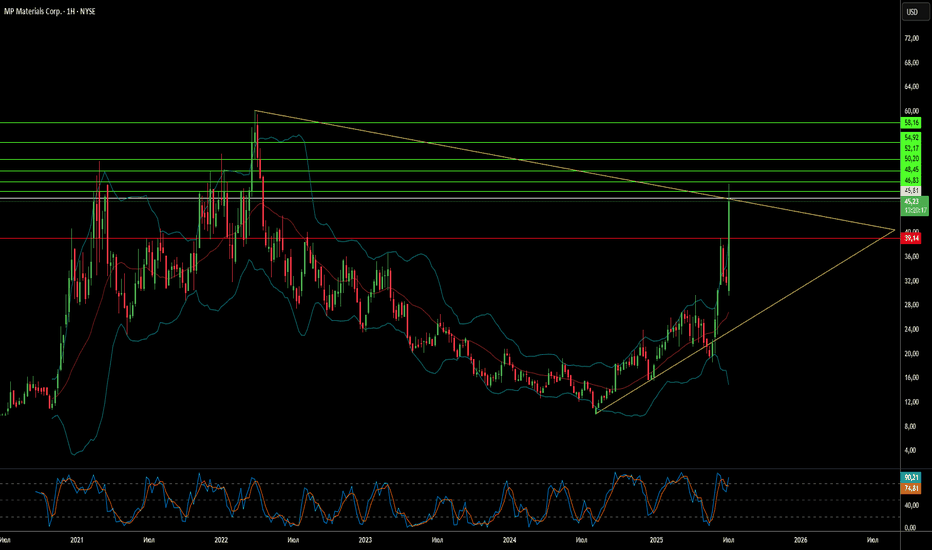

Могут ли минералы стать опорой национальной безопасности?Компания MP Materials значительно укрепила свои позиции на рынке: её акции выросли более чем на 50% после заключения ключевого партнёрства с Министерством обороны США. Это многомиллиардное соглашение, включающее инвестиции в размере $400 млн в акционерный капитал, дополнительное финансирование и кредит на $150 млн, направлено на создание устойчивой внутренней цепочки поставок магнитов на основе редкоземельных элементов в США. Цель этого стратегического партнёрства — снизить зависимость страны от иностранных источников этих критически важных материалов, необходимых для передовых технологий в оборонной и коммерческой сферах, от истребителей F-35 до электромобилей.

Партнёрство подчёркивает важную геополитическую задачу: снижение зависимости от почти монопольного положения Китая в глобальной цепочке поставок редкоземельных элементов. Китай доминирует в добыче, переработке и производстве магнитов и уже использовал это преимущество, ограничивая экспорт на фоне обострения торговых споров с США. Эти действия выявили уязвимости США и необходимость в независимости, что побудило Пентагон разработать стратегию «от шахты до магнита», направленную на достижение самодостаточности к 2027 году. Значительные инвестиции Минобороны и его новая роль крупнейшего акционера MP Materials указывают на значительный поворот в промышленной политике США, направленной на противодействие влиянию Китая и укрепление экономического суверенитета в ключевом секторе.

Ключевым фактором финансовой привлекательности и долгосрочной устойчивости сделки является 10-летняя гарантированная цена в $110 за килограмм для ключевых редкоземельных элементов, что значительно выше исторических средних показателей. Эта гарантия не только обеспечивает прибыльность MP Materials даже в условиях возможных рыночных манипуляций, но и снижает риски реализации амбициозных планов расширения, включая новые мощности по производству магнитов на 10 000 тонн в год. Такая финансовая и рыночная стабильность превращает MP Materials из поставщика сырья, подверженного рискам, в стратегический национальный актив, привлекающий частные инвестиции и создающий важный прецедент для защиты других критически важных цепочек поставок минеральных ресурсов в Западном полушарии.

Почему апельсиновый сок стал дороже?Цены на апельсиновый сок стремительно растут, оказывая влияние как на потребителей, так и на экономику в целом. Этот рост обусловлен сложным сочетанием геополитических конфликтов, макроэкономических факторов и серьёзных экологических проблем. Понимание этих взаимосвязанных причин позволяет оценить нестабильность мирового рынка товаров. Инвесторам и потребителям важно осознавать факторы, влияющие на стоимость повседневных продуктов, таких как апельсиновый сок.

Геополитические изменения играют ключевую роль в удорожании. США недавно ввели 50%-ный тариф на весь импорт из Бразилии, который вступит в силу с 1 августа 2025 года. Это политически мотивированное решение связано с позицией Бразилии по делу бывшего президента Жаира Болсонару и её сближением с государствами БРИКС. Бразилия доминирует на рынке экспорта апельсинового сока, обеспечивая более 80% мировых поставок и 81% импорта в США с октября 2023 по январь 2024 года. Новый тариф увеличивает стоимость импорта, снижает рентабельность для американских компаний и может привести к дефициту продукции.

Помимо тарифов, ситуацию усугубляют макроэкономические факторы и климатические катаклизмы. Рост стоимости импорта способствует инфляции, что может заставить центральные банки сохранять жёсткую денежно-кредитную политику. В условиях инфляции покупательная способность населения снижается. Производство апельсинов также находится под угрозой: болезнь «зеленения» цитрусовых уничтожает плантации во Флориде и Бразилии, а ураганы и засухи дополнительно сокращают урожаи. Эти климатические и политические факторы поддерживают высокий спрос на фьючерсы апельсинового сока, что указывает на вероятность дальнейшего роста цен.

Ondas Holdings: Изменит ли подход к оборонным инвестициям?Ondas Holdings (NASDAQ: ONDS) прокладывает уникальный путь в динамично развивающемся секторе оборонных технологий, стратегически позиционируясь на фоне нарастающих глобальных напряжённостей и модернизации методов ведения войны. Рост компании опирается на синергетический подход, объединяющий инновационные автономные дроны и частные беспроводные сети с продуманными финансовыми стратегиями. Ключевое партнёрство с финтех-компанией Klear предоставляет Ondas и её растущей экосистеме доступ к недилютивному оборотному капиталу. Этот механизм альтернативного финансирования позволяет компании быстро расширяться и осуществлять стратегические поглощения в капиталоёмких секторах обороны, внутренней безопасности и критической инфраструктуры, не ущемляя интересов акционеров.

Дочерняя компания Ondas - American Robotics, лидер в области автономных дронов, сертифицированных FAA, недавно заключила стратегическое соглашение с Detroit Manufacturing Systems (DMS) в сфере производства и цепочек поставок. Это партнёрство использует американские производственные мощности для повышения масштабируемости, эффективности и устойчивости поставок передовых платформ American Robotics. Упор на внутреннее производство соответствует инициативам, таким как указ о поддержке американского превосходства в сфере БПЛА, направленным на укрепление национальной индустрии дронов, стимулирование инноваций и обеспечение безопасности в условиях конкуренции с иностранными производителями.

Продукты Ondas напрямую отвечают изменениям в подходах к современной войне. Частные промышленные беспроводные сети FullMAX обеспечивают надёжную и защищённую связь для операций С4ИСР и боевых действий, тогда как автономные дроны, такие как система Optimus и Iron Drone Raider для противодействия БПЛА, играют ключевую роль в современных стратегиях наблюдения, разведки и боевых операций. В условиях обострения геополитической обстановки и роста спроса на передовые оборонные технологии интегрированная операционно-финансовая платформа Ondas готова к значительному росту, привлекая инвесторов своим инновационным подходом к распределению капитала и технологическому прогрессу.

Howmet Aerospace: На подъеме благодаря геополитике?Howmet Aerospace (HWM) зарекомендовала себя как ключевой игрок в аэрокосмической отрасли, демонстрируя впечатляющую устойчивость и рост на фоне глобальной нестабильности. Рекордная выручка и значительный рост прибыли на акцию обусловлены двумя основными факторами: увеличением спроса на гражданскую авиацию и ростом глобальных оборонных расходов. Диверсифицированный портфель Howmet, включающий компоненты двигателей, крепежные изделия и кованые колеса, позволяет компании эффективно использовать рыночные тенденции. Стратегический акцент на легкие и высокоэффективные компоненты для экономичных самолетов, таких как Boeing 787 и Airbus A320neo, а также ключевые элементы для оборонных программ, включая истребитель F-35, обеспечивает высокую оценку на рынке и доверие инвесторов.

Динамика развития компании тесно связана с текущей геополитической ситуацией. Усиление международной напряженности, особенно между США и Китаем, а также региональные конфликты способствуют беспрецедентному росту мировых военных расходов. В Европе военные бюджеты значительно увеличиваются из-за конфликта в Украине и общих вызовов безопасности, что стимулирует спрос на передовое вооружение с компонентами Howmet. Одновременно гражданская авиация сталкивается с такими вызовами, как ограничения воздушного пространства и волатильность цен на топливо, что подчеркивает важность экономичных самолетов и укрепляет стратегическую роль Howmet в развитии отрасли.

Успех Howmet также обусловлен ее способностью справляться с геостратегическими вызовами, включая торговый протекционизм. Компания эффективно решает вопросы, связанные с потенциальными тарифами, применяя стратегические меры и пересматривая контракты, что защищает цепочки поставок и повышает операционную эффективность. Несмотря на высокую рыночную капитализацию, сильные фундаментальные показатели Howmet, эффективное управление капитами и приверженность интересам акционеров подчеркивают ее финансовую устойчивость. Инновационные решения компании, необходимые для повышения эффективности и снижения затрат на самолеты нового поколения, укрепляют ее лидирующую позицию в глобальной аэрокосмической и оборонной отрасли, делая Howmet привлекательной для дальновидных инвесторов.

Тарифный вызов: экономическое будущее Японии под угрозой?Индекс Nikkei 225, ключевой фондовый индекс Японии, оказался на переломном этапе, испытывая серьёзное давление из-за угрозы введения США тарифов до 35% на японский импорт. Решительная торговая политика президента США Дональда Трампа уже вызвала заметное снижение японских акций: в среду индекс Nikkei 225 упал на 1,1%, а более широкий индекс Topix снизился на 0,6%, продолжив падение предыдущего дня. Масштабная распродажа, затронувшая все сектора, отражает глубокую обеспокоенность инвесторов и их учёт негативных ожиданий, особенно в чувствительных автомобильном и сельскохозяйственном секторах.

Критически важным является установленный срок 9 июля для заключения торгового соглашения, поскольку президент Трамп ясно дал понять, что не намерен продлевать текущую паузу в тарифах. Предлагаемые тарифы значительно превышают прежние уровни, создавая серьёзные финансовые трудности для отраслей, уже пострадавших от существующих пошлин. Экономика Японии, переживающая спад ВВП и продолжающееся снижение реальных зарплат, особенно уязвима к таким внешним потрясениям. Новые тарифы могут усугубить эту хрупкость, приблизив страну к рецессии и усилив социальное напряжение.

Помимо непосредственных торговых угроз, Вашингтон, по-видимому, использует тарифы как инструмент давления на союзников, включая Японию, требуя увеличения военных расходов до 5% ВВП на фоне роста геополитической напряжённости. Это требование осложняет давний военный союз США и Японии, что проявляется в дипломатических трудностях и внутренних политических вызовах для Токио в достижении таких амбициозных оборонных целей. Непредсказуемость торговой политики США в сочетании с геополитическими факторами создаёт сложную ситуацию, угрожающую экономической стабильности и стратегической автономии Японии. Это требует значительной перестройки её международной стратегии.

Под вопросом ли будущее мексиканского песо?Недавно введенные США санкции против трех мексиканских финансовых учреждений - CIBanco ull, Intercam Banco и Vector Casa de Bolsa - спровоцировали важную дискуссию о стабильности мексиканского песо и сложной динамике американо-мексиканских отношений. Вашингтон обвиняет эти организации в отмывании миллионов долларов для наркокартелей и содействии платежам за прекурсоры фентанила. Это первое применение нового законодательства, направленного на борьбу с фентанилом. Хотя указанные учреждения контролируют менее 3% банковских активов Мексики, этот шаг имеет значительный символический вес и побуждает к переоценке перспектив песо. Правительство Мексики во главе с Клаудией Шейнбаум оперативно отвергло обвинения, потребовав конкретных доказательств и инициировав собственные расследования, включая временный надзор за CIBanco и Intercam для защиты вкладчиков.

С экономической точки зрения мексиканское песо находится в неоднозначной ситуации. До санкций песо (MXN) демонстрировало заметную устойчивость, укрепившись по отношению к доллару благодаря высоким процентным ставкам в Мексике и активной торговле с США. Однако различия в монетарной политике - снижение ставок Banxico на фоне жесткой позиции Федеральной резервной системы США - могут создать давление на песо. Хотя аналитики не видят серьезных системных рисков для финансовой системы Мексики, санкции вносят неопределенность. Это вызывает опасения относительно возможного оттока капитала, роста издержек на соблюдение нормативных требований для других мексиканских банков и снижения доверия инвесторов, что может негативно сказаться на курсе песо.

С геополитической точки зрения санкции подчеркивают усиление кампании США против оборота фентанила, которая теперь тесно связана с более широкими торговыми и безопасностными разногласиями. Угрозы Дональда Трампа ввести тарифы на мексиканский импорт для борьбы с наркотрафиком подчеркивают нестабильность двусторонних отношений. Санкции - это решительный политический сигнал из Вашингтона, демонстрирующий намерение бороться с кризисом фентанила по всем направлениям, включая финансовые потоки. Это дипломатическое напряжение, наряду с продолжающимися сложностями в сферах миграции и безопасности, создает сложный фон для курса USD/MXN. Несмотря на прочные межправительственные связи между США и Мексикой, подобные вызовы испытывают прочность сотрудничества и могут повлиять на курс песо в среднесрочной перспективе.

Может ли геополитика способствовать развитию технологий?Индекс Nasdaq недавно показал значительный рост, во многом благодаря неожиданному снижению напряжённости между Израилем и Ираном. После выходных, когда, по сообщениям, силы США нанесли удары по иранским ядерным объектам, инвесторы готовились к нестабильному началу недели. Однако сдержанная реакция Ирана — ракетный удар по американской базе в Катаре, не повлёкший жертв или значительных разрушений, — ясно показала, что страна стремится избежать более масштабного конфликта. Этот поворотный момент завершился заявлением президента Трампа в социальной сети Truth Social о «полном и всеобъемлющем перемирии», что немедленно вызвало рост фьючерсов на американские акции, включая Nasdaq. Быстрый переход от геополитической напряжённости к объявленному перемирию резко изменил восприятие рисков, устранив непосредственные опасения, которые оказывали давление на мировые рынки.

Это геополитическое затишье оказалось особенно благоприятным для Nasdaq — индекса, в котором доминируют технологические и быстрорастущие компании. Такие компании, часто зависящие от глобальных цепочек поставок и стабильных международных рынков, процветают в условиях сниженной неопределённости. В отличие от секторов, связанных с сырьевыми ценами, технологические компании создают свою ценность за счёт инноваций, данных и программного обеспечения, которые менее подвержены прямому влиянию геополитических конфликтов при снижении напряжённости. Деэскалация конфликта не только укрепила уверенность инвесторов в быстрорастущих компаниях, но и, вероятно, снизила давление на Федеральную резервную систему в отношении будущей денежно-кредитной политики — фактора, который существенно влияет на стоимость заимствований и оценки высокотехнологичных компаний.

Помимо немедленного геополитического облегчения, на динамику рынка влияют и другие ключевые факторы. Предстоящее выступление председателя ФРС Джерома Пауэлла перед Комитетом по финансовым услугам Палаты представителей, где он обсудит денежно-кредитную политику, остаётся в центре внимания. Инвесторы внимательно следят за его заявлениями, надеясь найти намёки на возможные изменения процентных ставок, особенно с учётом ожиданий их снижения в 2025 году. Кроме того, ожидаются важные отчёты о доходах крупных компаний, таких как Carnival Corporation (CCL), FedEx (FDX) и BlackBerry (BB). Эти отчёты предоставят ценные данные о состоянии различных секторов, позволяя лучше понять ситуацию с потребительскими расходами, глобальной логистикой и кибербезопасностью, что, в свою очередь, повлияет на общее настроение на рынке и дальнейшую динамику Nasdaq.

Может ли геополитика переопределить рыночный риск?Индекс волатильности Cboe (VIX), широко известный как "индекс страха", в настоящее время находится в центре внимания глобальных финансовых рынков. Его недавний рост отражает глубокую неопределенность, особенно на фоне обострения геополитической напряженности на Ближнем Востоке. Хотя VIX измеряет ожидания рынка относительно будущей волатильности, его текущий уровень указывает не только на рыночные настроения. Он отражает сложную переоценку системного риска, фиксируя оценочную вероятность значительных рыночных потрясений. Для инвесторов это незаменимый инструмент в периоды турбулентности.

Эскалация конфликта между Ираном и Израилем, переросшая в прямое противостояние, в которое вовлечены США, напрямую подпитывает эту повышенную волатильность. Израильские авиаудары по военным и ядерным объектам Ирана 13 июня 2025 года вызвали немедленную ответную реакцию со стороны Тегерана. Впоследствии, 22 июня, США начали операцию под кодовым названием "Полуночный Молот", нанеся точечные удары по ключевым ядерным объектам Ирана. Министр иностранных дел Ирана объявил о прекращении дипломатических усилий, возложив на США ответственность за "опасные последствия" и пообещав новые ответные действия, включая потенциальную блокаду Ормузского пролива.

Прямое военное вмешательство США, особенно удары по ядерным объектам с использованием специализированных боеприпасов, радикально меняет профиль риска конфликта. Это уже не опосредованная война, а противостояние с потенциально экзистенциальными последствиями для Ирана. Угроза перекрытия Ормузского пролива, ключевого узла мировых поставок нефти, создает огромную неопределенность для энергетических рынков и мировой экономики. Хотя исторические всплески VIX, вызванные геополитическими событиями, часто были краткосрочными, уникальность текущей ситуации вводит более высокий уровень глобального риска и непредсказуемости. Индекс VVIX, измеряющий ожидаемую волатильность самого VIX, также достиг верхней границы своего диапазона, сигнализируя о глубокой неопределенности рынка относительно будущей траектории риска.

Текущая ситуация требует перехода от статического управления портфелем к динамичному и адаптивному подходу. Инвесторы должны пересмотреть структуру портфелей, рассматривая длинные позиции по волатильности через инструменты VIX как механизм хеджирования и увеличивая долю традиционных безопасных активов, таких как казначейские облигации США и золото. Повышенный уровень VVIX указывает на то, что даже предсказуемость волатильности находится под вопросом, что требует многоуровневой стратегии управления рисками. Этот уникальный набор обстоятельств может указывать на отход от исторических моделей краткосрочного влияния геополитики, предполагая, что геополитический риск может стать более устойчивым фактором в ценообразовании активов. Бдительность и гибкость в стратегиях крайне важны в этой непредсказуемой среде.

Вспыхнут ли цены на газ из-за конфликта на Ближнем Востоке?Мировой рынок природного газа переживает период сильной нестабильности: цены стремительно растут, нарушая привычные сезонные тенденции. Главная причина этого скачка — нарастающая геополитическая напряжённость на Ближнем Востоке, в частности, обострение конфликта между Ираном и Израилем, а также угроза прямого военного вмешательства США. Эта сложная комбинация факторов кардинально меняет представления о глобальных поставках энергоресурсов и влияет на инвестиционные настроения, подталкивая цены на газ к критическим психологическим и техническим уровням.

Прямые удары по энергетической инфраструктуре Ирана, включая крупнейшее в мире газовое месторождение Южный Парс, создают реальную угрозу поставкам уже на уровне источника. Эту угрозу усугубляет стратегическая уязвимость Ормузского пролива — ключевого морского пути, через который проходит значительная часть мировых поставок СПГ. Несмотря на вторые по величине запасы природного газа в мире и третье место по объёму добычи, экспортные возможности Ирана существенно ограничены международными санкциями и высоким внутренним потреблением, что делает даже его ограниченный экспорт крайне уязвимым к перебоям.

После сокращения поставок российского трубопроводного газа Европа стратегически переориентировалась на импорт СПГ, что усилило её зависимость от стабильности ближневосточных маршрутов. Затяжной конфликт, особенно в зимний период, увеличит спрос на СПГ для достижения целевых уровней хранения, обостряя конкуренцию и подталкивая европейские цены на газ вверх. Эта ситуация также привлекает спекулянтов, которые могут усиливать ценовые колебания, выходящие за рамки фундаментальных рыночных факторов, включая значительную геополитическую премию, заложенную в текущую рыночную оценку.

Совокупность угроз энергетической инфраструктуре, рисков в ключевых транспортных узлах и структурной зависимости Европы от глобальных поставок СПГ формирует крайне волатильный рынок. Дальнейшая динамика цен на газ будет тесно связана с развитием геополитической ситуации: эскалация конфликта может спровоцировать резкий рост цен, тогда как деэскалация способна привести к их значительному снижению. Понимание этих процессов требует глубокого анализа как энергетических факторов, так и сложной, зачастую непредсказуемой геополитики.

Золото: когда включается страх — включается золотоРынок золота продолжает отыгрывать сценарий, к которому всё давно шло. Война на Ближнем Востоке — это триггер. Но импульс начался раньше. Израиль атакует Иран — и цена не просто растёт, она уже стояла в нужной структуре, готовая к выстрелу. Всё, что нужно было рынку — это повод. И он пришёл.

Цена вышла из канала накопления и пробила $3 400 — ключевой уровень, где ранее рынок неоднократно отрабатывал объёмы. Восходящий канал от $3 314 остаётся в силе, и реакция от нижней границы сопровождалась сменой рыночной структуры: от захвата ликвидности под лоями — к выходу выше предыдущих хайов. Объёмы отреагировали точно в момент импульса — сигнал понятен: рынок не ждал новость — он знал.

Технически картина выстроена чётко:

— Удержание зоны $3 396–3 398 (0.618 Fibo + блок спроса + возврат в диапазон)

— Все EMA (включая MA200) — под ценой

— RSI в бычьей зоне, без перегрева

— Свечная структура — чистое контрольное движение: вытягивание, удержание, ускорение

— Volume Profile над ценой показывает пустоту — сопротивление просто отсутствует до $3 450+

Цели:

— $3 447 — старый хай, ближайшее сопротивление

— $3 484 — расширение 1.272

— $3 530 — ключевая цель по расширению 1.618

Фундаментально:

Ситуация нестабильна. Иран готовит ответ, Израиль уже действует. В это время — активы бегут туда, где нет политического риска. Золото, как всегда, становится индикатором паники институционального капитала. Причём примечательно: даже укрепление доллара не мешает импульсу. А значит — спрос на золото сейчас не из-за инфляции или ставок. Это защита. Чистая и бескомпромиссная.

Тактика:

Пробой состоялся, удержание над $3 396 — это подтверждение сценария. Любые откаты к этой зоне — потенциальные точки усиления позиции. Пока рынок держится в канале и не теряет импульс — в приоритете только покупки. Структура логична, движение контролируемо, реакции — читаемы.

Когда рынок делает шаг раньше новостей — это не эмоции. Это инсайд, распределённый в цене. Осталось только не мешать.

Неопределенность: Неожиданный союзник доллара?Недавнее укрепление доллара США (USD) по отношению к израильскому шекелю (ILS) наглядно демонстрирует устойчивую роль доллара как валюты-убежища в условиях нарастающей геополитической напряженности. Эта тенденция особенно заметна на фоне обострения конфликта между Ираном, Израилем и США. В периоды глобальных потрясений инвесторы традиционно обращаются к доллару как к символу стабильности, что приводит к его укреплению по сравнению с более волатильными валютами, такими как шекель.

Ключевым фактором роста спроса на доллар является нестабильная ситуация на Ближнем Востоке. Сообщения о возможной военной операции Израиля против Ирана, а также активные меры США — такие как разрешение на добровольный выезд семей военнослужащих и подготовка к частичной эвакуации посольства в Багдаде — указывают на готовность Вашингтона к возможной реакции Ирана. Жесткие заявления иранских официальных лиц, угрожающих американским военным базам и утверждающих, что у них есть разведданные о ядерных объектах Израиля, еще больше усиливают региональные риски. Это побуждает инвесторов искать более надежные активы, такие как доллар.

Геополитическую нестабильность усугубляет тупик в ядерных переговорах между США и Ираном. Проблемы касаются не только ключевых вопросов, таких как обогащение урана и снятие санкций, но и самого процесса переговоров, в успех которых обе стороны верят всё меньше. На последнем заседании Совета управляющих МАГАТЭ США и их европейские союзники приняли резолюцию, осуждающую Иран за невыполнение обязательств. Это усилило дипломатическое давление и повысило вероятность новых санкций или расширения иранской ядерной программы, что также способствует восприятию нестабильности и укреплению доллара.

Эскалация напряженности оказывает ощутимое экономическое воздействие, усиливая стремление инвесторов к надежным активам. В результате цены на нефть резко растут из-за возможных перебоев в поставках, а иранский риал стремительно обесценивается по отношению к доллару. Предупреждения морских властей о росте военной активности в стратегически важных водных путях отражают нарастающую обеспокоенность рынков. В такие периоды капитал естественным образом перетекает к активам с низким риском, и доллар США, подкрепленный крупнейшей экономикой мира и статусом глобальной резервной валюты, становится главным受益цем. Эта динамика перехода к надежным активам во время региональных конфликтов с участием ведущих мировых держав неизменно укрепляет позиции доллара.

Почему QuickLogic? Стремительный рост в полупроводникахQuickLogic Corporation, ведущий разработчик технологии eFPGA, уверенно укрепляет свои позиции в динамично развивающемся полупроводниковом секторе, где технологические инновации и геополитические изменения задают темп. Недавнее вступление компании в Intel Foundry Chiplet Alliance стало важной вехой, подчёркивающей растущее влияние QuickLogic как в оборонной, так и в коммерческой сферах. Это стратегическое партнёрство, вместе с передовыми технологическими решениями компании, открывает широкие перспективы для роста на фоне увеличивающегося глобального спроса на безопасные и адаптивные полупроводниковые решения.

Геополитические факторы и технологические сдвиги являются ключевыми драйверами роста QuickLogic. Многие страны стремятся обеспечить надёжные, безопасные и локализованные цепочки поставок полупроводников, особенно для критически важных отраслей, таких как аэрокосмическая, оборонная и государственная. Инициативы Intel Foundry, включая Chiplet Alliance, поддерживают эти цели, создавая безопасную и стандартизированную экосистему в США. Участие QuickLogic в этом альянсе укрепляет её репутацию надёжного партнёра и расширяет присутствие на рынках, где безопасность и стабильность имеют первостепенное значение.

С технологической точки зрения, переход отрасли к архитектурам на основе чиплетов идеально соответствует сильным сторонам QuickLogic. Традиционные монолитные подходы сталкиваются с ограничениями масштабирования, тогда как модульные чиплет-архитектуры набирают популярность, позволяя интегрировать функциональные блоки, произведённые независимо. Технология eFPGA от QuickLogic обеспечивает гибкую логику, оптимально подходящую для интеграции в мультичиповые модули. Собственный инструмент компании — генератор IP Australis™ — ускоряет разработку оптимизированных eFPGA IP для передовых техпроцессов, таких как Intel 18A, минимизируя энергопотребление, повышая производительность и сокращая занимаемую площадь. Помимо оборонных приложений, eFPGA от QuickLogic интегрируется в платформы, такие как FlashKit™-22RRAM SoC от Faraday Technology, обеспечивая гибкость для IoT и периферийных AI-приложений. Это позволяет настраивать аппаратное обеспечение уже после производства чипа, продлевая жизненный цикл продуктов.

Участие в Intel Foundry Chiplet Alliance предоставляет QuickLogic значительные преимущества: ранний доступ к передовым технологиям Intel Foundry, снижение затрат на прототипирование через многопроектные ваферные шаттлы и участие в разработке стандартов UCIe. Такое положение укрепляет конкурентоспособность QuickLogic в области передового производства полупроводников. Непрерывные инновации и надёжные стратегические партнёрства обеспечивают устойчивый рост компании в мире, где адаптивные и безопасные полупроводниковые решения становятся всё более востребованными.

Незаметный Рост Платины: Что Стоит за Её Новой Ценностью?Платина, часто остающаяся в тени золота, в последнее время демонстрирует значительный рост стоимости, достигнув многолетних максимумов и привлекая внимание инвесторов. Этот подъём не случаен: он обусловлен сочетанием растущего промышленного спроса, сокращения предложения, геополитических изменений и возросшего интереса инвесторов. Понимание этих факторов становится ключевым для тех, кто стремится оценить перспективы этого важного промышленного драгоценного металла.

Основным драйвером роста цен на платину остаётся её широкое применение в промышленности, особенно в автомобильной отрасли, где она играет ключевую роль в производстве каталитических нейтрализаторов. Хотя долгосрочный переход к электромобилям продолжается, рост популярности гибридных автомобилей поддерживает устойчивый спрос на платину. Рынок уже два года сталкивается с физическим дефицитом: предложение не поспевает за спросом, и, согласно прогнозам, эта тенденция сохранится до 2025 года. Добыча ограничена из-за перебоев в ключевых регионах, таких как Южная Африка и Зимбабве, а вторичная переработка не способна компенсировать нехватку.

Геополитические факторы и стратегические инвестиции также способствуют росту цен на платину. Китай стал ключевым рынком: спрос резко увеличился, поскольку потребители всё чаще выбирают платину для ювелирных изделий и инвестиций на фоне рекордных цен на золото. Эта переориентация крупнейшего потребительского рынка мира меняет механизм глобального ценообразования на платину и подкрепляется инициативами Китая по созданию новых торговых платформ и фьючерсных контрактов. Параллельно растёт доверие инвесторов: увеличивается приток средств в биржевые фонды (ETF), основанные на платине, и наблюдается активная покупка физического металла, чему способствует ожидаемое снижение стоимости заимствований.

Таким образом, текущий рост цен на платину обусловлен сочетанием ограниченного предложения и устойчивого промышленного спроса, усиленного стратегическими изменениями на ключевых рынках и возросшим интересом инвесторов. По мере сокращения наземных запасов и сохранения дефицита, платина сохранит свою ценность в будущем, открывая привлекательные возможности для тех, кто понимает её многогранную роль.

Nu Holdings: Стабилен ли финтех-лидер Латинской Америки?Компания Nu Holdings Ltd. занимает ведущие позиции среди необанков, трансформируя финансовые услуги в Латинской Америке. Nu активно использует рост популярности смартфонов и цифровых платежей в регионе, предлагая широкий спектр услуг — от текущих счетов до страхования. Впечатляющий рост компании включает привлечение 118,6 миллиона клиентов, активы на сумму $54 млрд и устойчивый рост выручки и чистой прибыли, главным образом благодаря сильному присутствию в Бразилии, Мексике и Колумбии. Эта стратегическая ориентация на цифровую трансформацию делает Nu ключевым игроком в меняющемся финансовом ландшафте.

Несмотря на значительное расширение и оптимистичные прогнозы по росту клиентской базы и активов, Nu сталкивается с серьёзными финансовыми вызовами. Компания испытывает снижение чистой процентной маржи, вызванное ростом стоимости фондирования из-за привлечения новых качественных клиентов и перехода к обеспеченным, но менее доходным кредитным продуктам. Кроме того, девальвация бразильского реала и мексиканского песо по отношению к доллару США негативно влияет на отчётную прибыль. Амбициозные проекты, такие как мобильная связь NuCel, требуют значительных капиталовложений, что увеличивает риски исполнения и требует эффективного распределения капитала.

Помимо внутренних финансовых факторов, существует серьёзный внешний геополитический риск: возможное вторжение Китая на Тайвань. Такой сценарий может привести к глобальным санкциям против Китая, масштабным сбоям в цепочках поставок, массовой стагфляции и гиперинфляции по всему миру. Подобный экономический шок существенно затронет Nu Holdings, несмотря на его региональную направленность. Это, вероятно, вызовет резкое снижение потребительских расходов, рост невыплат по кредитам, трудности с привлечением капитала, дальнейшую девальвацию валют и увеличение операционных расходов, что угрожает стабильности и перспективам роста компании.

В конечном итоге Nu Holdings представляет собой привлекательную историю роста, основанную на инновационной модели и высокой рыночной доле. Однако внутренние вызовы, связанные с изменением процентных маржей и высокими капитальными затратами, в сочетании с маловероятными, но потенциально разрушительными глобальными экономическими потрясениями, обусловленными геополитическими напряжённостями, требуют осторожной и всесторонней оценки. Инвесторы должны сопоставить успехи Nu с этими сложными и взаимосвязанными рисками, осознавая, что будущее процветание компании неразрывно связано как с региональной экономической стабильностью, так и с глобальной геополитической ситуацией.

Перекрёсток для ЭВ: ценовая война BYD - будущее?Сектор электромобилей (EV) переживает период значительных потрясений, что ярко иллюстрирует недавнее падение акций китайского гиганта BYD Company Limited. Этот спад последовал за агрессивной стратегией BYD по снижению цен на свои электромобили и плагин-гибриды на 10–34%. Этот смелый шаг, направленный на сокращение растущих запасов, которые увеличились примерно на 150 000 единиц в начале 2025 года, вызвал опасения об усилении ценовой войны на высококонкурентном рынке электромобилей Китая. Аналитики отмечают, что эти скидки могут временно стимулировать продажи, но подчеркивают более глубокие проблемы, связанные с замедлением спроса на электромобили, экономическими трудностями в Китае и продолжающимися торговыми трениями между США и Китаем, которые могут привести к снижению маржи прибыли в отрасли.

В отличие от акцента BYD на масштабировании производства, вертикальной интеграции и агрессивном ценообразовании, Tesla делает ставку на технологическое превосходство, особенно в области автономного вождения. Приверженность Tesla автономности проявляется в её системе Full Self-Driving (FSD), которая накопила более 1,3 миллиарда миль данных к апрелю 2024 года, а также в значительных инвестициях в суперкомпьютер Dojo и разработку собственных ИИ-чипов. Хотя BYD также развивает передовые системы помощи водителю (ADAS), включая использование ИИ-модели R1 от DeepSeek, амбициозный проект Tesla по созданию беспилотного Robotaxi представляет собой более рискованную, но потенциально революционную стратегию, ориентированную на полностью автономное вождение, которая, по мнению сторонников, может кардинально изменить рыночную оценку компании.

Дополнительные сложности в конкурентной среде создают нарастающие геополитические напряжения между США и Китаем, которые оказывают давление на китайские компании, котирующиеся на американских биржах. Хотя BYD стратегически избегает рынка легковых автомобилей США, сосредоточившись на Европе и Юго-Восточной Азии, последствия американо-китайских противоречий неизбежны. Китайские компании, зарегистрированные на биржах США, сталкиваются с жестким регуляторным контролем, постоянной угрозой делистинга в соответствии с Законом о подотчетности иностранных компаний (HFCAA) и последствиями торговых ограничений и тарифов. В таких условиях финансовые институты, такие как Goldman Sachs, предупреждают о возможных «экстремальных сценариях», при которых рыночная капитализация китайских компаний на американских биржах может резко сократиться, подчеркивая важность геополитической стабильности наравне с финансовыми показателями.

Напряжённость на Ближнем Востоке и нефтяной кризисМировой рынок нефти переживает серьёзные потрясения на фоне сообщений о возможной военной операции Израиля против ядерных объектов Ирана. Эта угроза спровоцировала заметный рост цен на нефть, отражая глубокую обеспокоенность участников рынка. Главная озабоченность связана с риском значительного сокращения поставок иранской нефти, которая составляет важную часть мирового предложения. Ещё более тревожной является перспектива ответных действий Ирана, включая возможную блокаду Ормузского пролива — ключевой морской артерии, через которую проходит значительная доля мировой нефти. Такой сценарий мог бы вызвать беспрецедентный шок предложения, сравнимый с резкими скачками цен во время прошлых кризисов на Ближнем Востоке.

Иран добывает около 3,2 миллиона баррелей нефти в сутки, и его роль на мировом рынке выходит за рамки объёмов производства. Экспорт нефти, преимущественно в Китай, играет ключевую роль в экономике страны, и любое нарушение поставок будет иметь серьёзные последствия. Полномасштабный конфликт может вызвать цепную реакцию экономических последствий: резкий рост цен на нефть ускорит глобальную инфляцию и потенциально спровоцирует рецессию. Несмотря на наличие резервных мощностей, они окажутся недостаточными в случае длительного сбоя или блокады Ормузского пролива. Страны-импортёры нефти, особенно развивающиеся экономики, столкнутся с сильным экономическим давлением, тогда как крупнейшие экспортёры, такие как Саудовская Аравия, США и Россия, получат значительные финансовые выгоды.

Помимо экономических последствий, конфликт серьёзно дестабилизирует геополитическую обстановку на Ближнем Востоке, подорвёт дипломатические усилия и усилит региональную напряжённость. С геостратегической точки зрения внимание будет сосредоточено на обеспечении безопасности ключевых морских путей, что подчёркивает уязвимость глобальных энергетических цепочек поставок. В макроэкономическом плане центральные банки столкнутся с непростой задачей: сдерживать инфляцию, не подавляя экономический рост, что увеличит спрос на защитные активы. Текущая ситуация подчёркивает хрупкость мирового энергетического рынка, где геополитические события в нестабильных регионах могут иметь немедленные и масштабные глобальные последствия.