Bitcoin: слабый отбой и признаки локального днаРазберём биток.

С момента прошлого обзора отбой от зоны 85–87к был крайне слабым. Цена пришла в 83 500 и на экспирации опционов дослили биток до 81к, чего не ожидали — слишком низкое значение.

Что формируется сейчас:

На недельном ТФ появился RSI-дивер — индикатор лой не обновил, тогда как цена обновила. Важно: лой обновил только CME, спотовый биржевой биток лои не обновил.

По индикаторам всё ещё остаётся запас хода в шорт — довольно большой на дневке и младших ТФ. Учитывая, что впереди выходные, рынок может учудить что угодно, вплоть до перелоя.

Но локально, после того как рынок сожрал огромный объём ликвидности, я бы ожидал отскок в зону 86к.

Более приятным сценарием будет увидеть 88к.

Okxideas

Bitfinex Longs: скрытая слабость за ростомРазберём метрику Bitfinex Longs.

После локального снижения рынок снова видит активный набор лонгов — крупные кошельки постепенно возвращаются в позицию. Однако индикатор MACD указывает на ослабление импульса: это говорит о том, что инвесторы стали менее охотно открывать новые лонги, несмотря на рост общего объёма позиций.

Чего ожидать от этой метрики дальше?

Рынок уже заметно перегружен лонгами, поэтому нельзя исключать сценарий резкого движения вниз. Вполне возможен флеш-крэш с выносом перегретых лонг-позиций, тем более что зоны входа институционалов, MicroStrategy и других крупных игроков находятся относительно близко.

Почему именно выходные?

— закрытие месяца

— повышенные риски на фоне геополитики

— новости и заявления (в том числе фактор Трампа и напряжённость вокруг Ирана)

— в целом нестабильный внешний фон

В такой ситуации спешка ни к чему. Ждём свою лучшую точку входа и бережём депозит.

Коррекционный отскок от зоны спросаКоротко по INJ/USDT (1D):

Глобально сохраняется нисходящий тренд: цена устойчиво ниже ключевых скользящих, структура — серия BOS вниз. После импульсного падения рынок перешёл в фазу консолидации над зоной спроса 4,45–4,50, что указывает на временное ослабление продавцов.

RSI около 43 — нейтрально-слабая зона, признаков бычьей дивергенции нет.

MACD в отрицательной области, гистограмма слабо растёт — возможная подготовка к коррекционному движению.

Стохастик в перепроданности — допускает технический отскок.

Ключевые уровни:

Поддержка: 4,45 → 4,20 (пробой — продолжение снижения).

Сопротивления: 4,85, далее 5,30–5,60 (объёмная зона).

Вывод: базовый сценарий — коррекционный отскок в рамках медвежьего рынка. Полноценный лонг — только при закреплении выше 4,85 и смене структуры; пока рост остаётся контртрендовым.

Нисходящий тренд без разворотаКоротко по ENA/USDT (1D):

Рынок в устойчивом нисходящем тренде: цена ниже ключевых скользящих, структура — серия BOS вниз без признаков разворота. Текущая цена зажата в зоне локальной поддержки 0,17–0,168, формируется слабый боковик после импульсного снижения.

RSI около 35 — ближе к перепроданности, но без бычьей дивергенции.

MACD остаётся в отрицательной зоне, импульс продавцов ослабевает, но разворот не подтверждён.

Стохастик в перепроданности — возможен коррекционный отскок.

Ключевые уровни:

Поддержка: 0,168 → 0,15 (пробой — продолжение снижения).

Сопротивления: 0,20, далее 0,27–0,28 (POC/объёмная зона).

Вывод: приоритет — ожидание или шорт от сопротивлений. Лонг возможен только после закрепления выше 0,20 и смены структуры; текущие движения вверх — вероятнее всего коррекция.

Коррекционный отскок в нисходящем трендеКоротко по технике ARB/USDT (14H):

Тренд остаётся медвежьим: цена ниже скользящих, структура — последовательные BOS вниз. Сейчас рынок упёрся в зону поддержки ~0,170–0,168, видно замедление падения и локальную консолидацию.

RSI около 35–40 — перепроданность умеренная, без явной бычьей дивергенции.

MACD ниже нуля, импульс слабый, но давление продавцов постепенно снижается.

Стохастик в зоне перепроданности — возможен технический отскок, но пока без подтверждения разворота.

Ключевые уровни:

Поддержка: 0,168–0,170 (пробой — риск ускорения падения).

Сопротивления: 0,192, затем 0,23–0,24.

Вывод: приоритет — шорт/ожидание. Лонг имеет смысл только после закрепления выше 0,19 и слома нисходящей структуры; текущий рост, если будет, скорее коррекционный.

Распределение под сопротивлениемКоротко по ZILUSDT, 1D:

Тренд: нисходящий, цена ниже средних и под давлением долгой MA.

Структура: после серии BOS вниз был отскок, но он сломан — возврат под уровень, контроль у продавцов.

Текущая зона: 0,0049–0,0051 — зона баланса/распределения.

Сопротивления: 0,0055–0,0062 (кластер предложения), выше ключевая зона ~0,0079.

Поддержки: 0,0045 и Weak Low ниже — риск обновления минимумов.

Индикаторы: RSI около 45 — слабость, MACD теряет бычий импульс.

Итог: приоритет медвежий. Лонг — только после закрепа выше 0,0062 с объемом; потеря 0,0045 усилит сценарий продолжения снижения.

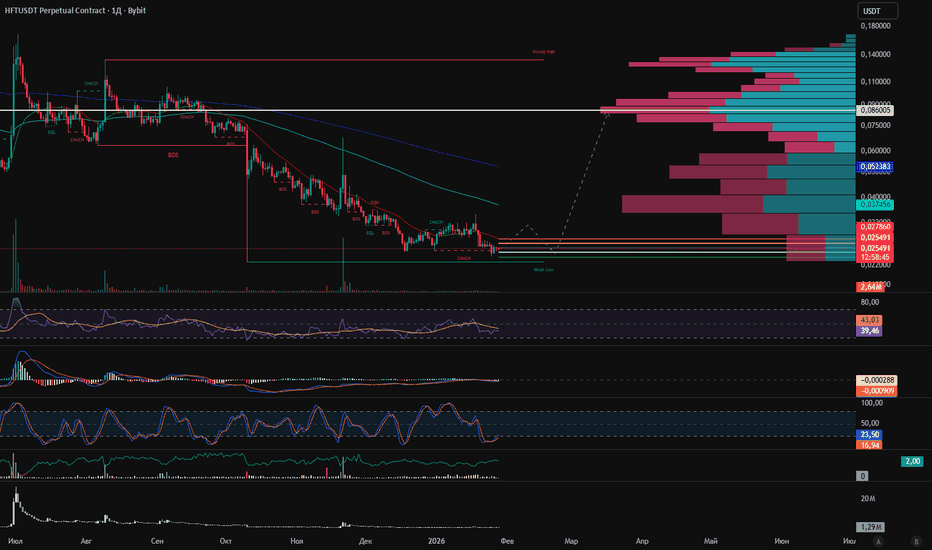

Тест слабого минимумаКоротко по HFTUSDT, 1D:

Тренд: выраженный нисходящий, цена устойчиво под долгими MA.

Структура: последовательные BOS вниз, последние CHoCH слабые — без подтверждения разворота.

Текущая зона: удержание у Weak Low ~0,025 — продавцы контролируют рынок.

Сопротивления: 0,028–0,030, выше ключевая зона предложения ~0,037–0,040.

Поддержка: текущие лои ~0,025; пробой откроет путь к обновлению минимумов.

Индикаторы: RSI <50 — медвежий контекст, MACD в минусе, импульс слабый.

Итог: приоритет — шорт или ожидание. Лонг имеет смысл только после уверенного закрепа выше 0,030–0,032 с объемом; потеря 0,025 усилит продолжение падения.

Медвежья консолидацияКоротко по графику MASKUSDT, 1D:

Тренд: устойчиво нисходящий. Цена ниже ключевых скользящих (длинная MA сверху давит).

Структура: серия BOS вниз, последний рост выглядит как коррекция, а не разворот.

Текущая зона: консолидация ~0,62–0,65 — локальный баланс, но без импульса.

Сопротивления: 0,68–0,72 (зона предложения), выше — сильное ~0,95–1,00.

Поддержки: 0,60 и далее лои в районе ~0,55.

Индикаторы: RSI около 50 — нейтрально; MACD слабый, без уверенного бычьего сигнала.

Итог: пока приоритет у шорта/ожидания. Для лонга нужен уверенный выход и закреп выше 0,72 с объемом; пробой 0,60 усилит медвежий сценарий.

STRKUSDT — решающий диапазонЦена остаётся в нисходящей структуре после импульсного слива — рынок потерял ключевые поддержки и сейчас движется в боковике у лоёв. Текущий диапазон выглядит как зона остановки падения, где продавец постепенно ослабевает.

Снизу сформирован weak low — ликвидность под ценой есть, но агрессивного продавца не видно. Объёмы заметно снизились по сравнению с фазой распределения, что говорит о возможном накоплении.

RSI находится в зоне пониженных значений — перепроданность сохраняется.

MACD остаётся в отрицательной зоне, но импульс падения затухает.

Стохастик глубоко в перепроданности — возможен локальный технический отскок.

Сверху расположена плотная зона предложения и динамические сопротивления — именно они будут определять, перерастёт ли отскок во что-то большее.

Итог: пока это консолидация у дна внутри нисходящего тренда. Разворот возможен только после закрепления выше ближайших сопротивлений; без этого любые движения вверх — коррекционные.

GRT: пауза в нисходящем трендеЦена остаётся в нисходящей структуре — серия lower high и lower low сохраняется, давление сверху подтверждается динамическими сопротивлениями. Текущая цена зажата в узком диапазоне после снижения, что указывает на локальную паузу рынка.

Снизу сформирована зона слабых лоёв (equal lows) — ликвидность под ценой присутствует, но импульса на продолжение падения пока нет. Объёмы снижаются, продавец выдыхается, однако инициативного покупателя всё ещё не видно.

RSI держится вблизи нейтральной зоны с уклоном вниз — рынок не перекуплен и не перепродан.

MACD в отрицательной зоне, гистограмма сжимается — давление ослабевает.

Стохастик выходит из перепроданности, что поддерживает локальный отскок, но не разворот тренда.

Сценарии:

Удержание текущей зоны → локальный отскок к ближайшему сопротивлению.

Потеря поддержки → продолжение нисходящего движения и обновление лоёв.

В целом — фаза консолидации внутри нисходящего тренда, рынок ждёт триггер для следующего движения.

PORTALUSDT — зона решенияРазберём график PORTALUSDT без таблиц, по структуре и логике движения.

Цена длительное время находится в нисходящем тренде, что подтверждается давящей сверху динамической сопротивлением (наклонная) — каждый импульс вверх затухает под ней. При этом в последние недели рынок перешёл в боковую консолидацию с явным сжатием диапазона, что часто предшествует импульсному движению.

По структуре видно многократное формирование equal lows — ликвидность снизу уже собрана, явного продолжения падения пока нет. Сверху при этом остаётся плотная зона предложения, где ранее происходили отказы цены. Именно этот диапазон сейчас выступает ключевой развилкой.

Объёмы постепенно снижаются — классический признак накопления перед выходом из диапазона. Резких продаж нет, но и агрессивного покупателя пока не видно — рынок ждёт триггер.

По осцилляторам:

RSI удерживается в нейтральной зоне и формирует постепительное восстановление — давление продавцов ослабевает.

MACD близок к пересечению, гистограмма сжимается — сигнал на смену локального импульса.

Стохастик выходит из зоны перепроданности, что поддерживает сценарий локального отскока.

Сценарии

Базовый: удержание текущей зоны и выход вверх с пробоем диапазона — тогда открывается пространство для импульсного движения к ближайшим зонам сопротивления.

Негативный: потеря текущей поддержки приведёт к обновлению лоя и углублению нисходящего движения, так как ниже остаётся слабая структура.

В целом график выглядит как фаза накопления после затяжного снижения. Направление следующего движения определит выход из текущего диапазона — волатильность уже на подходе.

Bitcoin: отскок есть, риски остаютсяРазбор Bitcoin и возможные сценарии

С прошлого обзора цена отработала важную зону 88–86 тысяч: мы её съели, перекрыли гэп и сейчас наблюдаем отскок.

Метрики и межрыночка

Bitfinex Longs: сформирована вторая вершина, что может выступать потенциальным разворотным фактором.

Bitcoin / Gold: как и ожидалось в прошлом обзоре, пришли в зону 5200 по золоту и сделали уверенный перехай. Локально метрике требуется охлаждение — рост был слишком резким.

Таймфреймы

Недельный ТФ по биткоину и альтам указывает на окончание нисходящего импульса и формирование предпосылок к развороту.

Из негативного:

Дневной крест смерти не дал ожидаемой реакции.

Месячный таймфрейм всё ещё не охлаждён.

В стакане по-прежнему нет устойчивого покупателя, что настораживает, особенно на фоне растущей волатильности.

Фон и риски

Усиливается геополитическая напряжённость — всё чаще появляются новости по Ирану.

Сегодня заседание ФРС, что добавляет неопределённости рынку.

Напрягает ситуация, при которой одновременно растут и биткоин, и золото — золото буквально ракетит.

Возможные сценарии

Локально, на фаде от ФРС и риторике Пауэлла, ожидаю движение к 93k.

Менее вероятный сценарий — рост вплоть до 96k.

При этом прошлый сценарий снижения вплоть до 75k не отменён, риски движения туда по-прежнему сохраняются.

Ослабление импульса в восходящем трендеТренд и скользящая

Цена торгуется чуть выше 50/100 MA (бирюзовая линия) — это ключевая динамическая поддержка.

Пока дневное закрытие выше MA, тренд формально бычий.

Потеря этой линии → высокая вероятность ускорения коррекции.

Уровни

0.43–0.45 — сильная зона сопротивления, откуда цену уже несколько раз разворачивали.

0.39–0.40 — ближайшая поддержка (локальные лои + MA).

0.35 — следующая зона спроса.

0.29–0.30 — ключевая поддержка структуры (пробой = слом тренда).

RSI

RSI около 50 — нейтрально.

Нет перекупленности → есть пространство для движения.

Но и нет силы: RSI не может закрепиться выше 55–60.

MACD

Гистограмма около нуля.

Линии MACD слабо медвежьи — импульс затухает.

Это типично для фазы перед либо продолжением коррекции, либо резким выходом из диапазона.

Стохастик

Был выход из перепроданности, но без продолжения.

Часто в таких условиях рынок делает ложный отскок перед следующим снижением.

Объёмы

Объёмы снижаются.

Нет подтверждения покупателя → рост без топлива.

Сценарии

Основной (более вероятный):

Потеря 0.39 → движение к 0.35, при слабости рынка — к 0.30.

Альтернативный (бычий):

Закрепление выше 0.45 на дневке с ростом объёма → продолжение тренда к 0.50+.

Итог

Сейчас рынок:

не в шорте,

не в уверенном лонге,

в зоне риска коррекции.

Пока цена под 0.45 и объёмы падают — приоритет у защиты капитала, а не агрессивных входов.

APEX выжали — ждём реакциюРазберём APEXUSDT (D1) 👇

Цена продолжает двигаться в выраженном нисходящем тренде. Структура рынка медвежья: понижающиеся максимумы и минимумы сохраняются, а скользящие средние сверху выступают жёстким динамическим сопротивлением. Пока цена ниже них — о смене тренда речи не идёт.

В данный момент APEX торгуется в зоне локальных минимумов, где ранее уже появлялся покупатель. Падение заметно замедлилось: свечи стали компактнее, без импульсного продолжения вниз — это первый признак ослабления продавца.

RSI находится в зоне перепроданности и пытается стабилизироваться, формируя базу для технического отскока.

MACD остаётся в отрицательной зоне, но импульс снижения угасает — гистограмма сжимается.

Осцилляторы указывают на локальную усталость рынка.

Базовый сценарий:

— вероятен технический отскок от текущих уровней;

— далее возможна проторговка и попытка движения вверх в сторону ближайшего сопротивления;

— без закрепа выше ключевых зон рост будет рассматриваться исключительно как коррекция.

Пока рынок выглядит как «выжатый» продавцом. Интересная фаза для наблюдения: либо формирование базы под разворот, либо ещё один добор ликвидности перед более внятным движением.

NFP: попытка удержать зону спросаРынок продолжает двигаться в устойчивом нисходящем тренде — структура по-прежнему медвежья, цена торгуется ниже ключевых скользящих, которые выступают динамическим сопротивлением. Любые попытки роста пока выглядят как коррекционные движения внутри тренда.

В данный момент цена находится в зоне локального спроса, откуда ранее уже происходили реакции. Снижение замедляется, продавец теряет импульс — это видно по уменьшению тел свечей и отсутствию агрессивного продолжения падения.

RSI ушёл ниже средней зоны и начинает стабилизироваться — потенциал для локального отскока присутствует, но разворотных подтверждений пока нет.

MACD остаётся в отрицательной зоне, гистограмма сжимается — давление продаж ослабевает, рынок входит в фазу неопределённости.

По осцилляторам заметна локальная перепроданность, что повышает шанс на технический отскок.

Базовый сценарий:

— краткосрочно возможен отскок от текущих уровней с последующим ретестом;

— далее рынок может попытаться подняться к динамическому сопротивлению;

— без закрепа выше ключевых уровней любое движение вверх остаётся коррекцией.

Пока приоритет — ожидание реакции от зоны. Полноценный разворот возможен только после слома нисходящей структуры, до этого рынок остаётся под контролем продавца.

ORDI: консолидация перед решающим движениемЦена продолжает находиться в среднесрочном нисходящем тренде — это хорошо читается по пониженным скользящим и общей структуре хайов/лоев. Последний импульс вверх был снятием ликвидности и тестом динамического сопротивления, после чего рынок быстро вернулся обратно в диапазон.

Сейчас цена торгуется в зоне предыдущего спроса. Локально видно замедление падения: свечи с короткими телами, появляются хвосты снизу — признак того, что продавец теряет инициативу. Однако подтверждённого разворота пока нет.

RSI опустился ближе к зоне перепроданности и формирует попытку стабилизации. Потенциал для локального отскока присутствует, но для смены сценария нужен пробой нисходящей структуры и закреп выше ближайшего сопротивления.

MACD остаётся в отрицательной зоне, гистограмма сжимается — давление снижения ослабевает, но сигналов на уверенный разворот пока не дала.

Базовый сценарий:

— краткосрочно возможна консолидация или слабый отскок от текущих уровней;

— при отсутствии импульса рынок может ещё раз перелить лои диапазона;

— более интересный и безопасный лонг-сценарий откроется только после возврата и закрепа выше динамического сопротивления.

Пока рынок в фазе ожидания: либо добор ликвидности снизу, либо накопление перед более внятным движением. Спешить здесь некуда — структура ещё не сломана.

TOTAL 3 и хорошые новости Разбор TOTAL3

Последние ~3 месяца рынок откровенно «убивают»: движения рваные, понятного тренда нет — это хорошо видно на графике TOTAL3.

Из позитивного: на RSI сформировалась наклонная линия с тремя касаниями. Наклонка уже подтверждена и указывает на то, что в ближайшее время вероятен импульсный разворот.

Почему именно импульсный? Практика показывает, что пробой таких наклонок почти всегда сопровождается сильным движением. В качестве примера — токен ACE: на дневном таймфрейме была аналогичная наклонка, и её пробитие дало около 75% роста.

По таймингу: так как наклонка недельного порядка и текущее значение находится довольно далеко от неё, можно предположить, что на отработку сценария потребуется 3–4 недели. До этого момента, вероятнее всего, рынок продолжит находиться в текущем диапазоне, с более вероятным перелоем.

Коррекционный отскок в нисходящем тренде JUPОбщая картина

Рынок в устойчивом нисходящем тренде.

Структура: серия lower highs / lower lows сохраняется.

Последний импульс вниз обновил минимум → подтверждение доминирования продавца.

Скользящие средние

Цена находится ниже обеих MA.

Обе средние направлены вниз → тренд давит сверху.

Любой рост в их сторону — коррекционный, а не разворотный.

Цена и уровни

Текущая область ~0.19–0.20 — слабая локальная поддержка.

Ниже возможен пролив в зону 0.17–0.18 (ликвидность под минимумами).

Ключевые сопротивления сверху:

0.27 — горизонтальный уровень,

0.34–0.35 — сильная зона продавцов + MA.

Пунктирный сценарий на графике логичен:

добор ликвидности ниже,

затем коррекционный отскок к сопротивлению.

RSI

RSI около 43–48.

Ни перепроданности, ни силы.

Типичное состояние рынка перед продолжением тренда.

MACD

Гистограмма в отрицательной зоне.

Импульс ослаб, но разворот не подтверждён.

Скорее фаза накопления перед следующим движением.

Стохастик

В зоне перепроданности.

Возможен краткосрочный отскок, но он будет техническим.

Объёмы

Падающие.

Нет признаков агрессивного выкупа → дно не сформировано.

Вывод

Контекст: медвежий.

Приоритет: шорты от сопротивлений, а не ловля дна.

Лонг имеет смысл только при:

сломе структуры,

закреплении выше 0.27, а лучше 0.34.

Коррекционный отскок в нисходящем трендеехнический анализ

Контекст рынка

Цена в чётком нисходящем тренде.

Структура не сломана: каждый рост заканчивается ниже предыдущего хая.

Рынок слабый, покупатель пассивен.

Скользящие средние

Цена ниже обеих MA, они направлены вниз.

Любой подъём к ним — зона продаж, а не подтверждение разворота.

Бирюзовая MA выступает ближайшим динамическим сопротивлением.

Уровни и цена

Текущая зона ~0.058 — локальная поддержка, но выглядит хрупко.

Возможен:

либо прокол вниз с быстрым выкупом,

либо затяжной боковик перед импульсом.

Сверху важные зоны:

0.08 — первое сопротивление,

0.10–0.105 — ключевая зона продавцов (совпадает с MA).

RSI

RSI около 40–45.

Ни перепроданности, ни силы.

Характерное состояние для продолжения тренда, а не разворота.

MACD

Гистограмма около нуля.

Импульс затухший → рынок накапливает движение.

Пока без бычьих сигналов.

Стохастик

Вблизи зоны перепроданности.

Возможен краткосрочный отскок, но без подтверждения смены тренда.

Объёмы

Низкие.

Капитуляции нет, значит дно не подтверждено.

Логика сценария

Базовый вариант:

Слабость → ложный пролив / консолидация.

Затем коррекционный рост в зону сопротивления.

Основное движение — продажа на росте, а не ловля дна.

Альтернатива:

Только закрепление выше 0.10–0.105 даст повод говорить о среднесрочном развороте

Тест поддержки с вероятным ретестом сопротивленияОбщая структура

Рынок в устойчивом нисходящем тренде.

Последовательность lower highs / lower lows не сломана.

Цена торгуется ниже ключевых скользящих средних → среднесрочно давление продавцов сохраняется.

Скользящие средние

Длинные MA (синяя и бирюзовая) направлены вниз.

Цена находится под обеими, попытки роста заканчиваются у них откатами.

👉 Это классическая зона динамического сопротивления.

Цена и уровни

Текущая зона ~0.176 — слабая поддержка, цена её уже «протаптывает».

Ниже просматривается потенциальный сбор ликвидности в области ~0.15–0.16.

Выше ближайшее значимое сопротивление — район 0.20–0.21, далее 0.24–0.25 (совпадает с MA).

Пунктир на графике логично показывает:

возможный ложный прокол вниз,

затем отскок в зону сопротивления, а не разворот тренда.

RSI

RSI около 35–40.

Зона слабости, но ещё не экстремальная перепроданность.

Пространство для снижения остаётся, хотя локальный отскок возможен.

MACD

Гистограмма около нуля, импульс слабый.

Явного бычьего разворота нет.

Больше похоже на передышку перед продолжением движения, чем на смену тренда.

Стохастик

Вышел из верхней зоны и уверенно смотрит вниз.

Подтверждает локальную коррекцию / продолжение снижения.

Объёмы

Нет признаков капитуляции.

Покупатель не проявляет агрессии → сильного дна пока не видно.

Итог по сценарию

Базовый сценарий:

Продолжение давления вниз или боковик с уклоном вниз.

Возможен прокол текущих минимумов → быстрый отскок → тест 0.20–0.24 как сопротивления.

Альтернативный (менее вероятный):

Закрепление выше 0.21–0.22 + возврат над MA → только тогда можно говорить о смене среднесрочного настроения.

Коррекционный отскок в рамках даунтрендаKAITOUSDT, 1D — технический анализ

Актив продолжает формировать устойчивый нисходящий тренд. После серии пониженных максимумов цена остаётся под ключевыми скользящими средними, которые выступают динамическим сопротивлением и подтверждают доминирование продавца.

Структура рынка

Последний рост был коррекционным и завершился под зоной предыдущего сопротивления, после чего рынок снова ушёл вниз.

Обновление локального минимума прошло без сильного импульса, что говорит не о панике, а о вымывании слабых рук.

Внизу формируется попытка стабилизации — цена перестала ускорять падение.

Скользящие средние

Цена жёстко прижата под MA, направленными вниз.

Любой рост до этих уровней сейчас — зона риска и потенциальная точка для реакции продавца.

Для смены среднесрочного сценария необходимо не просто касание, а закрепление выше.

Индикаторы

RSI вблизи зоны перепроданности, давление продавца постепенно ослабевает.

MACD в отрицательной зоне, гистограмма снижается — тренд всё ещё медвежий, но без усиления.

Стохастик в глубокой перепроданности — повышается вероятность локального отскока.

Объёмы

Объёмы остаются умеренными, без признаков агрессивного спроса.

Это больше похоже на фазу выжидания перед решающим движением.

Возможные сценарии

Базовый сценарий — локальный отскок от текущих уровней с тестом ближайших зон сопротивления, после чего рынок покажет, готов ли он к смене структуры.

Альтернативный сценарий — продолжение снижения в случае отсутствия реакции покупателя и пробоя текущего диапазона.

Вывод

KAITO остаётся слабым активом в рамках дневного таймфрейма. Пока цена под скользящими и структура не сломана, приоритет — осторожность. Интерес появляется только при формировании базы и подтверждённом выходе выше ключевых уровней.

Длительная аккумуляция после импульсного сливаKAVAUSDT, 1D — технический анализ

Актив находится в затяжной нисходящей структуре после резкого импульсного слива. Основное падение уже произошло, далее цена перешла в фазу боковой консолидации с пониженной волатильностью. Это типичное поведение рынка после капитуляционного движения.

Тренд и структура

Глобально тренд остаётся нисходящим: цена удерживается ниже ключевых скользящих средних, которые продолжают смотреть вниз.

При этом давление продавца заметно ослабло — обновления лоев идут без импульса и объёма.

Формируется потенциальная база: минимумы держатся в одном диапазоне, без агрессивного продолжения падения.

Скользящие средние

Цена торгуется под MA, выступающими динамическим сопротивлением.

Любой рост в текущей фазе — это пока коррекционное движение, пока не будет уверенного закрепления выше.

Сближение цены и мувингов указывает на стадию сжатия перед следующим направленным движением.

Индикаторы

RSI находится в нейтральной зоне, что говорит об отсутствии доминирующего импульса.

MACD выровнялся около нулевой линии — рынок в равновесии, энергия накапливается.

Стохастик периодически уходит в перепроданность, но без развития тренда — признак флэта.

Объёмы

Объёмы снижены, интерес участников минимальный.

Это характерно для фазы накопления после сильного падения, когда толпа уже вышла из актива.

Логика дальнейшего движения

Базовый сценарий — продолжение накопления с последующим импульсом на выходе из диапазона.

Для бычьего сценария необходимо:

выход и закрепление выше нисходящих скользящих,

рост объёмов,

формирование higher low.

Пока этого нет — рынок остаётся в режиме ожидания.

Вывод

Актив не в точке для погони за движением. Сейчас это зона наблюдения и подготовки, где формируется фундамент под следующий среднесрочный импульс. Направление будет ясно только после выхода из текущего диапазона.

Импульсный пробой после затяжного даунтрендаKAIUSDT, 4H — технический разбор

Цена вышла из затяжного нисходящего тренда резким импульсом. До этого актив долго прижимался под скользящими средними, формируя классическое накопление под давлением продавца. В моменте получили импульсный пробой с большим объемом — признак снятия ликвидности и агрессивного входа маркет-покупателя.

Тренд и мувинги

Цена импульсом пробила обе скользящие и ушла выше них.

Сами MA начинают разворачиваться вверх — это первый сигнал на смену локальной структуры.

Однако пробой пока выглядит перегретым, без полноценной базы под ним.

Импульс и перекупленность

RSI ушёл в зону перекупленности — это не сигнал сразу в шорт, но явный намёк, что без отката дальше идти будет сложно.

Стохастик также в экстремальных значениях — импульс сильный, но финальная стадия волны.

MACD резко расширяется — пик импульса близко.

Объемы

Объемы аномально высокие — типично для:

либо начала среднесрочного разворота,

либо финального выноса перед коррекцией.

Без закрепления на объеме выше текущих уровней рост будет неустойчивым.

Ключевая логика сценария

Базовый сценарий — откат / коррекция к зоне пробоя скользящих с попыткой сформировать higher low. Это будет здорово для продолжения роста.

Альтернативный сценарий — добой вверх с быстрым снятием ликвидности и затем резкий слив обратно под пробитые уровни (bull trap).

Вывод

Сила есть, структура меняется, но вход «по рынку» уже запоздалый.

Интерес представляет либо откат и подтверждение, либо повторный тест зоны пробоя.

Пока это импульс на новизне, дальше рынок покажет — это разворот или просто вынос шортов.